В статье разберем, как закрыть 2022 год в ЗУП 3.1 и как подготовиться к изменениям 2023 года. Поговорим о следующих разделах учета:

- Расчет зарплаты,

- Учет договоров ГПХ,

- НДФЛ,

- Страховые взносы,

- Персонифицированные сведения,

- Учет резервов по оплате труда,

- Среднесписочная численность.

[jivo-yes]

Содержание

Расчет зарплаты

В блоке расчета зарплаты разберем 3 горячих вопроса:

- Когда платить зарплату и перечислять НДФЛ за декабрь 2022.

- МРОТ с 01.01.2023.

- Графики сотрудников на 2023 год.

Когда платить зарплату и перечислять НДФЛ за декабрь 2022

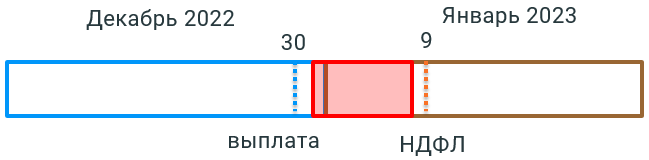

Если срок выплаты зарплаты приходится на новогодние праздники (с 31.12.2022 по 08.01.2022), то зарплату нужно выплатить 30.12.2022. НДФЛ, удержанный при выплате зарплаты в 2022 году, необходимо перечислить в бюджет не позднее следующего после выплаты дня. Если выплата будет произведена 30.12.2022, то НДФЛ нужно перечислить в срок до 09.01.2023.

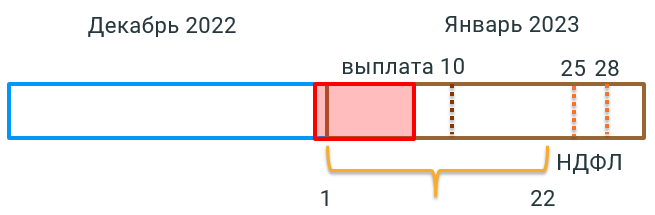

Если зарплата за декабрь 2022 будет выплачиваться в январе 2023 – она будет учитываться уже по новым правилам, для целей НДФЛ это будет доход 2023 года – Как платить НДФЛ и сдавать отчетность в 2023 году: разъяснения и примеры от ФНС.

В этом случае по НДФЛ необходимо:

Получите понятные самоучители 2026 по 1С бесплатно:

- В срок до 25.01.2023 – подать уведомление о сумме удержанного НДФЛ.

- В срок до 30.01.2023 (перенос с 28.01.2023) – обеспечить наличие суммы удержанного НДФЛ на ЕНС.

Если срок выплаты зарплаты за декабрь выпадает на январь 2023, возникает вопрос, можно ли выплатить зарплату досрочно, в декабре 2022. На этот счет у контролирующих органов нет единого мнения:

- С одной стороны, есть Письмо Минтруда от 26.07.2019 N 14-1/В-582 – в нем говорится, что выплачивать зарплату досрочно можно. Т.к. это не ухудшает положение работника.

- С другой стороны, есть мнение Роструда, что так делать нельзя, т.к. это нарушает 15-дневный интервал между выплатами сотрудникам – Роструд запретил выплачивать зарплату за декабрь до конца 2022 года.

Если хотите выплатить зарплату за декабрь в декабре и при этом обезопасить себя от претензий проверяющих, можно выплатить в январе 2 раза. Тогда требование о выплате зарплаты каждые полмесяца будет соблюдено.

При выплате декабрьской зарплаты в январе нужно принять решение, как учитывать аванс за декабрь:

- Отражать в учете НДФЛ как доход и при выплате аванса удерживать НДФЛ.

- Не отражать в учете НДФЛ как доход и при выплате аванса НЕ удерживать НДФЛ.

В зависимости от выбранной позиции по-разному будет рассчитываться НДФЛ с декабрьской зарплаты и заполняться 6-НДФЛ за 2022 год и за 1 квартал 2023 года. Подробный разбор смотрите в статье Зарплата за декабрь 2022 года: когда выплачивать и как отразить в 6-НДФЛ?.

МРОТ с 01.01.2023

С 1 января 2023 года установлен новый размер МРОТ 16 242 руб. – Установлен МРОТ на 2023 год. На что повлияет новое значение МРОТ:

- На сотрудников с маленькой зарплатой – перед 2023 годом нужно или пересмотреть размеры окладов (тарифных ставок), или установить таким работникам доплату до МРОТ – Реализация доплаты до МРОТ.

- На организации с пониженным тарифом страховых взносов для МСП – расчет страховых взносов при применении такого тарифа зависит от значения МРОТ на начало года.

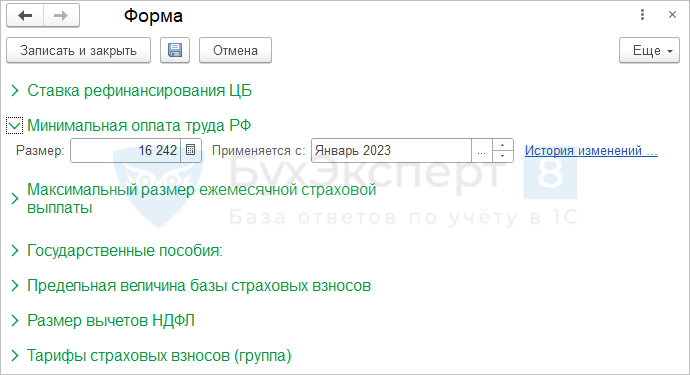

В ЗУП 3.1 новый МРОТ уже появился, его можно проверить в разделе Настройка – Сервис – Редактирование законодательных значений.

Если в вашей базе ЗУП 3.1 не обновился размер МРОТ с 2023 года, его можно обновить вручную – Обновление законодательных значений (классификаторов) в ЗУП 3.

Графики сотрудников на 2023 год

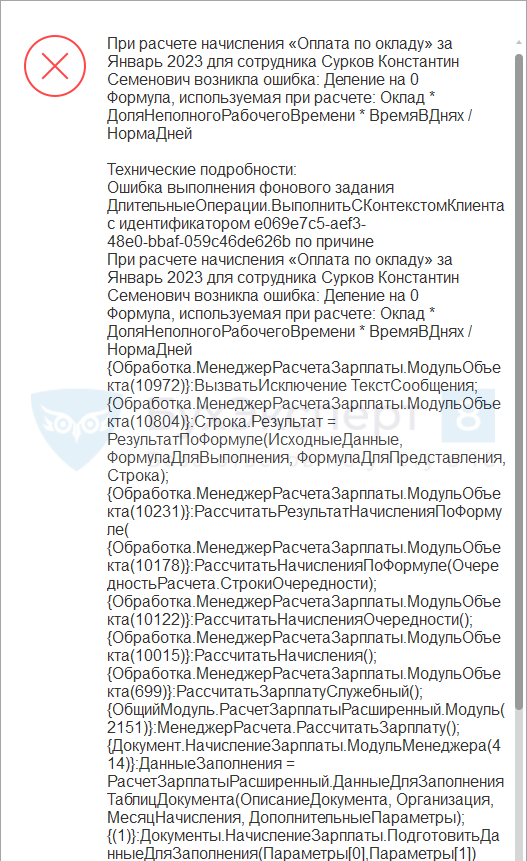

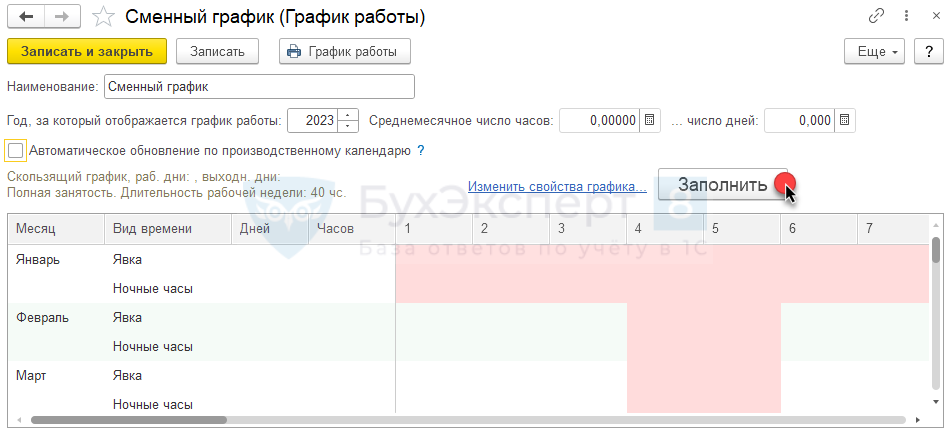

До выполнения каких-либо расчетов и регистрации неявок, приходящихся на 2023 год, необходимо заполнить графики работы на следующий год. В противном случае при расчете оплаты программа может выдавать ошибку деления на 0.

Создавать новые Графики работы (Настройка – Предприятие – Графики работы сотрудников) в ЗУП 3.1 каждый год не нужно. Достаточно открыть имеющиеся Графики и заполнить календарь графика на 2023 год.

Учет договоров ГПХ

Изменения по договорникам ГПХ с 2023 года:

- Исполнители по договорам ГПХ становятся застрахованными лицами по ОСС. Это означает, что страховые взносы по ним уплачиваются по единому тарифу так же, как и за сотрудников по трудовым договорам. Кроме того, договорники ГПХ получают право на пособия по временной нетрудоспособности и по беременности и родам, но только если в предыдущем году за него уплачивались взносы на ОСС в размере МРОТ * 12 * 2,9%.

- По договорникам ГПХ теперь нужно подавать сведения о трудовой деятельности в СФР – вводятся новые мероприятия НАЧАЛО ДОГОВОРА ГПХ и ОКОНЧАНИЕ ДОГОВОРА ГПХ.

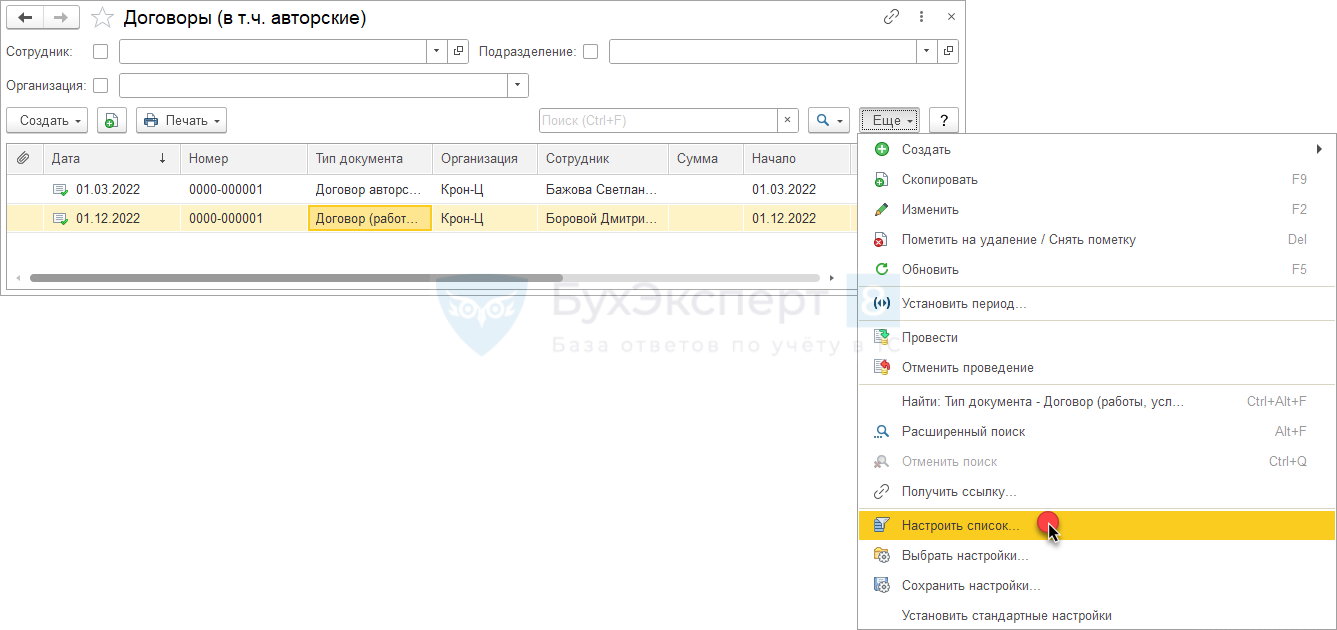

Ожидаем, что сложности будут возникать при досрочном расторжении дохода. В ЗУП 3.1 не предусмотрен специальный механизм для такого случая – приходится вносить изменения в исходные документы Договор (работы, услуги) или Договор авторского заказа (Зарплата – Договоры (в т.ч. авторские)) – Как зарегистрировать досрочное прекращение договора ГПХ и как это отразится в отчетности?.

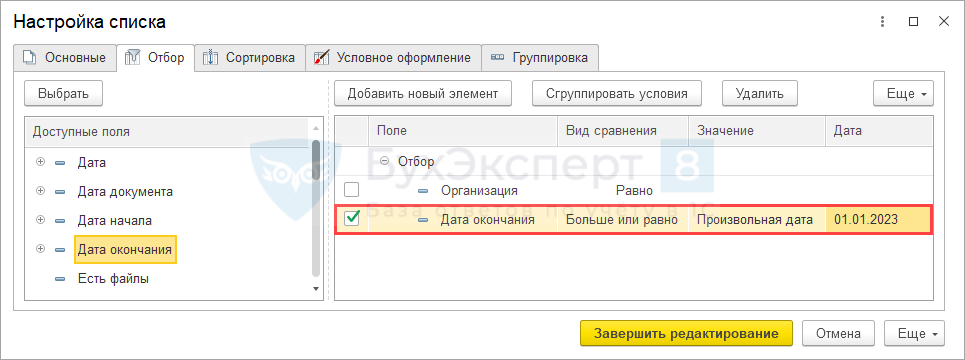

С этой точки зрения желательно провести «инвентаризацию» договоров ГПХ на конец 2022 года и расторгнуть номинальные договоры, по которым уже не выполняются работы. Чтобы отобрать в списке договоры, действующие с 2023 году, можно в форме журнала Договоры (в т.ч. авторские) настроить отбор по дате окончания договора:

- Откроем форму настройки списка по команде Еще – Настроить список.

- В форме Настройки списка добавим отбор по полю Дата окончания.

НДФЛ

В разделе разберем:

- Уточнение статуса налогового резидента РФ.

- Изменения в обложении НДФЛ отдельных видов доходов в 2022 году.

- Как проверить расчет НДФЛ за 2022 год.

- Что делать с остатками по НДФЛ на 31.12.2022.

- Обзор изменений по НДФЛ 2023.

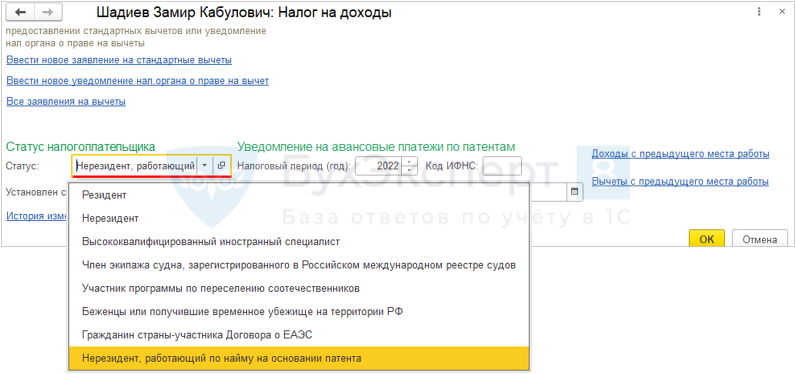

Уточнение статуса налогового резидента РФ

По состоянию на 31.12.2022 г. нужно определить статус сотрудников для целей расчета НДФЛ. При необходимости изменить статус нужно вручную в карточке Сотрудника по ссылке Налог на доходы.

Налоговыми резидентами признают граждан, фактически находящихся в РФ не меньше 183 календарных дней в течение 12 следующих подряд месяцев - cт. 207 НК РФ.

В ЗУП 3.1 можно автоматизировать отслеживание для сотрудников дня смены НДФЛ-статуса. Для этого можно использовать механизм учета стажей. Подробный разбор – в статье Настройка ЗУП 3.1 для отслеживания смены статуса по НДФЛ.

Если в течение года по сотруднику изменился статус налогоплательщика для целей расчета НДФЛ:

- При смене статуса с нерезидента на резидента налог пересчитается с начала года по ставке 13% (15%). Образуется излишне удержанный НДФЛ, который можно зачитывать до конца года. Если останется незачтенный остаток, покажем его в 6-НДФЛ и сотрудник в дальнейшем будет обращаться за возвратом налога в ФНС.

- При смене статуса с резидента на нерезидента налог пересчитается по ставке 30% и образуется неудержанный НДФЛ, который потребуется доудержать с работника. При этом если сумма долга по НДФЛ большая, удержание нужно производить в размере 50% от суммы к выплате. В ЗУП 3.1 это не автоматизировано – удерживается весь долг целиком. Поэтому по сотруднику может потребоваться ручная корректировка ведомостей.

При смене статуса с резидента на нерезидента важно изменить в ЗУП 3.1 статус работника с начала года. В противном случае налог с начала года не будет пересчитан. Ставка 30% будет применяться только к доходам с месяца изменения статуса и отчет 6-НДФЛ будет неверно:

- Все доходы работника за год будут отнесены к ставке 30%.

- Исчисленный налог за месяцы до смены статуса будет отнесен к ставке 13% (15%).

Такой отчет не пройдет проверку контрольных соотношений и не будет принят ФНС!

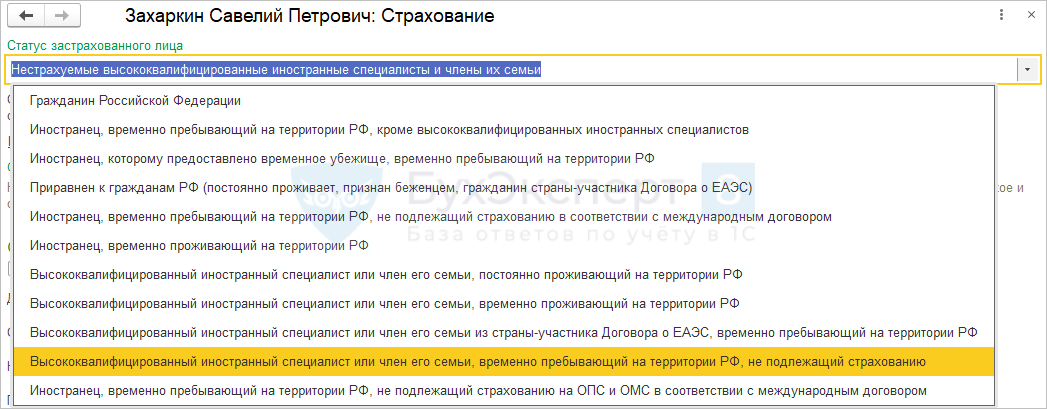

Также для временно пребывающих ВКС нужно проверить статус застрахованного лица для страховых взносов (Сотрудники – Страхование). Этот статус был добавлен в релизах ЗУП 3.1.18.616 / 3.1.23.68 при исправлении Ошибки ЗУП 3.1 в 6-НДФЛ по временно пребывающим ВКС. Для временно пребывающих ВКС должен быть выбран специальный статус. В этом случае в 6-НДФЛ будут корректно заполнены строки Раздела 2 по сотрудникам-ВКС.

Изменения в обложении НДФЛ отдельных видов доходов в 2022 году

Изменение 1. Освобождение мат. выгоды от обложения НДФЛ.

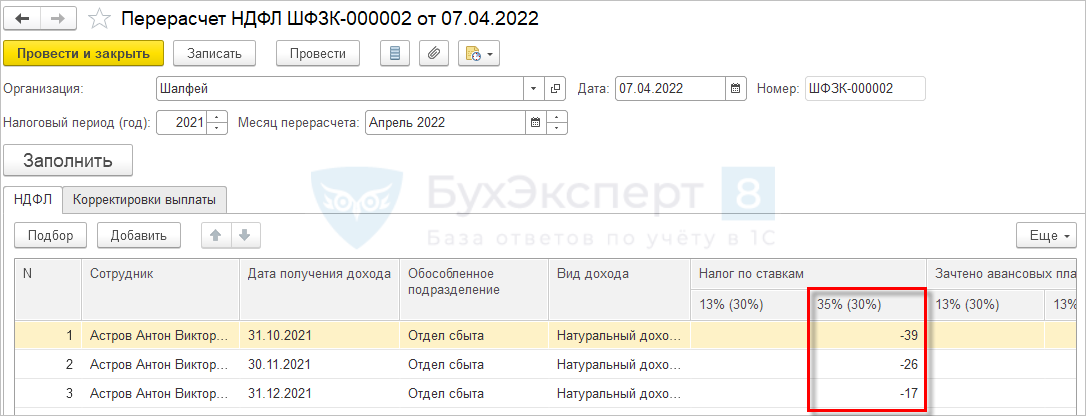

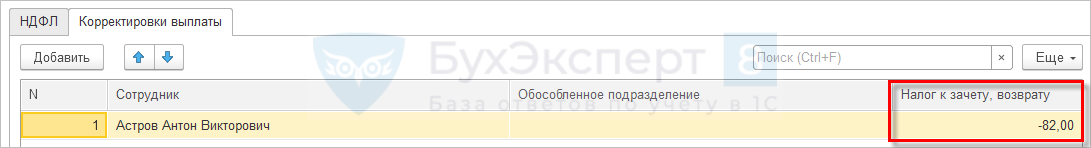

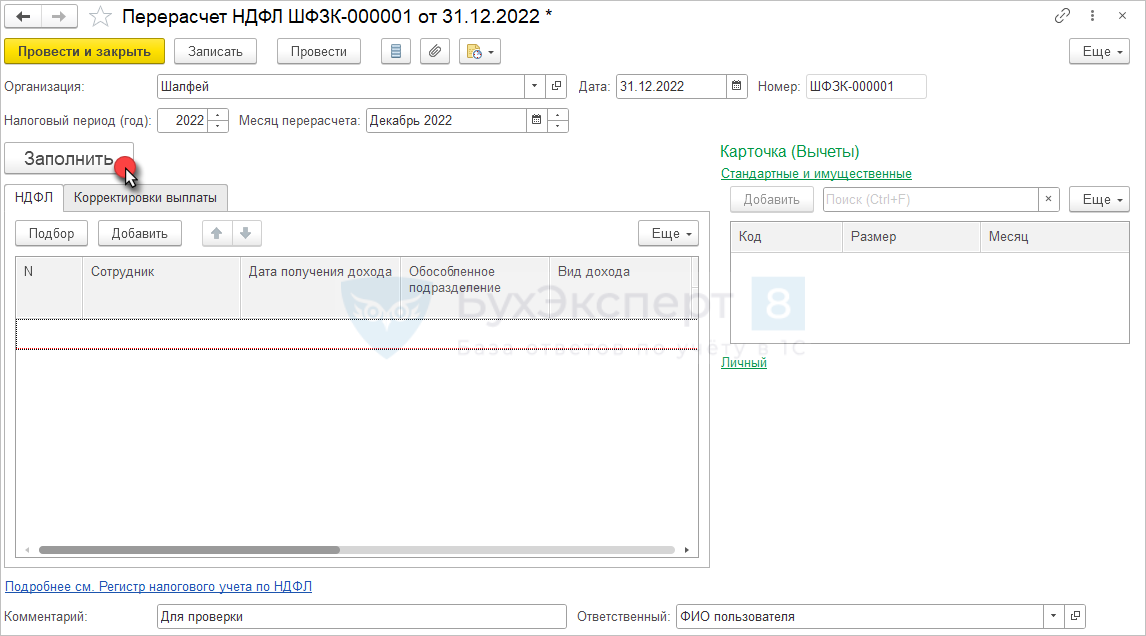

Материальная выгода (доходы с кодами 2610, 2630, 2640, 2641) в программе автоматически становится необлагаемой НДФЛ. Перерасчет налога за 2021 выполнялся документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ):

- На вкладке НДФЛ сторнируется исчисленный налог.

- На вкладке Корректировки выплаты будет зафиксирована сумма излишне удержанного налога, подлежащая возврату.

Подробный разбор как произвести перерасчет НДФЛ с мат. выгоды и как при этом заполнится отчетность по НДФЛ – в статье Исключение матвыгоды за 2021-2023 гг. из обложения НДФЛ (ЗУП 3.1.21.75 / 3.1.18.435).

Изменение 2. Освобождение от налогообложения выплат мобилизованным.

Не облагаются НДФЛ и страховыми взносами выплаты в виде безвозмездно переданных денежных средств и (или) иного имущества работникам, призванным на военную службу по мобилизации в Вооруженные Силы Российской Федерации или проходящим военную службу по контракту.

Изменения приняты задним числом, с 1 января 2022 года. Поэтому может потребоваться перерасчет НДФЛ с безвозмездных выплат мобилизованным, выплаченным ранее. Перерасчет на примере материальной помощи разобран в статье Перерасчет НДФЛ и взносов с матпомощи мобилизованным в ЗУП.

Изменение 3. Обложение НДФЛ компенсации за задержку выплаты зарплаты.

В мае 2022 года вышли новые разъяснения Минфина по вопросу обложения НДФЛ компенсации за задержку зарплаты. Теперь ведомство рекомендует облагать такую компенсацию налогом – Компенсация за несвоевременную зарплату облагается взносами и НДФЛ. Поэтому в конце 2022 года безопаснее провести «инвентаризацию» начисленной компенсации и при необходимости обложить ее НДФЛ.

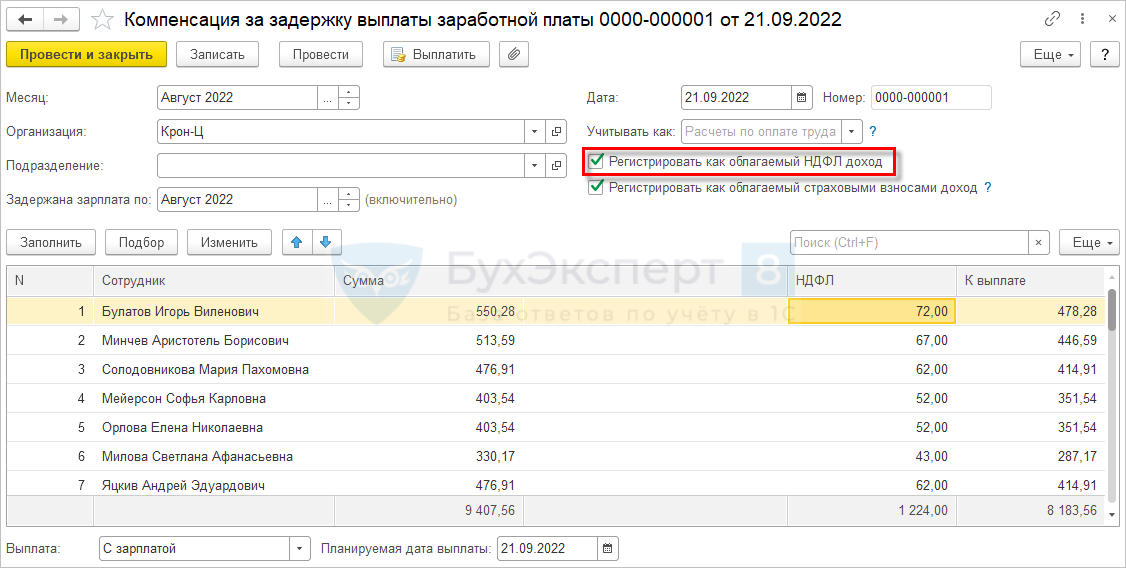

Расчет НДФЛ с компенсации за задержку зарплаты был реализован в ЗУП 3.1.18.616 / 3.1.23.68. В документе Компенсация за задержку выплаты заработной платы появился новый флажок Регистрировать как облагаемый НДФЛ доход. Если он установлен, с компенсации рассчитывается НДФЛ.

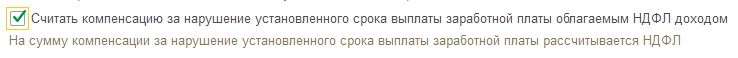

В Настройках расчета зарплаты (Настройка – Расчет зарплаты) также был добавлен новый флажок Считать компенсацию за нарушение установленного срока выплаты заработной платы облагаемым НДФЛ доходом. Если настройка включена, при создании нового документа Компенсация за задержку выплаты заработной платы флажок Регистрировать как облагаемый НДФЛ доход будет установлен автоматически.

Как проверить расчет НДФЛ за 2022 год

Проверку расчета НДФЛ в 2022 году можно условно разделить на 2 этапа: проверка исчисленного НДФЛ и сверка удержанного налога с исчисленным.

- Для проверки исчисленного налога по итогам года можно ввести документ Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ). Заполняем документ автоматически и, если по сотрудникам заполнятся суммы НДФЛ, анализируем их.

Чтобы «отловить» все ошибки расчета НДФЛ, в том числе с доходов декабря 2022, в документе Перерасчет НДФЛ лучше указывать месяц Январь 2023. После заполнения документа, его можно будет поменять на Декабрь 2022.

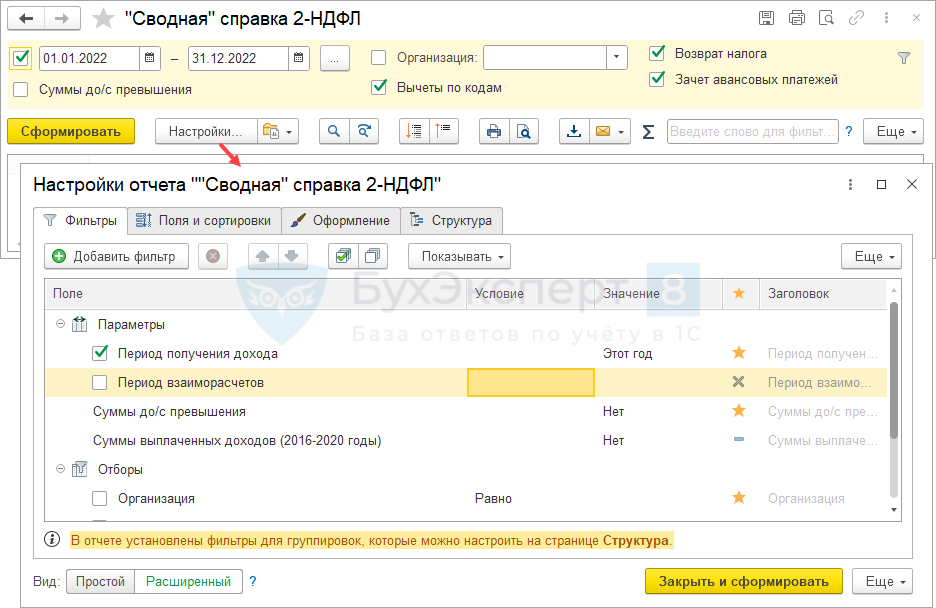

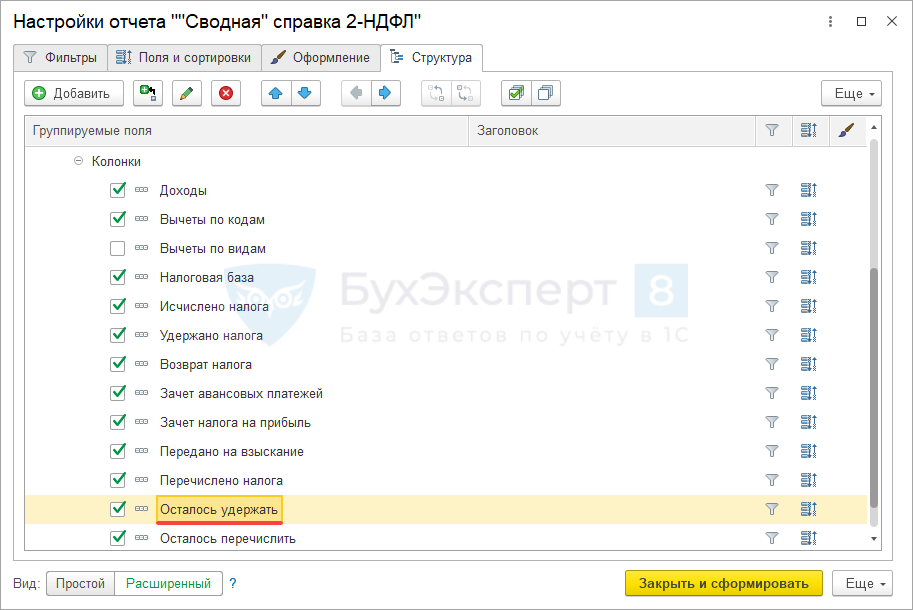

- Чтобы сверить исчисленный и удержанный налог, в отчетах по НДФЛ можно вывести поле Осталось удержать. Для этого откроем Настройки отчета и перейдем в Расширенный режим окна настроек.

На вкладке Структура установим флажок для группировки Колонки – Осталось удержать.

Также для проверки исчисленного и удержанного НДФЛ можно использовать специальные настройки отчета Анализ НДФЛ (Налоги и взносы – Отчеты по налогам и взносам) от Бухэксперт.

Что делать с остатками по НДФЛ на 31.12.2022

На конец года по сотрудникам возможны 2 ситуации с зависшими остатками по НДФЛ: налог не удержан и налог удержан излишне.

Ситуация 1. НДФЛ не удержан или удержан не в полном объеме.

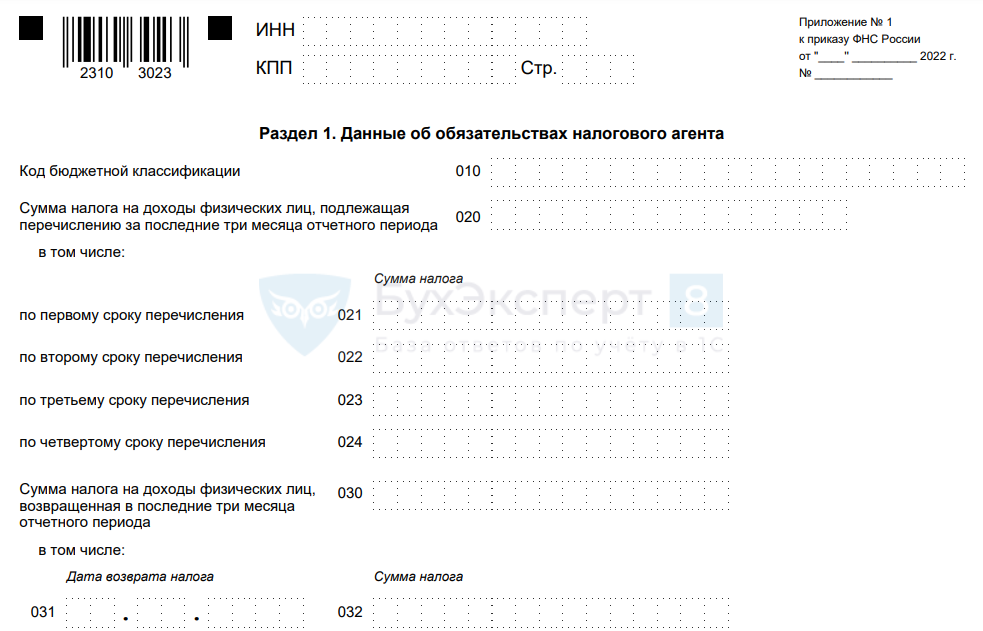

В этом случае, если налоговый агент не может удержать НДФЛ, он обязан письменно сообщить налогоплательщику и налоговому органу о невозможности удержать налог. В 6-НДФЛ заполняется:

- В Разделе 2 – Строка 170 Сумма налога, не удержанная налоговым агентом.

- В Приложении 1 вручную заполняем Раздел 4. Сумма дохода, с которого не удержан налог налоговым агентом и сумма неудержанного налога.

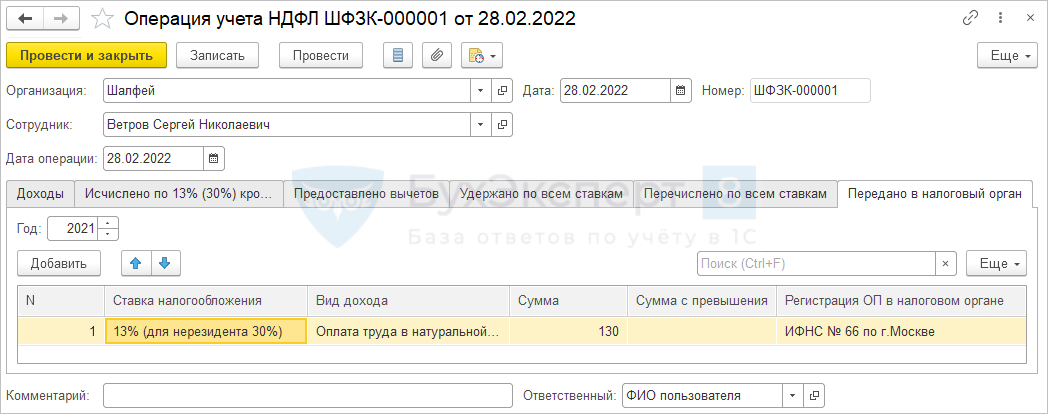

После того, как сведения о неудержанном налоге переданы в ФНС, его необходимо списать в учете. Это можно сделать документом Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). На вкладке Передано в налоговый орган вручную заполняем строку с НДФЛ, подлежащим списанию.

Ситуация 2. Имеется излишне удержанный НДФЛ.

В общем случае излишне удержанный налог подлежит возврат сотруднику – Возврат НДФЛ при предоставлении имущественного вычета.

Но есть исключение – если излишне удержанный НДФЛ образовался из-за смены статуса нерезидент-резидент, такой налог сотрудник будет возвращать напрямую из ФНС (п. 1.1 ст. 231 НК РФ). В этом случае в учете потребуется списать остаток излишне удержанного НДФЛ. Это можно сделать документом Перенос данных. Потребуется скорректировать регистры:

- Взаиморасчеты с сотрудниками

- Бухгалтерские взаиморасчеты с сотрудниками

- Расчеты налогоплательщиков с бюджетом по НДФЛ

Подробно, как списать остаток излишне удержанного НДФЛ при смене статуса – смотрите в Самоучителе по учету НДФЛ в ЗУП 3.1.

Заполнение 6-НДФЛ, если излишне удержанный налог возвращаем налогоплательщику по письменному заявлению:

- В Разделе 1 - Строки 031, 032, в Разделе 2 – Строка 190 (по дате возврата).

- В Приложении 1 - уменьшается Сумма налога удержанная.

Если излишне удержанный налог не возвращен, то нужно показать излишне удержанный налог в 6-НДФЛ:

- В Разделе 2 – Строка 180 Сумма налога, излишне удержанная.

- В Приложении 1 – Сумма налога, излишне удержанная налоговым агентом.

Обзор изменений по НДФЛ 2023

Изменения в учете НДФЛ с 2023 года внесены Федеральным законом от 14.07.2022 N 263-ФЗ и Приказом ФНС от 29.09.2022 N ЕД-7-11/881@:

- Датой фактического получения дохода в виде зарплаты признается день ее выплаты (п. 2 ст. 223 НК РФ утрачивает силу). Аванс по заработной плате признается полученным доходом сразу при выплате, с него необходимо удержать НДФЛ

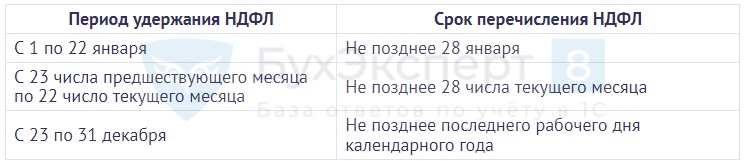

- Срок перечисления НДФЛ определяется по-новому (п. 6 ст. 226 НК РФ):

- Ежемесячная подача уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов.

- Отсутствие необходимости учитывать даты перечисления НДФЛ и реквизиты платежных поручений в регистрах налогового учета (новая редакция п. 1 ст. 230 НК РФ).

- Внесены изменения в форму 6-НДФЛ. В Разделе 1 останется 4 строки по срокам перечисления налога вместо множественных строк.

Подробный разбор изменений в учете НДФЛ 2023 и новой 6-НДФЛ в статьях:

Страховые взносы

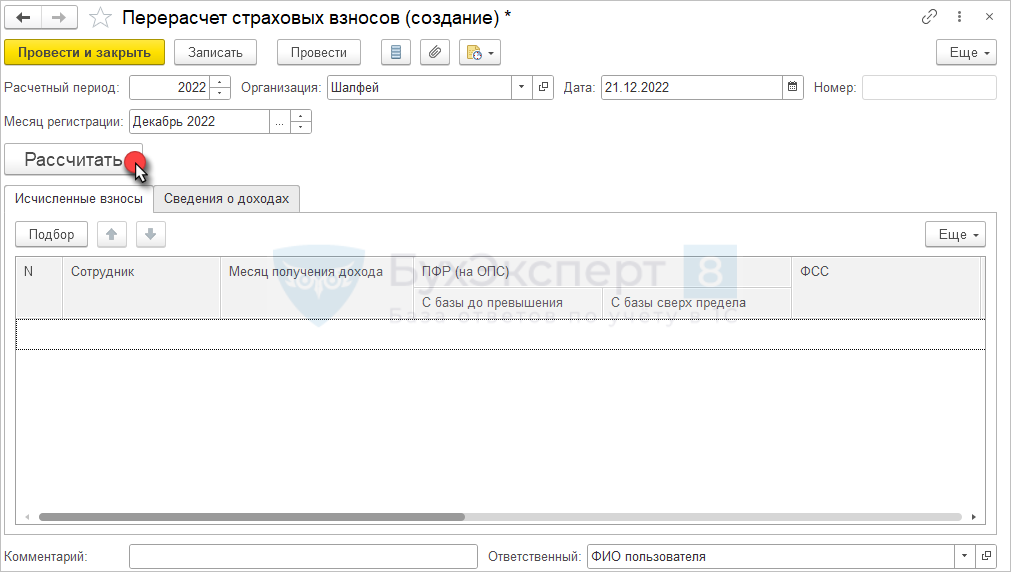

Как проверить расчет страховых взносов за 2022 год

Для проверки расчета страховых взносов в 2022 году можно ввести документ Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов). Заполняем документ автоматически и, если по сотрудникам заполнятся суммы взносов, анализируем их.

Для детальной проверки расхождений в учете взносов можно использовать донастроенный отчет Анализ взносов в фонды (Налоги и взносы – Отчеты по налогам и взносам) от Бухэксперт.

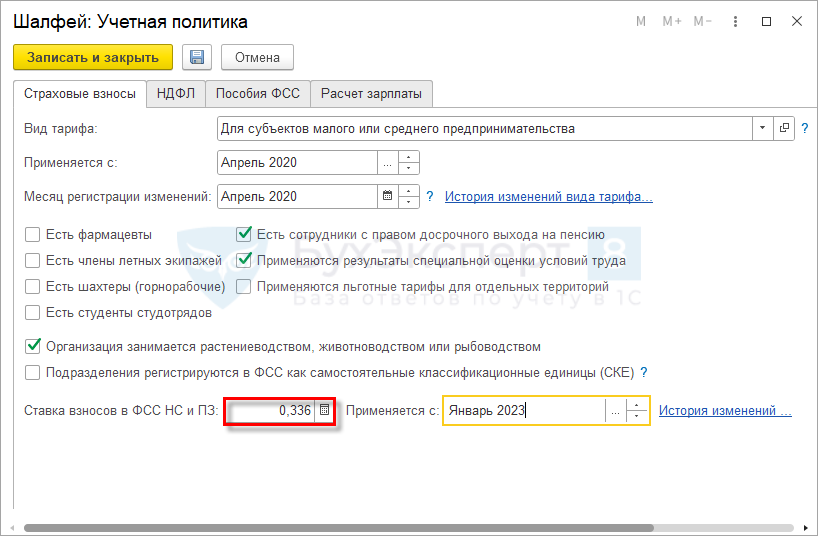

Тариф ФСС НС на 2023 год

С 2023 года тариф взносов от несчастных случаев указывается с точностью до 3 знаков после запятой. Это актуально для организаций, у кого есть скидка или надбавка к тарифу. Поэтому если применяете скидку или надбавку, проверьте что тариф взносов на 2023 год указан верно, с учетом 3-го знака после запятой.

Изменения в расчете взносов ФСС НС в 2022 году

Реализован расчет взносов от несчастных случаев нарастающим итогом. Начиная с ЗУП 3.1.18.616 / 3.1.23.68 перерасчеты по взносам «на травматизм» появляются в текущем периоде в Начислении зарплаты и взносов.

Исправлена ошибка 50004510:

«При возникновении необходимости в текущем месяце за прошлые месяцы пересчитать страховые взносы в ФСС по страхованию от несчастных случаев и профессиональных заболеваний, не удается выполнить такой перерасчет в документе "Перерасчет страховых взносов"».

После обновления на ЗУП 3.1.18.616 / 3.1.23.68 при очередном расчете взносов могут появляться копейки за прошлые периоды, из-за чего не идут контрольные соотношения. Требуется:

- Либо подать корректирующие 4-ФСС за прошлые периоды с учетом этих копеек.

- Либо удалить копейки из документа Начисление зарплаты и взносов вручную.

Страховые взносы в 2023 году

Изменение 1. Изменения в расчете страховых взносов с 2023 года, внесены Федеральными законами от 14.07.2022 N 239-ФЗ и N 237-ФЗ.

Изменения не касаются взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний!

Суть изменений:

- Единый тариф страховых взносов (30% до предельной величины / 15,1% сверх предельной величины базы взносов).

- 3 льготных тарифа (15%, 7.6%, 0%).

- Единая предельная величина базы взносов (в 2023 г. - 1 917 000 руб.).

- Унифицированная база взносов, включая единый круг застрахованных лиц по всем видам страхования.

- Уплата единым платежом, срок уплаты – 28 число следующего месяца.

- Ежемесячная подача уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов (кроме месяцев, когда подается РСВ).

Подробный разбор изменений – в статье Тарифы страховых взносов с 2023 года.

Изменение 2. Новая форма РСВ.

Обновленная версия расчета включает четыре раздела:

- Раздел 1 «Сводные данные об обязательствах плательщиков страховых взносов»

- Раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»

- Раздел 3 «Персонифицированные сведения о застрахованных лицах»

- Раздел 4 «Сводные данные об обязательствах плательщиков страховых взносов, указанных в пункте 6.1 статьи 431 Налогового кодекса Российской Федерации»

Сдавать новый РСВ будем ежеквартально до 25 числа месяца, следующего за расчетным (отчетным) периодом

Подробный разбор новой формы РСВ – в статье С 2023 года — новый РСВ и новый ежемесячный отчет.

Изменение 3. Новый отчет по персонифицированным сведениям.

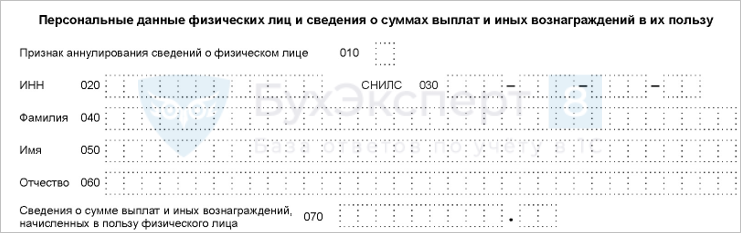

Новый отчет заменит собой форму СЗВ-М. Состав и порядок сдачи отчета:

- Отчет состоит из титульного листа, персональных данных физлиц и сведений о выплатах в их пользу.

- Он будет заполняться сразу на всех сотрудников — для каждого физлица предусмотрена своя таблица, где нужно указывать ИНН, СНИЛС, ФИО, сведения о начисленных выплатах.

- Отчет представляется в ИФНС каждый месяц не позже 25 числа месяца, следующего за прошедшим месяцем.

Подробный разбор отчета – в статье С 2023 года — новый РСВ и новый ежемесячный отчет.

Персонифицированные сведения

В это разделе разберем, что изменилось в отчетах СЗВ-ТД и СЗВ-СТАЖ в 2022 году, а также какие изменения по персотчетности нас ожидают в 2023 году.

Изменения в СЗВ-ТД и СЗВ-СТАЖ за 2022 год

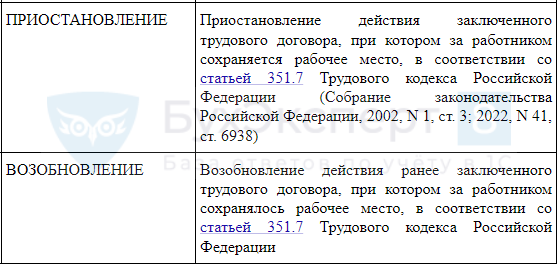

Изменения СЗВ-ТД:

- Утверждены новые мероприятия для мобилизованных сотрудников –СЗВ-ТД по мобилизованным — Минюст зарегистрировал Постановление ПФР . Изменение реализовано в ЗУП 3.1.23.165 / 1.24.23.

- Код по ОКЗ стал обязателен для новых мероприятий, а также для увольнения (Постановление Правления ПФР от 13.10.2022 N 217п). В ЗУП 3.1 изначально код ОКЗ не заполнялся, это было признано ошибкой – Ошибка в ЗУП 3.1 — в СЗВ-ТД не заполняется код ОКЗ. Ошибку исправили в релизах ЗУП 3.1.23.257 / 3.1.24.107.

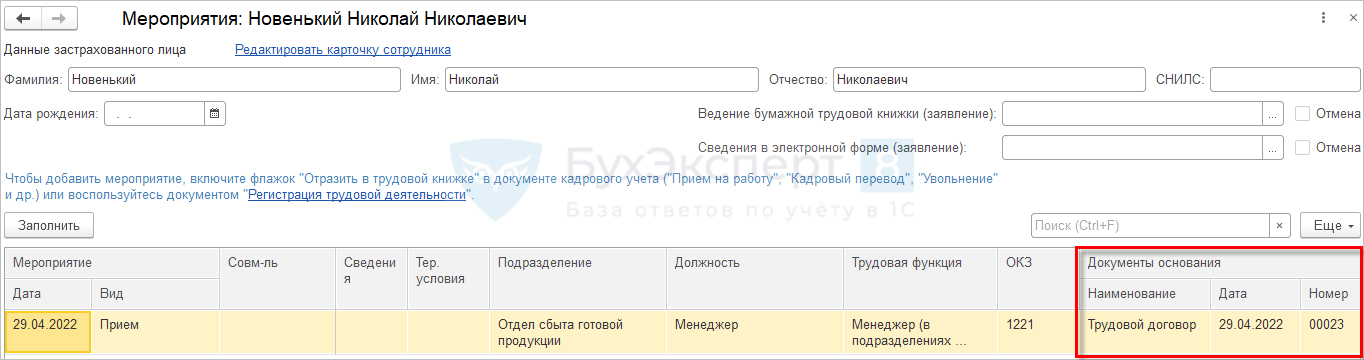

- Федеральный закон от 22.11.2021 N 377-ФЗ внес поправки в ТК РФ о том, что для приема на работу достаточно только трудового договора. Если с работником оформлен только трудовой договор, то в трудовой книжке указываются реквизиты договора, в соответствии с которым сотрудник принят на работу. В ЗУП 3.1 была реализована новая настройка кадрового учета Прием на работу без приказа о приеме (Настройка – Кадровый учет). Если флажок установлен, для СЗВ-ТД фиксируются реквизиты трудового договора, а не приказа.

Подробно возможность не использовать приказы о приеме разобрана в Возможность не использовать приказы о приеме (ЗУП 3.1.22.25).

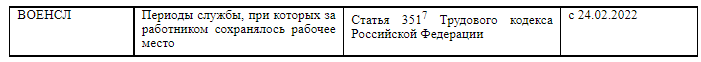

Изменения СЗВ-СТАЖ:

- Новый код ВОЕНСЛ, который нужно будет проставлять в графе 11 Дополнительные сведения для периодов службы, при которых за работником сохранялось рабочее место - Сведения по мобилизованным сотрудникам отражаются в СЗВ-ТД и СЗВ-СТАЖ: появились новые коды

- Код КВАЛИФ для работников в особых климатических условиях теперь заполняется совместно с кодами РКС, МКС, РКСМ, МКСР независимо от того, где проходило обучение – Уточнен порядок заполнения формы СЗВ-СТАЖ с 12.12.2021

Персонифицированные сведения в 2023 году

С 2023 года появится новая персонифицированная отчетность:

- ЕФС-1 – заменит СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3, 4-ФСС – Новая форма ЕФС-1 в объединенный социальный фонд с 2023 года

- СЗВ-ДСО – новая ежегодная отчетность для «шахтеров» и «авиаторов» – О новом отчете СЗВ-ДСО по доплатам к пенсии

ЕФС-1 будет состоять из двух разделов:

- сведения о трудовой (иной) деятельности, страховом стаже, зарплате и дополнительных страховых взносах на накопительную пенсию (бывшие формы СЗВ-ТД, СЗВ-СТАЖ и ДСВ-3);

- сведения о начисленных страховых взносах на ОСС от несчастных случаев на производстве и профзаболеваний (бывшая форма 4-ФСС).

Сведения о трудовой деятельности теперь будут представляться и на договорников ГПХ.

Подробный разбор формы ЕФС-1 – в статье Новая форма ЕФС-1 в объединенный социальный фонд с 2023 года.

Учет резервов по оплате труда

Инвентаризация оценочных обязательств и резервов по отпускам

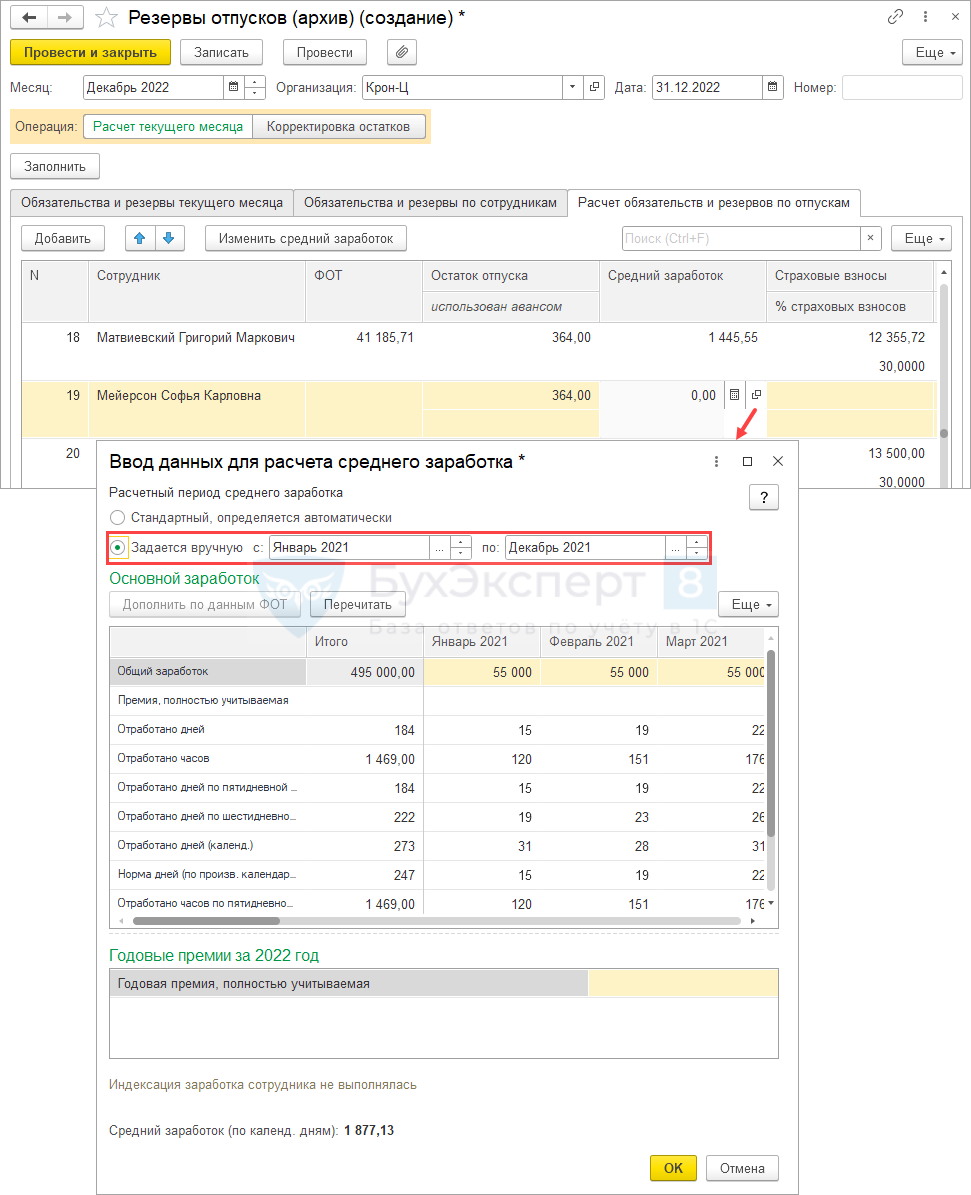

Инвентаризация производится автоматически при расчете резервов отпусков за декабрь. Расчет производится по состоянию на 31.12 по методу МСФО – исходя из остатков отпусков и среднего заработка каждого сотрудника. При расчете используется усредненная за год ставка страховых взносов.

По сотрудникам, находящимся в длительных отпусках, средний заработок может не рассчитаться. В этом случае потребуется вручную скорректировать период расчета среднего заработка в документе Резервы отпусков (архив) (Зарплата – Бухучет).

Проводки по результатам инвентаризации:

- Дт 26 Кт 96 – доначисление резервов по отпускам

- Дт 96 Кт 91.01 – списание излишков резервов по отпускам

Подробно алгоритм инвентаризации резервов по отпускам разобран в статье Инвентаризация оценочных обязательств и резервов по отпускам в ЗУП 3.1.

Учет резервов на вознаграждения работникам с 2023 года

В ЗУП 3.1.23.165 / 3.1.24.23 реализован новый механизм учета резервов по отпускам и вознаграждениям. Что изменится с 2023 года:

- Новая настройка расчета зарплаты Использовать резервы по оплате труда (Настройка – Расчет зарплаты). Если флажок сброшен, в настройках Организации на вкладке Учетная политика и другие настройки может не отображаться настройка резервов по новому механизму – Переход на новый механизм учета резервов

- Новая настройка учетной политики организаций Резервы по оплате труда и справочник Оценочные обязательства и резервы – теперь можно гибко настраивать расчет и отражение в бухучете для каждого типа резерва. Подробно в статьях Порядок формирования и настройка резерва по отпускам и Порядок формирования и настройка резервов по премиям и вознаграждениям

- Новый документ Резервы по оплате труда – теперь для документа предусмотрены 4 вида операции: начисление резерва, инвентаризация, корректировка и списание. По каждой операции формируем отдельный документ. В зависимости от вида операции и типа резерва меняется состав и порядок работы с документом. Статьи по каждому виду операции и типу резерва размещены в рубрике Резервы по оплате труда

- Доработка документа Отражение зарплаты в бухучете – в документе переработана вкладка Начисленная зарплата и взносы, добавлены новые реквизиты для формирования проводок на стороне 1С:Бухгалтерии. Подробный разбор в публикациях Использование резерва по отпускам и Использование резервов по премиям и вознаграждениям

Подробнее новый механизм учета резервов по отпускам и вознаграждениям разберем на семинарах:

Среднесписочная численность

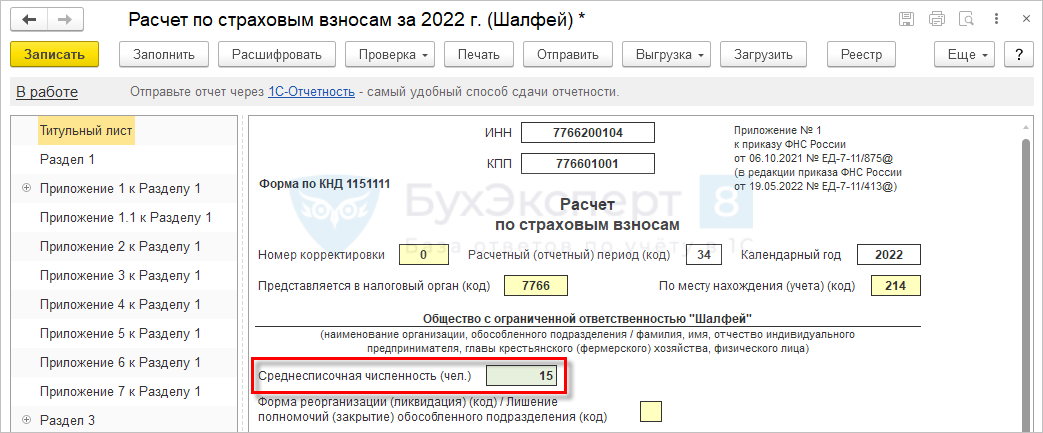

Информация о среднесписочной численности работников организации представляется в налоговые органы в составе расчета по страховым взносам.

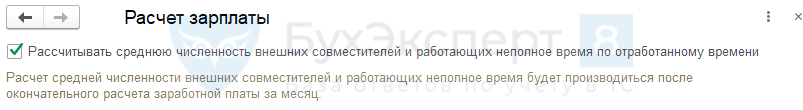

В ЗУП 3.1.18.616 / 3.1.23.68 реализован подсчет средней численности внешних совместителей и сотрудников, работающих на графике неполного рабочего времени, исходя из отработанных часов, а не дней и ставок – Новый алгоритм расчета средней численности для совместителей (ЗУП 3.1.18.616 / 3.1.23.68). Этот алгоритм вызывает ряд вопросов и не всегда отрабатывает корректно. При подсчете ССЧ совместители не учитываются, но основные работники на неполной ставке попадают в расчет. Поэтому перед сдачей РСВ за 2022 год убедитесь в том, что расчет среднесписочной численности выполнен верно.

При необходимости новый механизм расчета средней численности можно отключить и применять прежний алгоритм – по отработанным дням и ставкам сотрудников. В Настройках расчета зарплаты (Настройка – Расчет зарплаты) появился флажок Рассчитывать среднюю численность внешних совместителей и работающих неполное время по отработанному времени. Если он сброшен, применяется прежний механизм.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Доброго. При попытке перейти по ссылке https://buhexpert8.ru/1s-zup/otsenochnye-obyazatelstva-i-rezervy-na-oplatu-otpuskov/algoritm-rascheta-otsenochnyh-obyazatelstv-u-sotrudnits-nahodyashhihsya-v-otpuske-po-uhodu-za-rebenkom.html пишет, что такой страницы нет. Пожалуйста, обновите ссылку в публикации

Поправили ссылку. Спасибо, что написали 🙂