В статье разберем, когда нужно выплатить зарплату за декабрь 2022. Также посмотрим, как отразится в учете по НДФЛ декабрьская зарплата в зависимости от даты ее выплаты. С 2023 года меняется порядок учета НДФЛ с зарплатных доходов – теперь зарплата отражается в учете НДФЛ по дате фактической выплаты. С этой точки зрения декабрьская зарплата относится к переходному периоду и вызывает много вопросов. Разберем на примерах основные сложности отражения зарплаты за декабрь в учете НДФЛ.

[jivo-yes]

Содержание

Когда выплачивать зарплату за декабрь 2022

Дни с 31 декабря 2022 по 8 января 2023 – праздничные и выходные по производственному календарю. Поэтому если срок выплаты зарплаты за декабрь приходится на этот период, выплатить ее необходимо накануне, 30.12.2022 г.

Такой порядок установлен в ст. 136 ТК РФ:

«...При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня»

Если срок выплаты зарплаты в организации установлен 9 число и позднее, то выплатить зарплату за декабрь 2022 нужно после новогодних каникул в январе 2023 года.

С 2023 года меняется порядок учета НДФЛ с зарплатных доходов. Теперь дата получения для доходов в виде оплаты труда – это дата их фактической выплаты, а не последнее число месяца, как было ранее. Это означает что, если зарплату за декабрь выплачиваем в январе, в учете НДФЛ она будет относиться к доходам 2023 года.

Проще всего будет тем, кто сможет выплатить декабрьскую зарплату в декабре 2022. Доход «сядет» в отчетность по НДФЛ декабрем 2022, не возникнет вопросов с применением вычетов и достижением предела дохода 5 млн. руб. Поэтому, если есть возможность, лучше выплатить декабрьскую зарплату в декабре 2022.

Как учесть дату выплаты зарплаты в ЗУП 3.1

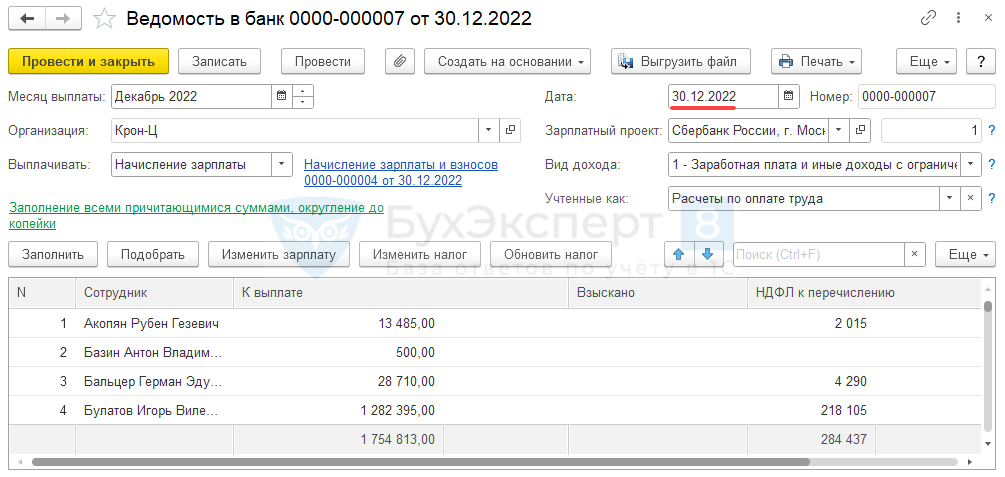

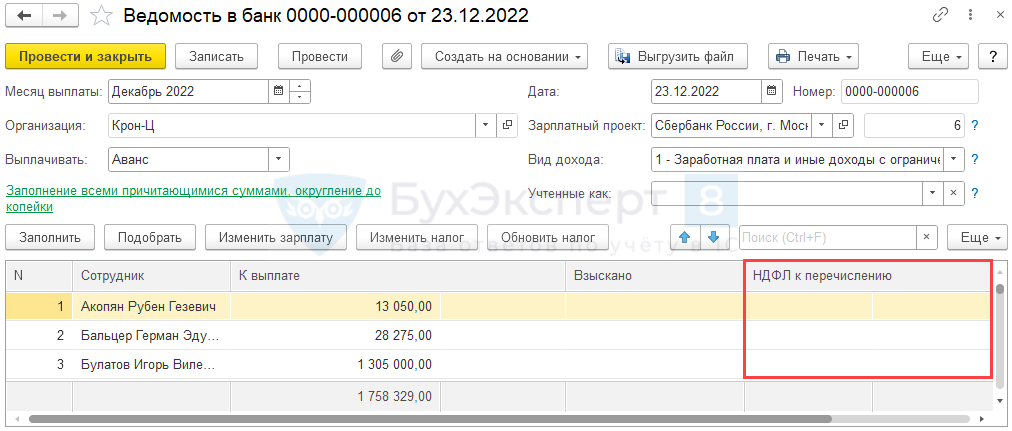

В ЗУП 3.1 выплата зарплаты регистрируется документами Ведомость (Выплаты – Все ведомости на выплату зарплаты). Дата выплаты зарплаты определяется в программе по двум реквизитам:

- Дата документа.

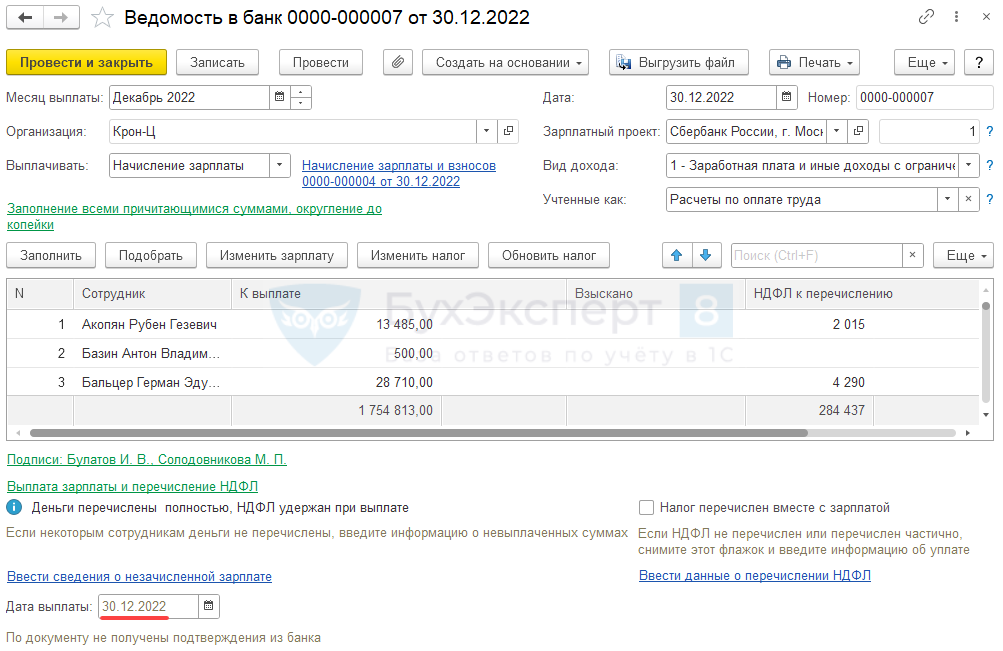

- Дата выплаты – открывается при нажатии по ссылке Выплата зарплаты и перечисление НДФЛ.

Дата выплаты по умолчанию заполняется значением Даты документа. Если в Ведомости скорректировать Дату выплаты, при определении фактической даты выплаты зарплаты ЗУП 3.1 будет ориентироваться именно на это поле, а не на Дату документа.

Отражение выплаты зарплаты за декабрь 2022 в учете НДФЛ

С 2023 года меняется порядок учета НДФЛ с зарплатных доходов – Порядок уплаты НДФЛ в 2023 году: главные изменения. Теперь дата получения для доходов в виде оплаты труда – это дата их фактической выплаты, а не последнее число месяца, как было ранее. Это означает что, если зарплату за декабрь выплачиваем в январе, в учете НДФЛ она будет относиться к доходам 2023 года.

В такой ситуации нет четкого понимания, как учитывать декабрьскую зарплату: всю сумму доходов и НДФЛ за декабрь отражать в учете НДФЛ в январе 2023 год или разбивать зарплату за декабрь – аванс относить к декабрю 2022, а окончательный расчет к январю 2023.

Получите понятные самоучители 2026 по 1С бесплатно:

Проще всего будет тем, кто сможет выплатить декабрьскую зарплату в декабре 2022. Доход «сядет» в отчетность по НДФЛ декабрем 2022, не возникнет вопросов с применением вычетов и достижением предела дохода 5 млн. руб. Поэтому, если есть возможность, лучше выплатить декабрьскую зарплату в декабре 2022.

В статье разберем оба варианта: когда зарплата за декабрь выплачивается в декабре, и когда – в январе 2023. Для случая с выплатой в январе также рассмотрим 2 ситуации: когда НДФЛ с декабрьского аванса удерживался и случай, когда удержание НДФЛ при выплате аванса за декабрь не регистрировалось.

Если НДФЛ с декабрьского аванса удержан только при окончательной выплате зарплаты в январе, в ЗУП 3.1 типовое заполнение 6-НДФЛ не будет соотвовать разъяснениям ФНС - Письмо от 19.01.2023 № БС-4-11/517@. Чтобы соблюсти требования ФНС, потребуются ручные корректировки учета. Подробно об этом - в статье НДФЛ с декабрьского аванса не удержали в декабре — как быть с 6-НДФЛ.

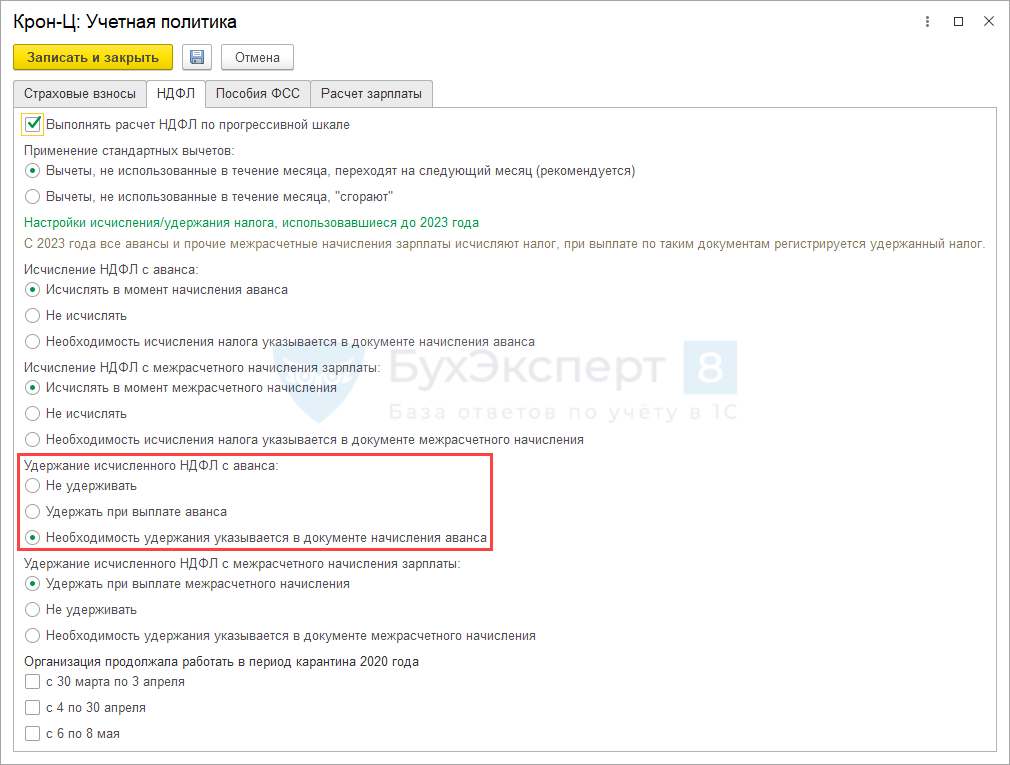

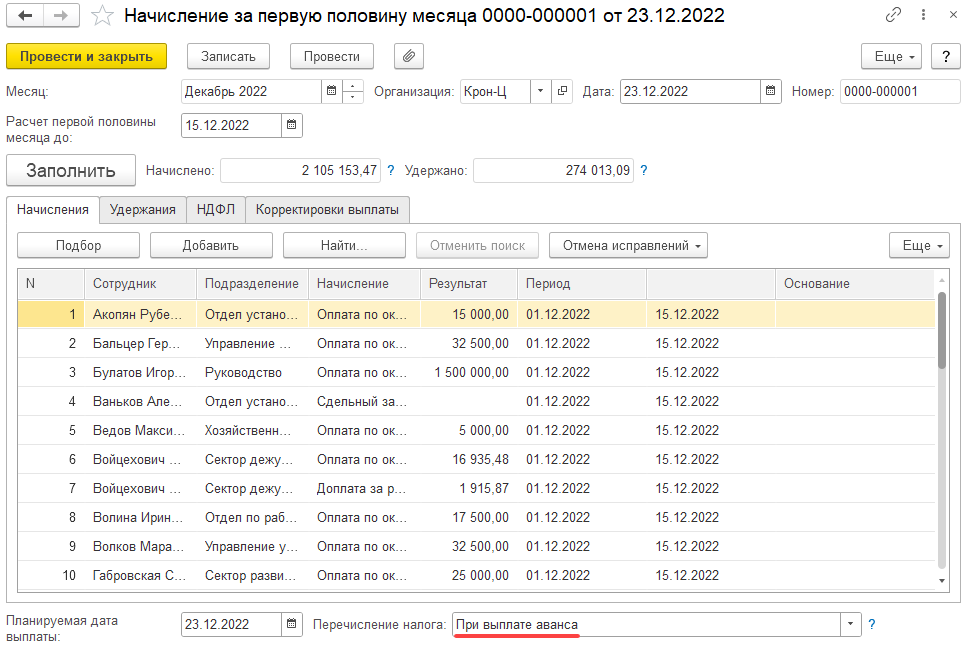

Возможность регистрации аванса как самостоятельного дохода для целей НДФЛ и удержания налога с аванса настраивается в Учетной политике (Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Учетная политика) на вкладке НДФЛ в разделе Удержание исчисленного НДФЛ с аванса.

Настройка работает только для способа выплаты аванса Расчетом за первую половину месяца. В этом случае аванс регистрируется документом Начисление за первую половину месяца и только потом выплачивается Ведомостью. Настройка применяется только при расчете аванса до конца 2022 года, с 2023 года при расчете аванса в документе Начисление за первую половину месяца всегда будет регистрироваться доход и исчисленный налог, вне зависимости от настроек Учетной политики.

При выплате аванса Фиксированной суммой или Процентом тарифа аванс и НДФЛ с него не регистрируются в учете НДФЛ. Поэтому с 2023 года безопаснее использовать способ выплаты аванса Расчетом за первую половину месяца. Подробнее об этом – в статье Аванс по заработной плате в 2023 году — как правильно рассчитать и удержать НДФЛ в ЗУП 3.1.

Случай 1. Зарплата выплачена в декабре

При выплате зарплаты за декабрь 30.12.2022 г., она будет отражена в учете НДФЛ по старым правилам:

- Доход в учете НДФЛ будет отнесен к дате получения дохода 31.12.2022.

- Если сотрудникам положены стандартные вычеты, они будут применены в декабре.

- Имущественные и социальные вычеты по уведомлениям на 2022 год будут применены ко всей сумме зарплаты за декабрь, если остаток вычета превышает доход за декабрь.

- Вся сумма декабрьской зарплаты будет учитываться при определении годового предела дохода 5 млн. руб. в 2022 году.

- В отчетность по НДФЛ за 2022 год попадет вся сумма зарплаты за декабрь, исчисленный и удержанный с нее НДФЛ.

Разберем на примере.

Особенности расчета НДФЛ в декабре по сотрудникам:

- Ведов М.А. имеет право на стандартный вычет на ребенка в размере 1 400 руб., доход с начала года с учетом зарплаты за декабрь не превысил 350 000 руб.

- Орлова Е.Н. имеет право на имущественный вычет, остаток вычета на 01.12.2022 г. превышает декабрьский доход. Сумма зарплаты за декабрь 55 500 руб.

- Доходы Булатова И.В. с начала 2022 года по ноябрь включительно – 3 151 000 руб., зарплата за декабрь – 3 000 000 руб.

Других доходов кроме зарплаты в декабре у сотрудников нет. Зарплата за декабрь выплачена 30.12.2022 г.

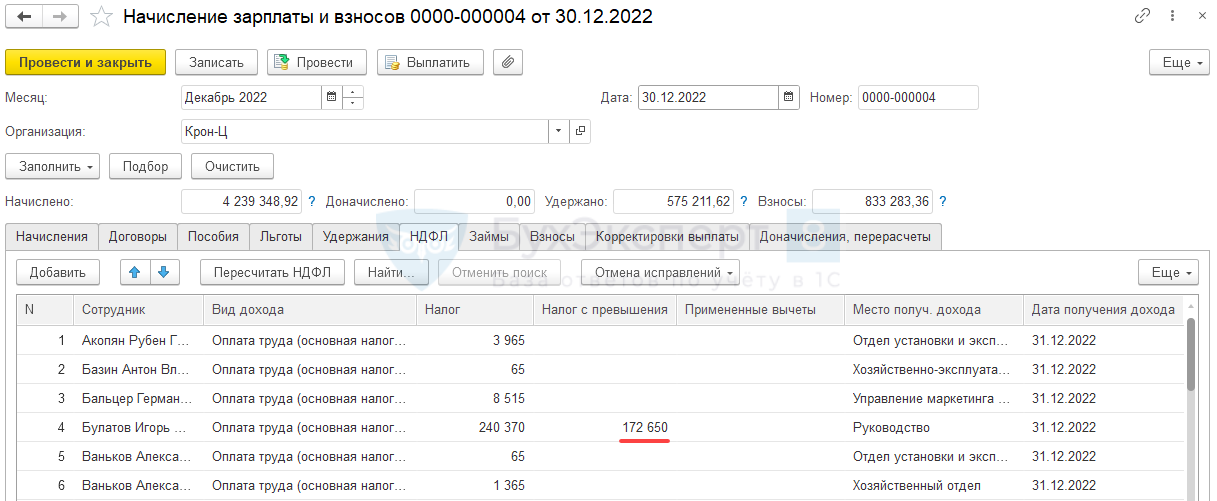

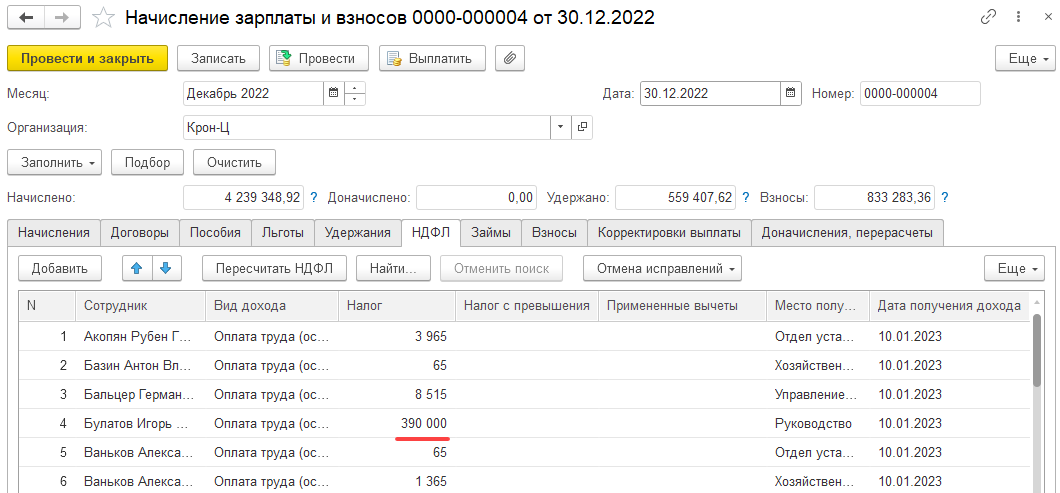

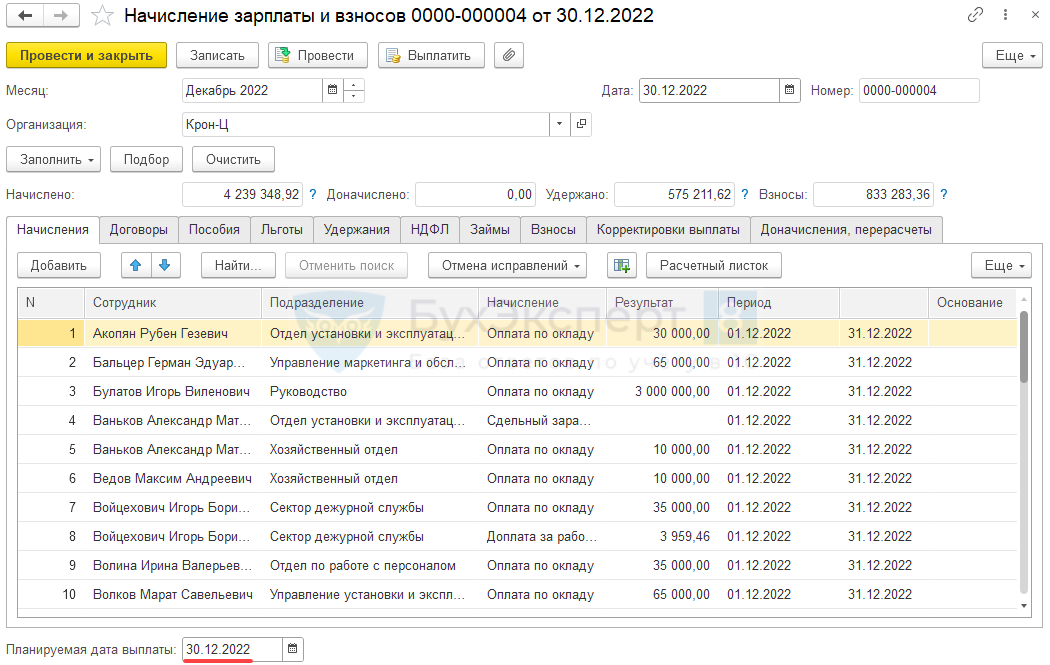

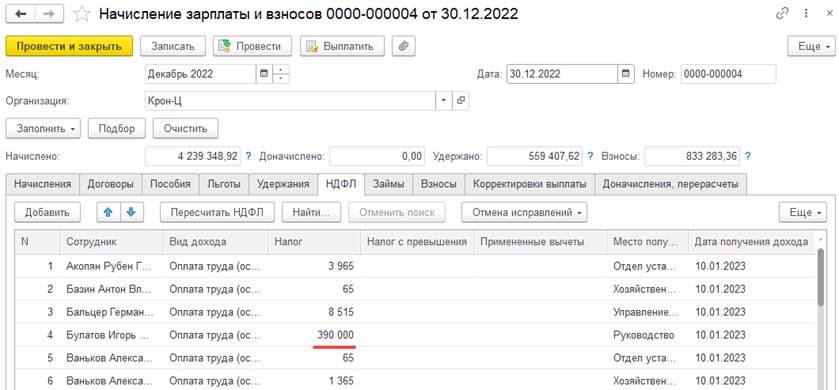

В Начислении зарплаты и взносов укажем планируемую дату выплаты 30.12.2022 г.

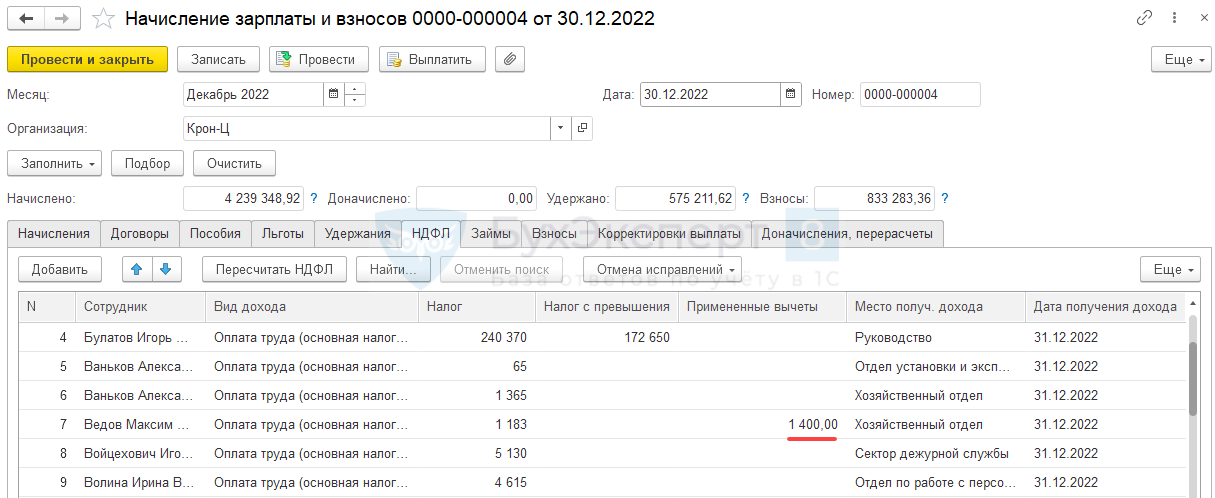

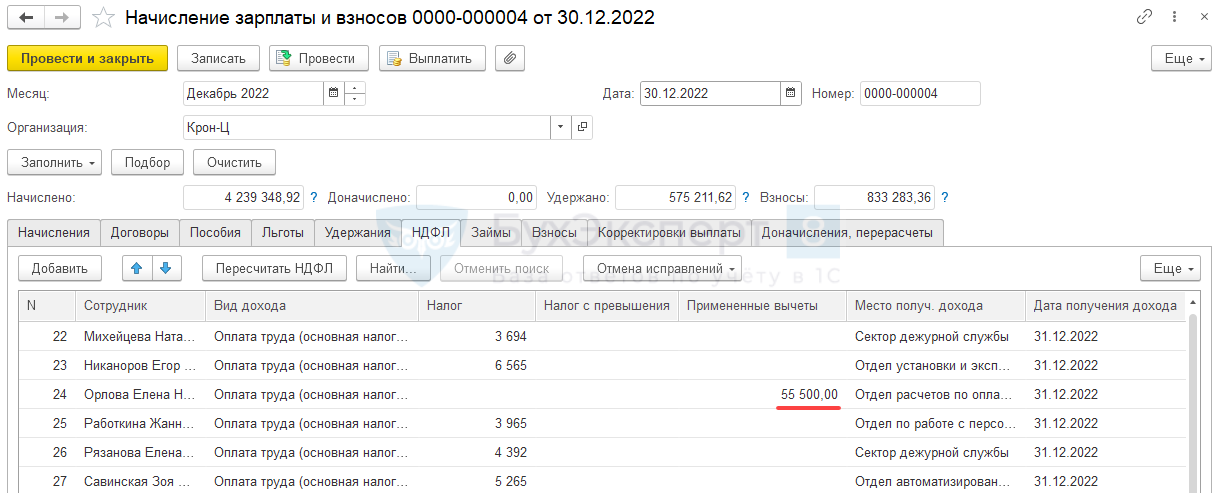

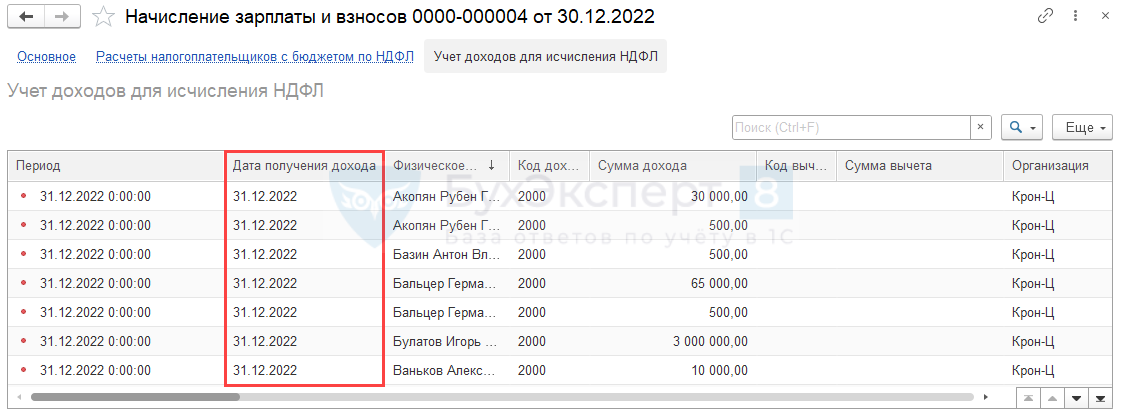

При проведении документа вся сумма зарплаты работников будет отнесена к дате получения дохода 31.12.2022 г. Это можно проверить по регистру Учет доходов для исчисления НДФЛ.

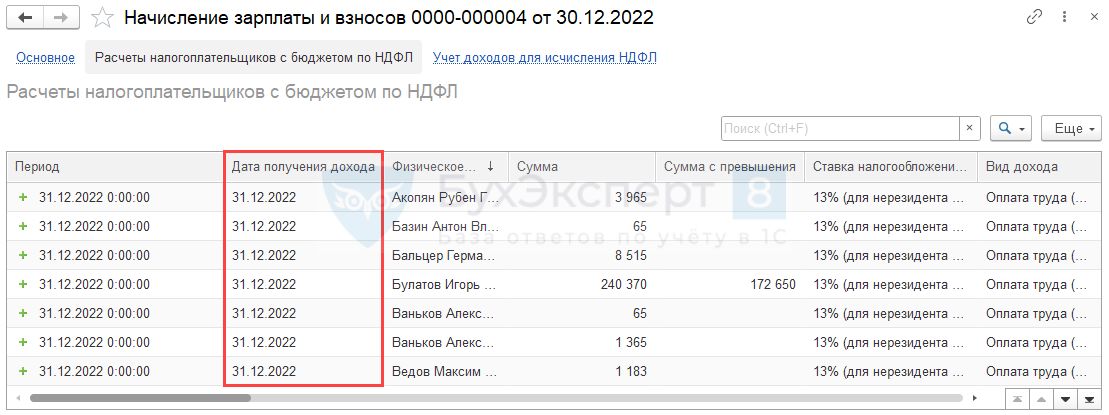

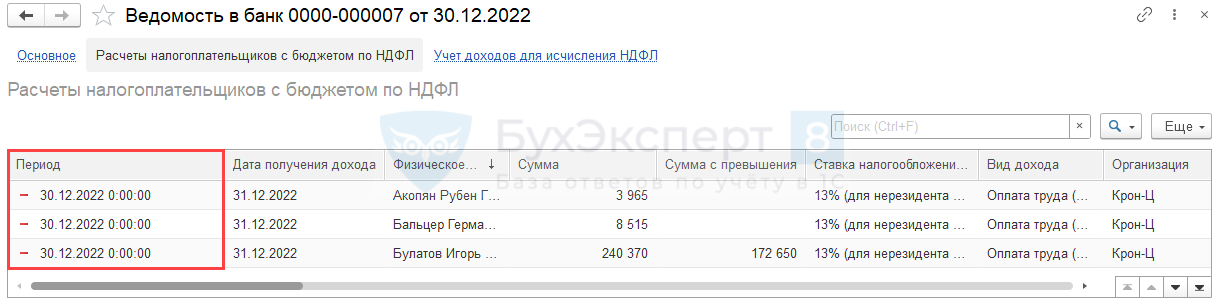

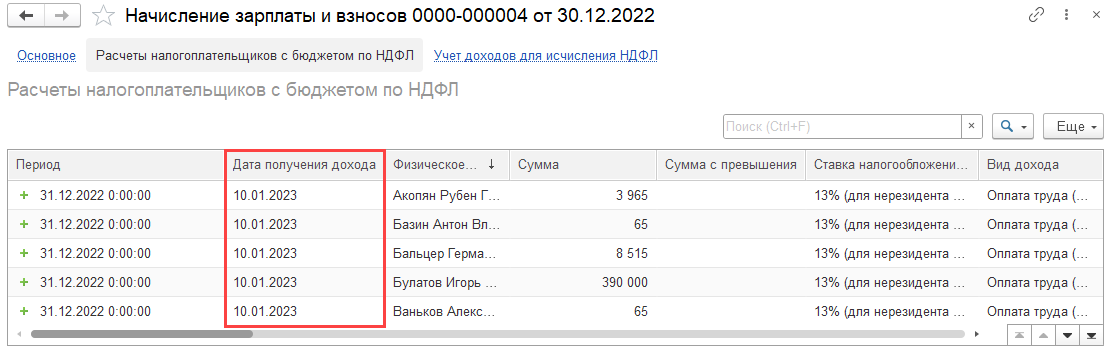

Исчисленный НДФЛ с декабрьской зарплаты также будет отнесен к дате получения дохода 31.12.2022 г. – это видно в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ.

Т.к. расчет налога с декабрьской зарплаты был выполнен на дату полуения дохода 31.12.2022 г., был применен следующий порядок расчета НДФЛ для сотрудников с вычетами и большой зарплатой:

- Ведову М.А. был предоставлен стандартный вычет за декабрь в размере 1 400 руб.

- Орловой Е.Н. был предоставлен имущественный вычет в размере всей суммы декабрьской зарплаты – 55 500 руб.

- По Булатову И.В. вся сумма декабрьской зарплаты (3 млн. руб.) была учтена при сравнении с годовым пределом 5 млн. руб. в 2022 году. В результате предельная сумма дохода за 2022 год была превышена и с суммы превышения рассчитался налог по ставке 15%.

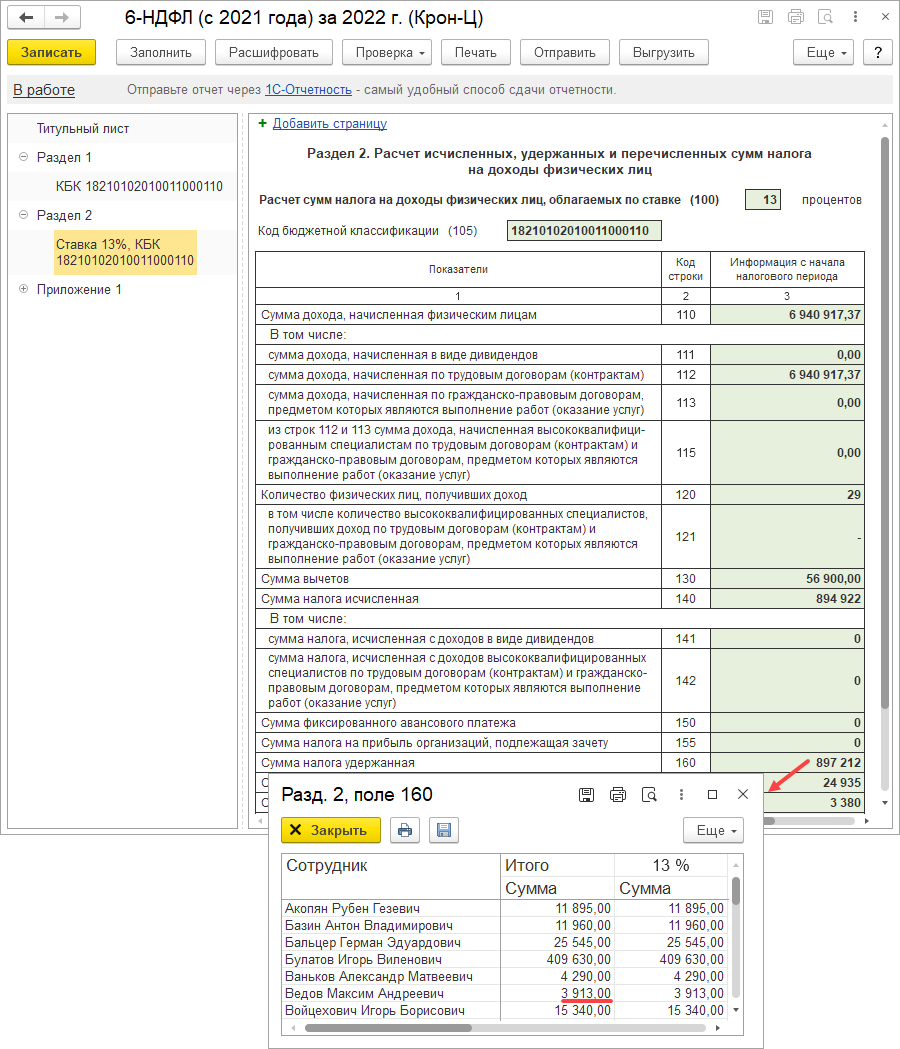

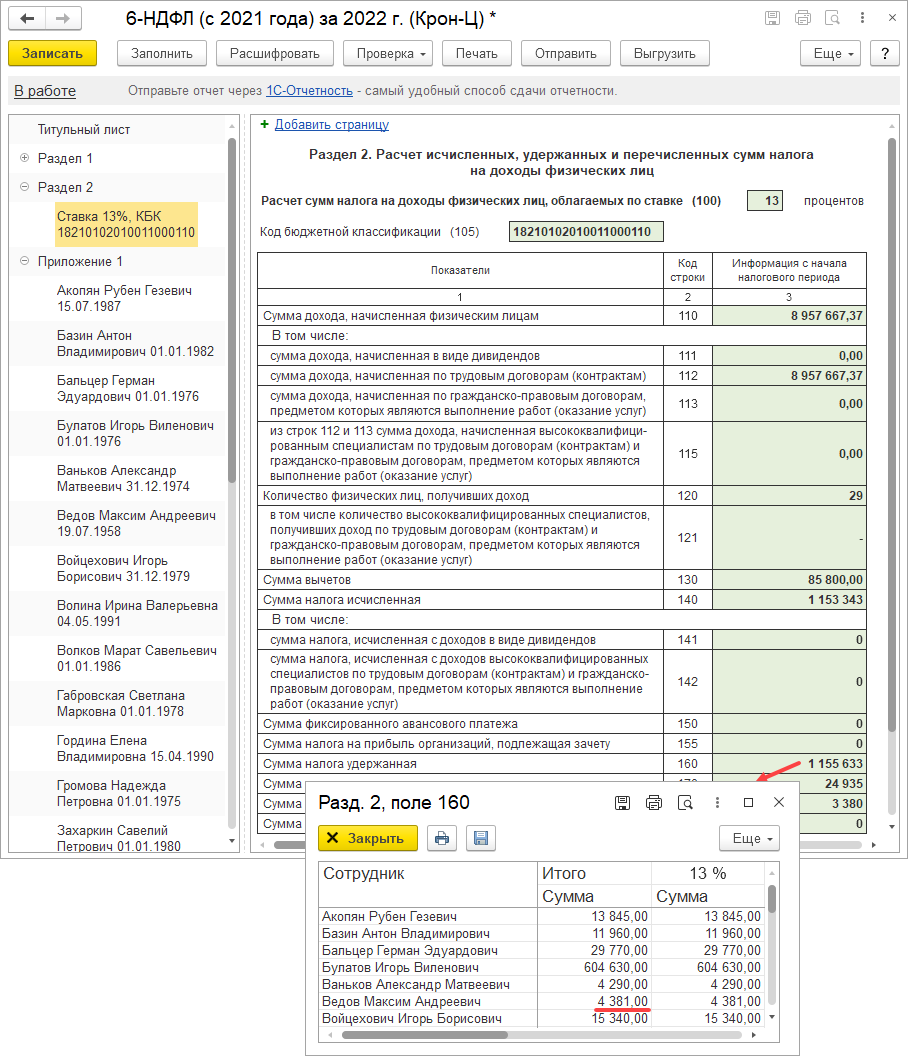

Удержанный НДФЛ зарегиструется при проведении Ведомости. Дата удержания налога – дата выплаты зарплаты, 30.12.2022 г. Это можно отследить по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ, колонка Период.

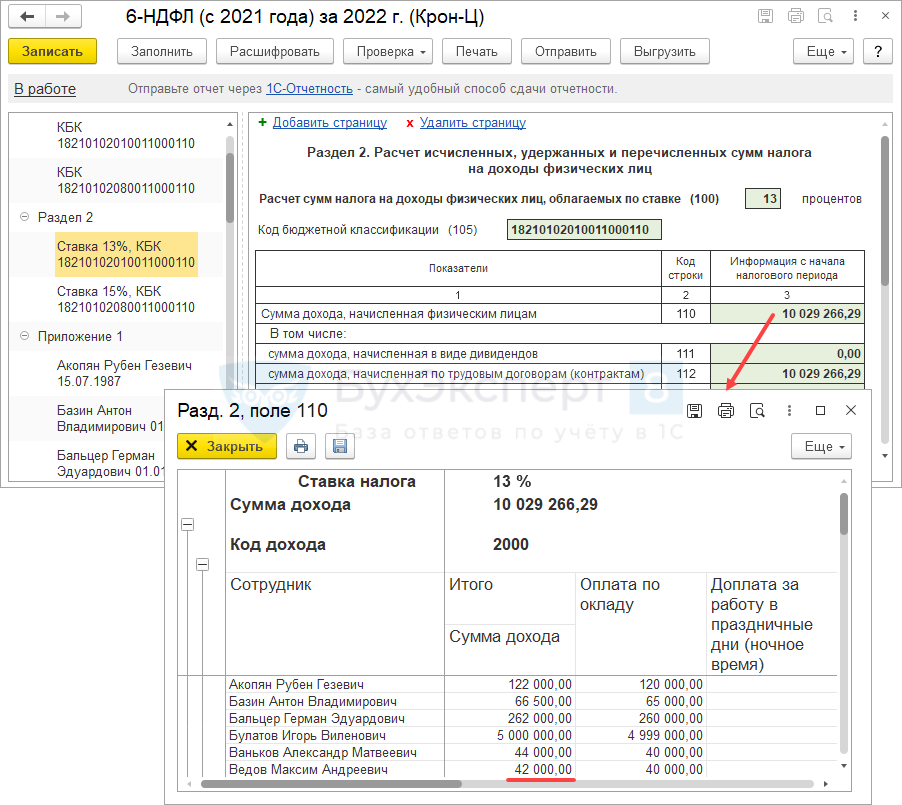

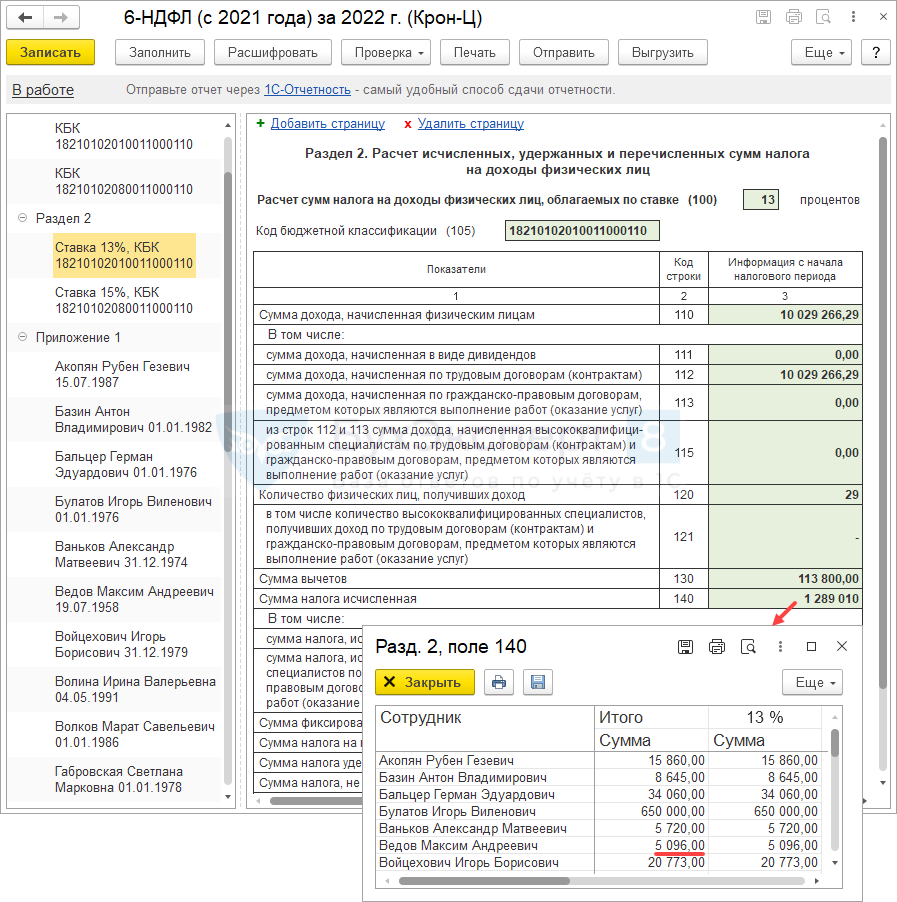

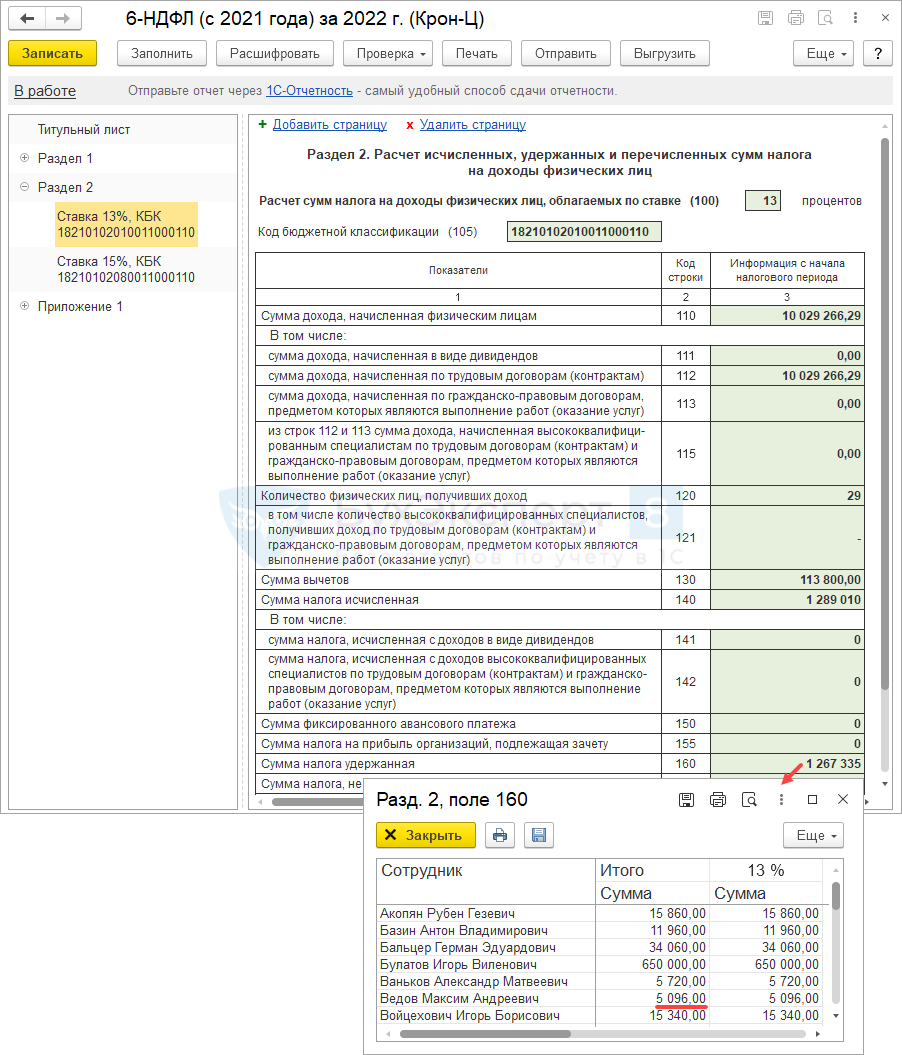

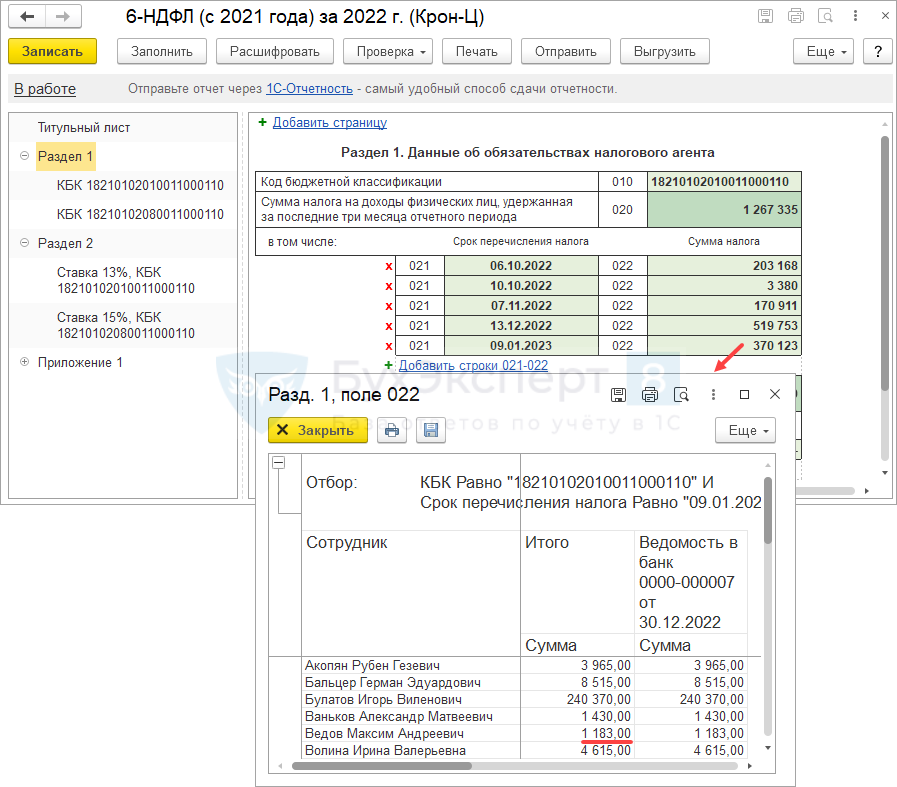

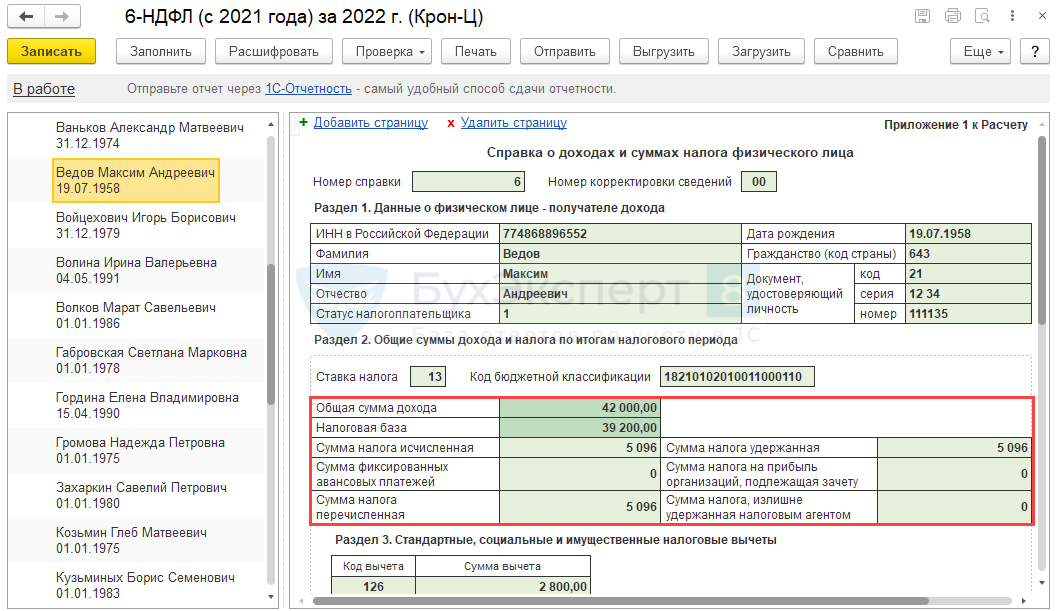

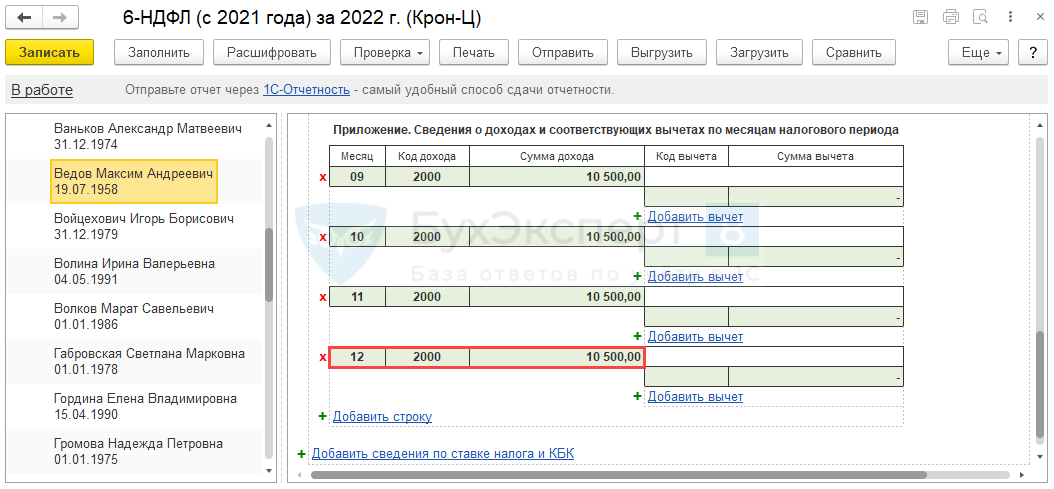

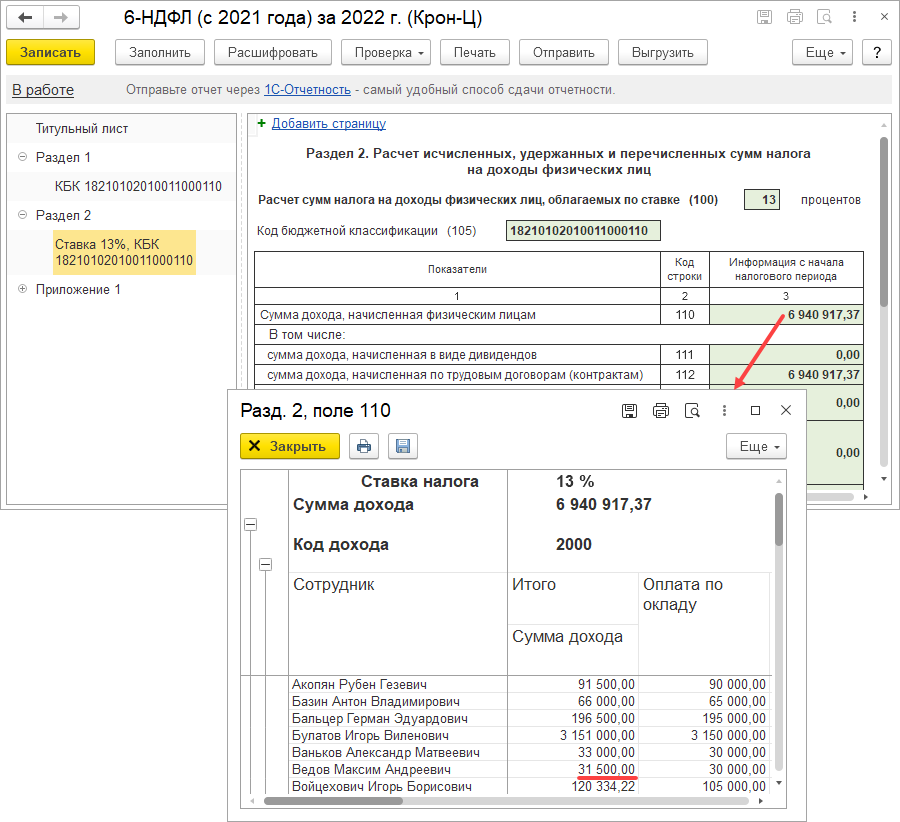

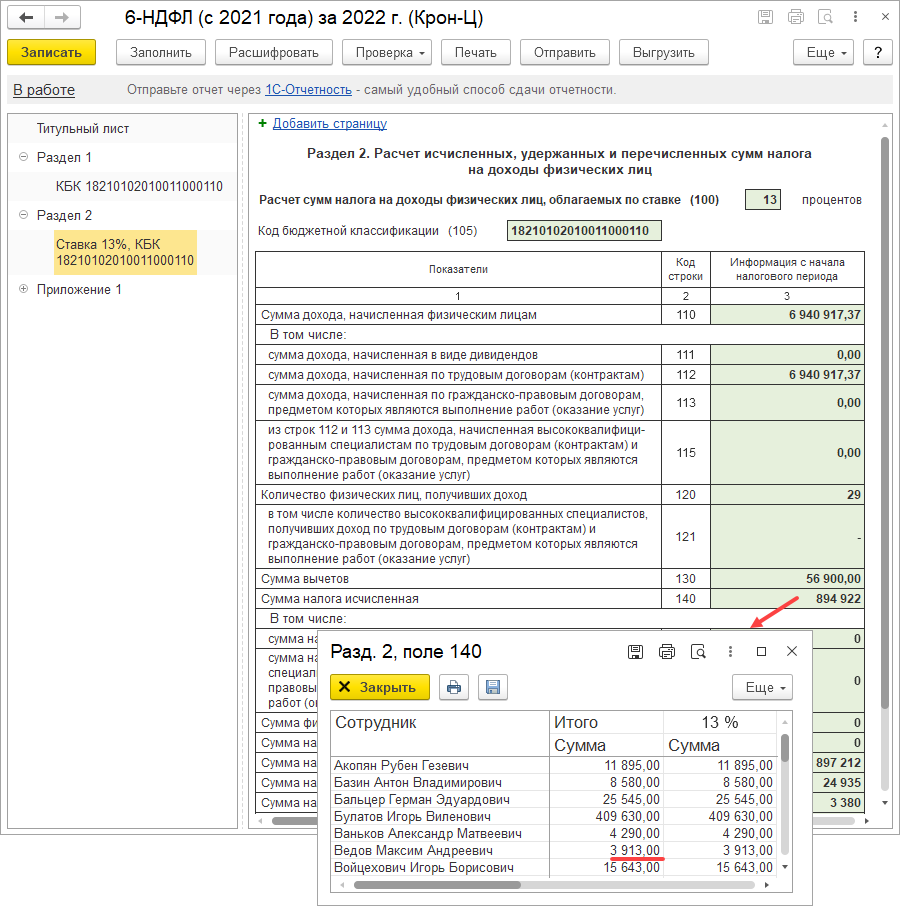

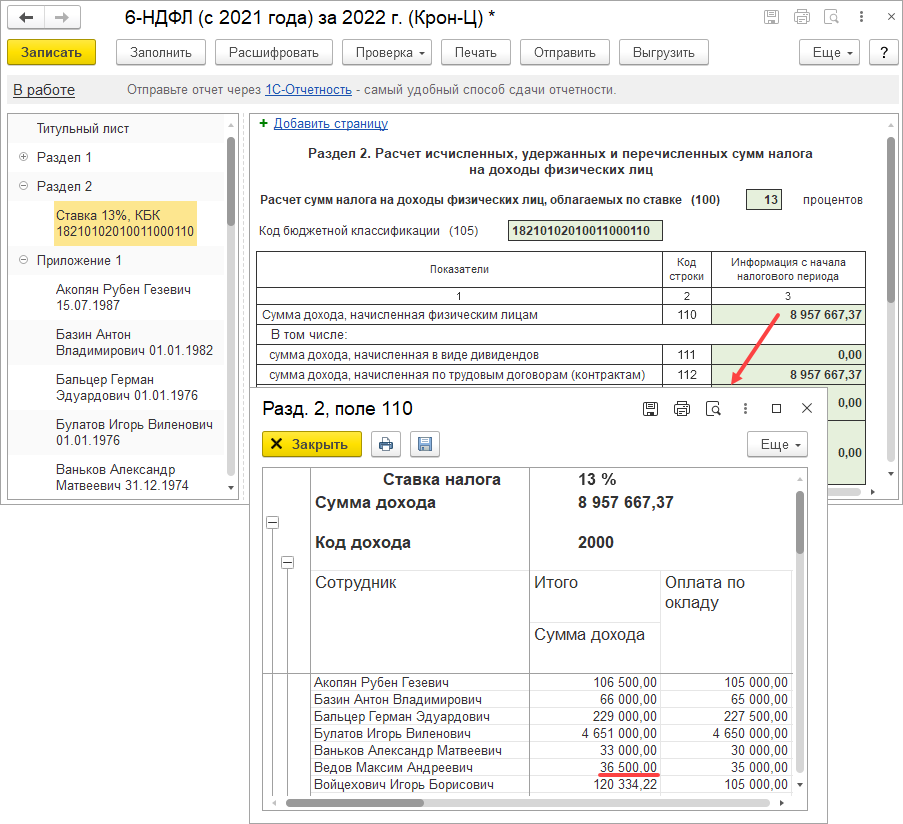

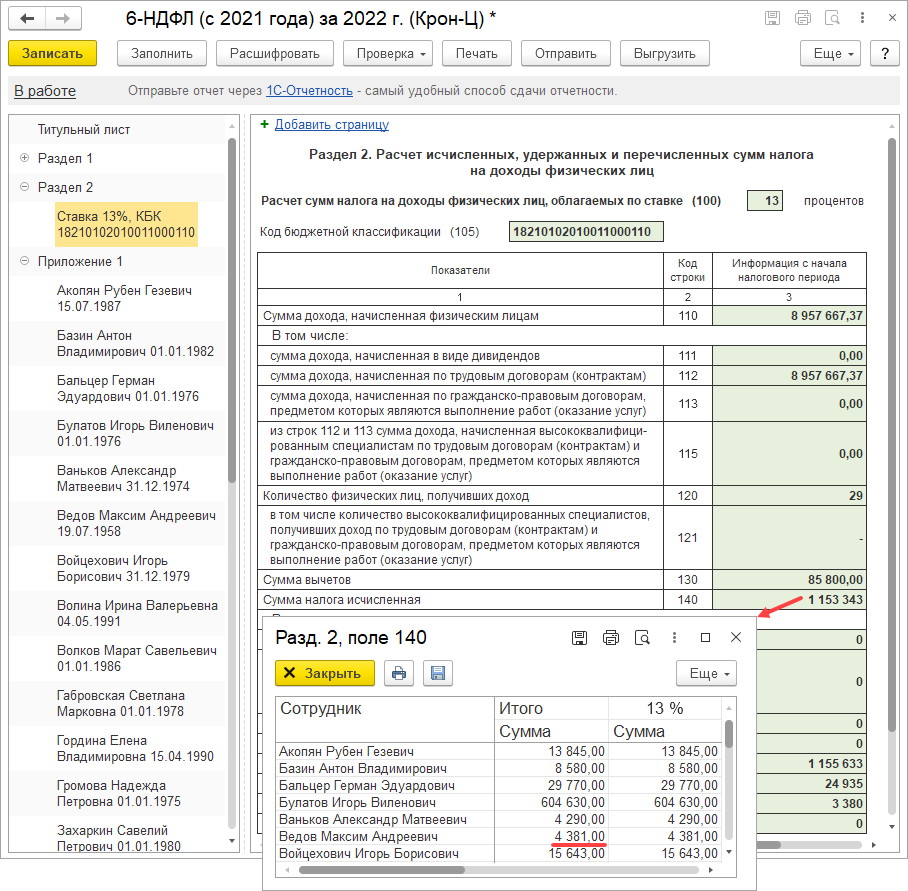

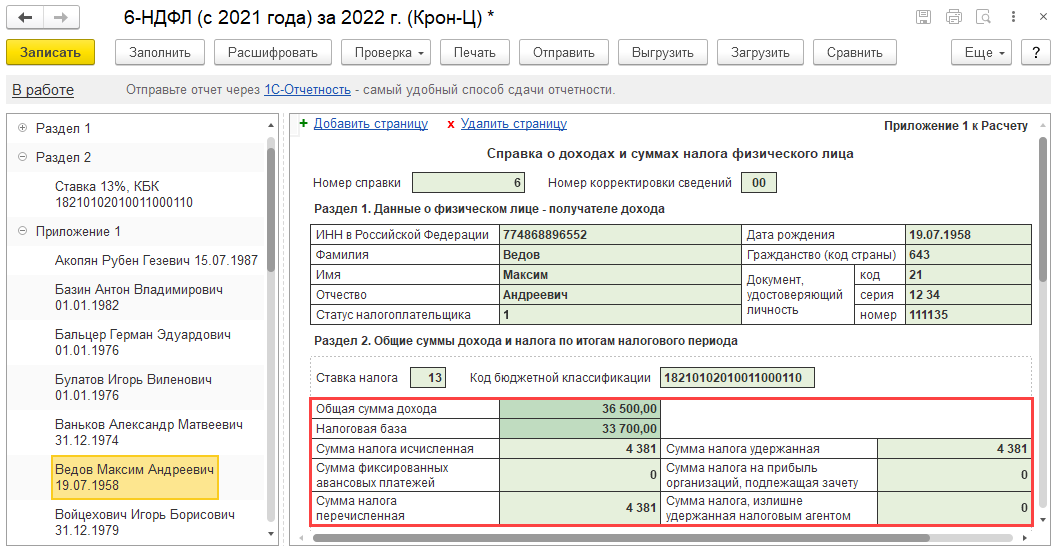

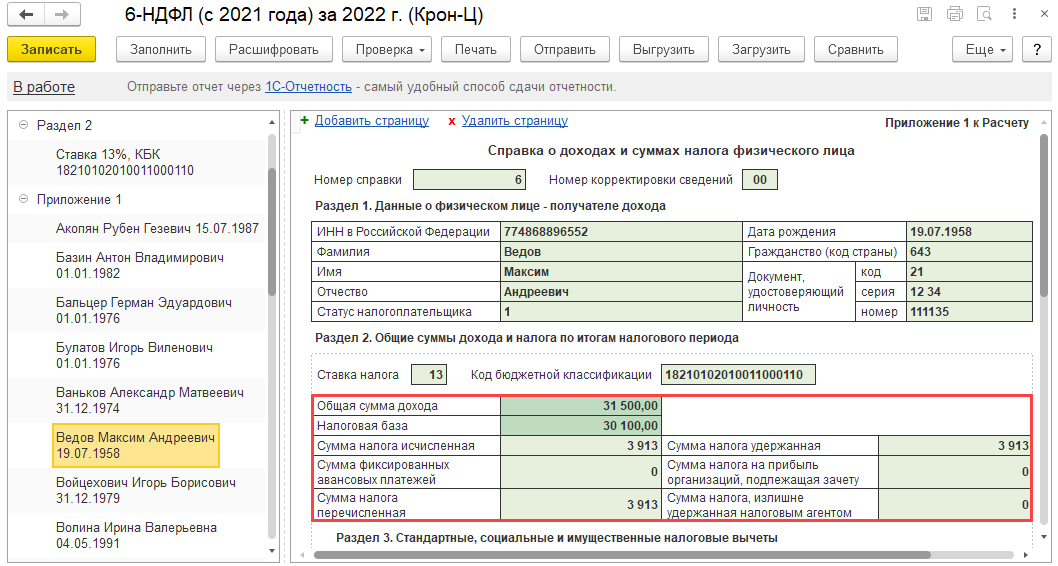

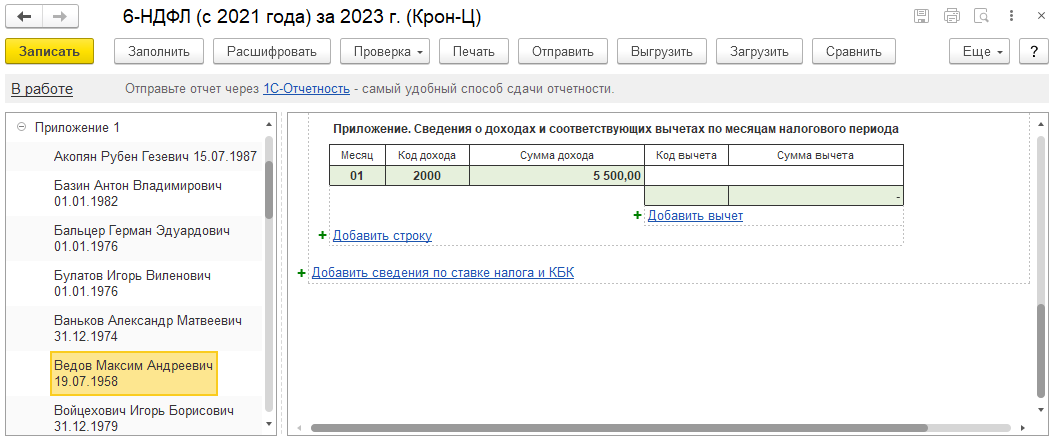

Вся декабрьская зарплата и НДФЛ с нее будут включены в 6-НДФЛ за 2022 год. Проверим по расшифровкам отчета на примере Ведова М.А.. Доход сотрудника за декабрь 2022 г. 10 500 руб., НДФЛ за декабрь 1 183 руб. Доход за весь 2022 год 42 000 руб., годовая сумма НДФЛ 5 096 руб. Работнику в 2022 году выплачивалась только зарплата за месяцы 2022 года, поэтому в Разделе 2 6-НДФЛ удержанный налог должен совпадать с исчисленным.

Как будет заполнен отчет 6-НДФЛ за 2022 год по Ведову М.А.:

- Сумма годового дохода (42 000 руб.) будет отражена в стр. 110 и 112 Раздела 2

- Исчисленный налог за год (5 096 руб.) попадет в стр. 140 Раздела 2

- Удержанный НДФЛ с декабрьской зарплаты будет включен в стр. 160 Раздела 2. Т.к. в 2022 году работнику выплачивалась только зарплата за месяцы 2022 года, в стр. 160 Раздела 2 попадет годовая сумма НДФЛ Ведова М.А. – 5 096 руб.

- Сумма налога за декабрь (1 183 руб.) попадет в Раздел 1 со сроком уплаты налога 09.01.2023 г.

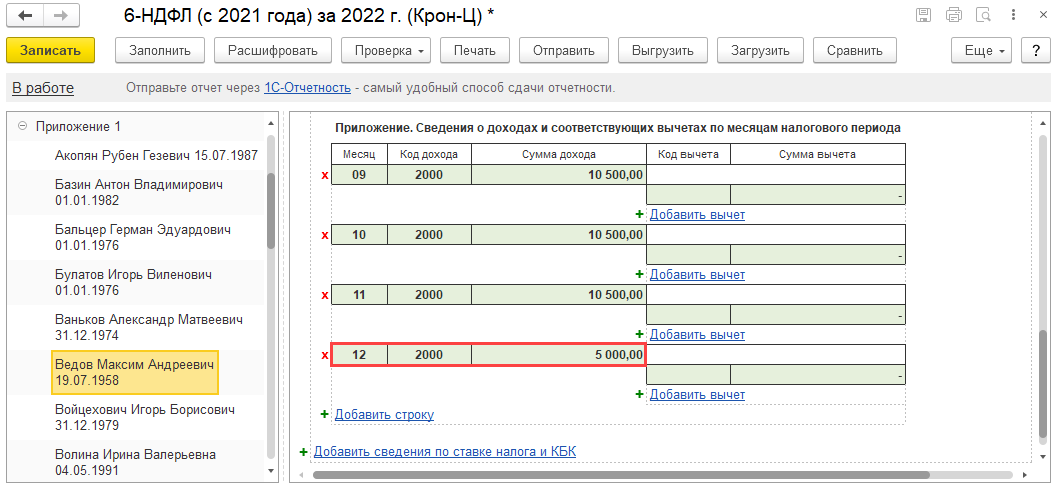

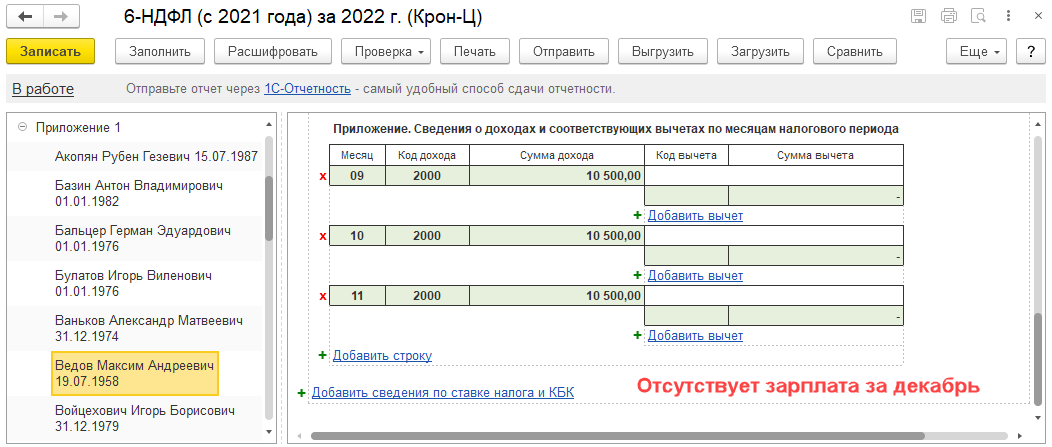

- В Приложение 1 к 6-НДФЛ также будет включена полная сумма зарплаты за год (42 000 руб.), исчисленного и удержанного налога (5 096 руб.). В расшифровке доходов декабрьская зарплата будет отражена в полной сумме – 10 500 руб.

Случай 2. Зарплата выплачена в январе, с аванса НДФЛ не удерживался

При таком варианте учета в ЗУП 3.1 типовое заполнение 6-НДФЛ не соответствует разъяснениям ФНС - Письмо от 19.01.2023 № БС-4-11/517@. Чтобы соблюсти требования ФНС, потребуются ручные корректировки учета. Подробно об этом - в статье НДФЛ с декабрьского аванса не удержали в декабре — как быть с 6-НДФЛ.

При выплате зарплаты за декабрь в январе, если при этом аванс в декабре НЕ регистрировался как самостоятельный доход в учете НДФЛ и налог с него НЕ удерживался, вся сумма декабрьской зарплаты будет учтена по новым правилам:

- Доход в учете НДФЛ будет полностью отнесен к дате получения дохода в январе 2023.

- Если сотрудникам положены стандартные вычеты, они будут применены в январе 2023. Но декабрьский вычет может «потеряться», если у работника не было других межрасчетных доходов в декабре.

- Имущественные и социальные вычеты по уведомлениям на 2022 год не будут применены.

- Вся сумма декабрьской зарплаты будет учитываться при определении годового предела дохода 5 млн. руб. уже в 2023 году, на 2022 год она не повлияет.

- В отчетность по НДФЛ за 2022 год НЕ попадет зарплата за декабрь, исчисленный и удержанный с нее НДФЛ. Декабрьская зарплата и НДФЛ с нее будут полностью учтены в отчете за 1 квартал 2023 года.

Разберем на примере.

Особенности расчета НДФЛ в декабре по сотрудникам:

- Ведов М.А. имеет право на стандартный вычет на ребенка в размере 1 400 руб., доход с начала года с учетом зарплаты за декабрь не превысил 350 000 руб.

- Орлова Е.Н. имеет право на имущественный вычет, остаток вычета на 01.12.2022 г. превышает декабрьский доход. Сумма зарплаты за декабрь 55 500 руб.

- Доходы Булатова И.В. с начала 2022 года по ноябрь включительно – 3 151 000 руб., зарплата за декабрь – 3 000 000 руб.

Других доходов кроме зарплаты в декабре у сотрудников нет. Аванс по зарплате выплачен в декабре 2022, но он не регистрировался как доход в учете НДФЛ и налог при выплате аванса не удерживался.

Окончательный расчет по зарплате за декабрь выплачен 10.01.2023 г.

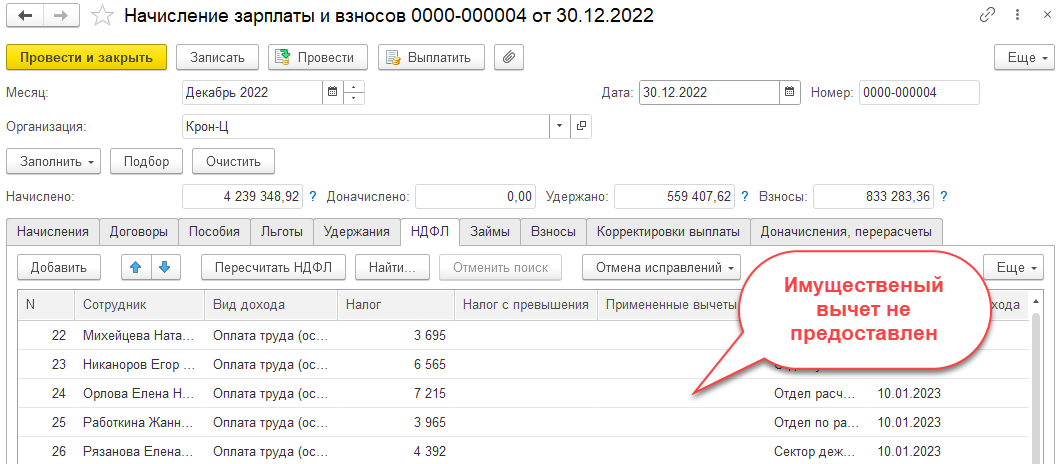

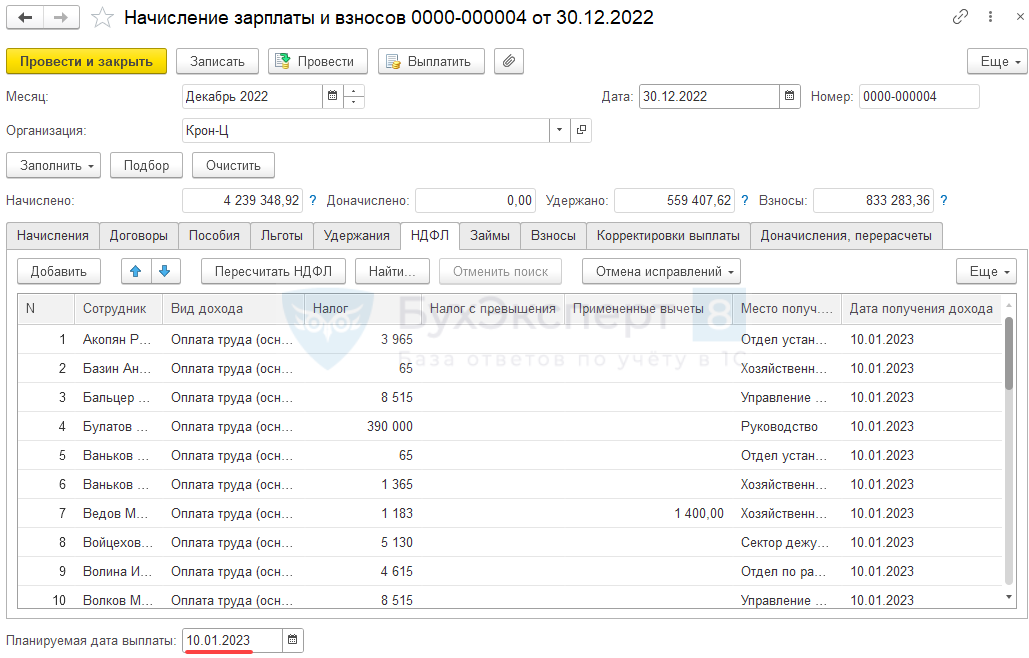

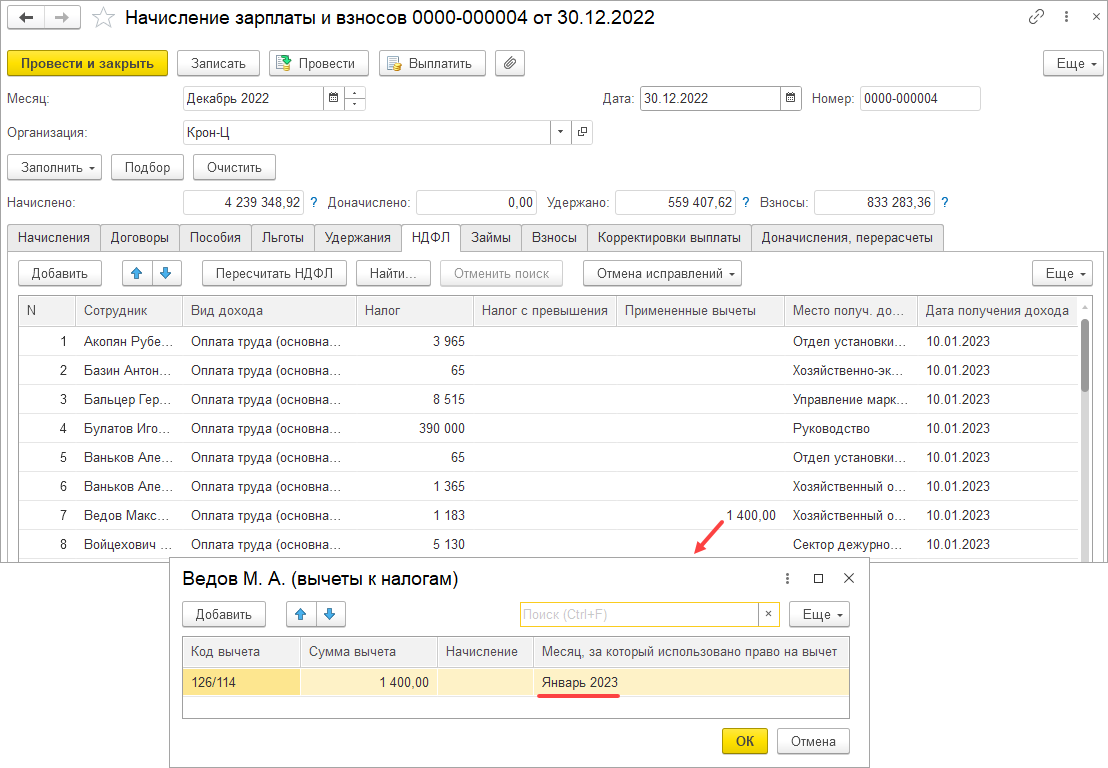

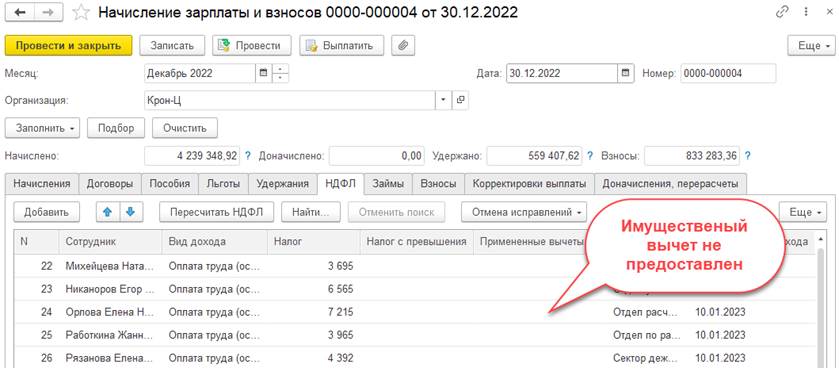

В Начислении зарплаты и взносов укажем планируемую дату выплаты 10.01.2023 г.

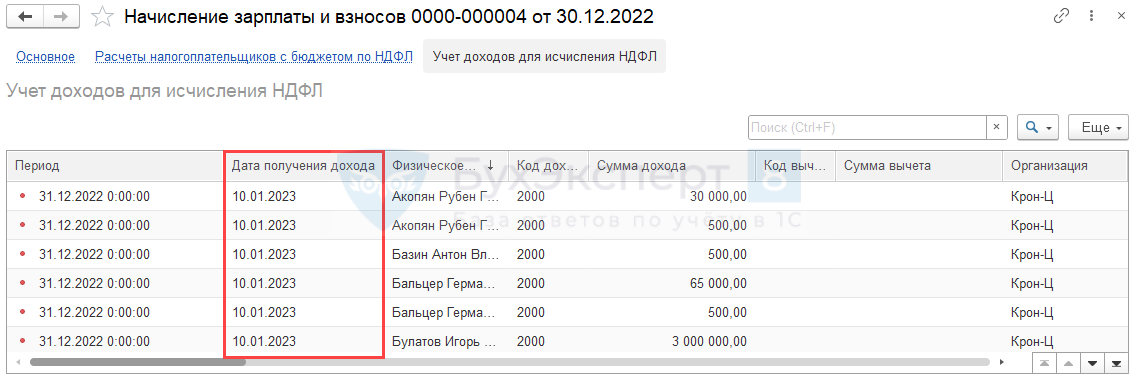

При проведении документа вся сумма зарплаты работников будет отнесена к дате получения дохода 10.01.2023 г. Это можно проверить по регистру Учет доходов для исчисления НДФЛ.

Исчисленный НДФЛ с декабрьской зарплаты также будет отнесен к дате получения дохода 10.01.2023 г. – это видно в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ.

Т.к. расчет налога с декабрьской зарплаты был выполнен на дату полуения дохода 10.01.2023 , был применен следующий порядок расчета НДФЛ для сотрудников с вычетами и большой зарплатой:

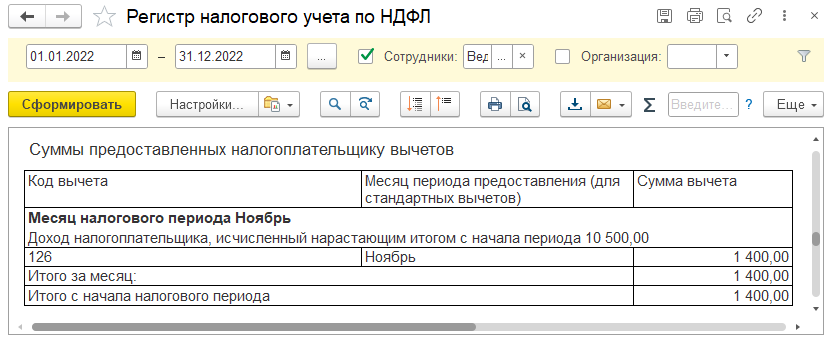

- Ведову М.А. был предоставлен стандартный вычет за январь в размере 1 400 руб.

Т.к. в декабре у работника не было других доходов, вычет за декабрь ему не был предоставлен. Право на вычет у работника возникло в декабре, поэтому в Регистре налогового учета НДФЛ (Налоги и взносы – Отчеты по налогам и взносам) за 2022 год отражается только ноябрьский вычет.

- Орловой Е.Н. НЕ был предоставлен имущественный вычет, т.к. уведомление было выдано на 2022 год, а декабрьская зарплата отнесена в учете НДФЛ к 2023 году.

- По Булатову И.В. вся сумма декабрьской зарплаты (3 млн. руб.) была учтена при сравнении с годовым пределом 5 млн. руб. в 2023 году. В результате доход за 2023 год составил всего 3 млн. руб., и предельная сумма не была превышена. НДФЛ рассчитался по ставке 13%.

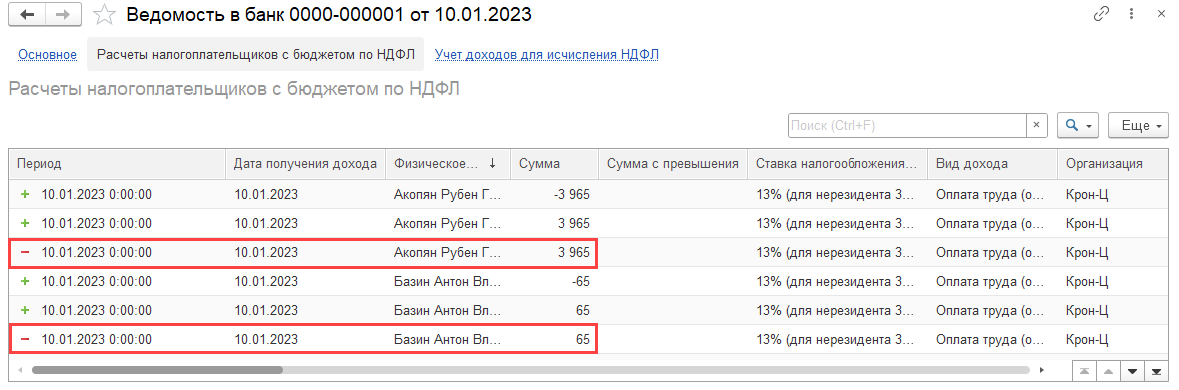

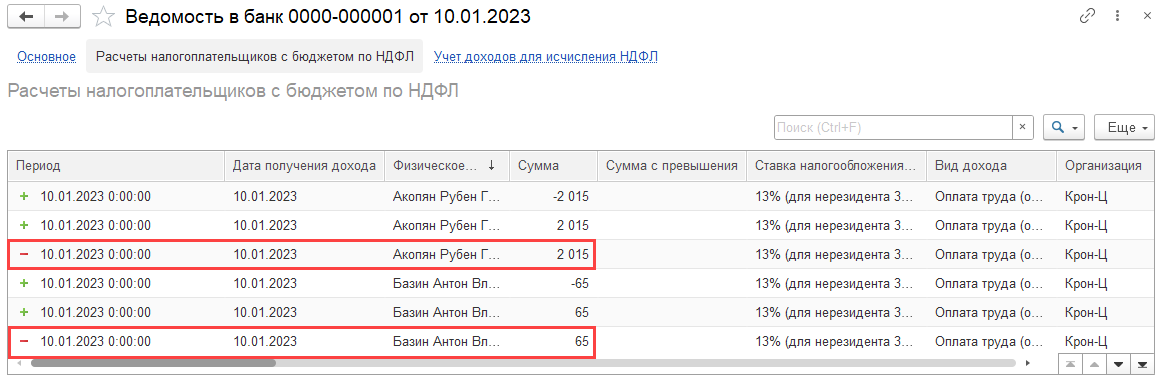

Удержанный НДФЛ зарегистрируется при проведении Ведомости. Дата удержания налога – дата выплаты зарплаты, 10.01.2023 г. Это можно отследить по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ, колонка Период.

Обратите внимание, при проведении Ведомости в 2023 году в регистре появляются приходные записи. Это работает механизм уточнения даты выплаты дохода – Уточнение даты получения дохода в учете по НДФЛ (ЗУП 3.1.4). Теперь он применяется и для зарплатных доходов. Если в документе Начисление зарплаты и взносов была установлена одна дата выплаты, а фактически зарплату выплатили в другой день, программа автоматически переучтет доход и исчисленный налог на новую дату выплаты.

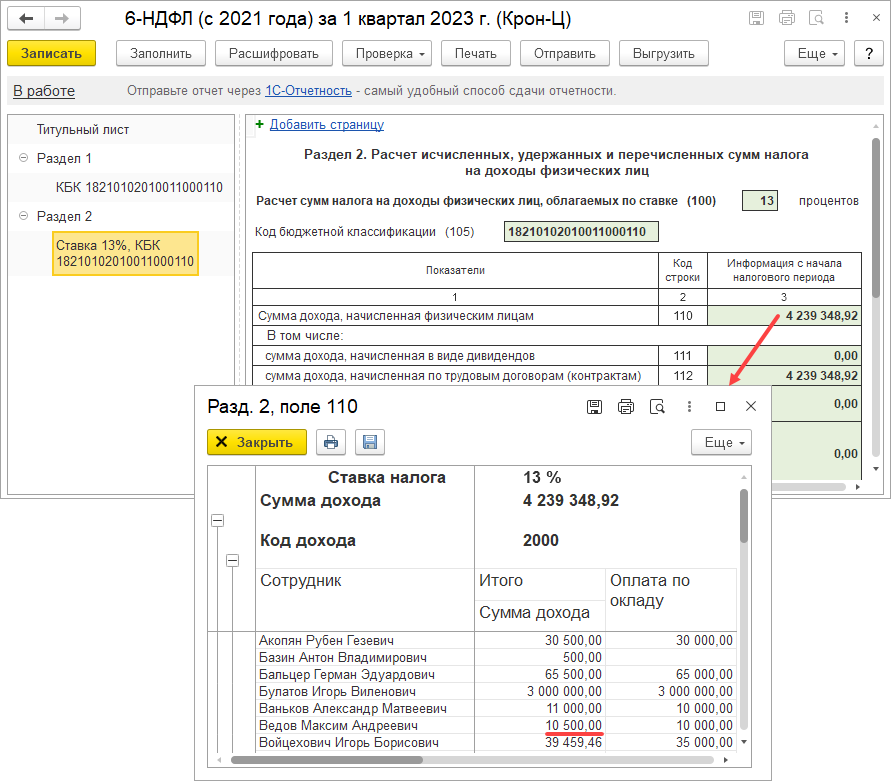

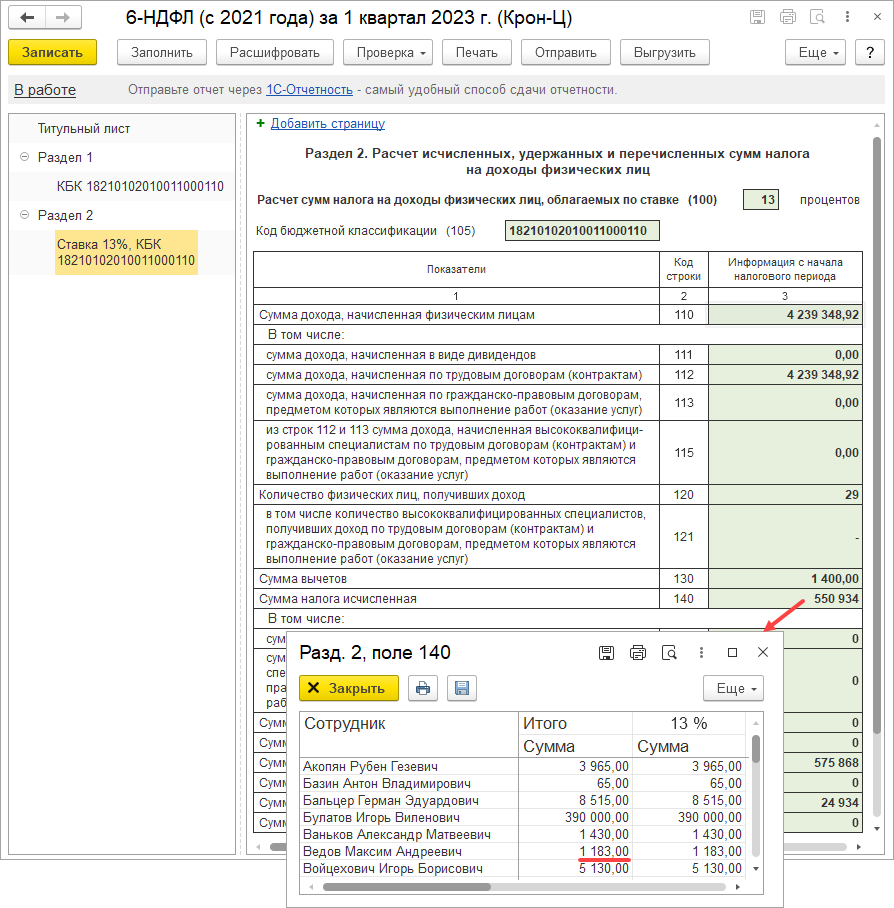

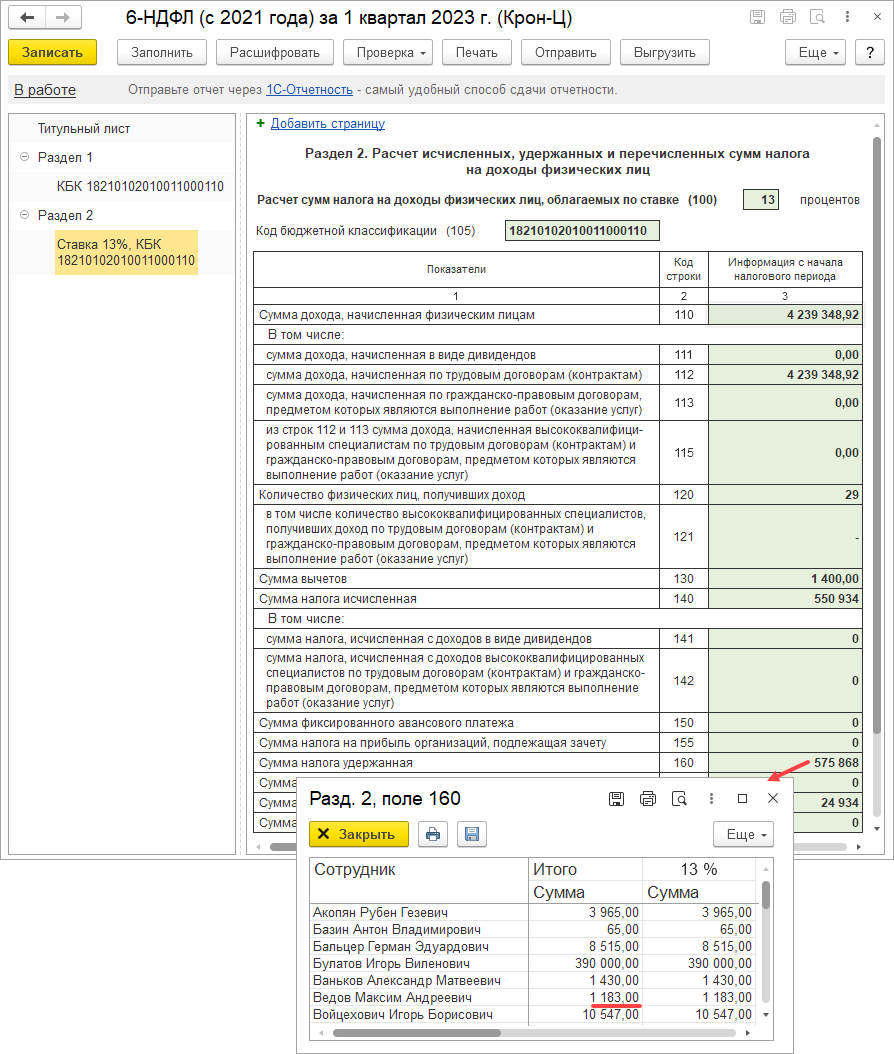

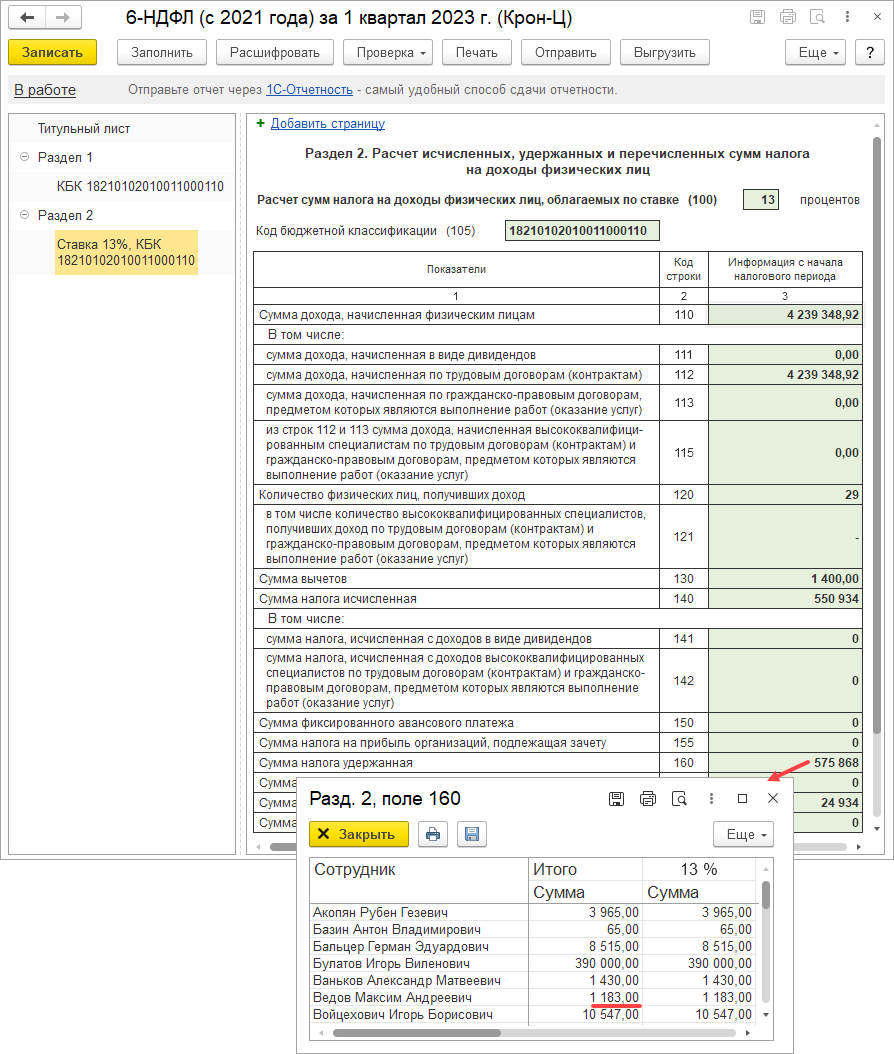

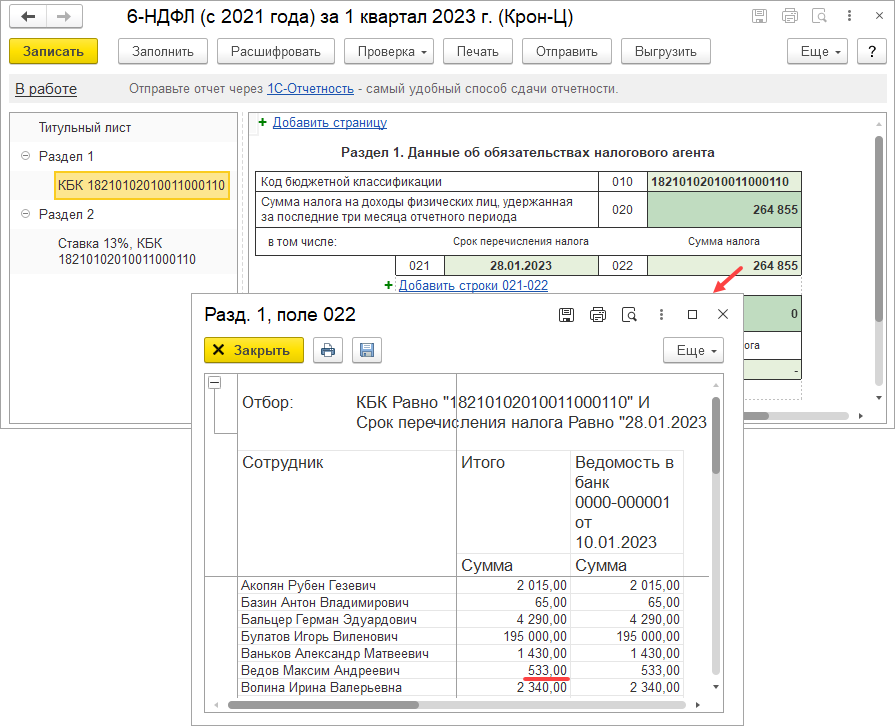

При заполнении 6-НДФЛ вся декабрьская зарплата и НДФЛ с нее будут включены в отчет за 1 квартал 2023 года и не попадут в 6-НДФЛ за 2022 год. Проверим по расшифровкам отчета на примере Ведова М.А.. Доход сотрудника за декабрь 2022 г. 10 500 руб., НДФЛ за декабрь 1 183 руб. Доход за январь-ноябрь 2022 год 31 500 руб., сумма НДФЛ 3 913 руб. Работнику в 2022 году выплачивалась только зарплата за месяцы 2022 года, поэтому в Разделе 2 6-НДФЛ удержанный налог должен совпадать с исчисленным.

Как будет заполнен отчет 6-НДФЛ за 2022 год по Ведову М.А.:

- В стр. 110 и 112 Раздела 2 будет включена только сумма дохода за январь-ноябрь 2022 года – 31 500 руб.

- В стр. 140 Раздела 2 попадет только исчисленный налог за январь-ноябрь 2022 года – 3 913 руб.

- В стр. 160 Раздела 2 попадет сумма НДФЛ, удержанная в 2022 году. Т.к. в 2022 году работнику выплачивалась только зарплата за месяцы 2022 года, удержанный налог совпадет с исчисленным по стр. 140 – 3 913 руб.

- В Приложение 1 к 6-НДФЛ будет включена только сумма дохода за январь-ноябрь 2022 года – 31 500 руб. Исчисленный и удержанный налог – также только с зарплаты за январь-ноябрь 2022 год – 3 913 руб. В расшифровку доходов декабрьская зарплата не будет попадать.

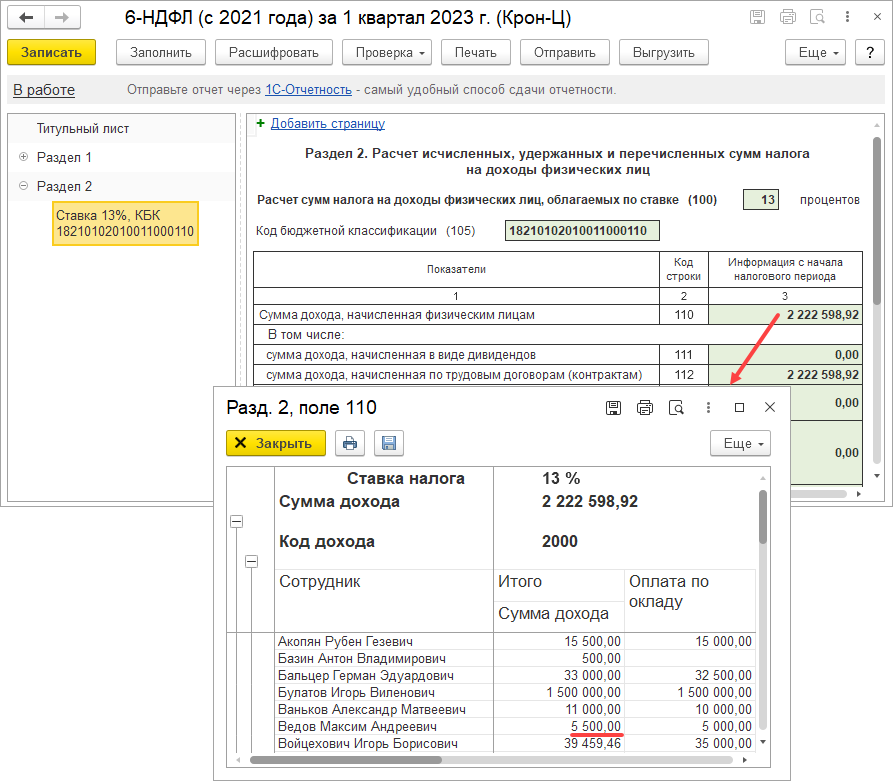

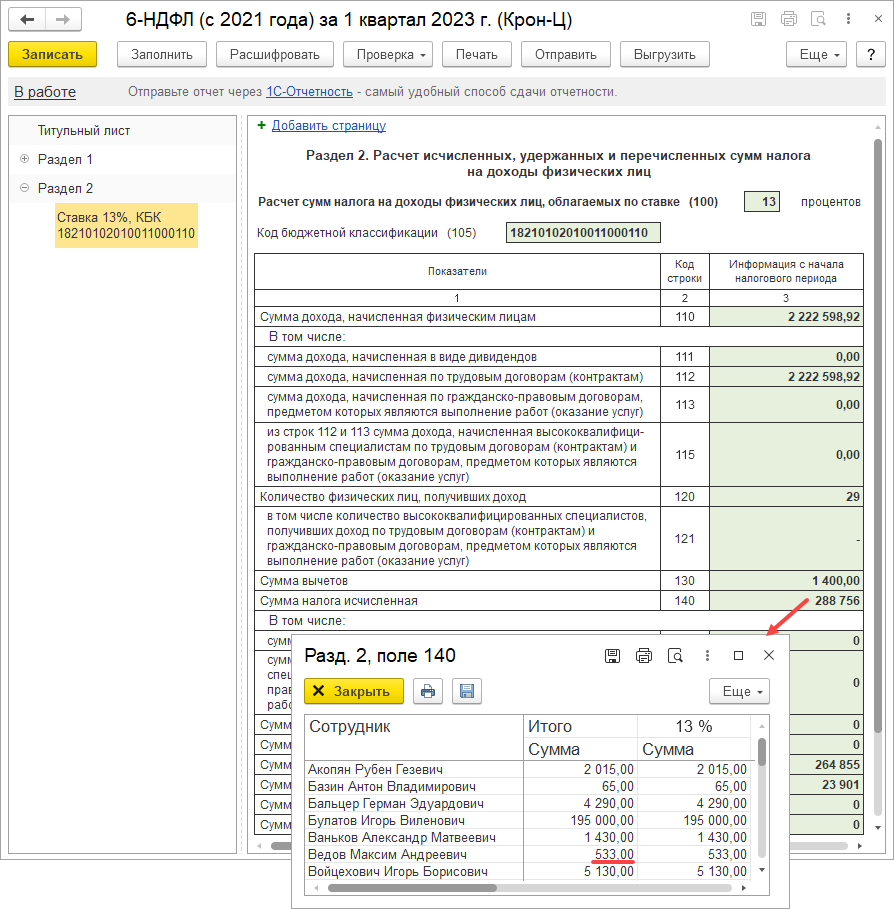

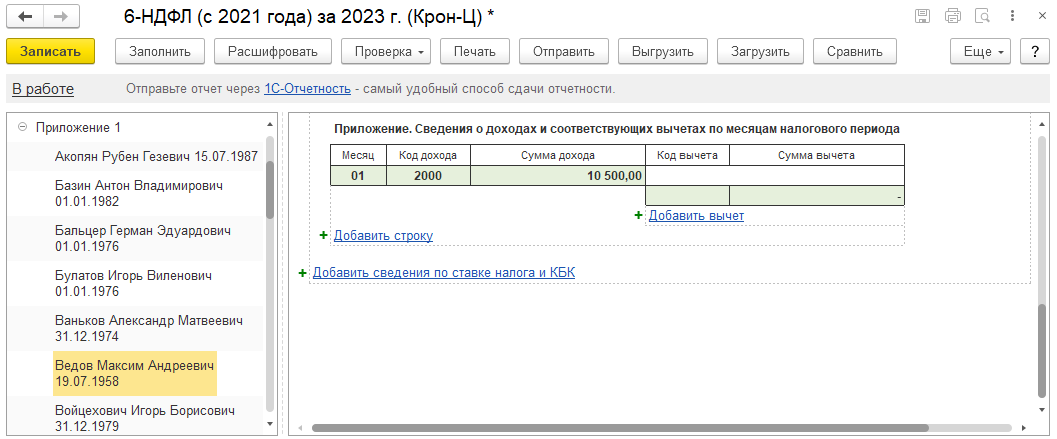

Как будет заполнен отчет 6-НДФЛ за 1 квартал 2023 года по Ведову М.А.:

- В стр. 110 и 112 Раздела 2 будет включена зарплата за декабрь – 10 500 руб.

- В стр. 140 Раздела 2 попадет исчисленный налог с зарплаты за декабрь 2022 года – 1 183 руб.

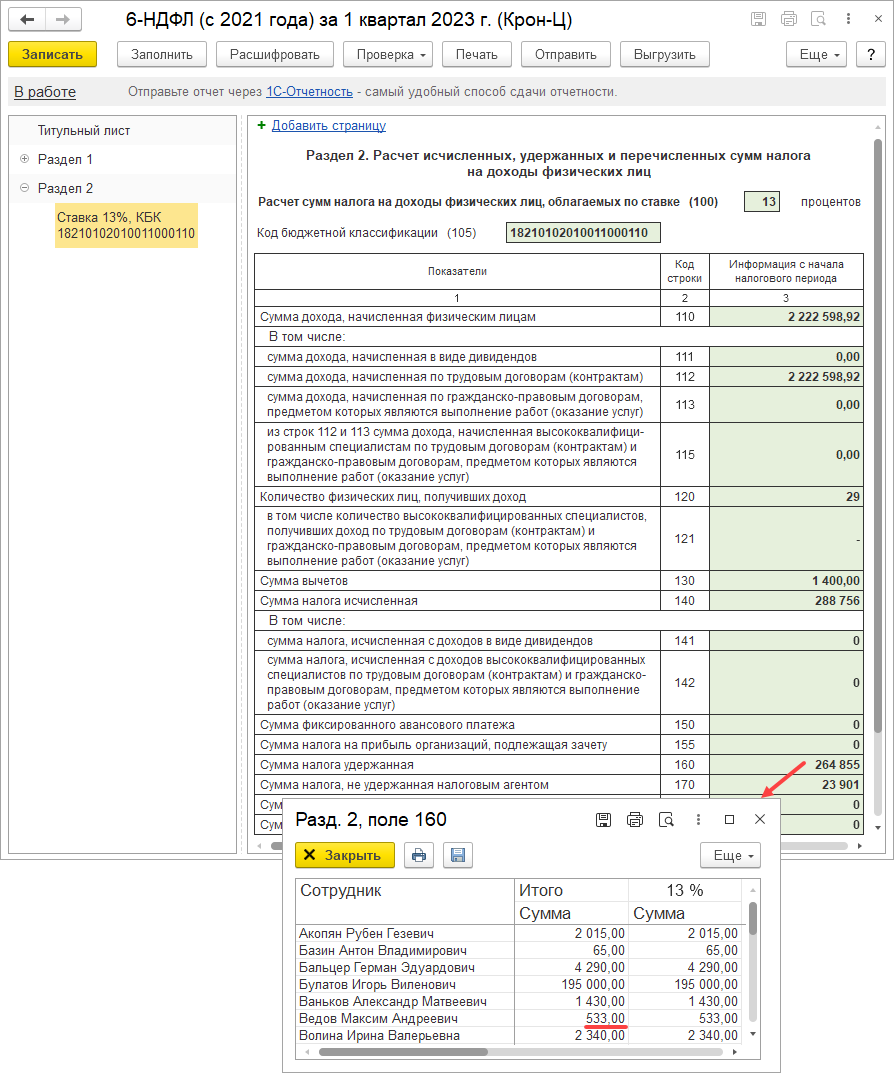

- В стр. 160 Раздела 2 попадет сумма НДФЛ, удержанная в 2023 году с полной суммы зарплаты за декабрь – 1 183 руб.

- В Раздел 1 попадет сумма НДФЛ, удержанная в 2023 году с полной суммы зарплаты за декабрь – 1 183 руб.

В Приложение 1 к отчету 6-НДФЛ за 2023 год декабрьская зарплата будет попадать как доход января.

Случай 3. Зарплата выплачена в январе, с аванса НДФЛ удерживался

При выплате зарплаты за декабрь в январе, если при этом аванс в декабре регистрировался как самостоятельный доход в учете НДФЛ и налог с него удерживался, сумма декабрьской зарплаты будет учтена частично учтена по старым правилам, а частично – по новым:

- Аванс в учете НДФЛ будет отнесен к дате получения дохода 31.12.2022 г., а зарплата за вторую половину месяца будет попадать в январь 2023

- Если сотрудникам положены стандартные вычеты, они будут применены и в декабре 2022, и в январе 2023

- Имущественные и социальные вычеты по уведомлениям на 2022 год будут применены только в размере аванса

- Аванс будет учитываться при определении годового предела дохода 5 млн. руб. в 2022 году, а зарплата за вторую половину месяца – в 2023 году

- В отчетности по НДФЛ за 2022 год попадет только аванс за декабрь, исчисленный и удержанный с него НДФЛ. Декабрьская зарплата за вторую половину месяца и НДФЛ с нее будут учтены в отчете за 1 квартал 2023 года

Если регистрируете в декабре аванс, как полноценный доход в учете НДФЛ, и удерживаете с него налог, то срок перечисления НДФЛ с аванса - следующий рабочий день после его выплаты.

Разберем на примере.

Особенности расчета НДФЛ в декабре по сотрудникам:

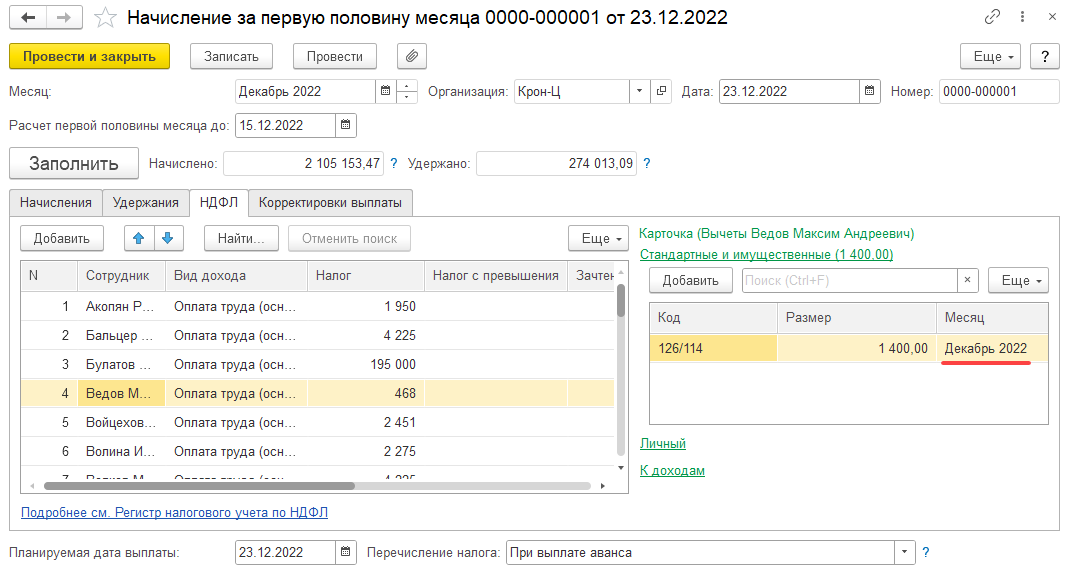

- Ведов М.А. имеет право на стандартный вычет на ребенка в размере 1 400 руб., доход с начала года с учетом зарплаты за декабрь не превысил 350 000 руб.

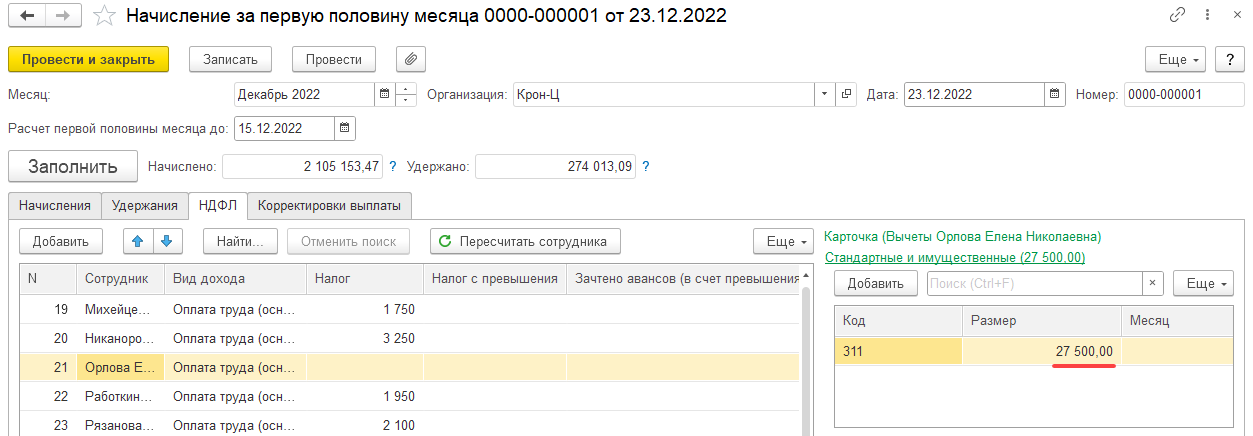

- Орлова Е.Н. имеет право на имущественный вычет, остаток вычета на 01.12.2022 г. превышает декабрьский доход. Сумма зарплаты за декабрь 55 500 руб., в том числе аванс 27 500 руб. и окончательный расчет 28 000 руб.

- Доходы Булатова И.В. с начала 2022 года по ноябрь включительно – 3 151 000 руб., зарплата за декабрь – 3 000 000 руб., в том числе 1 500 000 руб. и окончательный расчет 1 500 000 руб.

Других доходов кроме зарплаты в декабре у сотрудников нет. Аванс по зарплате выплачен в декабре 2022, при этом он регистрировался как доход в учете НДФЛ и налог при выплате аванса удерживался.

Окончательный расчет по зарплате за декабрь выплачен 10.01.2023 г.

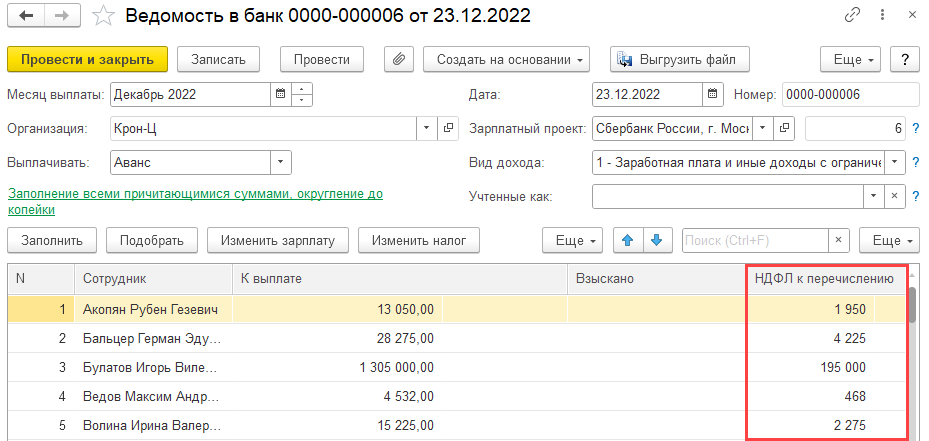

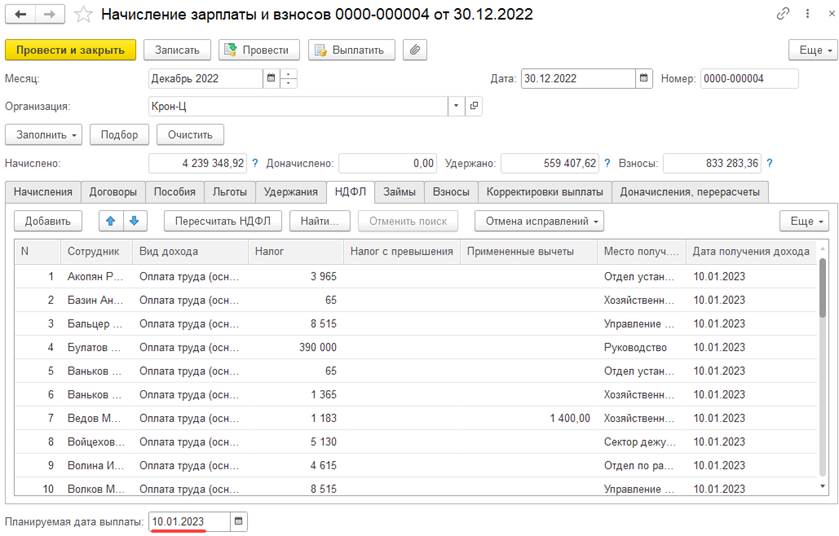

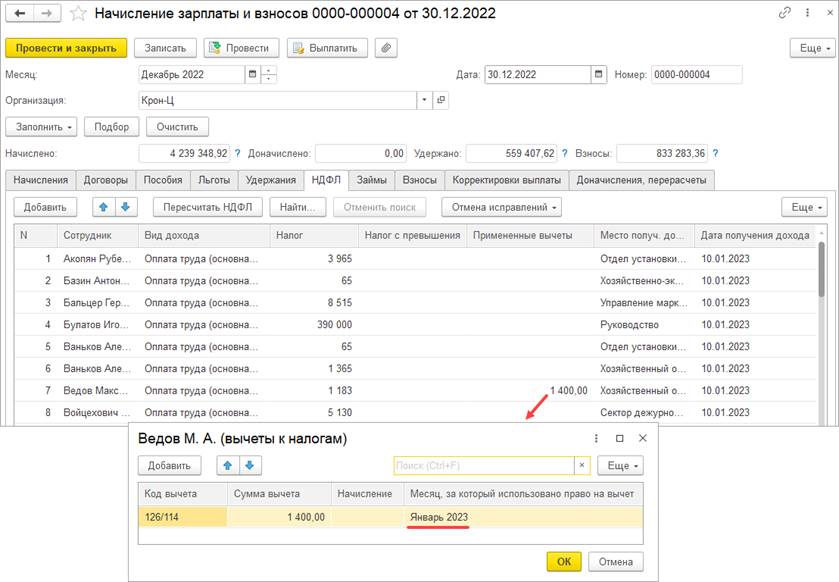

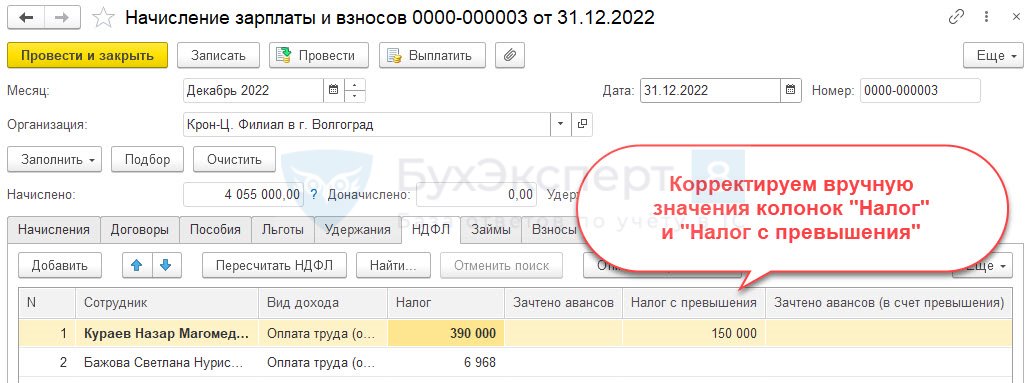

В Начислении зарплаты и взносов укажем планируемую дату выплаты 10.01.2023 г.

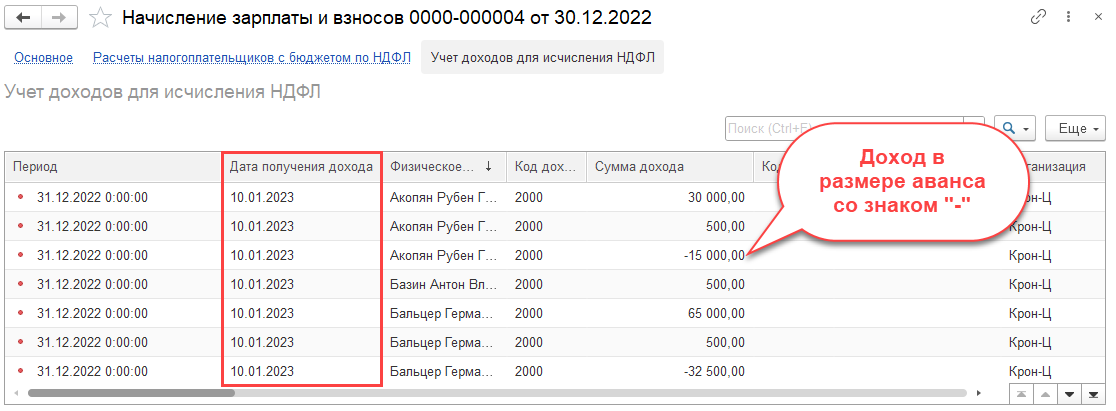

При проведении документа вся сумма зарплаты работников будет отнесена к дате получения дохода 10.01.2023 г. Это можно проверить по регистру Учет доходов для исчисления НДФЛ. Но при этом минусуется доход сотрудников в размере аванса. Уменьшение дохода также происходит на дату получения дохода 10.01.2023 г.

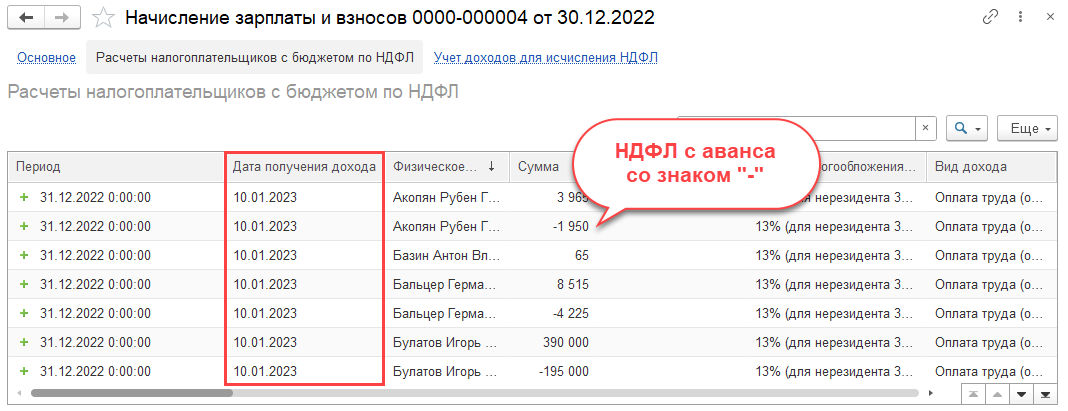

Исчисленный НДФЛ с декабрьской зарплаты также будет отнесен к дате получения дохода 10.01.2023 г. – это видно в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ. При этом также минусуется НДФЛ с аванса, на дату получения дохода 10.01.2023 г.

Т.к. расчет налога с декабрьской зарплаты был выполнен на дату получения дохода 10.01.2023 , был применен следующий порядок расчета НДФЛ для сотрудников с вычетами и большой зарплатой:

- Ведову М.А. был предоставлен стандартный вычет за декабрь при расчете аванса и за январь при окончательном расчете зарплаты.

Несмотря на то, что вычет регистрируется за 2 месяца (декабрь и январь), расчет НДФЛ в документе Начисление зарплаты и взносов выполняется без учета январского вычета. Это ошибка 1С - Ошибка 20173667.

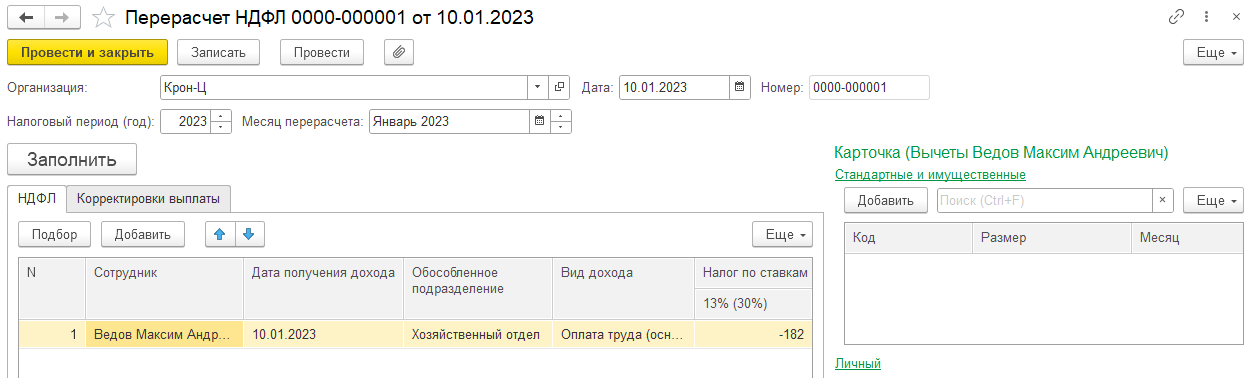

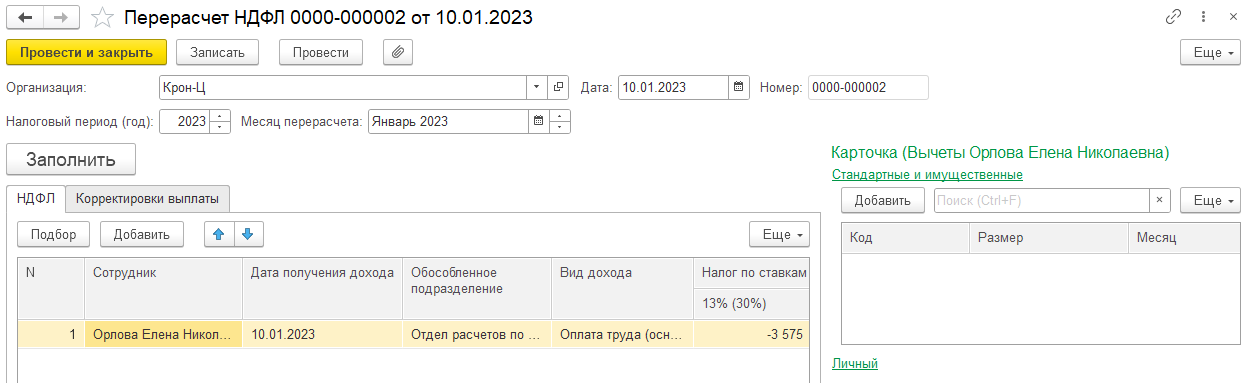

Пересчитать налог автоматически можно только в следующем месяце документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

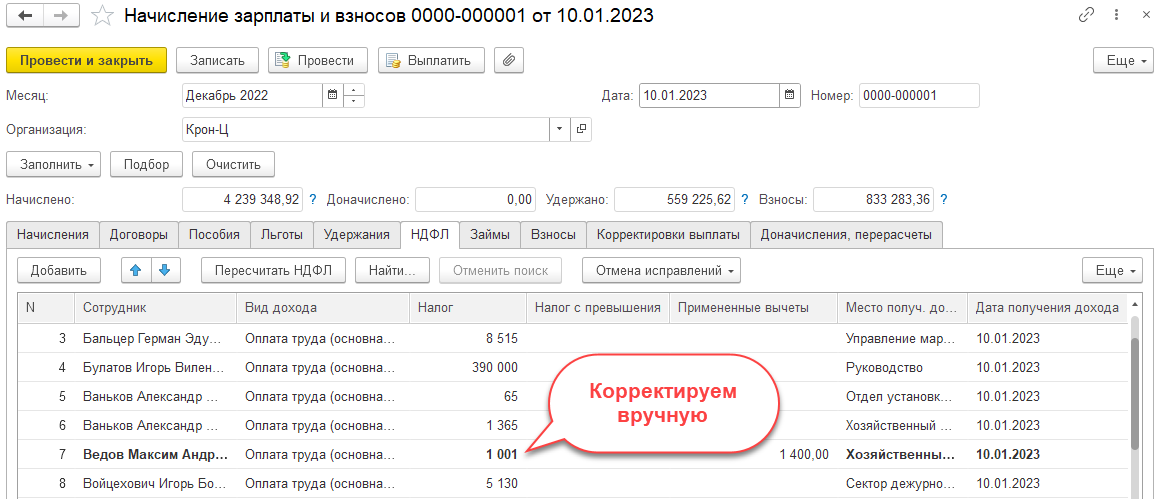

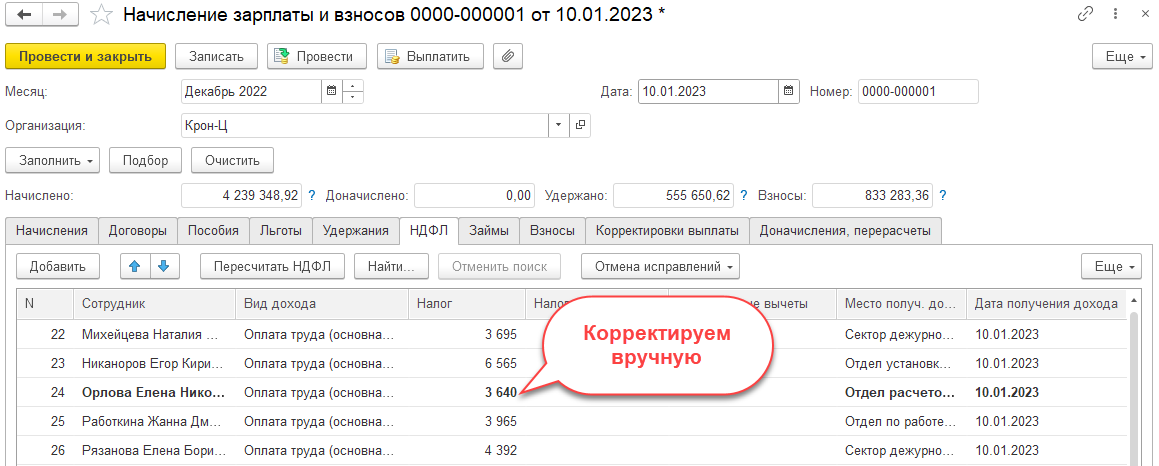

Если требуется сразу получить верный расчет, чтобы удержать с сотрудника правильную сумму налога, придется корректировать НДФЛ в документе Начисление зарплаты и взносов вручную.

- Орловой Е.Н. был предоставлен имущественный вычет только при расчете аванса. При начислении зарплаты вычет не положен, т.к. уведомление было выдано на 2022 год, а зарплата за вторую половину декабря отнесена в учете НДФЛ к 2023 году.

Несмотря на то, что вычет с аванса сохраняется, расчет НДФЛ по итогам месяца в документе Начисление зарплаты и взносов выполняется без учета этого вычета. По этой проблеме зарегистрирована ошибка 1С - Ошибка 20173667.

Пока ошибка не исправлена, пересчитать налог автоматически можно только в следующем месяце документом Перерасчет НДФЛ.

Если требуется сразу получить верный расчет, чтобы удержать с сотрудника правильную сумму налога, придется корректировать НДФЛ в документе Начисление зарплаты и взносов вручную.

- По Булатову И.В. аванс за декабрь (1,5 млн. руб.) был учтен при сравнении с годовым пределом 5 млн. руб. в 2022 году, а зарплата за вторую половину месяца – с годовым пределом в 2023 году. В результате доход за 2022 и 2023 год не превысил предельную величину. НДФЛ рассчитался по ставке 13%.

Если при расчете декабрьского аванса доходы сотрудника превысят 5 млн. руб. и образуется НДФЛ с превышения, расчет НДФЛ при окончательном расчете зарплаты за декабрь в документе Начисление зарплаты и взносов будет выполнен с ошибками. Программа будет сравнивать всю зарплату за декабрь с пределом дохода 5 млн. руб. в 2023 году и "забудет", что декабрьский аванс нужно сравнивать с пределом 2022 года. НДФЛ будет рассчитан неверно и если в документе не будет налога с превышения, НДФЛ с превышения, начисленный с аванса, не будет "сминусован" в движения по регистрам НДФЛ. Если при расчете зарплаты за декабрь НДФЛ с превышения будет рассчитан в меньшем размере, чем налог с превышения при расчете аванса, то в регистрах по НДФЛ "сминусуется" только исчисленный налог с зарплаты. В обоих случаях сумма НДФЛ с декабрьской зарплаты будет различаться в учете по НДФЛ и в отчетах по зарплате

Пересчитать налог автоматически документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ) в такой ситуации не получится. Даже если выполнять перерасчет в следующем месяце, налог с превышения может не пересчитаться и возникнет расхождение между учетом по НДФЛ и отчетами по зарплате. Поэтому чтобы избежать ошибку, потребуется скорректировать НДФЛ в документе Начисление зарплаты и взносов вручную.

Удержанный НДФЛ зарегистрируется при проведении Ведомости. Причем сумма удержанного налога будет отличаться от суммы исчисленного НДФЛ в Начислении зарплаты и взносов – налог будет удержан за минусом НДФЛ с аванса, удержанного ранее. Дата удержания налога – дата выплаты зарплаты, 10.01.2023 г. Это можно отследить по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ, колонка Период.

Обратите внимание, при проведении Ведомости в 2023 году в регистре появляются приходные записи. Это работает механизм уточнения даты выплаты дохода – Уточнение даты получения дохода в учете по НДФЛ (ЗУП 3.1.4). Теперь он работает и для зарплатных доходов. Если в документе Начисление зарплаты и взносов была установлена одна дата выплаты, а фактически зарплату выплатили в другую дату, программа автоматически переучтет доход и исчисленный налог на новую дату выплаты.

При заполнении 6-НДФЛ аванс за декабрь и НДФЛ с него попадут в отчет за 2022 год, а декабрьская зарплата за вторую половину месяца и НДФЛ с нее будут включены в отчет за 1 квартал 2023. Проверим по расшифровкам отчета на примере Ведова М.А.:

- Доход сотрудника за декабрь 2022 г. 10 500 руб., в том числе аванс 5 000 руб. и окончательный расчет 5 500 руб.

- НДФЛ за декабрь 1 001 руб., в том числе НДФЛ с аванса 468 руб. и НДФЛ с окончательного расчета по зарплате 533 руб.

- Доход за январь-ноябрь 2022 год 31 500 руб.

- НДФЛ с зарплаты за январь-ноябрь 3 913 руб.

- Работнику в 2022 году выплачивалась только зарплата за месяцы 2022 года и аванс за декабрь, поэтому в Разделе 2 6-НДФЛ удержанный налог должен совпадать с исчисленным.

Как будет заполнен отчет 6-НДФЛ за 2022 год по Ведову М.А.:

- В стр. 110 и 112 Раздела 2 будет включена сумма дохода за январь-ноябрь 2022 года и аванс за декабрь (31 500 + 5 000 = 36 500 руб.)

- В стр. 140 Раздела 2 попадет исчисленный налог за январь-ноябрь 2022 года и НДФЛ с аванса за декабрь (3 913 + 468 = 4 381 руб.)

- В стр. 160 Раздела 2 попадет сумма НДФЛ, удержанная в 2022 году. Т.к. в 2022 году работнику выплачивалась только зарплата за месяцы 2022 года и аванс за декабрь, удержанный налог совпадет с исчисленным по стр. 140 – 4 381 руб.

- В Приложение 1 к 6-НДФЛ будет включена сумма дохода за январь-ноябрь 2022 года и аванс за декабрь – 36 500 руб. Исчисленный и удержанный налог – также с зарплаты за январь-ноябрь 2022 год и с аванса за декабрь – 4 381 руб. В расшифровку доходов за декабрь попадет только сумма аванса – 5 000 руб.

Как будет заполнен отчет 6-НДФЛ за 1 квартал 2023 года по Ведову М.А.:

- В стр. 110 и 112 Раздела 2 будет включена зарплата за вторую половину декабря – 5 500 руб.

- В стр. 140 Раздела 2 попадет исчисленный налог с зарплаты за вторую половину декабря – 533 руб.

- В стр. 160 Раздела 2 попадет сумма НДФЛ, удержанная в 2023 году с зарплаты за вторую половину декабря – 533 руб.

- В Раздел 1 попадет сумма НДФЛ, удержанная в 2023 году с зарплаты за вторую половину декабря – 533 руб.

В Приложение 1 к отчету 6-НДФЛ за 2023 год зарплата за вторую половину декабря будет попадать как доход января.

Перечисление НДФЛ с зарплаты за декабрь 2022

Срок перечисления НДФЛ с доходов по зарплате:

- для доходов 2022 года – следующий рабочий день;

- для доходов 2023 года – зависит от даты выплаты дохода и удержания налога:

- налог удержан с 1 по 22 января – 28 января;

- для месяцев кроме января, налог удержан с 23 числа предыдущего месяца по 22 число текущего – 28 число текущего месяца;

- налог удержан с 23 по 31 декабря – последний рабочий день года.

Срок перечисления НДФЛ с зарплаты за декабрь 2022 будет определяться следующим образом:

- Если зарплата за декабрь выплачивается 30.12.2022 г., перечислить НДФЛ нужно не позднее 09.01.2023 г.

- При выплате зарплаты в январе исходим из того, что это произойдет до 22 числа. Поэтому заплатить налог потребуется не позднее 30.01.2023 г. (перенос с субботы 28.01.2023 г.).

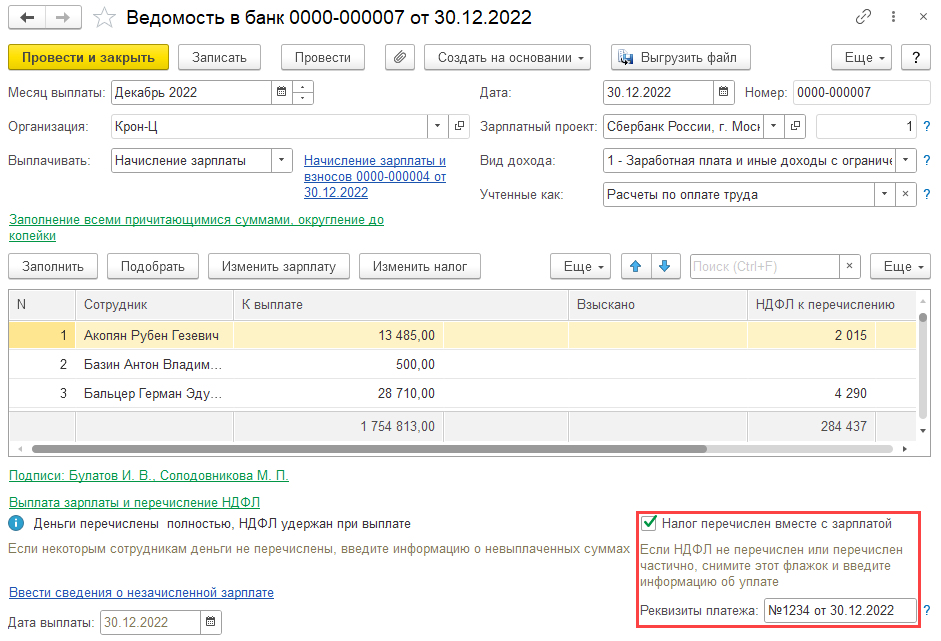

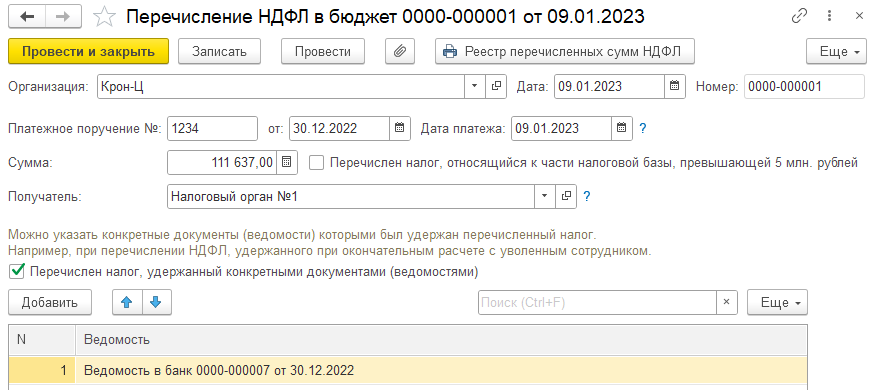

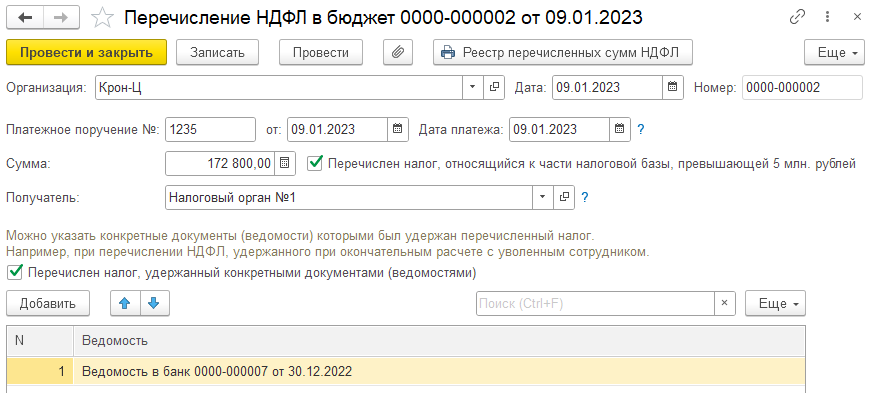

В ЗУП 3.1 отразить перечисление НДФЛ с зарплаты можно двумя способами:

- В Ведомости с помощью флажка Налог перечислен вместе с зарплатой. Здесь же потребуется указать реквизиты платежного поручения на перечисление НДФЛ. Датой уплаты налога будет считаться дата выплаты зарплаты. Вариант подойдет, если весь НДФЛ по ведомости перечислен одной платежкой в день выплаты зарплаты.

- Отдельным документом Перечисление НДФЛ в бюджет (Налоги и взносы – Все документы перечисления в бюджет НДФЛ) – дата уплаты налога в нем вводится вручную. Вариант удобен, если перечисление налога выполнялось несколькими платежками или на следующий рабочий день.

Дата перечисления налога в ЗУП 3.1 фигурирует только в Регистре налогового учета по НДФЛ и эту законодатели информацию планируют исключить из регистра. На заполнение 6-НДФЛ фактическая дата уплаты налога не влияет – сведения о перечислении налога отображаются только в Приложении 1 к отчету в виде общей суммы. Этот показатель также планируют исключить из отчета.

Подробности – в статье Из 6-НДФЛ хотят убрать сведения о перечислении налога с 2022.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. Хотелось бы эту информацию для тех кто ведет заработную плату в 1с бух проф.

Здравствуйте!

Функционал учета заработной платы в 1С Бухгалтерия ограничен. Если нужен расширенный учет — это ЗУП.

Подробности обсудим здесь — приходите ⛄?⛄?⛄?⛄

Все новшества по НДФЛ и взносам с 2023 года в 1С: Бухгалтерии

Аванс по зарплате с 2023 в 1С Бухгалтерия

.

Добрый день!

Большео спасибо за подробную информацию! Вопрос: организация вправе сама решать насчет исчисления ндфл с аванса за декабрь? налоговая не придерется, если сделаем по-старому , без удержания и перечисления ндфл?

Здраствуйте! Тут сложность в том, как отразить это в ЗУП. Если удержать НДФЛ с аванса в январе, то программа перенесет весь доход декабря на январь: не только зарплату, но и аванс. А это довольно спорно. Приходите на эфир 9 декабря. Там будем разбирать тему авансов.

В статье сморите пункт «Случай 2».

Добрый день!

Все подробно и понятно. Но по страховым не дослушала. Можно аванс в декабре провести по старому без начисления НДФЛ?

Здраствуйте! Тут сложность в том, как отразить это в ЗУП. Если удержать НДФЛ с аванса в январе, то программа перенесет весь доход декабря на январь: не только зарплату, но и аванс. А это довольно спорно.

Смотрите в статье пункт «Случай 2». Приходите на эфир 9 декабря. Там будем разбирать тему авансов.

Здравствуйте! Спасибо. Буду слушать 9.12. У нас аванс был фиксированной сцммой а сейчас придется делать начисление за 1 половину месяца. Сумма аванса сильно уменьшится, потому что есть премии за месяц.

В документе «Начисление за первую половину месяца» есть возможность изменить дату, по которую начисляется аванс. Дата в шапке документа. Это как вариант, если хотите выплатить аванс побольше. (Например, в Январе будет очень актуально, потому что в первой половине месяца мало дней). И еще посмотрите: Аванс по заработной плате в 2023 году — как правильно рассчитать и удержать НДФЛ в ЗУП 3.1. Пункт про разовый аванс.

Добрый день.

Подскажите, какой срок перечисления НДФЛ с аванса, если аванс выплачен в декабре 2022, а зарплата в январе 2023 (Вариант 3)?

Здравствуйте!

Если регистрируете в декабре аванс как полноценный доход в учете НДФЛ и удерживаете с него налог, то срок перечисления НДФЛ — следующий рабочий день после выплаты аванса.

Добрый день! Замечательная статья, все варианты рассмотрены. Жаль, что про 1-С нет, но в общем понятно, тем боле, что 23 декабря будет вебинар. У нас -НКО, я каждый год начисляю и перечисляю зарплату, налог (и по подразделениям), страх.взносы ежемесячно в последний рабочий день месяца, в т.ч. и в декабре. Подскажите, пожалуйста, по налогу и взносам это не отразится отрицательно на организации, ведь остатки перенесут на ЕНС? У нас была отсрочка по платежам, но мы перечисляли всё ежемесячно, т.к. вышестоящая организация перечисляет д.с. ежемесячно по смете.

Здравствуйте!

Отрицательно не должно отразиться. Сама так планирую сделать 🙂

Оплаты 4 кв как бы зарезервируют на ЕНС отдельно. Можно сказать временно начислят, чтобы они на реальное сальдо ЕНС не влияли и будут ждать нашу отчетность за год. Когда мы ее сдадим, это временно начисление сторнируют и разнесут уже по финальным данным сумму платежей, которые прошли в 22 за 4 кв.

Что касается страховых взносов, они будут в переплате. ЕНП будет распределяться по общим правилам, просто следите, что сальдо всегда положительное.

Больше информации здесь в рубрике ЕНП и ЕНС.

Можно с этого начать

Как работать с ЕНС в Личном кабинете на сайте ФНС с 2023 года

Зарплатную тему продолжим здесь

Все новшества по НДФЛ и взносам с 2023 года в 1С: Бухгалтерии

Пригодится это ❄️☃️❄️⛄❄️☃️❄️⛄❄️

Аванс по зарплате с 2023 в 1С Бухгалтерия

.

Мария, большое спасибо за ответ!!! Хороших выходных вам.

Вроде бы все понятно… Учтем.

Добрый день! Спасибо за статью!

У нас другая ситуация (1С:ЗКГУ): начислена зарплата под расчет, в том числе некоторые выплаты, например, за работу с ковидом у медиков и РК на нее, идут по статье за счет федеральных денег. Эти расчеты надо закрыть в декабре. А остальное — в январе.

Как быть в таком случае?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добрый день. По всем вариантам: как отражается зарплата в справках 2-НДФЛ для сотрудников? Также как в 6-НДФЛ?

Добрый день! Да, также как в 6-НДФЛ. Месяц дохода определяется по дате получения дохода.

подскажите, пожалуйста, при выборе какого либо варианта: в РСВ 2022 зарплата тоже «рвется»? Или там всё по старому в отчет ляжет?

В РСВ в любом случае вся зарплата за декабрь будет отражена декабрём, как и раньше.

Добрый день!

Подскажите, пожалуйста, такой учет НФДЛ будет как-то влиять на документ Отражение зп в бух учете, так как на данный момент там учитывается НДФЛ одной общей суммой концом месяца, после начисления ЗП? Все перечисления и списания в счет налоговых мы же делаем в Бухгалтерии и там как-то надо учитывать этот факт.

Здравствуйте! Отражение зарплаты — это документ формирующий проводки по начислению зарплаты, НДФЛ и взносов. В его алгоритме ничего не меняется. Проводки также будут формироваться последним числом месяца начисления. В связи с вводом ЕНП в ЗУП реализован новый документ, которым мы будем передавать в Бухгалтерию данные об удержанном налоге.

Передача данных об удержанном НДФЛ в 1С:Бухгалтерию (ЗУП 3.1.23.20)

Добрый день, подскажите пожалуйста, а в финансовый результат 2022 г. получается заработная плата за декабрь, выданная в январе, не попадает?

Здравствуйте! В части формирования проводок ничего не меняется. Начисленная зарплата за декабрь в проводки ляжет 31.12.2022, как и ранее.

Добрый день. Подскажите, пожалуйста, НДФЛ с отпускных и больничных за декабрь 2022 года лучше заплатить 30.12.22 или отнести на 09.01.23?

Добрый день! Это — на Ваше усмотрение. Марина Аркадьевна Климова рекомендовала п возможности заплатить в декабре. Если есть доступ к разделу по законодательству, то можете посмотреть в записи семинара: Закрываем 2022 год. Законодательный обзор Пункт «НДФЛ».

Я не понимаю что не так, но имущественные вычеты и патент, применённые в документе «начисление за 1ю половину месяца» сторнируются расчётом удержаний. И в расчётном листке за декабрь НДФЛ полный. Это ошибка какая-то?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Здравствуйте! Подскажите пожалуйста, а как быть в следующей ситуации. Аванс рассчитан «расчетом за первую половину месяца», ндфл не удерживали. Выплачен в декабре. Зарплату за декабрь выплатили в январе. Формирую справку 2 ндфл, у меня доход за декабрь не попадает в нее и это правильно, как я понимаю, а НДФЛ попадает. Формирую за 23 год, картина ровно наоборот — доход в 23 году, ндфл нет. Получается сумма исчисленного ндфл с учетом декабря, удержанная без учета декабря. Пробовала менять даты в документе начисления, но картина не меняется. Скан прилагаю. Буду очень благодарна за помощь)))

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Здравствуйте.

Вы пишите: «В отчетность по НДФЛ за 2022 год НЕ попадет зарплата за декабрь, исчисленный и удержанный с нее НДФЛ. Декабрьская зарплата и НДФЛ с нее будут полностью учтены в отчете за 1 квартал 2023 года.».

А что делать с зарплатой за период, например, с июня по декабрь 2022 г., которую фирма выплатила только в 2023 году (из-за фин. трудностей), например, в 1 или 2 квартале 2023 г.

То что в этом случае? Весь НДФЛ учитывать уже в 6-НДФЛ за 1/2 кв. 2023 г.? И как поступить с годовым 6-НДФЛ за 2022 г., всю эту зарплату, исчисленный и удержанный НДФЛ не учитывать в нем? Я правильно поняла?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добрый день! Выплатили зарплату за декабрь 09.01.2023г., НДФЛ с аванса не удерживали. При формировании отчета в строку 110 раздела 2 не попадает декабрьская зарплата, соответственно, в связи с этим расхождение по налоговой базе РСВ. Что делать в таком случае? Так и сдавать, а потом писать пояснение?

Здравствуйте! Да, получается так. Если у вас выплата ЗП я Январе, то расхождения с РСФ в любом случае будут, даже если удерживали НДФЛ с аванса.

Добрый день. Можно поменьше смеха, ужасно раздражает.

Зарплата и управление персоналом, редакция 3.1 (3.1.24.308)

Начислена зп в конце декабря, с датой выплаты 10.01.23, ведомость в банк заполнена, зп выплачена.

19.01.23 делаю документ начисление за первую половину месяца, документ заполняется корректно, создаю ведомость в банк на аванс, а она не заполняется. На других организация где зп выплачена в конце года такой проблемы нет. подскажите что не так делаю?

Здравствуйте!

Потребуется проанализировать ваши данные, поэтому задайте вопрос в Личном кабинете — Личный кабинет

нужен разбор варианта с учетом письма

Письмо ФНС России от 11.01.2023 № ЗГ-3-11/125@

https://its.1c.ru/db/newsclar/content/482731/hdoc

Готовим публикацию. Следите за новыми публикациями на сайте.

Добрый день! Новые разъяснения по отражению заработной платы за декабрь 2022г. в отчете 6-НДФЛ. Письмо от 25.01.2023 № БС-4-11/517@

Здравствуйте!

Готовим публикацию. Следите за новыми публикациями на сайте.