Аванс за декабрь 2022 выплачен в декабре, а окончательный расчет по декабрьской зарплате – в январе 2023. При выплате аванса НДФЛ не удерживался, налог со всей зарплаты декабря был удержан в январе 2023.

Разберем, как отразить декабрьскую зарплату и налог с нее в 6-НДФЛ.

[jivo-yes]

НДФЛ с аванса за декабрь 2022

По разъяснениям ФНС в Письме от 19.01.2023 № БС-4-11/517@, если аванс за декабрь был выплачен в декабре, а окончательная зарплата за декабрь – в январе 2023, 6-НДФЛ заполняем следующим образом:

- В отчет за 2022 год включаем аванса декабря и исчисленный НДФЛ с него.

- В отчет за 1 квартал 2023 включаем зарплату за вторую половину декабря и НДФЛ с нее.

При этом не имеет значения, когда удерживался налог с декабрьского аванса. Даже если при выплате аванса за декабрь НДФЛ не удерживали, а удержали весь налог за месяц в январе, аванс и НДФЛ с него нужно включить в 6-НДФЛ за 2022 год.

В ЗУП 3.1 корректно отрабатывает заполнение 6-НДФЛ, только если с декабрьского аванса удерживался НДФЛ. Если же при выплате аванса не удержали налог, 6-НДФЛ за 2022 год и за 1 квартал 2023 заполнится неверно! В этом случае вся зарплата за декабрь и налог с нее «переезжают» в учете НДФЛ в 2023 год. Для корректного заполнения 6-НДФЛ придется скорректировать учет.

Порядок действий:

Шаг 1. Зарегистрировать аванс за декабрь, как доход в учете НДФЛ, и отразить исчисленный налог с аванса.

Шаг 2. Перепровести Начисление зарплаты и взносов за декабрь.

Шаг 3. Обновить НДФЛ в Ведомости на выплату зарплаты за декабрь в январе 2023

Получите понятные самоучители 2026 по 1С бесплатно:

Шаг 4. Обойти ошибку неверной даты получения дохода для удержанного НДФЛ – ручная корректировка Ведомости.

Как альтернативный вариант решения – перебросить доход и исчисленный налог с декабрьского аванса на дату получения дохода 31.12.2022 г. документом Операция учета НДФЛ (Налоги и взносы – Операции учета НДФЛ). Это позволит избежать выполнения шагов 1 и 2. Но у этого способа есть ряд недостатков:

- В этом случае потребуется вводить отдельный документ по каждому сотруднику, что неудобно при большой численности работников.

- Не получится автоматизировать шаг 3. Потребуется ручная корректировка удержанного налога в Операции учета НДФЛ.

- После ввода Операции учета НДФЛ может возникать пересортица по подразделениям и проблемы с расчетом НДФЛ в следующих месяцах.

При «переброске» аванса за декабрь и НДФЛ с него в отчетность за 2022 год, имейте в виду, что по сотрудникам с доходами свыше 5 млн руб. налог может рассчитаться по ставке 15% вместо 13%. Это осложнит ситуацию:

- Образуется недоудержанный налог с декабрьской зарплаты — его придется удерживаться при следующей выплате сотруднику

- Объем корректировок увеличится:

- На шаге 2 потребуется не только перепроводить Начисление зарплаты и взносов, но и пересчитывать в этом документе НДФЛ по сотруднику

- На шаге 3 нужно будет не только обновить налог в ведомости, но и вручную уменьшить сумму удержанного НДФЛ с декабрьской зарплаты

Разберем ситуацию на примере.

Заполнение 6-НДФЛ при типовом алгоритме

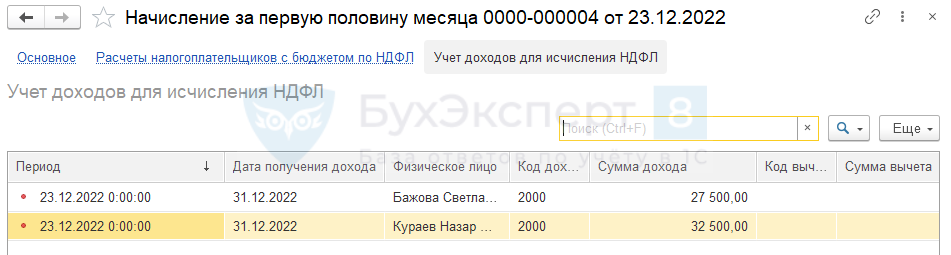

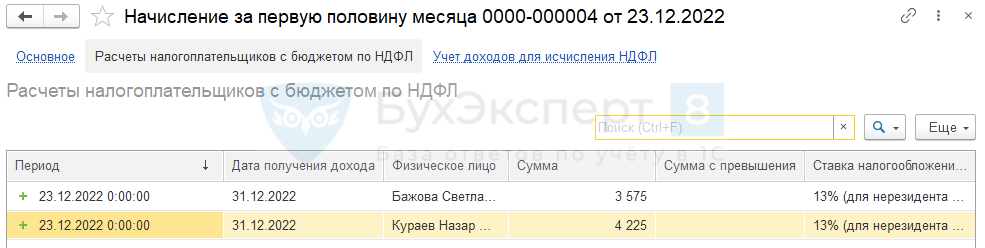

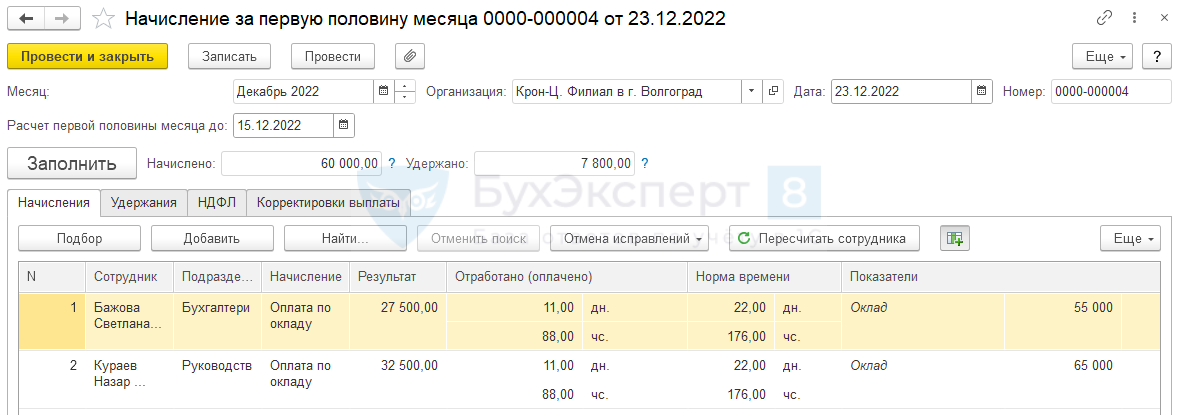

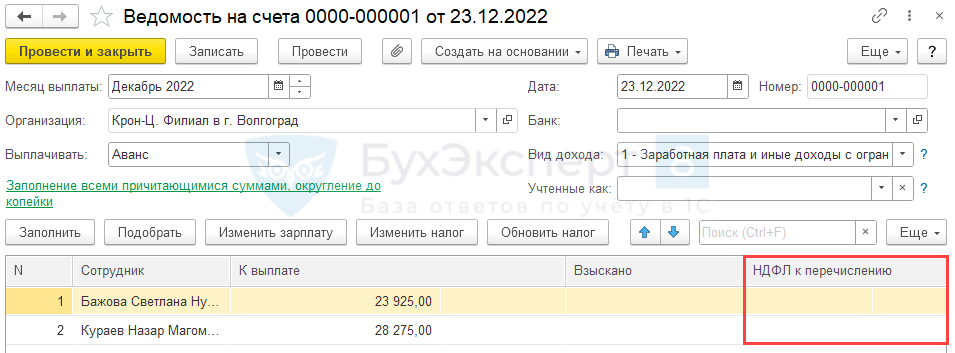

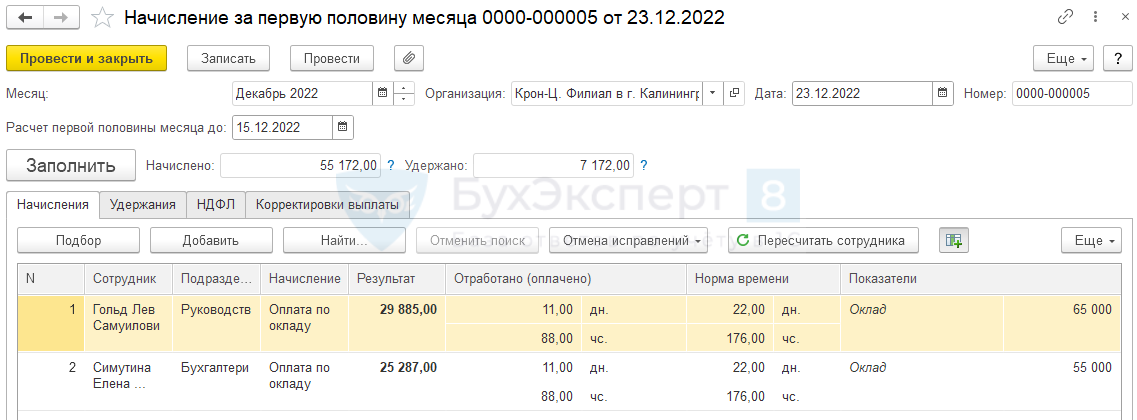

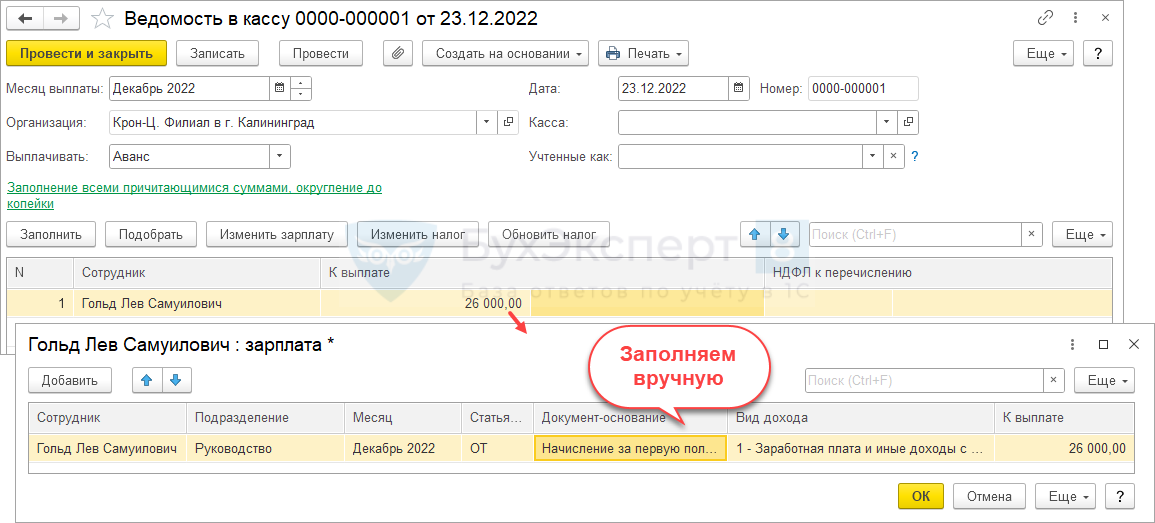

В организации аванс за декабрь выплачен 23.12.2022 г., зарплата за вторую половину декабря – 10.01.2023 г. Аванс и НДФЛ с него начислены документом Начисление зарплаты за первую половину месяца.

Но при выплате аванс налог не удержали.

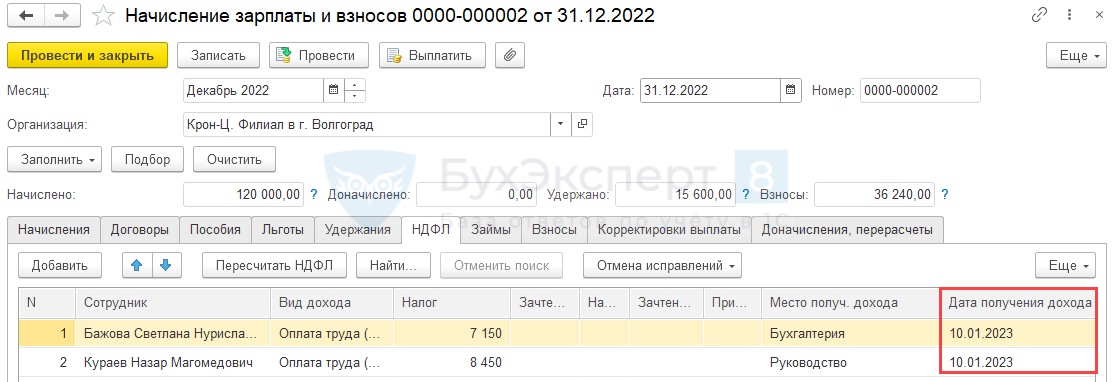

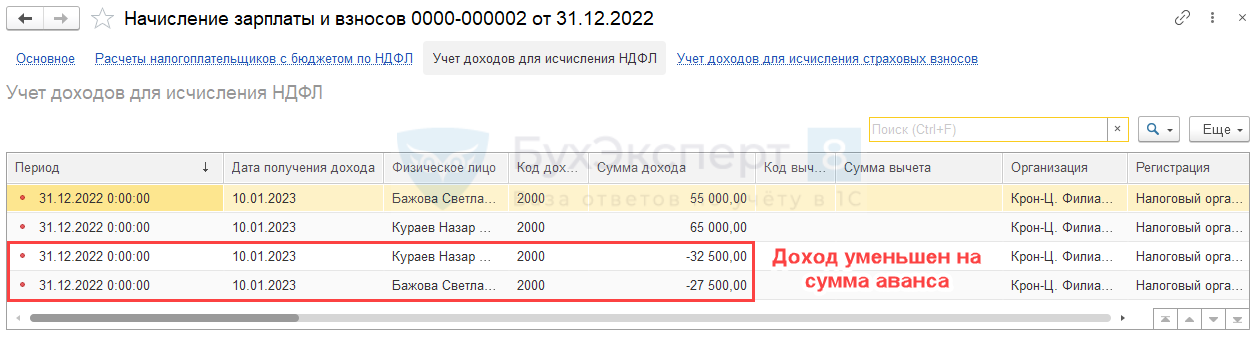

В Начислении зарплаты и взносов за декабрь весь НДФЛ декабря отнесен в дате получения дохода 10.01.2023 г.

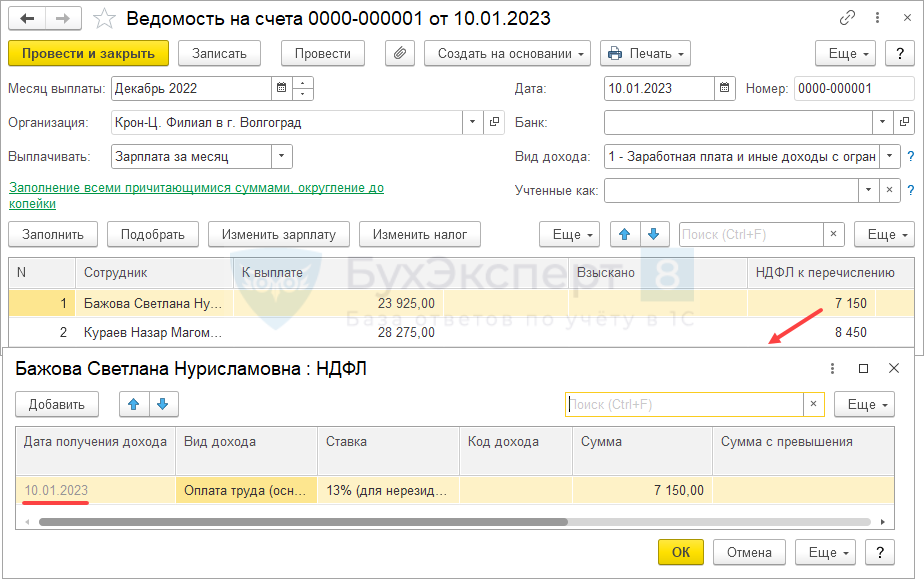

При выплате декабрьской зарплаты в Ведомость также была включена сумма налога за весь месяц. Дата получения дохода – 10.01.2023 г.

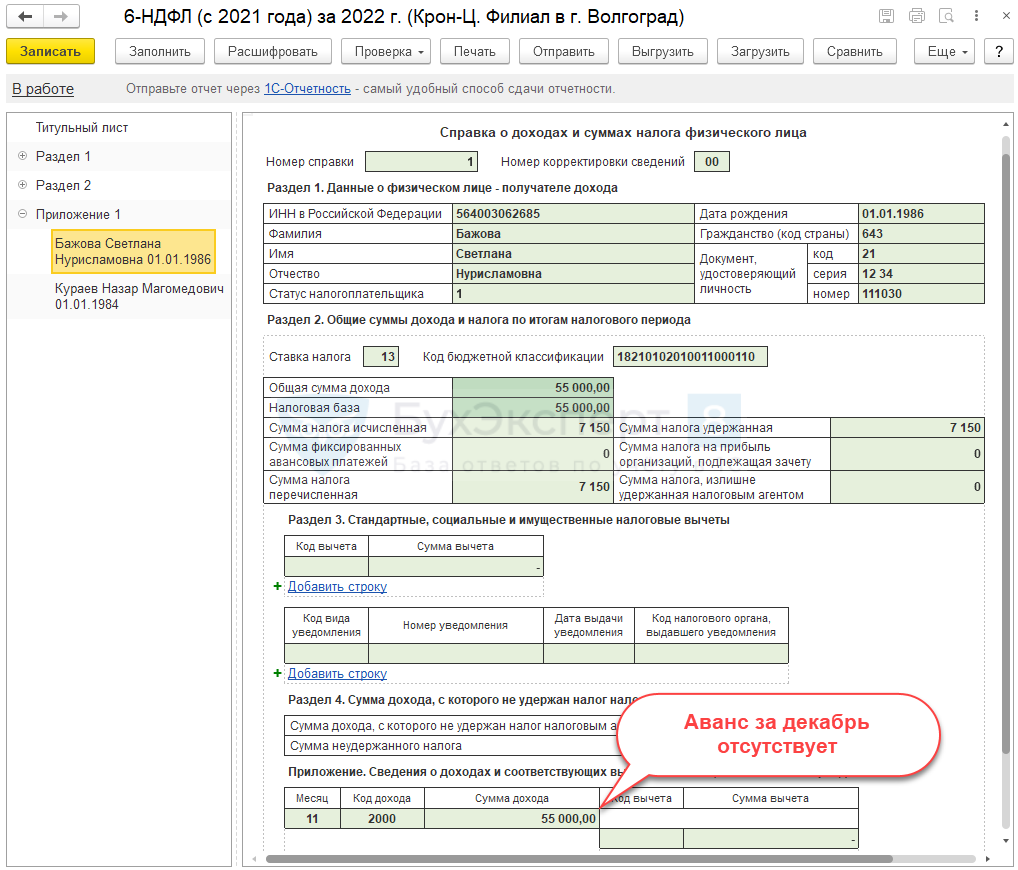

В 6-НДФЛ за 2022 год не попадает ни сумма аванса декабря, ни НДФЛ с нее.

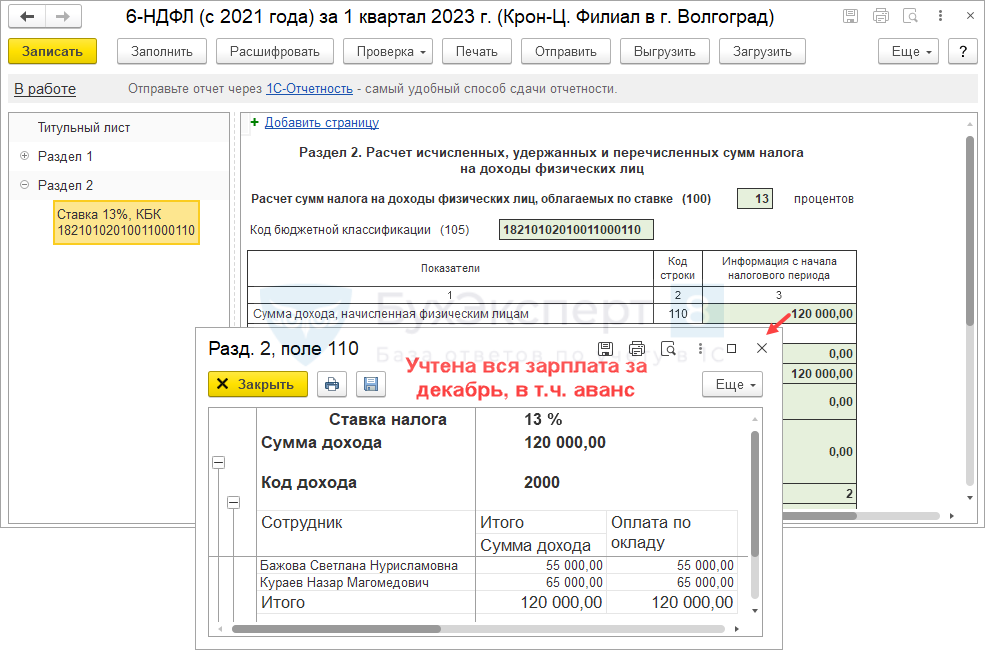

Вся зарплата декабря, в т. ч. аванс, попадает в отчет за 1 квартал 2023.

Рассмотрим, как в такой ситуации «перенести» в учете НДФЛ аванс за декабрь и НДФЛ с него в 2022 год.

Шаг 1. Регистрируем аванс и НДФЛ с него в учете НДФЛ

Зарегистрируем аванс за декабрь, как доход в учете НДФЛ, и отразим исчисленный налог с аванса. Для этого потребуется:

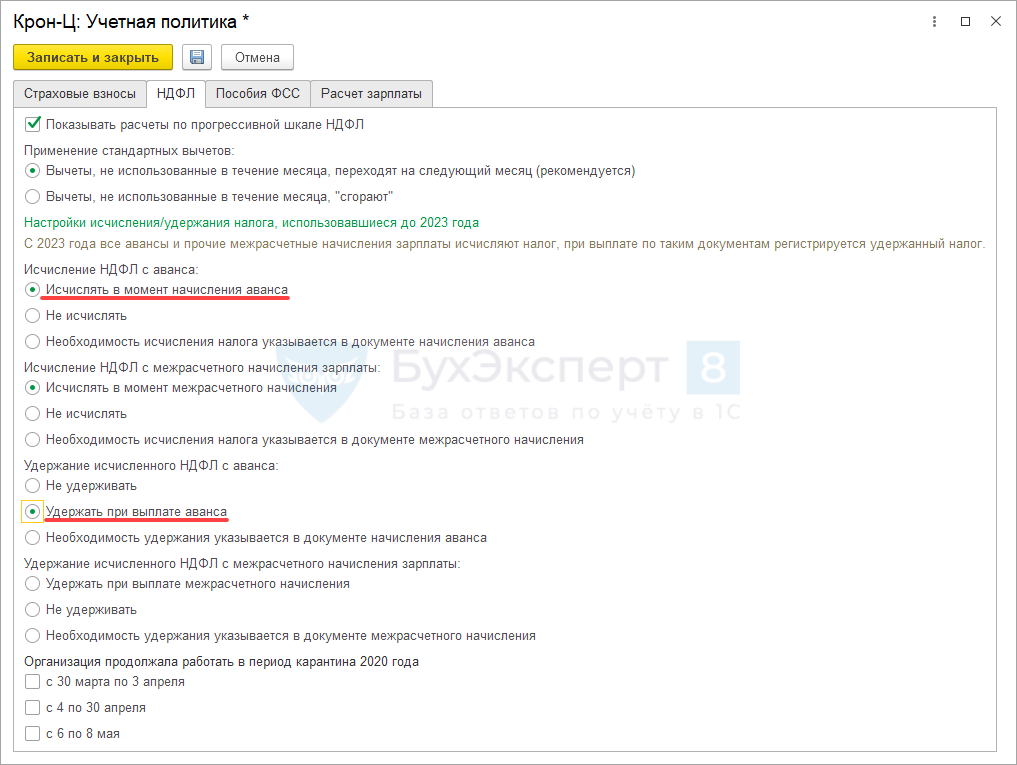

- Изменить настройки Учетной политики организации по НДФЛ (Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Учетная политика – НДФЛ) – укажем, что с аванса нужно исчислять и удерживать налог.

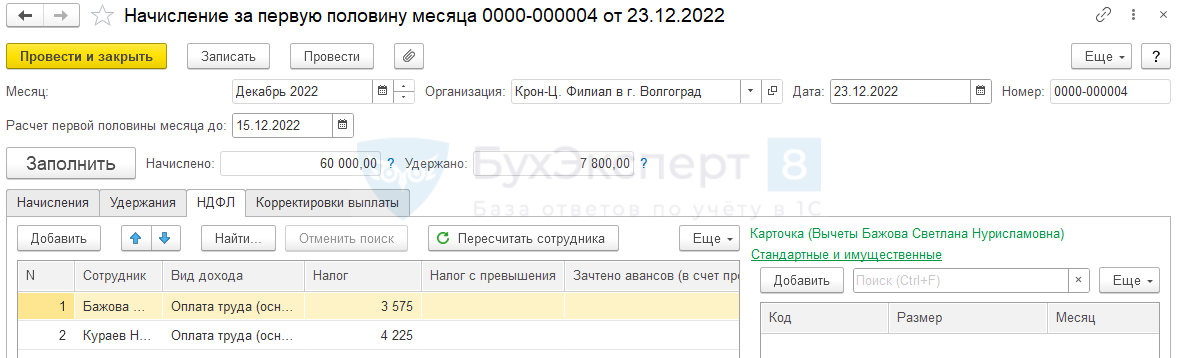

- Перепровести декабрьский документ Начисление зарплаты за первую половину месяца (Зарплата – Начисление зарплаты за первую половину месяца), чтобы в регистрах учета НДФЛ зарегистрировался доход и исчисленный налог.

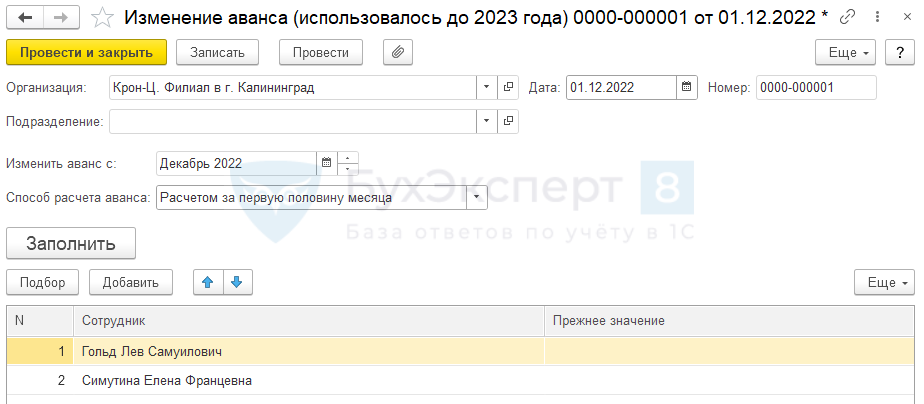

Если документ Начисление зарплаты за первую половину месяца в декабре не вводился, придется создать его и заполнить самостоятельно. Чтобы не добавлять строки по сотрудникам вручную, можно изменить работникам способ выплаты аванса с 01.12.2022 г. на Расчетом за первую половину месяца. Это удобно сделать документом Изменение аванса (Зарплата – Изменения авансов).

Такой «трюк» упростит ввод документа Начисление зарплаты за первую половину месяца – строки заполнятся автоматически, если предварительно распровести Начисление зарплаты и взносов за декабрь. НО! Суммы в документе Начисление зарплаты за первую половину месяца, скорее всего, все равно придется ставить вручную.

Шаг 2. Перепроводим «Начисление зарплаты и взносов» за декабрь

Перепроведем Начислении зарплаты и взносов за декабрь. Это нужно, чтобы доход и налог, учитываемые для целей НДФЛ в январе 2023, были уменьшены на сумму аванса за декабрь и НДФЛ с него. В регистрах учета НДФЛ доход и налог за месяц будут уменьшены на сумму аванса и НДФЛ с него.

Чтобы получить такой порядок регистрации дохода и налога, в Ведомости на аванс сумма к выплате должна быть связана с документом Начисление зарплаты за первую половину месяца. В противном случае, вся зарплата за декабрь и НДФЛ с нее снова «переедет» на дату получения дохода 10.01.2023 г., аванс НЕ останется в 2022 году.

Поэтому если документ Начисление зарплаты за первую половину месяца в декабре не вводился, придется добавить документ-основание в расшифровку сумм к выплате в Ведомостях на аванс и только потом пересчитывать НДФЛ с Начислении зарплаты и взносов за декабрь.

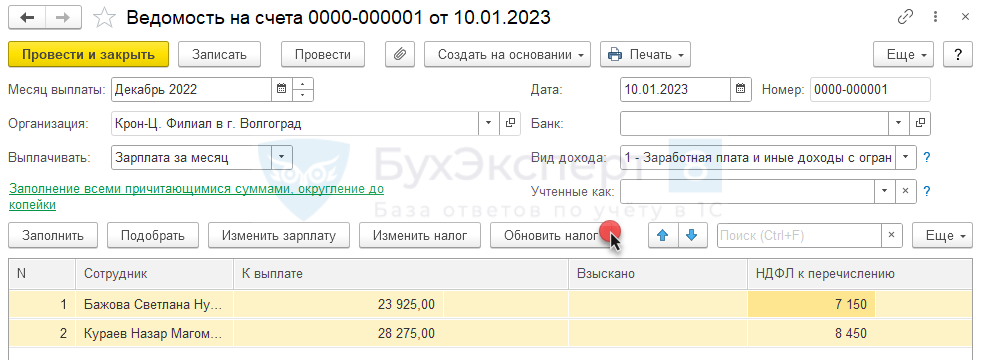

Шаг 3. Обновляем налог в ведомости на выплату зарплаты за декабрь

Обновляем удержанный НДФЛ в январской Ведомости на выплату зарплаты за декабрь. Выделим все строки и воспользуемся командой Обновить налог.

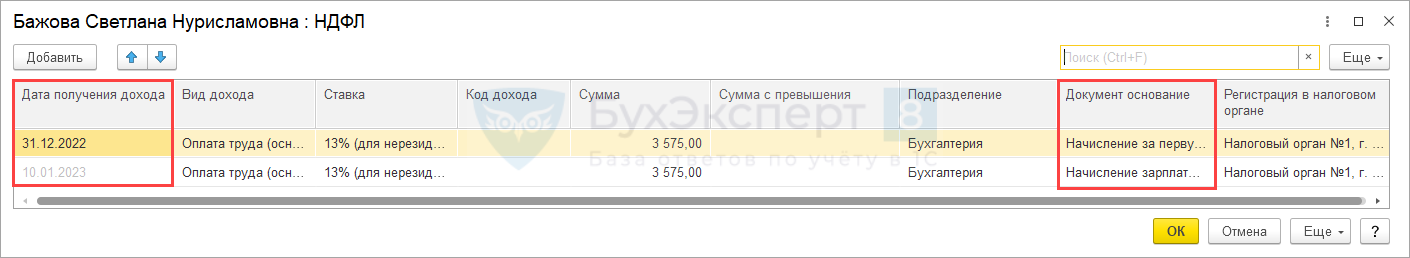

В результате сумма НДФЛ в расшифровке разобьется на 2 строки с разными датами получения дохода и разными документами-основаниями.

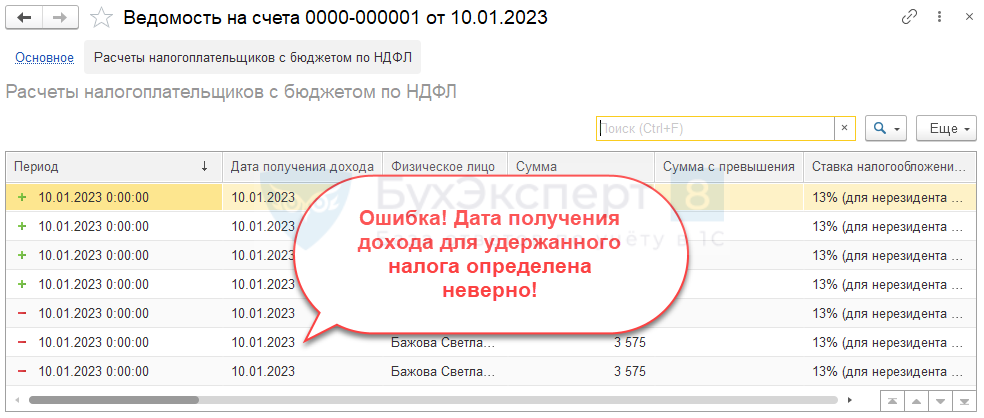

Шаг 4. Обходим ошибку неверной даты получения дохода для удержанного налога

В ЗУП 3.1 имеется ошибка – если в Ведомость 2023 года включен НДФЛ 2022 года, дата получения дохода при удержании налога в регистрах учета НДФЛ определяется неверно. Даже если дата получения дохода в Ведомости указана 31.12.2022 г., в регистры попадет неверная дата – 10.01.2023 г.

Ошибка приведет к неверному заполнению Приложения 1 отчета 6-НДФЛ: налог в 2022 году будет считаться не полностью удержанным, а в 2023 году образуется излишне удержанный налог.

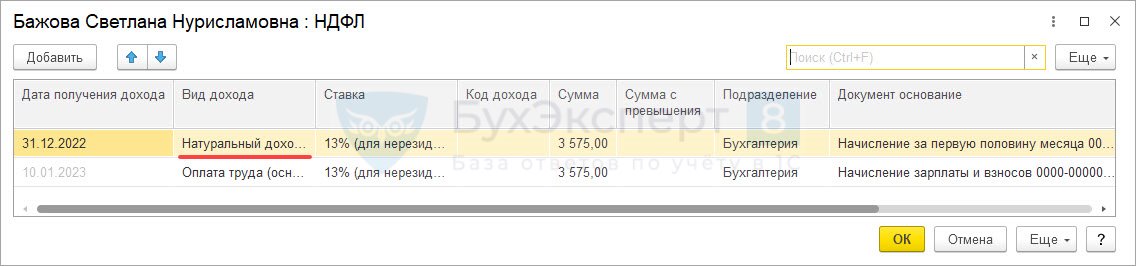

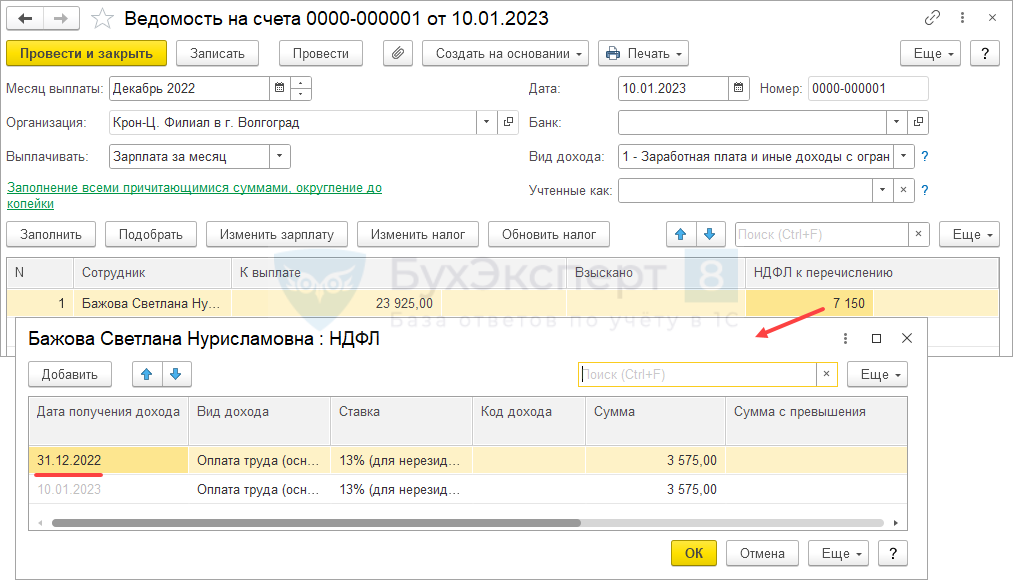

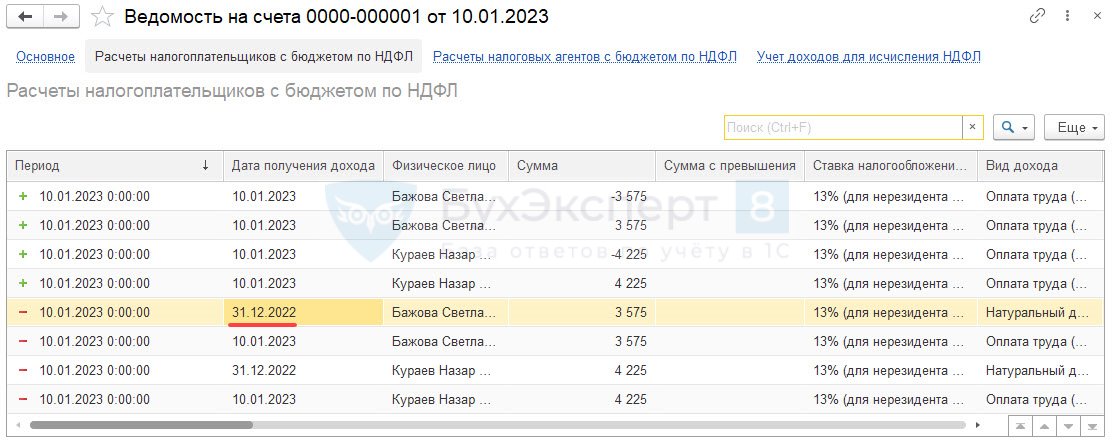

Чтобы избежать ошибки, можно скорректировать Вид дохода в расшифровке суммы удержанного налога по ведомости. Корректировку проводим в строке с суммы НДФЛ с аванса. Выберем вид дохода Натуральный доход (основная налоговая база).

В результате Дата получения дохода будет записываться в регистры учета НДФЛ корректно — 31.12.2022 г.

Проверяем 6-НДФЛ после корректировок

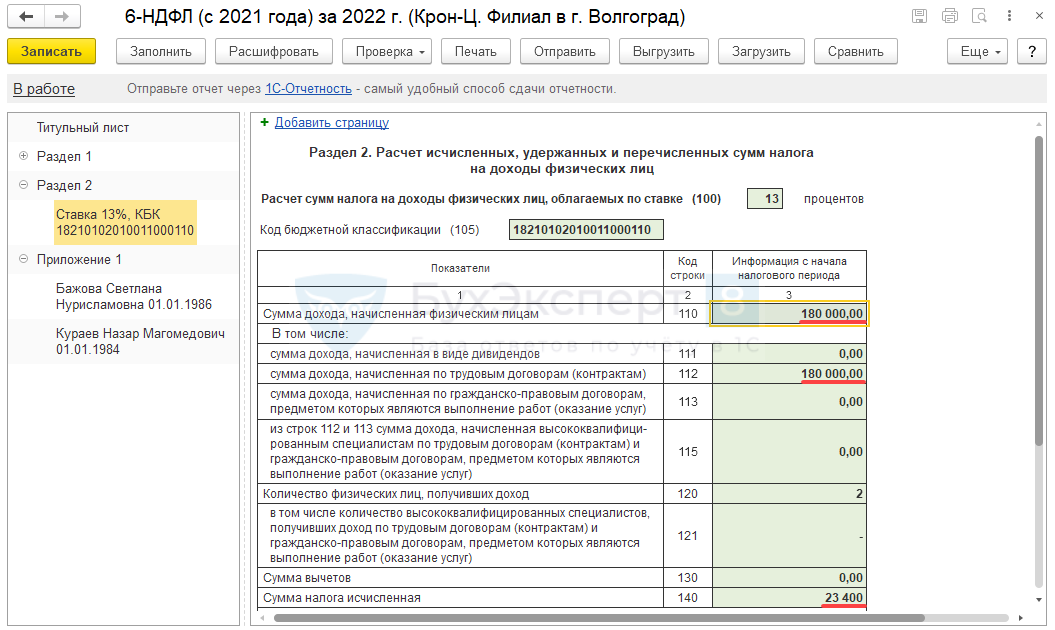

После проведенных корректировок, в 6-НДФЛ за 2022 год:

- В Разделе 2 сумма дохода (стр. 110 и 112) будет увеличена на аванс за декабрь, а исчисленный налог (стр. 140) – на сумму НДФЛ с декабрьского аванса.

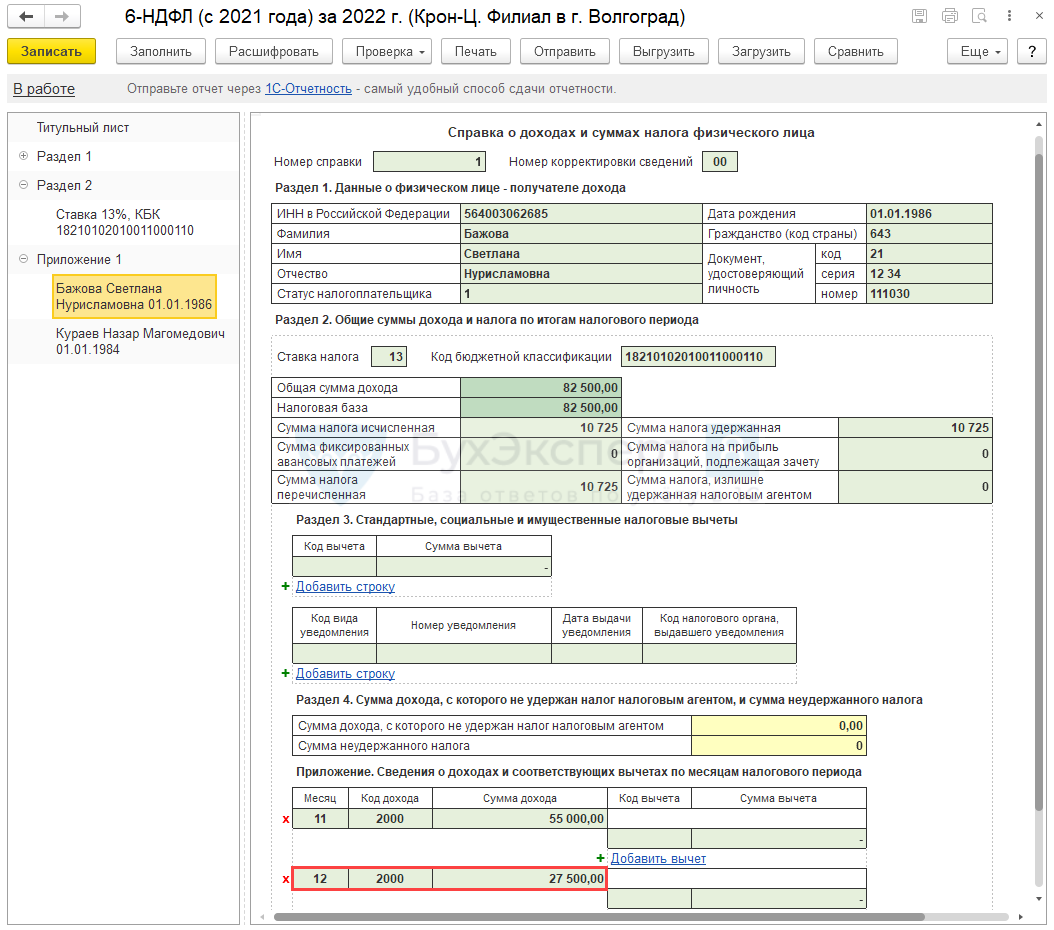

- В Приложение 1 попадет аванс за декабрь, а также сведения об исчисленном и удержанном НДФЛ.

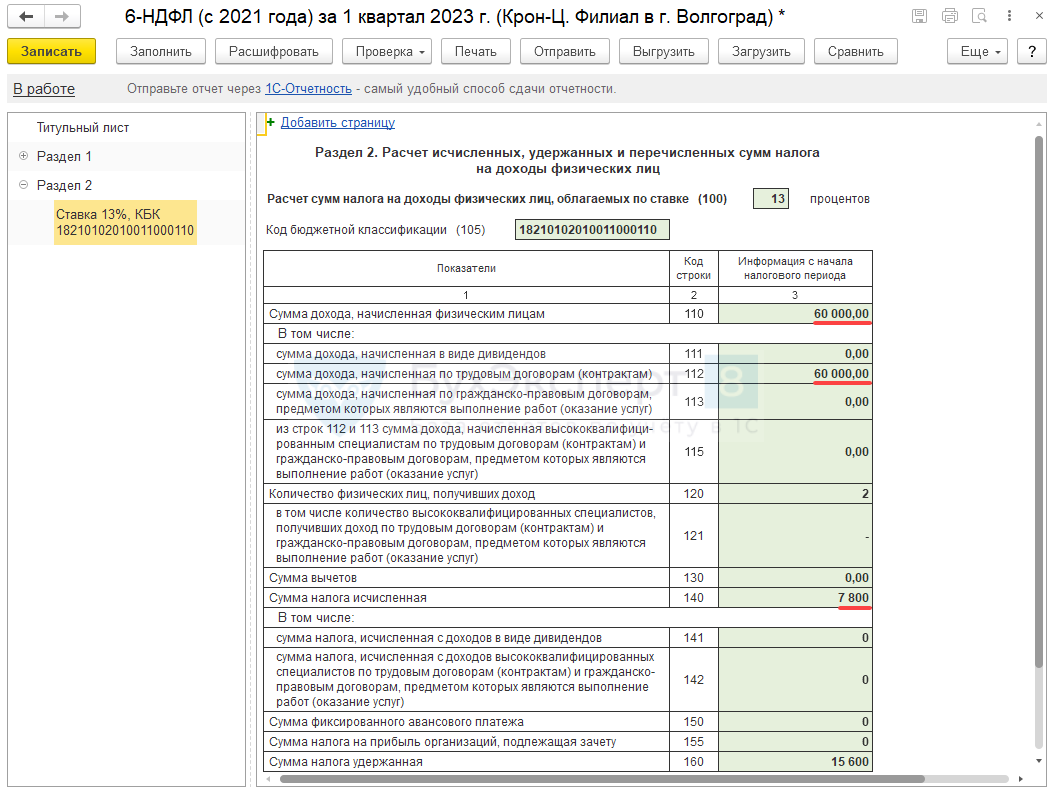

В 6-НДФЛ за 1 квартал 2023 аванс за декабрь и НДФЛ с него перестанут попадать в Раздел 2:

- В стр. 110 и 112 не будет учитываться декабрьский аванс.

- В стр. 140 перестанет попадать налог, исчисленный с аванса.

Налог, удержанный с декабрьского аванса в январе 2023, будет по-прежнему попадать в Раздел 1 и стр. 160 Раздела 2 6-НДФЛ за 1 квартал 2023. Это не ошибка! Раздел 1 и стр. 160 Раздела 2 заполняются не по дате получения дохода, а по дате удержания налога. Поэтому если НДФЛ фактически удержали в январе 2023, то он должен попадать в Раздел 1 и стр. 160 Раздела 2 отчета за 1 квартал 2023.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте! Спасибо за помощь!

Вопрос:

ШАГ 4. ОБХОДИМ ОШИБКУ НЕВЕРНОЙ ДАТЫ ПОЛУЧЕНИЯ ДОХОДА ДЛЯ УДЕРЖАННОГО НАЛОГА

То, что мы исправили Вид дохода с «Оплата труда ….» на «Натуральный доход …» в расшифровке суммы НДФЛ в ведомости, не приведет ни к каким «сюрпризам» в дальнейшем?

Насколько смогли — проверили, не должно.

Добрый день!

Не могу понять что не так делаю (((

Ранее аванс не начислялся, а просто заносился в платежные ведомости суммами.

Все начисления декабря и выплаты распровела, изменила настройки учетной политики по НДФЛ, изменила способ расчета аванса, создала документ начисления за первую половину месяца, НДФЛ начислился.

Дальше все стоп ((( в разных вариациях и в разном порядке пробовала пересчитать зарплату за месяц, пересчитать НДФЛ, или просто ведомость выплаты на аванс заполнить… Пыталась просто изменить ведомость на выплату аванса старую подтягивая документ основание.

Помогите кто-нибудь. Силы на исходе ))

Такое ощущение что я начисляю доход и НДФЛ, а другой документ (или этот же?) все это сторнирует.

15.12.2022 Декабрь 31.12.2022 2000 48 762,00

28.12.2022 Декабрь 31.12.2022 2000 -48 762,00

Здравствуйте!

Обратите внимание, в комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Прикладывайте скриншоты из базы. Постараемся помочь!

Добрый день! Спасибо за очень подробную инструкцию! У меня проблема с доходами, которые на 01.12.2022 г. уже превышают 5 млн. В начислении заработной платы за первую половину декабря не считает НДФЛ по 15% по этим людям. Что делать?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Вечер добрый! По обновлении ведомости на аванс за декабрь 2022 (после введения документа начисление за первую половину) в ведомости встаёт ндфл. Как убрать его из ведомости?

Здравствуйте! В предложенном нами алгоритме нет необходимости Обновлять НДЛФ в Ведомости на аванс.

Здравствуйте,подскажите, если в ведомости не поставить НДФЛ, то он встает в 170 строку отчета за 2022 год, это верно или я что-то не так пересчитала?

Строку 170 очистите. Там мы показываем налог, который вообще никогда не сможем удержать. А этот налог мы удерживаем, просто в следующем периоде.

Здравствуйте! Если так сделать, как рассматривается в этой статье, что 2 часть зпл, выплаченная в январе, уходит в 2023 год, то как тогда сойдутся отчеты по ФСС и РСВ с 6-НДФЛ? У меня не сошлось, ровно на сумму 2 части зпл… Заранее, спасибо. С уважением, Ольга.

Так они и не сойдутся теперь уже никогда…

Здравствуйте! Да, отчёты не сойдутся.

Шаг 1. Изменить настройки Учетной политики организации по НДФЛ — на семинаре от 01.02.23г. приводились другие настройки учетной политики по НДФЛ. В статье не верно? Ставили и как в семинаре «необходимость удержания указывается в документе начисления аванса», но не увидели в документе начисления версии длит. сопровождения 3.1.23.460 и 558 этой возможности (где можно указать)

Здравствуйте! Оба варианта допустимы. но при варианте «необходимость удержания указывается в документе начисления аванса» нужно указывать в самом документе, удерживать налог или нет.

Настройка влияет на документы до 2023 года.

Позвольте не согласиться. Нам понадобилось перепровести авансы ноября и вычеты по НДФЛ задвоились (при такой настройке, как сейчас в шаге 1). Лучше в документе начисления указывать, раз мы только для декабря делаем эту настройку…

Думаю, это довольно специфическая ситуация. Я бы наверное вообще рекомендовала перед проведением ноября вернуть настройку как было. От греха подальше, что называется. 🙂

Добрый день! В результате того, что зарплата за декабрь разбилась на два периода, у некоторых сотрудников пересчитался на 1 руб. НДФЛ. Получилось, что заплату за декабрь переплатили на 1 руб, а НДФЛ не доплатили, а ведомости уже переданы в банк и НДФЛ в налоговую перечислен 30 января…

Здравствуйте! В каком документе произошел пересчет? Задайте свой вопрос в Личном кабинете, пожалуйста. Приложите скрины проблемы.

Налог, удержанный с декабрьского аванса в январе 2023, будет по-прежнему попадать в Раздел 1 и стр. 160 Раздела 2 6-НДФЛ за 1 квартал 2023. Это не ошибка! Раздел 1 и стр. 160 Раздела 2 заполняются не по дате получения дохода, а по дате удержания налога. Поэтому если НДФЛ фактически удержали в январе 2023, то он должен попадать в Раздел 1 и стр. 160 Раздела 2 отчета за 1 квартал 2023.

Скажите пожалуйста: А в отчет 6-НДФЛ за 2022г. Сумма НДФЛ с аванса за декабрь по строке 160 не попадает??? если аванс выплачен 25.12.22, НДФЛ не перечислен в бюджет, окончательный расчет 10.01.23 и НДФЛ уплачен в бюджет со всей з/п декабря.

Здравствуйте! В строке 160 этот налог отражаем в 2023 году. В 2022 — не отражаем.

Добрый день,

В Письме от 19.01.2023 № БС-4-11/517@ ФНС рекомендует отражать в 4 квартале 2022г. Цитата: «Например, заработная плата работникам организации за первую половину декабря 2022 года выплачена 30.12.2022, а заработная плата за вторую половину декабря 2022 года выплачена 16.01.2023. НДФЛ удержан при фактической выплате заработной платы за вторую половину декабря 2022 г. 16.01.2023. Срок перечисления исчисленного и удержанного НДФЛ с такого дохода с учетом пункта 6 статьи 226 и пункта 7 статьи 226 Кодекса установлен не позднее 30.01.2023.

В этой связи, выплаченная работникам организации 30.12.2022 заработная плата за первую половину декабря 2022 года и НДФЛ, исчисленный с заработной платы за первую половину декабря 2022 года, указываются в разделе 2 расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (далее — расчет по форме 6-НДФЛ) за 2022 год, а также в приложении № 1 «Справка о доходах и суммах налога физического лица» к расчету по форме 6-НДФЛ за 2022 год (в том числе НДФЛ, исчисленный с заработной платы за первую половину декабря 2022 года, указывается в полях «сумма налога исчисленная» и «сумма налога удержанная»)».

Не вижу противоречий в приведенной цитате с заполнением строки 160 по периоду удержания. В Приложении 1 — да, удержанный будет заполнен в 2022 году.

Здравствуйте,подскажите, если в ведомости на аванс не поставить НДФЛ, то он встает в 170(не удержанный) строку отчета за 2022 год, это верно или я что-то не так пересчитала?

Строку 170 очистите. Там мы показываем налог, который вообще никогда не сможем удержать. А этот налог мы удерживаем, просто в следующем периоде.

Проделала все согласно инструкции. Ошибка только в одном — по строке 160 уменьшает только ндфл с суммы аванса за декабрь. НДФЛ с зарплаты, выплаченной в январе, упорно ставит в строку 160. Может сможете посоветовать, как это исправить?

Здравствуйте! Речь об отчете за какой период? Если делать как описано в статье, то в строке 160 за 202 год не должно быть вообще декабрьского НДФЛ. А в отчете за 1 квартал 2023 они должны быть полностью.

Речь об отчете за 2022г.

Юлия, сегодня все получилось!

Спасибо за хорошую статью.

Здравствуйте! Мне все же не совсем понятен алгоритм с теми сотрудниками, у которых в декабре было превышение 5 млн. Мы же должны оставить к выплате им тот аванс, который был. НДФЛ пересчитается на 15%. По итогам месяца у них же останется та же сумма оклада общая, но так как с аванса был удержан НДФЛ по ставке 15%, то получится, что в зп января мы ему переплатили. Правильно? И еще, вы писали, что мы должны показать, что у такого сотрудника налог недоудержан и мы должны его доудержать в последующие выплаты. А как мы все это в итоге показываем в 6-НДФЛ за 2022 г.? Мы же не должны показывать, что недоудержали его, правильно?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добрый день!

У меня аналогичный вопрос, как у Анны.

НДФЛ за декабрь, у кого превышение, составляет 15%. С аванса, начисленного и выплаченного сотрудникам в декабре, нужно поставить ндфл в этом размере.

А с зарплаты, начисленной за декабрь, но выплаченной в январе, нужно уже рассчитывать налог по ставке 13%.

Как это правильно отразить в отчетах за 2022г. и за 1 квартал 2023г.?

Здравствуйте!

Ответ на этот вопрос кратко не напишешь в комментариях., поэтому задайте вопрос в Личном кабинете.

подскажите, пожалуйста, как сделать в таком варианте чтоб в 2 ндфл вставал налог исчисленный=перечисленный. в сумму перечисленную не встает ндфл с аванса

Здравствуйте!

Чтобы вам помочь, нужно увидеть скрины из базы. Поэтому задайте нам вопрос в Личном кабинете.

Здравствуйте! Сделали все по вашей инструкции. В 6-НДФЛ все попало хорошо. Спасибо большое.

Но теперь уже в январских-февральских документах межрасчета (начисление за первую половину месяца, премия) НДФЛ встает какой-то сильно большой. Это не может быть связано с тем, что мы таким образом правили декабрьский аванс?

Здравствуйте! С этим нужно разбираться более детально. Я думаю, что если в 6-НДФЛ у вас все легло корректно, то причина проблем в Январе в чем-то другом. Напишите нам вопрос в Личном кабинете.

Моделировал ситуацию для сотрудника с вычетом, если смотреть «Подробным анализом НДФЛ по сотруднику» вторая часть декабрьской зарплаты в январе стоит верная, вычет стоит, налоговая база правильная, а НДФЛ без учета вычета (больше). А при расчете аванса за январь обратная ситуация, вычета нет, а НДФЛ меньше, как раз на сумму вычета. В сумме за январь верно.

Это только у меня такая ситуация получилась, или у вас также?

У меня тоже с вычетами такая же беда.

Подскажите, пожалуйста, сумма НДФЛ с аванса за декабрь, уплаченная в январе, должна ли попасть в строку Сумма налога перечисленная в Приложении 1 Справка о доходах? В вашем примере указаны одинаковые суммы исчисленная/удержанная/перечисленная.

И еще вопрос, есть ли разбор подобного алгоритма исправления в 1С Бухгалтерия?

Здравствуйте! Да, суммы исчислено, удержано и перечисление в Приложении 1 должны быть равны. приложение 1 заполняется не по датам фактического удержания и перечисления, а по датам, ЗА КОТОРЫЕ удержан/пере6числен налог. Т.е. если мы удержаоли и перечислили налог с аванса за декабрь 2022 года в январе 2023 года, то это должно попасть в Пр.1 годового отчета. Так и работает алгоритм заполнения в 1С.

Здравствуйте! Как считаете, при заполнении 6-ндфл за 1 квартал 2023 года, в строке 160 раздела 2 (налог удержанный) нужно указывать НДФЛ удержанный с аванса, выплаченного работнику 25.03.2023? На мой взгляд — нет, так как в абз. 2 п. 2 ст. 230 НК РФ указано: «В расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, подлежат отражению за первый квартал удержанные суммы налога в период с 1 января по 22 марта включительно, за полугодие — удержанные суммы налога в период с 1 января по 22 июня включительно, за девять месяцев — удержанные суммы налога в период с 1 января по 22 сентября включительно». Этот

налог укажем уже в 6-ндфл за полугодие. Просто нахожу некоторые статьи, что мол надо указывать, но это не соответствует положению НК РФ. Например тут указано про это: https://glavkniga.ru/situations/k518557

Как указано в НК РФ будет заполняться Раздел 1.

А строка 160 заполняется по соответствию даты удержания отчетному кварталу. В порядке заполнения 6-НДФЛ прописано:

(Как и было в 2022 году).

Таким образом, НДФЛ удержанный с аванса, выплаченного работнику 25.03.2023 нужно включить в строку 160 отчета за 1 квартал. В ЗУП так и реализовано.

Юлия, добрый день! Спасибо.

То что указано в НК РФ (конкретно в абз. 2 п. 2 ст. 230 НК РФ) не совсем монитируется с Разделом 1 декларации 6-НДФЛ. В НК РФ про НДФЛ удержанный нарастающим итогом (который как раз-таки указывается в строке 160 Раздела 2), а в Разделе 1 указывается НДФЛ не нарастающим итогом, а дискретно. Если посмотреть правила заполнения Раздела 1, то получается что:

— в декларации за 1 кв. укажем НДФЛ, удержанный за период с 01.01.2023 по 22.03.2023 (по строкам 021, 022, 023);

— в декларации за полугодие укажем НДФЛ, удержанный за период с 23.03.2023 по 22.06.2023 (по строкам 021, 022, 023);

— в декларации за 9 месяцев укажем НДФЛ, удержанный за период с 23.06.2023 по 22.09.2023 (по строкам 021, 022, 023).

Также добавлю что в правилах заполнения строки 160 указано только с какого периода заполняется «с начала налогового периода», но не указано конкретно до какого числа.

«В поле 160 — общая сумма удержанного налога нарастающим итогом с начала налогового периода.»

Правила абз. 2 п. 2 ст. 230 НК РФ кроме как в строке 160 Раздела 2 применить больше негде, поскольку только по строке 160 указывается НДФЛ, удержанный нарастающим итогом.

Здравствуйте! Спасибо за интересный вопрос!

В НК РФ формулировка не однозначная, потому что не понятно к чему ее применять. С таким же успехом ее можно трактовать как то, что Раздел 1 должен заполняться накопительным итогом. Что думаете?

Хотя в целом я с Вашими аргументами скорее согласна, чем нет. 🙂 Действительно: стр. 160 заполняется накопительным итогом, а по какой период в порядке заполнения не указано. И она больше коррелирует с формулировкой НК РФ, чем Раздел 1.

Такой вопрос лучше адресовать аудитору. Мы больше специализируемся на вопросах учета в ЗУП.

Лучше запросить официальные разъяснения в ФНС, и если ФНС поддержит Вашу позицию, то уже писать в 1С.

Пока я нигде не встретила мнение, что строка 160 должна с 2023 года заполняться не так, как было в 2022 году. Может быть ближе к отчетности за 1 квартал они появятся.

Как отразится НДФЛ, не удержанный с аванса в декабре 2022, в 6 НДФЛ и в справке 2 НДФЛ за 2023 год?

я так понимаю — в 1 разделе и в строке 160 в 6 НДФЛ, а в справке никак не будет отражено. верно?

Здравствуйте! Чтобы получить ответ на этот вопрос, задайте его, пожалуйста, в Личном кабинете.