Работодатель обязан компенсировать работникам расходы, связанные с использованием личного транспорта в служебных целях. Расскажем, как правильно оформить документы и отразить такие расходы в бухгалтерском и налоговом учете.

Содержание

Что такое компенсация ГСМ

Компенсация — денежная выплата, установленная в целях возмещения работнику затрат, связанных с исполнением им трудовых или иных обязанностей, предусмотренных ТК РФ, иными федеральными законами (ст. 164 ТК РФ).

Если с согласия руководства и в интересах компании сотрудник при исполнении обязанностей использует личный автомобиль, ему выплачивают компенсацию. Размер и условия выплаты закрепляются в письменном соглашении между работником и работодателем (ст. 188 ТК РФ).

Использование личного транспорта в служебных целях с выплатой компенсации чаще всего происходит:

- при отсутствии у работодателя возможности предоставить работнику транспортное средство для выполнения служебных обязанностей (например, при работе курьером, водителем такси, торговым представителем и т. п.)

- в случае согласования с руководством поездки в командировку на личном автомобиле

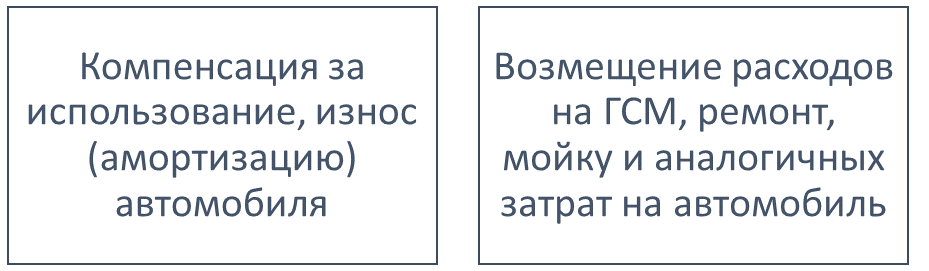

При эксплуатации личного авто в служебных целях работнику выплачиваются:

Компенсация ГСМ — это возмещение работодателем затрат работника на бензин, дизельное топливо, моторные масла, которые у него возникли в поездках по работе на личном транспортном средстве.

Получите понятные самоучители 2025 по 1С бесплатно:

Как установить компенсацию за использование личного автомобиля

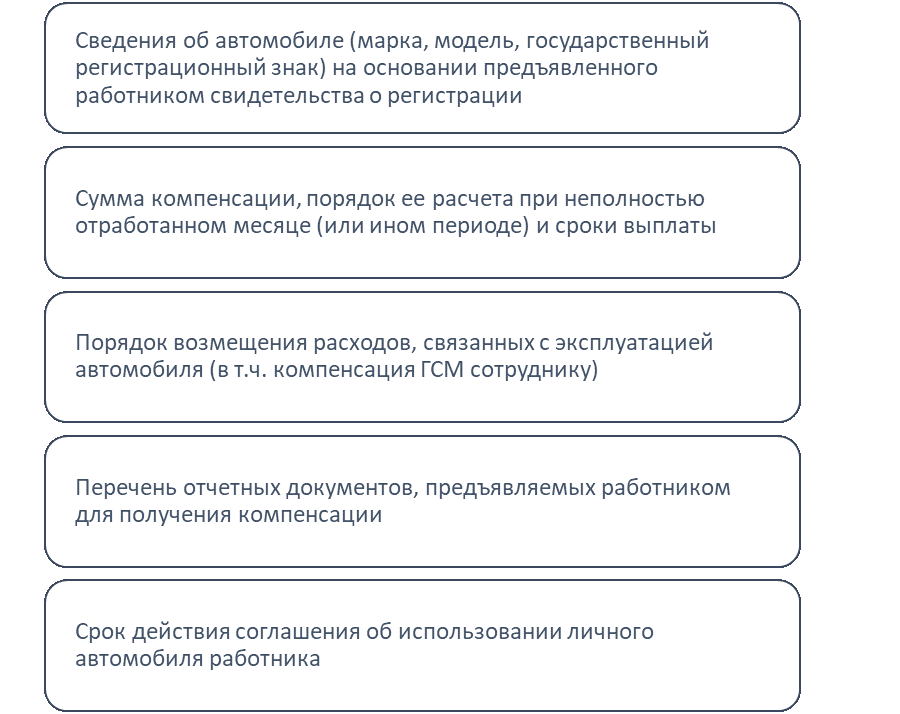

Ст. 188 ТК РФ предписывает работодателю устанавливать размер компенсаций за использование личного имущества работника в письменном соглашении.

Порядок эксплуатации личных автомобилей персонала, расчета и выплаты компенсации также может быть закреплен в локальных нормативных актах работодателя, с которыми знакомят сотрудников. Размер компенсации устанавливается с учетом частоты, интенсивности использования транспорта, его технических характеристик и состояния.

Что требуется от работника для получения компенсации ГСМ

Чтобы получить компенсацию стоимости приобретенных ГСМ для личного автомобиля, используемого в работе, сотрудник предъявляет работодателю авансовый отчет и документы, подтверждающие фактические затраты на ГСМ и их обоснованность:

- путевой лист (обязателен при перевозках людей и грузов) — подтверждает маршрут движения, пробег автомобиля

- отчет системы GPS мониторинга, маршрутный лист, иной документ, способный подтвердить маршрут поездки и пробег автомобиля (если люди и грузы не перевозятся и путевой лист не оформляется)

- чеки ККТ на приобретение топлива, товарные чеки и накладные на покупку автомобильных масел — подтверждают фактически понесенные затраты

При определении суммы возмещения расходов на ГСМ работодателю важно рассчитать, какое количество топлива потрачено на служебные цели. Для этого в соглашении с работником об использовании его автомобиля необходимо согласовать норму расхода топлива, по которой будет производиться расчет компенсации. При установлении таких норм работодатель может воспользоваться рекомендациями, утв. Распоряжением Минтранса от 14.03.2008 N АМ-23-р.

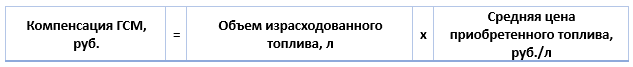

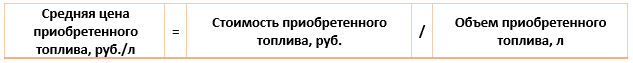

Внутренним ЛНА руководство вправе установить порядок расчета стоимости топлива, которая возмещается подчиненному. Например, по формуле:

Средняя цена приобретенного топлива рассчитывается по чекам:

Работодатель оформляет расчет компенсации расходов на топливо документально (например, актом или бухгалтерской справкой).

Пример 1

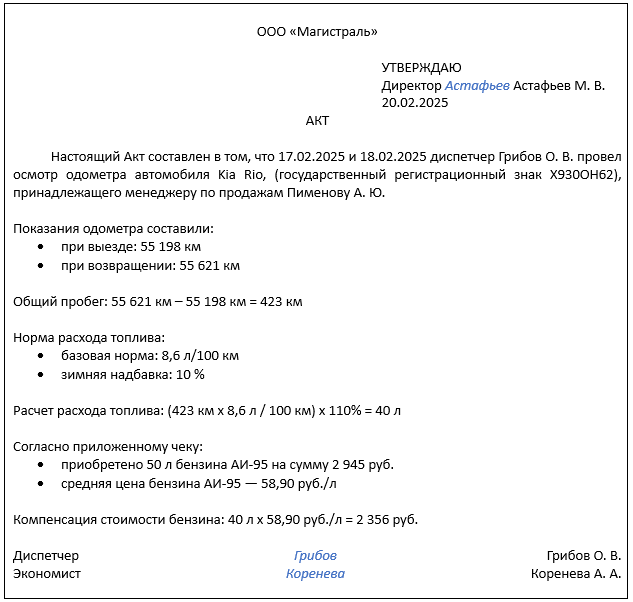

Менеджер по продажам Пименов А. Ю. по распоряжению руководства ООО «Магистраль» направлен в командировку в Москву с целью проведения переговоров с ООО «Вектор» с 17.02.2025 по 18.02.2025.

Для экономии времени Пименов А. Ю. согласовал с директором ООО «Магистраль» использование в командировке личного автомобиля Kia Rio.

Положением о командировках ООО «Магистраль» предусмотрено составление акта по итогам поездки сотрудника на личном автомобиле, в котором диспетчер фиксирует показания одометра автомобиля при выезде и при возвращении.

Норма расхода бензина согласована приказом о направлении Пименова А. Ю. в командировку — 8,6 л/100 км. В феврале 2025 года применяется зимняя надбавка к норме в размере 10%.

По возвращению Пименова А. Ю. из поездки составлен акт с фактическими данными расхода топлива, по которым рассчитана компенсация на ГСМ:

Бухгалтерский учет компенсации ГСМ

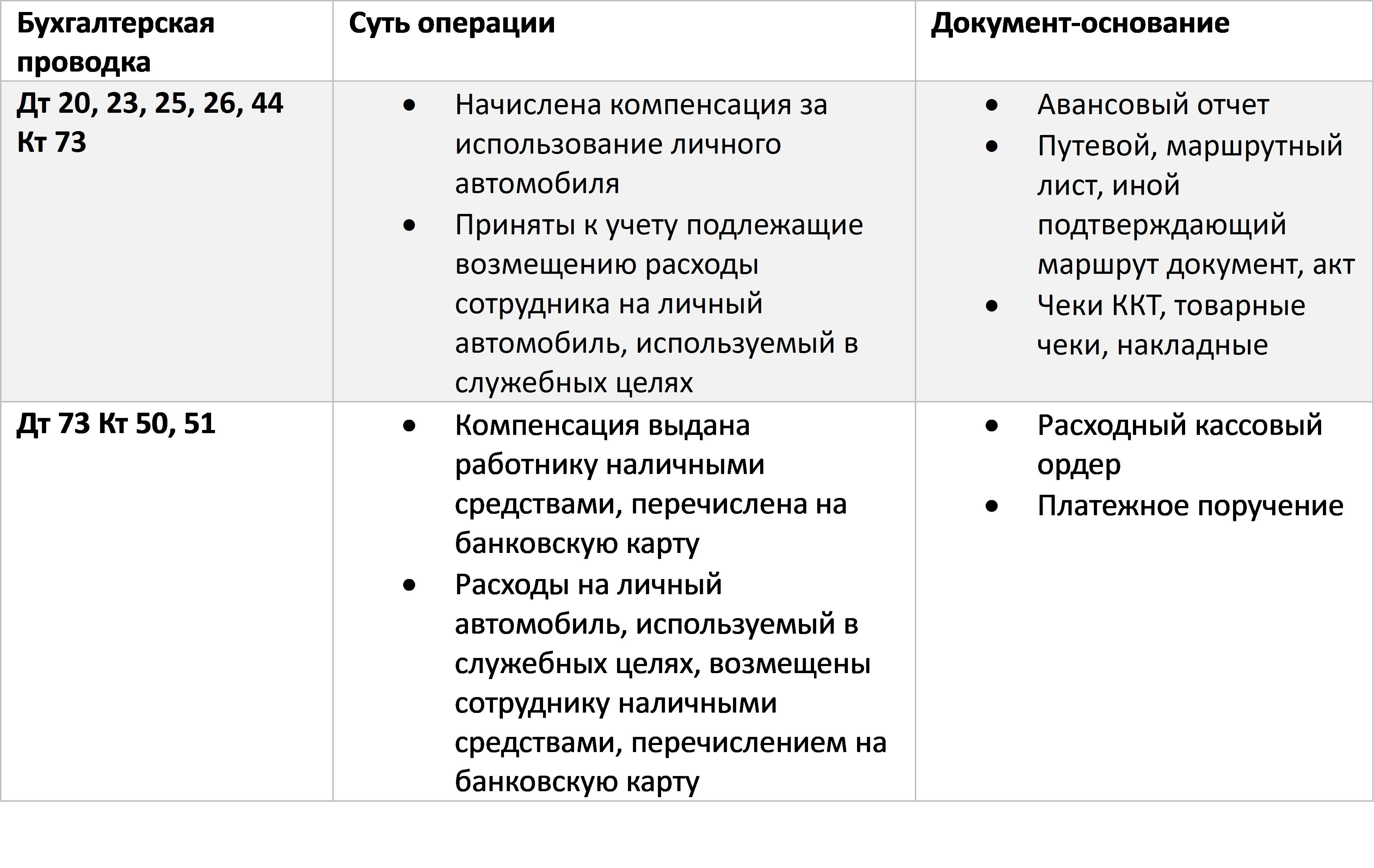

Учет расчетов с сотрудниками, не связанных с оплатой труда и подотчетными суммами, ведется на счете 73 «Расчеты с персоналом по прочим операциям» (План счетов, утв. Приказом Минфина от 31.10.2000 N 94н). Автокомпенсация отражается на этом счете и включается в расходы отчетного периода (ПБУ 10/99).

Записи на счетах бухгалтерского учета:

Налогообложение компенсации ГСМ

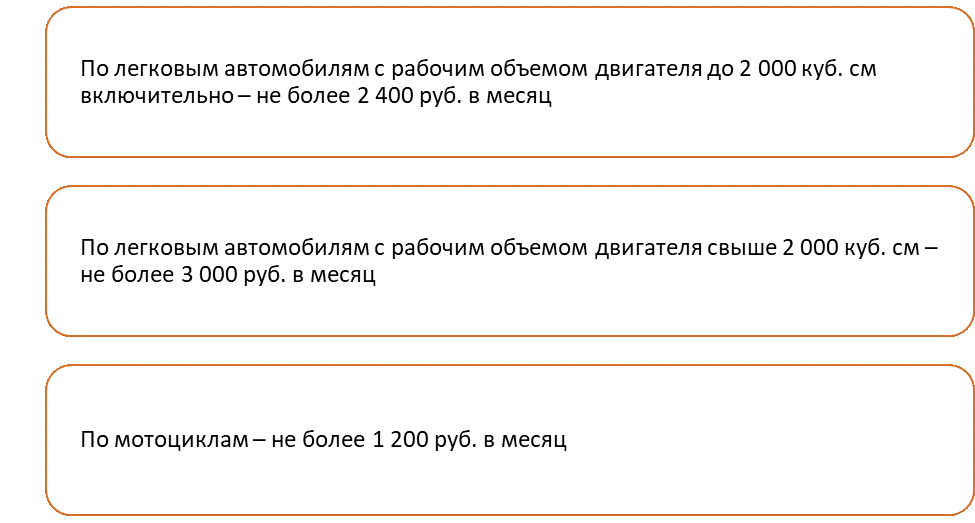

Для налоговых целей установлены особые правила — в налоговые расходы включается не фактическая стоимость израсходованного ГСМ или иных автозатрат (ремонта, техобслуживания и т. д.), а фиксированная сумма компенсации за использование личного автомобиля работника в служебных целях, размер которой установлен законодательно (Письмо Минфина от 17.01.2025 N 03-03-07/3188).

Уменьшить налоговую базу на сумму такой лимитированной компенсации можно только при соблюдении определенных условий (ст. 252 НК РФ, письма Минфина N 03-04-06/94977 от 06.12.2019, от 29.06.2023 N 03-03-06/2/60502):

Отсутствие подтверждающих документов лишает налогоплательщика возможности подтвердить служебный характер эксплуатации автомобиля, что влечет дополнительную налоговую нагрузку: с суммы компенсации требуется удержать НДФЛ и начислить страховые взносы.

Компенсации подчиненным, связанные с выполнением трудовых обязанностей, не облагаются НДФЛ и страховыми взносами в полном объеме (ст. 217, пп. 2 п. 1 ст. 422 НК РФ). Правило распространяется и на компенсацию ГСМ при эксплуатации личного транспорта по работе.

Чиновники рекомендуют удерживать с суммы компенсации НДФЛ и начислять взносы, если работник не является собственником транспортного средства (письма Минфина от 24.11.2021 N 03-04-06/94831, ФНС от 13.11.2018 N БС-3-11/8304@). Исключение — не требуется облагать НДФЛ компенсацию за использование в служебных целях автомобиля, приобретенного супругами в браке (Письмо Минфина от 27.08.2012 N 03-04-05/6-1004).

Удержан НДФЛ: когда, в какой сумме и на каком счете отражать

Расходы работодателя на возмещение затрат, связанных с эксплуатацией личного транспорта сотрудников, относятся к прочим расходам, связанным с производством и реализацией (пп. 11 п. 1 ст. 264 НК РФ). Лимит компенсации в налоговых целях введен Правительством в Постановлении от 08.02.2002 N 92:

Пример 2

Менеджеру по продажам ООО «С+» Пименову А. Ю. установлена ежемесячная компенсация за рабочие поездки на личном авто Kia Rio по г. Москве и Московской области в размере 7 000 руб. за полностью отработанный месяц, а также возмещение расходов на топливо.

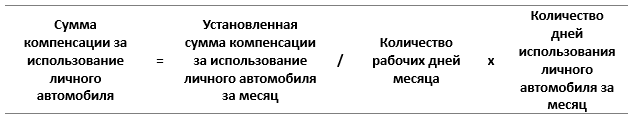

В феврале Пименов А. Ю. был в отпуске 2 недели — месяц отработан неполностью, поэтому компенсацию рассчитали по формуле:

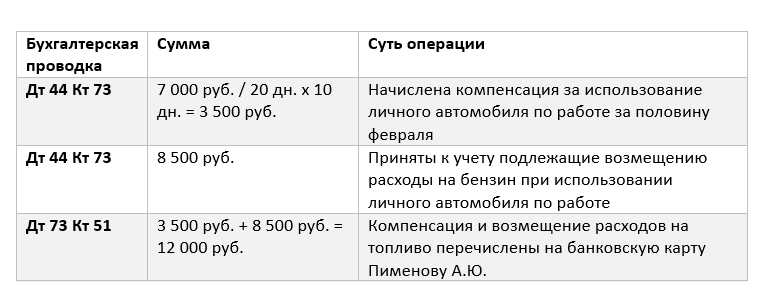

В феврале 20 рабочих дней, из которых работник использовал личный транспорт в служебных целях 10 рабочих дней. Сумма компенсации за февраль: 7 000 руб./20 дн. х 10 дн. = 3 500 руб.По итогам февраля рассчитаны затраты на ГСМ — 8 500 руб. Представлен авансовый отчет, маршрутные листы, чеки ККТ, оформлен акт.

Бухгалтер сделал записи в учете:

В налоговые расходы автокомпенсация включена в фиксированном размере исходя из периода использования автомобиля в служебных целях: 2 400 руб. /20 дн. х 10 дн. = 1 200 руб. (ООО «С+» применяет упрощенные способы ведения бухгалтерского учета и ПБУ 18/02 не применяет).

Компенсация ГСМ в целях УСН и ЕСХН

Возмещение стоимости приобретенных ГСМ отражается в составе расходов по УСН (доходы – расходы) и ЕСХН аналогично налогу на прибыль — в пределах норм, установленных в Постановлении Правительства N 92 (пп. 12 п. 1 ст. 346.16, пп. 12 п. 2 ст. 346.5 НК РФ).

Учет расходов по этим спецрежимам ведется кассовым методом, поэтому возмещение признается расходом в момент его выдачи или перечисления работнику (п. 1 ст. 346.17 НК РФ, пп. 1 п. 5 ст. 346.5 НК РФ).

Запомните

- Компенсация ГСМ — это возмещение работодателем затрат работника на топливо, возникшие в поездках по работе на личном автомобиле

- Бухгалтерский учет компенсации ГСМ производится на основании авансового отчета сотрудника, путевого или маршрутного листа, чеков об оплате ГСМ

- В состав расходов по налогу на прибыль, УСН (доходы – расходы) и ЕСХН компенсация за использование личного автомобиля принимается с учетом лимитов, введенных Постановлением Правительства от 08.02.2002 N 92 при должном документальном обосновании

- При наличии документов, подтверждающих оплату топлива, ремонта и обслуживания, а также эксплуатацию личного автомобиля работника в служебных целях, компенсация ГСМ и иных расходов не облагается страховыми взносами и НДФЛ в полном объеме

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете