В учете НДС происходит очень много изменений: как в законодательстве, так и в 1С. В этой статье разберем важные аспекты и ответим на вопросы:

- настройки учета НДС в программе

- какие счета по НДС устанавливать в 1С и от чего они зависят

- как в связи с изменениями проверить учет по НДС и сформировать декларацию

[jivo-yes]

Содержание

Настройки 1С

Учетная политика

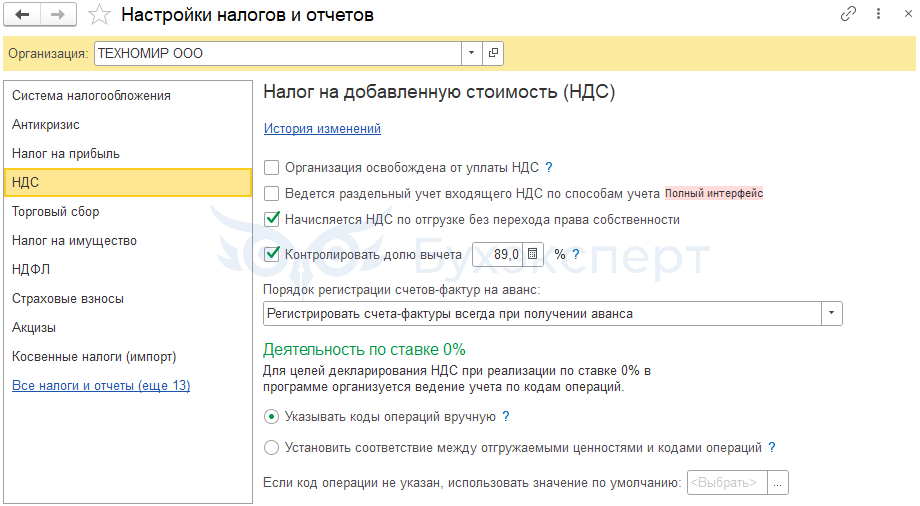

Основные настройки по учету НДС устанавливаются в разделе Главное – Налоги и отчеты – вкладка НДС.

Изучить подробнее

Настройка учетной политики по НУ в 1С: НДС

Получите понятные самоучители 2026 по 1С бесплатно:

С 2025 года упрощенцы стали плательщиками НДС.

Как настроить учет НДС при УСН читайте здесь.

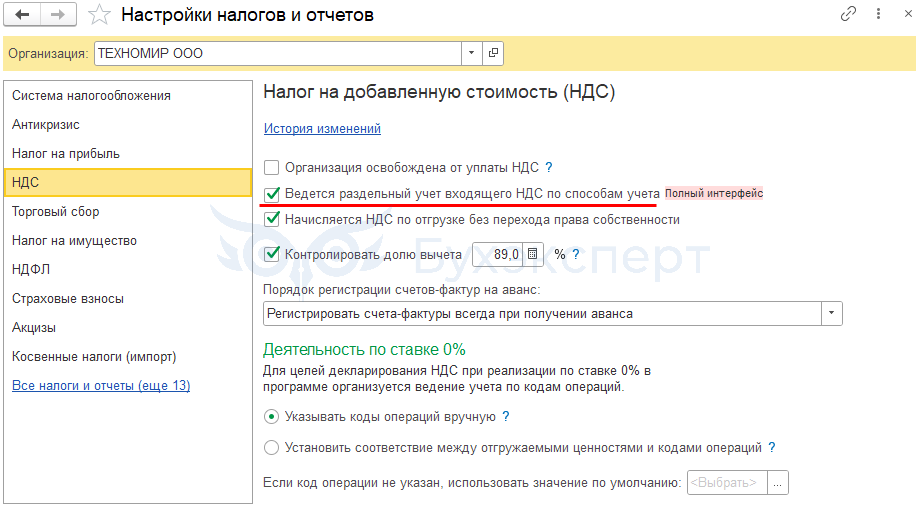

Раздельный учет НДС

Флажок Ведется раздельный учет входящего НДС по способам учета включает ведение раздельного учета НДС с помощью субконто Способы учета НДС на счетах учета входящего НДС.

Изучить подробнее

Раздельный учет НДС в 1С 8.3 Бухгалтерия

Счет учета НДС

Счет учета НДС по реализации в 1С 8.3 – что ставить? Что при поступлении, что при реализации, счет устанавливается автоматически согласно настройкам в регистре сведений Счета учета номенклатуры или в зависимости от используемых документов. При необходимости его всегда можно откорректировать.

Если реализация осуществляется по основному виду деятельности, тогда устанавливается счет 90.03 «Налог на добавленную стоимость». Если же реализуется основное средство или материалы, доходы по которым отражаются на счете 91.01 «Прочие доходы», то счет НДС устанавливается как 91.02 «Прочие расходы».

Какие проводки формирует 1С по НДС при оформлении комиссии банка? Каким документом отразить услуги банка, если они облагаются НДС?

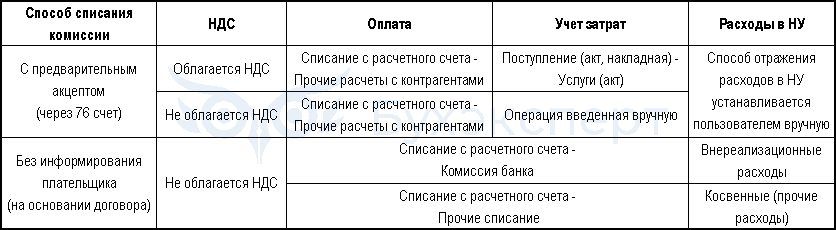

Документы по учету услуг банка в 1С могут быть различными. На выбор конкретного документа влияют следующие критерии:

- облагается ли услуга НДС

- нужно ли поручение клиента на списание суммы комиссии или в договоре с банком предусмотрено автоматическое списание

- к каким расходам в НУ относятся услуги банка

Представим варианты оформления в 1С услуг банка в зависимости от рассмотренных критериев:

Если услуги банка облагаются НДС, то они оформляются аналогично поступлению обычных сторонних услуг документом Поступление (акт, накладная) вид операции Услуги (акт).

При этом проводки в 1С по НДС с комиссии банка будут следующими:

- Дт 19.04 Кт 76.09

См. также:

Учет НДС в 1С

Учет НДС осуществляется автоматически при занесении первичных документов. Например:

Принятие НДС к вычету по авансам, выданным поставщикам в 1С

Исчисление НДС по авансам, полученным от покупателей на расчетный счет в 1С

Приобретение материалов для производства продукции в 1С

Приобретение основного средства: автомобиль в 1С

Реализация товаров в оптовой торговле в 1С

и т.д.

Но иногда бывают ситуации, когда необходимо:

- предъявить НДС к вычету вручную, для этого используйте документ Отражение НДС к вычету в разделе Операции — Отражение НДС к вычету

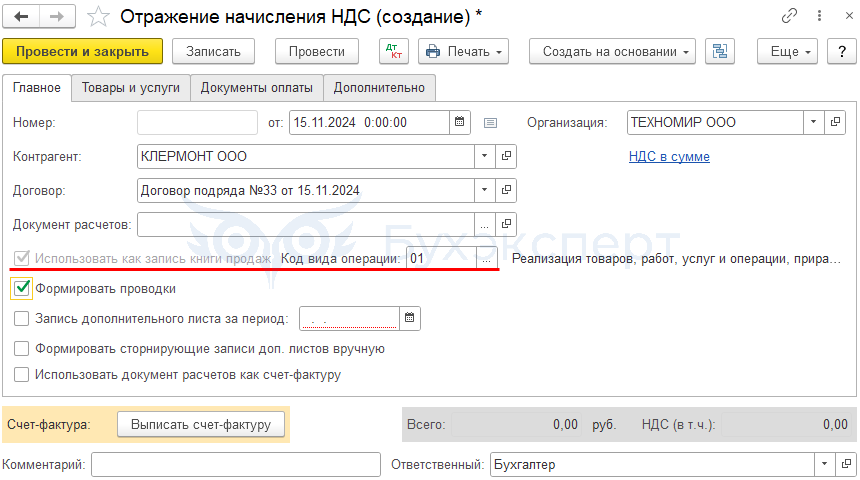

- начислить НДС вручную, для этого предназначен документ Отражение начисления НДС в разделе Операции — НДС — Отражение начисления НДС

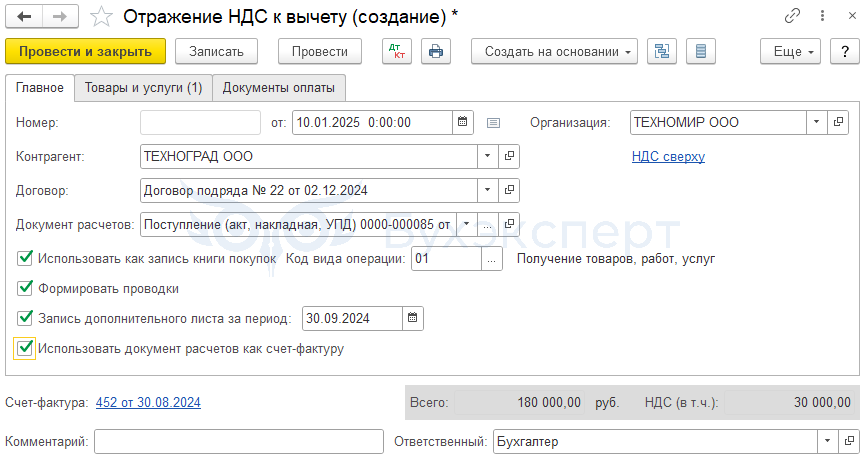

Отражение НДС к вычету в 1С 8.3: как заполнить

Рассмотрим заполнение документа на примере.

Организация заключила договор с подрядчиком на выполнение монтажа оборудования на сумму 180 000 руб. (в т. ч. НДС 20%).

30 августа подрядчик осуществил монтаж оборудования и на полную сумму выставил акт и СФ на выполнение работ.

Вычет входящего НДС в сумме 30 000 руб. отражен в декларации по НДС за 3 квартал.

В 4 квартале получено требование от ИФНС о «разрыве» в цепочке. В связи с этим бухгалтер аннулировал вычет НДС за 3 квартал.

Аннулируйте вычет документом Отражение НДС к вычету в разделе Операции — НДС — Отражение НДС к вычету.

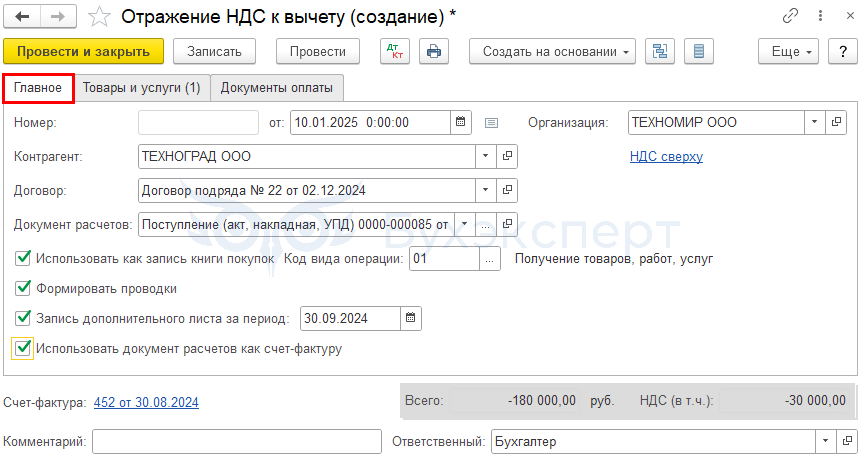

На вкладке Главное заполните:

- Контрагент — поставщик или прочий контрагент, входящий НДС, по которому принимается к вычету или аннулируется этот вычет (в нашем примере — подрядчик (контрагент, по которому возник разрыв)

- Договор — договор с контрагентом, по которому оформляется операция

- Документ расчетов — документ поступления или оплаты, по которому принимается к вычету НДС или аннулируется вычет. Данное поле может быть не заполнено, если первичный документ не введен в базу (в нашем примере — Поступление от 30.08.2024 т. к. именно по этому поступлению НДС принят к вычету и его нужно аннулировать)

- флажок Использовать как запись книги покупок — если его установить, запись отразится в книге покупок этим документом. Если флажок не устанавливаете, то вычет НДС оформите документом Формирование записей книги покупок

- установка флажка Формировать проводки позволяет сформировать проводку Дт 68.02 Кт 19.04. Счет НДС установите на вкладке Товары и услуги

- Флажок Запись дополнительного листа за период — устанавливается. Указывается период, только если запись должна попасть в доп. лист, как в нашем примере

- Флажок Использовать документ расчетов как счет-фактуру — если установлен, то новый счет-фактура не создается, запись делается по счету-фактуре к документу расчетов. Если не установлен, то необходимо ввести данные счета-фактуры внизу формы

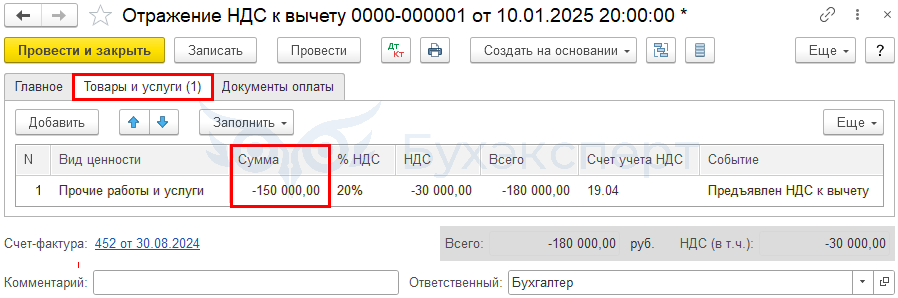

На вкладке Товары и услуги отразите Виды ценностей, по которым отражается НДС к вычету, Сумму и Счет учета НДС.

В нашем примере аннулируется вычет НДС, поэтому сумма указывается с минусом.

На вкладке Документы оплаты покажите, когда была осуществлена оплата, если эти данные необходимы для вычета, например, при авансах.

Подробнее

Ответ на Требование из ИФНС о «разрыве» в цепочке с контрагентом в 1С

Декларация по НДС в 1С 8.3: как сформировать пошагово

Как сделать отчет по НДС в 1С 8.3? Рассмотрим пошаговую инструкцию проверки НДС и формирование отчетности по НДС.

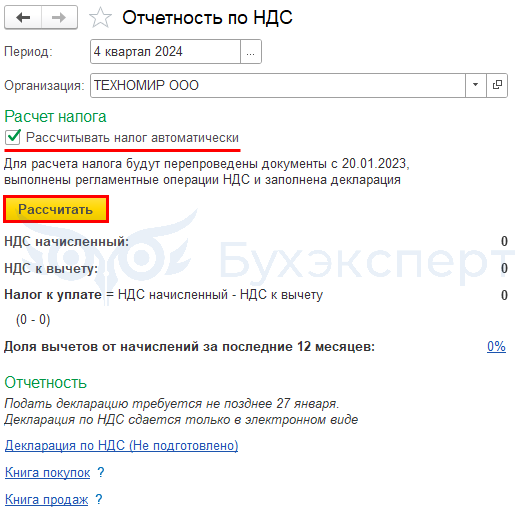

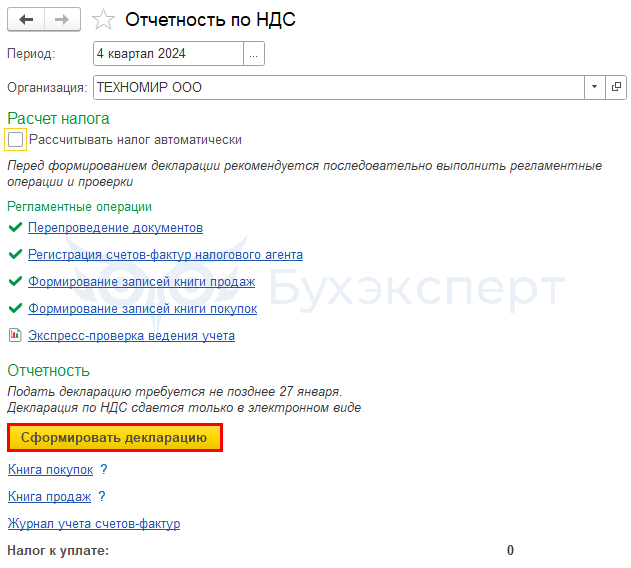

В 1С есть Помощник по формированию отчетности НДС, в котором можно сразу проверить учет, ввести все регламентные документы и сформировать декларацию. Запустите его в разделе Отчеты — Отчетность по НДС.

Все действия по НДС можно разбить на несколько шагов:

- настройки НДС

- введение первичных документов

- формирование регламентных операций

- представление отчетности

- оплата налога

- сверка с ФНС

Настройки и введение первичных документов были рассмотрены выше. Здесь мы рассмотрим последние 4 шага.

Формирование регламентных операций

Формирование регламентных операций может быть выполнено в 2-х вариантах.

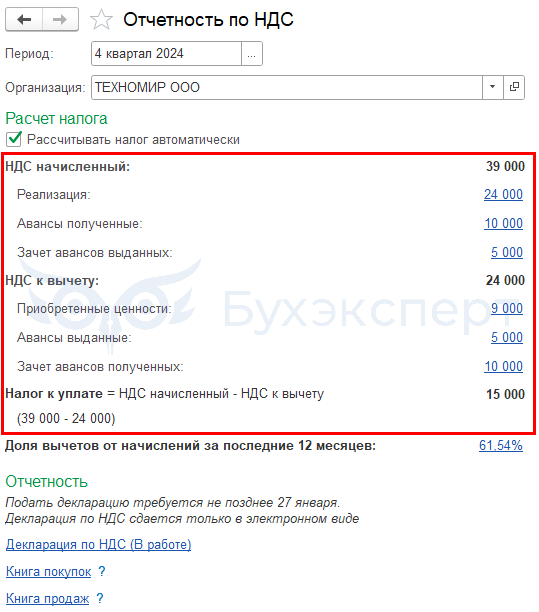

Простой помощник, помогает рассчитать налог и при необходимости перенести вычеты, сформировав автоматически все регламентные операции.

По кнопке Рассчитать происходит проверка учета НДС, расчет налога и формирование регламентных операций. Все рассчитанные суммы отразятся в соответствующих блоках, по которым можно перейти и увидеть их расшифровку.

Простой помощник имеет некоторые ограничения: им можно воспользоваться, только если ведете простой учет НДС (покупка, продажа внутри страны, авансы). Если есть строительно-монтажные работы, раздельный учет НДС, экспорт, импорт, налоговые агенты и др., можно использовать только Сложный помощник по НДС.

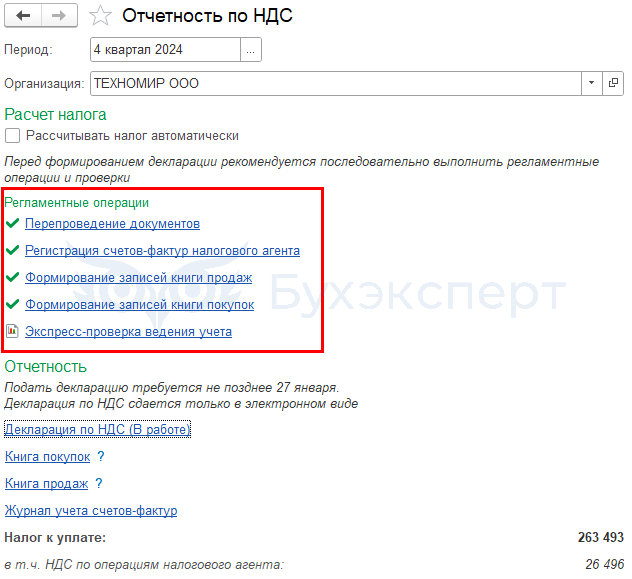

Сложный помощник позволяет полностью вручную сформировать все регламентные операции. Выполненные операции помечаются зеленым флажком.

В Простом помощнике нет ссылки на Экспресс-проверку учета НДС. Если возникают какие-то ошибки, программа автоматически оповестит об этом. Рекомендуем проверить все еще раз самостоятельно, сначала переходя по ссылкам в сумме, потом осуществив проверку в разделе Отчеты — Анализ учета по НДС и Отчеты — Экспресс-проверка. Особое внимание обратите на перенесенные вычеты.

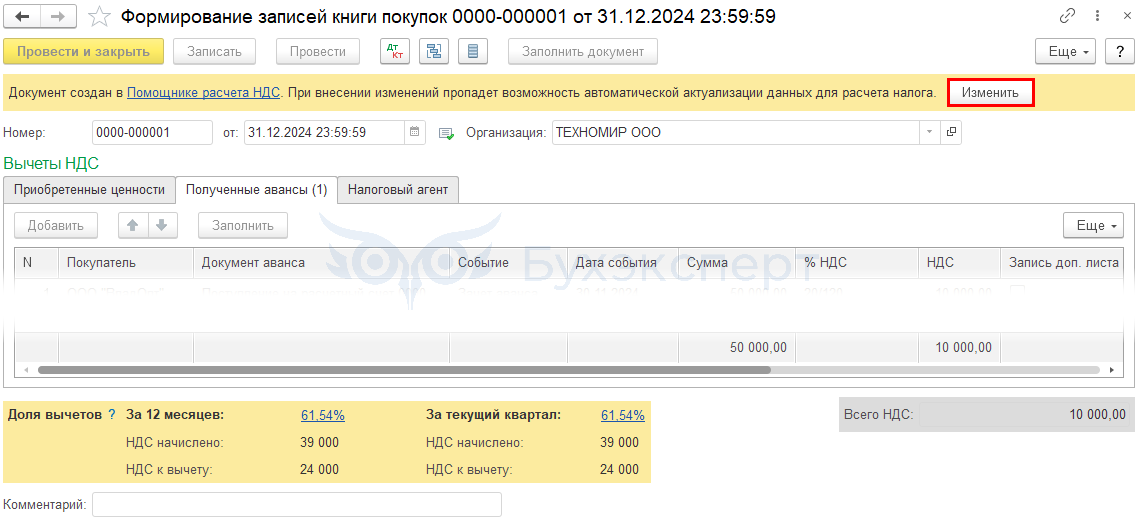

Если вас не устроило автоматическое распределение вычетов, вы можете всегда из Простого помощника перейти в Сложный помощник по НДС. Для этого перейдите в регламентные операции по НДС по ссылке Регламентные операции помощника по НДС. В документе Формирование записей книги покупок нажмите кнопку Изменить.

После этого заполните данный документ как вам необходимо. Вид Помощника по НДС сразу изменится на Сложный помощник, где все операции и проверки выполняются вручную.

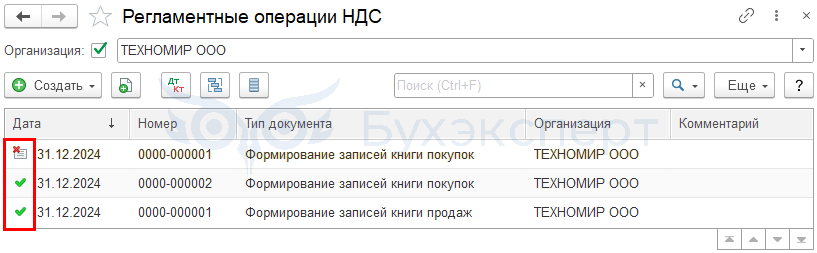

Если решите снова вернуться в Простой помощник, просто пометьте на удаление созданный ранее документ Формирование записей книги покупок.

После повторного расчета через Помощник по НДС, создается новый документ Формирование записей книги покупок.

Представление отчетности

Декларацию по НДС создайте по кнопке Сформировать декларацию. Здесь же по ссылкам можно перейти и распечатать книгу покупок, продаж и т. д.

Проверьте декларацию:

Тройная проверка декларации по НДС в 1С – БУ, НУ по НДС, Декларация

Перенос задолженности на ЕНС и уплата налога в бюджет

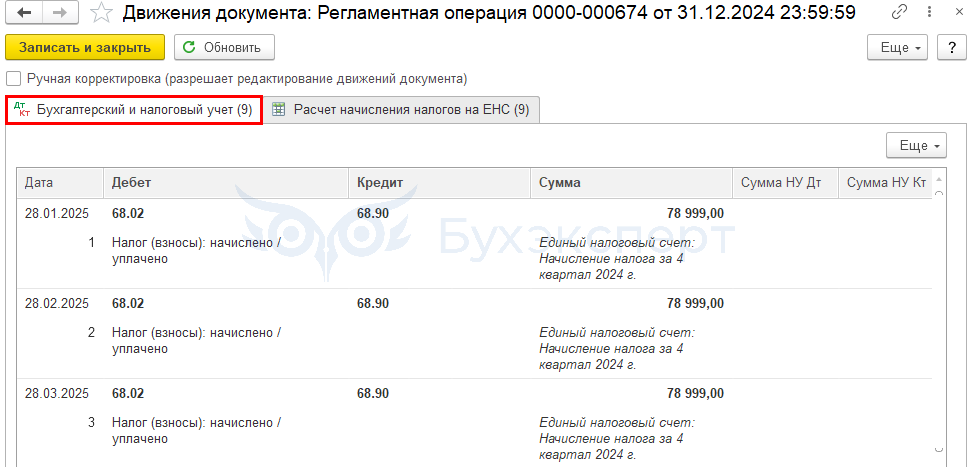

НДС уплачивается в бюджет в составе ЕНП — по 1/3 до 28 числа каждого месяца следующего квартала.

Уведомление по ЕНС подавать не нужно, т. к. декларация подается до срока первой уплаты.

ЕНС и ЕНП с 2024 года — сроки подачи уведомлений по налогам

Обязанность по НДС автоматически учитывается на ЕНС регламентной операцией Начисление налогов на единый налоговый счет в процедуре Закрытие месяца.

Проводка по переносу на ЕНС начисленного НДС формируется на дату наступления срока уплаты каждой 1/3 части, установленную законодательством.

Оплатите налог из раздела Главное — Задачи организации — Единый налоговый платеж в ... — Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить.

Подробнее Единое уведомление и платеж по ЕНС в 1С.

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета — документ формирует проводку по пополнению ЕНС.

Когда налоговая распределит ЕНП в счет налогов, создается документ Сведения об уплате налогов.

После оформления всех операций, сделайте экспресс-проверку по Единому налоговому счету.

Импорт товаров из ЕАЭС. Предоплата в валюте 50% в 1С

Уплата НДС на таможне при импорте из дальнего зарубежья в 1С

Сверка с ФНС

Сверку с налоговой по НДС можно провести автоматически через Личный кабинет ЕНС в 1С, либо запросить в налоговой — Как провести сверку с бюджетом по ЕНС.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете