Импорт товаров из ЕАЭС отличается от импорта из третьих стран тем, что отсутствует таможенная декларация и НДС уплачивается в налоговую, а не в таможенный орган. Необходимо заполнить Заявление о ввозе товаров и получить отметку ИФНС о его регистрации и уплате НДС.

В ИФНС сдается декларация по косвенным налогам. Обязанности по ее сдаче распространяются и на импортеров-неплательщиков НДС. А еще в ФТС представляется Статистическая форма учета перемещения товаров.

Разберем практический пример в 1С.

Об импорт товаров из ЕАЭС. Предоплата в валюте 50% в 1С до 2023 года здесь >>

См. также:

- Настройки и особенности учета импортных операций в третьи страны в 1С

- В 2023-2024 годах курсовые разницы для налога на прибыль признаются по мере погашения задолженности (пп. 7.1 п. 4 ст. 271, пп. 6.1 п. 7 ст. 272 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

- Порядок учета по ЕНС изменен с релиза 3.0.147, начиная с декабря 2023. Подробнее Механизм начисления и уплаты ЕНП с 2024 года в 1С

Содержание

- Пошаговая инструкция

- Перечисление аванса иностранному поставщику

- Приобретение товаров у иностранного поставщика

- Отражение в учете услуг по доставке товаров

- Поступление товаров на склад

- Начисление НДС при ввозе товаров из ЕАЭС

- Представление статистического отчета в ФТС в электронном виде

- Представление Декларации по косвенным налогам за февраль в ИФНС

- Уплата НДС в бюджет

- Переоценка валютных остатков

- Перечисление оплаты иностранному поставщику

- Списание отложенной отрицательной курсовой разницы

- Подтверждение оплаты НДС в бюджет

- Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

- Проверьте себя

Пошаговая инструкция

Организация заключила импортный контракт с поставщиком из Казахстана на поставку товаров на сумму 16 000 USD.

03 февраля перечислена предоплата поставщику в размере 50% — 8 000 USD.

20 февраля поставщик KG sportshop отгрузил товары Футболки мужские (3 200 шт.), стоимостью 16 000 USD. В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчику на складе поставщика. Базис поставки — FCA Алматы.

27 февраля товары доставлены на склад Организации. Транспортировка товаров по маршруту Алматы-Москва осуществлена сторонней организацией. Стоимость услуг составила 24 000 руб. (в т. ч. НДС 0%).

10 марта поставщику KG sportshop перечислен остаток оплаты за товары в сумме 8 000 USD.

Условные курсы ЦБ РФ для оформления примера:

- 03 февраля — 61,00 руб./USD;

- 20 февраля — 62,00 руб./USD;

- 28 февраля — 69,00 руб./USD;

- 10 марта курс — 63,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса иностранному поставщику | |||||||

| 03 февраля | 91.02 | 52 | 160 000 | 160 000 | Переоценка валютных остатков на валютном счете | Списание с расчетного счета - Оплата поставщику |

|

| 60.22 | 52 | 488 000 | 488 000 | Перечисление аванса поставщику | |||

| Приобретение товаров у иностранного поставщика | |||||||

| 20 февраля | 41.01 | 60.21 | 984 000 | 984 000 | 984 000 | Принятие к учету товаров | Поступление (акт, накладная, УПД) - Товары (накладная, УПД) (Склад Товары в пути) |

| 60.21 | 60.22 | 488 000 | 488 000 | 488 000 | Зачет аванса | ||

| Отражение в учете услуг по доставке товаров | |||||||

| 27 февраля | 41.01 | 60.01 | 24 000 | 24 000 | 24 000 | Учет затрат на услуги по доставке | Поступление доп.расходов |

| Поступление товаров на склад | |||||||

| 27 февраля | 41.01 | 41.01 | 1 008 000 | 1 008 000 | 1 008 000 | Поступление товаров на склад | Перемещение товаров - вкладка Товары (Склад Основной склад - Товары в пути) |

| Начисление НДС при ввозе товаров из ЕАЭС | |||||||

| 28 февраля | 19.10 | 68.42 | 198 400 | Начисление НДС при ввозе товаров из ЕАЭС | Заявление о ввозе товаров | ||

| Представление статистического отчета в ФТС в эл.виде | |||||||

| 28 февраля | --- | --- | 992 000 | Представление статистического отчета в ФТС в эл.виде | Регламентированный отчет Статистическая форма учета перемещения товаров | ||

| Представление Декларации по косвенным налогам за февраль в ИФНС | |||||||

| 17 марта | --- | --- | 198 400 | Отражение НДС в Декларации по косвенным налогам | Регламентированный отчет Косвенные налоги при импорте товаров раздел 1 стр.030, стр.031 |

||

| Уплата НДС в бюджет | |||||||

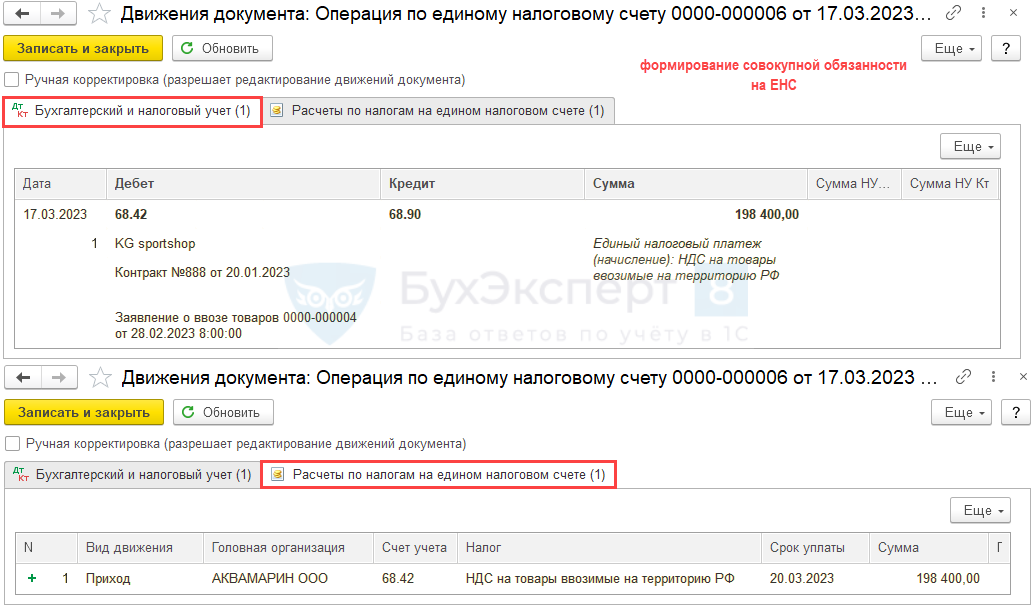

| 17 марта | 68.42 | 68.90 | 198 400 | Включение начисленного НДС в совокупную обязанность на ЕНС | Операция по единому налоговому счету - Налоги, начисление |

||

| 68.90 | 51 | 198 400 | Уплата НДС в бюджет в составе ЕНП | Списание с расчетного счета - Уплата налога |

|||

| Переоценка валютных остатков | |||||||

| 28 февраля | 91.02 | 60.21 | 56 000 | Переоценка кредиторской задолженности в валюте в БУ | Закрытие месяца - Переоценка валютных средств |

||

| 97.КР | 60.21 | 56 000 | 56 000 | Отложен расход по переоценке кредиторской задолженности в валюте в НУ | |||

| 52 | 91.01 | 96 000 | 96 000 | Переоценка валютных остатков на валютном счете | |||

| Перечисление оплаты иностранному поставщику | |||||||

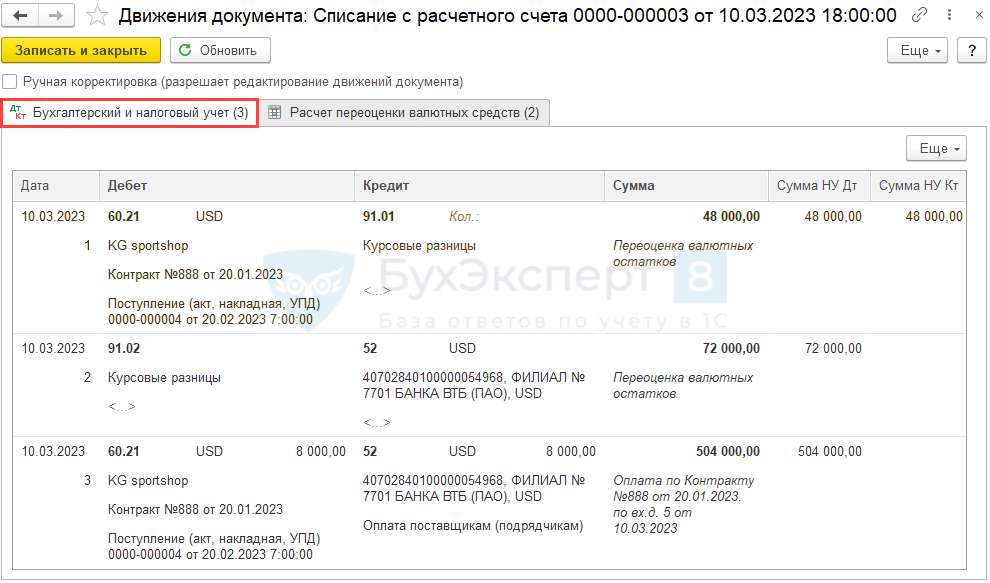

| 10 марта | 60.21 | 91.01 | 48 000 | 48 000 | 48 000 | Переоценка кредиторской задолженности в валюте | Списание с расчетного счета - Оплата поставщику |

| 91.02 | 52 | 72 000 | 72 000 | Переоценка валютных остатков на валютном счете | |||

| 60.21 | 52 | 504 000 | 504 000 | Перечисление оплаты поставщику | |||

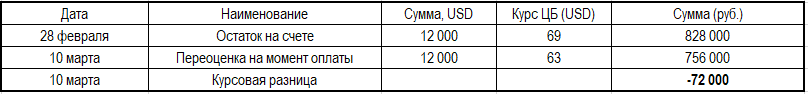

| Списание отложенной отрицательной курсовой разницы | |||||||

| 31 марта | 91.02 | 97.КР | 56 000 | 56 000 | Признан отложенный расход по переоценке кредиторской задолженности в валюте в НУ | Закрытие месяца - Переоценка валютных средств |

|

| Подтверждение оплаты НДС в бюджет | |||||||

| 25 марта | --- | --- | 198 400 | Получение на Заявлении о ввозе товаров отметки ИФНС об уплате НДС в бюджет | Подтверждение оплаты НДС в бюджет | ||

| Принятие НДС к вычету по товарам, ввезенным из ЕАЭС | |||||||

| 31 марта | 68.02 | 19.10 | 198 400 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| --- | --- | 198 400 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Перечисление аванса иностранному поставщику

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции по оплате отразите на счете 57 — Как отразить возврат банком оплаты иностранцу в 1С?

Перечисление аванса иностранному поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

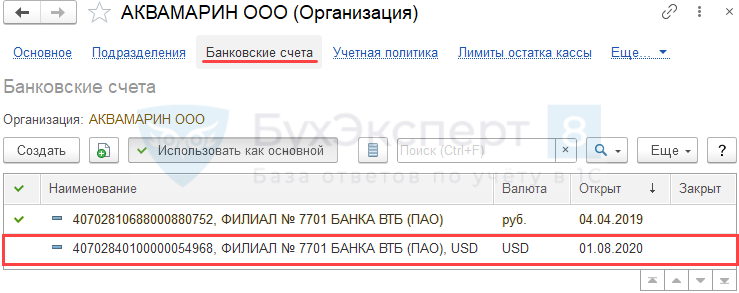

Предварительно в справочник Банковские счета должна внесите информацию о валютном счете Организации, с которого производится оплата поставщику.

- Получатель — иностранный поставщик товаров из ЕАЭС;

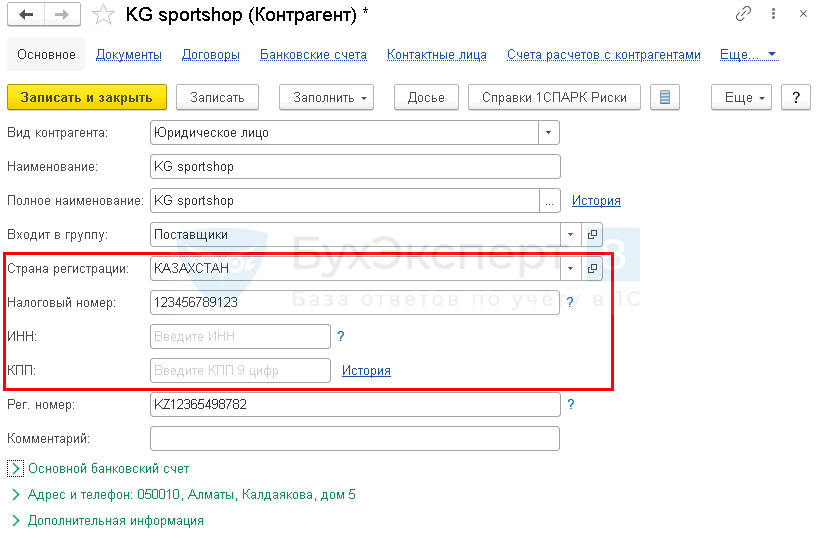

При вводе в справочник Контрагенты поставщика из Евразийского экономического союза необходимо указать следующие данные:

- Страна регистрации;

- Налоговый номер;

- Рег.номер;

- Поле ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ.

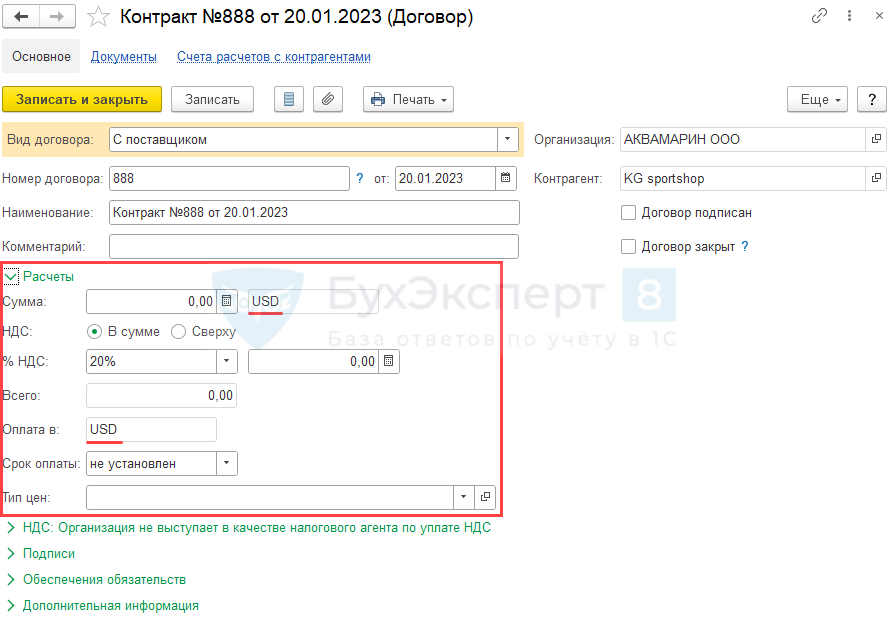

Договор с поставщиком в валюте заполняется следующим образом:

- Вид договора— С Поставщиком;

- Сумма— USD, валюта, в которой заключен договор;

- Оплата в— USD, валюта платежа.

В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком в поле:

- Счет расчетов — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»;

- Счет авансов — 60.22 «Расчеты по авансам выданным (в валюте)».

Так как оплата поставщику производится в валюте, то в документе указываются:

- Банковский счет — валютный банковский счет в USD, с которого производится оплата поставщику;

- Счет учета — 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма — сумма оплаты в валюте согласно выписке банка;

- Ставка НДС — Без НДС.

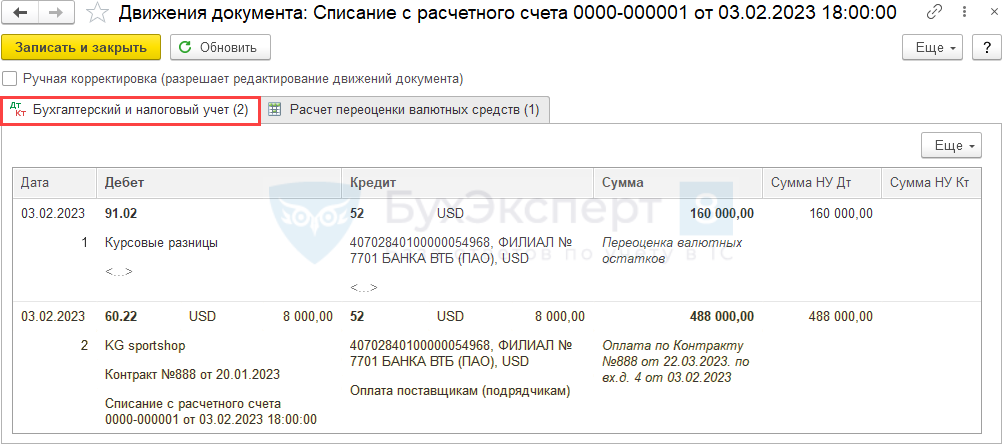

Проводки по документу

Документ заполняется в валюте, т. к. договор заключен в USD и оплата производится в USD. В проводках суммы отражены и в рублях, и в валюте. Это связано с тем, что учет в РФ ведется в рублях, поэтому стоимость валютных активов и обязательств пересчитывается в рубли (п. 4 ПБУ 3/2006).

Документ формирует проводки:

- Дт 91.02 Кт 52 — отрицательная курсовая разница по остаткам на валютном счете;

- Дт 60.22 Кт 52 — аванс, выданный иностранному поставщику.

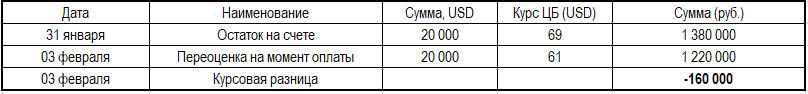

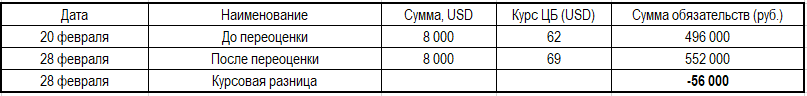

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Авансы, полученные и выданные в валюте, в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, п. 5, 1 ст. 265 НК РФ).

Приобретение товаров у иностранного поставщика

Товары учитываются на счете 41.01 «Товары на складах» по фактической стоимости их приобретения или учетным ценам (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н).

Приобретение товаров отразите на дату перехода права собственности документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

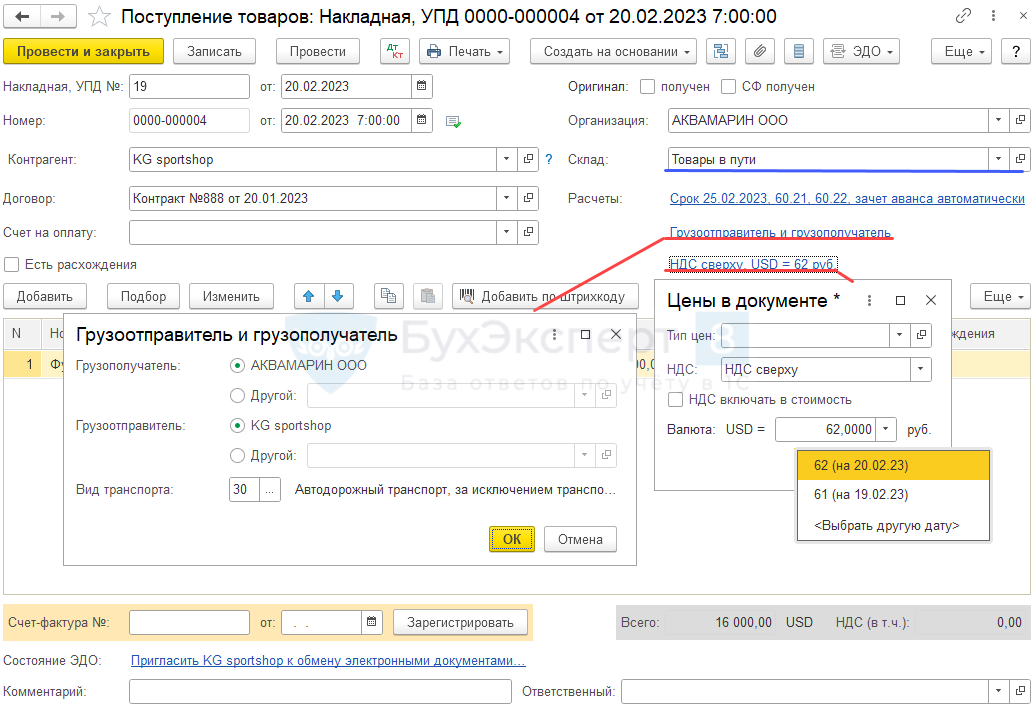

Шапка документа

Физически товары на склад еще не поступили, поэтому рекомендуется использовать виртуальный склад, например, Товары в пути.

Ссылка Грузоотправитель и Грузополучатель заполняется на основании транспортного документа.

Бухэксперт советует заполнять эту ссылку, т. к. эта информация понадобится для корректного заполнения документа Заявление о ввозе товаров.

- Грузополучатель — получатель груза. Автоматически заполняется покупатель — наша Организация. По флагу Другой можно выбрать иного грузополучателя. Например, при транзитной торговле.

- Грузоотправитель — отправитель груза. По умолчанию подставляется продавец товаров из поля Контрагент. Если грузоотправитель не совпадает с продавцом, переключите флаг на позицию Другой и выберите отправителя из справочника Контрагенты.

- Вид транспорта — аналитика выбирается из выпадающего списка. В нашем примере — код 30 «Автодорожный транспорт».

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Поступление (акт, накладная, УПД).

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату перехода права собственности, но курс также зависит от порядка оплаты — см. Проводки по документу.

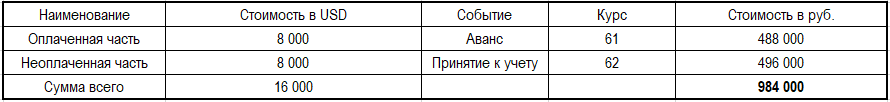

В нашем примере осуществляются частичная предоплата и постоплата. При такой смешанной форме оплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсу на дату предоплаты (абз. 2 п. 9 ПБУ 3/2006);

- неоплаченная часть — по курсу на дату принятия товаров к учету (п. 5 ПБУ 3/2006).

Табличная часть документа

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т. д.):

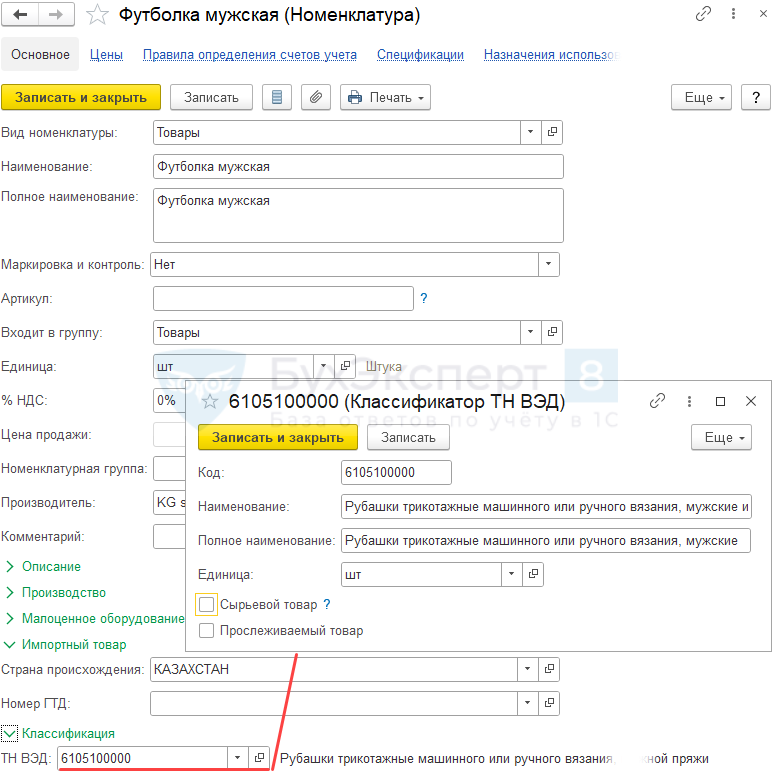

- Номенклатура — приобретаемые товары, выбираются из справочника Номенклатура.

По импортным товарам, ввозимым из стран ЕАЭС, в карточке номенклатуры обязательно заполните поля:

- Страна происхождения;

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

Далее в табличной части документа Поступление (акт, накладная, УПД) указывается:

- Цена и Сумма— на основании первичных документов от поставщика;

- % НДС — Без НДС;

- Страна происхождения — страна происхождения товаров;

- Счет-фактура № от — не заполняется, т. к. иностранный поставщик не выставляет счет-фактуру. В этом поле регистрируется СФ, выставленный по законодательству РФ, а не иностранный СФ. Даже если поставщик из ЕАЭС дал СФ — это не российский СФ, а документ иностранного государства. СФ иностранца вносится в документе Заявление о ввозе.

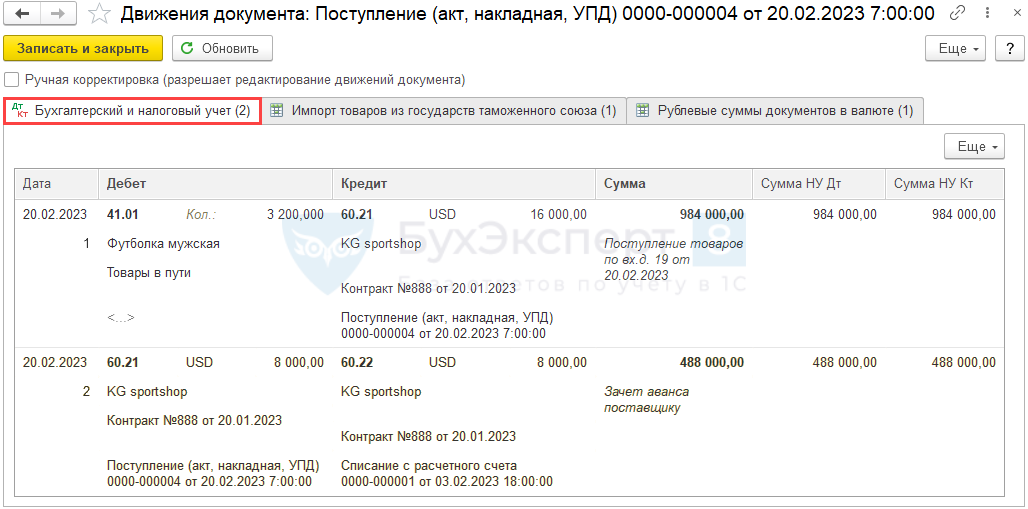

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.21 — принятие к учету товаров, где:

- оплаченная часть оценивается по курсу на дату предоплаты из документа Списание с расчетного счета;

- неоплаченная часть — по курсу на дату принятия товаров к учету из данного документа Поступление (акт, накладная, УПД) — форма Цены в документе.

Проверка сформированной стоимости товаров:

- Дт 60.21 Кт 60.22 — зачет аванса поставщику по курсу на дату предоплаты.

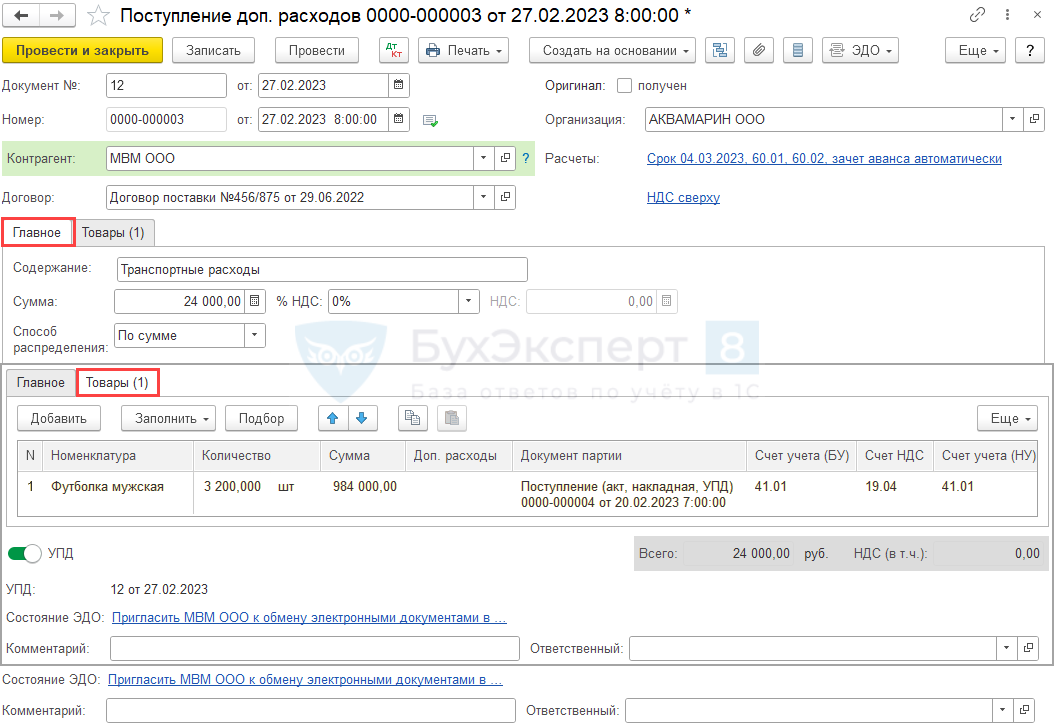

Отражение в учете услуг по доставке товаров

Подробнее об отражении расходов по доставке товаров Затраты на заготовку и доставку товаров НУ ОСН

Расходы, включаемые в стоимость товаров, отразите документом Поступление доп.расходов на основании документа Поступление (акт, накладная, УПД).

Укажите:

- Документ № от — номер и дата первичного документа от перевозчика;

- Контрагент — перевозчик (автоматически подставляется продавец товаров).

Вкладка Главное:

- Сумма — стоимость доставки (в нашем примере — 24 000 руб.);

- %НДС — 0%.

Вкладка Товары заполняется по поступлению, проверьте заполнение данных.

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 60.01 — учет затрат на услуги по доставке в стоимости товаров.

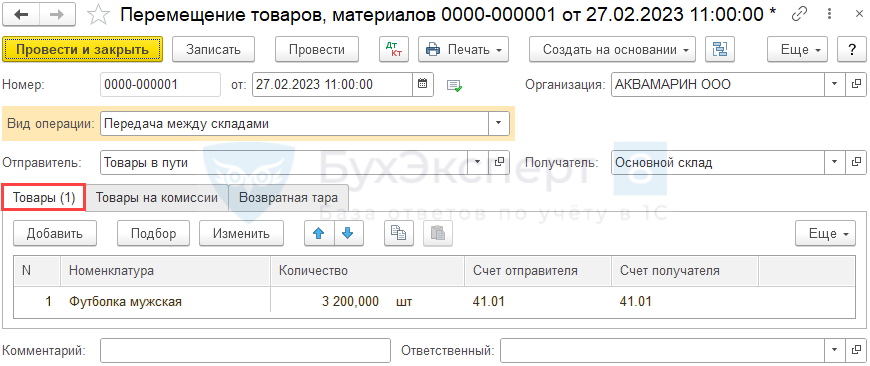

Поступление товаров на склад

В нашем примере право собственности на товары перешло к покупателю в момент их отгрузки со склада поставщика. В результате товары приняты к учету с помощью документа Поступление (акт, накладная, УПД) на виртуальный склад Товары в пути.

В момент фактического поступления товаров на склад оформляется документ Перемещение товаров в разделе Склад — Перемещение товаров.

Документ удобно создать на основании документа Поступление (акт, накладная, УПД) по кнопке Создать на основании, выбрав Перемещение товаров.

Шапка документа:

- от — дата фактического поступления товаров на склад.

- Отправитель — виртуальный склад, с которого «перемещаются» товары. В нашем примере такой склад называется Товары в пути.

- Получатель — склад, на который поступают товары, например, Основной склад.

Табличная часть документа:

- Вкладка Товары — указывается информация о поступивших товарах:

- Номенклатура — наименование товара;

- Количество — количество товаров, поступивших на склад;

- Счет отправителя и Счет получателя — счета учета товаров по определенным складам. В нашем примере счет учета на складах одинаковый — 41.01 «Товары на складах».

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 41.01 — фактическое поступление товаров на склад организации.

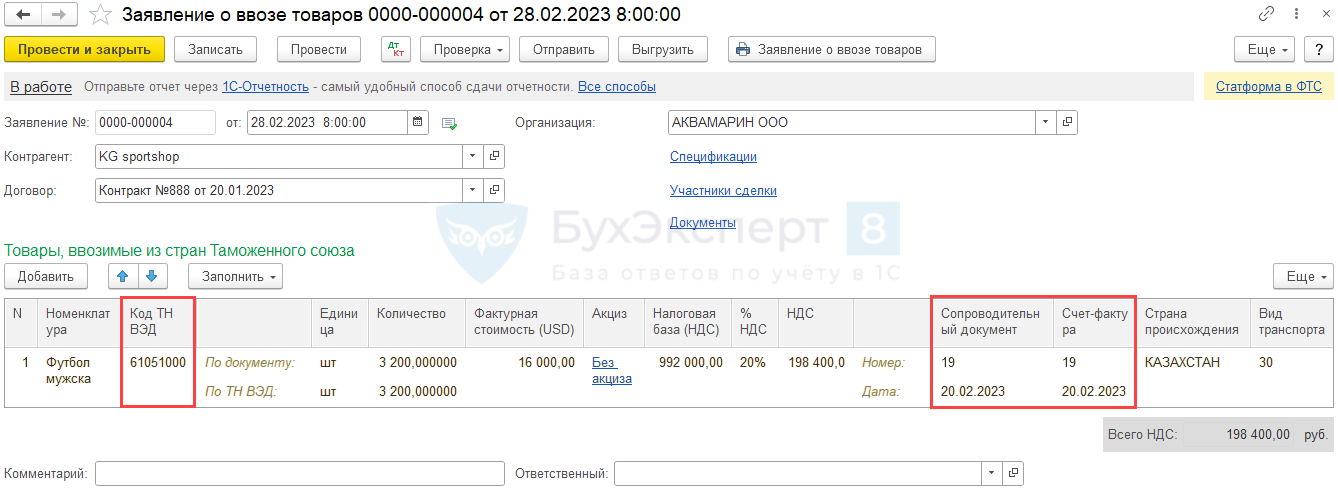

Начисление НДС при ввозе товаров из ЕАЭС

Не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных из ЕАЭС товаров, импортер (п. 13, п. 19, п. 20 Протокола о порядке взимания косвенных налогов…, приложение N 18 к Договору о ЕАЭС от 24.04.2014 (далее Протокол ЕАЭС)):

- самостоятельно исчисляет НДС и уплачивает его в ИФНС;

- оформляет Заявление о ввозе товаров для определения суммы НДС. Оно входит в пакет подтверждающих документов и сдается одновременно с декларацией о косвенных налогах в ИФНС.

Начисление НДС при импорте товаров из ЕАЭС осуществляется с помощью документа Заявление о ввозе товаров в разделе Покупки — Заявление о ввозе товаров. Его лучше ввести на основании документа Поступление (акт, накладная, УПД) по кнопке Создать на основании, выбрав Заявление о ввозе товаров.

В программе 1С документ Заявление о ввозе товаров нужно оформить тем же месяцем, что и принятие на учет товаров — для корректного заполнения декларации по косвенным налогам.

В табличной части документа заполняется информация о товарах на основании документа Поступление (акт, накладная, УПД) и первичных документов:

- Номенклатура — наименование импортируемых товаров;

- Код ТН ВЭД — код согласно классификации единой товарной номенклатуры внешнеэкономической деятельности (Решение Совета Евразийской экономической комиссии от 16.07.2012 N 54);

- Единица — отдельно указывается единица измерения:

- По документу — единица, принятая для учета товаров в Организации;

- По ТН ВЭД — единица, установленная в классификаторе ТН ВЭД для конкретного кода (группы) товарной номенклатуры.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Для некоторых позиций единица измерения в классификаторе ТН ВЭД не установлена, и в колонке Единица По ТН ВЭД должен стоять прочерк, при этом единица измерения для учета товаров По документу будет заполнена.

Единица По ТН ВЭД используется для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Счет-фактура — данные СФ от иностранца или другого входящего документа от поставщика, подтверждающего стоимость импортированных товаров, заполняются вручную.

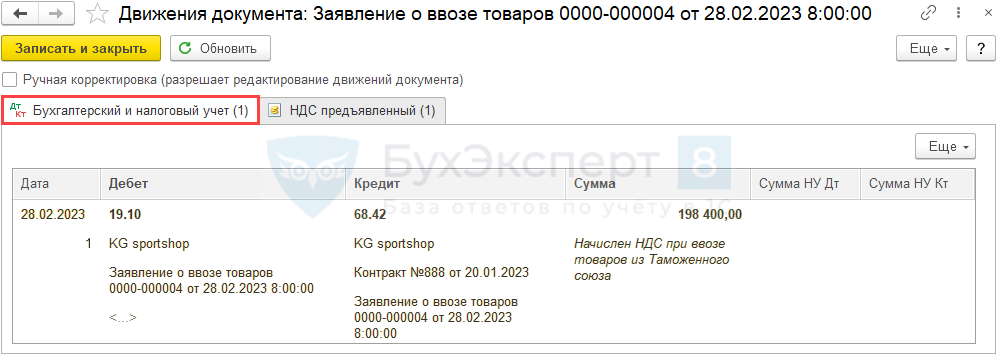

Проводки по документу

Документ формирует проводку:

- Дт 19.10 Кт 68.42 — начислен НДС при ввозе товаров из ЕАЭС.

- Счета 19.10 и 68.42 используются для отражения операций по НДС только при импорте товаров из ЕАЭС:

- на счете 19.10 «НДС, уплачиваемый при импорте из Таможенного союза» отражаются суммы начисленного НДС по товарам, ввезенным на территорию РФ из ЕАЭС (ранее Таможенный союз);

- на счете 68.42 «НДС при импорте товаров из Таможенного союза» учитываются суммы НДС, начисленного и уплаченного при ввозе товаров из ЕАЭС.

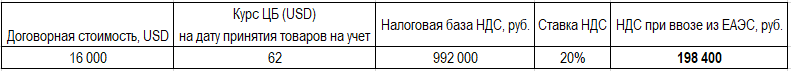

Проверка расчета суммы НДС при импорте товаров из ЕАЭС:

Налоговая база по НДС определяется на дату принятия на учет товаров исходя из стоимости, указанной в договоре.

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату принятия товаров к учету (п. 14 Протокола ЕАЭС, п. 3 ст. 153 НК РФ, Письмо Минфина от 25.07.2016 N 03-07-13/1/43356), курс на дату аванса не учитывается.

В нашем примере перечислен аванс поставщику, стоимость товаров в БУ и НУ в рублях не совпадает с налоговой базой по НДС, потому что курс USD разный:

- на дату перечисления аванса — 61 руб.;

- на дату принятия товаров на учет в момент перехода права собственности — 62 руб.

См. также Приобретение товаров у иностранного поставщика

С релиза 3.0.147 с 2024 года проводка по формированию совокупной налоговой обязанности на ЕНС отражается в документе Заявление о ввозе товаров:

- Дт 68.42 Кт 68.90

Документ Операция по ЕНС с 2024 не применяется.

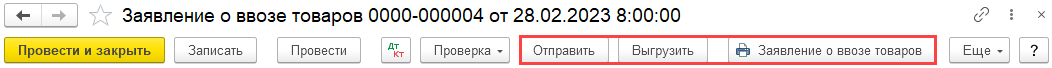

Документальное оформление

Заявление о ввозе товаров представляется в ИФНС одним из вариантов (пп. 1 п. 20 Протокола ЕАЭС):

- в электронном виде с электронно-цифровой подписью;

- в четырех экземплярах в бумажном виде, если электронно-цифровая подпись отсутствует.

Бланк заявления можно распечатать по кнопке Заявление о ввозе товаров. ![]() PDF

PDF

По кнопке Выгрузить можно сохранить документ в электронном виде в формате xml.

Заявление о ввозе товаров проверяется ИНФС в течение 10 рабочих дней. На нем проставляется регистрационный номер.

Заявление подтверждает уплату НДС в бюджет и входит в пакет документов для подтверждения налогового вычета НДС при импорте товаров из стран ЕАЭС.

ИФНС возвращает импортеру Заявление о ввозе товаров с отметкой об уплате НДС в зависимости от способа подачи:

- в электронном виде;

- три экземпляра на бумажном носителе.

Продавцу товаров из ЕАЭС надо вернуть Заявление о ввозе товаров с отметкой ИФНС (п. 6 Правил заполнения Заявления, утв. Протоколом об обмене информацией ЕАЭС от 11.12.2009):

- один экземпляр в электронном виде;

- два экземпляра на бумажном носителе.

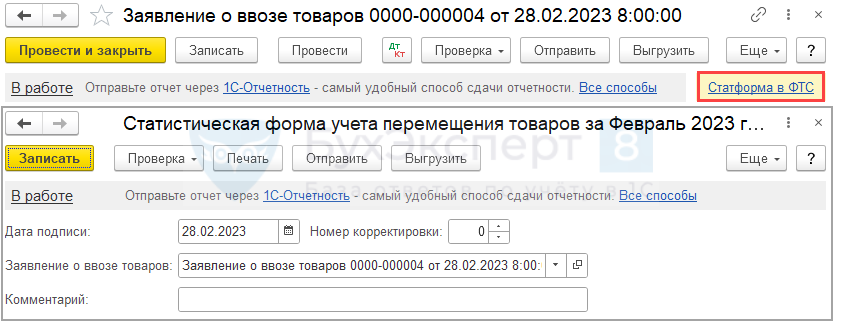

Представление статистического отчета в ФТС в электронном виде

При импорте из ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства от 19.06.2020 N 891).

Отчет удобно создать на основании документа Заявление о ввозе товаров по кнопке Создать на основании, выбрав Статистическая форму учета перемещения товаров или нажав на ссылку Статформа в ФТС.

В этом случае отчет заполнится автоматически. ![]() PDF

PDF

Статистическая форма представляется в таможенные органы не позднее 10-го рабочего дня месяца, следующего за месяцем, в котором отгружен (получен) товар.

Форму можно выгрузить из 1С и отправить из личного кабинета на портале ФТС.

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (ст. 19.7.13 КоАП РФ):

- с должностных лиц — от 10 000 руб. до 15 000 руб.;

- с юридических лиц — от 20 000 руб. до 50 000 руб.

Представление Декларации по косвенным налогам за февраль в ИФНС

При ввозе товаров с территории ЕАЭС импортеры обязаны сдать в ИФНС налоговую декларацию по косвенным налогам (НДС, акцизам). Срок представления декларации и уплаты налога — не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола ЕАЭС).

Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕСХН), не освобождены от уплаты в бюджет НДС (акциза) при импорте из ЕАЭС и сдачи декларации по косвенным налогам (п. 3 ст. 145 НК РФ, п. 13 Протокола ЕАЭС).

Отчетный период по НДС при импорте из ЕАЭС — месяц, а не квартал, как по НДС на внутреннем рынке.

Декларация по косвенным налогам сдается ежемесячно до 20 числа!

Декларация по косвенным налогам

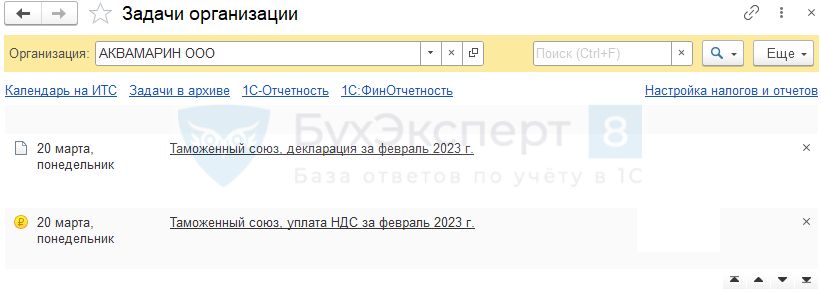

Декларацию сформируйте через раздел Главное – Задачи организации — Таможенный союз, декларация за февраль 2023 г.

В налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств-членов ЕАЭС уплаченная сумма НДС отражается в:

- Разделе 1 стр. 031 «Сумма налога, исчисленная к уплате в бюджет в отношении приобретенных товаров в рублях».

PDF

PDF

В обычной декларации по НДС (КНД 1151001) сумма налога, начисленная при импорте из ЕАЭС, не отражается.

Подробнее — Декларация по косвенным налогам

Уплата НДС в бюджет

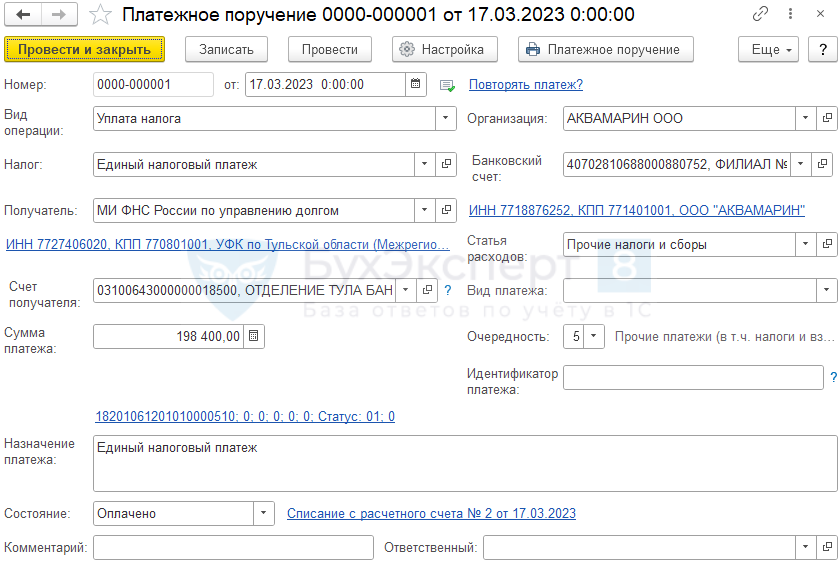

В 2023 году косвенные налоги при импорте из ЕАЭС уплачиваются в составе ЕНП, но в прежние сроки — до 20 числа следующего месяца (Письмо ФНС от 02.09.2022 N СД-3-3/9545@). Уведомление об исчисленных суммах подавать не нужно, т. к. декларация подается одновременно с уплатой.

Сформировать автоматически операцию по ЕНС и платежное поручение на уплату налога и Операцию по единому налоговому счету можно из раздела Главное — Задачи организации — Таможенный союз, уплата НДС за февраль 2023 г.

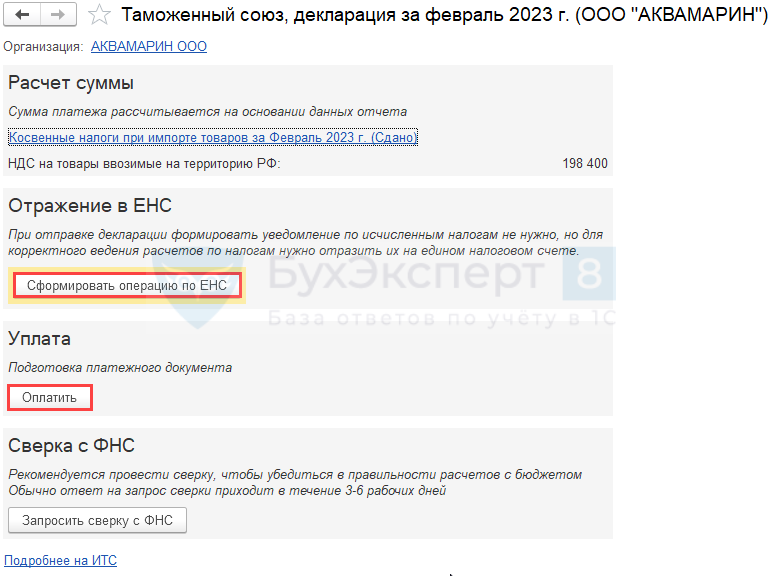

Открывается помощник по формированию отчетности или уплаты налога.

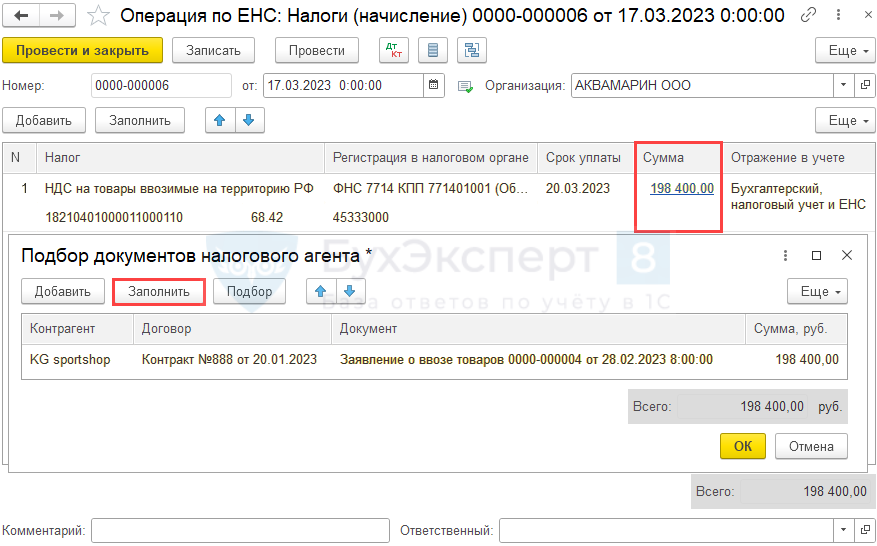

По кнопке Сформировать операцию по ЕНС формируется документ Операция по единому налоговому счету с видом Налоги (начисление).

В графе Сумма в форме Подбор документов налогового агента подбираются Заявления о ввозе товаров по кнопке Заполнить или Подбор.

Проводки по документу

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате НДС (п. 5 ст. 11.3 НК РФ).

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить.

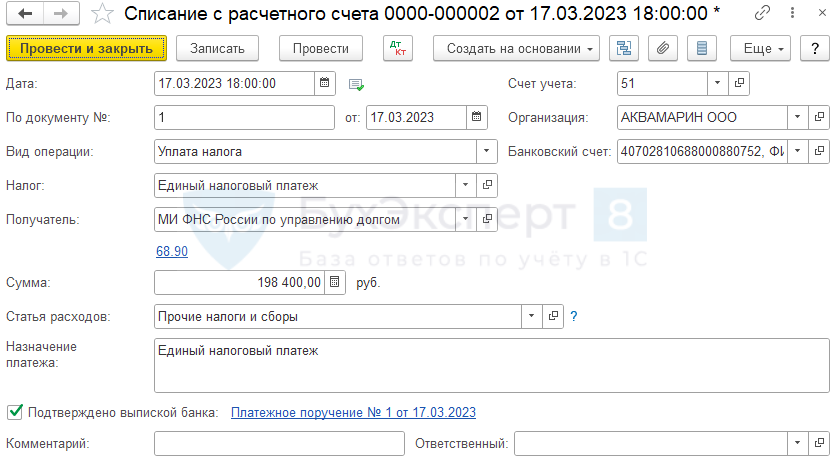

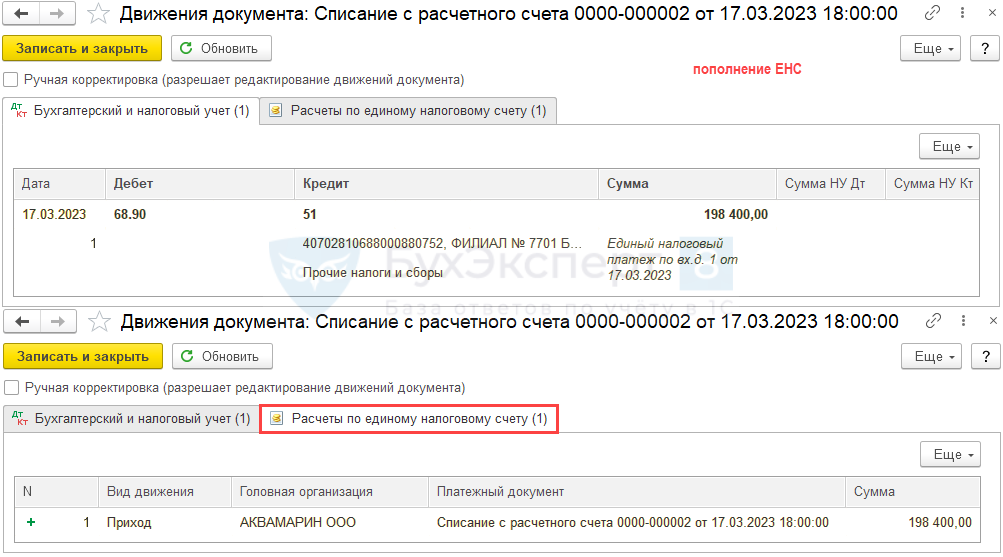

Уплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки.

Проводки по документу

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за февраль — в марте).

Проверка расчетов с бюджетом по НДС при импорте товаров из ЕАЭС

Сальдо по счету 68.42 на конец периода нулевое.

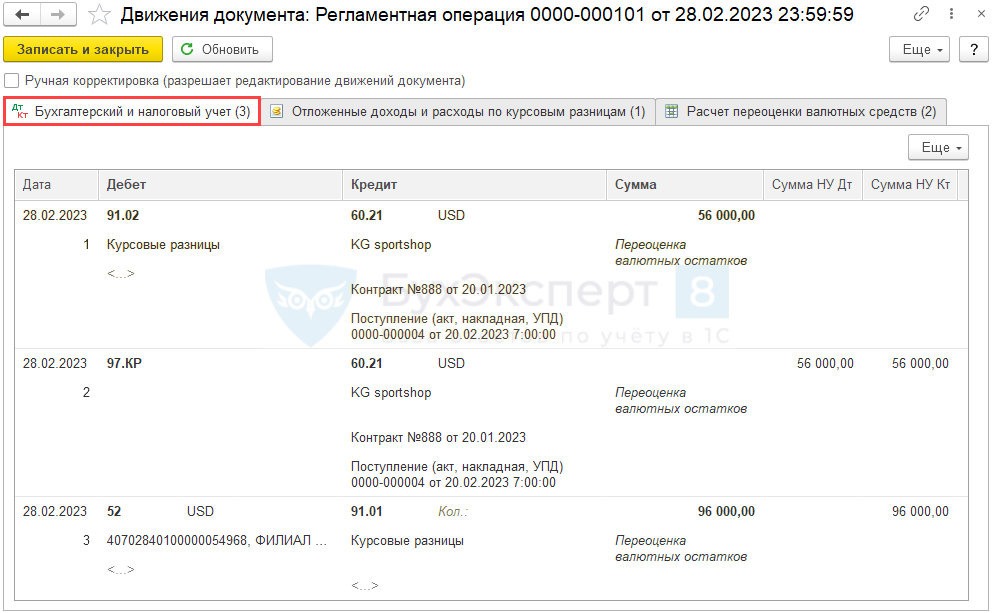

Переоценка валютных остатков

Переоценка валютных ценностей на конец месяца осуществляется автоматически при закрытии месяца операцией Переоценка валютных средств в разделе Операции — Закрытие месяца.

Ссылка Переоценка валютных средств появляется автоматически в форме Закрытие месяца при наличии сальдо по счетам к переоценке.

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте в БУ;

- Дт 97.КР Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте, отложена в НУ;

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

- Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

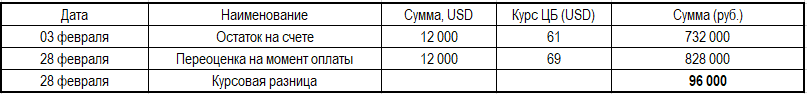

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

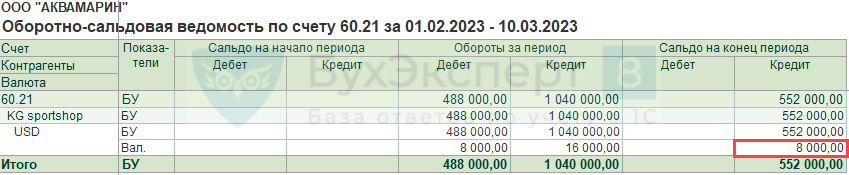

Перечисление оплаты иностранному поставщику

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции по оплате отразите на счете 57 — Как отразить возврат банком оплаты иностранцу в 1С?

В нашем примере в момент принятия на учет товаров образовалась кредиторская задолженность перед иностранным поставщиком по Кт 60.21, рассчитанная по курсу на дату принятия товаров на учет.

В момент перечисления постоплаты по договору в валюте происходит переоценка кредиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ). В результате этого возникают курсовые разницы.

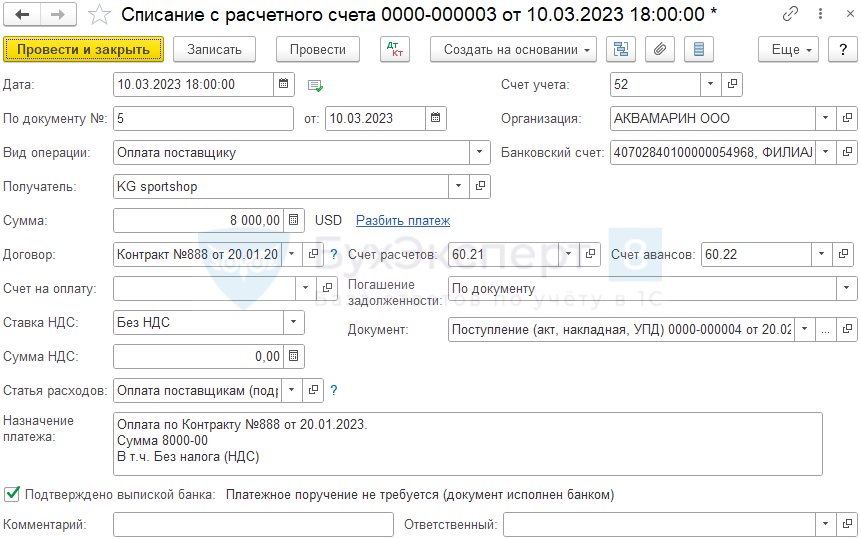

Погашение задолженности поставщику оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банковские выписки.

Документ Списание с расчетного счета заполняется по такому же алгоритму, как и при перечислении аванса иностранному поставщику.

Проводки по документу

Документ формирует проводки:

- Дт 60.21 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте;

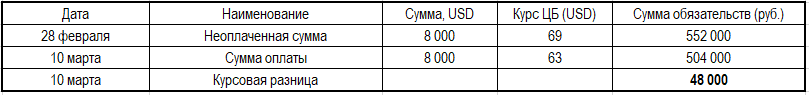

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

- Дт 91.02 Кт 52 — отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете;

- Дт 60.21 Кт 52 — погашение задолженности перед поставщиком по курсу на дату оплаты.

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Списание отложенной отрицательной курсовой разницы

Признание отложенной курсовой разницы в НУ происходит после погашения обязательств при закрытии месяца.

Подтверждение оплаты НДС в бюджет

Факт получения отметки ИФНС об уплате НДС в Заявлении о ввозе товаров оформите документом Подтверждение оплаты НДС в бюджет в разделе Операции — Регламентные операции НДС.

По кнопке Заполнить автоматически будет внесено Заявление о ввозе.

С 01.01.2023 (с релиза 3.0.134.19) в документе заполняется только графа Отметка о регистрации — вручную укажите:

- регистрационный номер Заявления о ввозе товаров, присвоенный ИФНС (16 знаков);

- дата регистрации Заявления о ввозе товаров в ИФНС.

В графе 3 «Номер и дата счета-фактуры продавца» книги покупок указывается регистрационный номер Заявления о ввозе товаров, проставленный ИФНС (пп. е п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 N 1137, Письмо ФНС от 21.03.2016 N ЕД-4-15/4611@).

В связи с ведением ЕНП информация о платежном документе становится не актуальной. Разъяснений и изменений в нормативной базе пока нет.

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

НДС по товарам, ввезенным из ЕАЭС, принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары куплены для использования в деятельности, облагаемой НДС;

- в наличии подтверждение оплаты НДС в виде Заявления о ввозе товаров с отметкой об этом налогового органа.

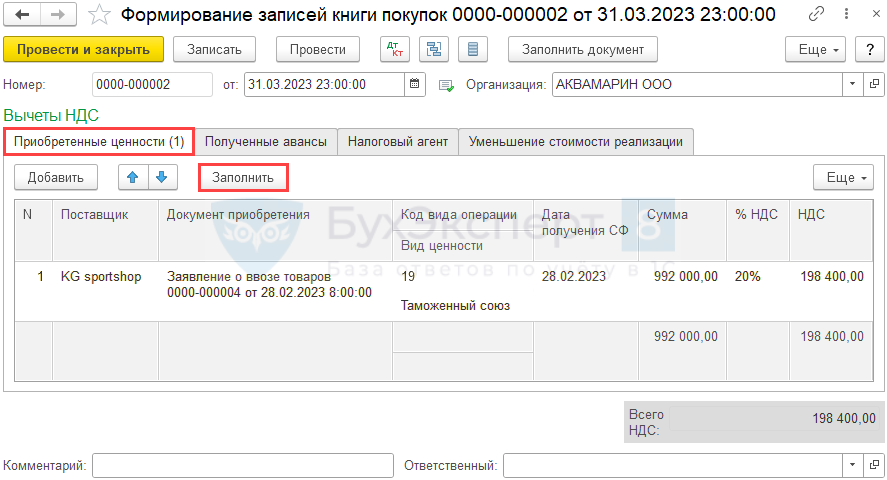

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

На вкладке Приобретенные ценности по кнопке Заполнить автоматически заполняются данные по вычету НДС, уплаченного при импорте товаров из ЕАЭС.

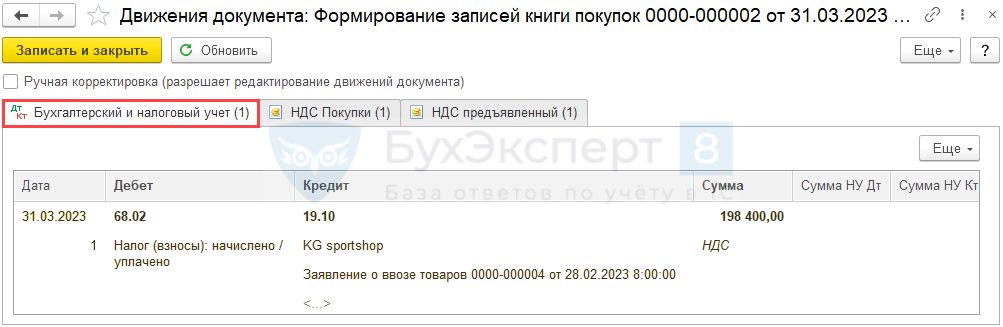

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.10 — НДС, уплаченный при импорте товаров из ЕАЭС, принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – Книга покупок. ![]() PDF

PDF

В графе 15 книги покупок отражается налоговая база по НДС — графа 15 Заявления о ввозе товаров и уплате косвенных налогов (пп. «т» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 N 1137).

Декларация по НДС

В декларации по НДС сумма НДС, принятого к вычету отражается:

- В Разделе 3 стр. 160 «Сумма налога,… при ввозе товаров ЕАЭС»:

PDF

PDF

- сумма НДС, принятая к вычету;

- В Разделе 8 «Сведения из книги покупок»:

- регистрационный номер заявления о ввозе товаров, присвоенный ИНФС, код вида операции «19» Ввоз товаров на территорию РФ из ЕврАзЭС».

Проверьте себя

Для доступа к разделу авторизируйтесь на сайте.См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете