В организации трудятся работники за рубежом. Необходимо настроить учет заработной платы таких работников для целей расчета НДФЛ и страховых взносов.

Содержание

- Нюансы расчета НДФЛ и взносов по зарубежным сотрудникам

- Общий алгоритм учета доходов зарубежных сотрудников в ЗУП 3.1

- Пример 1. Расчет НДФЛ заграничных работников в ЗУП КОРП

- Пример 2. Корректировка учета НДФЛ заграничных работников документом «Операция учета НДФЛ»

- Пример 3. Расчет НДФЛ с настройкой отдельных начислений для заграничных сотрудников

- Пример 4. Расчет страховых взносов для заграничного сотрудника — иностранца

- Пример 5. Расчет страховых взносов для заграничного сотрудника – гражданина РФ

Нюансы расчета НДФЛ и взносов по зарубежным сотрудникам

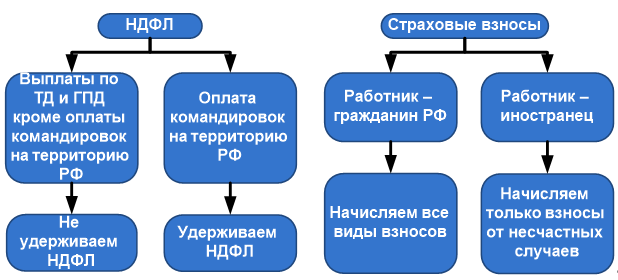

Основная сложность в учете доходов заграничных сотрудников заключается в 2 моментах: учет по НДФЛ и учет по страховым взносам. Разберем основные аспекты для каждого вида учета.

Учет по НДФЛ. С зарплаты работников, которые находятся за рубежом, не нужно удерживать НДФЛ. Исключение — зарплата директоров и ряд выплат.

Согласно пп. 6 п. 3 ст. 208 НК РФ оплата труда за работу, выполняемую за границей, признается доходом, полученным от источников за пределами РФ. То же самое касается и вознаграждения по гражданско-правовым договорам за выполненные работы и оказанные услуги за пределами РФ.

Для сотрудников-нерезидентов такие доходы вообще не облагаются НДФЛ (п. 1 ст. 207 НК РФ). Если же работник является налоговым резидентом, он самостоятельно исчисляет налог и отчитывается по НДФЛ (пп. 3 п. 1 ст. 228 НК РФ).

В качестве исключений доходами от источников в РФ для заграничных работников признаются:

- зарплата директоров и иные аналогичные выплаты, получаемые членами органа управления организации — пп. 6 п. 1 ст. 208 НК РФ

- оплата по среднему заработку при направлении заграничного сотрудника в командировку на территорию РФ — Письмо Минфина от 23.03.2012 N 03-04-06/6-70

- матпомощь — Письмо Минфина N 03-04-06/29885 от 05.04.2023

- пособие по больничному — Письмо Минфина от 29.03.2023 N 03-04-05/27467

- компенсация отпуска при увольнении — Письмо Минфина от 14.04.2023 N 03-04-06/33887

- подарки — Письмо Минфина от 31.10.2016 N 03-04-06/64102

Учет по страховым взносам. Если сотрудник – иностранец, то с его зарплаты рассчитываются только взносы от несчастных случаев. Для работников-граждан РФ расчет страховых взносов производится в обычном порядке.

Согласно п. 5 ст. 420 НК РФ доходы иностранцев, работающих за границей, не признаются объектом обложения страховыми взносами на ОПС, ОМС и ОСС.

Для взносов от несчастных случаев на производстве такое исключение не предусмотрено. Поэтому доходы иностранцев, работающих за рубежом, облагаются этим видом взносов в полном размере.

С точки зрения учета взносов все сказанное распространяется, не только на работников обособленных подразделений, но и на дистанционных сотрудников, работающих за границей. Единственное отличие будет для дистанционщиков-иностранцев – Минтруд считает, что нельзя заключить трудовой договор с таким сотрудником. Подробнее о этом – в статье Иностранец живет за границей — можно ли его принять на «удаленку»?

НДФЛ по заграничным дистанционщикам рассчитывается по другим правилам. Подробнее — в статье НДФЛ дистанционщиков за границей.

Теперь разберем, как учесть все нюансы расчета НДФЛ и взносов по заграничным работникам в ЗУП 3.1.

Общий алгоритм учета доходов зарубежных сотрудников в ЗУП 3.1

Чтобы исключить из обложения НДФЛ доходы заграничных работников, можно установить специальное расширение от Бухэксперт — Расширение для ЗУП 3.1, чтобы не облагать НДФЛ доходы заграничных сотрудников. Далее в статье разобраны альтернативные варианты учета, без использования расширения.

Для целей расчета НДФЛ варианты учета доходов заграничных работников будут различаться в зависимости от поставки программы (Базовая, ПРОФ и КОРП):

Получите понятные самоучители 2025 по 1С бесплатно:

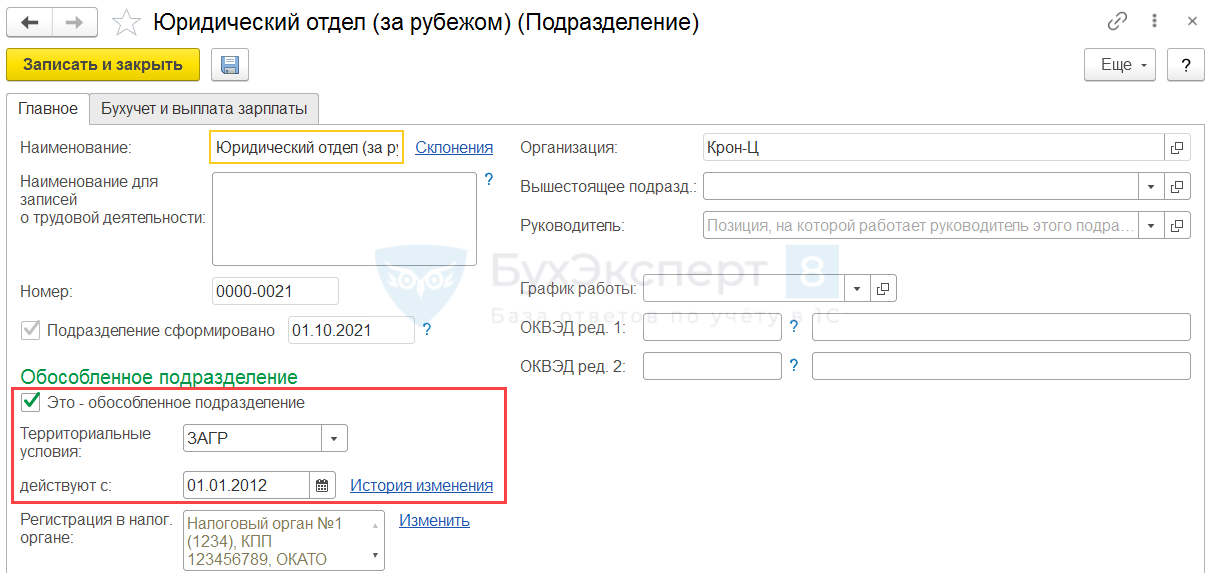

- В КОРП-поставке реализован типовой функционал учета доходов зарубежных сотрудников. В настройках Подразделения (Настройка – Подразделения) необходимо указать особые территориальные условия ЗАГР. После этого расчет НДФЛ с доходов сотрудников такого подразделения будет выполняться с учетом особенностей, приведенных выше.

- Базовая и ПРОФ-поставка не содержат специального механизма по учету работников за границей. На этот случай рассмотрим 2 обходных варианта:

- корректировать учет НДФЛ и взносов специализированным документом Операция учета НДФЛ

- настраивать отдельные начисления для зарубежных работников, не облагаемые НДФЛ.

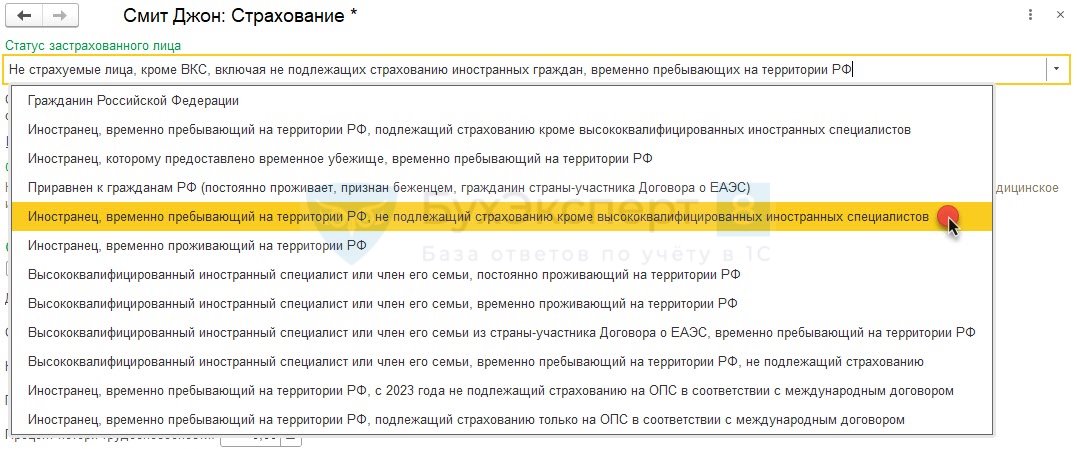

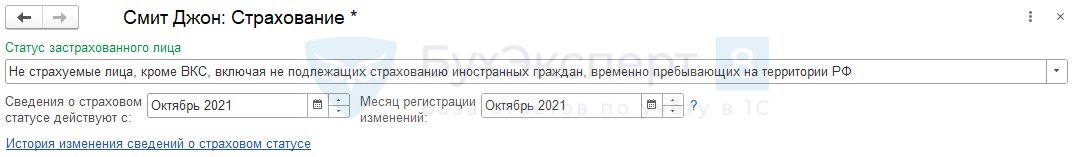

Проблему расчета страховых взносов по заграничным работникам решим в ЗУП 3.1 в помощью Статуса застрахованного лица (Сотрудники – Страхование):

- для иностранцев, работающих за рубежом, установим статус — Не страхуемые лица, включая не подлежащих страхованию иностранных граждан, временно пребывающих на территории РФ. При таких настройках доходы сотрудника будут облагаться только взносами от несчастных случаев на производстве;

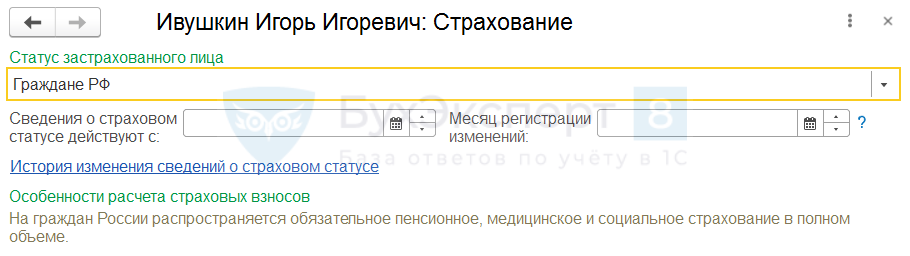

- если работник является гражданином РФ, то статус застрахованного лица для него оставим Граждане РФ. Доходы такого сотрудника будут облагаться всеми видами страховых взносов.

Рассмотрим различные варианты учета зарплаты заграничных сотрудников на примерах.

Пример 1. Расчет НДФЛ заграничных работников в ЗУП КОРП

Сотрудник, работающий за границей, НЕ является налоговым резидентом. Оклад работника – 63 000 руб.

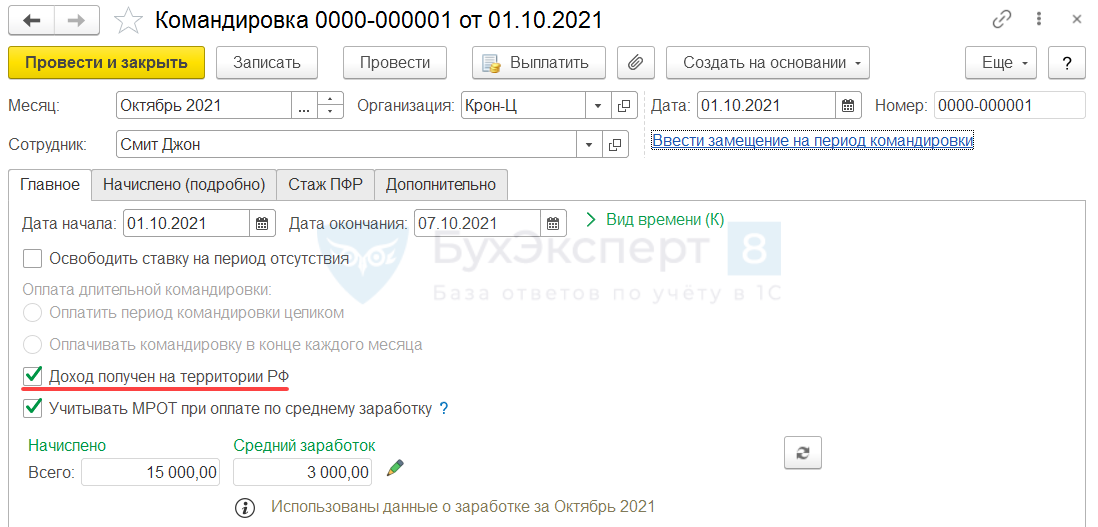

С 01.10.2021 г. по 07.10.2021 г. работник находился в командировке на территории РФ. Сумма оплаты по среднему заработку за время нахождения в командировке – 15 000 руб. Оплата по окладу за фактически отработанное время в октябре – 48 000 руб.

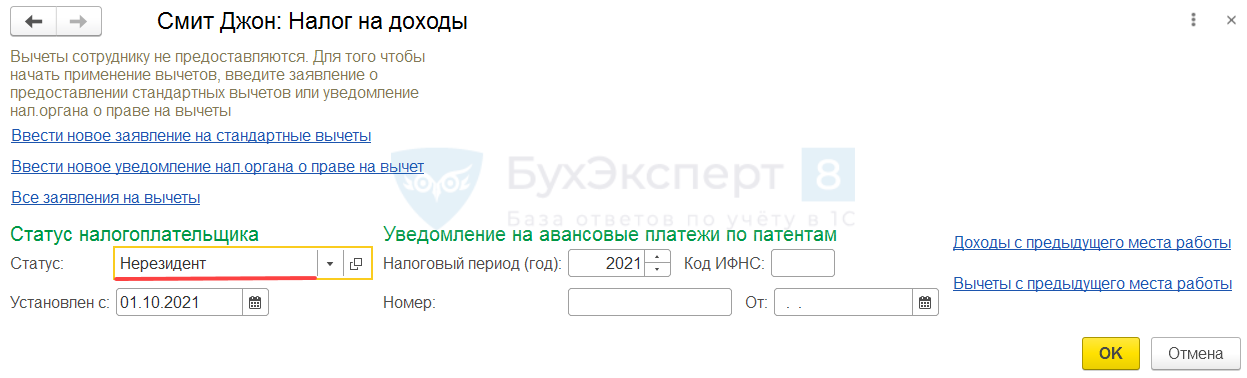

Необходимо настроить учет доходов работника таким образом, чтобы НДФЛ облагалась только оплата командировки на территории РФ. Ставка НДФЛ – 30%.

Проверим настройки Подразделения, в котором числится работник:

- флажок Это – обособленное подразделение установлен

- выбраны территориальные условия ЗАГР

Чтобы с оплаты командировки на территории РФ рассчитался НДФЛ, в документе Командировка установим флажок Доход получен на территории РФ.

Проверим статус сотрудника для целей расчета НДФЛ в карточке Сотрудника по ссылке Налог на доходы. Сотруднику присвоен статус Нерезидент – это обеспечит расчет НДФЛ по ставке 30%.

Рассчитаем зарплату за октябрь 2021 г. и проверим расчет НДФЛ.

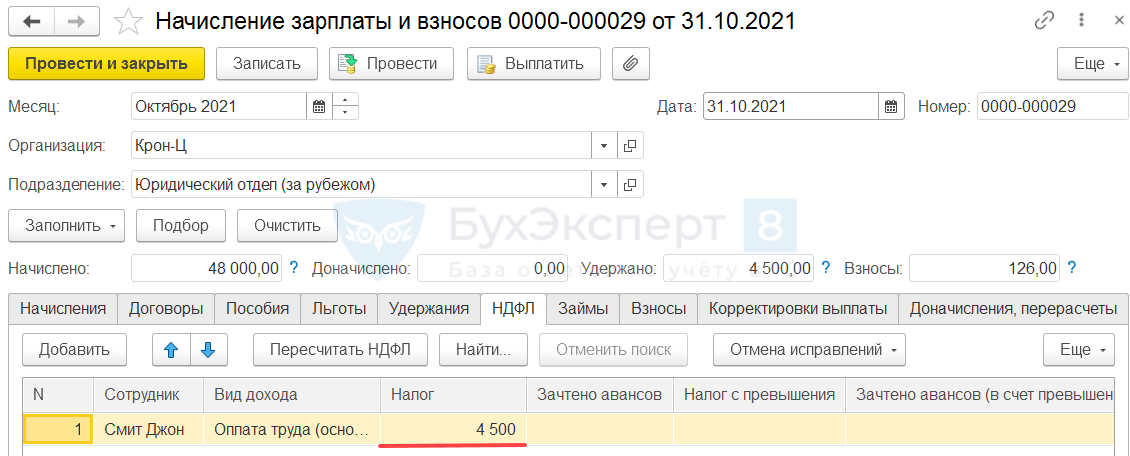

- 15 000 (оплата командировки) * 30% (ставка НДФЛ) = 4 500 руб.

В документе Начисление зарплаты и взносов сумма НДФЛ совпала с расчетным значением – 4 500 руб.

Для проверки формируем Расчетный листок (Зарплата – Отчеты по зарплате) сотрудника. Общая сумма начислений работника составила 63 000 руб. (48 000 оклад + 15 000 командировка), но НДФЛ был рассчитан верно – только с оплаты командировки (4 500 руб.)

В учете НДФЛ при использовании территориальных условий ЗАГР есть 2 проблемы.

Проблема 1. Если сотруднику, работающему в подразделении с территориальными условиями ЗАГР, установлен налоговый статус Резидент, то НДФЛ будет рассчитываться со всех его доходов, а не только с командировок на территории РФ и матпомощи. На наш взгляд, это неверно! Резиденты, получающие доходы от источников за пределами РФ, должны самостоятельно уплачивать НДФЛ. Организация в этом случае налоговым агентом не является и НДФЛ не удерживает.

Чтобы исключить расчет НДФЛ по резидентам, работающим за границей, можно:

- если командировок на территорию РФ у таких сотрудников нет, установить для них статус Нерезидент. Тогда НДФЛ с зарплаты и других доходов не будет рассчитываться;

- если командировки на территорию РФ бывают и с их оплаты нужно рассчитывать НДФЛ по ставке 13% (15%), а не 30% как рассчитывается для нерезидентов, то воспользоваться вариантами учета, разобранными в Примерах 2 и 3.

Проблема 2. По сотрудникам-нерезидентам не будет рассчитываться НДФЛ с материальной помощи — это противоречит Письму Минфина N 03-04-06/29885 от 05.04.2023. В этом случае потребуются ручные корректировки учета:

- Отразить доход в виде матпомощи можно документом Операция учета НДФЛ (Налоги и взносы — См. также — Операции учета НДФЛ)

- Доначислить налог — документом Перерасчет НДФЛ (Налоги и взносы — Перерасчеты НДФЛ)

Пример 2. Корректировка учета НДФЛ заграничных работников документом «Операция учета НДФЛ»

Сотрудник, работающий за границей, является налоговым резидентом. Оклад работника – 63 000 руб.

С 01.10.2021 г. по 07.10.2021 г. работник находился в командировке на территории РФ. Сумма оплаты по среднему заработку за время нахождения в командировке – 15 000 руб. Оплата по окладу за фактически отработанное время в октябре – 48 000 руб.

Необходимо настроить учет доходов работника таким образом, чтобы НДФЛ облагалась только оплата командировки на территории РФ. Доходы работника с учетом октября не превысили 5 млн. руб. Для расчета НДФЛ с оплаты командировки должна применяться ставка налога 13%.

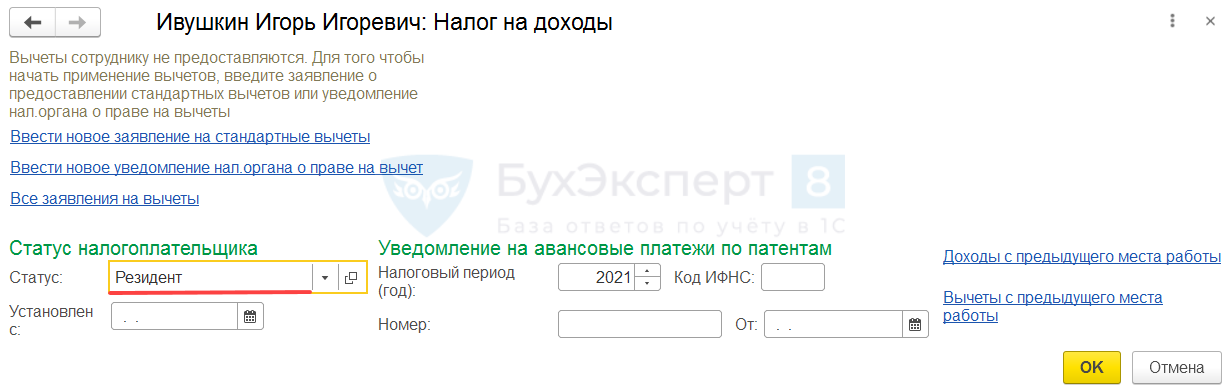

Чтобы НДФЛ с оплаты командировки рассчитался по ставке 13% (15%), установим статус сотрудника для целей расчета НДФЛ — Резидент.

Рассчитаем заработную плату сотрудника за октябрь 2021 г. и проверим расчет НДФЛ. Налог должен быть рассчитан в размере:

- 15 000 (оплата командировки) * 13% (ставка НДФЛ) = 1 950 руб.

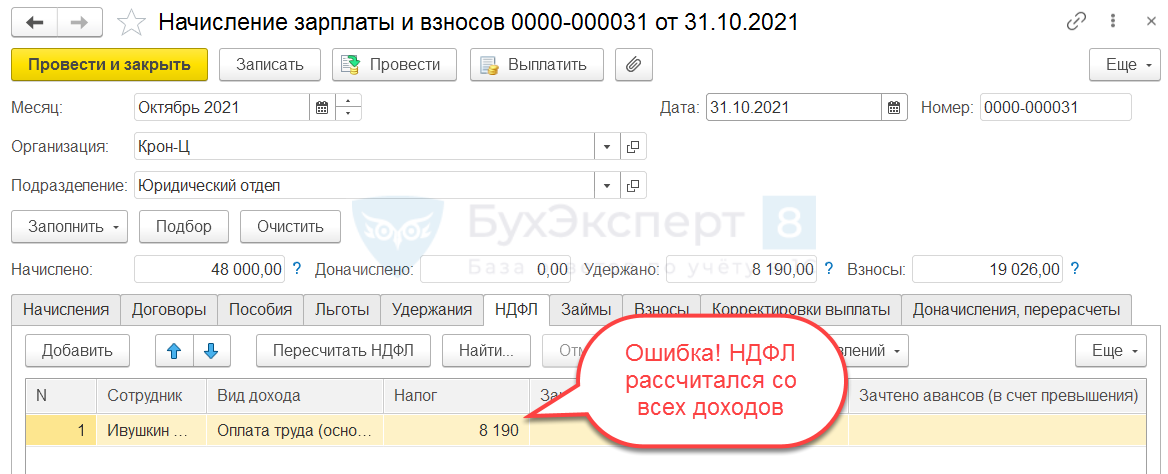

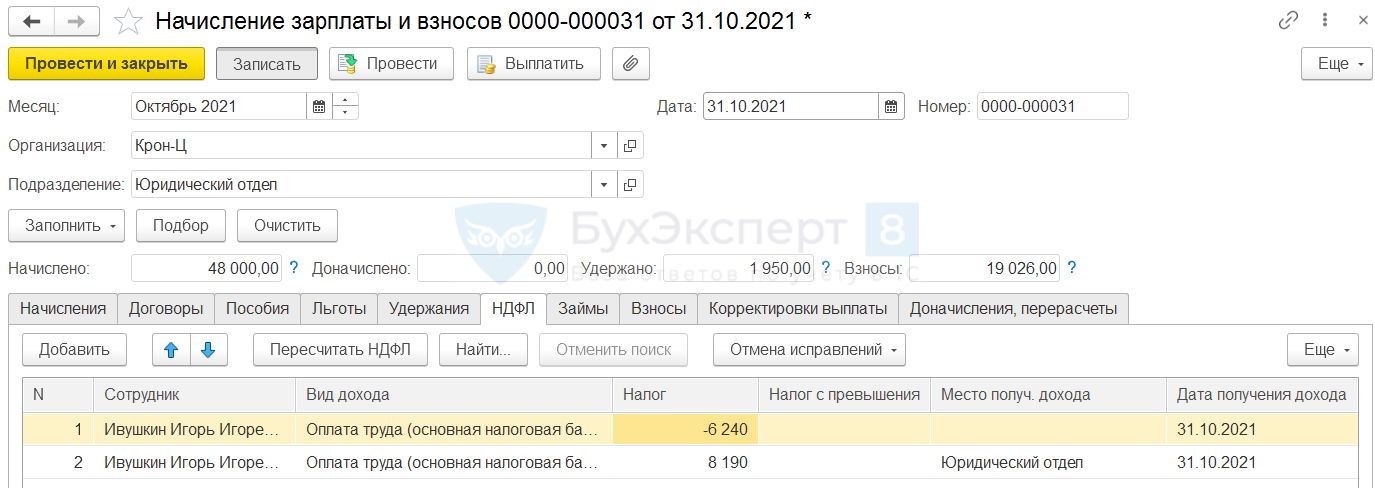

Однако в документе Начисление зарплаты и взносов НДФЛ рассчитался со всех доходов – в размере 8 190 руб.

- (15 000 <оплата командировки> + 48 000 <оплата по окладу>) * 13% (ставка НДФЛ) = 8 190 руб.

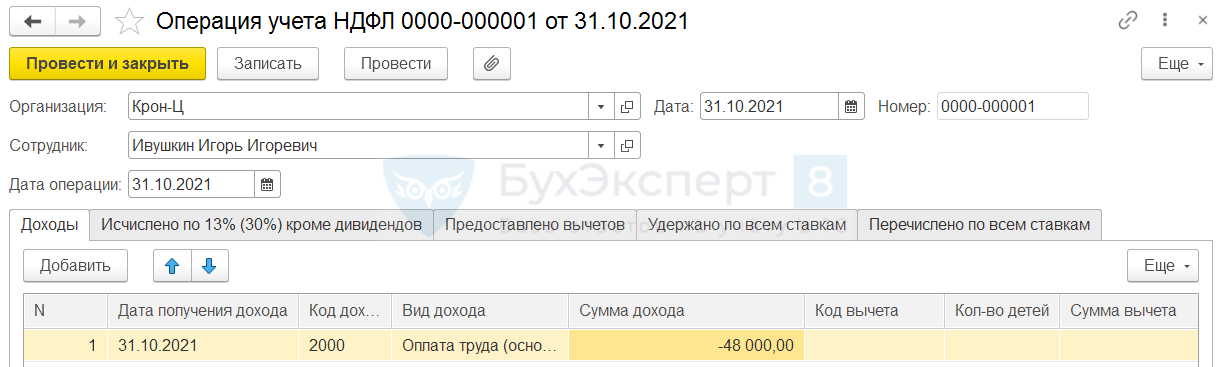

Чтобы Оплата по окладу не включалась в налоговую базу по НДФЛ, создадим документ Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). На вкладке Доходы заполним строку с суммой начисленного сотруднику оклада (48 000 руб.) со знаком «минус». Дату получения дохода укажем последний день месяца расчета зарплаты – 31.10.2021 г.

Пересчитаем НДФЛ в документе Начисление зарплаты и взносов. Итоговая сумма НДФЛ определится корректно – только с оплаты командировки (- 6 240 + 8 190 = 1 950 руб.).

На вкладке НДФЛ в документе Начисление зарплаты и взносов мы видим пересортицу в расчете НДФЛ по подразделениям. Она образовалась, потому что документ Операция учета НДФЛ не содержит поля Подразделение и уменьшение налога происходит по пустому подразделению. Эта пересортица не будет критична для учета – важно, чтобы Регистрация в ИФНС совпадала для обеих строк на вкладке НДФЛ.

Если после ввода Операции учета НДФЛ нежелательно пересчитывать документ Начисление зарплаты и взносов, налог можно пересчитать в документе Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

Пример 3. Расчет НДФЛ с настройкой отдельных начислений для заграничных сотрудников

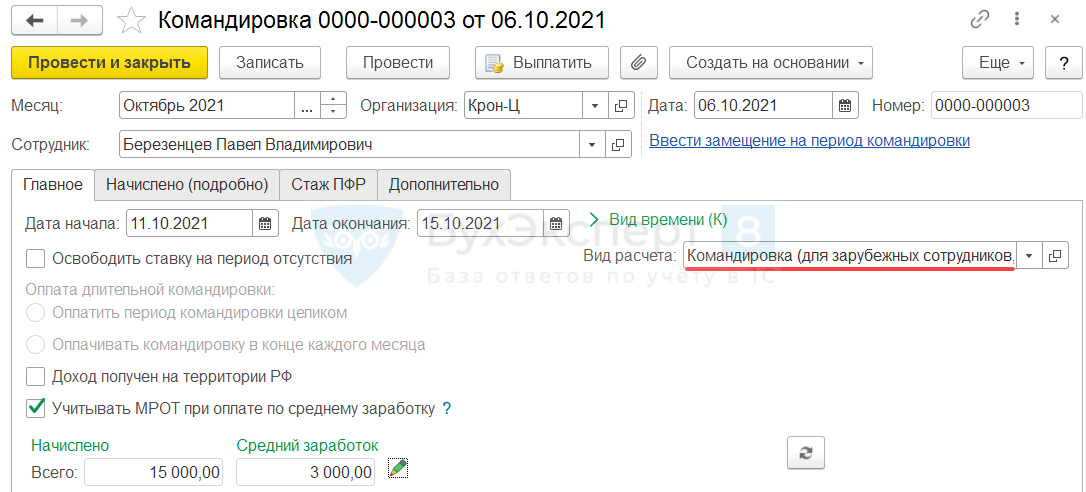

С 01.10.2021 г. в организацию принимается сотрудник, который будет работать за границей. Ему установлена оплата по окладу. С 11.10.2021 г. по 15.10.2021 г. работник направляется в командировку НЕ на территорию РФ.

Необходимо настроить учет доходов работника таким образом, чтобы зарплата и оплата командировки не облагались НДФЛ.

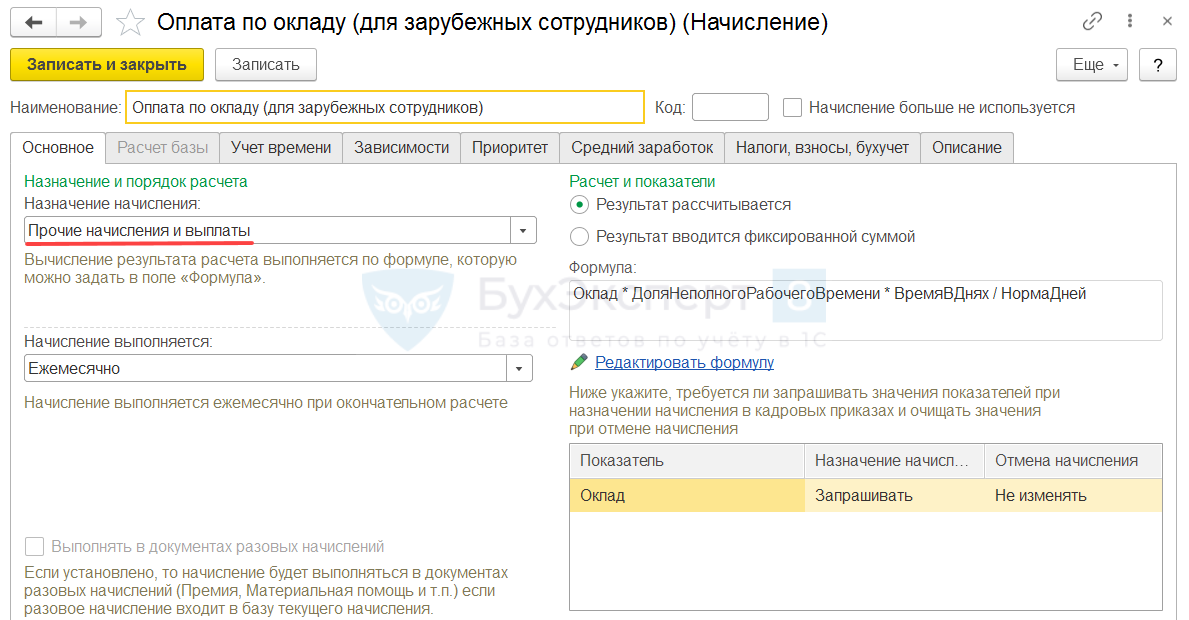

Создадим новое Начисление (Настройка – Начисления) для расчета оплаты по окладу. Скопируем типовое начисление Оплата по окладу и изменим назначение начисления на Прочие начисления и выплаты.

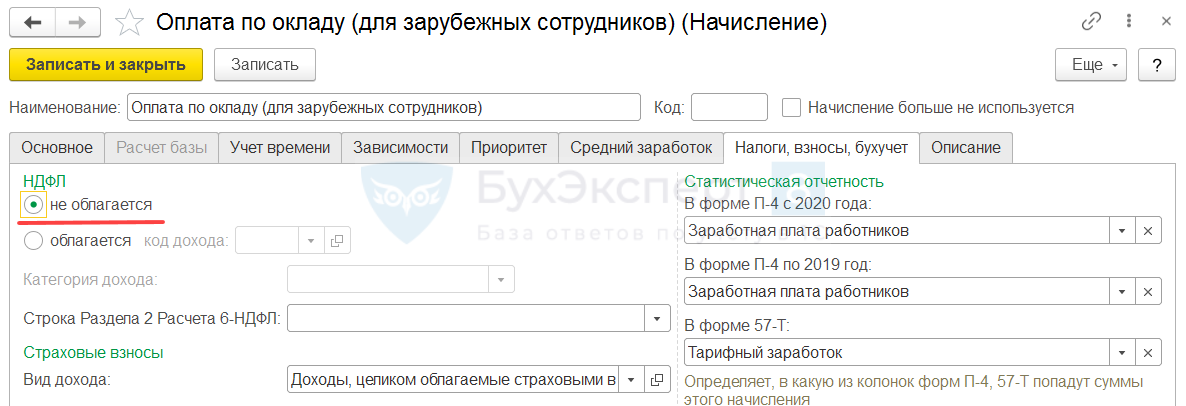

На вкладке Налоги, взносы, бухучет укажем, что начисление Не облагается НДФЛ.

При изменении назначения на Прочие начисления и выплаты могут «слететь» остальные настройки начисления. Поэтому важно проверить их и установить так же, как для типовой Оплаты по окладу.

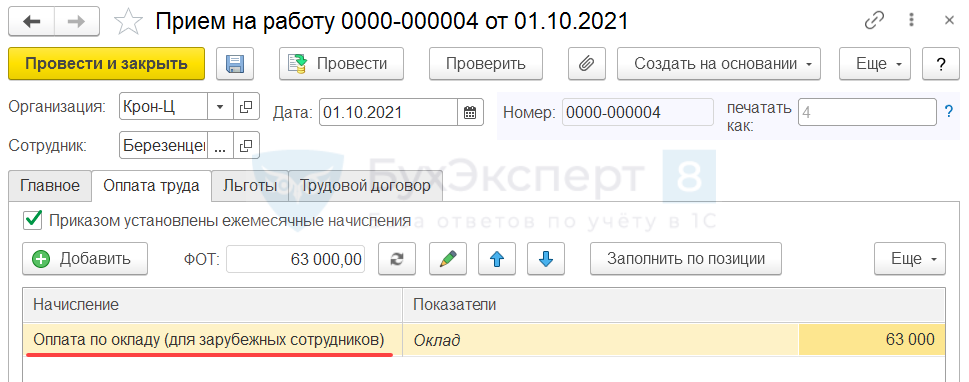

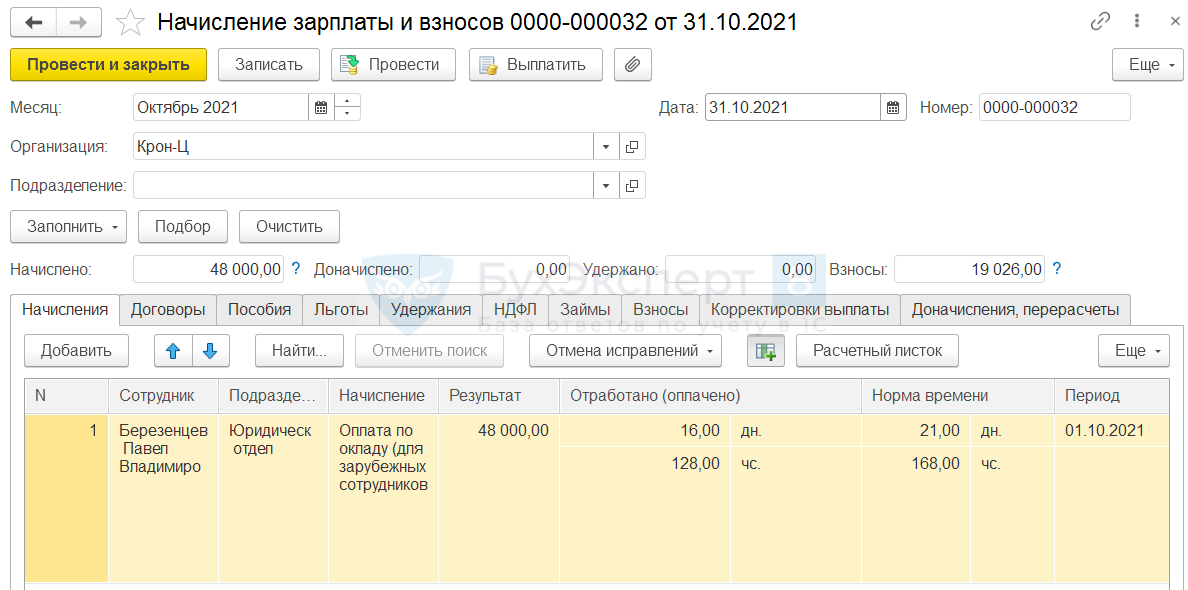

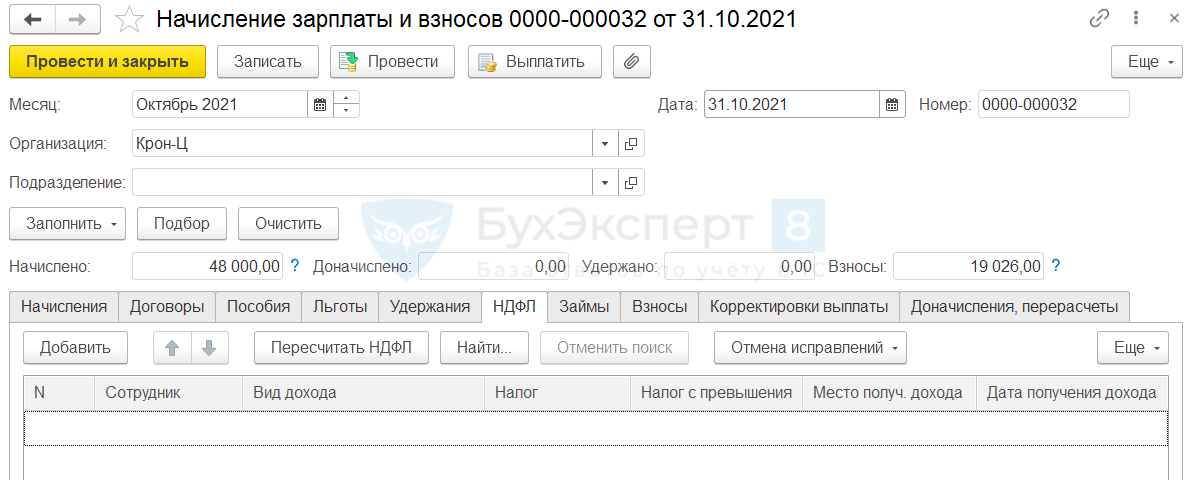

В Приеме на работу (Кадры – Приемы, переводы, увольнения) назначим сотруднику Оплату по окладу (для зарубежных сотрудников).

Для того чтобы исключить из налоговой базы по НДФЛ оплату по среднему заработку за период командировки, создадим новое Начисление копированием типового начисления Командировка.

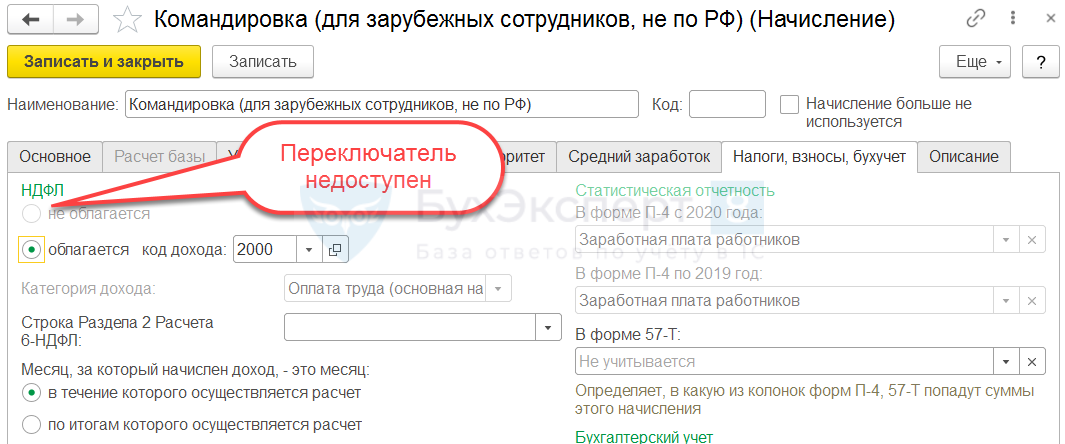

Для нового начисления нельзя изменить назначение, т.к. порядок расчета оплаты связан именно с назначением Оплата командировки. На вкладке Налоги, взносы, бухучет нет возможности отключить обложение НДФЛ.

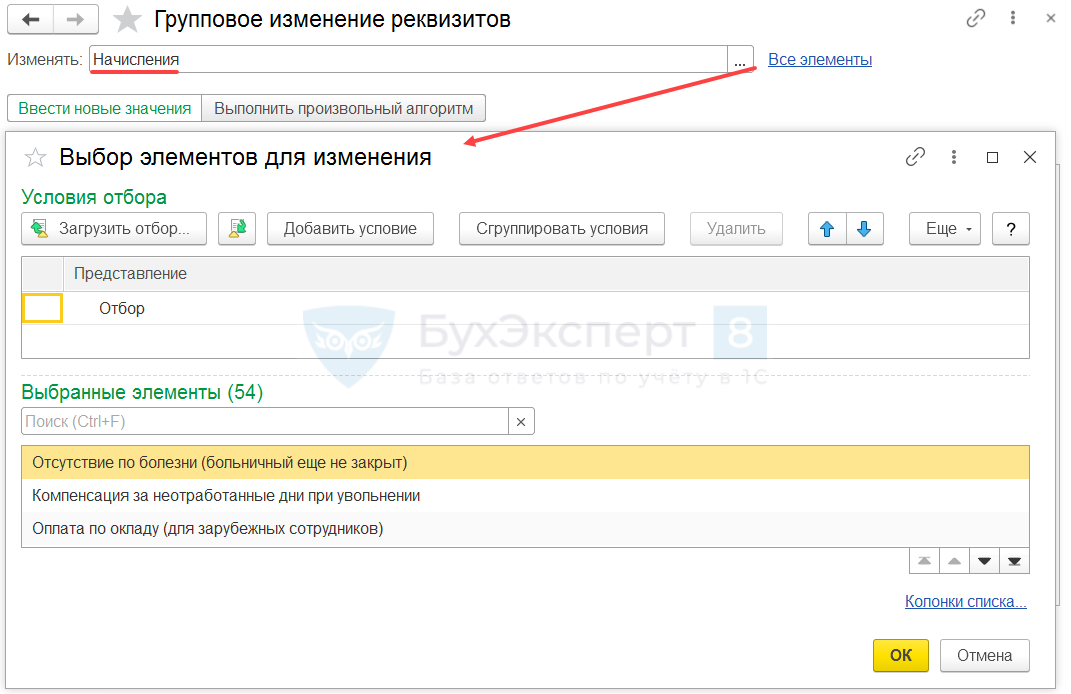

Поэтому изменим настройки начисления с помощью обработки Группового изменения реквизитов (Администрирование – Обслуживание – Корректировка данных). В форме обработки укажем, что изменять будем Начисления и по ссылке Все элементы откроем окно отбора конкретных начислений.

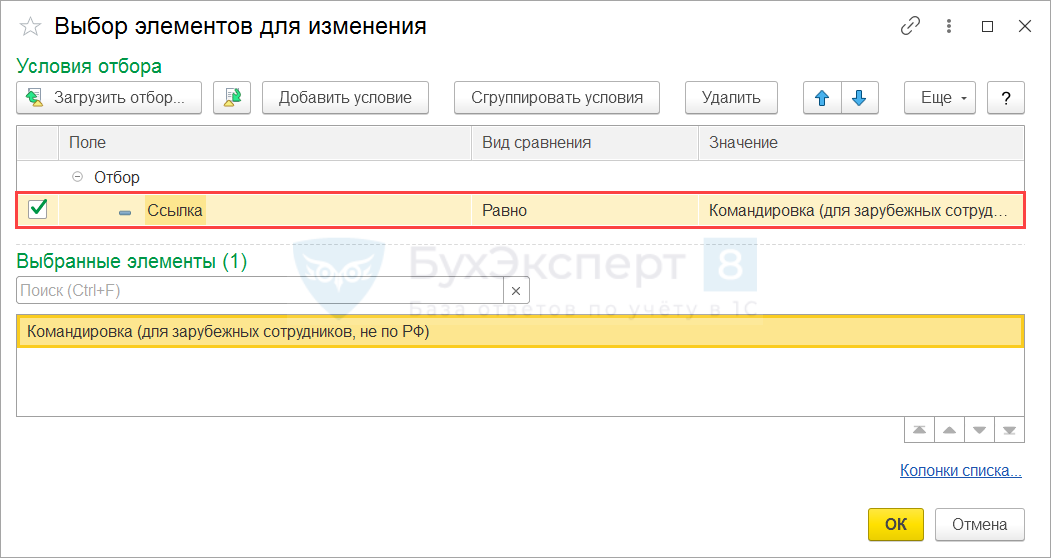

Поставим отбор по начислению Командировка (для зарубежных сотрудников).

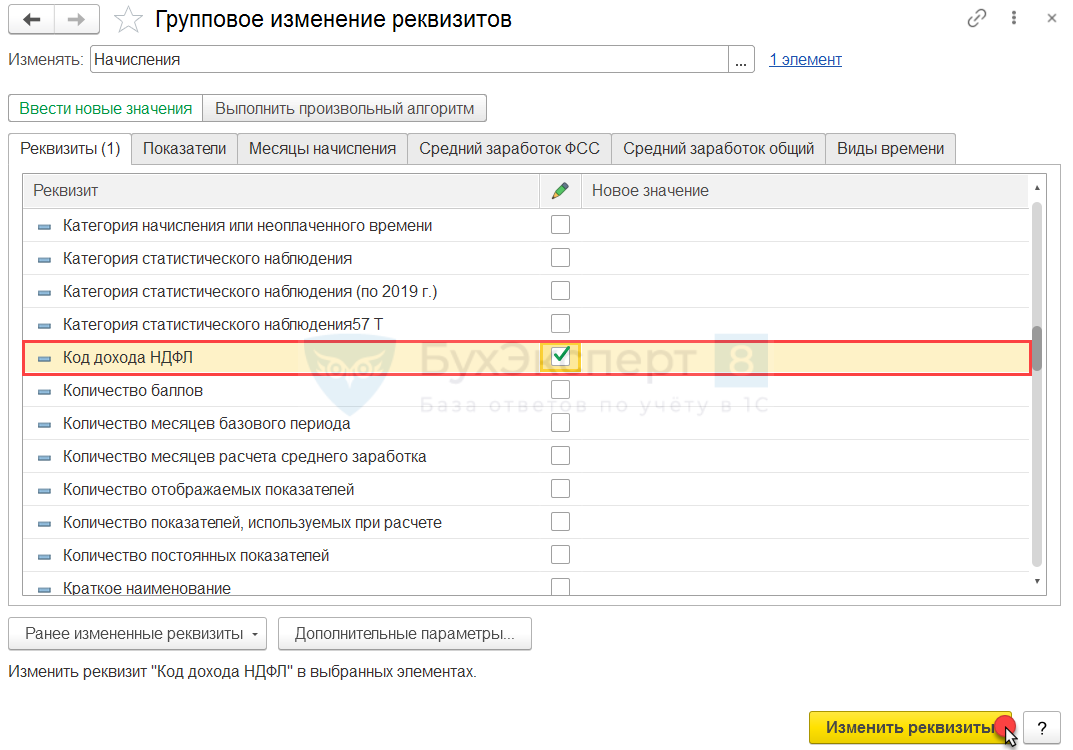

На вкладке Реквизиты установим флажок напротив реквизита Код дохода НДФЛ. При этом значение оставим незаполненным. Выполним обработку по команде Изменить реквизиты.

Действие обработки Групповое изменение реквизитов необратимо. Поэтому перед ее выполнением безопаснее сделать резервную копию информационной базы.

При заполнении документа Командировка для заграничного сотрудника в поле Вид расчета выберем начисление Командировка (для зарубежных сотрудников).

Рассчитаем зарплату зарубежного работника за октябрь. В документе Начисление зарплата и взносов рассчиталась Оплата по окладу (для зарубежных работников). НДФЛ ни с оплаты по окладу, ни с суммы оплаты командировки рассчитан не был – такой расчет соответствует условию задачи.

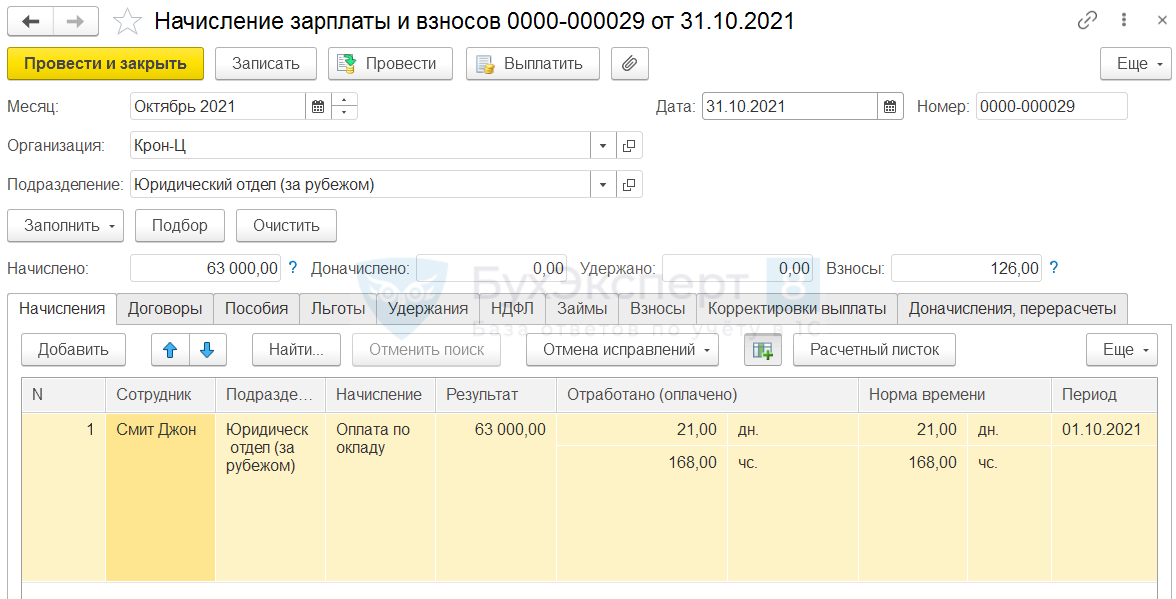

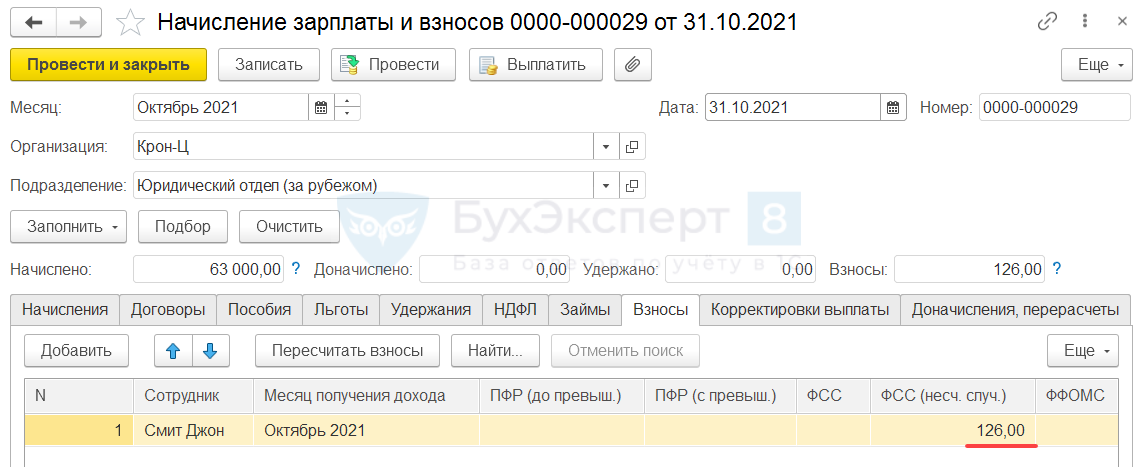

Пример 4. Расчет страховых взносов для заграничного сотрудника — иностранца

Сотрудник, работающий за границей, НЕ является гражданином РФ. Необходимо обеспечить расчет по нему только взносов от несчастных случаев на производстве.

В карточке Сотрудника по ссылке Страхование установим для работника статус застрахованного лица Иностранец, временно пребывающий на территории РФ, не подлежащий страхованию кроме высококвалифицированных иностранных специалистов.

После выбора этого статуса. он будет отображаться на форме, как Не страхуемые лица, кроме ВКС, включая не подлежащих страхованию иностранных граждан, временно пребывающих на территории РФ.

При расчете зарплаты такого работника будут начисляться только взносы от несчастных случаев на производстве.

В Расчет по страховым взносам такой сотрудник и его доходы попадать не будут. Это соответствует законодательству.

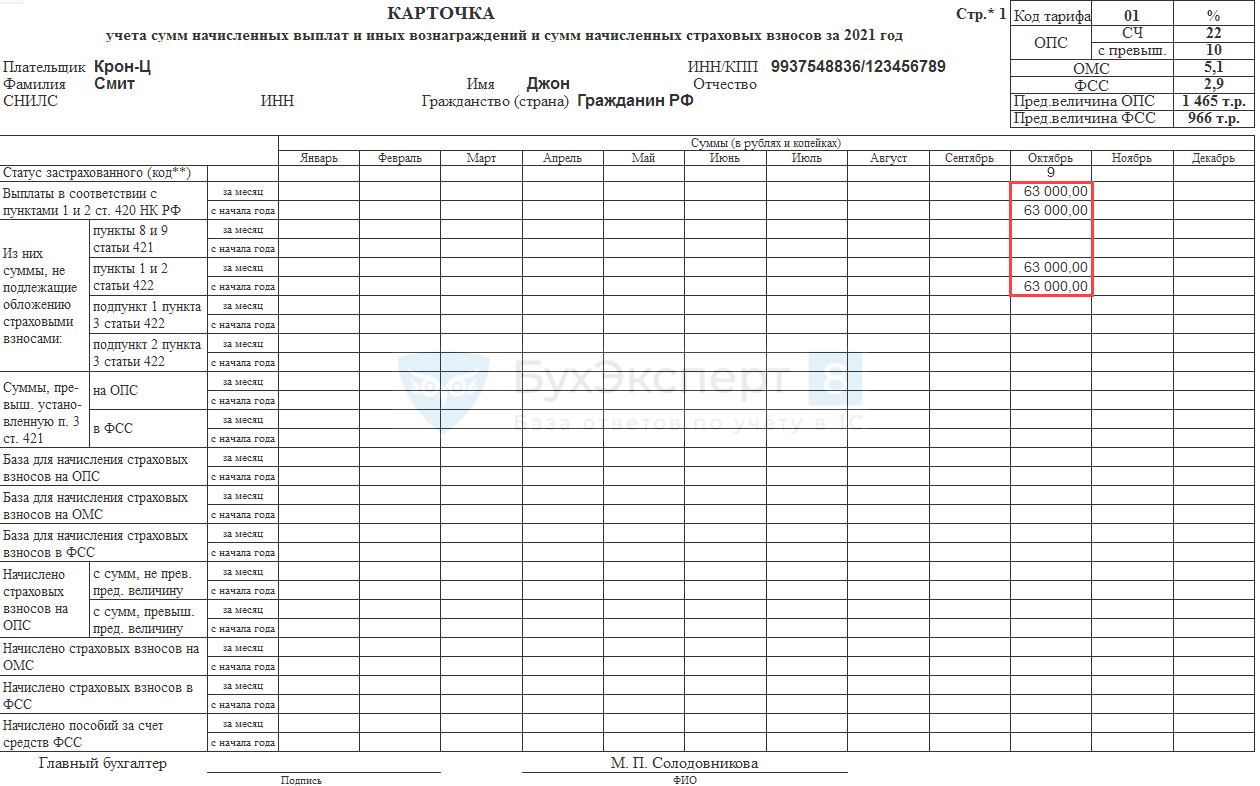

Но в Карточке учета по страховым взносам (Налоги и взносы – Отчеты по налогам и взносам) для такого работника будут заполняться суммы доходов. На наш взгляд, это некорректное заполнение отчета.

Если потребуется предоставлять Карточку учета страховым взносам проверяющим, лучше обнулить в ней суммы вручную. Или можно вообще не передавать карточку этого сотрудника, т.к. он не является застрахованным лицом.

Пример 5. Расчет страховых взносов для заграничного сотрудника – гражданина РФ

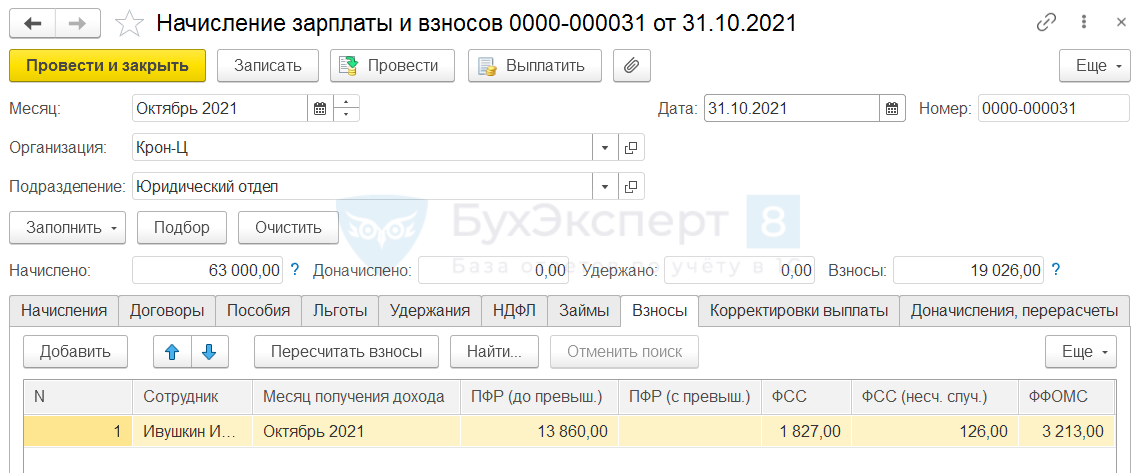

Сотрудник, работающий за границей, является гражданином РФ. Необходимо обеспечить расчет по нему все видов страховых взносов.

В карточке Сотрудника по ссылке Страхование проверим, что для работника установлен статус застрахованного лица Граждане РФ.

При расчете зарплаты в документе Начисление зарплаты и взносов, страховые взносы будут рассчитаны в обычном порядке, как для граждан РФ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете