Налоговый учет помощи мобилизованным сотрудникам регулирует Федеральный закон от 21.11.2022 N 443-ФЗ, внесший изменения в НК РФ и отдельные законодательные акты. С 2022 года такая помощь не облагается НДФЛ, страховыми взносами и НДС, учитывается в расходах по налогу на прибыль и УСН.

Рассмотрим, как учесть помощь мобилизованным в зависимости от вариантов ее оказания.

Краткую памятку по налогообложению помощи смотрите здесь>>

[jivo-yes]

Содержание

Помощь мобилизованным

Под мобилизованными сотрудниками будем подразумевать граждан:

- призванных на службу по мобилизации;

- в запасе, заключивших контракт на военную службу (п. 7 ст. 38 Федерального закона от 28.03.1998 N 53-ФЗ);

- заключивших контракт о добровольном содействии Вооруженным Силам РФ;

- проходящих военную службу по контракту в ВС или войсках нацгвардии, воинских формированиях и отдельных органах РФ (п. 6 ст. 1 Федерального закона от 31.05.1996 N 61-ФЗ).

Статус мобилизованного по отношению к организации значения не имеет. Правила можно применять, если вы оказываете помощь:

- работникам;

- учредителю;

- третьим лицам, например, ИП-контрагенту;

- членам их семей.

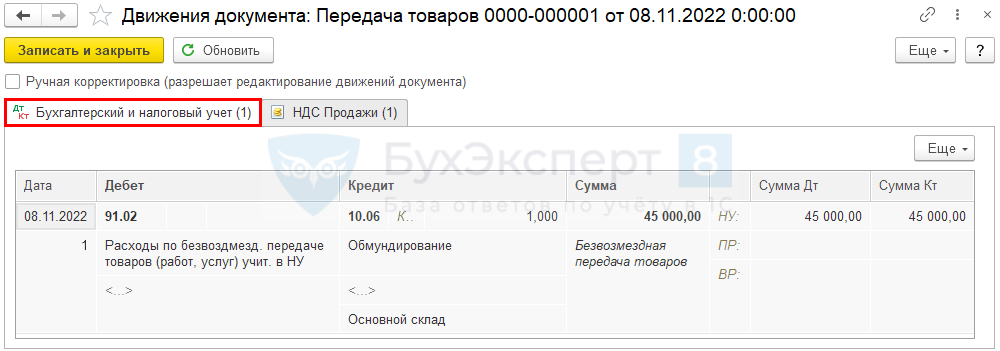

БУ

В бухгалтерском учете покупку имущества для передачи мобилизованному отразите сразу в составе прочих расходов в периоде приобретения (Дт 91.02), т. к. по критериям признания ни к основным средствам, ни к запасам его отнести нельзя.

Налог на прибыль

При всех вариантах помощи расходы по передаче имущества мобилизованным гражданам можно учесть в качестве внереализационных расходов (пп. 19.12 п. 1 ст. 265 НК РФ).

Помощь, оказанная мобилизованным в порядке благотворительности через НКО, входящие в Письмо Минфина от 04.10.2022 N 03-03-06/1/95569).

Получите понятные самоучители 2026 по 1С бесплатно:

НДС

Имущество, переданное мобилизованному, освобождается от НДС (пп. 40 п. 2 ст. 149 НК РФ).

Если обмундирование или оборудование приобретено с НДС, его нельзя принять к вычету (п. 2 ст. 171 НК РФ). Если ранее по этому имуществу НДС к вычету был принят, его следует восстановить (пп. 2 п. 3 ст. 170 НК РФ).

Отразить операции в 1С можно по аналогии >>

Гуманитарная помощь

При передаче имущества в качестве гуманитарной помощи НДС не начисляйте (пп. 12 п. 3 ст. 149 НК РФ). В целях налога на прибыль признайте в расходах (пп. 19.6 п. 1 ст. 265 НК РФ).

Особое внимание уделите оформлению документов (Письмо УФНС по г. Москве от 02.12.2009 N 16-15/126825):

- договор пожертвования должен содержать:

- точное указание того, что именно передается (имущество, в том числе деньги);

- условие о том, что имущество передается именно в дар, в порядке благотворительной деятельности (в рамках Федерального закона 11.08.1995 N 135-ФЗ);

- документ, подтверждающий фактическое получение лицом имущества, переданного в благотворительных целях.

Для налога на прибыль есть дополнительные условия:

- имущество (включая денежные средства) должно передаваться

- НКО, включенной в реестр социально-ориентированных некоммерческих организаций (СОНКО);

- религиозной организации, входящей в структуру централизованных религиозных организаций;

- расходы можно признать в размере не более 1% от выручки от реализации.

Подробнее Благотворительное пожертвование в 1С 8.3 Бухгалтерия

УСН, ЕСХН

Помощь работодателя мобилизованному сотруднику можно учесть в расходах УСН и ЕСХН (пп. 43 п. 1 ст. 346.16 НК РФ, пп. 48 п. 2 ст. 346.5 НК РФ).

НДФЛ

НДФЛ с суммы подарка, гуманитарной и материальной помощи мобилизованному сотруднику не удерживается (пп. 93 п. 1 ст. 217 НК РФ).

Страховые взносы

Помощь мобилизованным сотрудникам не облагаются страховыми взносами в полном объеме согласно:

- пп. 18 п. 1 ст. 422 НК РФ (ОПС, ОМС, ОСС);

- пп. 15 п. 1 ст. 20.2. Федерального закона N 125-ФЗ (НС и ПЗ).

Учет помощи в 1С

Передача имущества

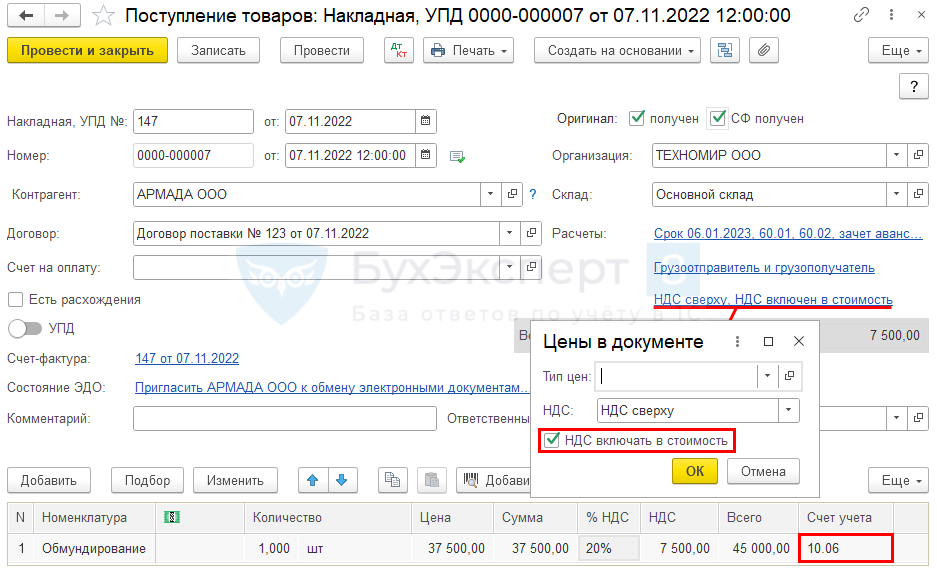

7 ноября 2022 Организация приобрела обмундирование для передачи мобилизованному сотруднику.

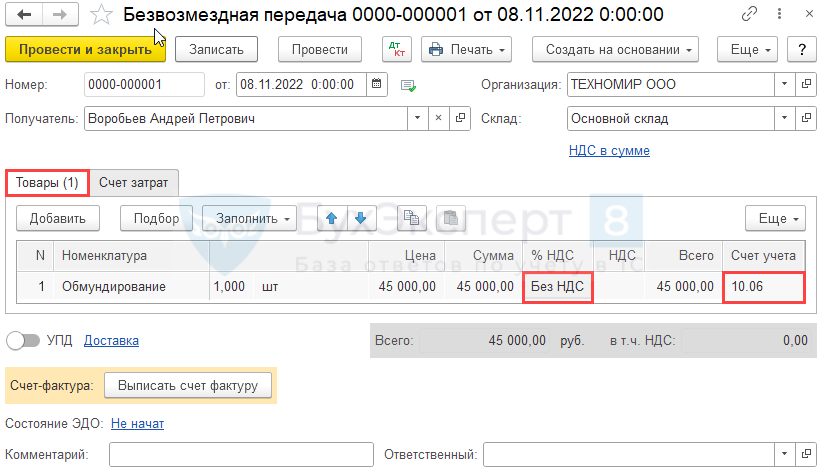

8 ноября имущество передано работнику.

При покупке имущества для передачи мобилизованным или членам их семей воспользуйтесь документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) через Покупки – Поступление (акты, накладные, УПД) – кнопка Поступление.

Так как товар приобретен специально для передачи мобилизованному, НДС к вычету не принимается, его надо включить в стоимость товара (пп. 1 п. 2 ст. 170 НК РФ).

При наличии операций, облагаемых и не облагаемых НДС, следует вести раздельный учет НДС, а также учет доли расходов по необлагаемым операциям. Если в налоговом периоде доля расходов на приобретение товаров по реализации, не облагаемой НДС, не более 5%, то НДС по ним можно принять к вычету в общем порядке (абз. 7 п. 4 ст. 170 НК РФ). Если доля расходов превышает 5% — входящий НДС по ним включается в стоимость.

Когда операция по передаче товаров мобилизованным является единичной, раздельный учет в периоде передачи целесообразно вести вне программы, например, вручную в таблице excel. В последующих кварталах раздельный учет НДС не потребуется.

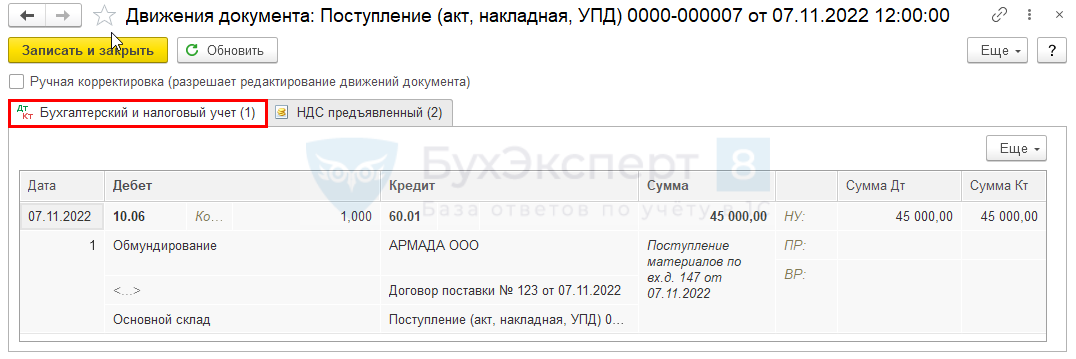

Проводки

Вариант с использованием счета учета 10.06 «Прочие материалы» позволяет передать имущество документом Безвозмездная передача. Создать его можно:

- на основании документа Поступление (акт, накладная, УПД);

- из раздела Продажи — Безвозмездная передача.

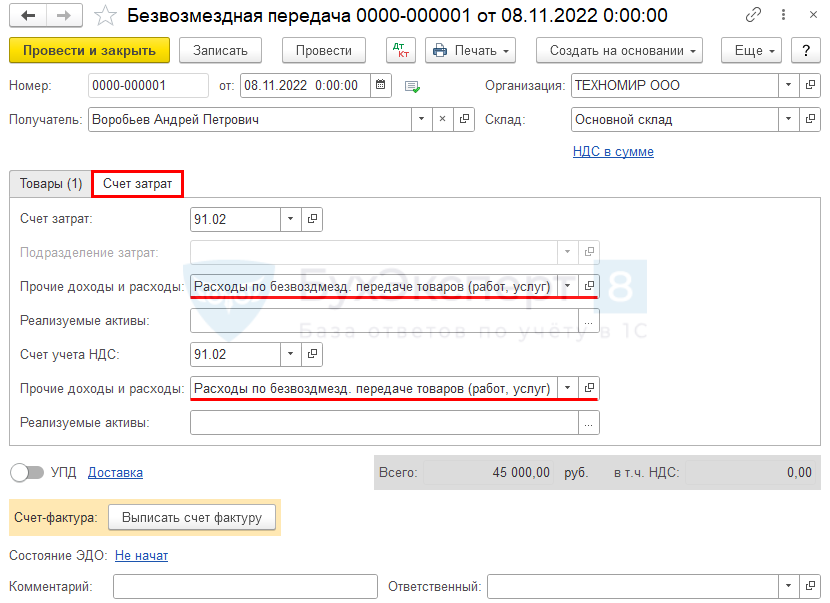

Вкладка Счет затрат

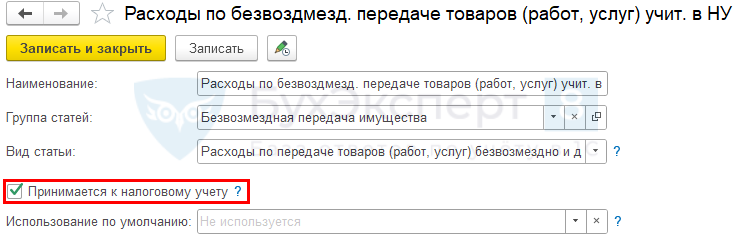

Выберите статью Прочих доходов и расходов с настройками, позволяющими учесть стоимость имущества в расходах НУ.

Проводки

Материальная помощь мобилизованному сотруднику

17 октября 2022 издан приказ руководителя о выплате единовременной материальной помощи сотруднику Воробьеву А. П. в связи с мобилизацией. Основание — заявление Воробьева А. П. о приостановлении действия трудового договора в связи с мобилизацией. Сумма материальной помощи — 100 тыс. рублей. Матпомощь начислена и выплачена в тот же день.

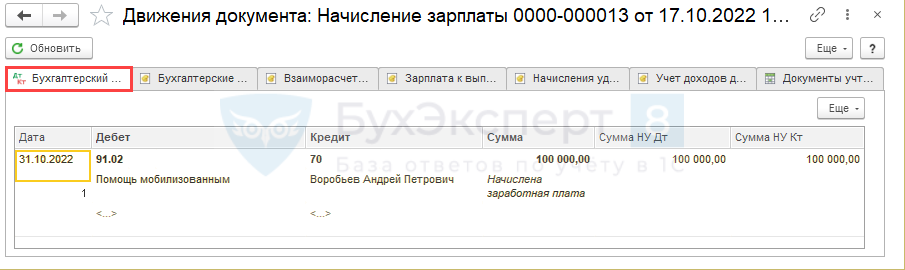

В зависимости от бухгалтерской учетной политики матпомощь мобилизованному может отражаться как на счете 70, так и на счете 73.

Разберем вариант с использованием счета 70 «Расчеты с персоналом по оплате труда».

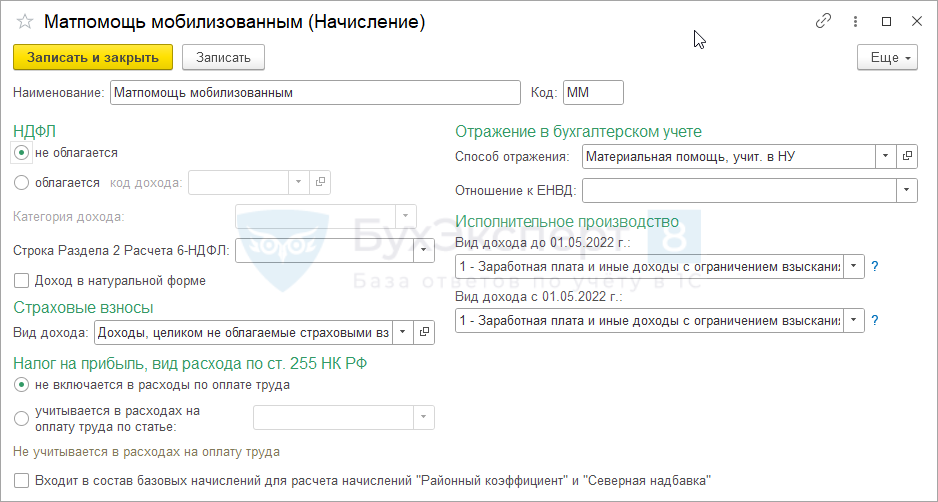

Создание нового начисления

Создайте новое начисление в разделе Зарплата и кадры — Настройка зарплаты – Расчет зарплаты – Начисления – кнопка Создать.

НДФЛ

- переключатель — не облагается;

Страховые взносы

- Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

Налог на прибыль, вид расхода по ст. 255 НК РФ

- Переключатель — не включается в расходы по оплате труда.

Такие выплаты не являются частью оплаты труда, а учитываются как внереализационные расходы. Будут признаны в НУ в соответствии с настройками начисления в поле Способ отражения раздела Отражение в бухгалтерском учете (пп. 19.12 п. 1 ст. 265 НК РФ).

Отражение в бухгалтерском учете

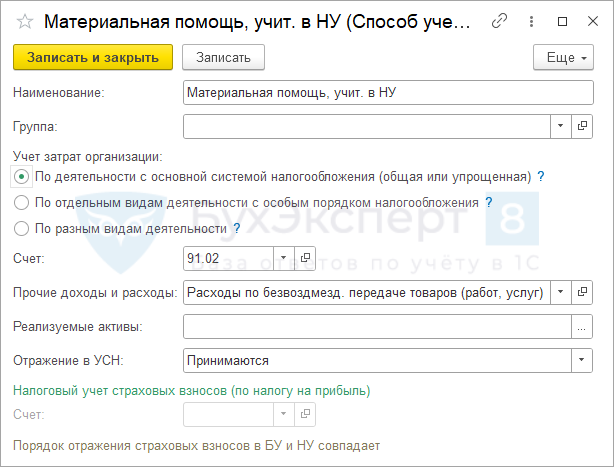

- Способ отражения — задайте новый способ отражения в БУ и НУ, например, Материальная помощь, учит. в НУ.

Выберите:

- Счет — 91.02;

- Прочие доходы и расходы — Расходы по безвоздмезд. передаче товаров (работ, услуг) учит. в НУ — статья, которую выбирали при передаче имущества.

Начисление помощи мобилизованному

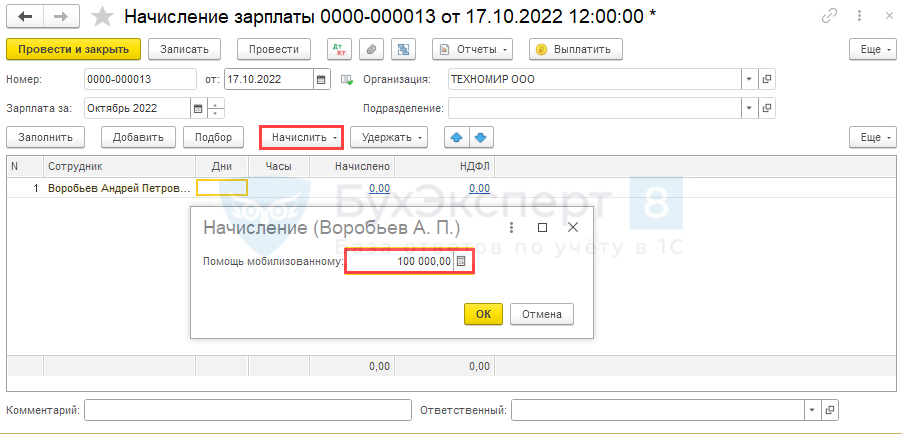

Заполните документ Начисление зарплаты на дату приказа: Зарплата и кадры – Все начисления – кнопка Добавить (Воробьев А.П.) – кнопка Начислить (Матпомощь мобилизованным).

Проводки

Доходы, не облагаемые в соответствии со ст. 217 НК РФ, в расчете 6-НДФЛ не отражаются.

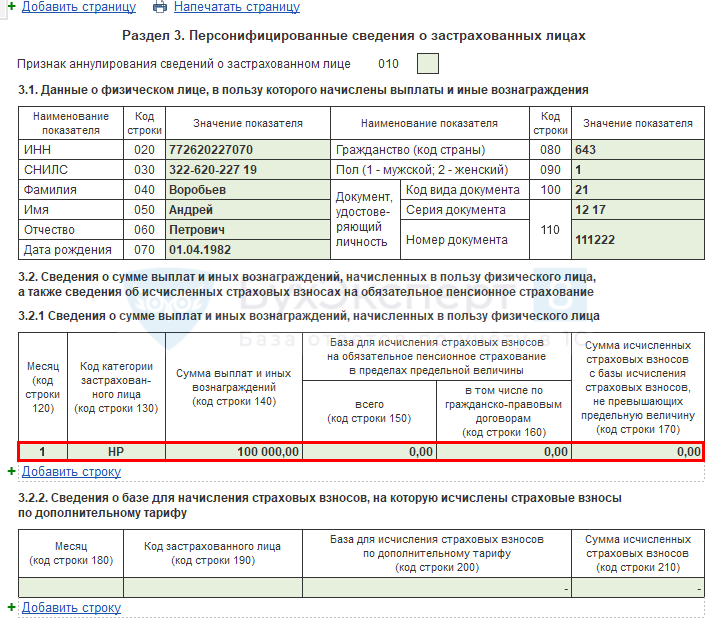

В РСВ выплаты мобилизованным работникам отражаются в составе необлагаемых:

В Приложении 1 к Разделу 1:

- Подраздел 1.1:

- стр. 030 «Сумма выплат и иных вознаграждений, начисленных …»;

- стр. 040 «Суммы, не подлежащие обложению…»;

- Подраздел 1.2:

- стр. 030 «Сумма выплат и иных вознаграждений, начисленных …»;

- стр. 040 «Суммы, не подлежащие обложению…»;

В Приложении 2 к Разделу 1:

- стр. 020 «Сумма выплат и иных вознаграждений, начисленных …»;

- стр. 030 «Суммы, не подлежащие обложению…»;

Раздел 3:

Выплаты не самому работнику, а члену его семьи или третьему лицу, производятся не в рамках трудовых отношений, а потому не подлежат обложению страховыми взносами. В отчетах РСВ и 4-ФСС такие доходы также не отражаются (пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день.

При безвозмездной передачи, без НДС, требуется оформить код операции и указать это в разделе 7?

Здравствуйте!

Понимаете абсолютно верно.

Данную операцию надо отражать в разделе 7 декларации по НДС. Код операции будет 1011218.

Спасибо за ответ. А если у нас помощь войсковой части, и мы не знаем кто конкретно получит. То код 1010288

Если у вас благотворительность, то в разделе 7 декларации по НДС код 1010288. Это Передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом от 11 августа 1995 г. N 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)».

По НК РФ — Статья 149 Кодекса, пункт 3, подпункт 12.