В ЗУП 3.1 нет типового механизма для учета авансов по договорам ГПХ. Сложность здесь в том, что, как и зарплатный аванс, аванс по договору ГПХ:

- должен отражаться в учете НДФЛ

- но не должен влиять на бухучет и учет страховых взносов.

Проводки на сумму вознаграждения по договору должны формироваться в момент окончательного расчета по договору, тогда же должны рассчитываться страховые взносы. В статье разберемся, как в ЗУП 3.1 можно реализовать учет авансов по договорам ГПХ.

Содержание

В самом видео указана другая нумерация способов отражения авансов по договору ГПХ. Это связано с тем, что идеально красивого решения в этой ситуации нет и изначально мы предлагали 4 способа. Позднее пришли к выводу, что 1-й и 2-й способы слишком трудоемкие и на практике их не применяют. Поэтому оставили только способы №3 и №4 и заменили для них нумерацию:

- способ № 3 стал способом № 1

- способ № 4 стал способом № 2

Способ 1. Ввод аванса в регистр учета доходов для НДФЛ

Суть метода в том, чтобы не регистрировать аванс по договору ГПХ как полноценное начисление – мы отражаем его только в учете НДФЛ документом Операция учета НДФЛ, в ведомость на выплату аванса заполняем вручную. Когда по договору ГПХ будет начислено вознаграждение, нужно будет провести обратную корректировку в учете НДФЛ – уменьшить сумму дохода на сумму уже ранее отраженного аванса.

Порядок действий при выплате аванса:

- Отразить доход и исчисленный налог для целей учета НДФЛ документом Операция учета НДФЛ

- В Ведомость на выплату аванса по договору подбирать сотрудника по кнопке Подбор и указывать сумму аванса к выплате и НДФЛ к перечислению вручную.

Порядок действий при окончательном начислении оплаты по договору ГПХ:

- Ввести начисление по договору ГПХ в обычном порядке

- Скорректировать доход для целей учета НДФЛ документом Операция учета НДФЛ на сумму, равную суммам ранее выплаченного аванса, но со знаком «минус».

При использовании этого метода важно, чтобы дата ведомости на выплату окончательной оплаты по договору ГПХ точно совпадала с:

- планируемой датой выплаты в документе начисления такой оплаты

- датой получения дохода в Операции учета НДФЛ, введенной после начисления окончательного расчета по договору

В противном случае доходы и исчисленный НДФЛ «разъедутся» по разным датам получения дохода.

Разберем предложенный способ отражения аванса по договору ГПХ на примере.

Получите понятные самоучители 2026 по 1С бесплатно:

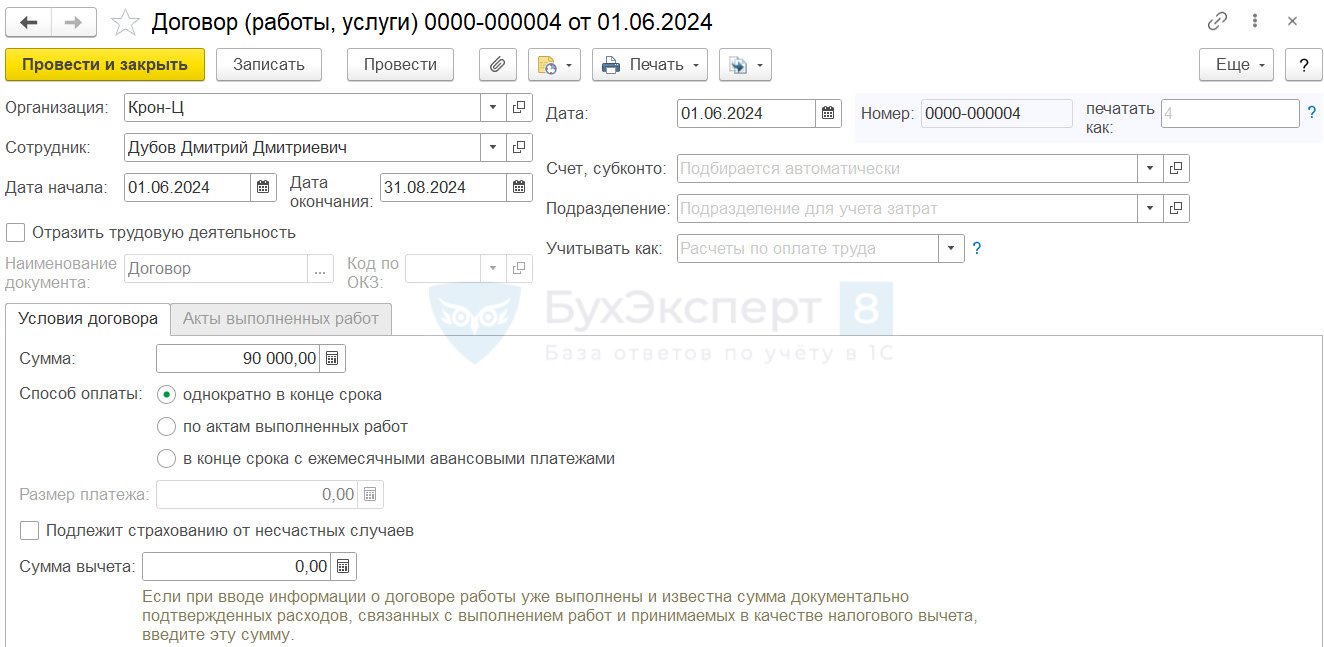

Организация заключила договор ГПХ с физическим лицом Дубовым Д. Д. на сумму 90 000 руб. и сроком действия с 01.06.2024 по 31.08.2024.

По условиям договора 15.07.2024 Дубову Д. Д. будет выплачен аванс в размере 30 000 руб. Остальная сумма (60 000 руб.) будет выплачена после окончания срока договора 05.09.2024.

Разберем, как отразить выплату аванса по договору ГПХ в программе.

Регистрация и выплата аванса договорнику ГПХ

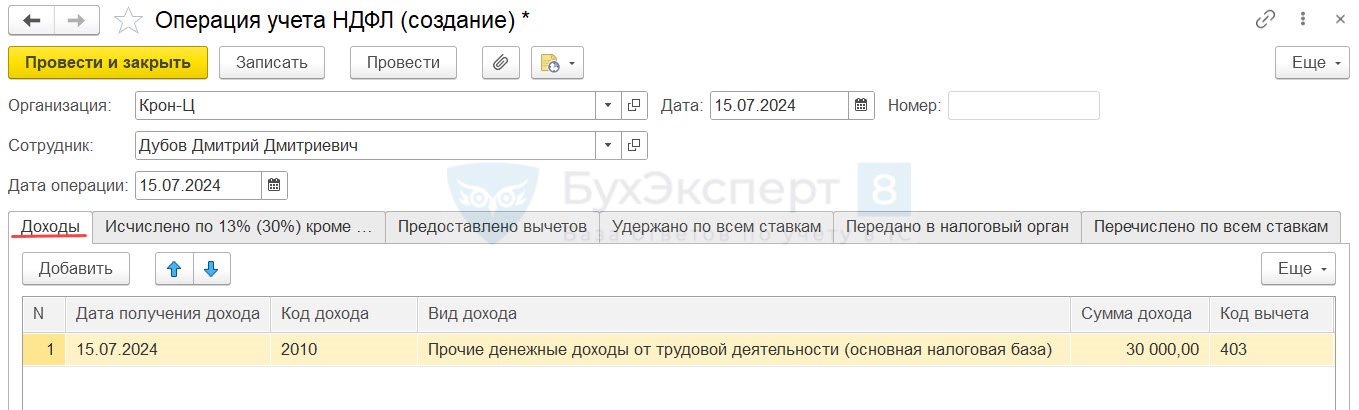

Выплату аванса по договору ГПХ отразим в учете НДФЛ документом Операция учета НДФЛ (Налоги и взносы – Операции учета НДФЛ). Для этого добавим строку на вкладке Доходы. Как заполнить строку:

- Дата получения дохода – дата реальной выплаты аванса по договору ГПХ, 15.07.2024

- Код дохода – 2010

- Вид дохода – Прочие денежные доходы от трудовой деятельности (основная налоговая база)

- Сумма дохода – сумма аванса по договору, 30 000 руб.

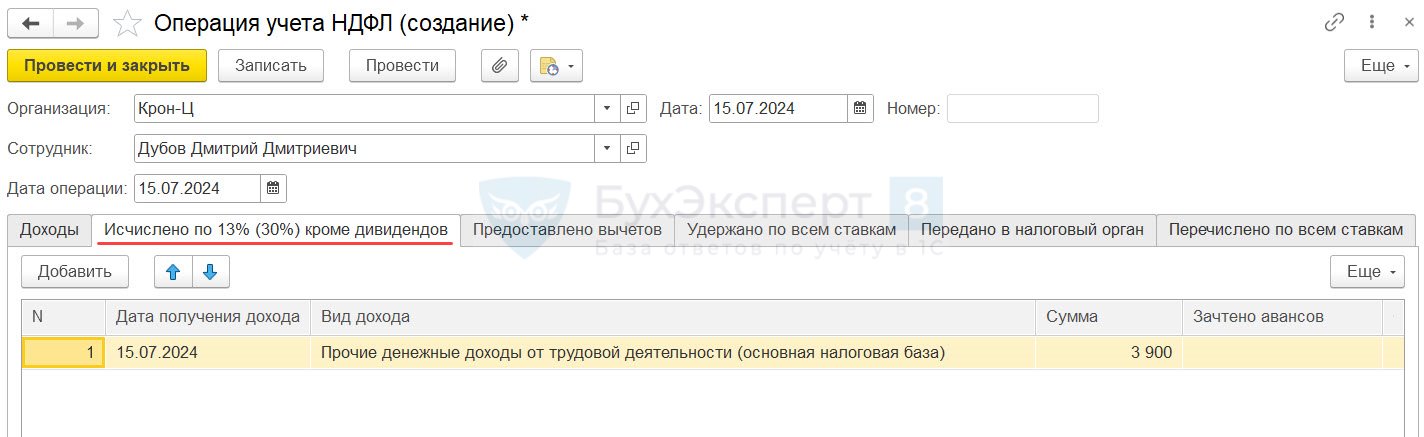

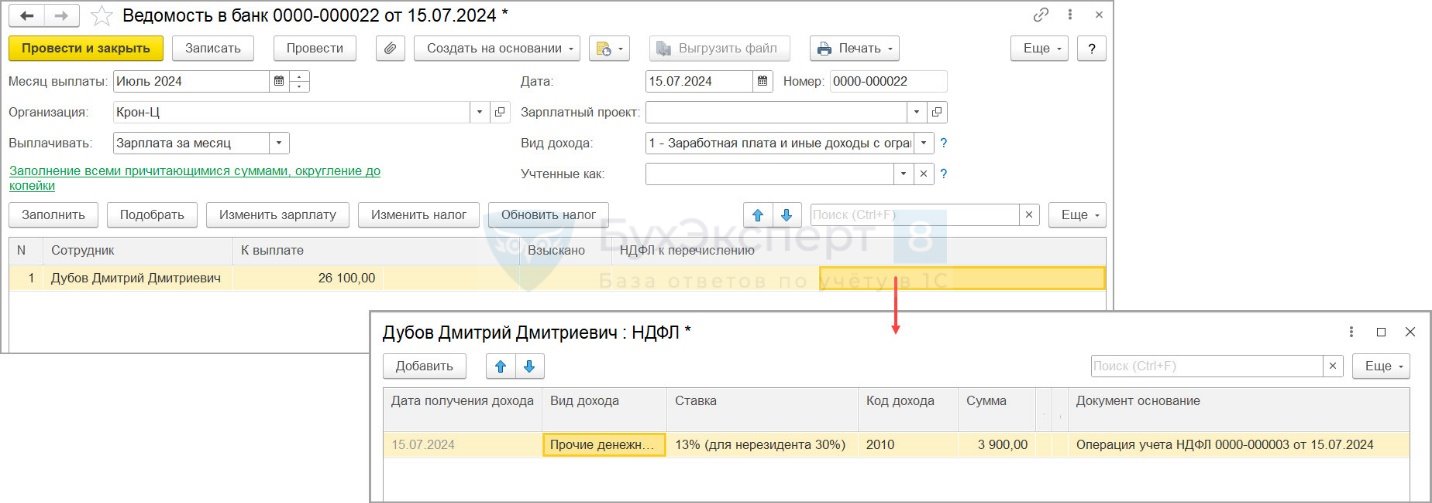

Зарегистрируем также исчисленный НДФЛ с аванса. Для этого добавим строку на вкладке Исчислено по 13% (30%) кроме дивидендов. Как заполнить строку по НДФЛ:

- Дата получения дохода – соответствует дате выплаты аванса по договору ГПХ (15.07.2024);

- Вид дохода – Прочие денежные доходы от трудовой деятельности (основная налоговая база);

- Сумма – Сумма НДФЛ с аванса, т.е. 3 900 руб.

Сумму НДФЛ рассчитаем вручную:

- 30 000 (сумма аванса по договору) * 13% (ставка НДФЛ) = 3 900 руб.

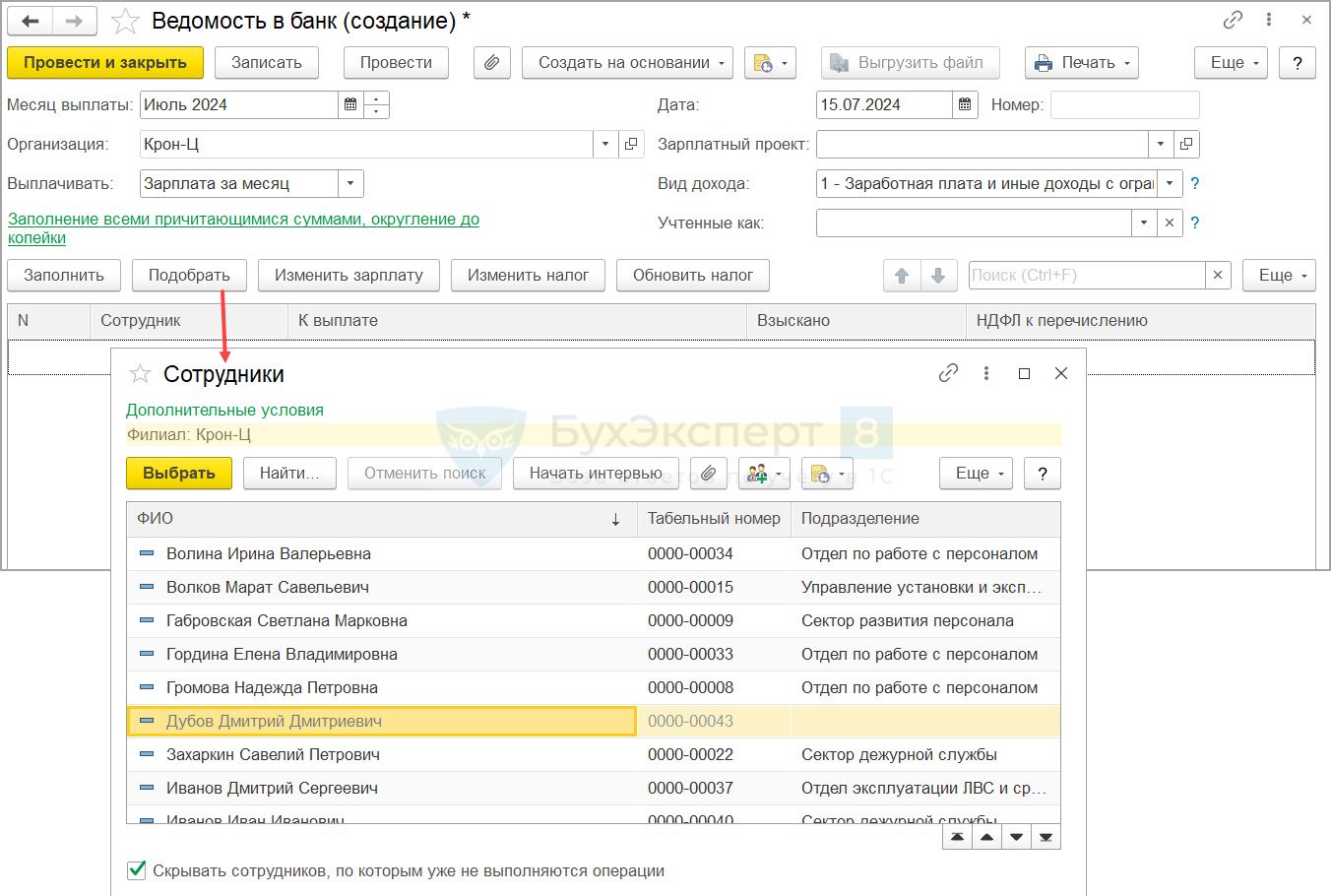

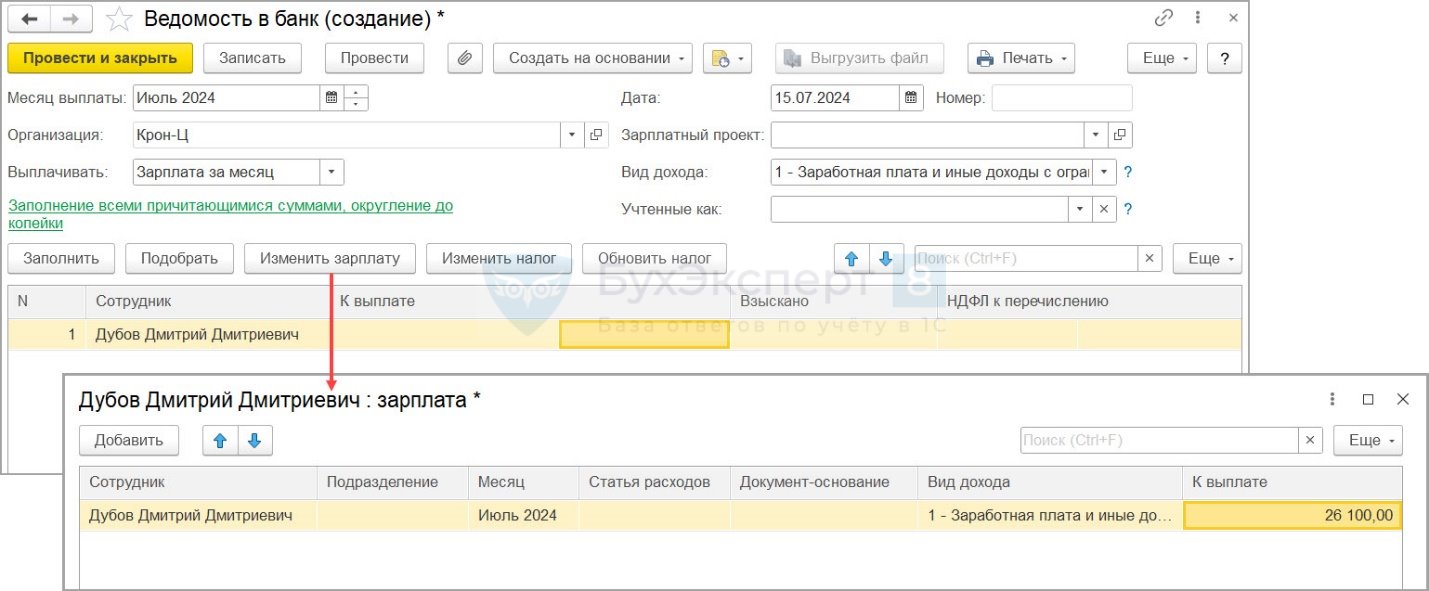

Для выплаты аванса по договору ГПХ заполним вручную Ведомость. В поле Выплачивать выберем Зарплата за месяц. По кнопке Подобрать добавим в документ Дубова Д. Д.

Откроем расшифровку выплаты по кнопке Изменить зарплату и внесем сумму аванса по договору:

Сумму к выплате рассчитаем самостоятельно:

- 30 000 (сумма начисленного аванса) – 3 900 (удержанный НДФЛ) = 26 100 руб.

При этом колонку Документ основание оставляем пустой.

НДФЛ к перечислению также внесем вручную. В качестве Документа-основания укажем Операцию учета НДФЛ.

При формировании документа Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете) за июль 2024 такой аванс в нем не отразится. Это значит, что аванс по ГПХ не пройдет по проводкам. Также мы не регистрировали в ЗУП 3.1 аванс по договору ГПХ как полноценное начисление – с него не начислились взносы. Это означает, что корректировки в БУ и учете взносов не потребуются.

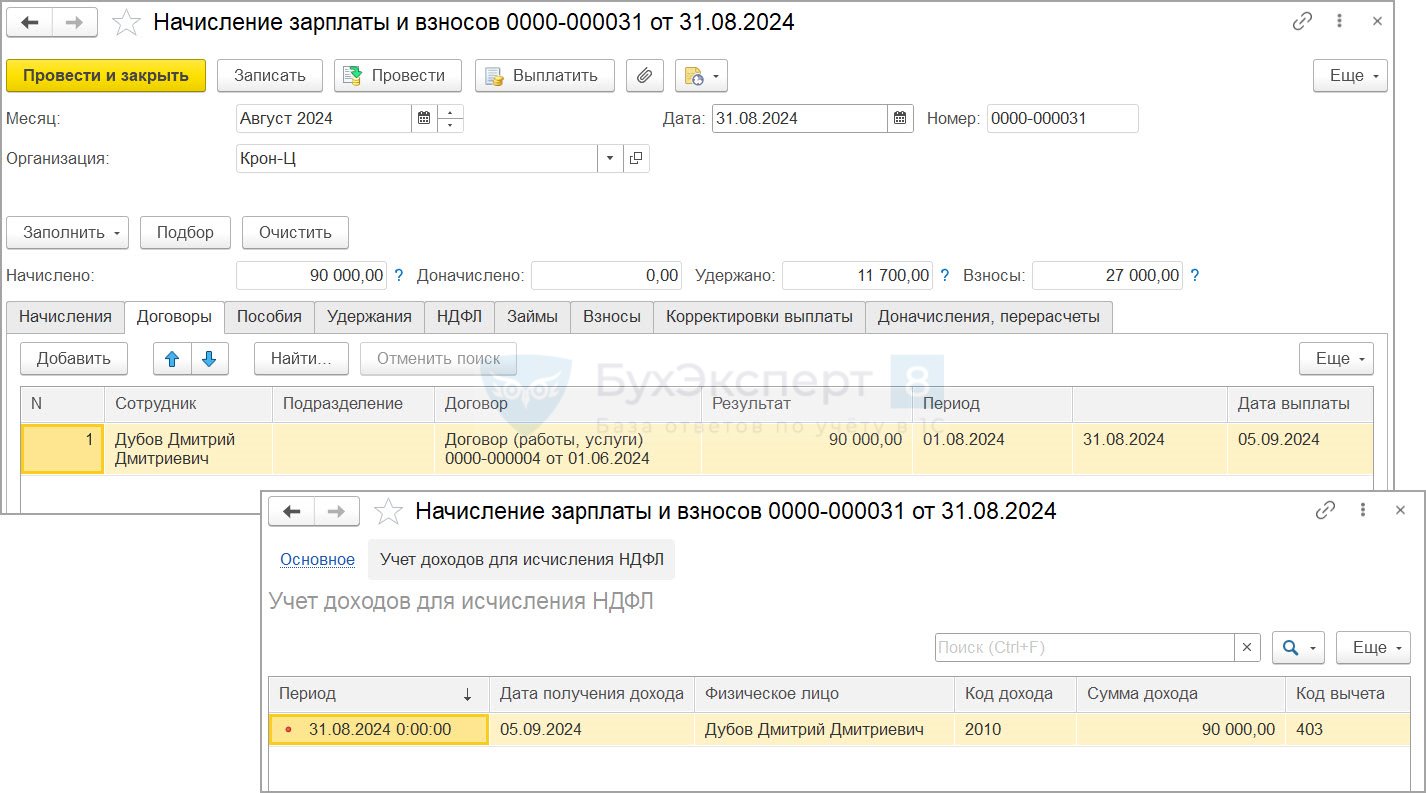

Регистрация и выплата окончательной оплаты по договору ГПХ

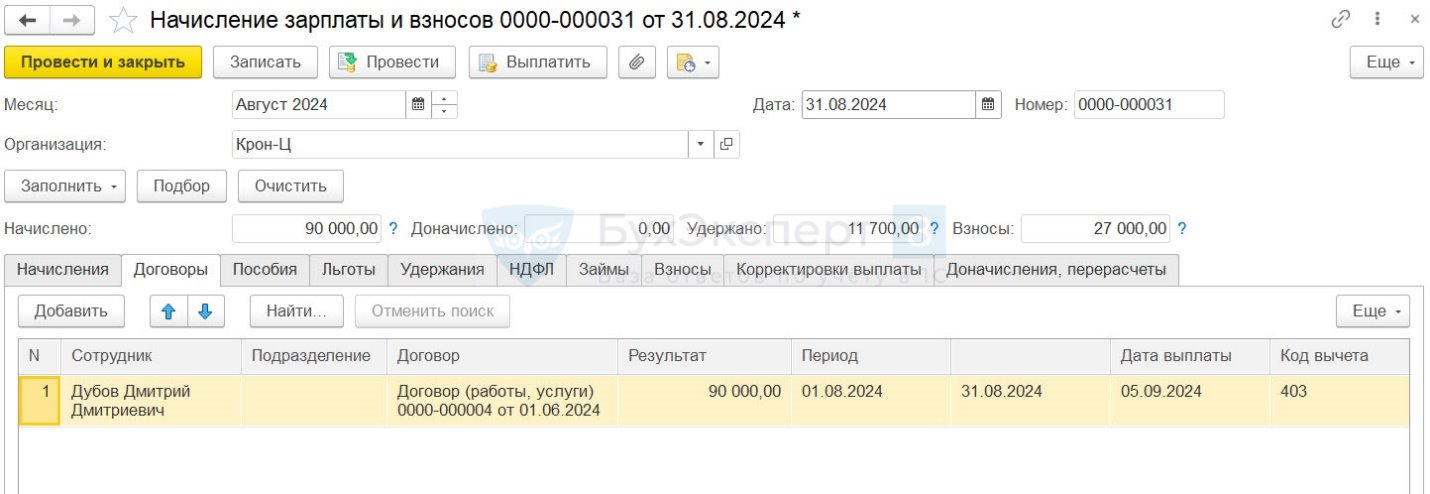

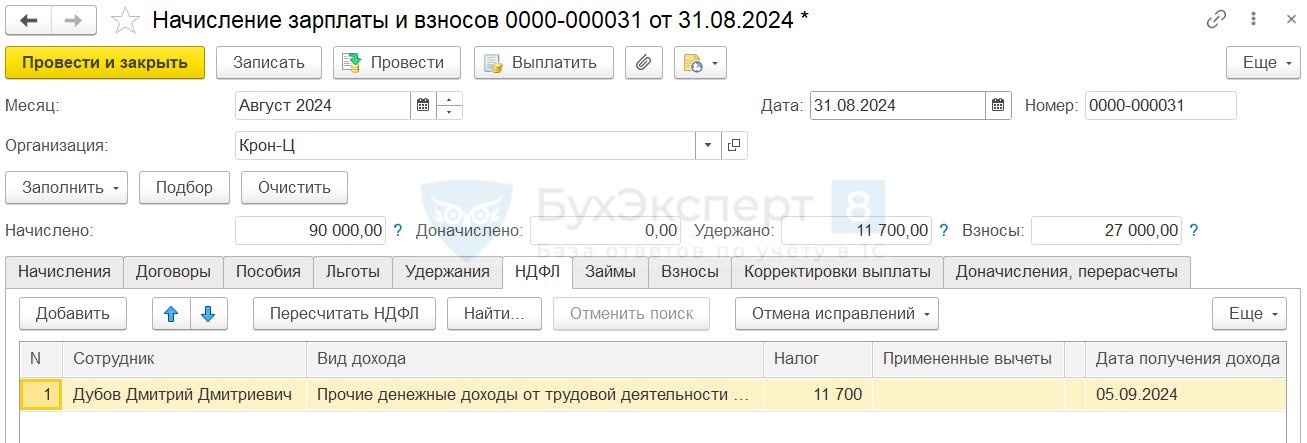

Внесем в Августе 2024 окончательный расчет с Дубовым Д. Д. после сдачи работ. При проведении документа Начисление зарплаты и взносов в учет НДФЛ попадает вся сумма вознаграждения – 90 000 руб.

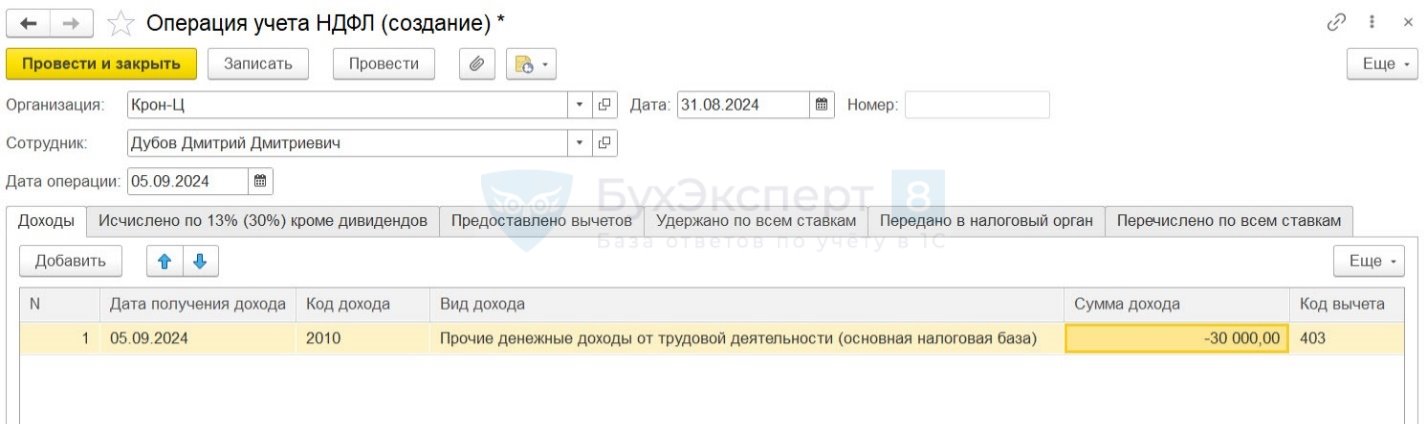

Т.к. часть этого дохода в сумме аванса (30 000 руб.) уже была ранее зарегистрирована в учете НДФЛ, теперь в учет НДФЛ нужно включить не всю сумму вознаграждения, а только оставшуюся часть (60 000 руб.). Для этого скорректируем доход и исчисленный налог документом Операция учета НДФЛ:

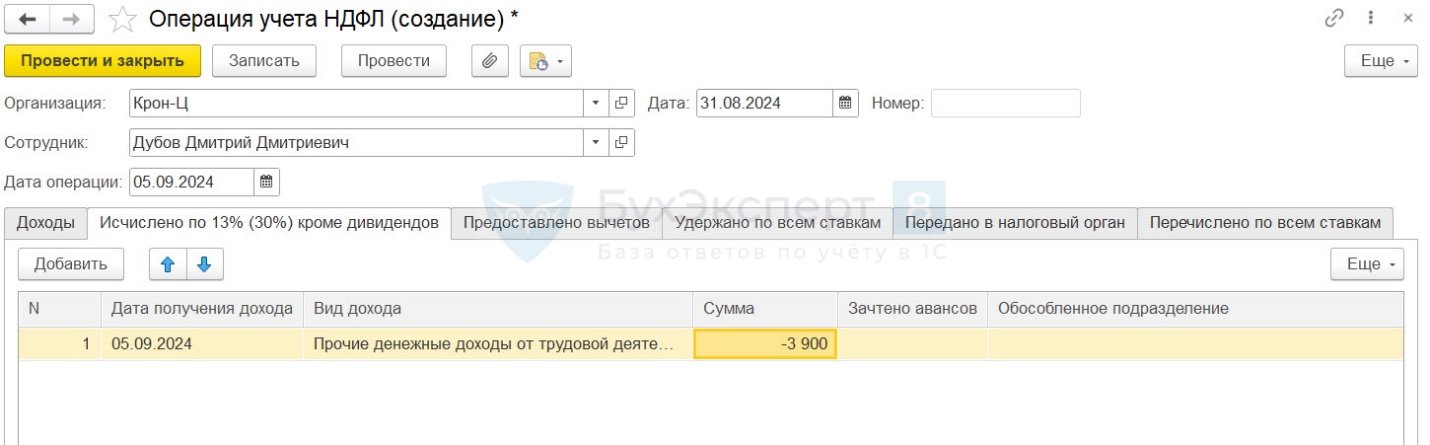

- На вкладке Доходы уменьшим сумму дохода на дату окончательной оплаты по договору. Для этого внесем сумму ранее выданного аванса (30 000 руб.) со знаком «минус», а в поле Дата получения дохода укажем 05.09.2024.

- На вкладке Исчислено по 13% (30%) кроме дивидендов по аналогии уменьшим сумму налога на дату окончательной оплаты по договору. Укажем сумму НДФЛ с аванса (3 900 руб.) со знаком «минус» и дату получения дохода 05.09.2024.

Документ заполним идентично тому, как заполняли документ Операция учета НДФЛ при выдаче аванса. Отличия будут только:

- в знаке всех сумм – они должны быть с «минусом»

- Дате получения дохода – уменьшаем доход не на дату выплаты аванса, а на дату окончательной оплаты по договору ГПХ (05.09.2024)

Поэтому удобно создавать новый документ Операция учета НДФЛ копированием и затем скорректировать Дату получения дохода и добавить знак «минус» для сумм дохода и НДФЛ.

В документе Начисление зарплаты и взносов при этом останутся исходные суммы:

Сумма НДФЛ по договору ГПХ:

- 90 000 (Сумма начисленная по договору ГПХ) * 13% (Ставка НДФЛ) = 11 700 руб.

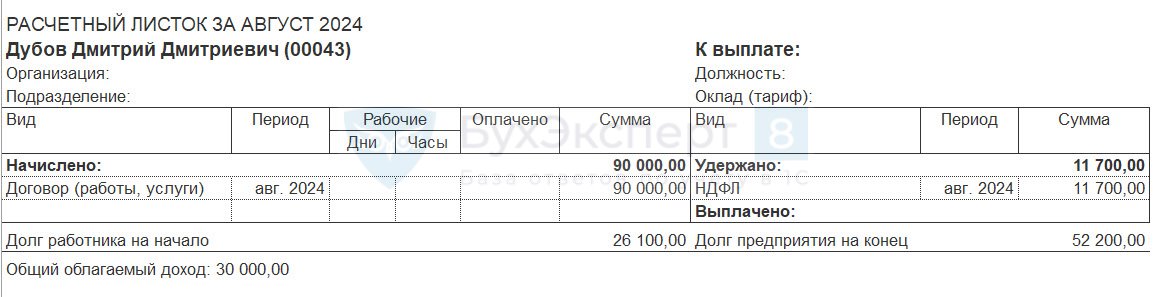

Это правильно, т. к. в бухгалтерском учете отразить доход и налог нужно в периоде окончательных расчетов с работником. Вся сумма вознаграждения и НДФЛ с него попадут в Расчетный листок (Зарплата – Отчеты по зарплате) в сентябре.

Также по договорнику ГПХ корректно определится оставшаяся сумма к выплате.

Сумма к выплате:

- (90 000 <Сумма начисленная по договору> – 11 700 <НДФЛ с полной суммы договора>) – 26 100 <Выплаченный ранее аванс> = 52 200 руб.

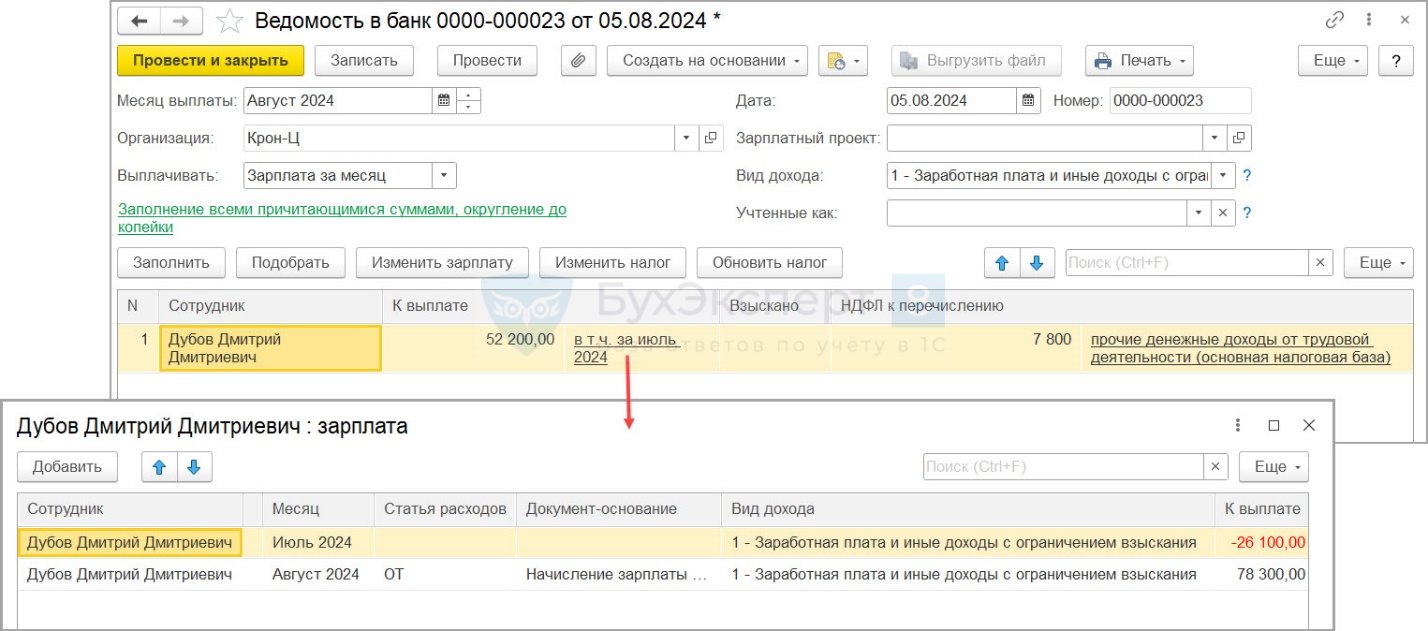

Отразим выплату по договору ГПХ документом Ведомость в банк. В расшифровке выплаты видно, что учлась сумма ранее выплаченного аванса – итоговая сумма к выплате совпадает с нашими расчетами (52 200 руб.).

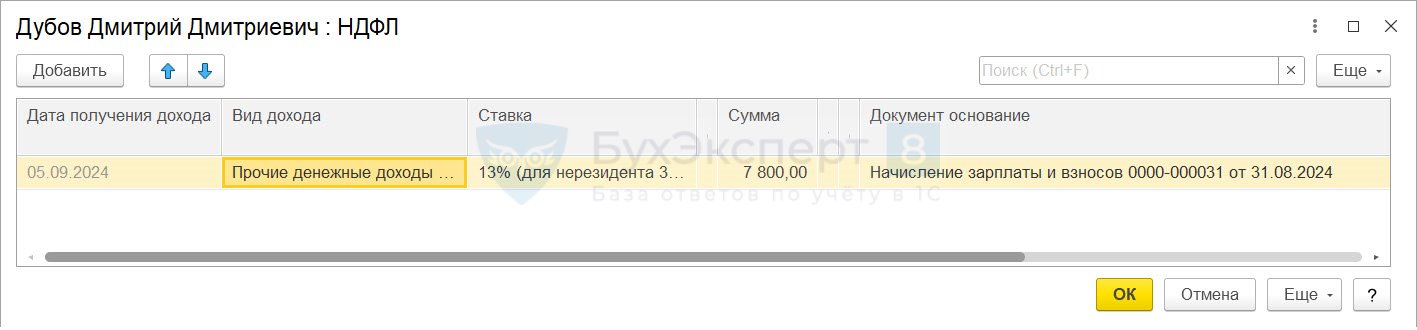

НДФЛ к перечислению заполнен с учетом удержанной при выплате аванса суммы налога.

НДФЛ к перечислению:

- 11 700 (НДФЛ с начисления по договору ГПХ) – 3 900 (НДФЛ с аванса по договору) = 7 800 руб.

Важно, чтобы дата ведомости на выплату окончательной оплаты по договору ГПХ точно совпадала с планируемой датой выплаты в Начислении зарплаты и взносов (или Начислении по договорам). В нашем примере это 05.09.2024. Т.к. Мы привязывали ручные корректировки учета именно к этой дате, если ведомость провести другим числом, доходы и исчисленный НДФЛ «разъедутся» по разным датам получения дохода.

Поэтому если после начисления окончательной оплаты по договору решено выплатить ее в другой день, потребуется:

- Изменить плановую дату в документе, которым начислили оплату – Начисление зарплаты и взносов или Начисление по договорам

- Изменить дату получения дохода в документе Операция учета НДФЛ, введенном после начисления окончательной оплаты по договору

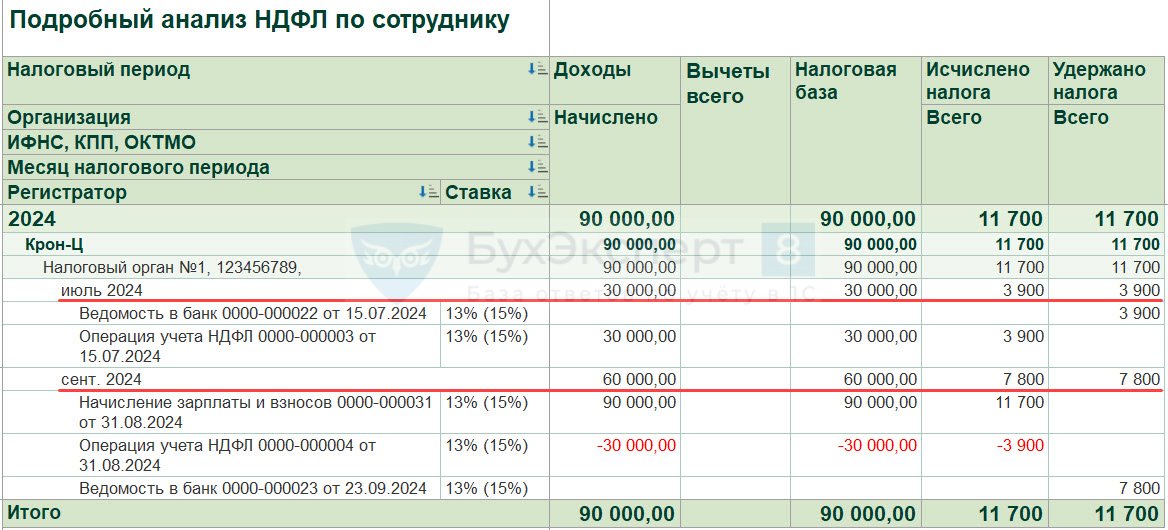

Результат – расчеты по договору в учете НДФЛ, взносов и БУ

В учете НДФЛ аванс по договору 30 000 руб. и НДФЛ с него 3 900 руб. отражены по дате выплаты в июле 2024. А остаток выплаты по договору ГПХ 60 000 руб. и НДФЛ 7 800 руб. отражены по дате окончательного расчета, 05.09.2024 – в сентябре 2024.

Что касается учета взносов, то вся сумма оплаты по договору ГПХ будет отнесена к августу. Исчисленные с оплаты взносы также будут отражены в августе.

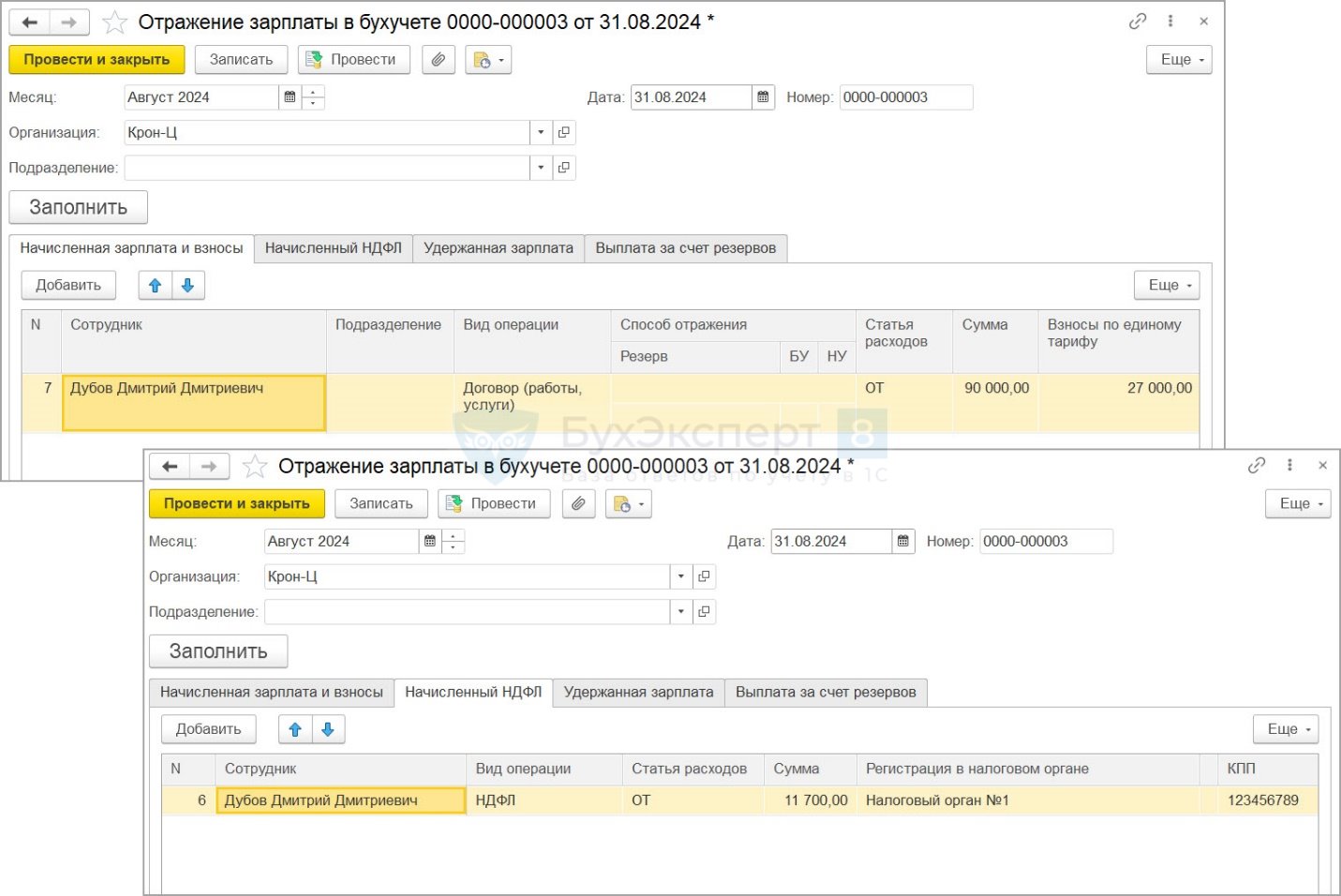

В документ Отражение зарплаты в бухучете за сентябрь попадет полная сумма по договору (90 000 руб.) и НДФЛ с нее (11 700 руб.).

Способ 2. Начисление аванса по договору ГПХ документом Начисление за первую половину месяца

Суть метода в том, чтобы для авансов по договорам ГПХ использовать типовой механизм зачета зарплатных авансов в учете НДФЛ

При начислении аванса:

- Настроить новый вид начисления

- Аванс по ГПХ начислить документом Начисление за первую половину месяца по новому виду начисления. С суммы аванса будет исчислен НДФЛ, но не будут начислены взносы и не будут сформированы проводки по начислению

- Выплату аванса провести Ведомостью (потребуется временно «принять на работу» договорника)

- После подписания акта начисление по договору отразить двумя документами:

- на сумму ранее выплаченного аванса - документом Начисление зарплаты и взносов на вкладке Начисления (чтобы сработал зачет аванса для целей учета НДФЛ)

- на сумму по акту за вычетом аванса – документом Начисление по договорам или документом Начисление зарплаты и взносов на вкладке Договоры. НДФЛ будет исчислен только с суммы сверх аванса, взносы – со всей начисленной суммы, проводки будут сформированы на всю начисленную сумму

- Выплату по акту провести Ведомостью, автоматически будет заполнена сумма за вычетом ранее выплаченного аванса

Рассмотрим предложенную методику на примере.

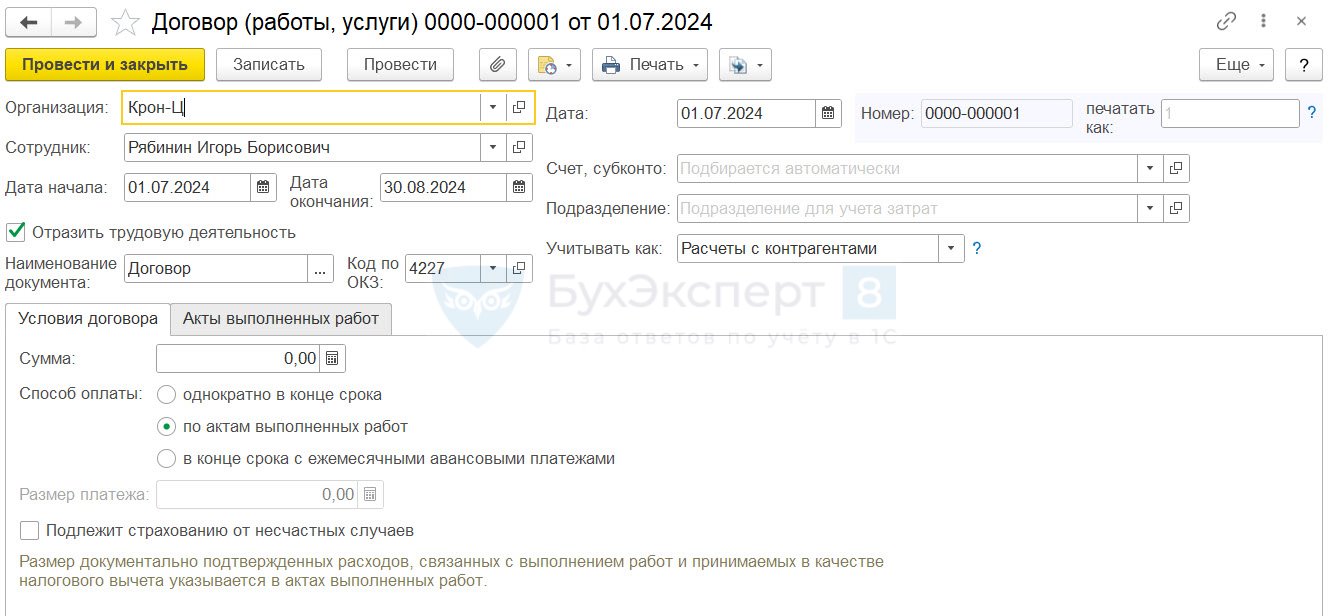

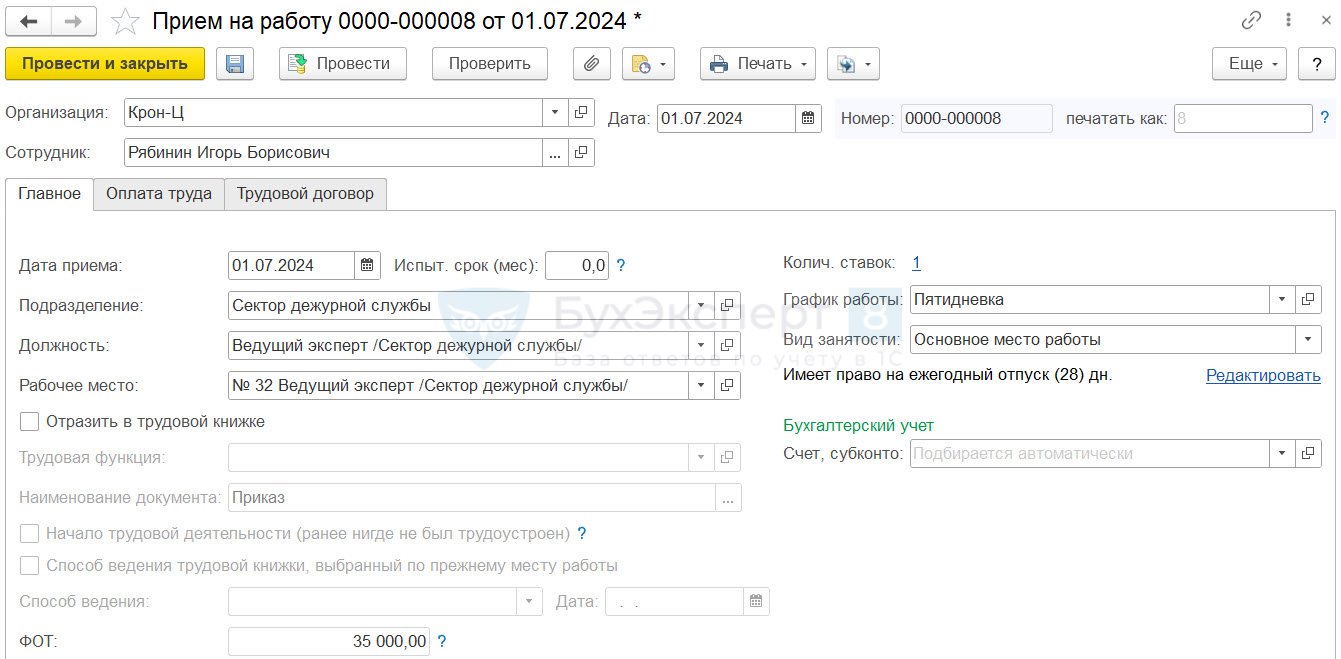

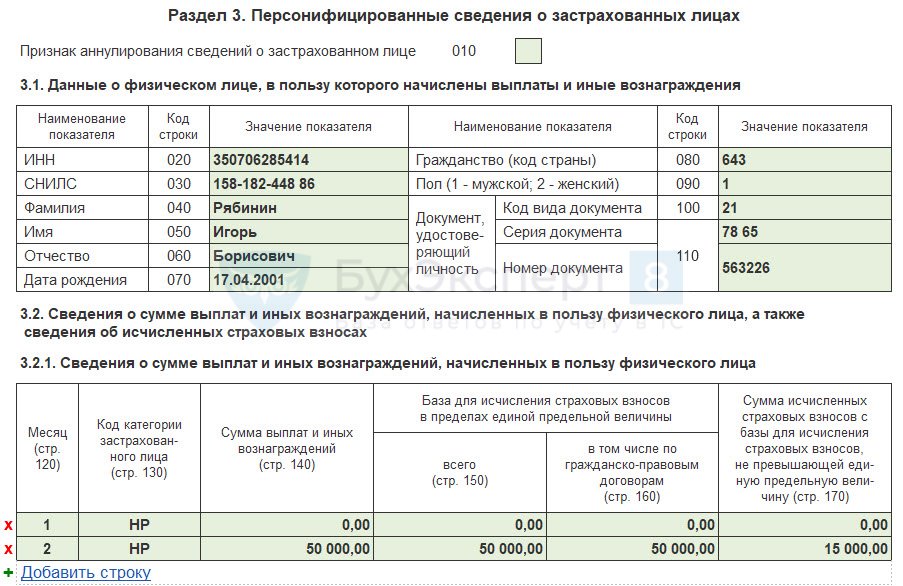

С физическим лицом Рябининым И. Б. заключен договор ГПХ сроком действия с 01.07.2024 по 31.08.2024. Сумма оплаты по договору подряда составит 50 000 руб.

Договором предусмотрена выплата аванса в размере 10 000 руб. в первый месяц.

Разберем, как начислить и выплатить аванс по договору ГПХ с помощью документа Начисление за первую половину месяца.

Шаг 1. Настройка начисления для авансов по ГПХ

Настроим новый вид начисления Аванс по договору подряда (Настройка – Начисления).

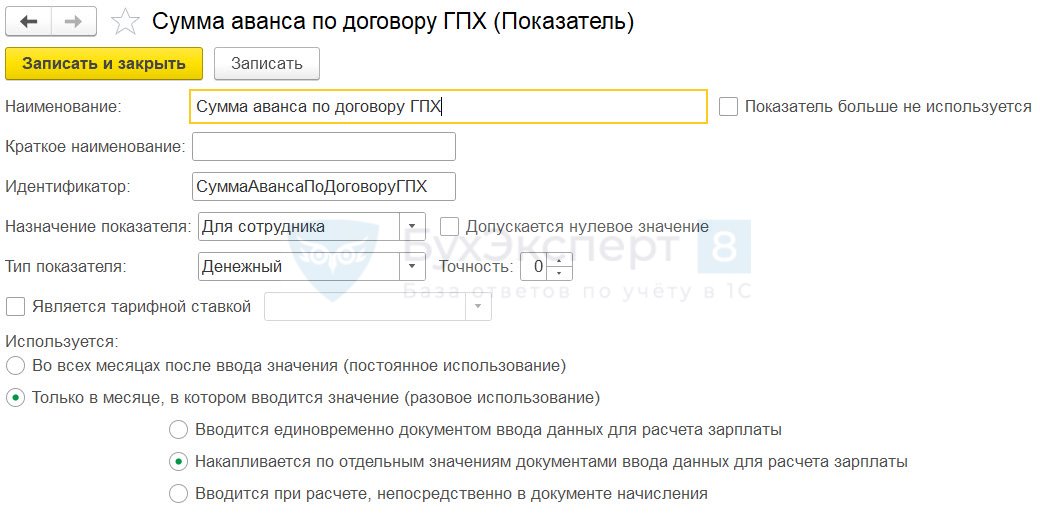

Для этого сначала создадим Показатель расчета зарплаты (Настройка – Показатели расчета зарплаты). Назовем его Сумма аванса по договору ГПХ. В настройках показателя укажем:

- Назначается Для сотрудника

- Тип показателя Денежный

- Используется Только в месяце, в котором вводится значение

- Накапливается по отдельным значениям документами ввода данных для расчета зарплаты

Вводить показатель через данные для расчета зарплаты мы не будем, результат будем сразу вносить в документах Начисление за первую половину месяца и Начисление зарплаты и взносов.

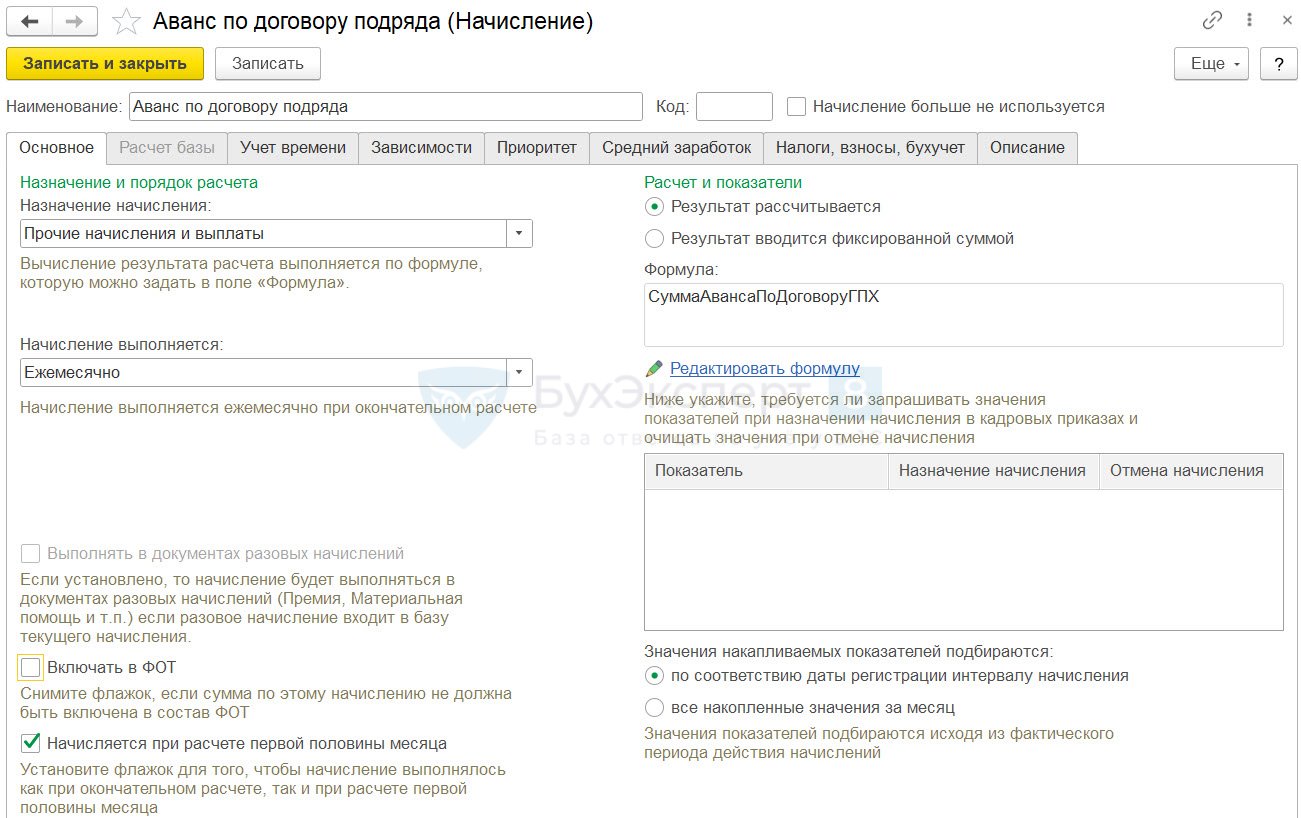

Теперь создадим начисление Аванс по договору подряда.

На вкладке Основное укажем:

- Назначение начисления Прочие начисления и выплаты

- Начисление выполняется Ежемесячно

- Формула Сумма аванса по договору ГПХ

- Установим флажок Начисляется при расчете за первую половину месяца

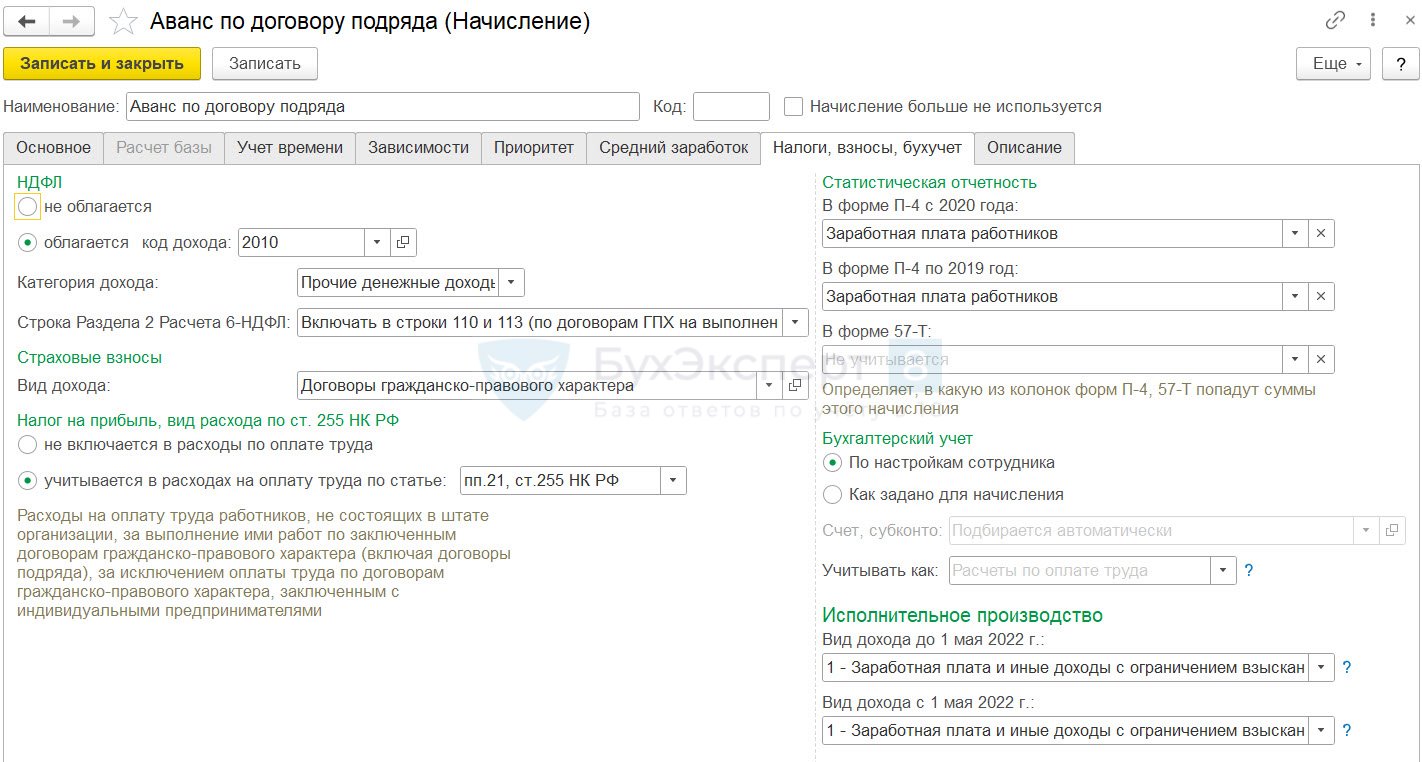

На вкладке Налоги, взносы, бухучет укажем:

- НДФЛ облагается по коду 2010

- Категория дохода Прочие денежные доходы от трудовой деятельности (основная налоговая база)

- Вид дохода для страховых взносов – Договоры гражданско-правового характера

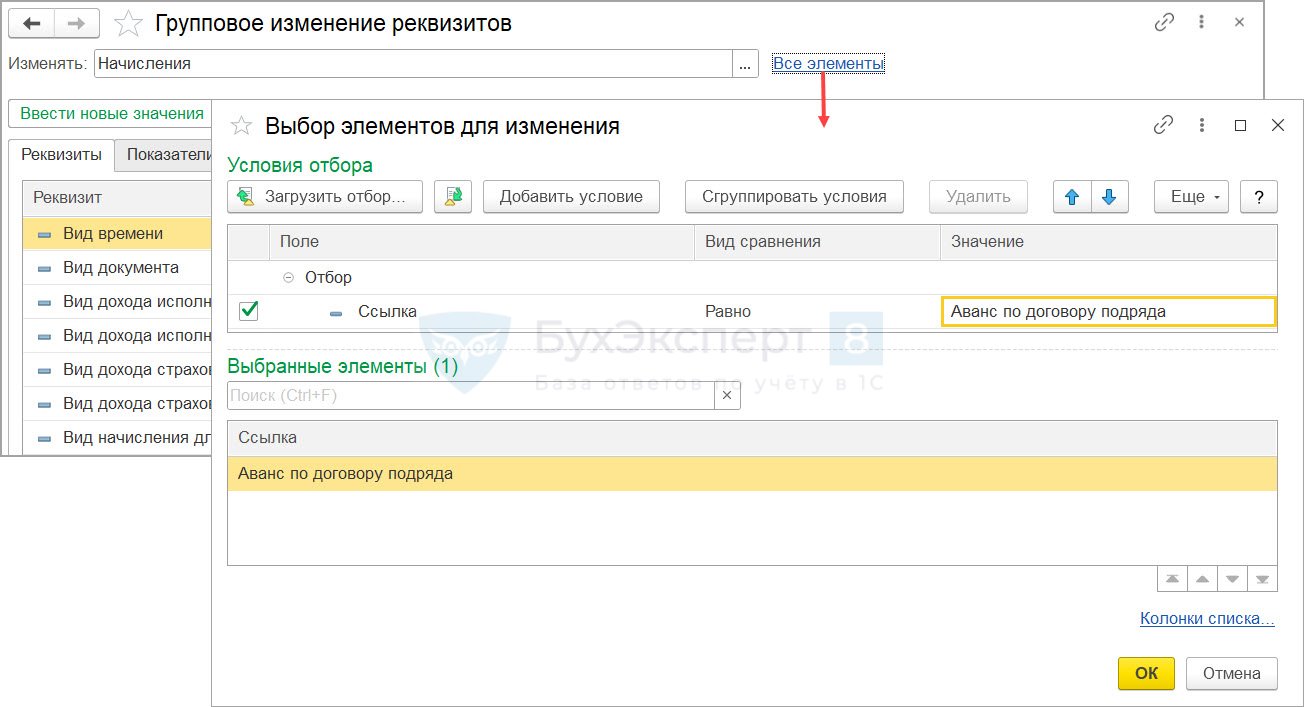

Чтобы выбрать вид дохода для страховых взносов Договоры гражданско-правового характера воспользуемся групповой обработкой (Администрирование – Обслуживание – Корректировка данных – Групповое изменение реквизитов)

Выберем, что изменяем Начисления, добавим условия отбора и укажем вид начисления – Аванс по договору подряда

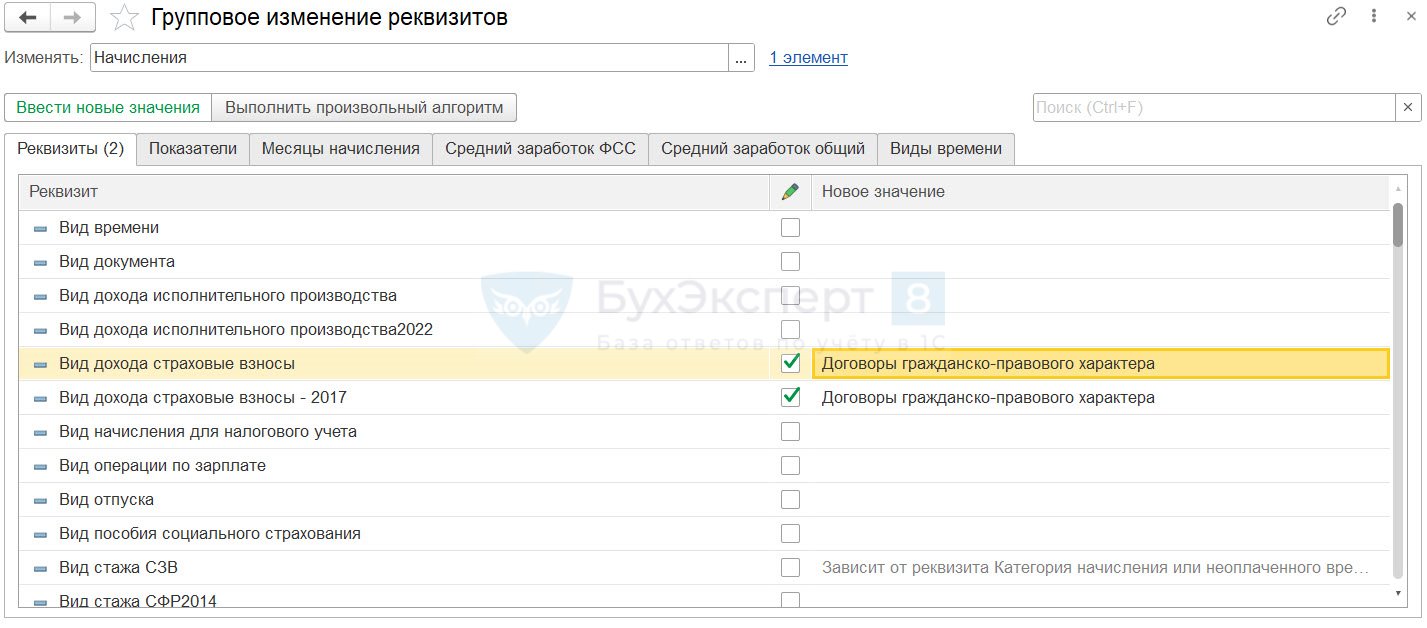

Для реквизита Вид дохода страховые взносы и Вид дохода страховые взносы – 2017 устанавливаем значение Договоры гражданско-правового характера.

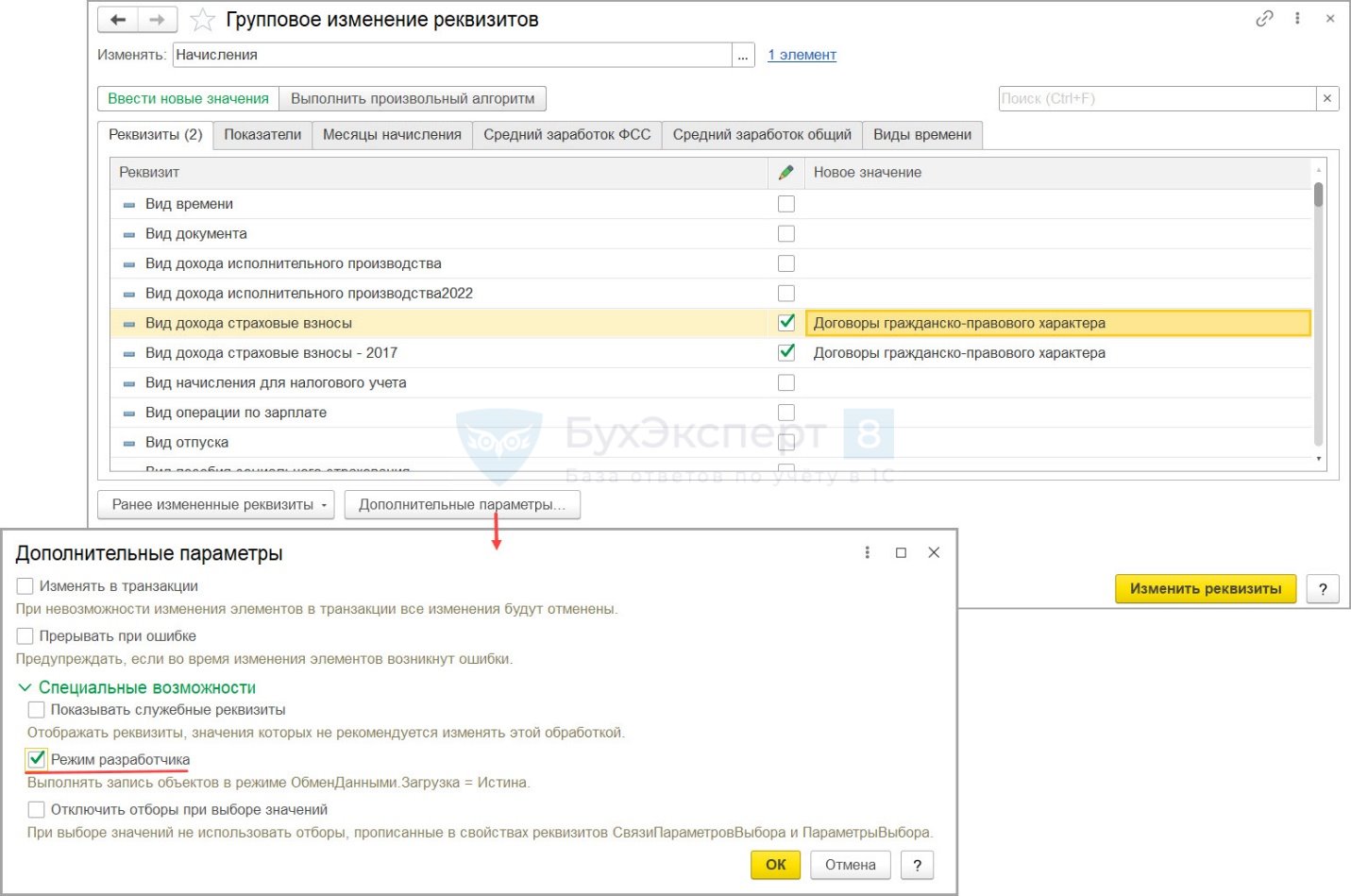

По команде Дополнительные параметры в разделе Специальные возможности установим флажок Режим разработчика. Нажмем ОК. И далее Изменить реквизиты.

Шаг 2. Начисление аванса договорнику ГПХ

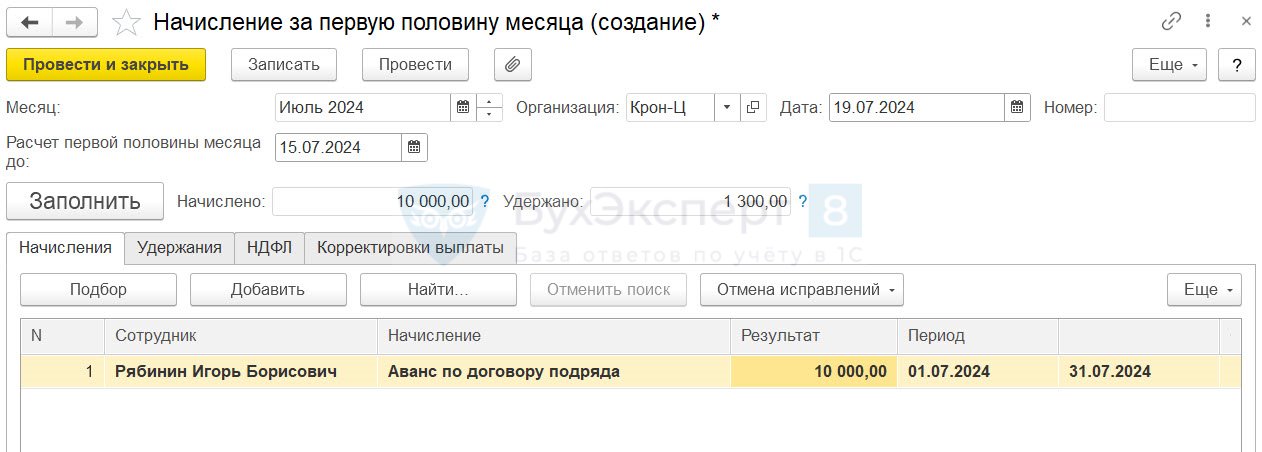

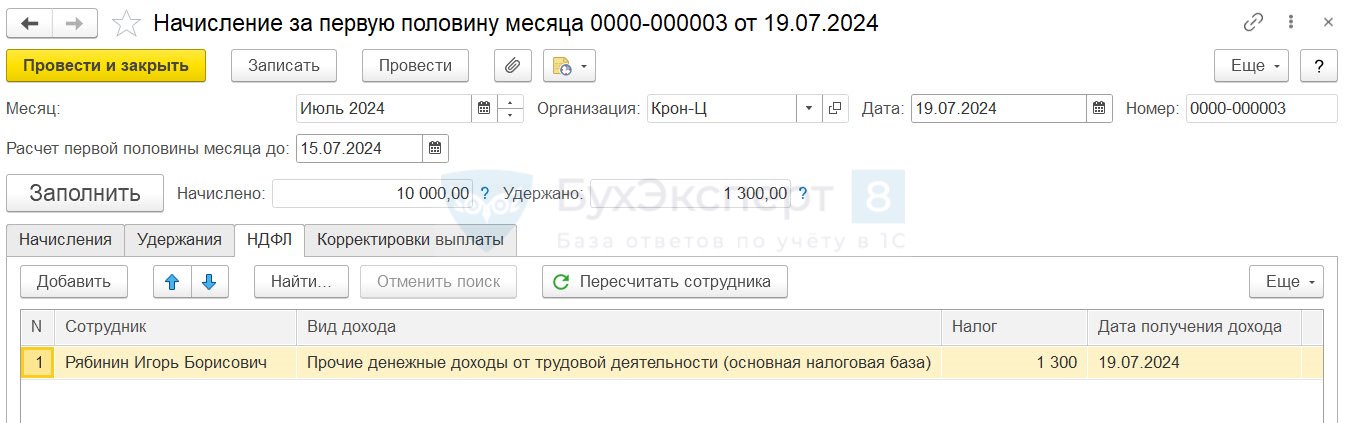

В документе Начисление за первую половину месяца за июль на вкладке Начисления добавим сотрудника вручную по кнопке Добавить. Выберем наше начисление – Аванс по договору подряда и результат 10 000 руб. укажем вручную.

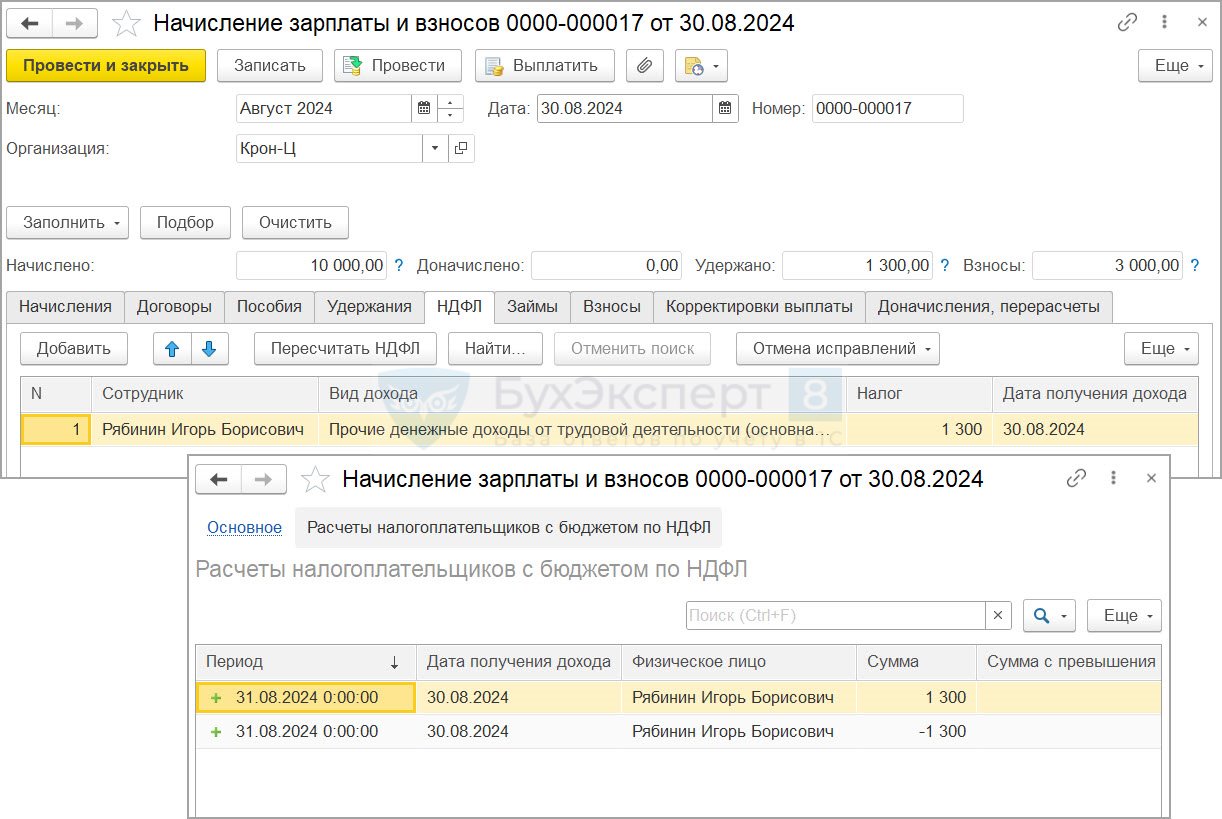

На вкладке НДФЛ налог 1 300 руб. посчитался автоматически.

Шаг 3. Выплата аванса договорнику ГПХ

Для формирования Ведомости на выплату аванса договорнику ГПХ, понадобится временно принять его на работу.

После того, как заполним Ведомость на аванс, нужно отменить проведение документа Прием на работу.

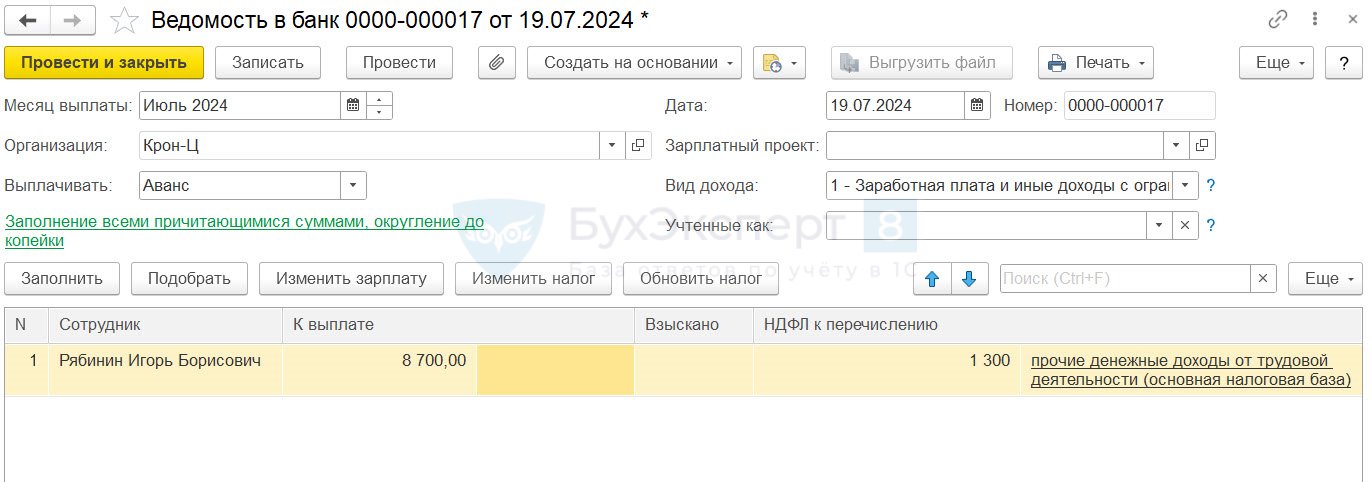

При заполнении Ведомости на аванс, в нее автоматически подтянется и сумма к выплате, и сумма НДФЛ с аванса.

В Расчетном листке за июль видна сумма выплаты, но нет начислений. Также, как и при выплате аванса обычным сотрудникам.

Шаг 4. Начисление окончательной оплаты по договору ГПХ

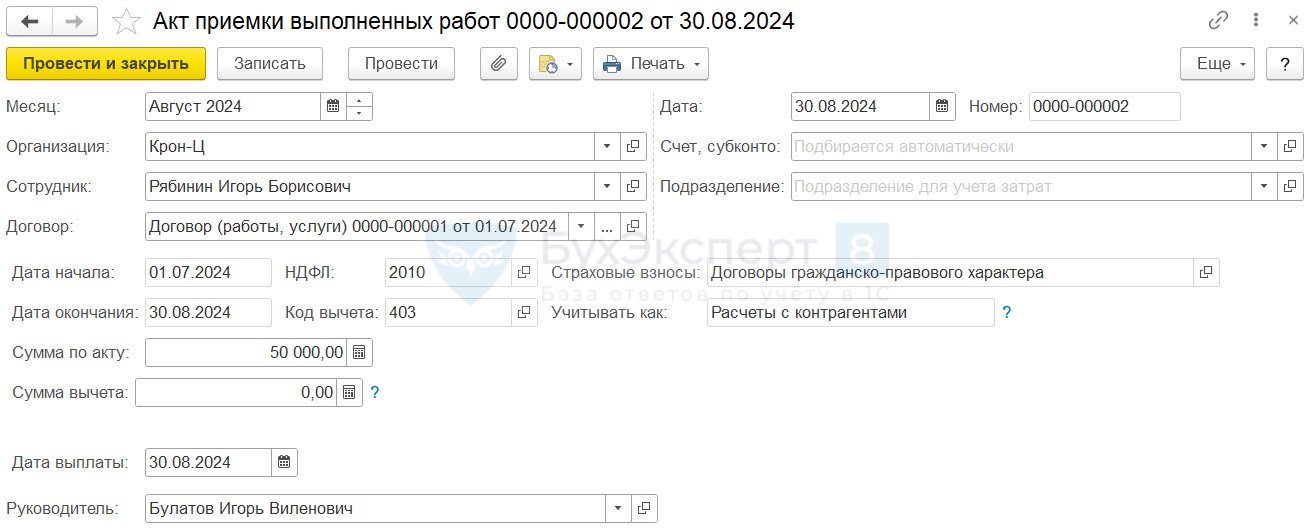

В августе 2024 подписан акт выполненных работ и теперь нужно провести окончательный расчет и зачесть аванс по договору.

Начисление проведем двумя документами:

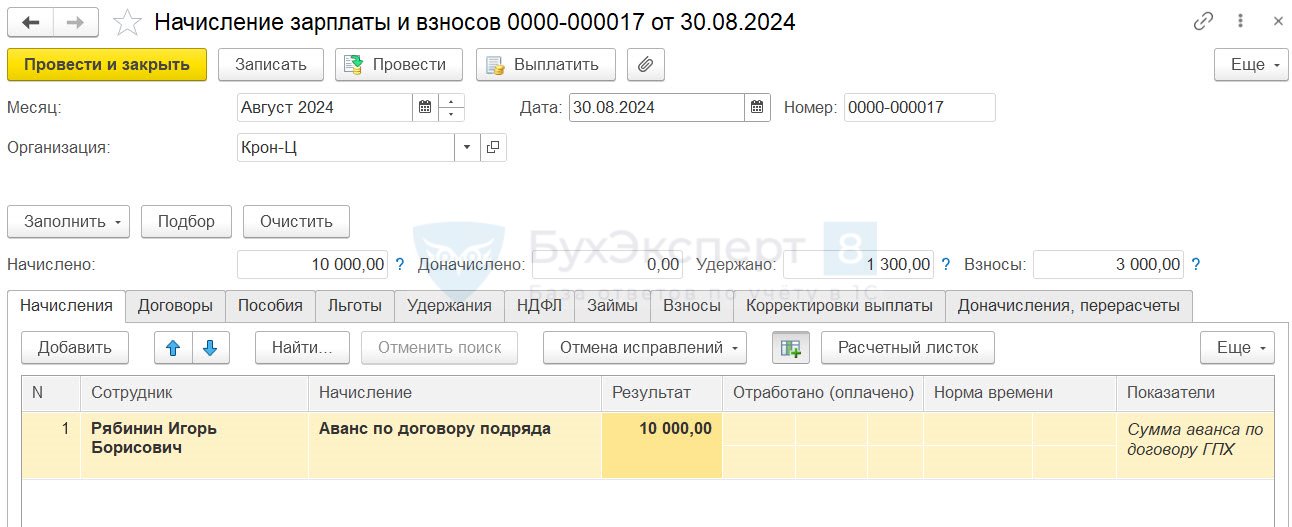

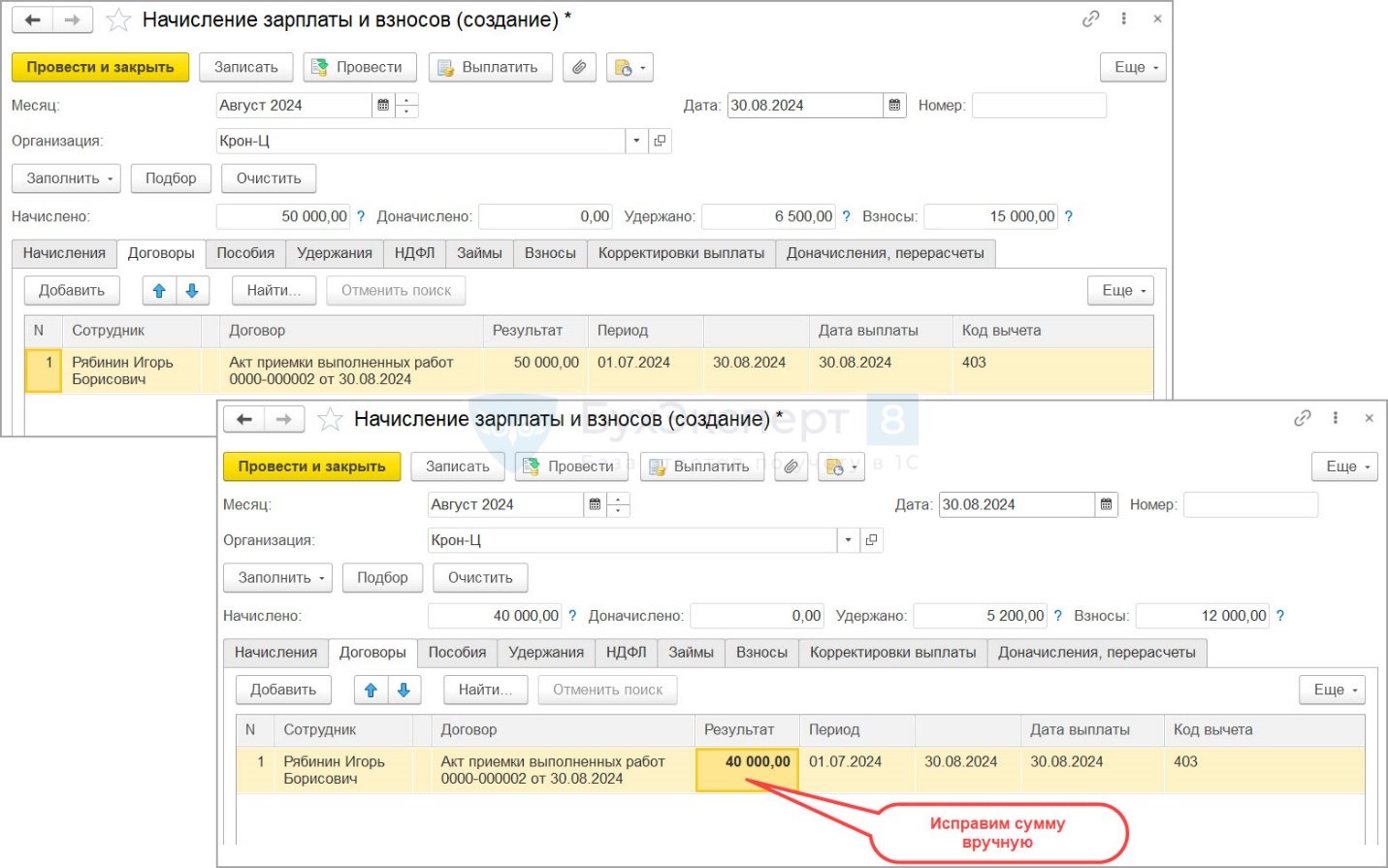

- Начисление зарплаты и взносов за август, чтобы зачесть аванс по договору ГПХ. На вкладке Начисления снова добавим сотрудника вручную и укажем сумму аванса.

С суммы аванса по договору исчисляется и зачитывается НДФЛ.

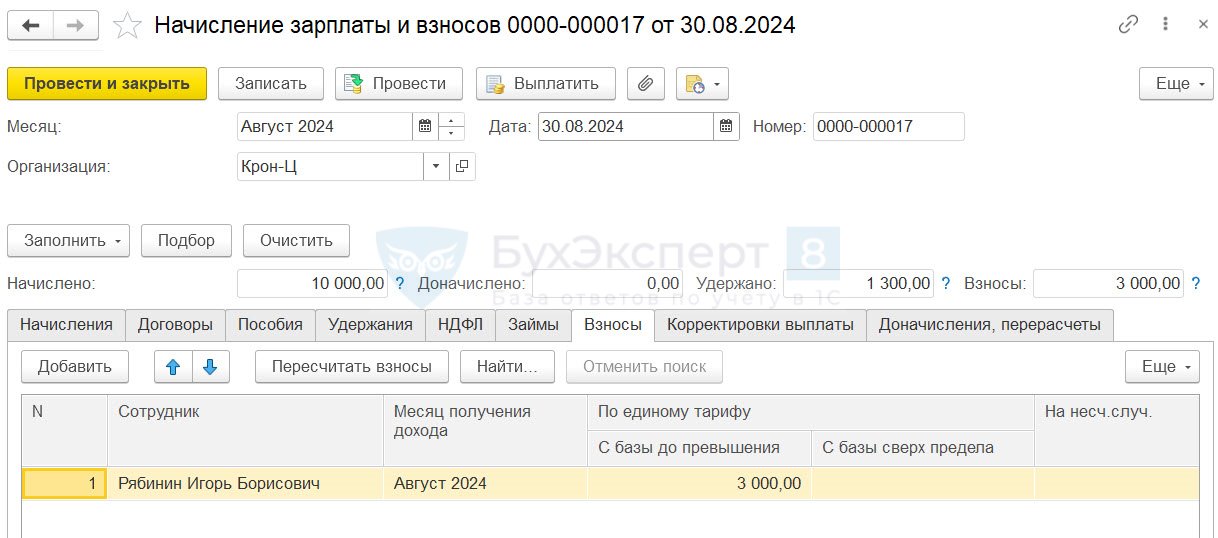

На вкладке Взносы рассчитываются взносы с суммы аванса.

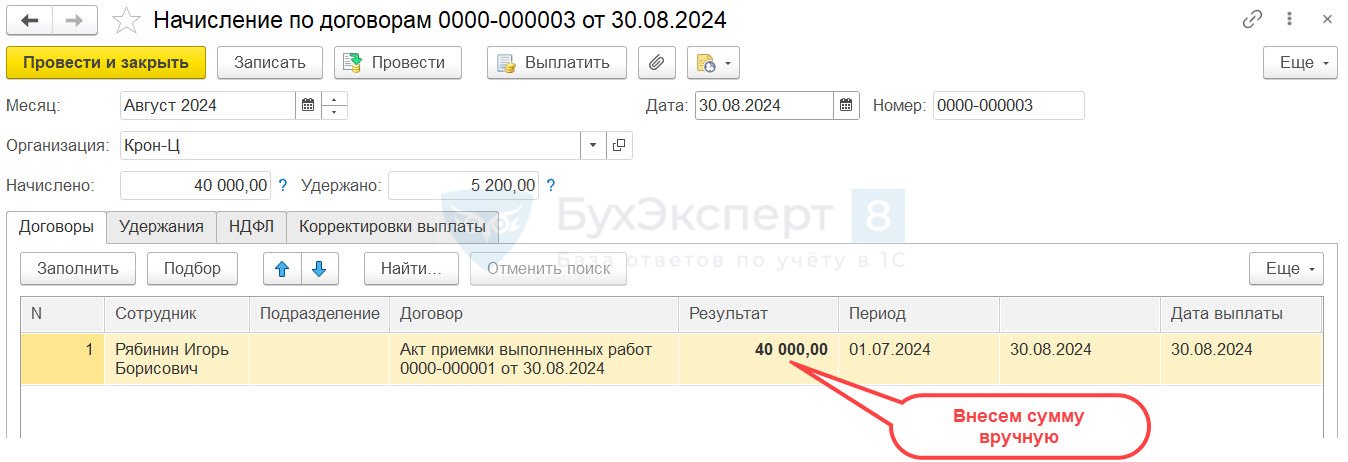

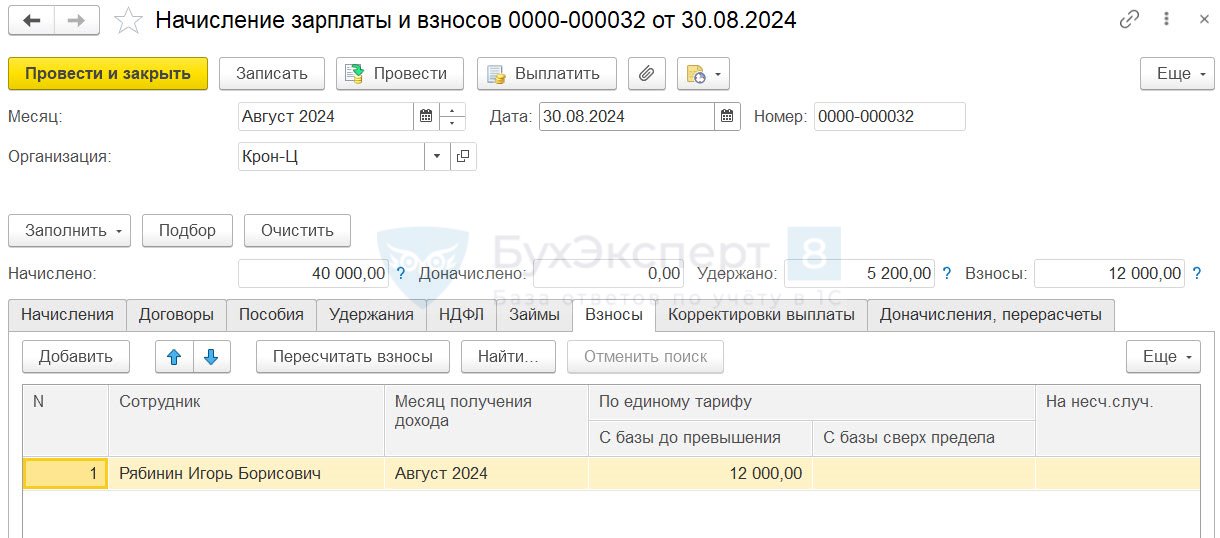

- Второе Начисление зарплаты и взносов за август для оплаты по акту выполненных работ за вычетом уже выплаченного аванса по договору. На вкладке Договоры скорректируем сумму начисления вручную.

50 000 (сумма начисления по акту) – 10 000 (аванс по договору) = 40 000 руб.

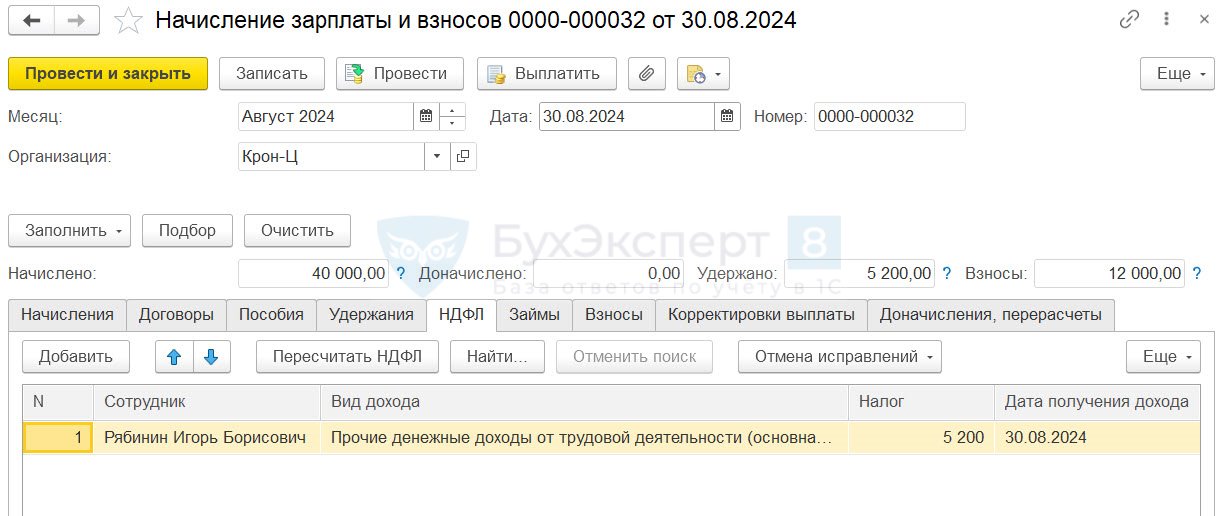

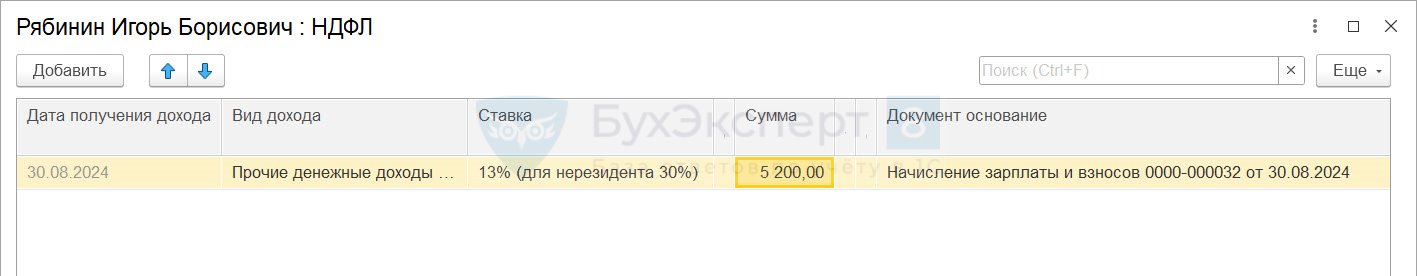

НДФЛ исчислен только с оставшейся суммы выплаты по договору.

40 000 (сумма начисления по акту с учетом аванса) *13% (ставка НДФЛ) = 5 200 руб.

На вкладке Взносы рассчитаны взносы с остатка выплаты.

Начисление оплаты по акту выполненных работ можно сделать и документом Начисление по договорам. На вкладке Договоры скорректируем сумму начисления с учетом уже выплаченного аванса по договору.

Но этот документ «не умеет» рассчитывать взносы. Поэтому важно не забыть рассчитать стразовые взносы с оплаты по договору. Для этого можно создать:

- отдельный документ Начисление зарплаты и взносов

- Документ Перерасчет страховых взносов

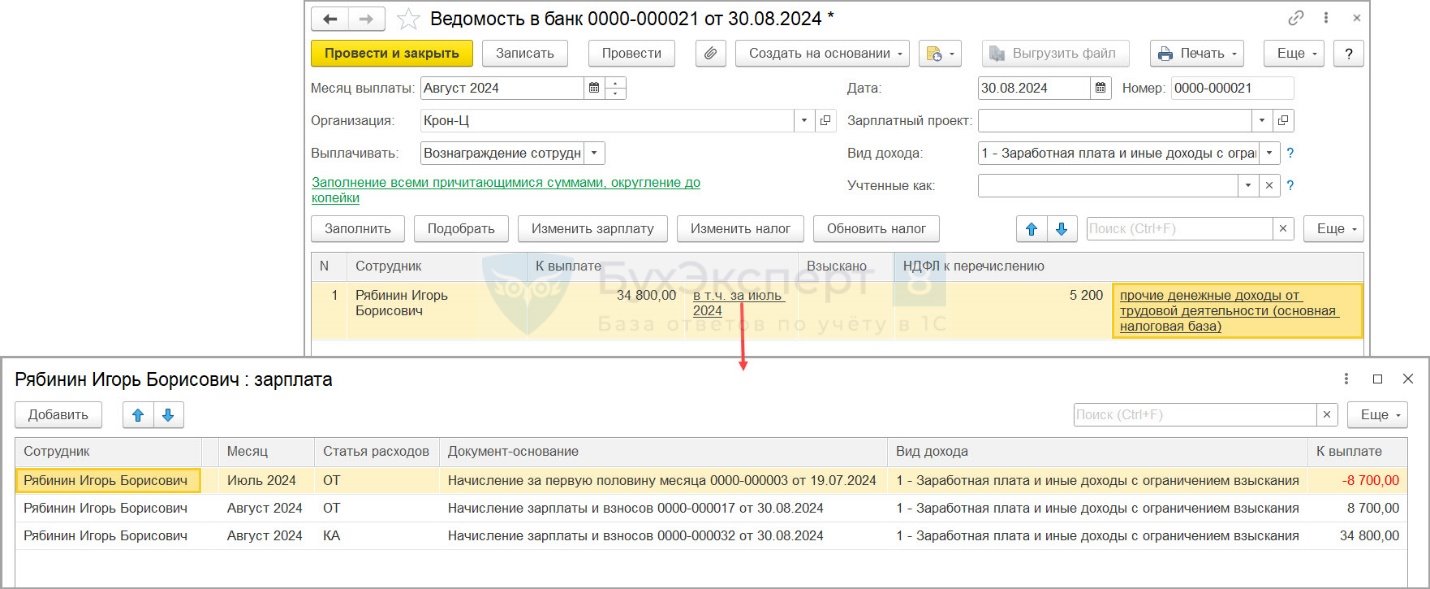

Шаг 5. Выплата вознаграждения по договору ГПХ

Сформируем Ведомость на выплату вознаграждения по договорам. Сумма к выплате 34 800 руб. (40 000 – 5 200).

В расшифровке выплаты видно, что учлась сумма ранее выплаченного аванса. Итоговая сумма к выплате совпадает с нашим расчетом (34 800 руб.).

НДФЛ к перечислению указан только с суммы оплаты остатка по договору – 5 200 руб.

Результат – расчеты по договору в учете НДФЛ, взносов и БУ

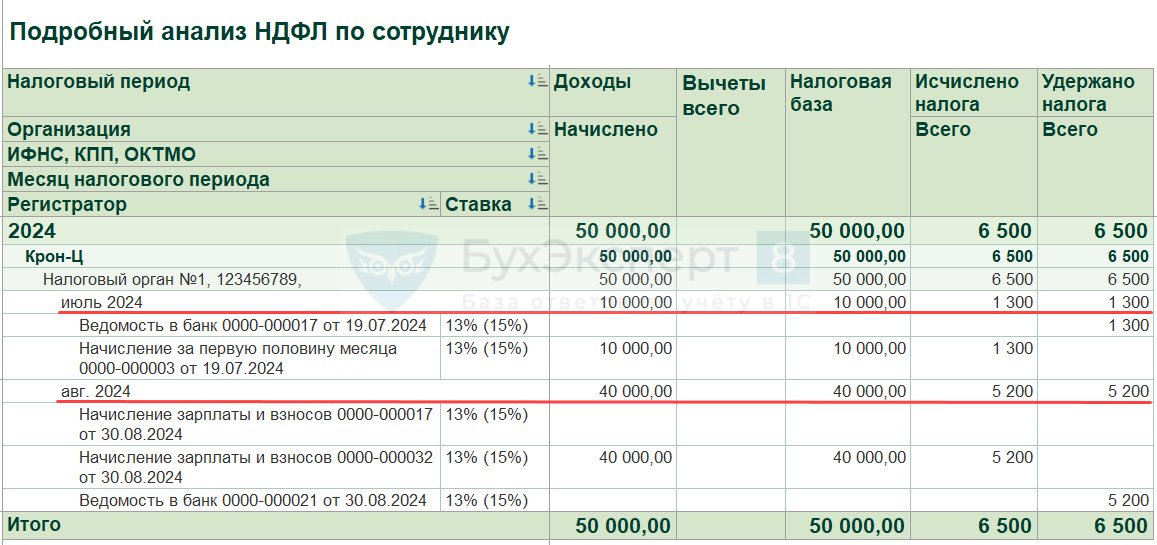

В налоговом учете аванс по договору ГПХ 10 000 руб. и НДФЛ с него 1 300 руб. отражены по дате выплаты аванса, 19.07.224 – в июле 2024.

Остаток выплаты по договору 40 000 руб. и НДФЛ 5 200 руб. отражены по дате выплаты окончательного расчета, 30.08.2024 – в августе 2024.

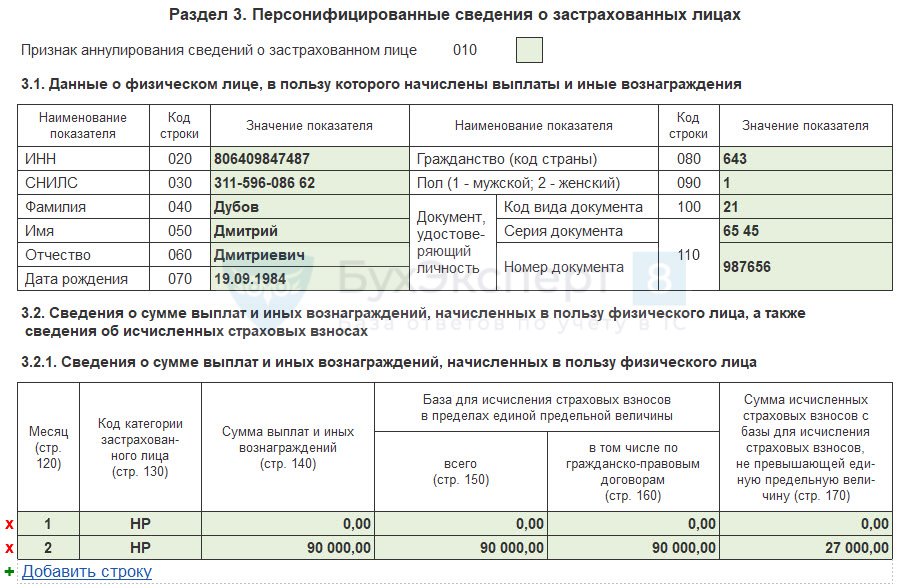

В учете взносов доход в размере полной суммы договора и исчисленные с него взносы будут отражены в августе. Это видно в Расчете по страховым взносам за 9 месяцев 2024.

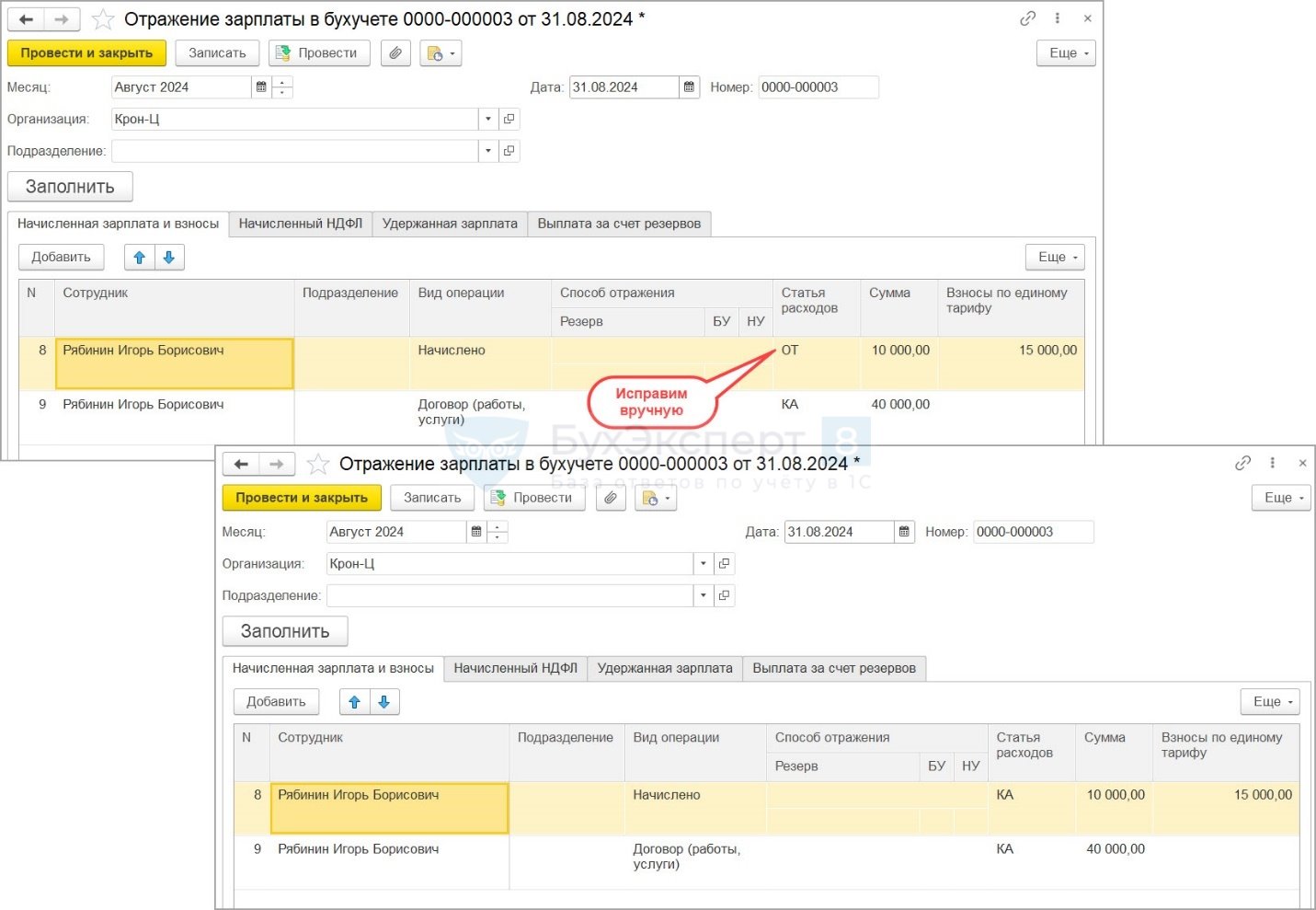

При формировании Отражения зарплаты в бухучете, начисление аванса по договору ГПХ отражается по статье расхода ОТ, а нужно КА. Статью расхода придется исправить вручную на вкладках Начисленная зарплата и Начисленный НДФЛ.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно