Организация заключила договор аренды транспорта с физическим лицом. Рассмотрим, как в ЗУП 3.1 отразить:

- плату за аренду автомобиля

- оплату услуг по управлению автомобилем, если заключен договор на аренду авто с экипажем.

[jivo-yes]

Содержание

Законодательные нюансы и как учесть договор аренды в ЗУП 3.1

Порядок учета договоров аренды автомобиля без экипажа и с экипажем в ЗУП 3.1 различается.

Аренда без экипажа. Такие договоры регулирует Глава 34 ГК РФ, трудовых и гражданско-правовых отношений здесь не возникает. Однако арендная плата подлежит обложению НДФЛ, поэтому в ЗУП 3.1 договор аренды без экипажа нужно учитывать только для целей НДФЛ. Отразить доход в сумме арендной платы и НДФ с него можно документами:

- Начисление прочих доходов (Выплаты – Прочие доходы) – работу с этим документом разберем в статье, раздел Начисление арендной платы.

- Разовое начисление (Зарплата – Разовые начисления) – подойдет только для арендодателей, который являются сотрудниками организации. Работа с этим документом разобрана в статье Настройка и регистрация разовых начислений.

Аренда с экипажем. Такие договоры – смешанные. Кроме арендной платы они содержат условие по оплате услуг по управлению транспортным средством (ТС). Такие услуги уже расцениваются, как работа по договору ГПХ. Поэтому кроме расчета НДФЛ исполнителя по договору аренды авто с экипажем нужно учитывать, как договорника ГПХ:

- Подавать по нему сведения о трудовой деятельности по форме ЕФС-1.

- Включать его в Персонифицированные сведения о физических лицах.

- Начислять взносы на сумму оплаты за услуги управления ТС и включать в РСВ.

- Отправлять по нему в СФР Сведения о застрахованном лице (СЭДО).

Поэтому помимо регистрации арендной платы, на исполнителя по договору аренды с экипажем нужно регистрировать в ЗУП 3.1 Договор (работы, услуги) (Зарплата – Договоры (в т.ч. авторские)). Начислить вознаграждение за водительские услуги можно документами:

- Начисление по договорам (Зарплата – Начисления по договорам (в т.ч. авторским)).

- Начисление зарплаты и взносов.

В договора аренды с экипажем всегда лучше четко прописывать, как сумма выплачивается в счет арендной платы, а какая – за услуги управления автомобилем. Иначе придется облагать всю сумму по договору страховыми взносами. Еще как вариант – заключить два разных договора, отдельно на аренду авто и отдельно на договор ГПХ на услуги водителя.

Рассмотрим на примерах, как в ЗУП 3.1 отразить арендную плату за автомобиль и оплату услуг по управлению транспортным средством.

Начисление арендной платы

Организация заключила договор аренды автомобиля без экипажа с гражданином РФ Ершовым В.С. на период с 01.11.2023 по 31.12.2023. Сумма арендной платы составляет 15 000 руб. в месяц. Разберем, как начислить арендную плату в ЗУП 3.1 за ноябрь.

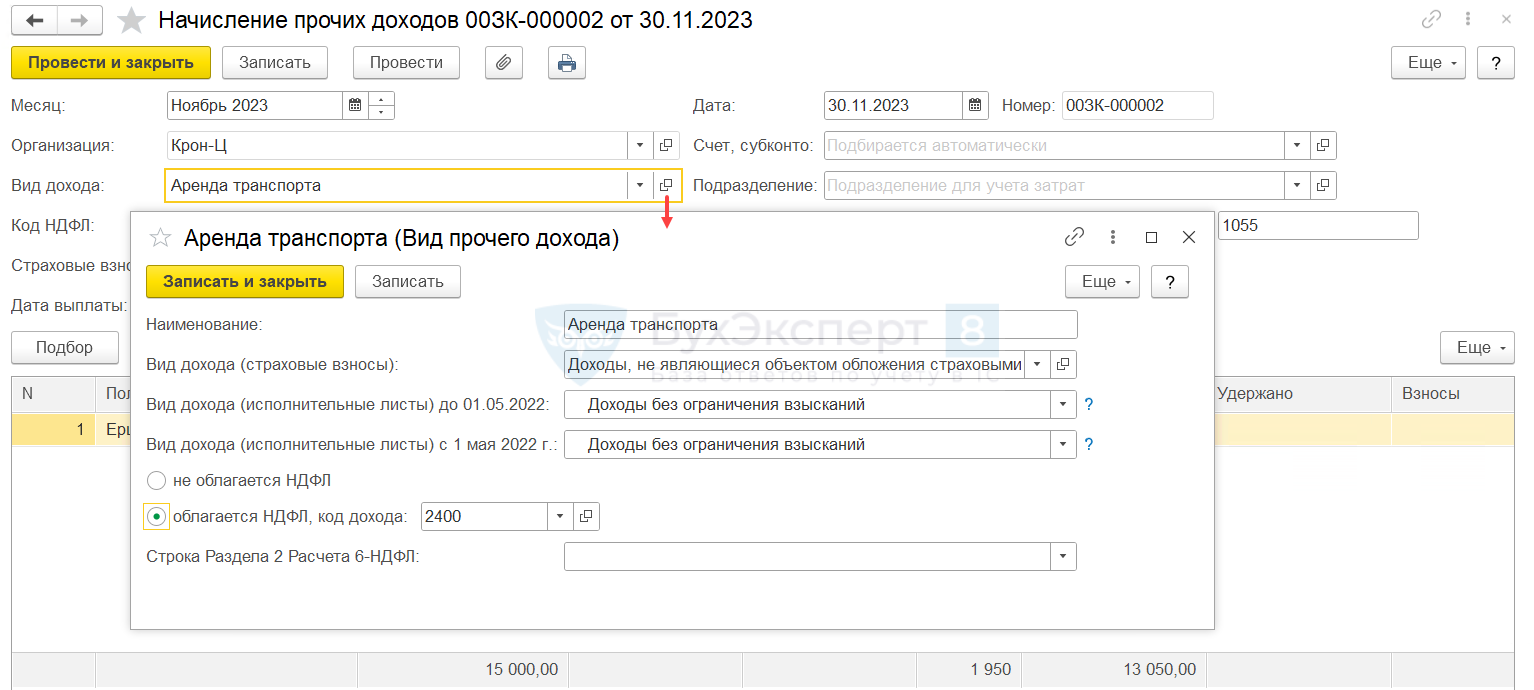

Создадим документ Начисление прочих доходов, укажем месяц Ноябрь. Вид дохода подберем из встроенного справочника Виды прочих доходов физлиц и укажем вручную сумму аренды.

Получите понятные самоучители 2026 по 1С бесплатно:

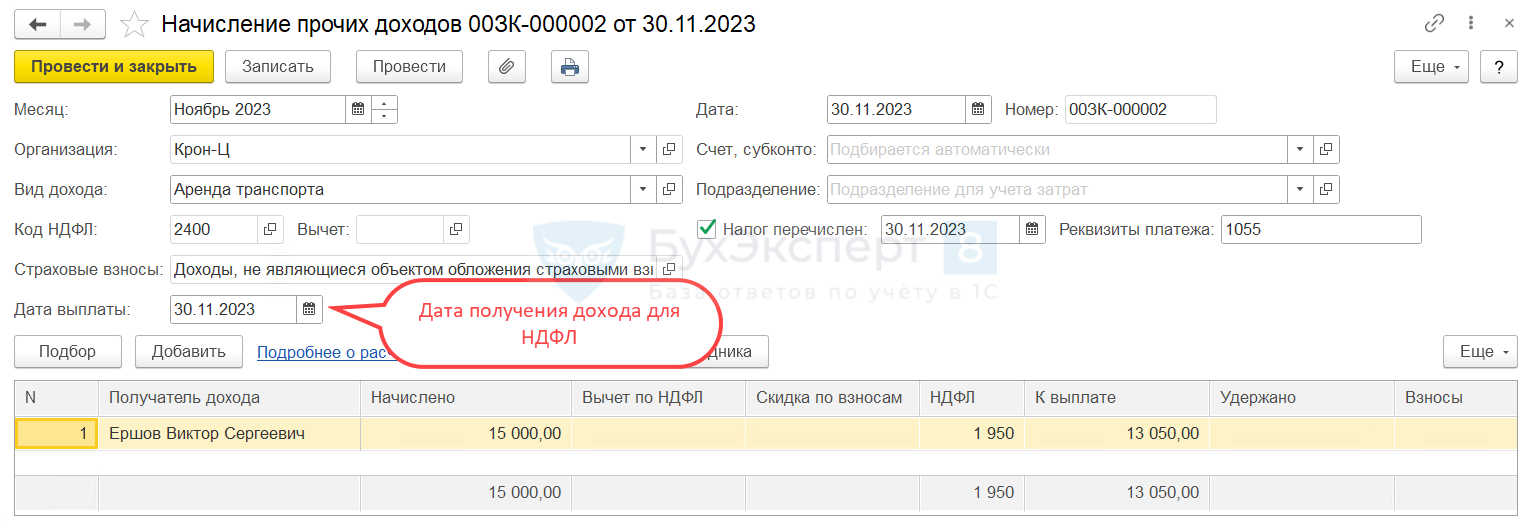

В поле Дата выплаты укажем фактическую дату выплаты дохода. На эту дату будет учтен доход физлица в учете по НДФЛ.

В ЗУП ПРОФ ведомости на выплату прочих доходов не формируются. В ЗУП КОРП есть возможность выплаты «незарплатных» доходов — Выплата «незарплатных» доходов (ЗУП 3.1.4 КОРП). Если она подключена и в документе указано, что выплата будет зарегистрирована ведомостью – окончательная дата получения дохода для целей НДФЛ будет определяться Ведомостью прочих доходов.

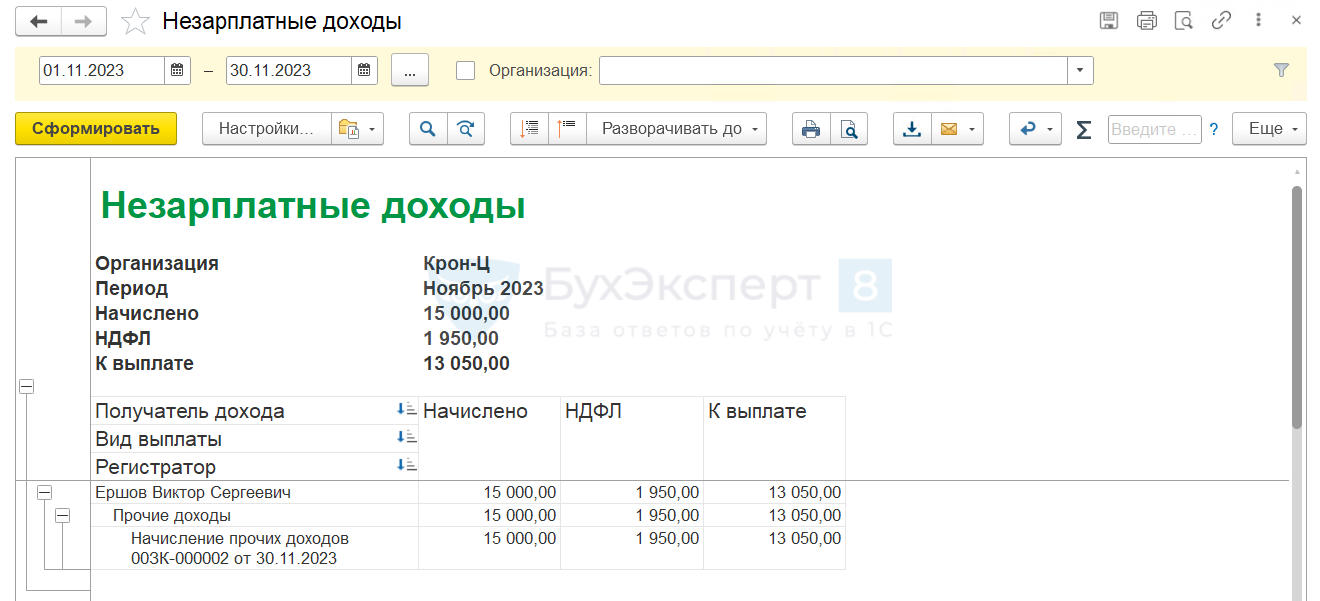

Прочие доходы не учитываются в отчетах по зарплате. Поэтому арендная плата не попадет в Полный свод, Анализ зарплаты по сотрудникам и пр. Сумму аренды можно увидеть в отчете Незарплатные доходы (Выплаты – Отчеты по выплатам).

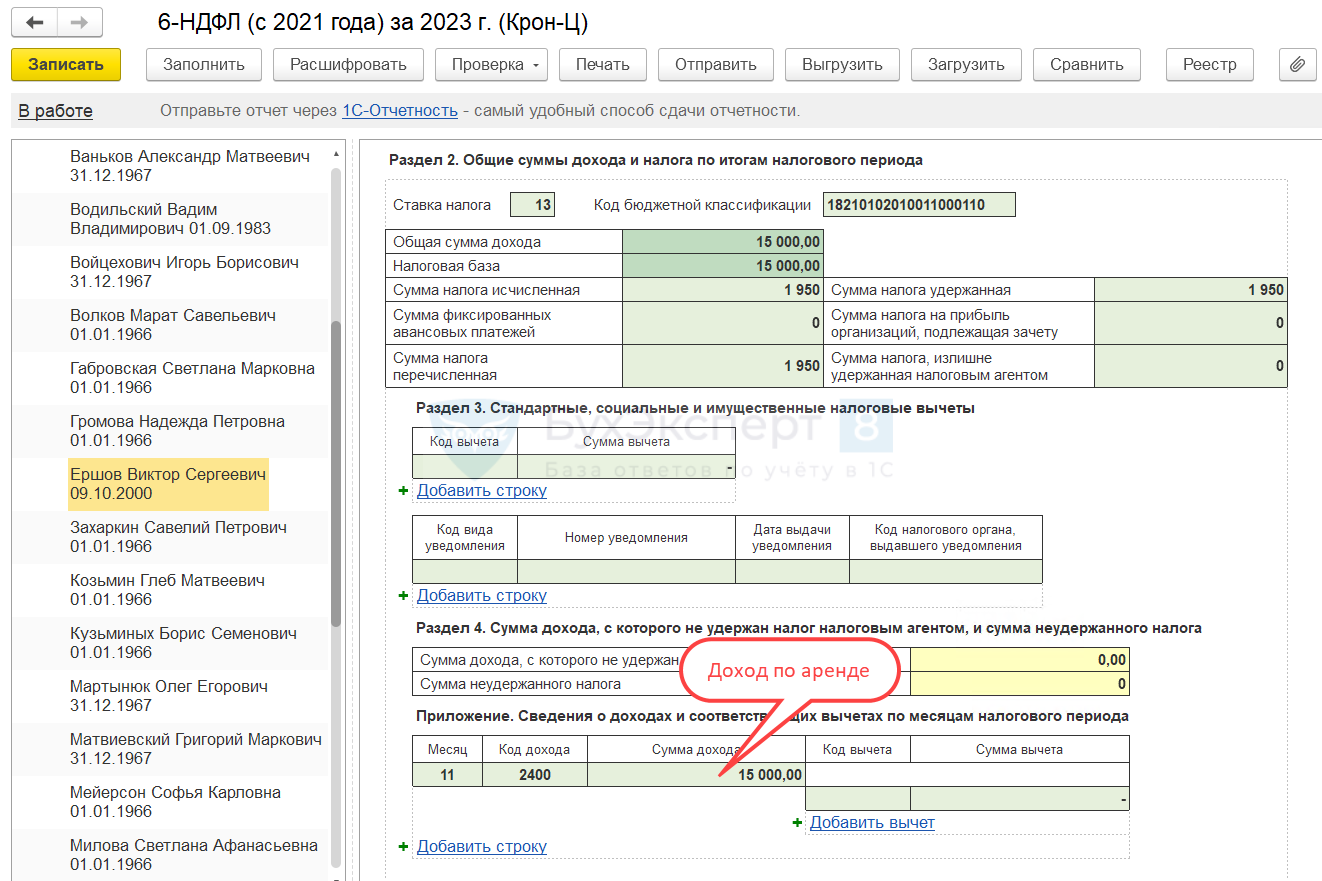

В Приложении 1 6-НДФЛ за 2023 год сумма дохода по физлицу будет отражена с кодом 2400.

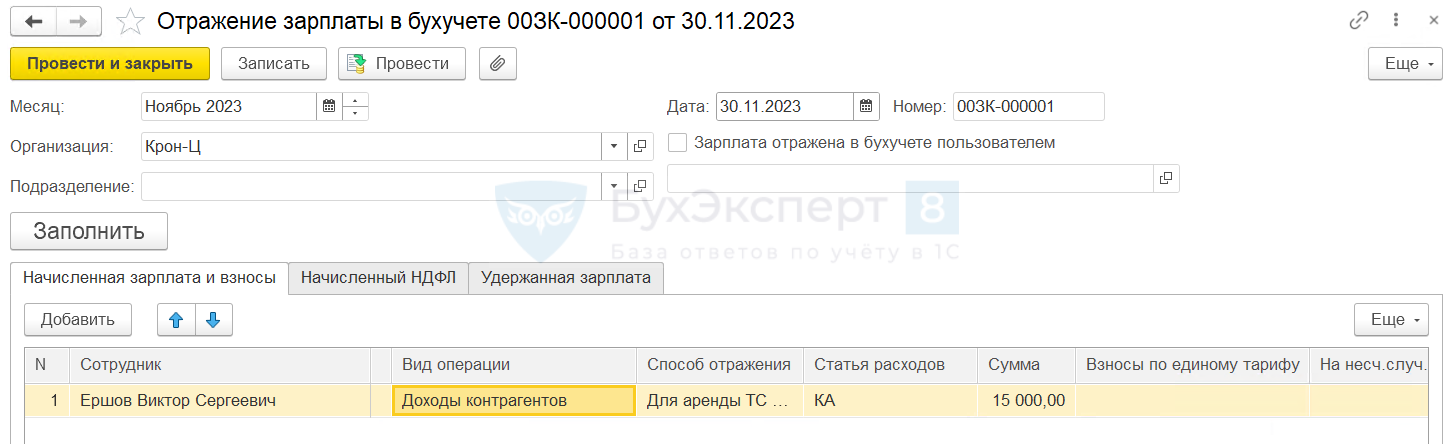

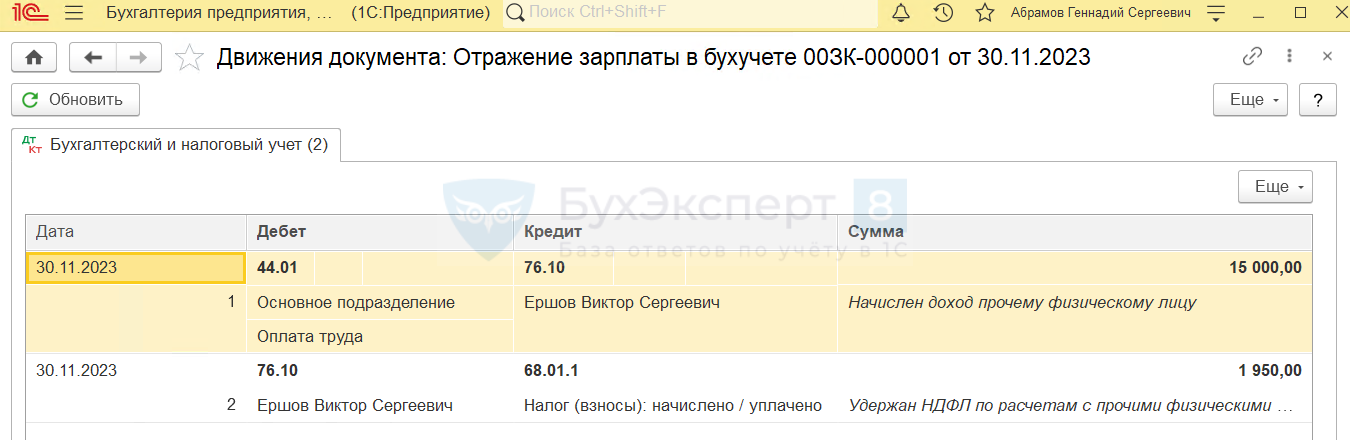

Сумма аренды и НДФЛ с нее отразятся в бухучете ноябрем – соответствующие строки попадут Отражение зарплаты в бухучете (Зарплата – Бухучет) за ноябрь. Для расчетов по «незарплатным» доходам в ЗУП 3.1 используется статья расходов КА (Расчеты с контрагентами).

Это означает, что сумма арендной платы после синхронизации с бухгалтерской программой будет отражаться по кредиту счета 76.10.

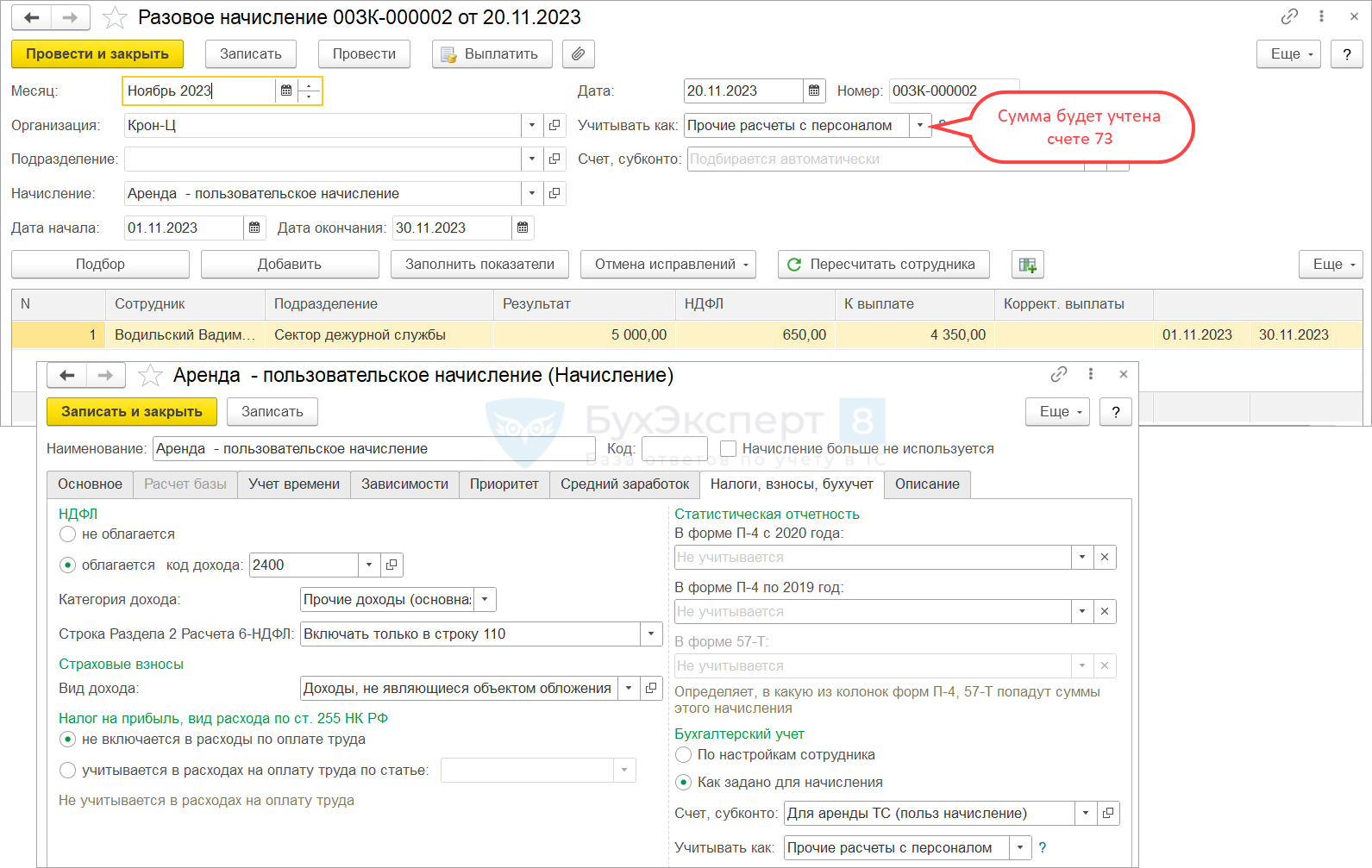

Если арендодатель является сотрудником организации – вместо Начисления незарплатных доходов можно использовать документ Разовое начисление. Здесь предварительно потребуется настроить Начисление (Настройка – Начисления) для аренды. Тогда сумма по Разовому начислению попадет в аналитическую отчётность по зарплате – например, в Расчетный листок (Зарплата – Отчеты по зарплате). В бухгалтерской программе расчеты по аренде отразятся на счете 70 или 73 в зависимости от значения настройки в поле Учитывать как.

Договор ГПХ и оплата услуг по управлению автомобилем для договоров аренды с экипажем

Организация заключила договор аренды автомобиля с экипажем с гражданином РФ Ершовым В.С. на период с 01.11.2023 по 31.12.2023. Сумма оплаты по договору в месяц составляет 50 000 руб., в том числе:

- арендная плата – 15 000 руб.

- услуги по управлению ТС – 35 000 руб.

В договоре нет условия, о начислении взносов от несчастных случаев, поэтому оплата услуг по управлению автомобилем облагается только НДФЛ и страховыми взносами по единому тарифу 30%. Сумма вознаграждения выплачивается в последний рабочий день каждого месяца. Ершов В.С. в штате организации не состоит. В БУ расчеты по договору нужно учитывать на счете 76.10.

Разберем, как в ЗУП 3.1 зарегистрировать договор, начислить и выплатить вознаграждение за первый месяц.

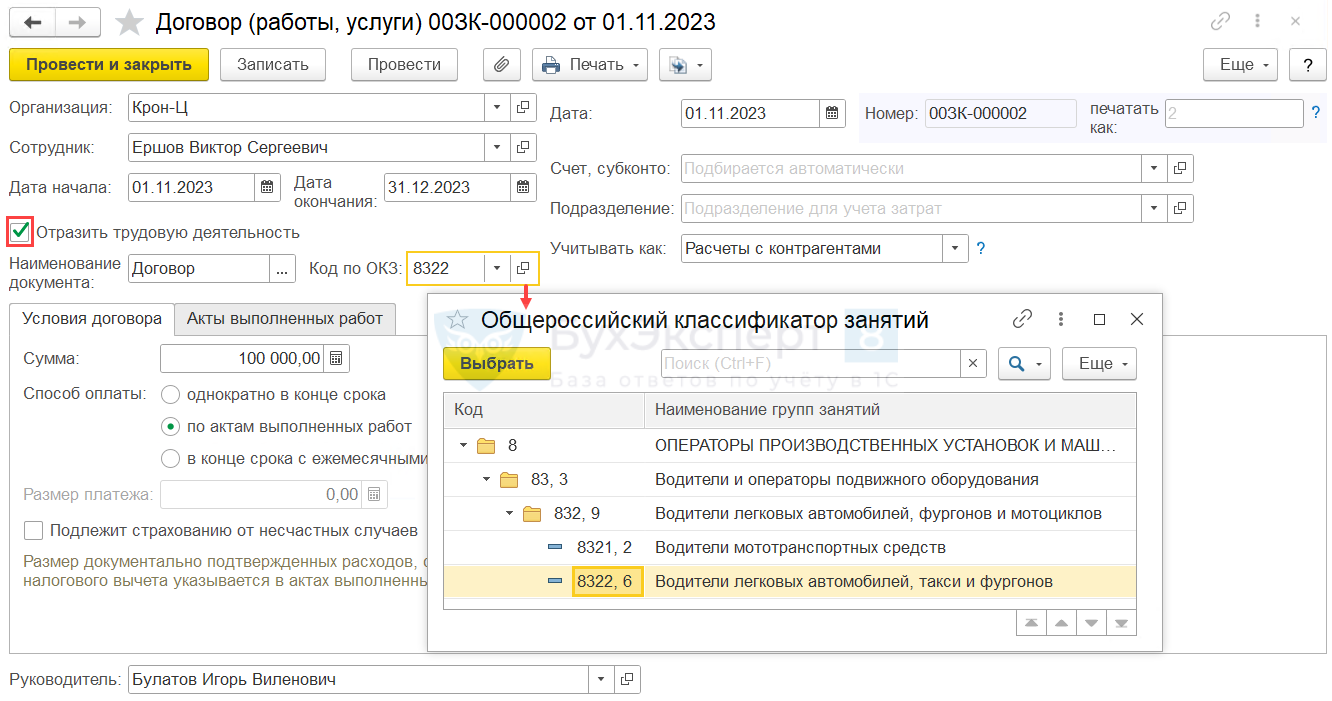

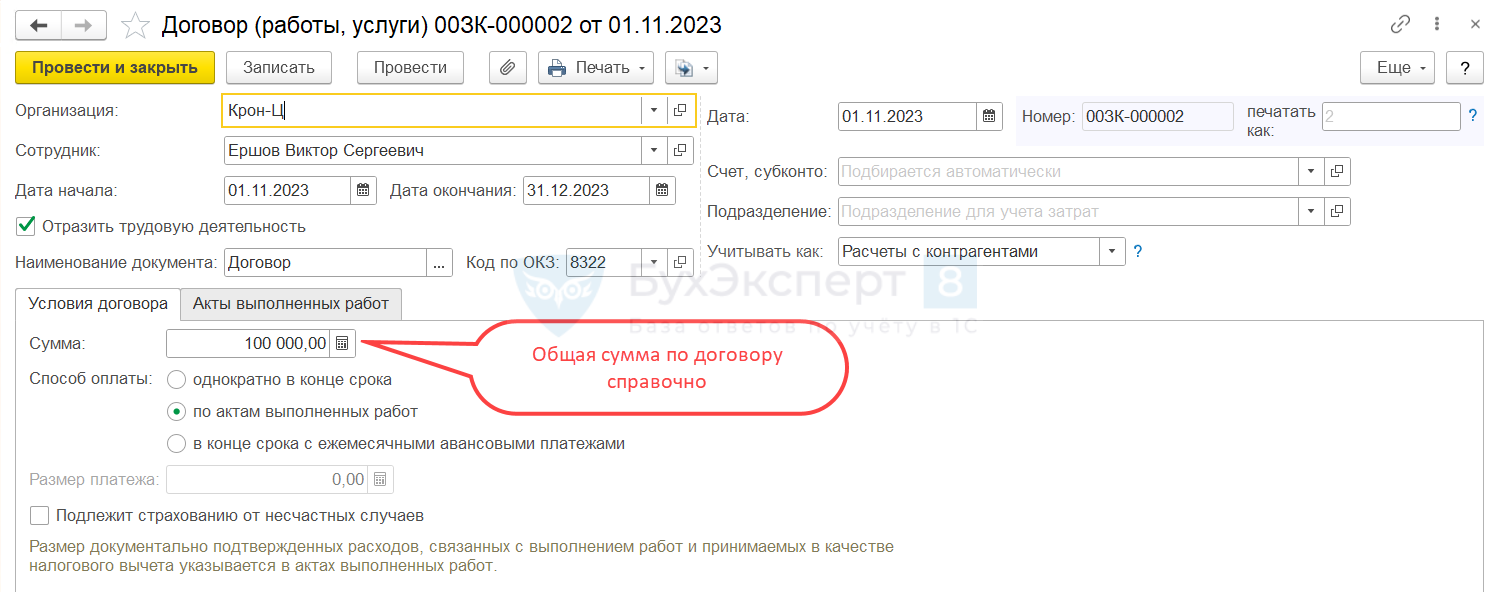

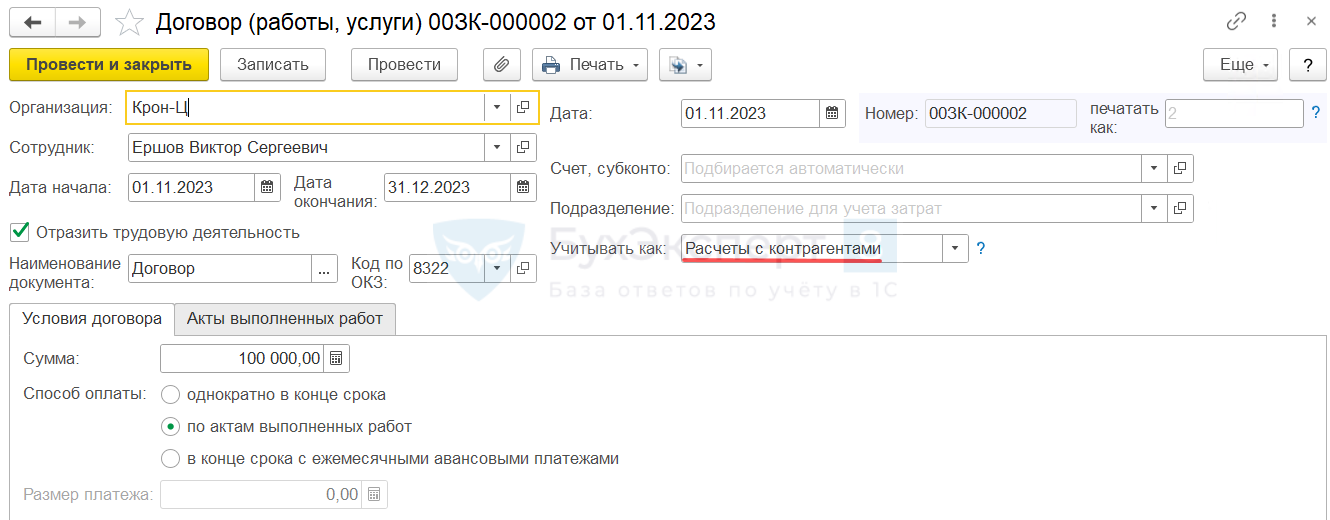

Создадим документ Договор (работы, услуги). Для заполнения Подраздела 1.1 ЕФС-1 (бывшей СЗВ-ТД) включим в договоре флажок Отразить трудовую деятельность и подберем подходящий Код по ОКЗ из встроенного классификатора.

Сумму по договору можно указать в полном размере с учетом стоимости аренды и услуг по управлению за 2 месяца. Это справочное значение, на результат начислений и взаиморасчеты с исполнителем оно не повлияет.

В поле Учитывать как выберем значение Расчеты с контрагентами. Это нужно, чтобы на стороне 1С:Бухгалтерии учет взаиморасчетов по договору велся по счету 76.10.

Что касается персочетности и учета ЭТК:

- Сведения о трудовой деятельности работников, СЗВ-ТД (Отчетность, справки – Электронные трудовые книжки) для случая аренды автомобиля с экипажем оформляются так же, как и по остальным ГПД. Все особенности заполнения подраздела 1.1 формы ЕФС-1 в ЗУП 3.1 разобраны в статье Нюансы заполнения ЕФС-1 (вместо СЗВ-ТД).

- Сформировать Сведения о застрахованном лице (СЭДО) на договорника, чтобы обмениваться с СФР по пособиям, можно из карточки Сотрудника по кнопке Оформить документ – Сведения о застрахованных лицах по договорникам ГПХ.

- Алгоритм заполнения Персонифицированных сведений по физическим лицам (Отчетность, справки – 1С-Отчетность) для договора аренды автомобиля с экипажем совпадает с алгоритмом по другим договорам ГПХ. Детальный разбор – в статье Персонифицированные сведения по физическим лицам с 2023.

Начисление арендной платы по договору мы рассмотрели в предыдущем разделе статьи – Начисление арендной платы. Отличий здесь от договора аренды без экипажа не будет.

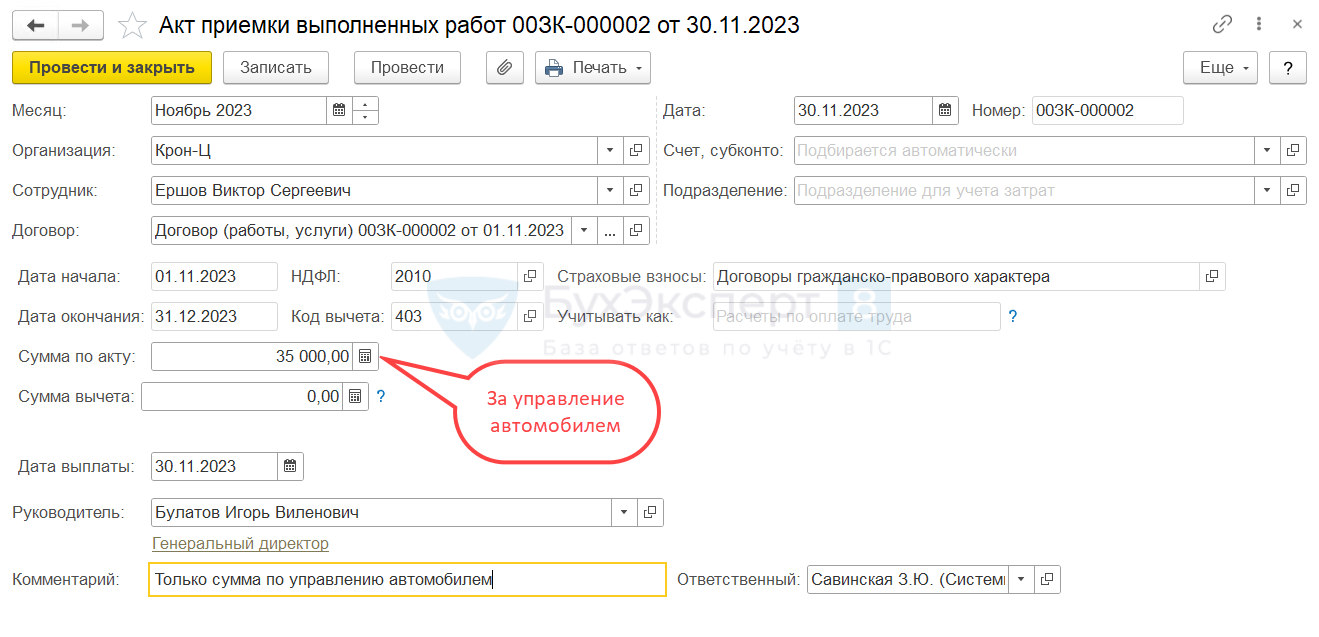

Чтобы начислить вознаграждение за услуги управления автомобилем за ноябрь, создадим Акт выполненных работ на основании договора. В акте укажем месячный размер суммы вознаграждения и планируемую дату выплаты.

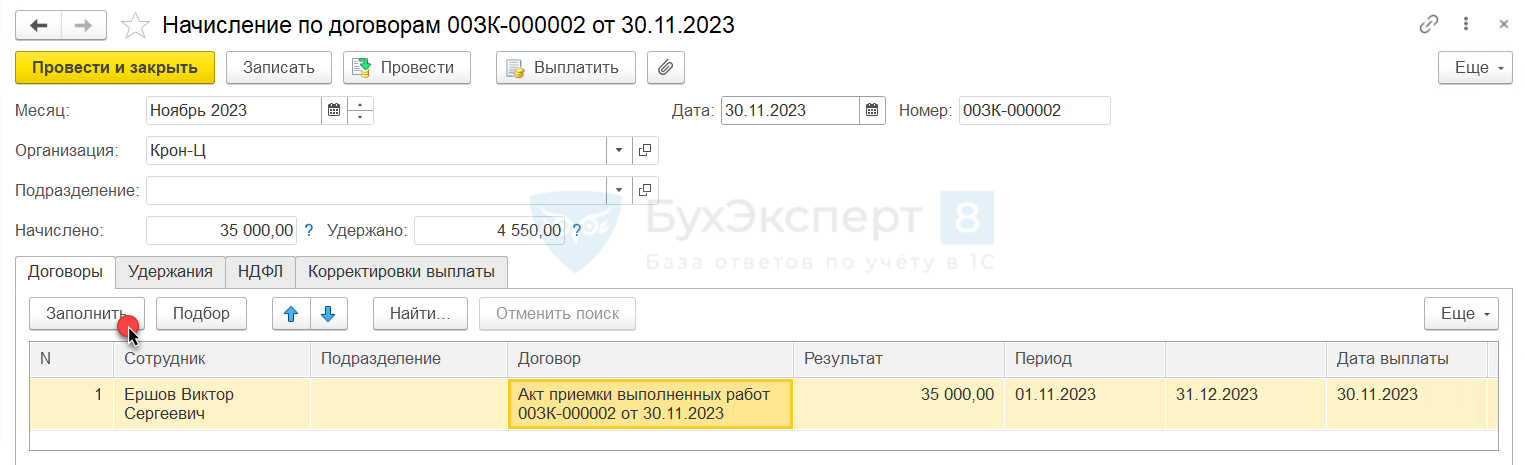

Начислит оплату за водительские услуги документом Начисление по договорам. По кнопке Заполнить в документ автоматически подтянутся сведения из Акта.

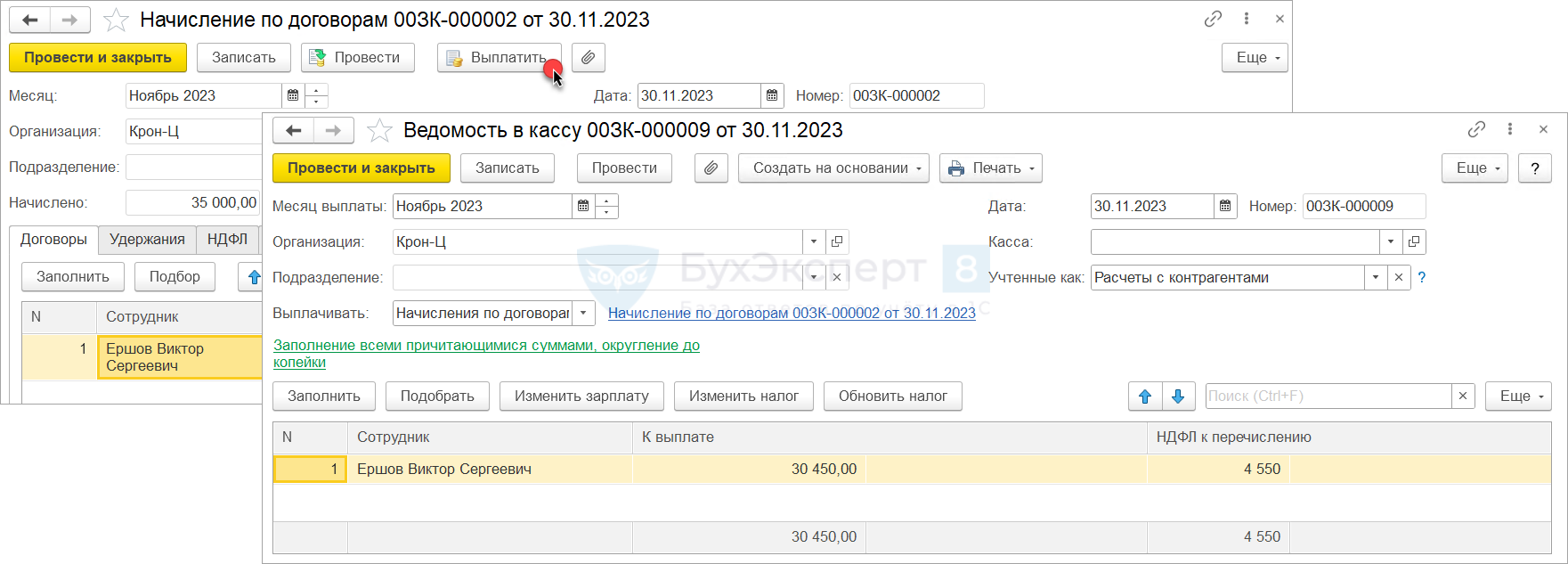

По кнопке Выплатить из документа начисления создадим Ведомость на выплату вознаграждения.

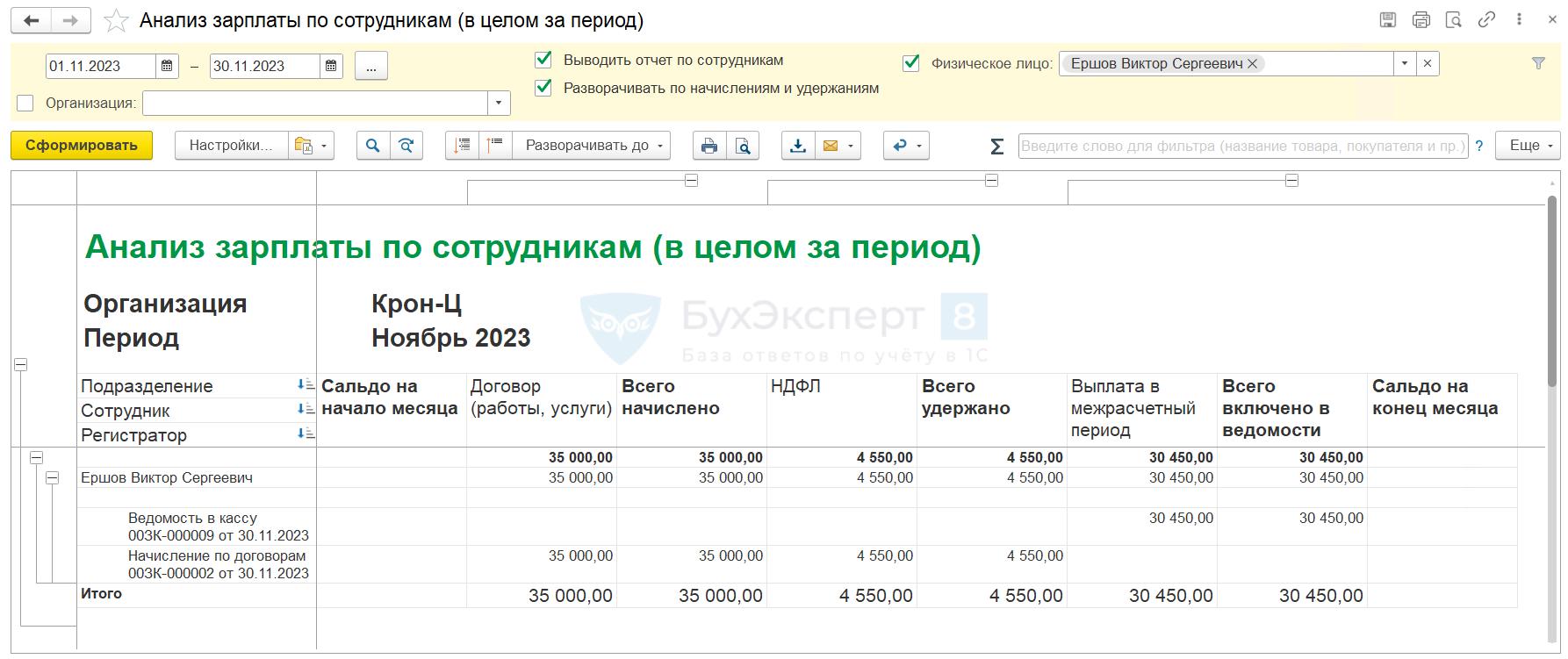

Начисление и выплата по договору ГПХ будут отражены в аналитических отчетах по зарплате – например в Анализе зарплаты по сотрудникам (Зарплата – Отчеты по зарплате).

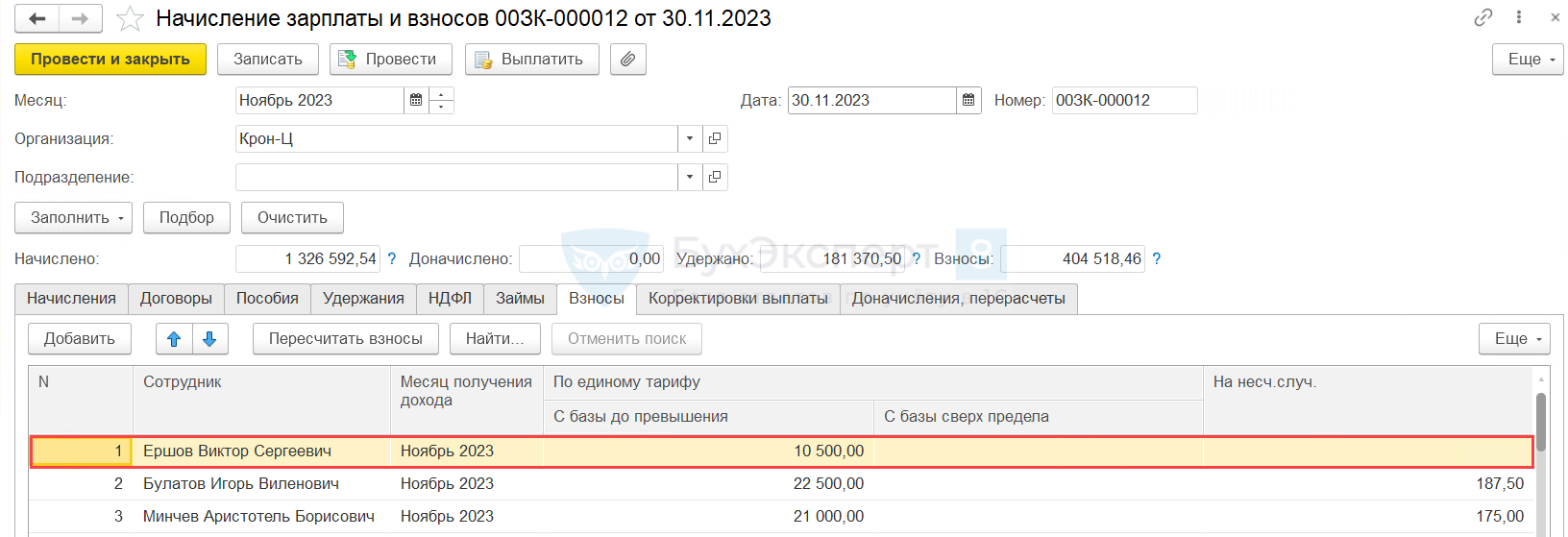

Сумма страховых взносов с вознаграждения по услугам управления автомобилем будет автоматически рассчитана в документе Начисление зарплаты и взносов за ноябрь 2023.

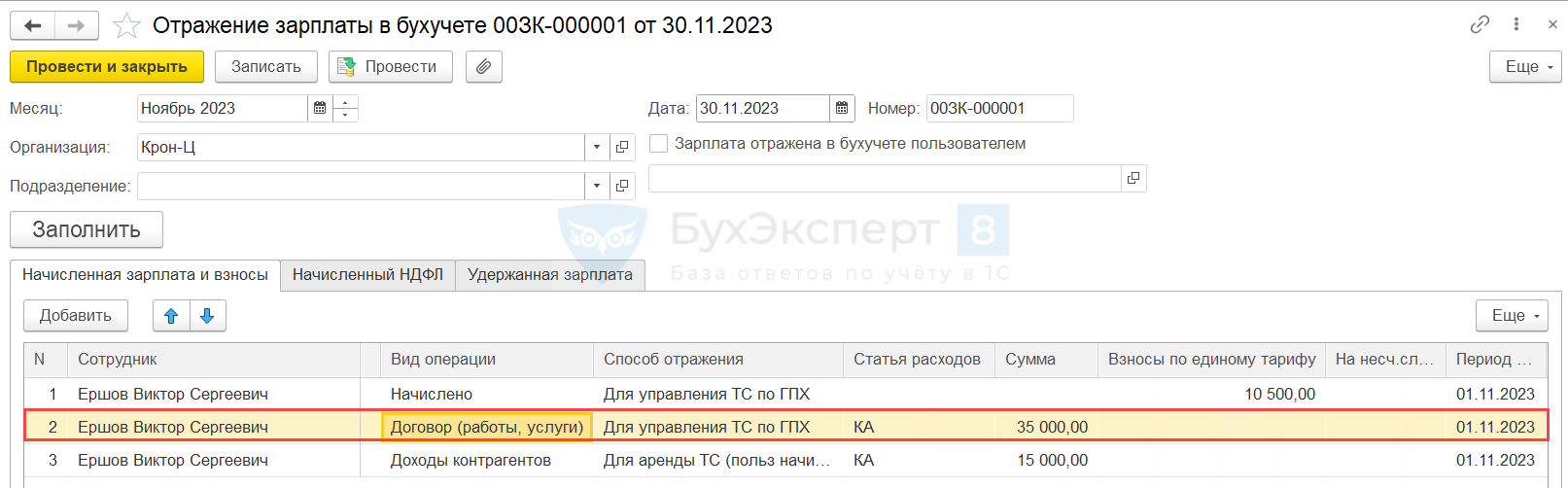

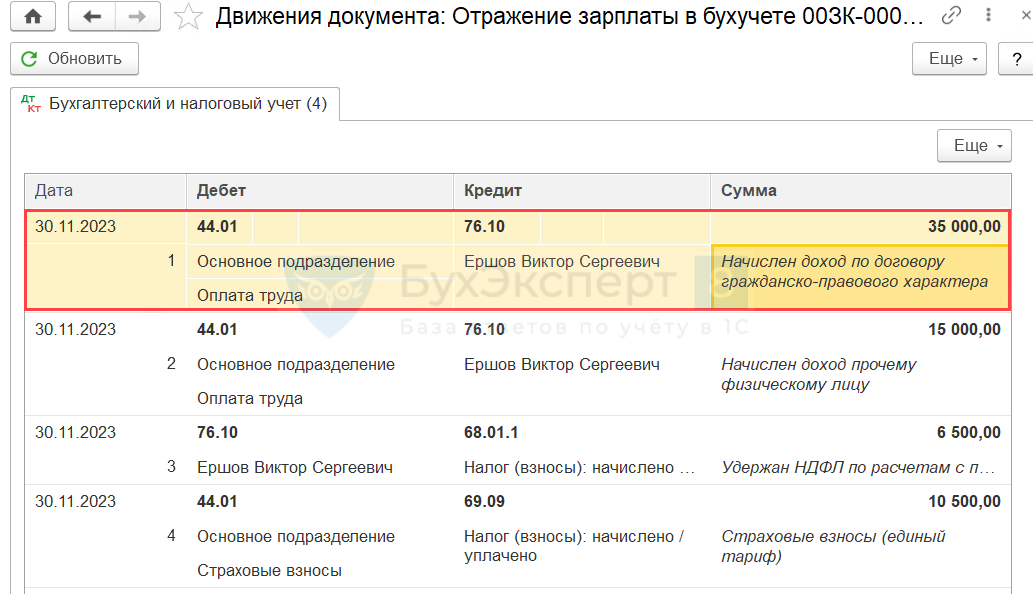

Сумма оплаты услуг водителя, НДФЛ и взносы с нее будут учтены в Отражении зарплаты в бухучете. Т.к. в Договоре (работы, услуги) был выбран способ расчетов Расчеты с контрагентами, проводки по аренде и НДФЛ с нее будут учтены на счете 76.10.

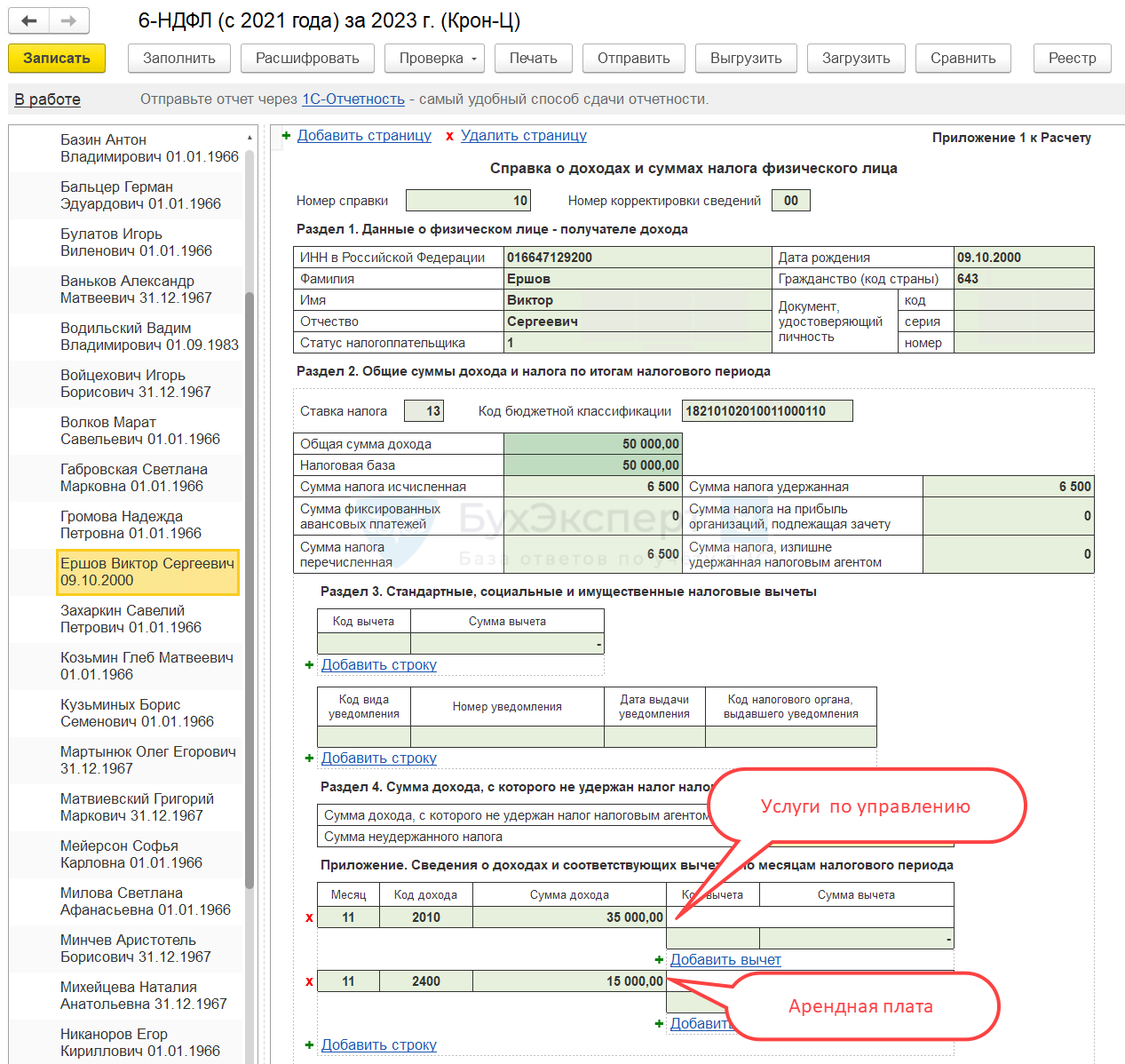

В Приложении 1 6-НДФЛ за 2023 год оплата по договору аренды с экипажем будет отражена 2 строками:

- Отдельно сумма арендной платы – 15 000 руб.

- Отдельно оплата услуг по управлению авто – 35 000 руб.

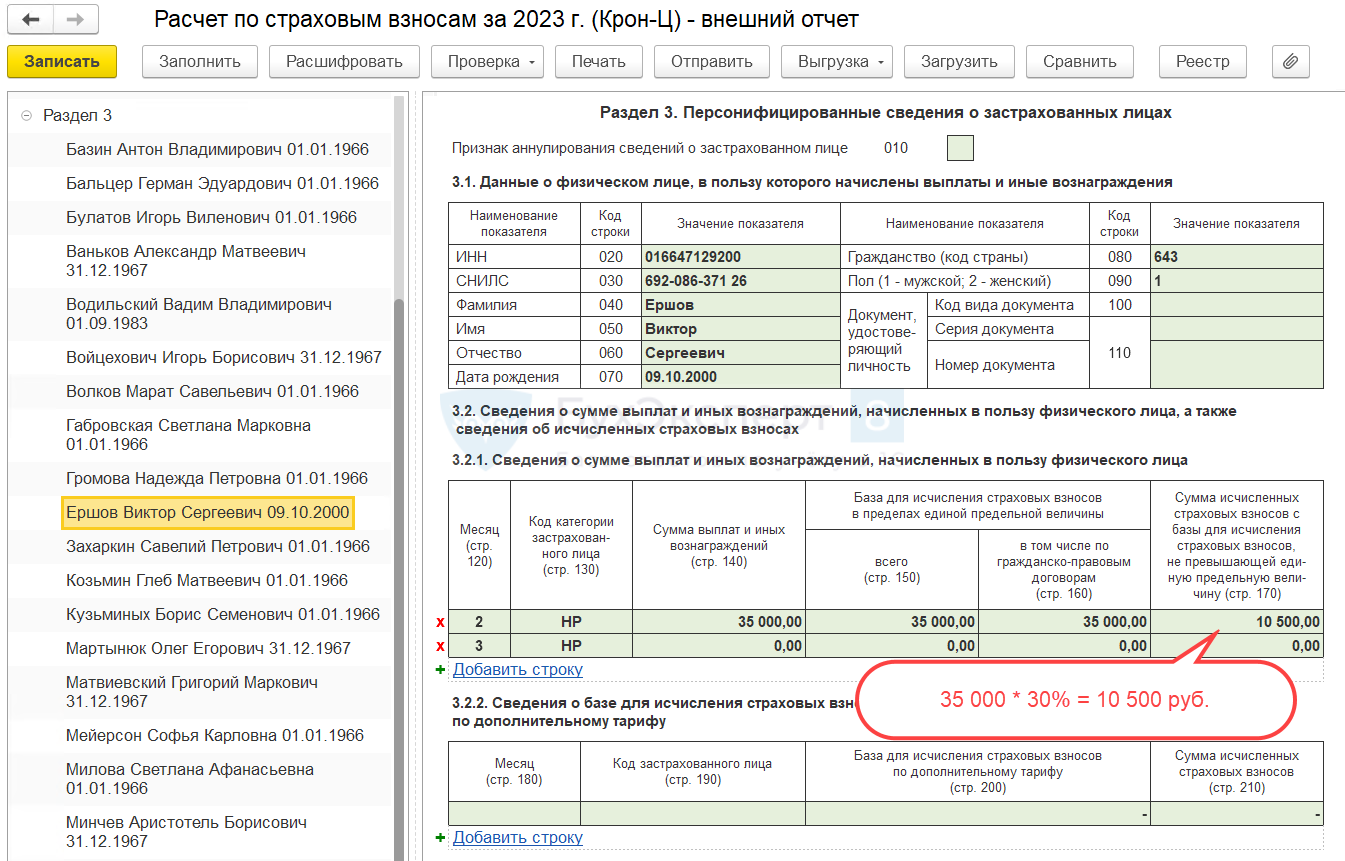

В Разделе 3 Расчета по страховым взносам за 2023 год облагаемая база и сумма взносов отражены правильно – учтена только сумма оплаты за услуги по управлению ТС (35 000 руб.) и взносы с нее.

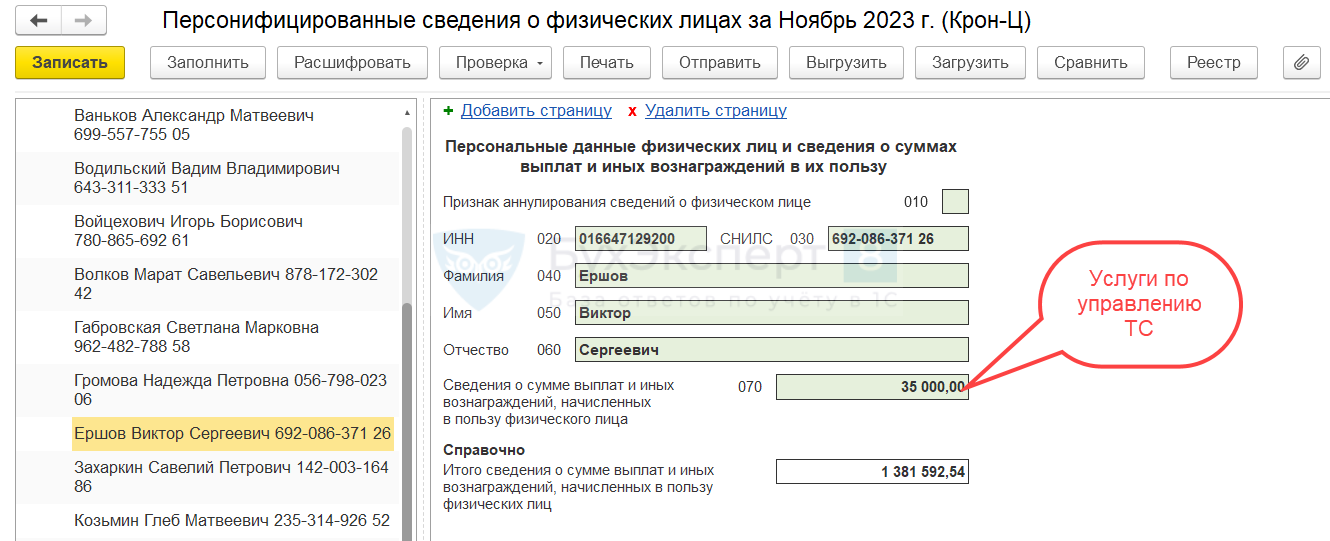

Аналогичная сумма начислений (35 000 руб.) будет отражена по договорнику в Персонифицированных сведениях о физическим лицах за ноябрь.

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете