Источник: Письмо Минфина от 30.10.2024 N 03-04-05/105916

Информация для: работодателей

Заказчик за свой счет предоставляет питание работникам подрядной организации, не состоя с этими работниками ни в трудовых, ни в гражданско-правовых отношениях. Облагается ли стоимость питания НДФЛ и страховыми взносами, разъяснил Минфин.

Содержание

Страховые взносы

Взносами облагаются выплаты в пользу физлиц, производимые в рамках трудовых и гражданско-правовых отношений, предметом которых является выполнение работ, оказание услуг (п. 1 ст. 420 НК РФ).

Поскольку заказчик не заключал с работниками подрядчика никаких договоров, оплата питания не признается объектом обложения страховыми взносами. А значит, взносы не начисляются.

НДФЛ

По поводу НДФЛ Минфин ушел от четкого ответа, указав только, что оплата организацией товаров (работ, услуг) для физлица является доходом, полученным в натуральной форме (пп. 1 п. 2 ст. 211 НК РФ). Такой доход включается в базу по НДФЛ (п. 1 ст. 210 НК РФ). При этом облагаемый доход возникает, только если оплата произведена в интересах физлица.

Получите понятные самоучители 2026 по 1С бесплатно:

Больше никаких подробностей Минфин не дал.

Отметим, что по этому вопросу есть выводы, изложенные в п. 3 «Обзора практики рассмотрения судами дел, связанных с применением главы 23 НК РФ», утв. Президиумом ВС РФ 21.10.2015, в которых говорится, что получение физлицом благ в виде оплаченных за него товаров (работ, услуг) и имущественных прав не облагается НДФЛ, если предоставление благ обусловлено, прежде всего, интересом передающего (оплачивающего) их лица, а не целью преимущественного удовлетворения личных нужд гражданина.

Одно лишь то обстоятельство, что при предоставлении физлицу материальных благ удовлетворяются его личные потребности в определенной мере, не является достаточным для возникновения дохода в натуральной форме, облагаемого НДФЛ.

Данные выводы ВС РФ применяются судами, Минфином и ФНС (Постановление АС Северо-Западного округа от 13.12.2018 N Ф07-15323/2018 по делу N А42-1309/2018, АС Уральского округа от 27.02.2020 N Ф09-393/20 по делу N А60-31602/2019, АС Северо-Западного округа от 04.07.2022 N Ф07-7696/22 по делу N А44-4571/2021, письма ФНС от 17.10.2017 N ГД-4-11/20938@ и от 23.06.2022 N БС-15-11/71@, Минфина от 17.03.2022 N 03-04-05/20477).

Учет в ЗУП 3.1 стоимости питания, предоставляемого работникам подрядчика, зависит от методологической позиции организации:

- если решили не облагать НДФЛ стоимость питания – в ЗУП 3.1 отражать доход работников подрядчика нет необходимости, т. к. ни в какую зарплатную отчетность такая операция не попадает

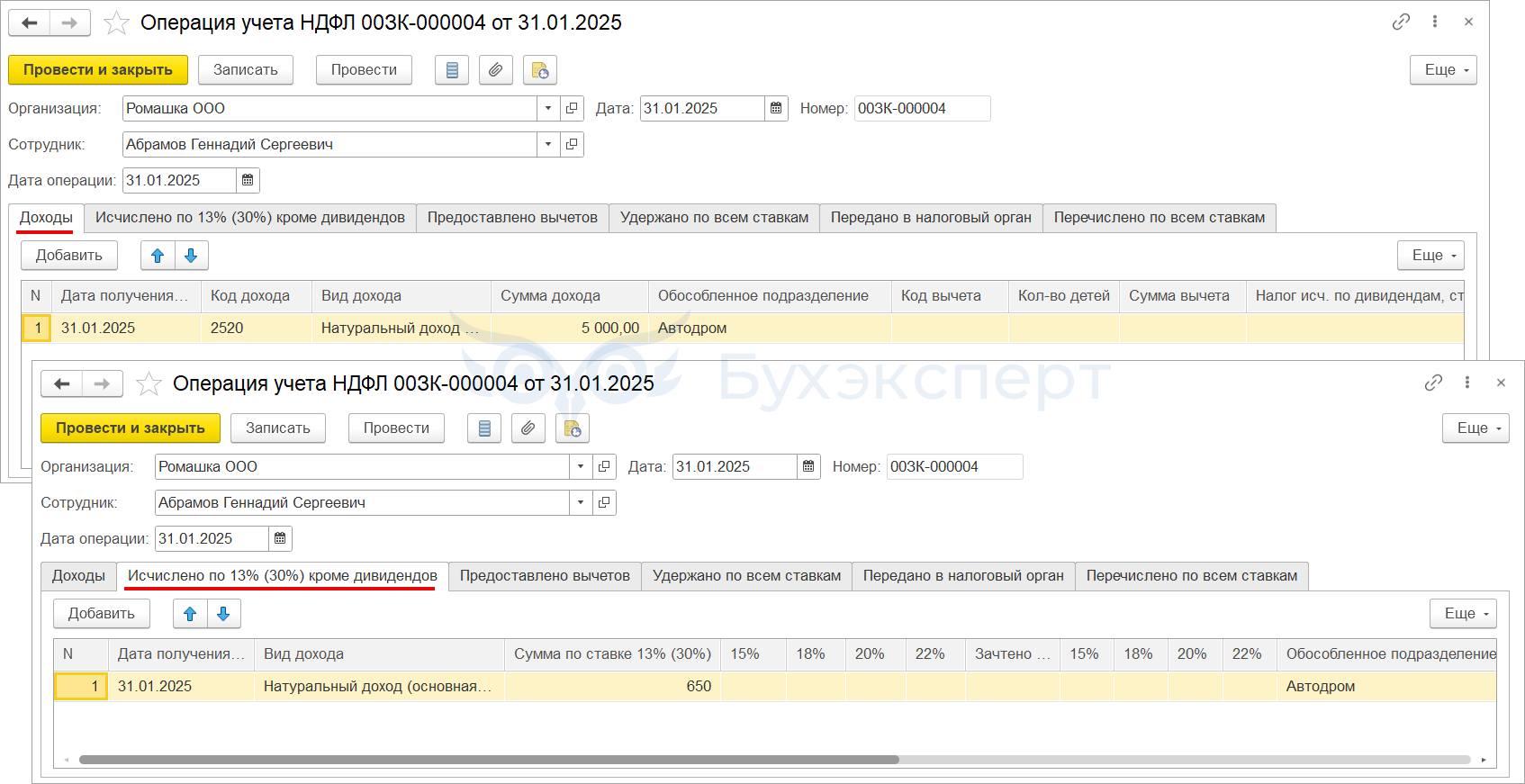

- если решили рассчитать НДФЛ – доход и исчисленный налог можно зарегистрировать при помощи документа Операция учета НДФЛ (Налоги и взносы – Операции учета НДФЛ).

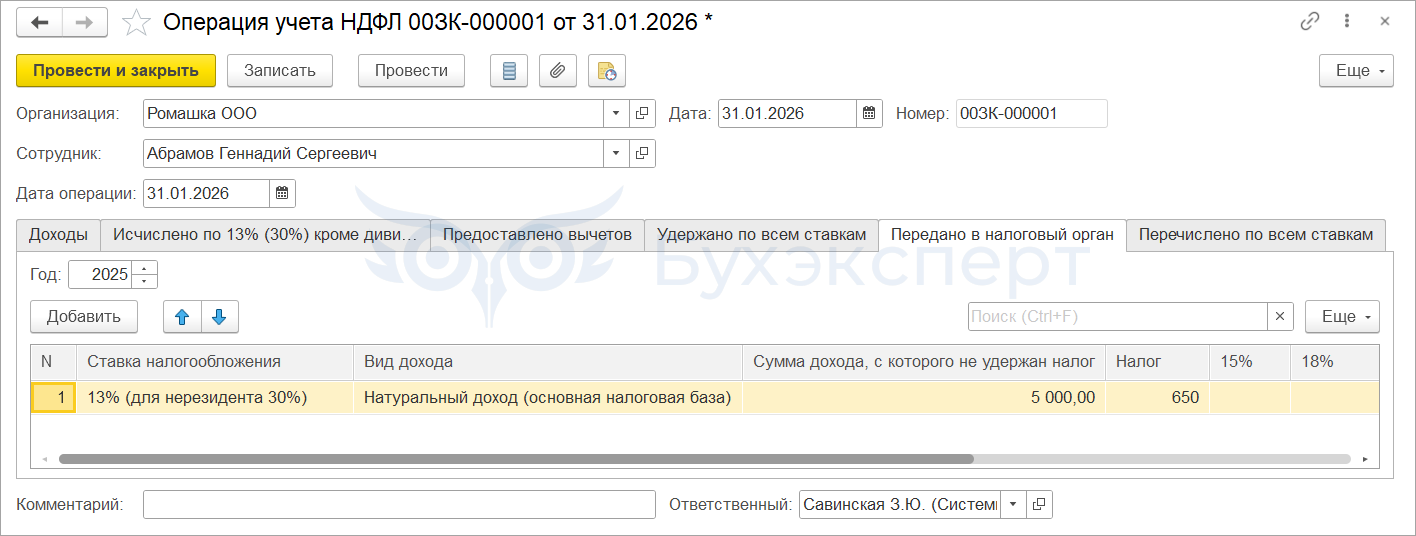

По окончании года неудержанную сумму налога потребуется передать на взыскание в ФНС. Для этого регистрируем еще одну Операцию учета НДФЛ и отражаем налог на вкладке Передано в налоговый орган.

Подробнее — в статье Неудержанный налог — как отразить в 6-НДФЛ и списать «хвосты»

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете