Бухэксперт подготовил подборку ответов на самые популярные вопросы по переходу на новую методику ЕНС с 2024 года.

[jivo-yes]

Содержание

- Как перенести НДС на ЕНС за 4 кв. 2023, если в нем были уточненки на увеличение за предыдущие периоды?

- Как перенести НДС на ЕНС за 4 кв. 2023, если в нем были уточненки на уменьшение за предыдущие периоды?

- Как перенести налоги на ЕНС за прошлые периоды?

- Как перейти на новую методику ЕНС, если в 4 кв. 2023 досрочно сданы уведомления по налогам?

- Почему не начисляются ежемесячные авансы по налогу на прибыль?

- На что влияет настройка «Порядок уплаты авансовых платежей»?

- Как правильно переносить взносы с учетом отсрочки?

- Можно ли использовать документ «Корректировка ЕНС» в 2023?

- При выплате аванса формируется только Дт 70 Кт 51, нет проводки Д 68.01 К 68.90. Как ее сформировать вручную?

- Как в 1С перейти на новую методику по ЕНС с 2024 года?

- Как отразить на ЕНС перенос НДФЛ, удержанного у физлица при выплате арендной платы?

Как перенести НДС на ЕНС за 4 кв. 2023, если в нем были уточненки на увеличение за предыдущие периоды?

В 4 кв. 2023 вносили изменения в декларацию по НДС за 3 кв. 2023: сдали уточненку за этот период (налог к увеличению), НДС доначислили на ЕНС к увеличению. При проведении в декабре 2023 рег. операции «Начисление налогов на единый налоговый счет» проводки формируются без учета сумм по доп. листам за предыдущий квартал — переносится на счет 68.90 больше, чем надо на сумму уточненки.

Надо ли вносить правки в 1С? Если да, как это сделать?

Автоматизация операций учета ЕНС при корректировках ожидается.

На текущий момент можно отразить правки в 2024 документами:

- Корректировка ЕНС,

- Операция, введенная вручную.

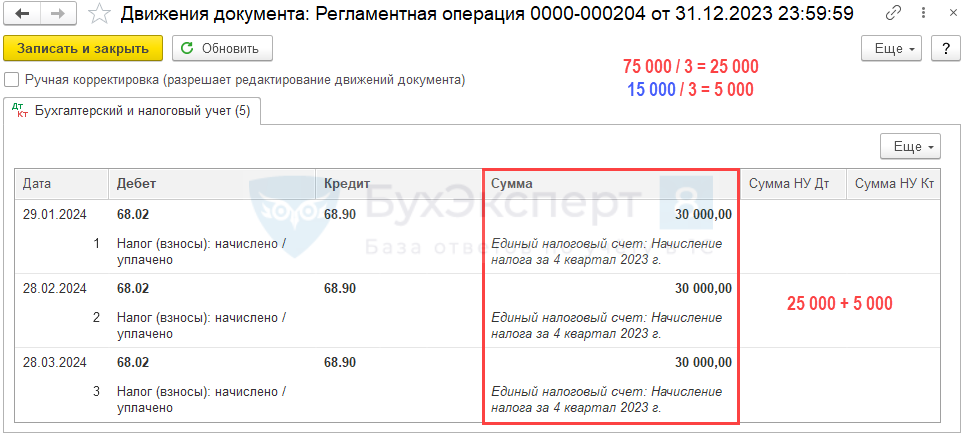

В 4 кв. 2023 года по НДС:

- 01.10.2023 сдана уточненка за 2 кв. 2023, доначисленная сумма перенесена на ЕНС в 1С — 15 000 руб.;

- 31.12.2023 исчислен налог за 4 кв. 2023 – 75 000 руб.

Ожидается к переносу на ЕНС за 4 кв. 2023 сумма 75 000 / 3 = 25 000 руб.

Рег. операция Начисление налогов на единый налоговый счет за декабрь 2023 переносит НДС, начисленный к уплате за 4 кв., с учетом уже перенесенной суммы уточненки на уменьшение.

В результате:

- по Кт счета 68.02 — остаток в размере уточненки;

- формируются неверные суммы обязанности по каждому сроку уплаты в 1 кв. 2024.

Вносить корректировки напрямую в рег. операции Начисление налогов на единый налоговый счет не рекомендуем, т. к. если возникнет необходимость ее перепроведения, нужно отменить ручную корректировку и после перепроведения сделать снова.

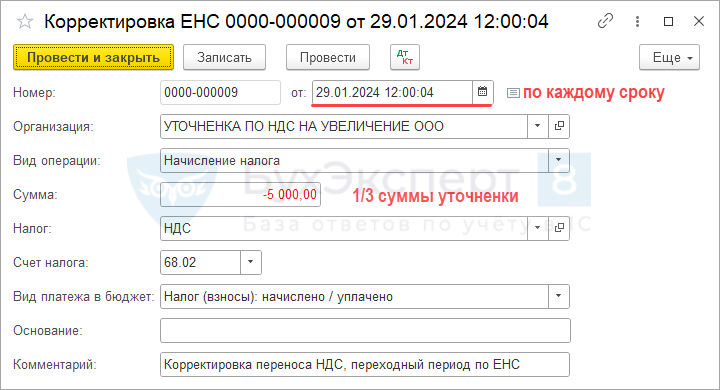

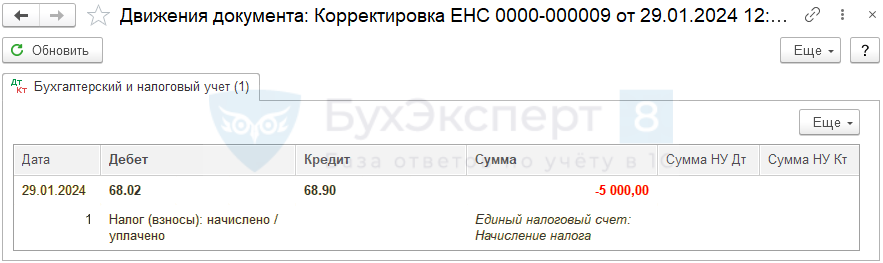

Лишнюю сумму НДС к уплате сторнируйте документом Корректировка ЕНС по каждому сроку уплаты отдельно.

Получите понятные самоучители 2025 по 1С бесплатно:

При таком отражении операций обороты по счетам будут корректные и их будет удобно анализировать в 2024 году.

Проводки

Как перенести НДС на ЕНС за 4 кв. 2023, если в нем были уточненки на уменьшение за предыдущие периоды?

В 4 кв. 2023 вносили изменения в декларацию по НДС за 3 кв. 2023: сдали уточненку за этот период (налог к уменьшению), НДС откорректировали на ЕНС к уменьшению по результатам КНП. При проведении в декабре 2023 рег. операции «Начисление налогов на единый налоговый счет» проводки формируются без учета сумм по доп. листам за предыдущий квартал.

Надо ли вносить правки в 1С? Если да, как это сделать?

Автоматизация операций учета ЕНС при корректировках ожидается.

На текущий момент можно отразить правки в 2024 документами:

- Корректировка ЕНС,

- Операция, введенная вручную.

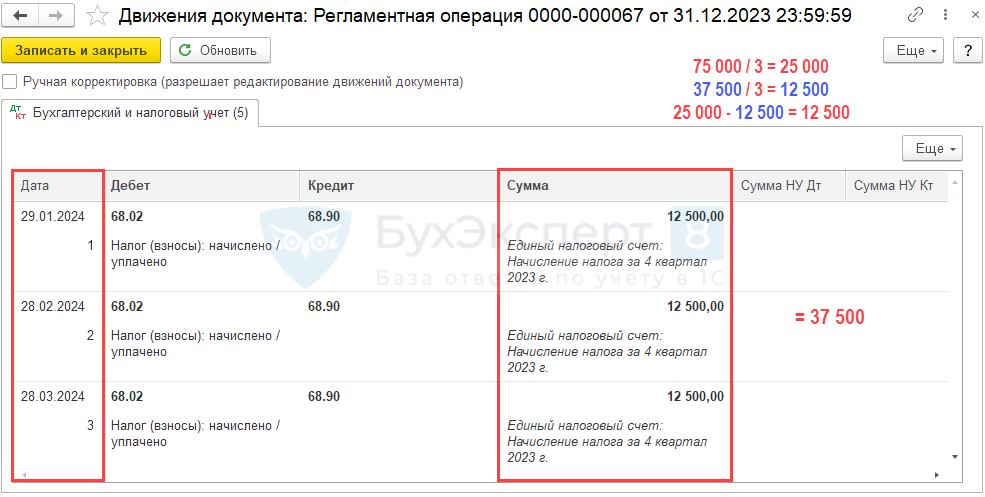

Декларация по НДС

- за 2 кв. 2023 — — 37 500 руб. (уточненка сдана 01.10, КНП 01.12, перенесена на ЕНС в 1С);

- за 4 кв. 2023 — 75 000 руб.

Ожидается к переносу на ЕНС за 4 кв. 2023 сумма 75 000 / 3 = 25 000 руб.

Рег. операция Начисление налогов на единый налоговый счет за декабрь 2023 переносит НДС, начисленный к уплате за 4 кв., за минусом уже перенесенной суммы уточненки на уменьшение.

В результате:

- по Дт счета 68.02 — остаток в размере уточненки;

- формируется неверные суммы обязанности по каждому сроку уплаты в 1 кв. 2024.

Вносить корректировки напрямую в рег. операции Начисление налогов на единый налоговый счет не рекомендуем, т. к. если возникнет необходимость ее перепроведения, нужно отменить ручную корректировку и после перепроведения сделать снова.

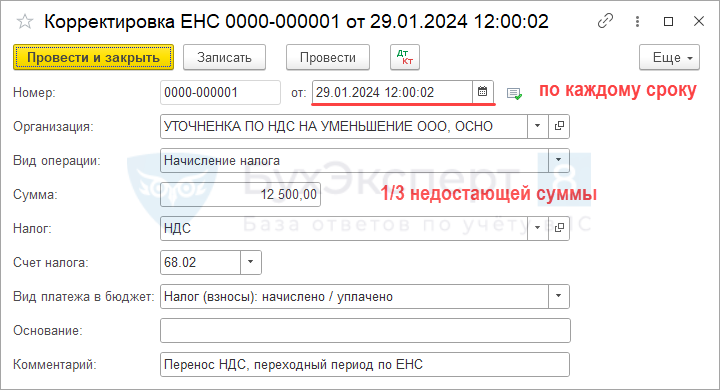

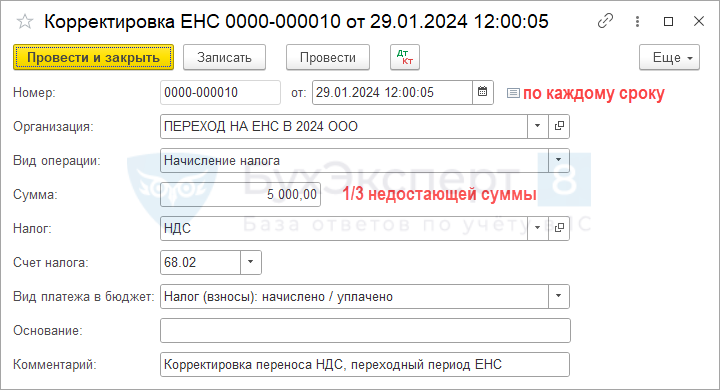

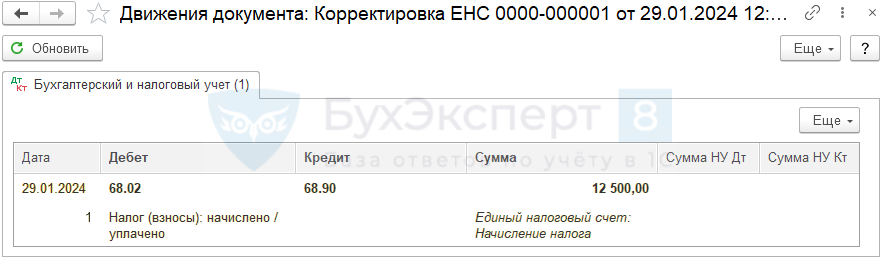

Недостающую сумму НДС к уплате перенесите документом Корректировка ЕНС по каждому сроку уплаты отдельно.

При таком отражении операций обороты по счетам будут корректные и их будет удобно анализировать в 2024 году.

Проводки

Операции по ЕНС с 2024 года в 1С

Как перенести налоги на ЕНС за прошлые периоды?

В 4 кв. 2023 вручную делали корректировки по налогам за прошлые периоды. Рег. операция «Начисление налогов на единый налоговый счет» учитывает их как начисления за 4 кв. и переносит на ЕНС.

Как сделать, чтобы эти суммы не учитывались при переносе?

Если корректировочные проводки по начислению налогов (Кт 68.Х) делаются ручными операциями и не нужно, чтобы они влияли на операцию Начисление налогов на единый налоговый счет, можно в них указать субконто Налог (взносы): доначислено / уплачено.

В дальнейшем, если требуется, перенесите их на ЕНС нужной датой документом Корректировка ЕНС.

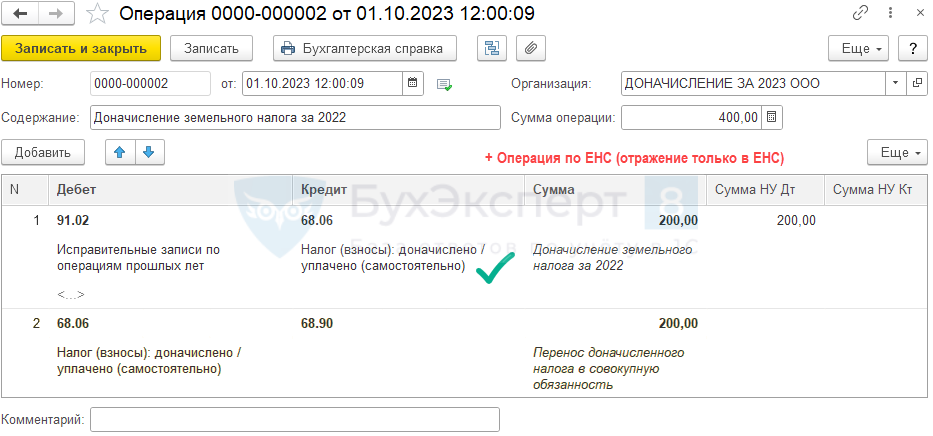

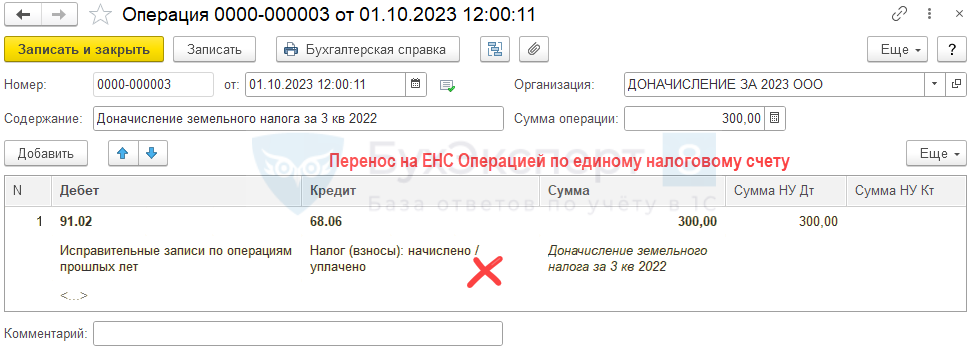

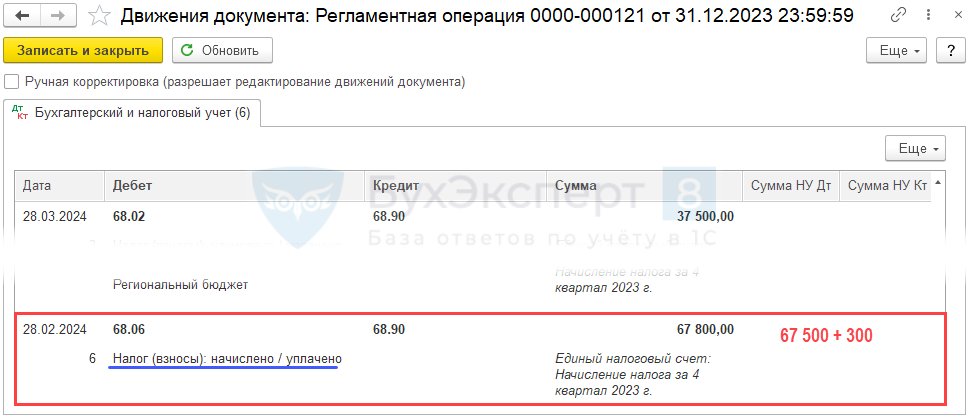

Начислен земельный налог в 4 кв. 2023:

- автоматически за 2023 — 67 500 руб.;

- вручную:

- за 3 кв 2022 — +200 руб. (субконто Налог (взносы): доначислено / уплачено (самостоятельно)), перенесено на ЕНС вручную датой начисления — совокупная обязанность увеличена;

- за 2022 – +300 руб. (субконто Налог (взносы): начислено / уплачено), перенесено на ЕНС Операцией по единому налоговому счету датой начисления — совокупная обязанность увеличена.

Ожидается к переносу на ЕНС за 4 кв. 2023 сумма 67 500 руб.

При таком отражении корректировок за прошлые периоды

сумма корректировки, начисленная с субконто Налог (взносы): начислено / уплачено, воспринимается как начисленная за 4 кв. 2023 и переносится на ЕНС повторно рег. операцией Начисление налогов на единый налоговый счет.

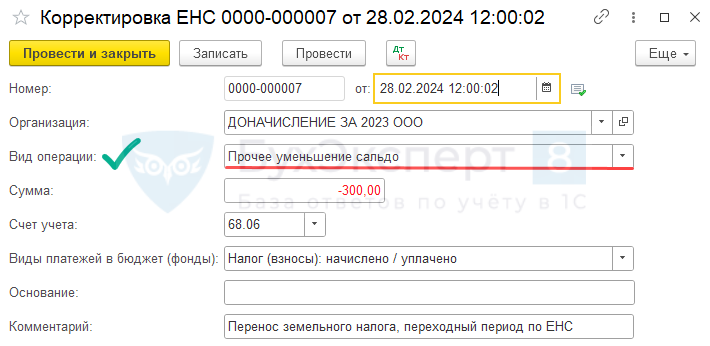

Вносить корректировки напрямую в рег. операции Начисление налогов на единый налоговый счет не рекомендуем, т. к. если возникнет необходимость ее перепроведения, нужно отменить ручную корректировку и после перепроведения сделать снова.

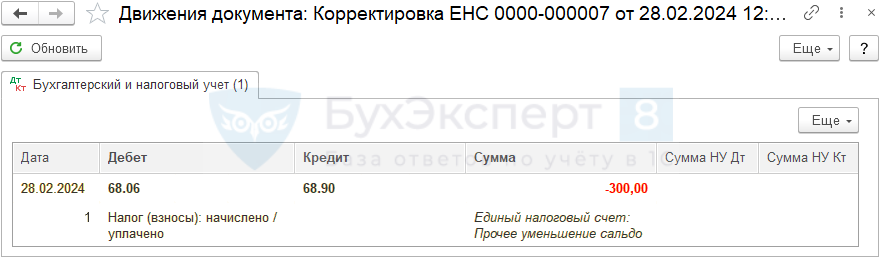

Если нет возможности исправить субконто в операции начисления, оформите документ Корректировка ЕНС датой, когда на ЕНС отражен лишний перенос на эту сумму доначисления с минусом (в нашем примере — 300 руб.).

При таком отражении операций обороты по счетам будут корректные и их будет удобно анализировать в 2024 году.

Проводки

Как перейти на новую методику ЕНС, если в 4 кв. 2023 досрочно сданы уведомления по налогам?

29.12.2023 досрочно сдали Уведомление по налогу на землю и транспортный налог за 4 квартал, ЕНС пополнили на эти суммы. Уведомление по ЕНС сформировало проводки Дт 68.06, 68.07 Кт 68.90 в декабре 2023. И такие же проводки есть в рег. операции «Начисление налогов на единый налоговый счет» с релиза 3.0.147 в 2024.

Надо ли в 1С вносить правки. Если да, как это сделать?

Вносить корректировки напрямую в рег. операции Начисление налогов на единый налоговый счет не рекомендуем, т. к. если возникнет необходимость ее перепроведения, нужно отменить ручную корректировку и после перепроведения сделать снова.

В таком случае возможны два варианта.

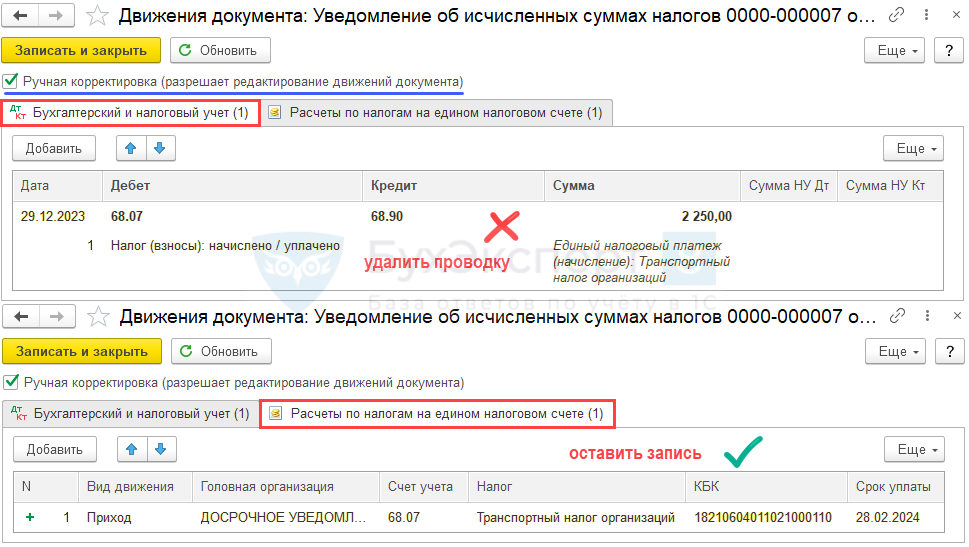

Вариант 1. Через ручную корректировку по кнопке ДтКт в движениях документа Уведомлении об исчисленных суммах налогов можно удалить проводки за 2023, оставив регистры ЕНС.

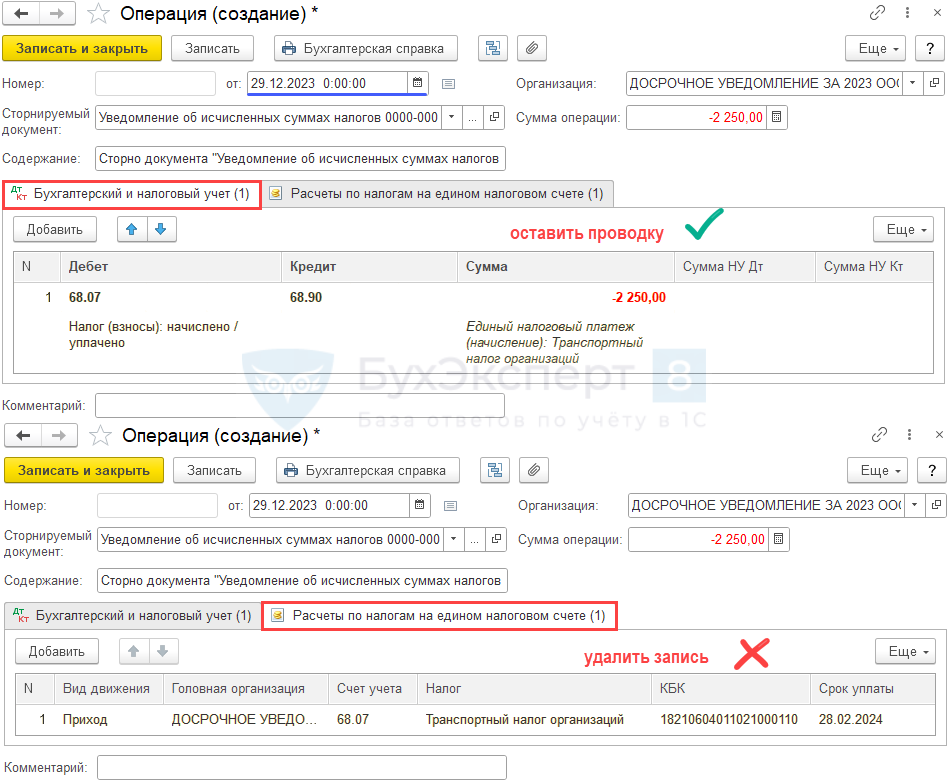

Вариант 2. Для документа Уведомление об исчисленных суммах налогов применить Сторно документа в 1С 8.3 Бухгалтерия.

По времени проведения Операция, введенная вручную — Сторно документа должна быть раньше рег. операции Начисление налогов на единый налоговый счет.

Сторнировать нужно только проводки, а вкладку с регистром ЕНС удалить. При проведении рег. операции Зачет авансов на едином налоговом счете за декабрь 2023 все регистры ЕНС будут очищены автоматически.

Почему не начисляются ежемесячные авансы по налогу на прибыль?

Как в 1С с 3.0.147 отражаются в проводках по 68.90 ежемесячные авансовые платежи по налогу на прибыль? Например, на 1 квартал 2024 операция «Закрытие декабря» сделала проводку только 28.03.24, а ежемесячных платежей из декларации по прибыли за 9 месяцев нет.

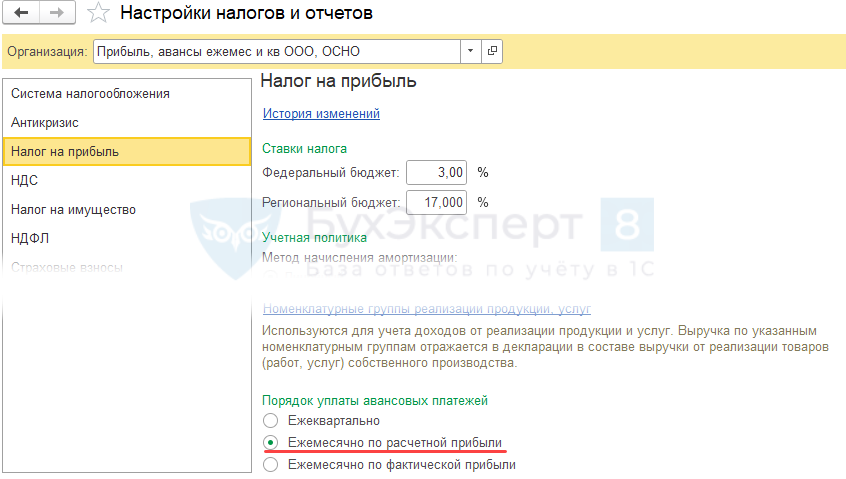

В разделе Главное – Налоги и отчеты – Налог на прибыль в разделе Порядок уплаты авансовых платежей должно быть установлено Ежемесячно по расчетной прибыли.

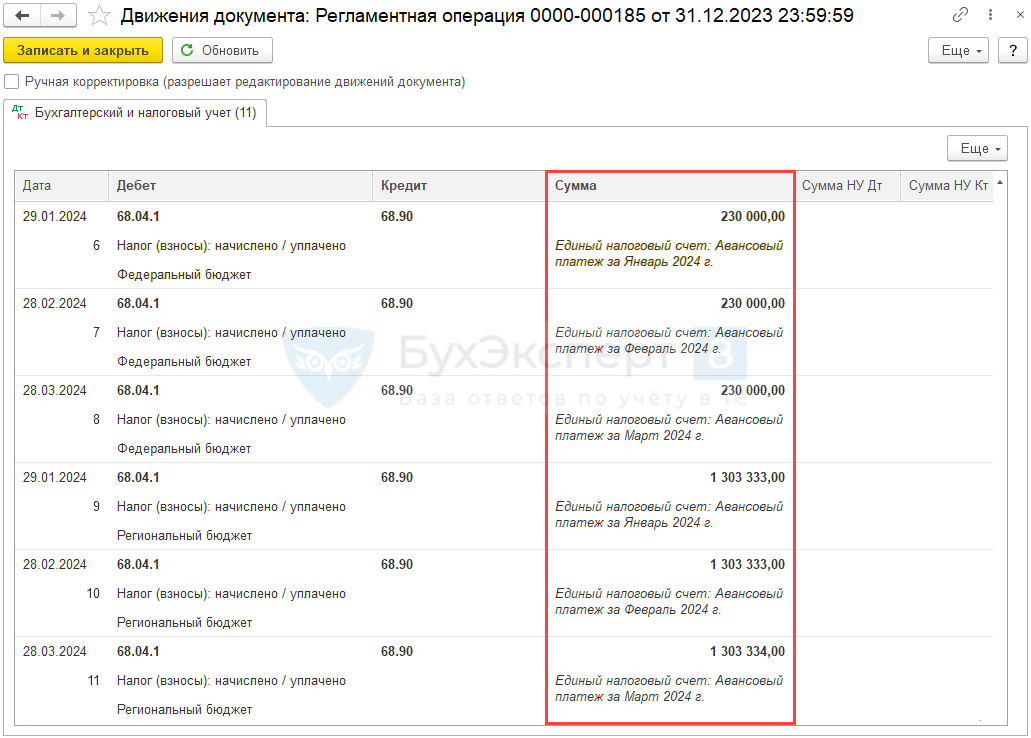

Регламентная операция Начисление налогов на единый налоговый счет за декабрь формирует проводки по ежемесячным авансам на 1 квартал 2024.

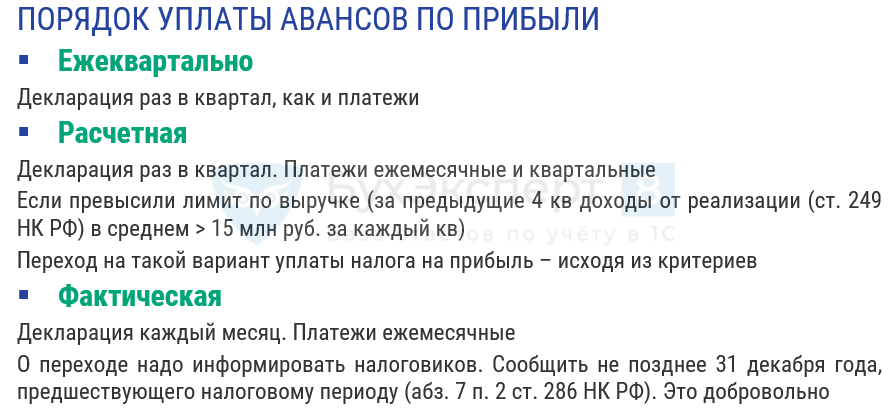

На что влияет настройка «Порядок уплаты авансовых платежей»?

В 1С есть 3 настройки про порядок уплаты авансовых платежей — ежеквартально, ежемесячно из расчетной прибыли и ежемесячно из фактической прибыли.

На что влияют эти настройки, они просто справочные? Ведь расчет налога на прибыль делается независимо от настроек — ежемесячно из фактической прибыли. А если есть ежемесячные авансы, то мы их просто платим с расчетного счета, и потом указываем в декларации.

Настройка Порядок уплаты авансовых платежей в разделе Главное — Налоги и отчеты — Налог на прибыль влияет на:

- отрисовку Задач организации;

- заполнение декларации по налогу на прибыль;

- начисление авансовых платежей по налогу на прибыль на ЕНС.

С 2023 года ежемесячные авансы по прибыли начисляются в 1С проводкой:

- Дт 68.04.1 Кт 68.90.

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев в 1С

- Настройка учетной политики по НУ в 1С: Налог на прибыль

- Настройка перечня прямых расходов по НУ в 1С

- Настройки учетной политики по учету курсовых разниц в НУ 2022-2024 году в 1С

- Переход на уплату авансовых платежей по налогу на прибыль исходя из фактической прибыли

- Переход на ежемесячные авансовые платежи по налогу на прибыль с начала года в 1С

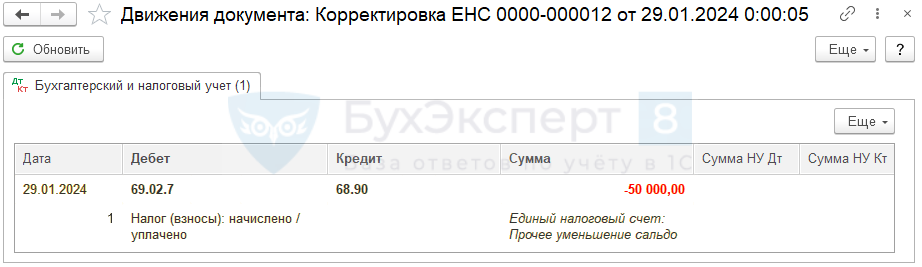

Как правильно переносить взносы с учетом отсрочки?

Организации предоставлена отсрочка по уплате страховых взносов за 2022 год, учитываем их на счете 69. Операция «Начисление налогов на единый налоговый счет» в декабре переносит весь остаток по Кт счета 69.

Как правильно переносить взносы с учетом отсрочки?

Вносить корректировки напрямую в рег. операции Начисление налогов на единый налоговый счет не рекомендуем, т. к. если возникнет необходимость ее перепроведения, нужно отменить ручную корректировку и после перепроведения сделать снова.

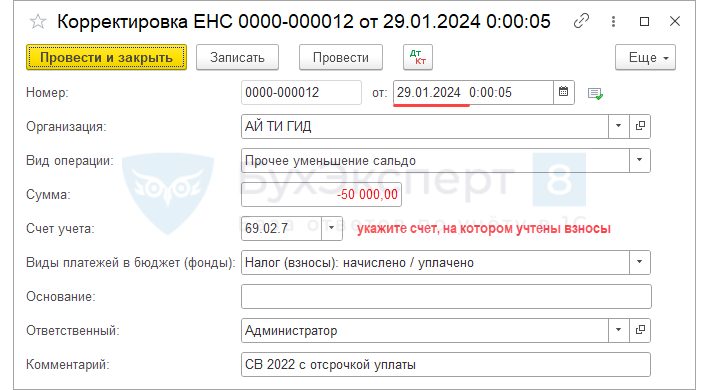

Датой переноса задолженности по взносам на ЕНС (29.01.2024) оформите документ Корректировка ЕНС с видом Начисление налога (или Прочее уменьшение сальдо) и укажите в нем отрицательную сумму взносов, на которые распространяется отсрочка.

Проводки

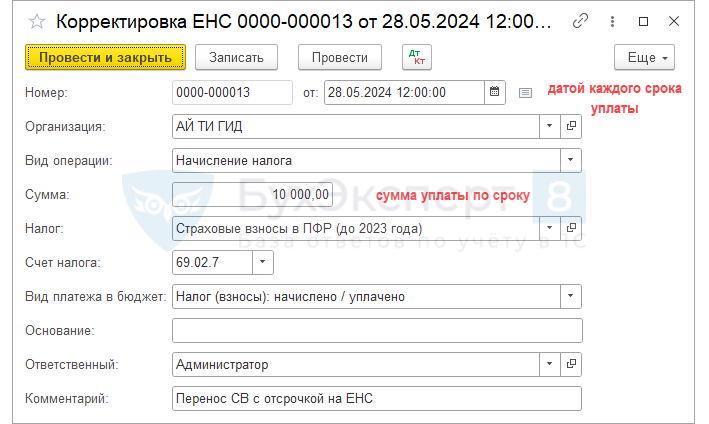

Датой срока уплаты сумм взносов с учетом отсрочки сформируйте еще один документ Корректировка ЕНС с видом Начисление налога и перенесите сумму задолженности на ЕНС.

Можно ли использовать документ «Корректировка ЕНС» в 2023?

Документ Корректировка ЕНС (раздел Операции) формирует только проводки по ЕНС в бухгалтерском учете и не делает движений по регистрам. Такой механизм по ЕНС применяется с 2024 года и не предназначен для применения в 2023 году. Отсутствие движений по регистрам ЕНС может привести к ошибкам, использовать его в 2023 году не нужно.

Для полноценного учета по ЕНС в 2023 году используется документ Операция по единому налоговому счету (Операции – Операции по счету за 2023 год).

В ближайшем релизе (3.0.148) планируется установить запрет на применение документа Корректировка ЕНС в 2023 году.

При выплате аванса формируется только Дт 70 Кт 51, нет проводки Д 68.01 К 68.90. Как ее сформировать вручную?

Учет зарплаты ведем в другой программе, в 1С:Бухгалтерия отражаем начисление через документ «Отражение зарплаты в бухучете». При выплате аванса формируется только Дт 70 Кт 51, нет проводки Д 68.01 К 68.90.

Как ее сформировать вручную?

При учете зарплаты в ЗУП (или другой программе) проводку по переносу НДФЛ на счет 68.90 формирует документ Сведения об удержанном НДФЛ.

Как в 1С перейти на новую методику по ЕНС с 2024 года?

В 2023 не сдавали уведомления по ЕНС, а представляли вместо них платежные поручения со статусом 02. Операции по ЕНС и уведомления в программе не формировали.

Как в 1С перейти на новую методику по ЕНС с 2024 года?

Если учет по методике 2023 года в программе 1С не велся, рег. операция Начисление налогов на единый налоговый счет за декабрь 2023 переносит неверные суммы задолженности на ЕНС.

Вносить корректировки напрямую в рег. операции Начисление налогов на единый налоговый счет не рекомендуем, т. к. если возникнет необходимость ее перепроведения, нужно отменить ручную корректировку и после перепроведения сделать снова.

В таком случае нужно:

- Привести суммы налогов и взносов на счетах 68.Х 69.Х в соответствие к суммам в ЛК ФНС на 31.12.2023. Все несоответствия откорректировать по методике Как отразить списание налогового сальдо старше 3 лет при переходе на ЕНС в 1С.

- Суммы, не перенесенные на ЕНС в рег. операции Начисление налогов на единый налоговый счет, перенести документом Корректировка ЕНС по каждому налогу (взносу) и сроку уплаты отдельно.

Декларация по НДС:

- за 3 кв. 2023 — 15 000 руб. (уплата отражена по Дт 68.02, не перенесена на ЕНС в Кт 68.90);

- за 4 кв. 2023 — 30 000 руб.

Ожидается к переносу на ЕНС за 4 кв. 2023 сумма 30 000 / 3 = 10 000 руб.

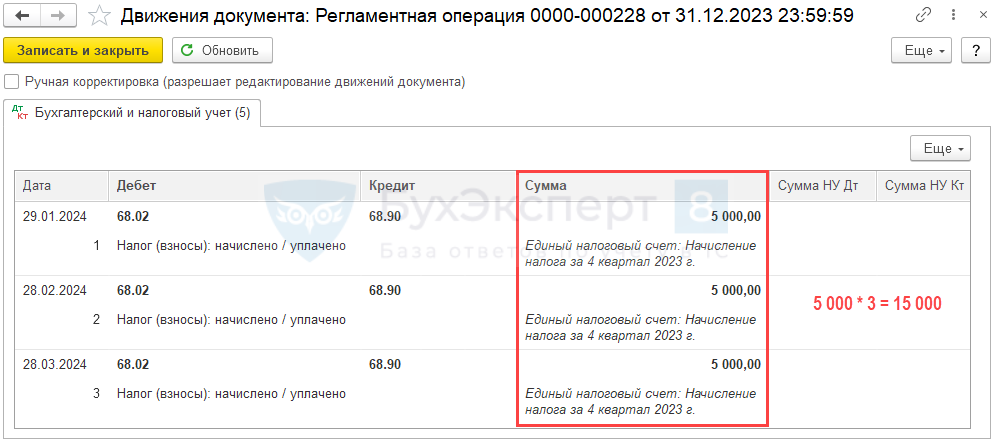

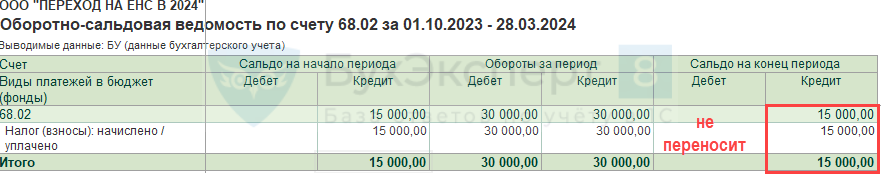

Рег. операция Начисление налогов на единый налоговый счет за декабрь 2023 переносит на ЕНС 15 000 руб. вместо 30 000 руб.

В результате:

- по Кт счета 68.02 остаток в сумме 15 000 руб.;

- формируются неверные суммы обязанности по каждому сроку уплаты в 1 кв. 2024.

Недостающую сумму НДС к уплате перенесите документом Корректировка ЕНС по каждому сроку уплаты отдельно.

Аналогичным образом проанализируйте суммы по всем налогам и взносам, перенесенные рег. операцией и откорректируйте при необходимости.

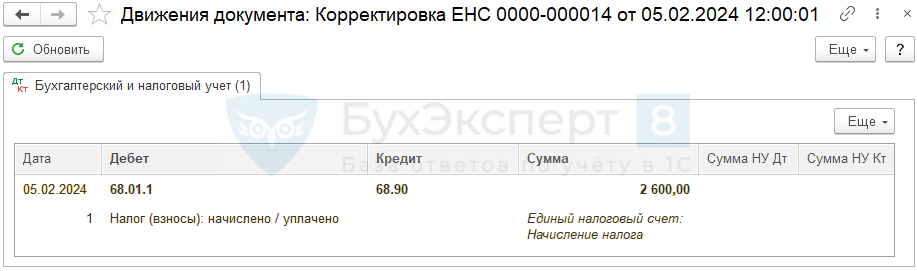

Как отразить на ЕНС перенос НДФЛ, удержанного у физлица при выплате арендной платы?

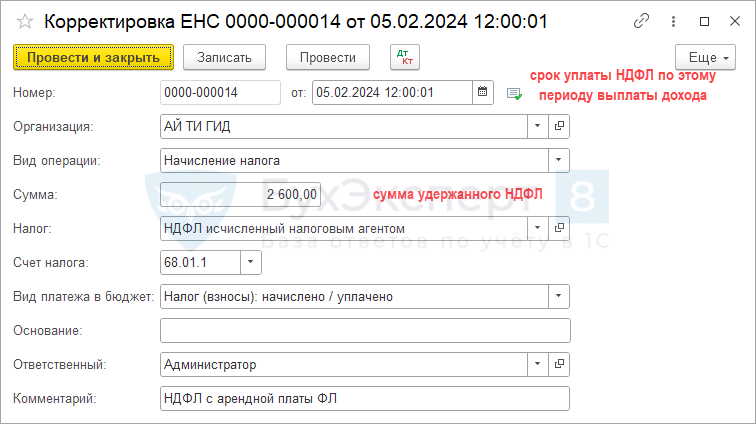

Начисление арендной платы физлицу оформляем «Операцией, введенной вручную» (сумму дохода и НДФЛ). Для отражения в отчетности 6-НДФЛ вводим документ «Операция учета НДФЛ». Выплату дохода отразили «Списанием с расчетного счета» с видом «Прочее списание». При таком отражении в 2024 году проводка по переносу удержанного НДФЛ на счет ЕНС (Дт 68.01 Кт 68.90) не появляется.

Как в 1С перенести этот НДФЛ на ЕНС?

В данном случае Уведомление об исчисленных налогах и взносах заполните вручную (либо прибавьте эту сумму к уже существующему уведомлению по НДФЛ по этому сроку).

Налоговое обязательство начисляется в 1С вручную. Поэтому автоматическая проводка по переносу НДФЛ на ЕНС отсутствует. Проводки сформируйте документом Корректировка ЕНС с видом Начисление налога датой наступления срока уплаты.

Проводки

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете