При выписке первичных документов бухгалтер сам может допустить ошибки. Но что делать, если менеджеры оформили документы покупателю, а потом случайно удалили документ, а бухгалтер о таких документах даже не знал? Читайте в нашей статье как внести неучтенные документы, выписанные покупателю в прошлом году в бухгалтерском и налоговом учете. А также как отразить их в целях учета НДС.

Содержание

Пошаговая инструкция

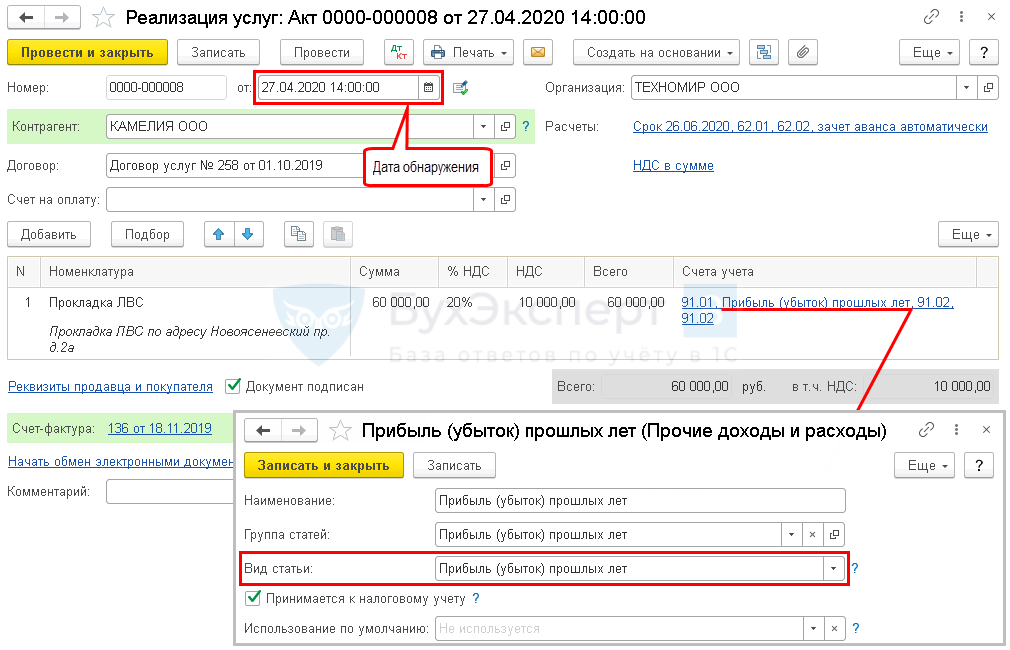

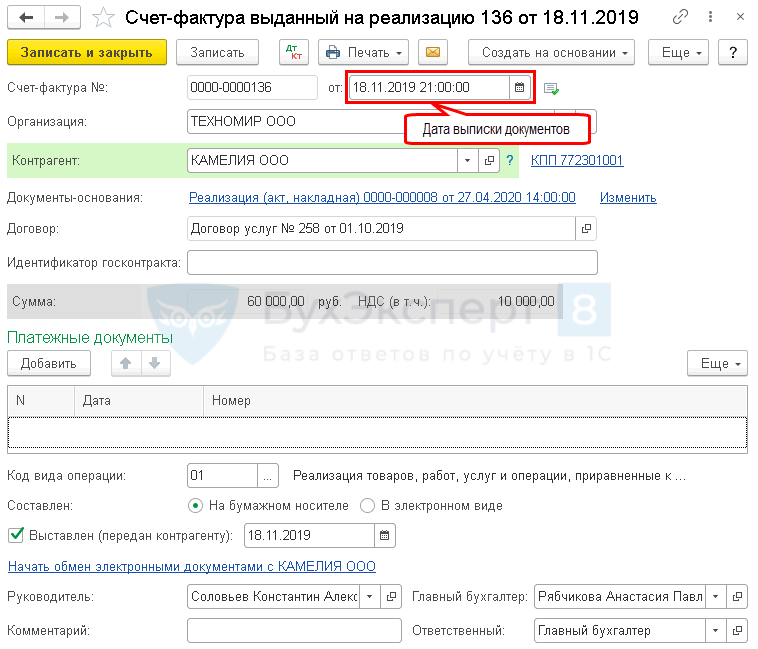

18.11.2019 (IV квартал) в программе Управление торговлей менеджеры выписали акт на работы по Прокладке ЛВС, а также счет-фактуру на сумму 60 000 руб. (в т. ч. НДС 20%). Но по случайности документ пометили на удаление, не выгрузили и забыли передать в Бухгалтерию.

Бухгалтер не знал о случившемся факте хозяйственной жизни (ФХЖ) на момент составления отчетности, сверка с данным контрагентом не была осуществлена. Бухгалтерская отчетность представлена и утверждена.

Как зарегистрировать неучтенный документ реализации, если факт выписки документов обнаружился 27.04.2020 (II квартал)?

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация неучтенного документа на реализацию услуг | |||||||

| 27 апреля | 62.01 | 91.01 | 60 000 | 60 000 | Выручка от реализации услуг в БУ | Реализация (акт, накладная) - Услуги (акт) |

|

| 91.02 | 68.02 | 10 000 | Начисление НДС с выручки | ||||

| 18 ноября | 62.01 | 90.01.1 | 50 000 | Ручная корректировка Выручка от реализации услуг в НУ | |||

| 90.09 | 99.01.1 | 50 000 | 50 000 | Ручная корректировка Корректировка финансового результата в НУ | |||

| 18 ноября | --- | --- | Ручная корректировка регистра НДС Продажи - Доп.лист за IV квартал | ||||

| Регистрация неучтенного СФ на отгрузку покупателю | |||||||

| 18 ноября | --- | --- | 60 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 10 000 | Отражение НДС в доп. листе Книги продаж | Отчет Книга продаж | |||

| Реформация баланса в НУ | |||||||

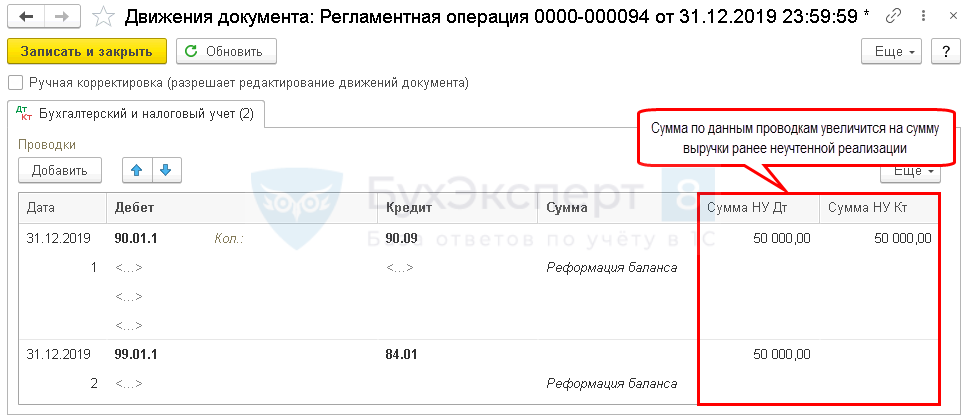

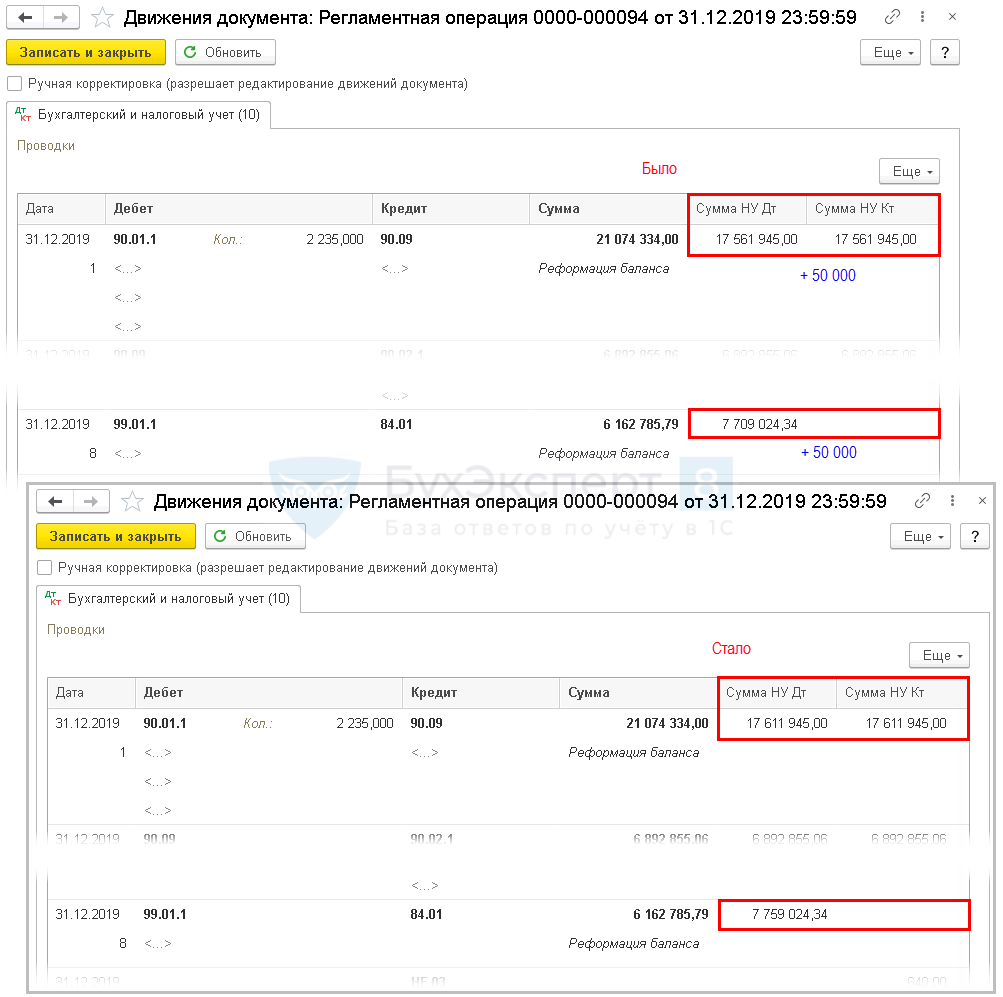

| 31 декабря | 90.01.1 | 90.09 | 50 000 | 50 000 | Закрытие субсчета 90.01.1 | Закрытие месяца - Реформация баланса |

|

| 99.01.1 | 84.01 | 50 000 | Закрытие счета 99.01.1 | ||||

| Уплата задолженности по НДС в бюджет | |||||||

| 27 апреля | 68.02 | 51 | 10 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета - Уплата налога |

||

| Начисление и уплата пеней по НДС в бюджет | |||||||

| 27 апреля | 91.02 | 68.02 | 188,37 | Начисление пеней по НДС | Операция, введенная вручную - Операция | ||

| 68.02 | 51 | 188,37 | Уплата в бюджет пеней по НДС | Списание с расчетного счета - Уплата налога |

|||

| Доначисление налога на прибыль | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 1 500 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную - Операция | ||

| 99.01.1 | 68.04.1 | 8 500 | Доначисление налога на прибыль в региональный бюджет | ||||

| Уплата задолженности по налогу на прибыль в бюджет | |||||||

| 27 апреля | 68.04.1 | 51 | 1 500 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета - Уплата налога |

||

| 68.04.1 | 51 | 8 500 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета - Уплата налога |

|||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 8,40 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную - Операция | ||

| 99.01.1 | 68.04.1 | 47,60 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 8,40 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета - Уплата налога |

|||

| 68.04.1 | 51 | 47,60 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета - Уплата налога |

|||

| Представление уточненной Декларации по налогу на прибыль за 2019 в ИФНС | |||||||

| 27 апреля | --- | --- | 50 000 | Отражение неучтенных доходов от реализации | Регламенти-рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 1 стр. 010 |

||

| Представление уточненной Декларации по НДС за IV кв. в ИФНС | |||||||

| 27 апреля | --- | --- | 10 000 | Отражение суммы НДС к уплате | Регламенти-рованный отчет Декларация по НДС - Раздел 3 стр. 010 |

||

| --- | --- | 10 000 | Отражение суммы НДС к уплате в доп. листе | Регламенти-рованный отчет Декларация по НДС - Раздел 9 Прил. 1 |

|||

Исправление ошибки

БУ

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ "БМЦ Р-18/2011-КпР"):

- отражение стоимости услуг поставщика отражается по Дт счета расчетов с Кт счета 91.01 «Прочие доходы» по статье «Прибыль прошлых лет, выявленная в отчетном году».

Подробнее Как отразить пропущенный расходный документ на услуги поставщика, если отчетность уже сдана?

Получите понятные самоучители 2026 по 1С бесплатно:

НУ

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к недоплате налога на прибыль в предыдущем отчетном периоде.

Перерасчет налоговой базы производится в периоде возникновения ошибки (IV квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ)

НДС

При занижение суммы исчисленного НДС к уплате необходимо:

- в доп. листе Книги продаж в периоде, когда состоялась реализация (IV квартал):

- зарегистрировать «забытый» СФ;

- подать уточненную декларацию по НДС за IV квартал.

Регистрация неучтенного документа на реализацию услуг

Проводки

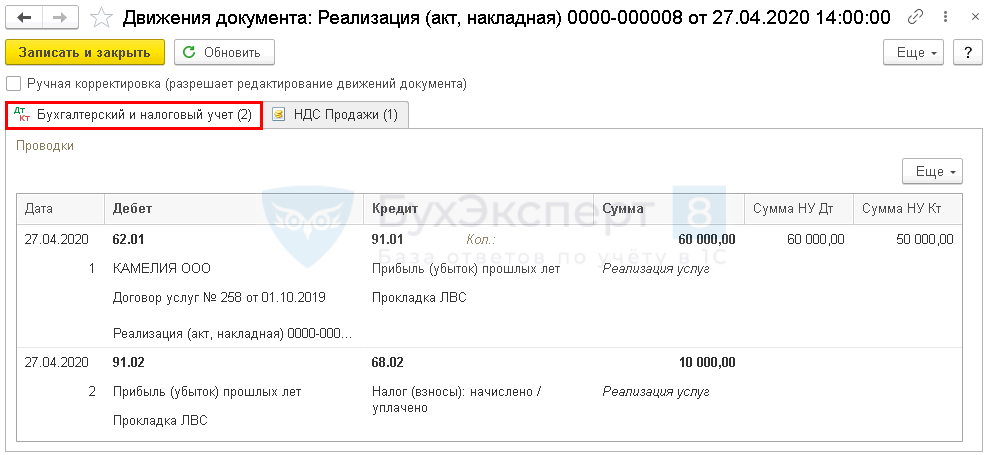

По умолчанию документ формирует проводки.

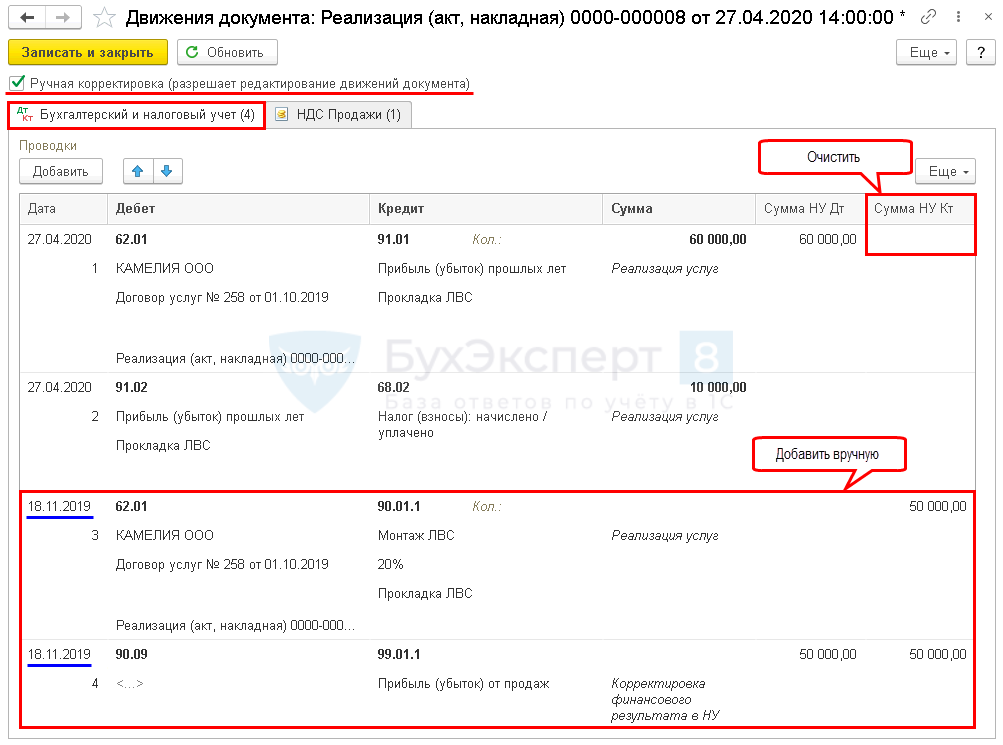

Но в НУ ошибка исправляется в периоде обнаружения, поэтому:

- откройте период, если вы устанавливали Дату запрета редактирования;

- установите флажок Ручная корректировка;

- на вкладке Бухгалтерский и налоговый учет:

- в проводке Дт 62.01 Кт 91.01 удалите сумму в графе Сумма НУ Кт;

- вручную добавьте проводки на дату возникновения ошибки:

- Дт 62.01 Кт 90.01.1 в графе Сумма НУ Кт укажите сумму выручки в НУ;

- Дт 90.09 Кт 99.01.1 – закройте счет 90.09 для того, чтобы не пришлось перепроводить регламентную операцию Закрытие счетов 90, 91.

Не смотря на то что, дата проводок относится к прошлому периоду, граница последовательности в закрытии месяца не нарушается. Подробнее Почему при ручной корректировке проводок не нарушается граница последовательности?

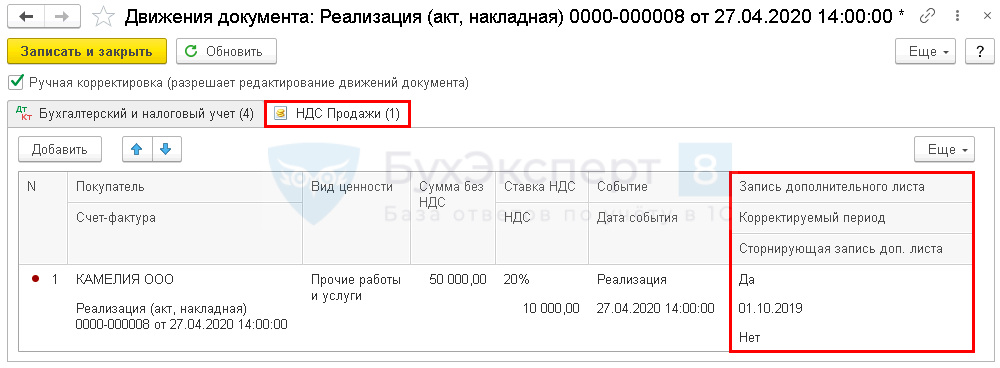

Для целей учета НДС исправления также внесите вручную:

- по регистру НДС Продажи заполните:

- Запись дополнительного листа – Да;

- Корректируемый период – начало периода в который вносятся изменения;

- Сторнирующая запись доп.листа – Нет.

После таких дополнений исчисленный НДС отразится в дополнительном листе книги продаж в периоде выписки документов (IV квартал).

Регистрация неучтенного СФ на отгрузку покупателю

Граница последовательности также не будет нарушена. Подробнее Вызывают ли нарушение границы последовательности изменения в счетах-фактурах прошлых периодов?

Реформация баланса в НУ

Перепроведите только регламентную операцию Реформация баланса. Другие операции не трогайте!

Например.

Уточненная декларация по НДС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

На титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, т. е. номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 24 «IV квартал», т. е. числовой код периода, за который представляется уточненная декларация.

В Разделе 3 стр. 010 «Реализация…»: ![]() PDF

PDF

- правильная сумма выручки;

- правильная сумма исчисленного НДС.

В Разделе 9 Приложение N 1 «Сведения из доп. листов книги продаж»: ![]() PDF

PDF

- с минусом — аннулированный первичный счет-фактура, код вида операции «01»;

- с плюсом — исправленный счет-фактура, код вида операции «01».

Доначисление налога на прибыль и доплата в бюджет

Сумма выручки уменьшена на 50 000 руб., следовательно, ранее налоговая база была занижена на 50 000 руб.

Рассчитаем недоимку по налогу на прибыль по следующей формуле:

Недоимка по налогу на прибыль за IV кв. составила:

- Федеральный бюджет — 50 000*3% = 1 500 руб.

- Региональный бюджет — 50 000*17% = 8 500 руб.

Уточненная декларация по налогу на прибыль

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

При исправлении суммовой ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

В титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, т.е. последовательный номер уточненной декларации;

- Налоговый (отчетный) период (код) – 34 «год», т.е. числовой код периода предоставления декларации.

В Листе 02 Приложение N 1 стр. 010 «Выручка от реализации всего»: ![]() PDF

PDF

- в т.ч. стр. 011 «выручка от реализации товаров (работ, услуг) собственного производства»:

- правильная сумма доходов, т.е. сумма по стр. 010 (011) первичной декларации с учетом исправления суммы выручки.

Бухгалтерская отчетность за текущий год

В отчете о финансовых результатах расходы по пропущенному документу отражаются: ![]() PDF

PDF

- стр. 2340 – неучтенная сумма доходов.

См. также:

- Как отразить пропущенный расходный документ на услуги поставщика, если отчетность уже сдана

- Пропущенные документы прошлого года от поставщика услуг

- Ошибка: занижена сумма выручки прошлого года

- Ошибка: завышены расходы по услугам поставщика прошлого года

- Ошибка в налоговом учете: Завышены расходы в закрытом периоде

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете