Как в программе отразить возмещение расходов сотруднику, осуществленных из личных средств для нужд организации, в случае, когда деньги под отчет не выдавались?

Содержание

Законодательство не содержит прямого запрета на компенсацию затрат работника в интересах организации. И в то же время не дает конкретных рекомендаций по оформлению данной операции. При этом такого рода операции хотя бы раз возникали в каждой организации.

В случае, если по конкретному вопросу ведения бухгалтерского учета (БУ) в федеральных стандартах не установлены способы ведения БУ, то организация сама разрабатывает соответствующий способ (п. 7.1 ПБУ 1/2008). Таким образом, Организации необходимо в Учетной политике прописать способ и порядок компенсации расходов работников, произведенных для нужд организации, включая утверждение документа, на основании которого будет производиться компенсация расходов работнику.

На наш взгляд, использование счета 71 "Расчеты с подотчетными лицами" не уместно, так как счет предназначен для расчетов с работниками по суммам, выданным ему в под отчет (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). А подотчетных сумм в этой ситуации работнику не выдавалось.

Для отражения расчетов с сотрудником по нашему мнению более корректным будет использование счета 73.03 "Расчеты по прочим операциям".

В данной статье Бухэксперт выражает лишь свое мнение по вопросу, нерегулированному в законодательстве. И предлагает вам использовать счет 73 для оформления операций, по которым деньги не выдавались в под отчет.

Если вы считаете, что данный способ для вас более трудоемкий и ведет к большей путанице в учете, то вы можете продолжать использовать счет 71, указав об этом в учетной политике:

"Все расчеты с сотрудниками по суммам, направленным на административно-хозяйственные и прочие расходы для нужд организации, ведутся на счете 71 "Расчеты с подотчетными лицами", вне зависимости от того, были они выданы под отчет или были компенсированы сотрудникам после их отчета".

Главное - обеспечить контроль за такими расчетами и представить достоверно информацию в отчетности.

Так как при покупке товара за собственные средства сотрудник действовал с разрешения и в интересах организации, необходимо документально подтвердить, что организация одобрила такую сделку (п. 1 ст. 183 ГК РФ). Такими документами могут быть:

- Заявление сотрудника о возмещении расходов, одобренное руководителем (резолюция на заявлении – "оплатить").

- Утвержденный отчет об израсходованных средствах с прикрепленными к нему документами на покупку и оплату (товарный чек, накладная, счет-фактура и т. д.), в том числе в форме взятого за основу АО-1.

- Приказ от имени руководителя о возмещении расходов сотруднику.

Средства, потраченные сотрудником на приобретение товаров или услуг для нужд организации и возмещаемые сотруднику организацией на основании подтверждающих документов (чеков, квитанций), не признаются доходом работника и, соответственно, не являются объектом обложения НДФЛ (Письмо Минфина РФ от 08.04.2010 N 03-04-06/3-65). Также данная компенсация не облагается страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

В 1С операцию лучше всего оформить следующими документами:

- Поступление (акт, накладная);

- Списание НДС;

- Выдача наличных или Списание с расчетного счета. Вид операции – Прочий расход, счет дебета - 73.03 "Расчеты по прочим операциям".

Поступление материальных ценностей

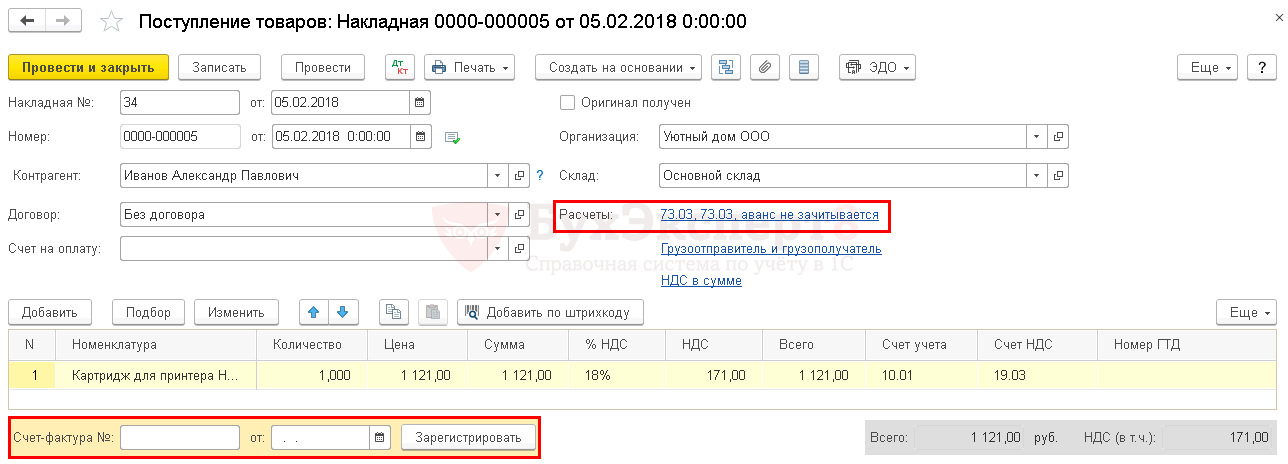

Поступление товаров, материалов, услуг оформляется документом Поступление (акт, накладная) из раздела Покупки – Поступление (акты, накладные).

- Счет расчета с контрагентами – 73.03 "Расчеты по прочим операциям";

- Счет-фактура не регистрируется.

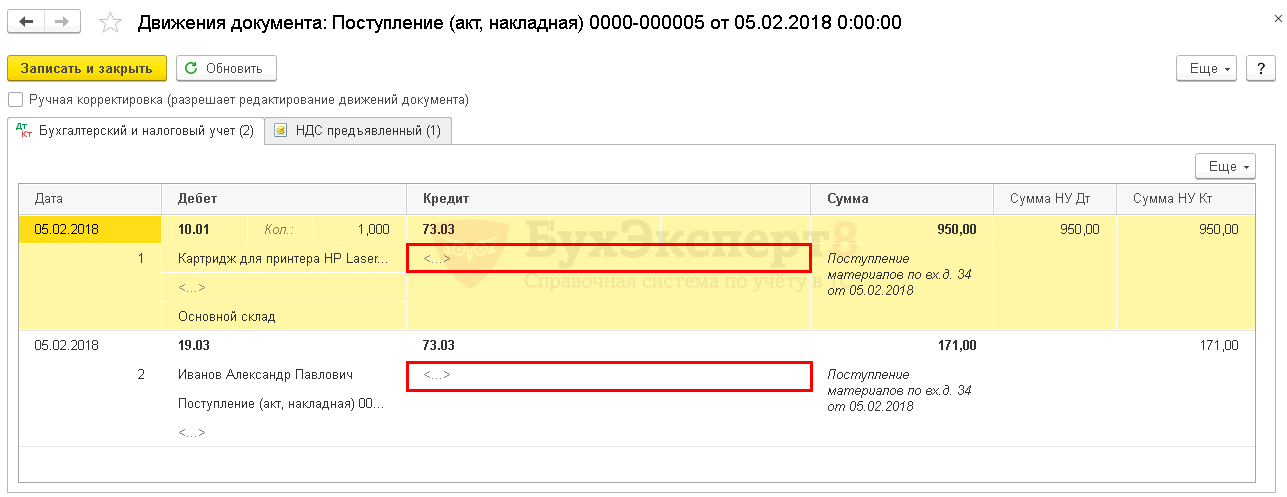

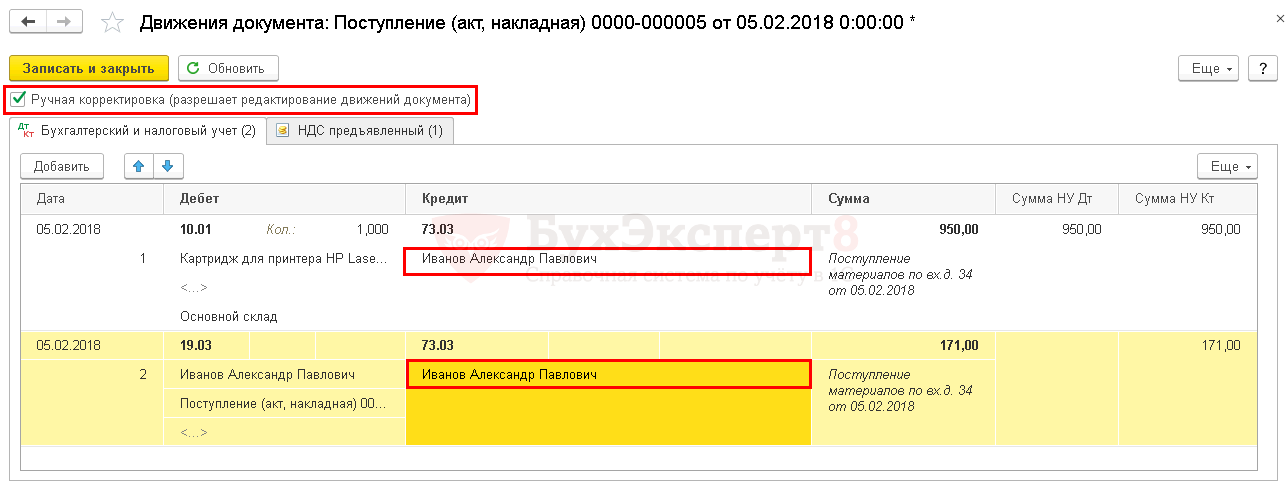

Проводки по документу

Автоматически аналитика по счету 73.03 "Расчеты по прочим операциям" в документе Поступление (акт, накладная) не подставляется. Необходимо, используя ручную корректировку, подставить фамилию работника, который произвел затраты.

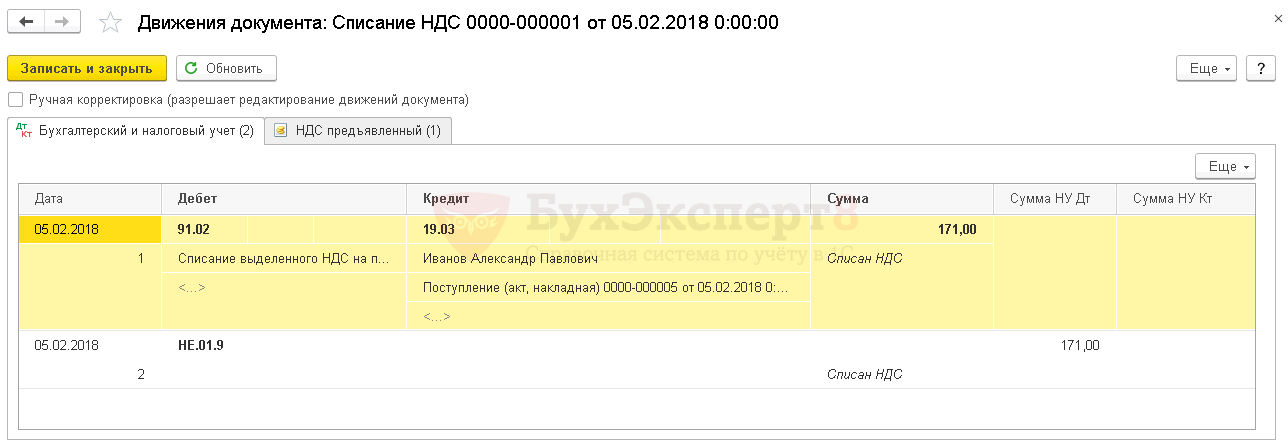

Списание НДС

Минфин считает, что принять к вычету НДС можно только по счету-фактуре, исключение - если это предусмотрено п. 3, 6-8 ст. 171 НК РФ. Особенности вычета НДС по покупкам в рознице Кодексом не предусмотрены.

Также нельзя указанный НДС принять в расходы в целях налога на прибыль, так как п. 2 ст. 170 НК РФ не предусматривает возможности учесть в стоимости товара (работы, услуги) НДС предъявленный по причине отсутствия счета-фактуры (Письмо Минфина РФ от 24.01.2017 N 03-07-11/3094).

Так как товар приобретался в розницу и счет–фактура не выписывался, к вычету НДС не принимается. На основании документа Поступления (акты, накладные) необходимо создать документ Списание НДС.

Проводки по документу

Компенсация денежных средств, израсходованных сотрудником

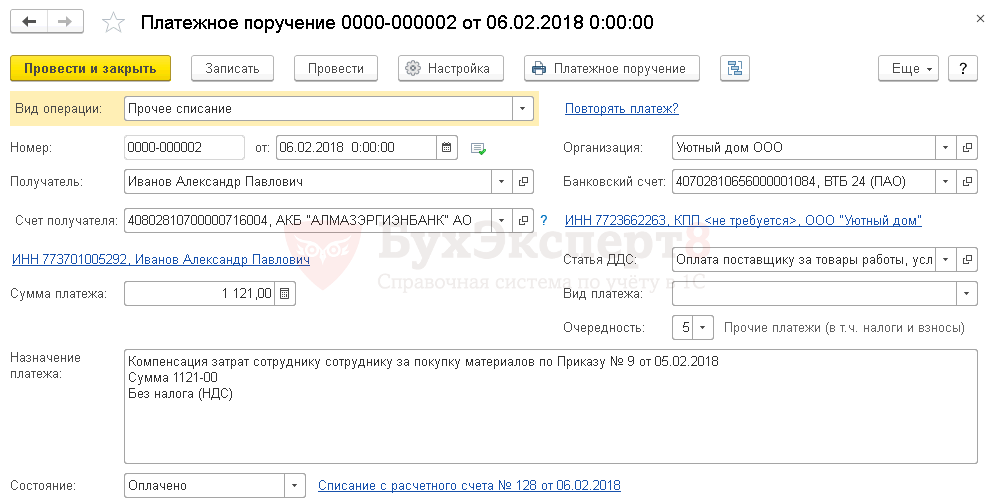

Компенсировать затраты сотруднику можно выдачей денежных средств из кассы предприятия: раздел Банк и касса – Касса - Кассовые документы – Выдача наличных. Или перечислением денежных средств на карточку сотрудника: раздел Банк и касса – Банк – Платежные поручения.

- вид операции – Прочее списание.

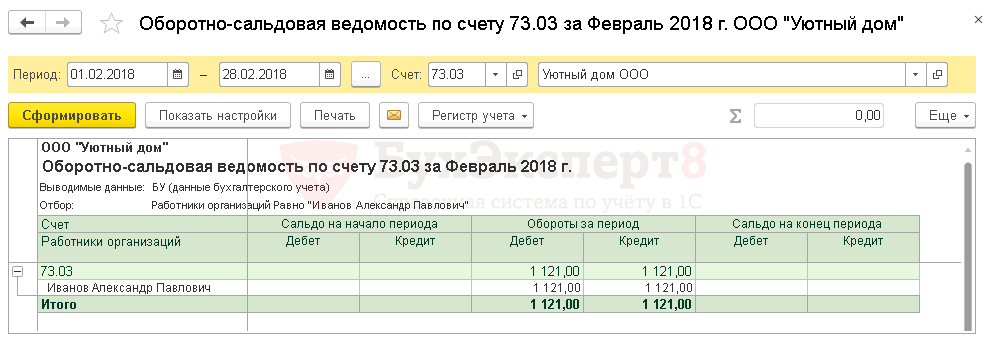

Проверка расчетов с сотрудником

Для проверки взаиморасчетов с сотрудником необходимо сформировать Оборотно-сальдовую ведомость по счету 73.03 "Расчеты по прочим операциям" раздел Отчеты - Стандартные отчеты - Оборотно-сальдовая ведомость по счету.

В заключение добавим, что не рекомендуем пользоваться данной схемой постоянно, предпочитая ее старому доброму подотчету. Приобретение товаров (работ, услуг) организацией с оплатой из личных средств работников может иметь проблемы:

- приобретение может быть рассмотрено налоговыми органами как расходы, понесенные в пользу работников с доначислением НДФЛ (п. 2 ст. 226 НК РФ и пп. 2 п. 1 ст. 228 НК РФ);

- при отсутствии договора купли-продажи между работником и организацией налоговый орган может не признать расходы по документам, оформленным на сотрудника, в целях налогообложения.

Если документы, подтверждающие покупку ТРУ, выписаны на имя организации, то проблем с признанием затрат и вычетом НДС, а также сложностей, связанных с расчетами с работником, у организации не возникнет.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо!

Прошу пересмотреть рекомендацию по расчетам с подотчетными лицами.

Рассмотрим два варианта ситуации приобретения работником в интересах предприятия шкафчика для документов:

Вариант 1: сначала работнику выдали 4 т.р., потом он купил шкафчик за 14 т.р., потом работнику возместили 10т.р.

Вариант 2: работник купил шкафчик за 10 т.р., потом работнику возместили 10тр.

Это вполне могут быть даже одинаковые шкафчики, просто в Варианте 2 работник нашел магазин с самыми низкими ценами.

Оба варианта имеют одинаковый экономический смысл (вплоть до суммы – работник сначала израсходовал своих денег 10тр, а потом ему их возместили).

И что, по варианту 1 надо применять счет 71, а по варианту 2 счет 73?

А как же пункт 6 ПБУ 1: «отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой)»?

Ну и принцип рациональности еще можно вспомнить.

Ведь отражение по сути одинаковых операций то по счету 73, то по счету 71 усложнит учет, а сравнивать это усложнение с пользой сложно, так как польза отсутствует (а если и найдется – то померкнет перед усложнением).

Одной из причин усложнения может быть то, что выдача денег в бухучете отражается обычно сразу же, а приобретение работником чего-то – по мере сдачи работником и обработки бухгалтером авансовых отчетов.

Вполне возможна ситуация: на момент выдачи работнику денег еще не было авансового отчета и выдачу денег отразили по счету 71, потом работник принес авансовый отчет и по приложенным документам стало видно, что нечто для предприятия куплено ДО получения денег под отчет. И что – исправлять выдачу денег, вносить исправления в РКО или перечисление по банку??

И в общем случае учет может даже исказиться от применения счетов 73 и 71 (если по одному работнику одновременно будет дебетовое сальдо по счету 73 и кредитовое по счету 71 и оба сальдо будут основаны на задачах покупки данным работником чего-то для предприятия).

Прошу вернуться в рекомендациях к подходу «по старинке»: применять счет 71, даже если деньги работнику выданы после приобретения.

Татьяна, здравствуйте. На связи Ольга Шерст. Отвечаю на ваш Комментарий под нашей статьей. Вернуться к отражению сумм, не выданных в подотчет «по старинке», т.е. через счет 71 мы не можем.

Наше мнение, связанное с использованием счета 73 основано на том, что в Плане счетов, утвержденного Приказом МФ РФ №94н от 31.10.2000, указано: «Счет 71 «Расчеты с подотчетными лицами» предназначен для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и прочие расходы.»

Ключевая фраза «по суммам, выданным им в под отчет», т.е. счет 71 используется если был аванс, выданный сотруднику. Если его не было, то нужно использовать другой счет. Это из прямого прочтения данного Приказа. На наш взгляд больше всего в этом случае подходит счет 73 «Расчеты с персоналом по прочим операциям» – этот порядок мы и изложили в статье. Некоторые даже используют счет 76.

При этом я с вами соглашусь, что в современном бухучете принцип рациональности и требование содержания над формой могут перевесить, если количество таких операций у вас в учете незначительно. И я не вижу здесь ошибки, если вы и в этом случае будете применять счет 71.

Но если в организации в основном операции, при которых деньги выдаются уже после отчета сотрудника, то на наш взгляд более корректным будет использовать счет 73.

Если говорить про 1С-автоматизацию таких операций, то да — использовать счет 71 – это более интересно и удобно.

Поэтому тут вопрос – как в учетной политике вы укажете порядок учета таких сумм. Например, можно указать так: «Все расчеты с сотрудниками по суммам, направленным на административно-хозяйственные и прочие расходы для нужд организации, ведутся на счете 71 «Расчеты с подотчетными лицами» вне зависимости от того, были они выданы под отчет или были компенсированы сотрудникам после их отчета».

И еще план счетов был создан в 2000году и уже сейчас не обеспечивает полностью потребности бухгалтера. В тот момент еще действовал Порядок ведения кассовых операций, утв. Письмом Банка России от 04.10.1993 № 18, который обязывал выдавать подотчетные авансы на все случаи жизни и не предусматривал компенсационного подхода. Думаю, этим и объясняется жесткое содержание инструкции к счету 71.

Спасибо вам за ваш комментарий и неравнодушие!

Спасибо огромное,как всегда «разжевано»