В данной публикации мы рассмотрим:

- причины появления ошибок при переходе на Раздельный учет НДС;

- предложим методы исправления ошибки;

- покажем настройку Универсального отчета для отслеживания остатков при раздельном учете НДС;

- на конкретном примере рассмотрим алгоритм занесения остатка в специальный регистр Раздельный учет НДС;

Тема невероятно трудная.

Как изменилась автоматизация здесь – Переход на раздельный учет НДС (с релиза 3.0.73) в 1С.

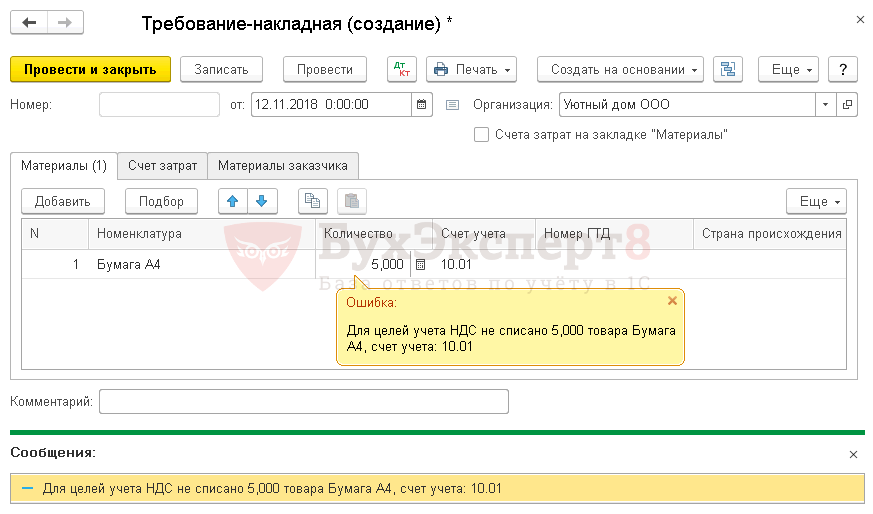

В случае, если раздельный учет не велся с самого начала создания базы, если переход на Раздельный учет НДС происходит в базах, имеющих закрытые периоды прошлых лет — документы списания не проводятся, сообщая пользователю, что «для целей учета НДС» нет нужного количества товара для списания, хотя по оборотно-сальдовой ведомости нужный остаток присутствует.

В чем же дело? Как с этим бороться?

Типового решения на этот случай 1С не предлагает, оставляя пользователя один-на-один со своей бедой!

В этой статье мы очень подробно, шаг за шагом, пройдем весь путь от поиска ошибки, понимания алгоритма действия программы и покажем, как справиться с проблемой.

Получите понятные самоучители 2026 по 1С бесплатно:

Будет трудно! Очень!!! Но другого пути нет. Итак, приступаем!

Содержание

Переход на Раздельный учет не с начала ведения учета в базе

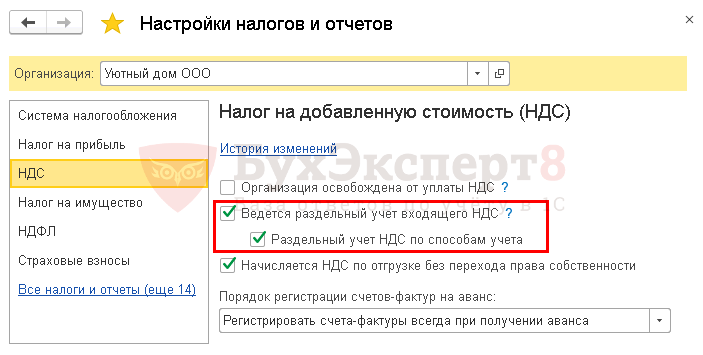

Если раздельный учет не велся в базе c самого начала, т.е. не был выставлен флажок Ведется раздельный учет входящего НДС, то при переходе на этот режим придется вручную вносить остатки по товарам, материалам и продукции в специальный регистр накопления Раздельный учет НДС, который в этом случае не содержит данных на момент перехода на раздельный учет.

Именно по регистру накопления Раздельный учет НДС программа смотрит остатки товаров, материалов и продукции для списания, если выставлены параметры для ведения раздельного учета. Если нужного количества ТМЦ для списания в регистре нет, то программа не проведет документ и выдаст сообщение об ошибке.

Смысл ошибки «Для целей учета НДС не списано Х товара!» как раз в том, что нет остатков по регистру Раздельный учет НДС.

Т.е. в момент оприходования товаров настроек на раздельный учет в базе еще не было, поэтому Приход по регистру не был отражен. А реализация товаров происходит уже с настройками раздельного учета, поэтому при проведении документа программа должна провести по регистру Раздельный учет НДС запись вида Расход, а не может, т.к. остаток по нему отсутствует.

Если перепроводить все документы с начала ведения учета, чтобы заполнились нужные регистры раздельного учета НДС, то может «поехать» сданная отчетность и проблем становится не меньше, а даже еще больше!

В 1С есть специальный Помощник перехода на раздельный учет, но он работает только в случае, когда при выставленном изначально флажке Ведется раздельный учет входящего НДС дополнительно через некоторое время выставляется флажок Раздельный учет по способам учета.

В этом случае Помощник перехода на раздельный учет:

- переносит остатки на счете 19.07 на счет 19.03, а субконто Способы учета НДС устанавливает в значение Для операций по 0%;

- для остатков на остальных субсчетах счета 19 устанавливает субконто Способы учета НДС в значение Принимается к вычету;

- остатки по регистру НДС по приобретенным ценностям конвертирует в остатки по регистру Раздельный учет НДС.

Но в случае, если флажок Раздельный учет входящего НДС не стоял, то и остатков по регистру НДС по приобретенным ценностям нет. Переносить нечего.

Т. е. при возникновении ошибки: «Для целей учета НДС не списано Х товара!» первое, что нужно сделать — проверить состояние остатков по регистру накопления Раздельный учет НДС.

Проверка остатков по регистру Раздельный учет НДС

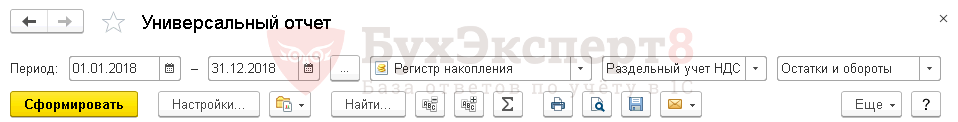

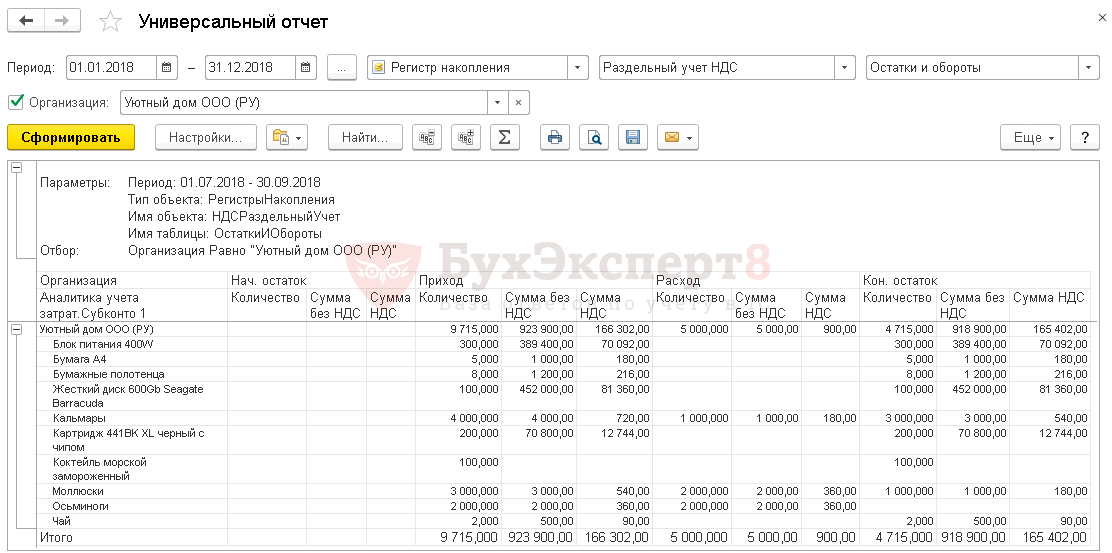

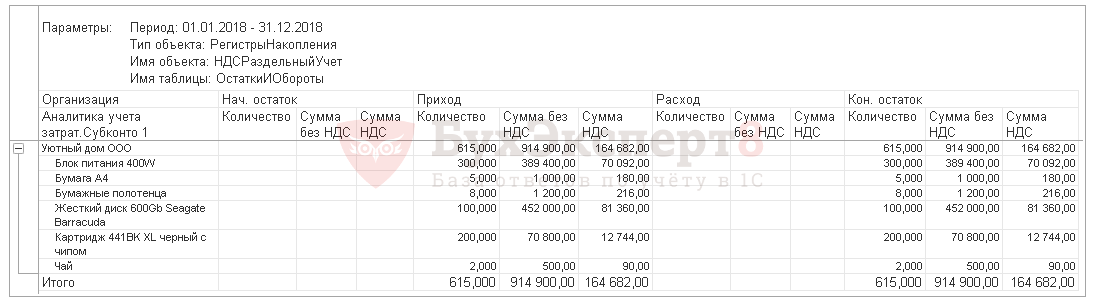

Проверку остатков будем делать через Универсальный отчет: раздел Отчеты – Стандартные отчеты – Универсальный отчет.

Шаг 1. Откройте Универсальный отчет: раздел Отчеты – Стандартные отчеты – Универсальный отчет.

В шапке отчета для отбора информации укажите следующие значения:

- Период;

- Регистр накопления;

- Раздельный учет НДС;

- Остатки и обороты.

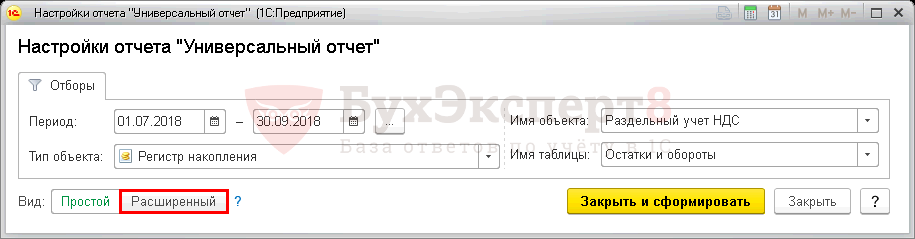

Шаг 2. Откройте настройку отчета по кнопке Настройки. Выберите Вид — Расширенный.

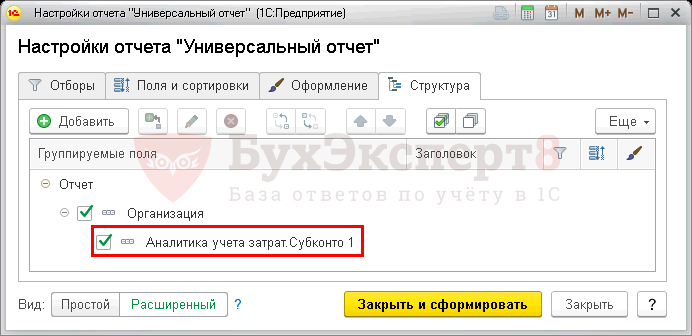

На вкладке Структура укажите по кнопке Добавить:

- Организация (если ведется учет по нескольким организациям);

- Аналитика учета затрат. Субконто 1.

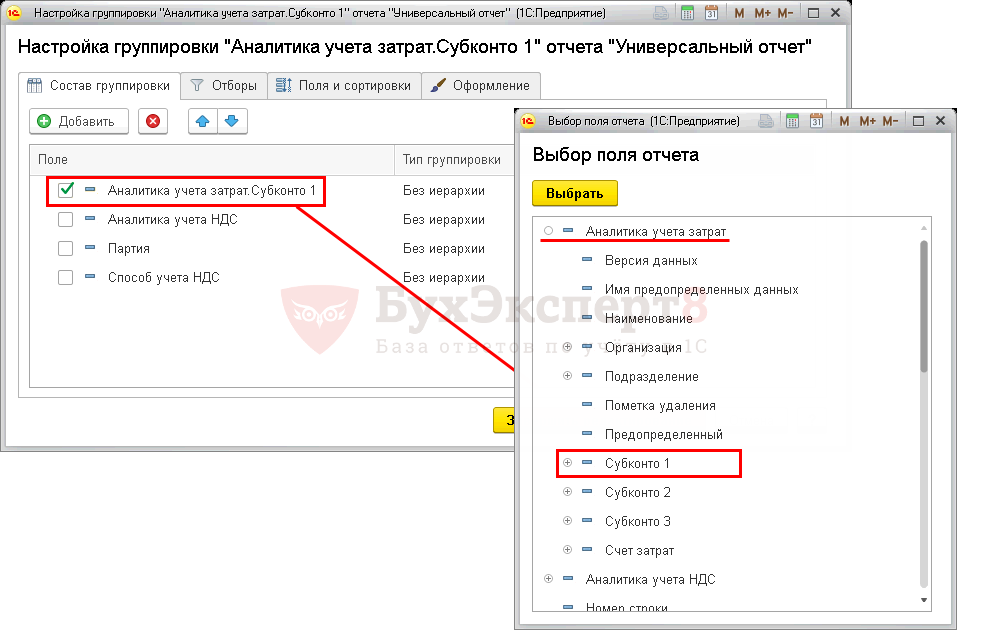

Для того чтобы добавить Аналитика учета затрат.Субконто 1 в новом окне, на вкладке Состав группировки по кнопке Добавить разверните Аналитика учета затрат и выберите Субконто 1.

Остальные флажки необходимо снять.

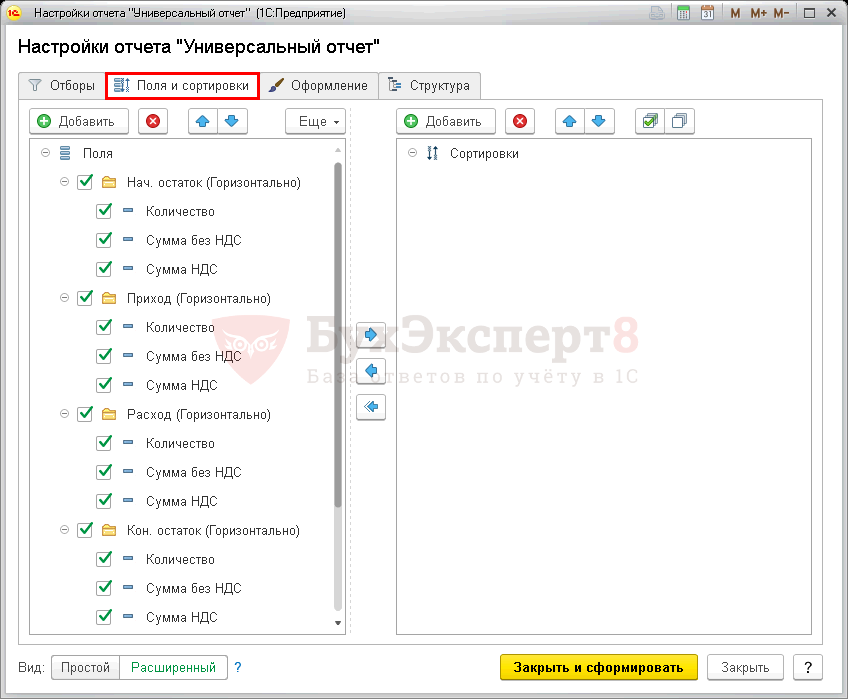

Шаг. 3. На вкладке Показатели значения установите следующим образом:

Добавлять новые показатели можно по кнопке Добавить.

Удалять ненужные показатели — по кнопке Удалить, или снимать флажки активности напротив неиспользуемых показателей.

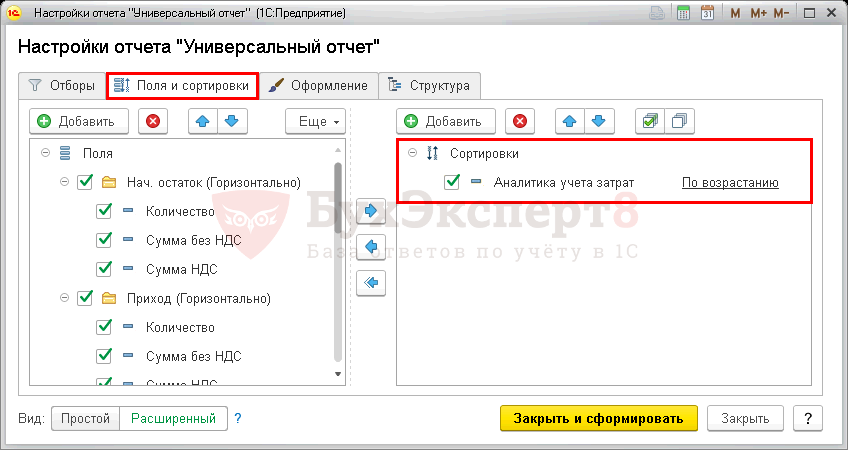

Шаг 4. В правой части на вкладке Поля и сортировки установите сортировку по возрастанию по кнопке Добавить:

- Аналитика учета затрат.

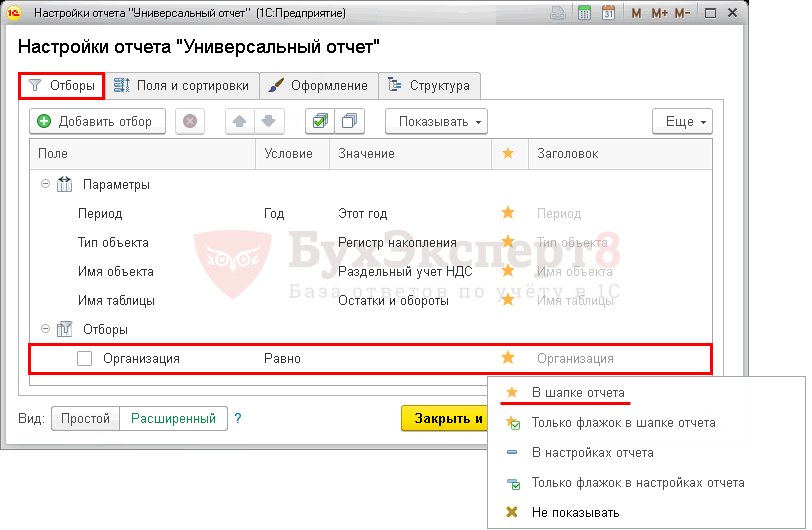

Шаг 5. Если ведется учет по нескольким организациям на вкладке Отбор установите отбор по организации в шапке отчета, для того, чтобы не приходилось каждый раз заходить в настройки.

Шаг 6. Нажать кнопку Закрыть и сформировать. Отчет будет построен по нужной форме.

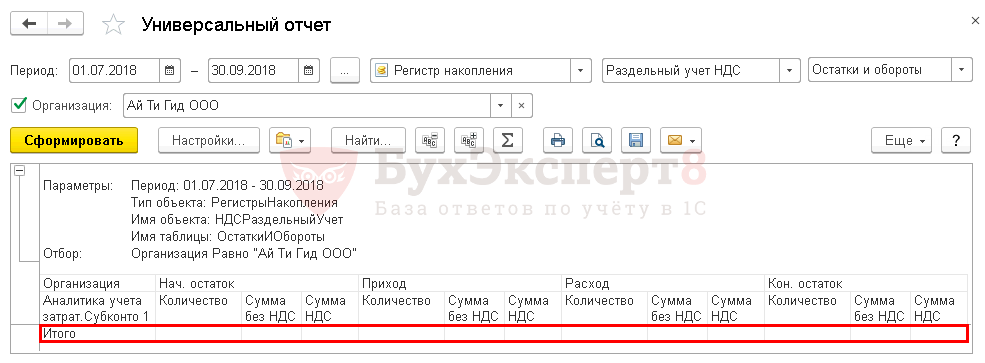

Если формируется пустой отчет, значит, остатков в указанном регистре нет.

В этом случае необходимо самостоятельно внести остатки по всей номенклатуре, по которой есть остатки в базе данных до перехода на раздельный учет, в регистр накопления Раздельный учет НДС.

Внесение остатков в регистр Раздельный учет НДС

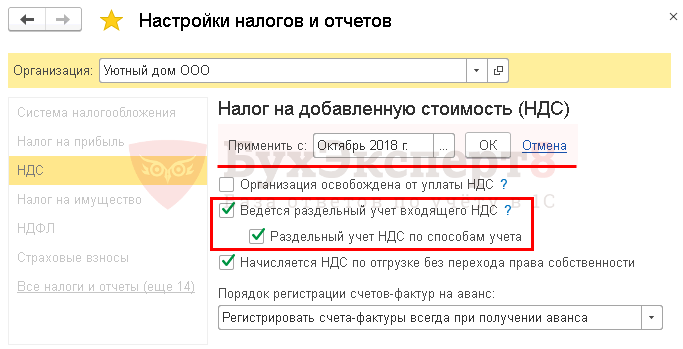

Организация установила с 01.10.2018 в параметрах Учетной политики:

- флажок Ведется раздельный учет входящего НДС;

- флажок Раздельный учет НДС по способам учета.

Учет в базе ведется с 2017, с начала ведения учета в программе раздельный учет не применялся. Необходимо внести остатки в регистр накопления Раздельный учет НДС на 30.09.2018, в связи с тем, что при проведении расходных документов выдается ошибка при списании ТМЦ.

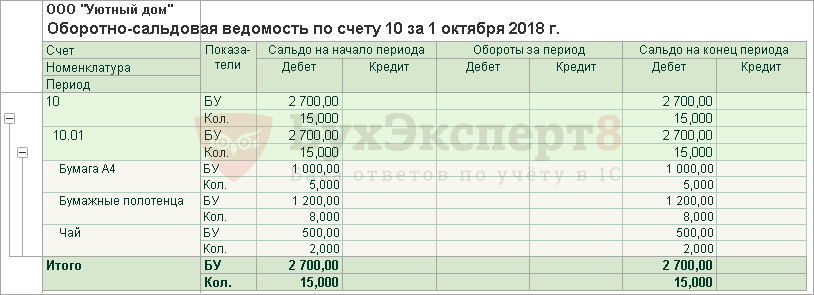

Шаг 1. По оборотно-сальдовой ведомости определить количественный и суммовой остаток номенклатуры для ввода остатков в регистре Раздельный учет НДС.

Оборотно-сальдовую ведомость необходимо формировать по следующим счетам:

- 07 «Оборудование к установке»;

- 08.04 «Приобретение компонентов основных средств»;

- 10 «Материалы»;

- 21 «Полуфабрикаты собственного производства»;

- 41 «Товары»;

- 43 «Готовая продукция».

Сформируем отчет Оборотно-сальдовая ведомость в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету, в нашем примере это:

ОСВ по счету 10

ОСВ по счету 41

Именно эти остатки и необходимо внести в регистр накопления Раздельный учет НДС.

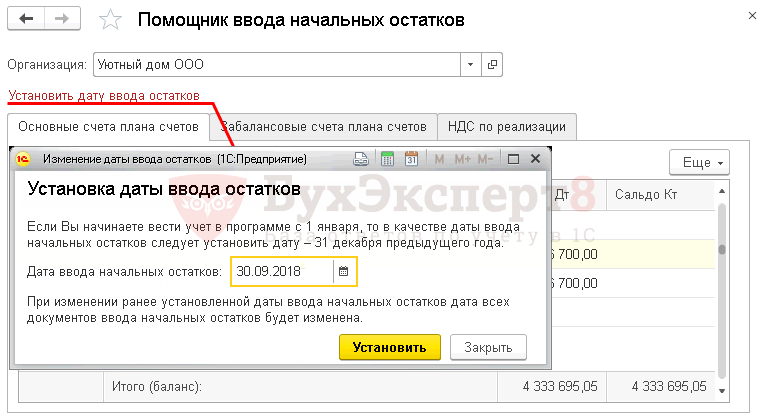

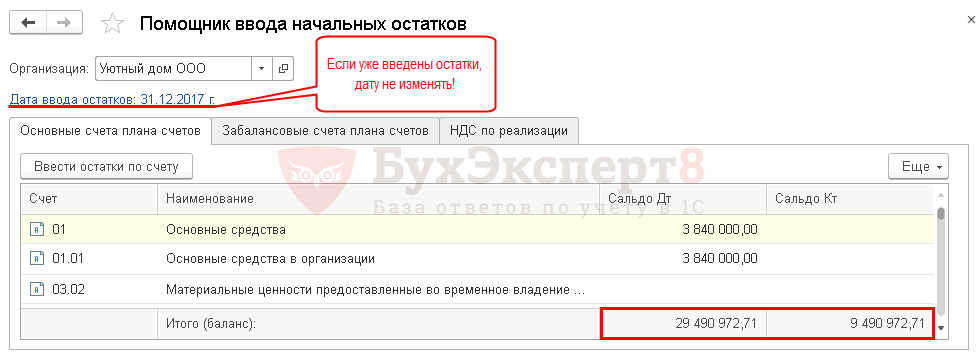

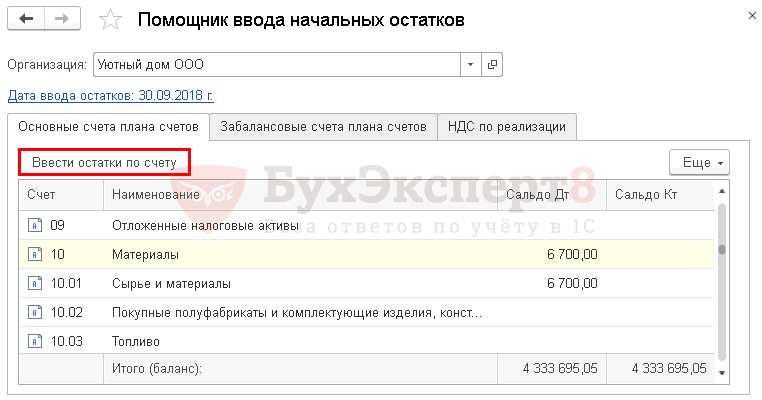

Шаг 2. Зайдите в Помощник ввода начальных остатков в разделе Главное – Начало работы – Помощник ввода остатков.

Шаг 3. Установите дату ввода начальных остатков для внесения в регистр.

Если ранее уже были введены остатки, то этот шаг необходимо пропустить.

Иначе все остатки будут перенесены на новую дату!

Шаг 4. Перейдите на необходимый счет, например, 10, 41 и т.д., нажмите кнопку Ввести остатки по счету.

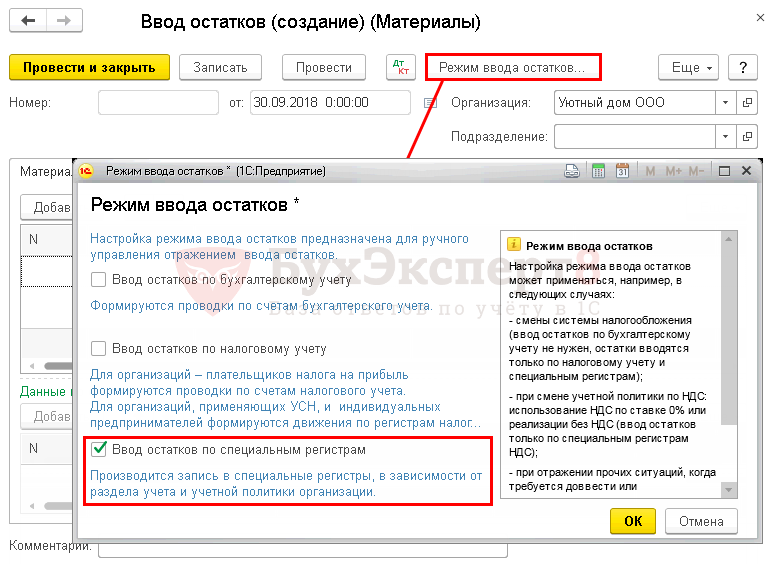

Шаг 4. Создайте документ Ввод остатков. По кнопке Режим ввода остатков оставьте только флажок Ввод остатков по специальным регистрам. Остальные флажки нам не нужны, т.к. по БУ и НУ данные вводить не нужно, они уже внесены первичными документами.

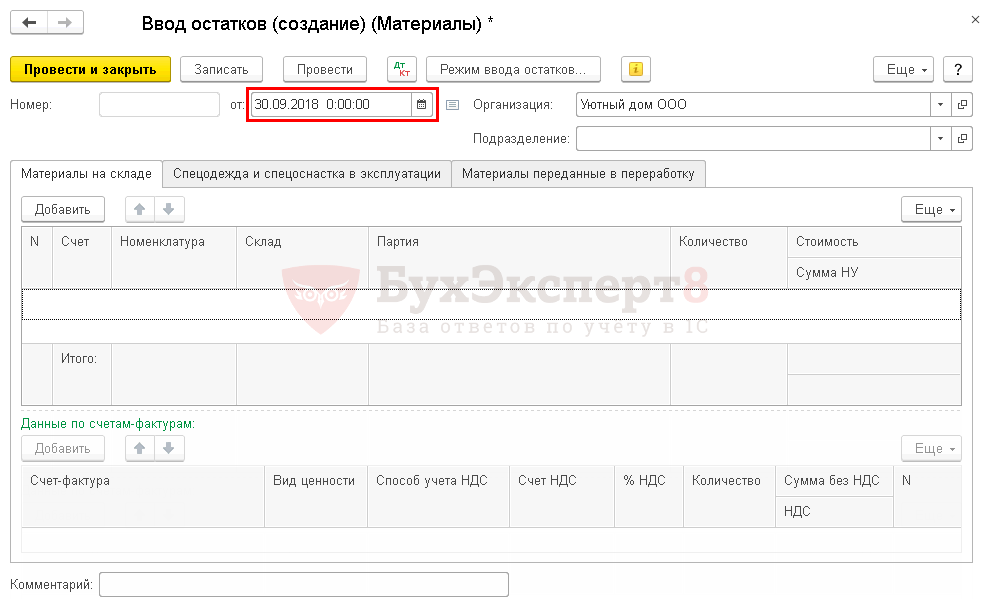

Проверьте дату в документе Ввод остатков, при необходимости откорректируйте ее.

Дата будет доступна для редактирования, если установлен только один флажок Ввод остатков по специальным регистрам.

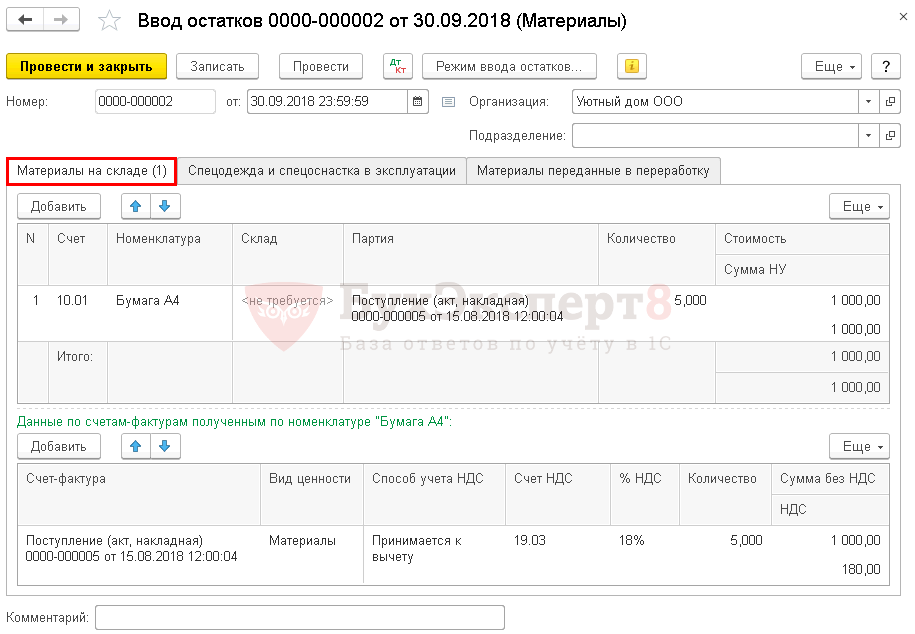

Заполните табличную часть остатками по счету 10 «Материалы».

В верхней таблице на вкладке Материалы на складе укажите:

- Счет – счет учета материалов;

- Номенклатура — материал, по которому отражаются остатки;

- Склад — склад, на котором хранятся материалы, при необходимости;

- Партия — документ поступления МПЗ, для продукции – документ выпуска. Указывается в любом случае, даже если не велся партионный учет. В этом случае можно выбрать последние документы поступления.

- Количество — количество МПЗ согласно оборотно-сальдовой ведомости;

- Стоимость — себестоимость МПЗ согласно оборотно-сальдовой ведомости по БУ;

- Сумма НУ — себестоимость МПЗ согласно оборотно-сальдовой ведомости по НУ;

В нижней таблице на вкладке Материалы на складе укажите:

- Счет-фактура — документ поступления товаров, материалов и т.д. Если это готовая продукция, то поле Счет-фактура не заполняется;

- Вид ценностей — например, Товары (в т.ч. для продукции), Материалы и т.д.;

- Способ учета НДС — способ учета НДС по МПЗ:

- Принимается к вычету — практически для всех, в т.ч. если НДС уже принят к вычету; Если не знаете куда отнести устанавливайте именно этот способ, потом при необходимости НДС будете восстанавливать;

- Распределяется — если точно знаете, что входящий НДС относится к облагаемым и не облагаемым операциям;

- Распределен — по умолчанию в 1С устанавливается для готовой продукции, поэтому можно использовать для этих же целей;

- остальные способы по необходимости, если точно знаете, что они относятся для определенных операций.

- Счет НДС — счет учета входящего НДС;

- % НДС — ставка входящего НДС;

- Количество — количество МПЗ согласно оборотно-сальдовой ведомости;

- Сумма без НДС – себестоимость МПЗ согласно оборотно-сальдовой ведомости;

- Сумма НДС – сумма НДС, определенная расчетным способом, согласно ставке указанной в графе % НДС.

Шаг 5. Записать данные по кнопке Провести и закрыть.

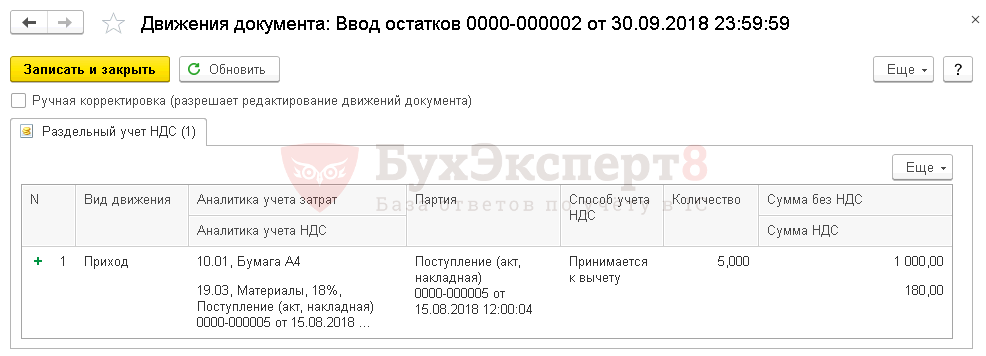

С помощью документа Ввод остатков будут внесены записи вида движения Приход в регистр накопления Раздельный учет НДС.

Аналогично занести все остальные остатки.

Шаг 6. Проверить занесение остатка в Универсальном отчете по регистру накопления Раздельный учет НДС.

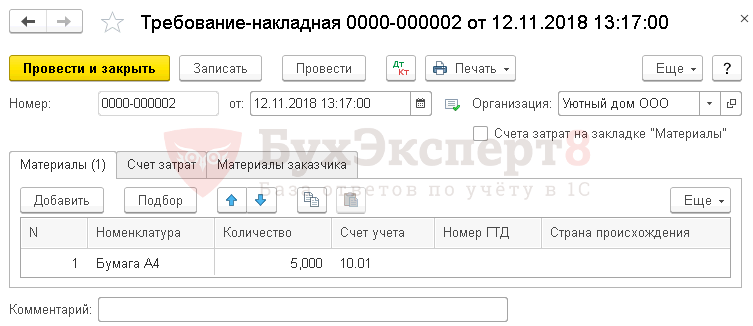

Шаг 8. Провести проблемный документ Требование-накладная.

Проведение прошло без ошибок!

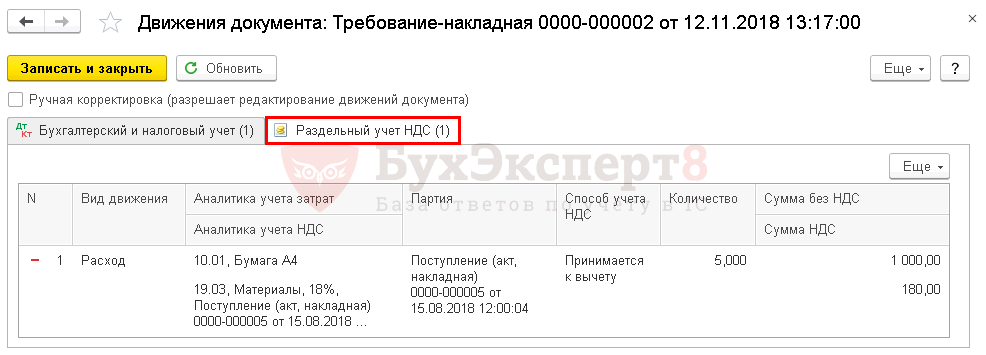

Шаг 9. Проверить проводки списания в регистре накопления Раздельный учет НДС.

Вот такой непростой способ. Если вы выберите его, мы советуем вам предварительно опробовать его на копии базы. Если все получится – перейти на рабочую базу и выполнить указанные действия по изложенной инструкции.

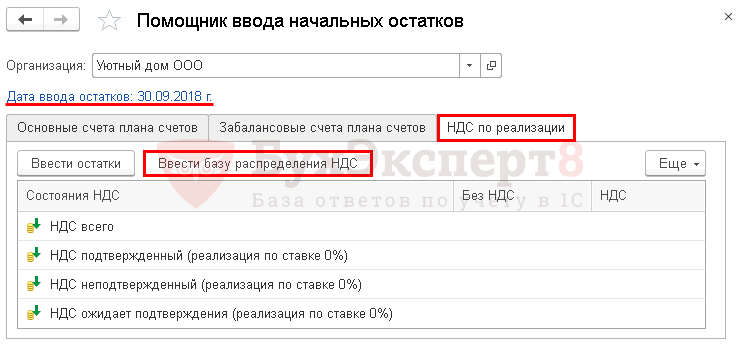

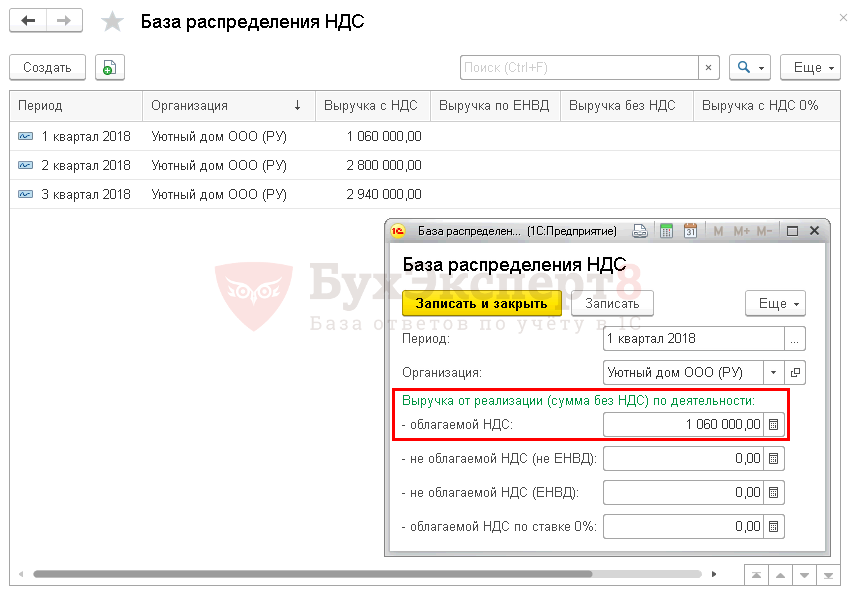

Внесение остатков в регистр База распределения НДС

Если переход осуществляется в течение года, то нужно будет ввести остатки также в регистр сведений База распределения НДС в разделе Главное — Начало работы — Помощник ввода остатков.

На вкладке НДС по реализации по кнопке Ввести базу распределения НДС укажите за каждый прошедший квартал выручку. Сумма указывается без НДС.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день!

Спасибо за статью. Жаль, что не указано для какой версии БП даны рекондации в этой статье.

На версии 3.0.89 — при установке настройки раздельного учета НДС, программа сама заполняет данными регистр «Раздельный учет НДС».

Может быть на сайте уже есть статья об этом?

Остается вопрос: насколько корректно программа автоматически заполняет этот регистр? И требуется ли внесение изменений в эти данные?

Спасибо!

Здравствуйте!

Сейчас так

Переход на раздельный учет НДС (с релиза 3.0.73)

.

Большое спасибо, Мария!