Когда участник покидает общество, ему выплачивают действительную стоимость его доли. Выплаты не связаны с основанием выхода — это может быть решение самого участника или процедура принудительного выхода из общества. Рассмотрим порядок определения доли, условия ее выплаты и особенности налогообложения.

Содержание

Законодательные нормы и примеры

Действительная стоимость доли (ДСД) участника ООО определяется как часть чистых активов общества, соответствующая доле участника в ее уставном капитале (п. 2 ст. 14 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»).

Правила расчета чистых активов закреплены в Приказе Минфина от 28.08.2014 N 84н.

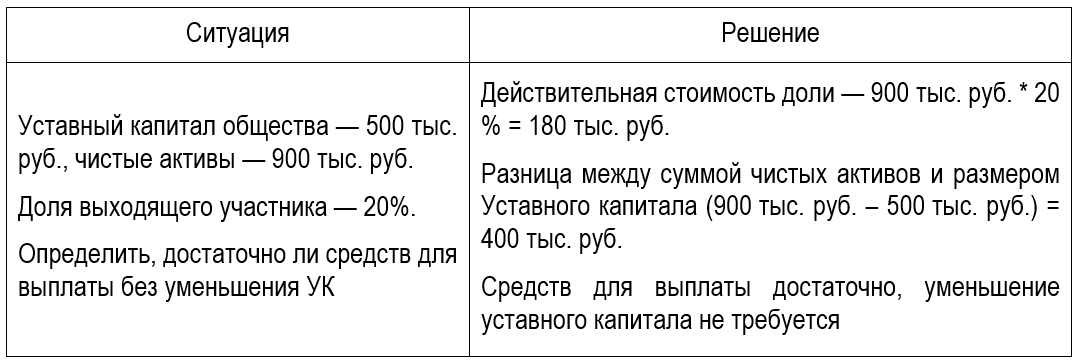

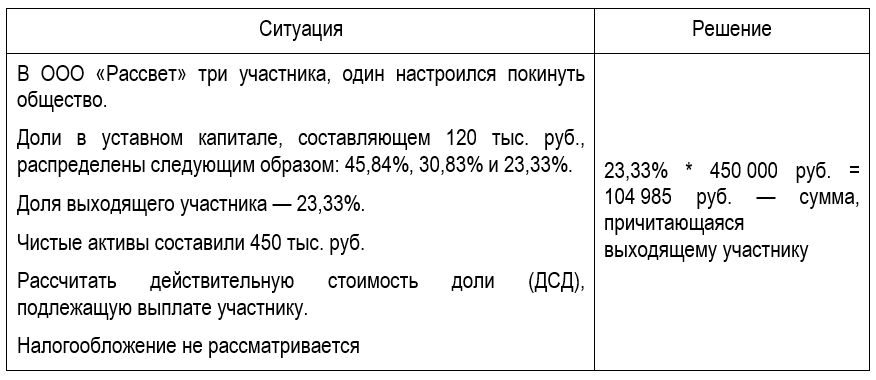

Покажем на примере, как определить ДСД исходя из стоимости чистых активов и доли участника в уставном капитале (УК).

Пример 1

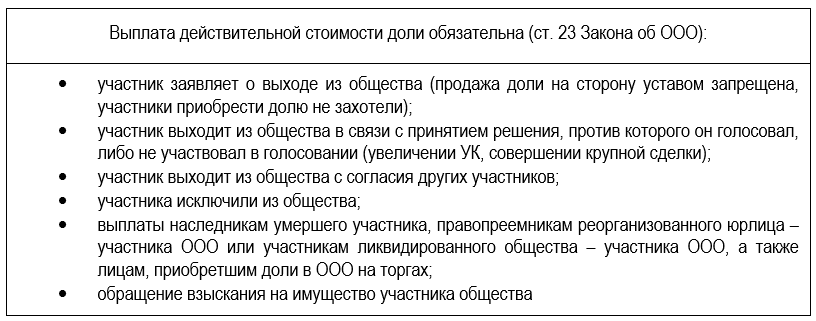

Законом об ООО предусмотрены случаи, когда доля участнику выплачивается в обязательном порядке.

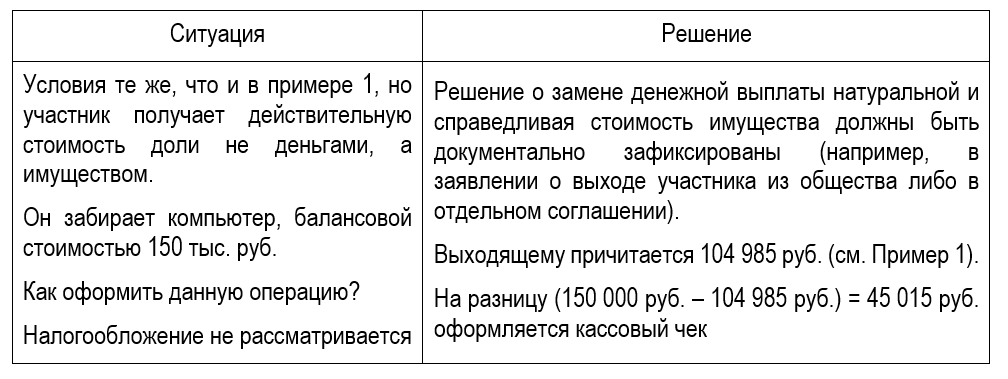

Выплата может проводиться не только деньгами, но и имуществом, если участник соглашается на такую замену. Инициатором натуральной выплаты может быть и сам выходящий участник — тогда у общества есть право отказать в выплате доли имуществом (Постановление АС МО от 24.12.2015 N Ф05-18721/2015 по делу N А40-33908/14).

Получите понятные самоучители 2025 по 1С бесплатно:

Если согласие о замене денежной выплаты имуществом достигнуто, в соглашении фиксируется рыночная (справедливая) стоимость передаваемого имущества.

На практике подобрать имущество точно той же стоимости, что и ДСД, вряд ли удастся. При получении имущества большей стоимости у получателя возникает налогооблагаемый доход (налогообложение рассмотрим в последнем разделе статьи).

Особенность: на сумму превышения (сверх ДСД) придется выдать кассовый чек (Письмо ФНС от 06.03.2024 N ЗГ-2-20/3260@).

Пример 2

Законодательно установлены два основных крайних срока выплаты ДСД:

- 3 месяца — при добровольном выходе, если в уставе не оговорен другой порядок (п. 2, п. 6 ст. 23 Закона об ООО);

- год — в остальных случаях (п. 8 ст. 23 Закона об ООО).

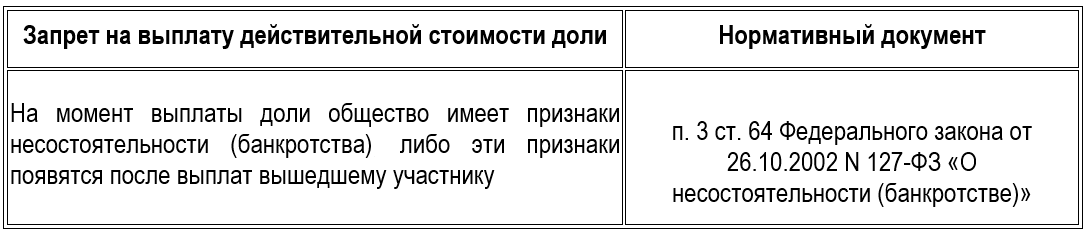

В некоторых случаях выплату проводить запрещено.

Как рассчитать действительную стоимость доли

Алгоритм расчета ДСД включает:

- расчет чистых активов (ЧА) общества на отчетную дату;

- определение суммы выплаты.

Для определения величины ЧА берутся данные, отраженные в разделе III бухгалтерского баланса, которые корректируются на доходы будущих периодов и задолженность учредителей по оплате уставного капитала. Если уставный капитал сформирован полностью (задолженность учредителей отсутствует), то при нулевых доходах будущих периодов стоимость ЧА равна размеру собственного капитала компании.

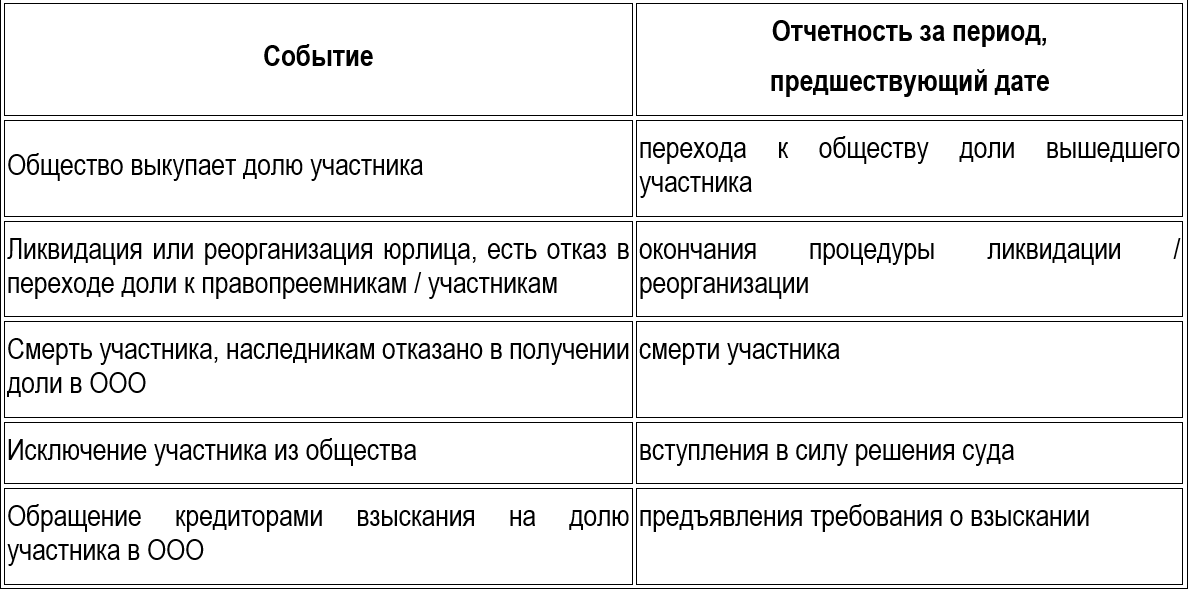

Законодательством отчетный период, БФО за который является основой для расчета действительной стоимости доли, четко не определен.

Судьи считают, что речь идет о годовой бухгалтерской отчетности (Постановление АС МО от 07.02.2022 N Ф05-35384/2021 по делу N А40-253212/2020). А Минфин употребляет термин «последний отчетный период, предшествующий дню подачи заявления о выходе из общества» (Письмо от 25.10.2023 N 03-04-06/101345).

Таким образом, расчет возможен исходя из промежуточной отчетности организаций, для которых установлена обязанность ее составлять законодательством (например, страховые организации обязаны составлять отчетность ежеквартально) либо решением исполнительного органа общества (Определение ВС от 25.08.2020 N 305-ЭС20-11363 по делу N А41-51885/2019).

Как определить отчетную дату для расчета чистых активов в зависимости от ситуации:

Выплата действительной стоимости доли

ДСД участнику выплачивается за счет разницы между стоимостью ЧА и размером уставного капитала (п. 8 ст. 23 Закона об ООО).

Если таких средств недостаточно для выплаты, общество обязано уменьшить свой УК на недостающую сумму (п. 6.1, пп. 2 п. 7, п. 8 ст. 23 Закона об ООО). При этом уменьшение не должно затронуть минимальный уставный капитал ООО, определенный законодательно в 10 тыс. руб.

ДСД выплачивается и тогда, когда ее сумма ниже номинальной стоимости доли.

В некоторых случаях стоимость ЧА может быть скорректирована на события после отчетной даты. К таким событиям, например, можно отнести выплату дивидендов за год, данные БФО за который берутся в расчет стоимости чистых активов — при условии, что выплата дивидендов произошла после утверждения БФО, но до поступления заявления участника о выходе из общества (Постановление АС ПО от 15.09.2021 N Ф06-64754/2020 по делу N А06-10727/2019).

Налоги при выплате действительной стоимости доли

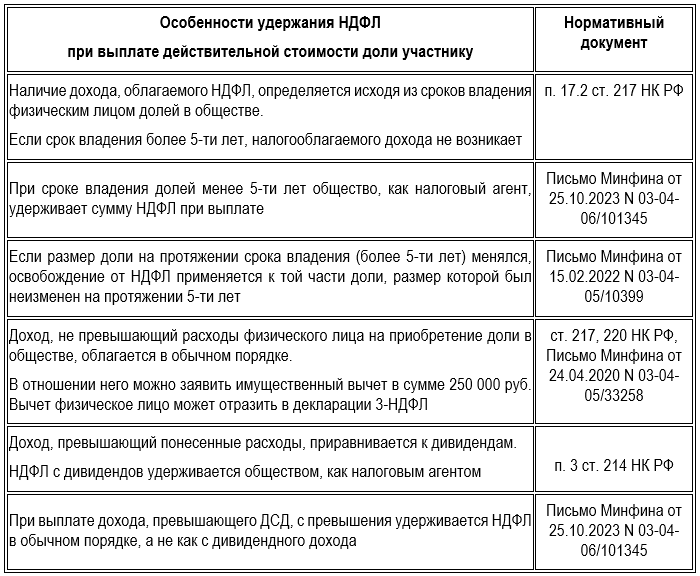

НДФЛ

При определении сумм удержания НДФЛ ориентируемся на положения НК РФ и разъяснения ФНС.

Пример 3

Участник владел долей 7,5 лет, причем 2,5 года назад произошло увеличение доли по номиналу с 540 тыс. руб. до 864 тыс. руб. (с 25% до 40%).

Доля полностью оплачена. Рассчитанная ДСД — 640 тыс. руб.

Определим, должно ли общество удержать НДФЛ при выплате, рассчитать его сумму.

Решение:

Доля номинальной стоимостью в 540 тыс. руб. была в собственности более 5 лет. Доход, приходящийся на эту часть, не облагается НДФЛ. Доход по части доли сверх 540 тыс. руб. облагается НДФЛ.

Рассчитаем доход, приходящийся на часть доли со сроком владения более 5 лет:

- (540 тыс. руб. * 640 тыс. руб.) / 864 тыс. руб. = 400 тыс. руб.

Доход, приходящийся оставшуюся часть доли:

- 640 тыс. руб. — 400 тыс. руб. = 240 тыс. руб.

С последней суммы удерживается НДФЛ по ставке 13%:

- 240 тыс. руб. * 13% = 31 200 руб.

Выходящий участник может подать в ФНС декларацию ф. 3-НДФЛ и заявить имущественный вычет.

В расчете 6-НДФЛ обществу следует отразить облагаемую часть дохода в сумме 240 тыс. руб. и НДФЛ с такого дохода. Если налог удержать невозможно, необходимо уведомить ФНС в порядке, установленном НК РФ.

НДС

При выплате ДСД имуществом стоимостная оценка передаваемого актива может оказаться больше, нежели оценка первоначального вклада участника (например, когда передается помещение или оборудование, которое нельзя разделить на части). В этом случае с суммы превышения исчисляется НДС (пп. 5 п. 3 ст. 39, пп. 1 п. 2 ст. 146 НК РФ, Письмо Минфина от 22.12.2023 N 03-07-11/124865).

При передаче объекта участнику НДС по такому объекту, ранее принятый к вычету, подлежит восстановлению в сумме, пропорциональной стоимости имущества, соответствующей первоначальному взносу.

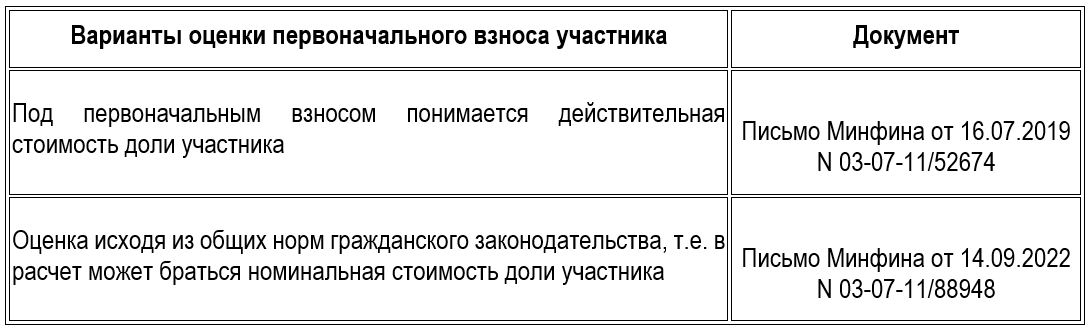

В отношении денежной оценки первоначального взноса возможны 2 позиции:

НДС не начисляется:

- при выплате ДСД деньгами;

- при передаче имущества, реализация которого не облагается НДС (например, ценных бумаг);

- освобождении ООО от НДС в рамках ст. 145 НК РФ.

Налог на прибыль

С позиции участника:

- не включаются в налогооблагаемые доходы суммы, полученные в пределах вклада (взноса) участника в общество (пп. 4 п. 1 ст. 251 НК РФ);

- если полученная сумма превышает фактические затраты по приобретению участником доли, то разница квалифицируется как налогооблагаемый доход, который признается дивидендом (п. 1 ст. 250, п. 3 ст. 275 НК РФ, Письмо Минфина от 10.10.2022 N 03-03-06/1/97638).

Налог на прибыль с дивидендов удерживается обществом, которое выступает в этом случае в роли налогового агента. Перечисляется в бюджет не позднее дня, следующего после выплаты дохода (Письмо Минфина от 07.12.2020 N 03-03-06/1/106522).

С позиции общества:

У общества, из которого выходит участник, налогооблагаемый доход возникает в случаях, когда участник отказывается от получения ДСД. Такой отказ признается прощением долга. По мнению контролирующих органов, у общества возникает налогооблагаемый доход в размере сумм, не выплаченных участнику (Письмо Минфина от 16.01.2020 N 03-03-06/1/1609).

Датой признания дохода будет дата подписания соглашения о прощении долга (дарении). Если соглашение не подписано, можно руководствоваться п. 18 ст. 250 НК РФ и признать внереализационный доход в том периоде, в котором истечет срок исковой давности по выплате ДСД.

Общество при реализации доли, ранее выкупленной у участника ООО, третьему лицу вправе уменьшить доходы от реализации этой доли, определяемые с учетом требований ст. 24 Закона об ООО, на расходы, осуществленные на ее выкуп (пп. 2.1 п. 1 ст. 268 НК РФ, Письмо Минфина от 30.04.2020 N 03-03-06/1/35838).

Кратко о действительной стоимости доли: расчет и налогообложение

- Действительная стоимость доли участника ООО — это часть чистых активов общества, рассчитанная с учетом доли участника в уставном капитале.

- Стоимость ее в общем случае определяется по данным БФО на последнюю отчетную дату, предшествующую подаче участником заявления о выходе из общества. В других ситуациях дата определяется иначе (при переходе к обществу доли вышедшего участника, исключении участника из общества и др.).

- Если стоимость доли, выплаченной участнику, превышает затраты на ее приобретение, доход признается дивидендом. Налог с него (НДФЛ / налог на прибыль) удерживает общество.

- Если доля выплачивается имуществом и его стоимость выше действительной стоимости доли, с суммы превышения исчисляется НДС.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете