При выходе участника из ООО возникает множество вопросов. Разберем пошагово на примере:

- как отразить выход участника из ООО в 1С;

- как определить стоимость доли при выходе и что делать в дальнейшем с долей вышедшего участника;

- облагаются ли НДФЛ доходы участника при выходе из ООО.

Содержание

Пошаговая инструкция

Уставный капитал Организации составляет 1 000 000 руб., где доли участников составляют:

- Иванов Иван Иваныч – 500 000 руб. (50%);

- Дружников Георгий Петрович – 300 000 руб. (30%);

- ООО «Заря» – 200 000 руб. (20%).

На 31 декабря прошлого года стоимость чистых активов общества составляла 4 000 000 руб.

17 января Иванов И.И. подал заявление о выходе из Общества.

23 марта Общество перечислило Иванову действительную стоимость его доли за вычетом НДФЛ на банковскую карту.

В тот же день Организация уплатила НДФЛ, удержанный по данной операции, в бюджет.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выход участника из состава Общества | |||||||

| 17 января | 80.09 | 80.09 | 500 000 | Переход доли от участника к Обществу по номинальной стоимости | Операция, введенная вручную — Операция |

||

| 81.09 | 75.02 | 2 000 000 | Отражение задолженности общества перед вышедшим участником в размере действительной стоимости доли | ||||

| Перечисление действительной стоимости доли вышедшему участнику | |||||||

| 23 марта | 75.02 | 51 | 1 740 000 | Перечисление действительной стоимости доли вышедшему участнику | Списание с расчетного счета — Прочее списание |

||

| Удержание НДФЛ с действительной стоимости доли участника физ.лица | |||||||

| 23 марта | 75.02 | 68.01 | 260 000 | Удержание НДФЛ с суммы действительной стоимости доли вышедшего участника | Операция, введенная вручную — Операция | ||

| — | — | 2 000 000 | Отражение доходов физического лица для НДФЛ | Операция учета НДФЛ — Вкладка Доходы |

|||

| — | — | 260 000 | Отражение исчисленного НДФЛ с действительной стоимости доли | ||||

| — | — | 260 000 | Отражение удержанного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Удержано по всем ставкам |

|||

| — | — | 260 000 | Отражение уплаченного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Перечислено по всем ставкам |

|||

| Уплата в бюджет НДФЛ | |||||||

| 23 марта | 68.01 | 51 | 260 000 | Уплата в бюджет НДФЛ | Списание с расчетного счета — Уплата налога |

||

Выход участника из состава Общества

Нормативное регулирование

При выходе участника из Общества (ООО) его доля переходит к самому Обществу (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Не позднее трех месяцев со дня принятия заявления о выходе из ООО или в иные сроки, установленные обществом, выплачивается вышедшему учредителю действительная стоимость его доли в уставном капитале (УК).

Если вышедший участник отказался от получения выплаты за долю в УК, то действительная стоимость доли является внереализационным доходом общества в части исчисления налога на прибыль (Письмо Минфина РФ от 16.01.2020 N 03-03-06/1/1609).

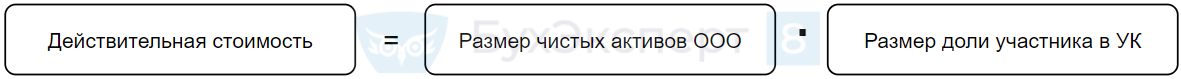

Действительная стоимость рассчитывается только из оплаченной части доли участника в УК.

Получите понятные самоучители 2026 по 1С бесплатно:

Действительная стоимость доли определяется по данным бухгалтерской отчетности за последний отчетный период (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Подробнее как определить размер чистых активов — Оценка чистых активов.

Действительная стоимость доли выплачивается за счет разницы между размером чистых активов и УК Общества.

На момент выхода участника из ООО сумма чистых активов должна быть больше суммы УК Общества. В ином случае Общество должно уменьшить сумму уставного капитала до размера чистых активов, но она не может быть менее минимального размера УК – 10 000 руб. (п. 8 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Подробнее:

Расчет действительной стоимости доли

Проверьте, что размер чистых активов больше чем размер уставного капитала:

- 4 000 000 руб. > 1 000 000 руб.

Разницы между размером чистых активов и УК ООО достаточно для выплаты действительной стоимости, следовательно, размер УК уменьшать не нужно!

Рассчитаем действительную стоимость доли:

- 4 000 000 руб. *50% = 2 000 000 руб., где:

- 4 000 000 руб. – это стоимость чистых активов;

- 50% — оплаченная доля УК.

Учет в 1С

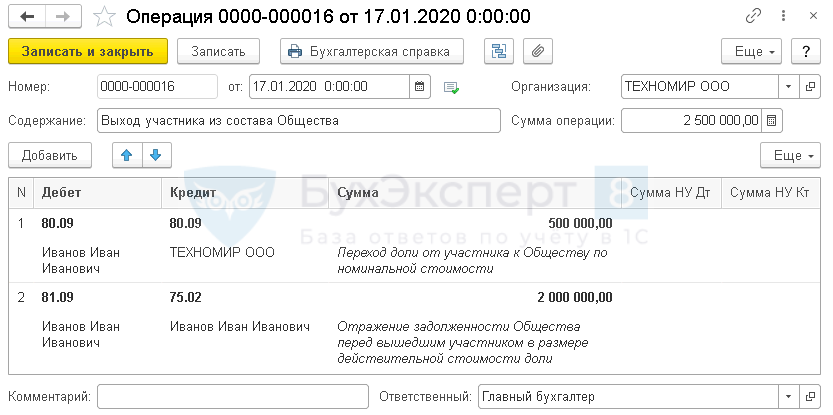

Оформите документ Операция, введенная вручную в разделе Операции – Операции.

Укажите:

- Дата – дата заявления о выходе участника ООО.

В проводках:

- изменение в структуре УК – передача вышедшим участником доли обществу:

- Дебет – 80.09;

- Субконто – вышедший участник;

- Кредит – 80.09;

- Субконто – наименование ООО, т.е. нашей организации, для этого введите ее данные в справочник Контрагенты;

- Сумма – номинальная стоимость доли.

- отражение задолженности ООО перед вышедшим участником:

- Дебет – 81.09;

- Субконто – вышедший участник;

- Кредит – 75.02;

- Субконто – вышедший участник;

- Сумма – действительная стоимость доли.

Внесение изменений в учредительные документы, связанные с изменением структуры общества, подлежит обязательной государственной регистрации (ст. 18 Федерального закона от 08.08.2001 N 129-ФЗ, п. 6 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Документы для регистрации представляются в течение месяца со дня перехода доли или части доли к обществу. (п. 7.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

При подаче документов не в электронной форме уплачивается пошлина (пп. 3 п. 1 ст. 333.33 НК РФ, пп. 32 п. 3 ст. 333.35 НК РФ).

Изменения в ЕГРЮЛ вносятся в течение 5 рабочих дней после получения документов (п. 1 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ).

Далее в течение года общество принимает решение, что делать с долей вышедшего участника. Она может быть:

- распределена безвозмездно между другими участниками (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- выкуплена одним или несколькими участниками или третьими лицами, если это не противоречит уставу (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- погашена за счет уменьшения УК (п. 5 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Перечисление действительной стоимости доли вышедшему участнику

Доход, полученный при выходе участника (физлица) из ООО в виде выплаченной действительной стоимости доли облагается НДФЛ (ст. 209 НК РФ, п. 1 ст. 210 НК РФ, п. 3 ст. 214 НК РФ).

Если доля принадлежала физическому лицу непрерывно более 5 лет, то тогда доход не облагается НДФЛ (п. 17.2 ст. 217 НК РФ).

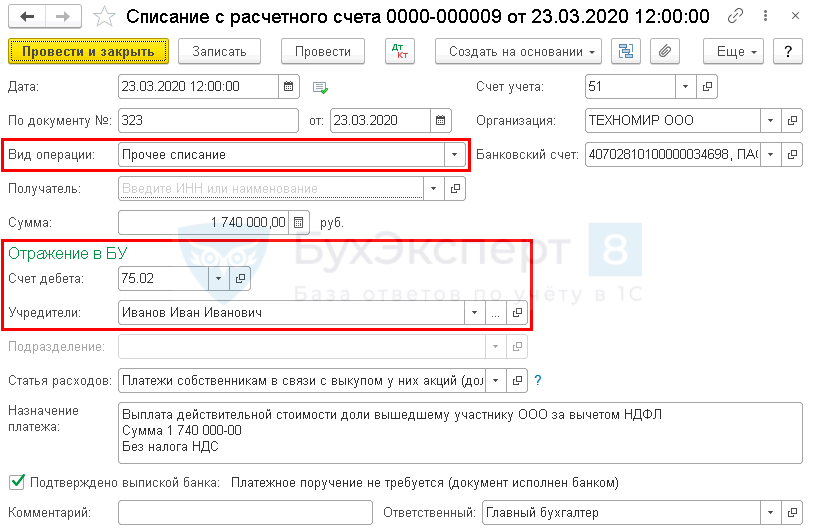

Выплату действительной стоимости доли деньгами оформите документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки.

Укажите:

- Вид операции – Прочее списание;

- Получатель – не заполняйте, не смотря на то что поле подчеркивается красным, оно не обязательно для заполнения и не влияет на данные;

- Сумма – действительная стоимость за минусом НДФЛ: (2 000 000 руб. – 2 000 000 руб. *13% = 1 740 000 руб.);

- Учредители – выбывший участник;

- Статья расходов – статья движения денежных средств с видом движения Платежи собственникам в связи с выкупом у них акций (долей) или их выходом из состава участников.

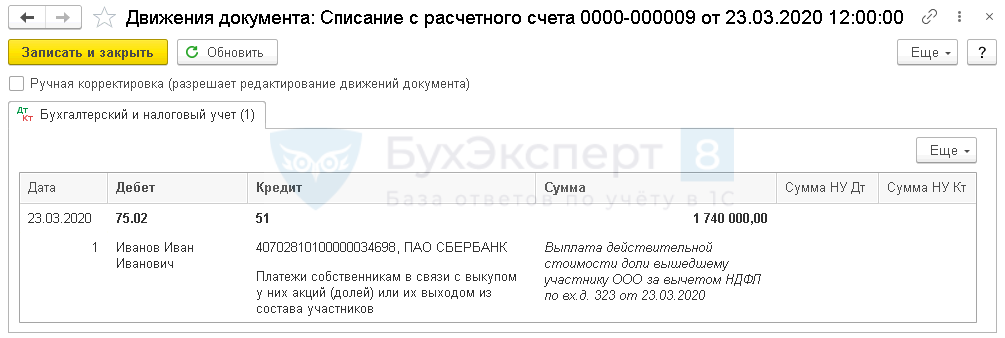

Проводки по документу

Документ формирует проводку:

- Дт 75.02 Кт 51 —перечисление действительной стоимости доли вышедшему участнику.

Удержание НДФЛ с действительной стоимости доли участника физ.лица

Удержание НДФЛ

Порядок определения налогооблагаемой базы для расчета НДФЛ конкретно не прописан в законодательстве. Бухэксперт руководствуется более осторожной позицией и считает, что:

- доход в виде превышения выплаченной действительной стоимости доли над стоимостью ее приобретения приравнивается к дивидендам и облагается НДФЛ (пп. 1 п. 1 ст. 208 НК РФ).

- доходы в пределах номинальной стоимости, также облагаются НДФЛ в общем порядке (ст. 209 НК РФ, п. 1 ст. 210 НК РФ).

НДФЛ исчисляется на дату получения доходов, т.е. на дату их выплаты (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ – следующий день, после выплаты доходов (пп. 4, 6 ст. 226 НК РФ).

Для уменьшения своих расходов участник может (пп. 1 п. 1, пп. 2 п. 2, п. 7 ст. 220 НК РФ, п. 1 ст. 226 НК РФ):

- подать декларацию 3-НДФЛ и получить имущественный вычет в размере расходов на приобретение доли в УК;

- получить имущественный вычет в размере 250 000 руб., если нет доказательств приобретения доли

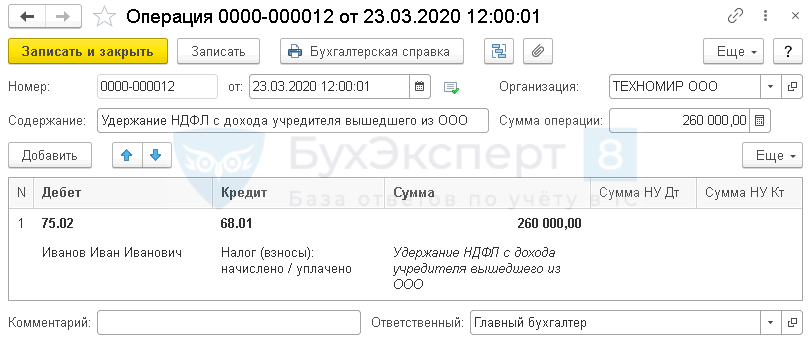

По данной операции в 1С отсутствует штатный документ, поэтому отразите удержание НДФЛ через документ Операция, введенная вручную в разделе Операции – Операции.

Укажите:

- Дата – дата перечисления действительной стоимости доли.

В проводках:

- Дебет – 75.02;

- Субконто – вышедший участник;

- Кредит – 68.01;

- Субконто – вышедший участник;

- Сумма – сумма НДФЛ.

Отражение удержания НДФЛ в регистрах

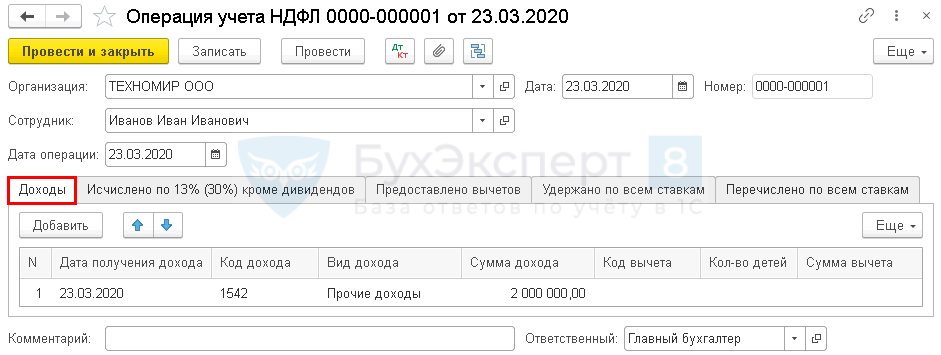

Т.к. НДФЛ удерживается ручной операцией, то для отражения его в регистрах НДФЛ и дальнейшего формирования отчетности по нему дополнительно введите документ Операция учета НДФЛ в разделе Зарплата и кадры – Все документы по НДФЛ – кнопка Создать.

Укажите:

- Дата операции – дата отражения данных в регистрах НДФЛ.

- вкладка Доходы:

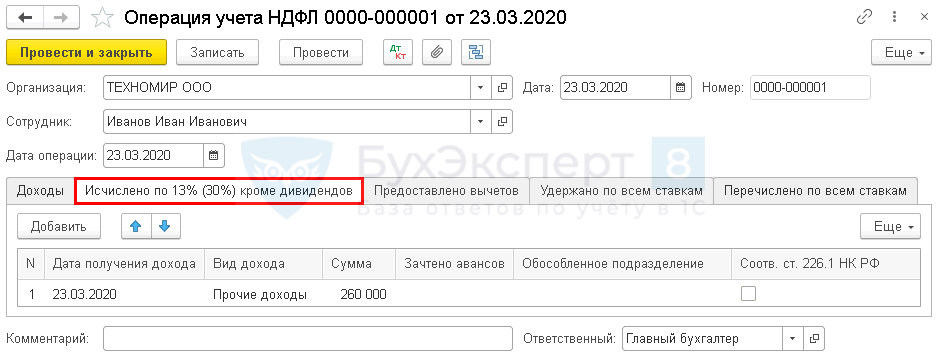

- вкладка Исчислено по 13% (30%) кроме дивидендов:

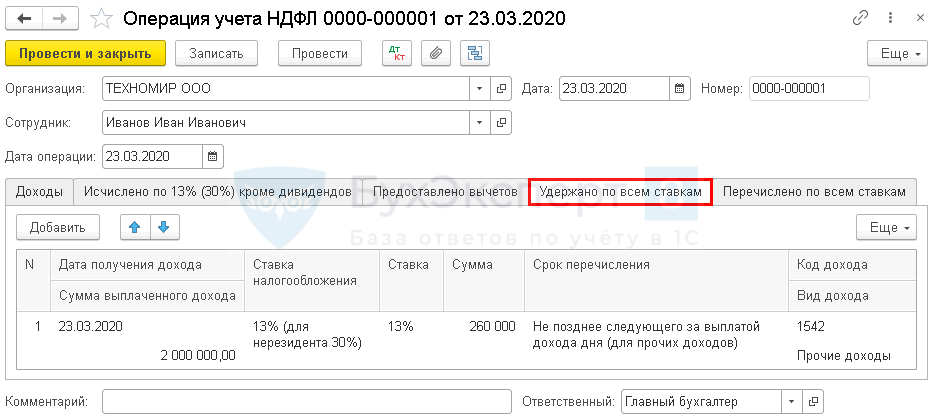

- вкладка Удержано по всем ставкам:

- Дата получения доходов – дата выплаты действительной стоимости доли;

- Сумма выплаченного дохода — выплаченная действительная стоимость доли с учетом НДФЛ;

- Ставка – 13%;

- Сумма – сумма удержанного НДФЛ;

- Срок перечисления – Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Код дохода – 1542;

- Вид дохода – Прочие доходы.

Вкладку Перечислено по всем ставкам не заполняйте, движения в регистры НДФЛ по его выплате зарегистрируются при уплате НДФЛ в бюджет.

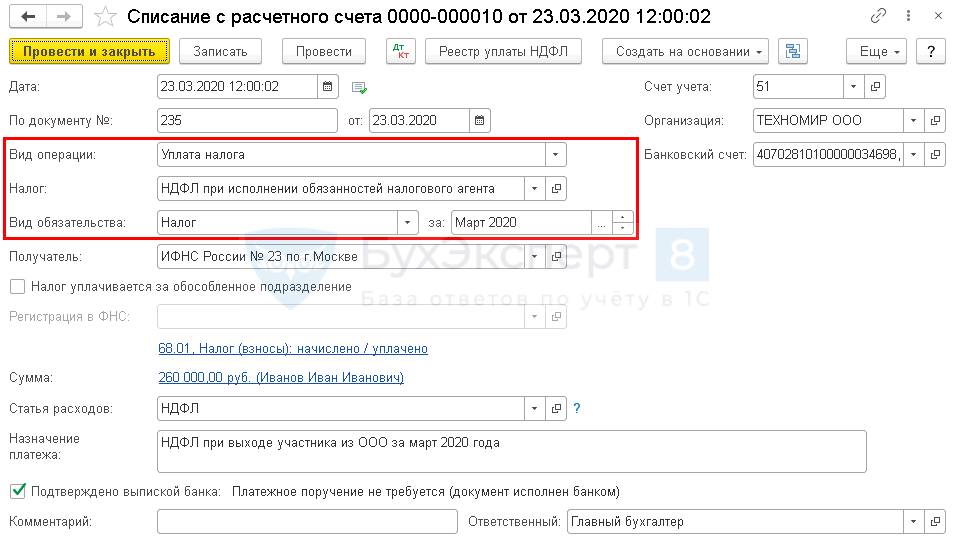

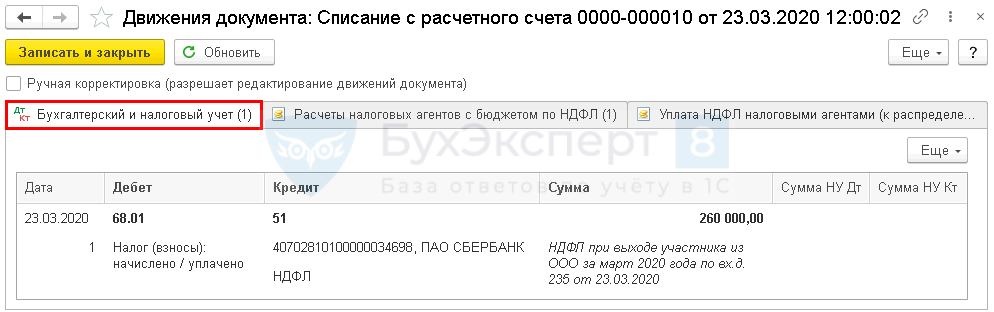

Уплата в бюджет НДФЛ

Оформите уплату НДФЛ документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки.

Подробнее про уплату НДФЛ с дивидендов

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт 51 —уплата в бюджет НДФЛ.

6-НДФЛ

В форме 6-НДФЛ начисление и выплата действительной стоимости доли отражается в: ![]() PDF

PDF

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 2 000 000, сумма начисленного дохода;

- стр. 040 — 260 000, сумма исчисленного налога.

- стр. 070 — 260 000, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»:

- стр. 100 — 23.03.2020, дата фактического получения дохода;

- стр. 110 — 23.03.2020, дата удержания налога.

- стр. 120 — 24.03.2020, срок перечисления налога.

- стр. 130 — 2 000 000, сумма фактически полученного дохода.

- стр. 140 — 260 000, сумма удержанного налога.

Продолжение примера смотрите в публикациях:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо,очень полезно

Здравствуйте!

Уплата в бюджет НДФЛ актуальный скрин? Он от 2020г, где еще нет ЕНС. Вы не могли бы актуализировать информацию?

Добрый день!

Все платежи с 01.01.2023 идут на ЕНС

Появились образцы платежек по ЕНП, утверждена форма уведомления

Скрин в статье относится к алгоритму уплаты до 2023.

Добрый вечер! Скажите куда потом со счета 81.09 списывается сумма задолженности? Ведь 75 закрывается, а 81.09 нет

Проводки в статье для общей картины

Д 80.09 К 80.09

Д 81.09 К 75.02

Д 75.02 К 51

Д 68.01 К 68.90

Д 68.90 К 51

——————-

Далее так, если есть распределение доли между участниками на основании решения:

Д 84.01 К 81.09 выплаченная действительная стоимость доли списана за счет собственного капитала

Д 80.09 К 80.09 изменен размера доли УК в пользу оставшихся участников

Добрый день, а если висит неоплаченный уставный капитал на 75.01 нужно делать проводку Д75.01 К75.02, чтобы потом выплату делать на остаток/списывать действительную стоимость доли за счет собственного капитала?

Ситуации могут быть очень разные.

Неоплаченная доля к обществу переходит, ИФНС надо информировать, потом все равно ее выкупить должны или УК официально уменьшить. И это все в определенные сжатые сроки.

Поэтому просто так неоплаченный УК без последствий быть не может. А если какие-то действия с ним отражать в учете, то только на основании документов. Т.е надо знать, что и как в конкретном случае и как это документально оформлено.

Надо проверить, может вносили УК, но не отразили в учете.

Например, в кассу внесли или имуществом.

Мария, подскажите, пожалуйста, а какая дальнейшая судьба, если не выплатили (бывшие участники простили долг, по решению например)?

(при УСН)

Если убираю проводки по выплате согласно статье, то у меня зависает на 75.02 в Кредите действительная стоимость . Его я отношу ее как доход Д91.01 75.02.

И далее как в ваших проводках Д80.09Юр лицо Д80.09 оставшийся участник. изменен размера доли УК в пользу оставшихся участников. и в этом случае у остывшего участника образуется доход, который по аналогии с примером, необходимо отразить в 6-НДФЛ, но уже у оставшегося участника?

Если простили, должны выкупить, должны в налоговую сообщить, должны УК изменить или сами погасить.

Поэтому надо по конкретике действовать.

Здесь надо подумать, промоделировать в 1С.

Под статьей мы все эти маневры с вами не провернем. Надо в Личном кабинете вопрос задать

Личный кабинет

Там тогда уточнить. Долг по решению простили и дальше какие действия были.

Поняла, спасибо большое

Доброго дня!

Подскажите, пожалуйста. Входит ли в СЧА уставной капитал? Я формирую в 1С расширенный баланс и на вкладке «Расчет стоимости чистых активов» СЧА явно равна нераспределенной прибыли + уставной капитал.

Если СЧА включает в себя уставный капитал, то в связи с этим вопрос, нужно ли с него платить НДФЛ или налог на прибыль при выходе участника из Общества, ведь это не совсем доход, а получается, что просто вернули взнос в уставной капитал. Если брать пример выше, то тогда из доли Иванова — 2 млн, нужно вычесть 500 тыс (его взнос) и от 1,5 млн рассчитывать НДФЛ?

Очень буду благодарна за ответ, совсем уже запуталась…

Приказ Минфина РФ от 28.08.2014 N 84н «Порядок определения стоимости чистых активов»:

Шаг 1. Определяется сумма активов = сумма по Разделу I + II (за исключением Дт задолженности учредителей по оплате Уставного капитала).

Шаг 2. Определяется сумма обязательств = сумма по Разделу IV + V (за исключением доходов будущих периодов по государственной помощи и по безвозмездно полученному имуществу).

Шаг 3. Сумма чистых активов = активы минус обязательства. Расчет осуществляется по данным бухгалтерского баланса, статьи учитываются в нетто-оценке.

Оценка чистых активов

При выходе участника из ООО требуется рассчитать стоимость чистых активов.

В такой ситуации общество обязано вернуть участнику стоимость его доли в денежном эквиваленте, рассчитанную исходя из размера ЧА пропорционально доле его участия (п. 2 ст. 23 Закона от 08.02.1998 N 14-ФЗ) удержав из суммы выплаты НДФЛ.

В примере выше размер действительной доли выходящего участника составляет 2 млн. рублей (50% от СЧА).

Сумма НДФЛ (260 тыс.) = 2 млн. руб. х 13%

Галина, благодарю вас за ответ!

Добрый день! По каким КБК уплачивается НДФЛ с доли участника при выходе из ООО? До выхода в этом же периоде участнику были выплачены дивиденды. Суммируются или нет эти доходы для расчета ставки НДФЛ?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.