Начиная бизнес, его владелец рассчитывает на регулярное получение прибыли. Процесс ее распределения важен для всех заинтересованных лиц: собственников, инвесторов, менеджмента. Начисление, выплата и учет дивидендов — прерогатива главных бухгалтеров и других финансовых специалистов, поэтому тема актуальна и для них.

Содержание

Правовое регулирование дивидендных выплат

Законодательство определяет дивиденды как доход, выплачиваемый акционерам или участникам бизнеса из прибыли, оставшейся после уплаты налогов, соразмерно взносу каждого в уставный капитал (п. 1 ст. 43 НК РФ). К ним также причислены суммы, поступающие из-за рубежа и признаваемые дивидендами законами иностранных государств (Письмо Минфина от 29.05.2025 N 03-04-05/52711).

Процедура оформления, расчета и выплаты дивидендов имеет нюансы, обусловленные, в том числе, организационно-правовой формой предприятия. Так, при выплате дивидендов в акционерном обществе (АО) руководствуются ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ, а при уплате в обществах с ограниченной ответственностью (ООО) — ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ. Механизм обложения дивидендных выплат подоходным налогом (НДФЛ) и налогом на прибыль закреплен в положениях Налогового кодекса.

Финансовой базой расчета и последующей выплаты дивидендов является чистая прибыль, полученная компанией за конкретный период и зафиксированная в ее финансовой отчетности. В частности, для исчисления дивидендов используются данные строки «Чистая прибыль (убыток)» Отчета о финансовых результатах, форма которого приведена в Приложении N 4 к ФСБУ 4/2023, утв. Приказом Минфина от 04.10.2023 N 157н.

ФСБУ 4/2023 «Бухгалтерская (финансовая) отчетность», включая новые формы бланков, вступает в силу, начиная с отчетности за 2025 год (п. 2 Приказа Минфина от 04.10.2023 N 157н).

Оформление документа, определяющего порядок выплаты дивидендов (протокола общего собрания) должно соответствовать учредительным документам компании и законодательным нормам:

- п. 1 ст. 28 Закона N 14-ФЗ — для участников ООО

- п. 3 ст. 42 Закона N 208-ФЗ — для акционеров АО

В ООО, где участник единственный, решение о распределении прибыли в виде дивидендов оформляется письменно (например, распоряжением) и заверяется нотариально, если такой способ предусмотрен уставом общества (ст. 39 Закона N 14-ФЗ).

Получите понятные самоучители 2026 по 1С бесплатно:

Требование нотариального удостоверения решений ООО, в том числе с несколькими участниками, действуют лишь когда иной способ утверждения (например, подписание всеми участниками) не предусмотрен уставом общества либо единогласным решением общего собрания (п. 3 ст. 67.1 ГК РФ).

Как часто выплачивать дивиденды — раз в год или чаще?

Коммерческие предприятия (АО, ООО) могут направлять чистую прибыль на выплаты участникам поквартально, раз в полугодие или ежегодно (п. 1 ст. 28 Закона N 14-ФЗ). Для АО оплата дивидендов может объявляться по результатам каждого квартала нарастающим итогом (п. 1 ст. 42 Закона N 208-ФЗ). Несмотря на то, что обычно дивиденды выплачиваются раз в год, при стабильных финансовых показателях целесообразно рассмотреть более частые выплаты.

Расчет дивидендов базируется на данных годовой и промежуточной отчетности (ст. 13 Закона от 06.12.2011 N 402-ФЗ), способы составления которой регулируется ФСБУ 4/2023.

Расчет дивидендов должен опираться на данные отчетности, утвержденной руководителем организации. Отсутствие его подписи делает отчетность недействительной (ч. 8 ст. 13 Закона N 402-ФЗ).

Ограничения на выплату дивидендов

Перед принятием решения убедитесь, не противоречит ли выплата дивидендов законодательству. Дивидендами не признаются (п. 2 ст. 43 НК РФ):

- сумма, выплаченная участнику (акционеру) при ликвидации компании, не превышающая его вклад в уставный капитал

- отчуждение организацией собственных акций в пользу ее акционеров (участников)

- выплаты дочерних компаний своему единственному учредителю-некоммерческой организации на реализацию ее уставных целей и задач

Финансовое состояние компании также накладывает ряд ограничений. Выплата дивидендов запрещена (ст. 43 Закона N 208-ФЗ, ст. 29 Закона N 14-ФЗ):

- до внесения всей суммы уставного капитала

- пока не будет выплачена стоимость доли участника или выкуплены подлежащие выкупу акции

- если компания имеет признаки несостоятельности (банкротства) или существует риск их возникновения в результате выплаты дивидендов

- при отрицательных чистых активах, когда их стоимость ниже совокупного размера уставного и резервного капитала компании или станет меньше в результате решения о выплате дивидендов. Для АО к перечисленным ограничениям добавлено еще и превышение над номинальной стоимостью ликвидационной стоимости размещенных привилегированных акций, определенной уставом (п. 1 ст. 43 Закона N 208-ФЗ)

- в иных, законодательно регулируемых случаях

На решение о выплате дивидендов могут также повлиять:

- наличие убытков прошлых лет, подлежащих погашению за счет чистой прибыли

- нецелевое использование прибыли сверх лимитов, установленных учредительными документами, либо направление на цели, не утвержденные общим собранием участников

- не исполненные в срок обязательства, включая налоговые недоимки, судебные расходы и другие долги

Выплата дивидендов единственному учредителю ООО (пример)

Рассмотрим ситуацию, когда дивиденды начисляются и выплачиваются единственному участнику ООО, владеющему 100% долей в уставном капитале.

Этап 1. Предварительная оценка налогового статуса сторон

Перед тем как начислять и выплачивать дивиденды, для их корректного налогообложения определите:

- кто платит дивиденды: в нашем случае это ООО, которое в соответствии с п. 3 ст. 275 НК РФ обязано выступить в качестве налогового агента и рассчитать сумму налога, руководствуясь положениями ст. 275 НК РФ

- кто получает дивиденды: в нашем случае дивиденды начисляются и выплачиваются единственному учредителю — физическому лицу-резиденту (ст. 207 НК РФ), плательщику НДФЛ по доходам от дивидендов, получаемых от российской компании (пп. 1 п. 1 ст. 208 НК РФ)

Этап 2. Определение максимально допустимого размера дивидендов

Поскольку дивиденды выплачиваются из чистой прибыли, полученной в отчетном периоде, расчет их суммы начинается с анализа финансовой отчетности, в частности (п. 27, п. 53, п. 56 ФСБУ 4/2023, Приложения N 3 и N 4 к ФСБУ 4/2023):

- нераспределенной прибыли (непокрытого убытка), отраженной в бухгалтерском балансе

- чистой прибыли (убытка), указанной в Отчете о финансовых результатах

Далее определяют величину чистых активов ООО согласно Порядку, утв. Приказом Минфина от 28.08.2014 N 84н (п. 2 ст. 30 Закона N 14-ФЗ). Проверьте, что выплата дивидендов не уменьшит их стоимость ниже уровня уставного и резервного капитала.

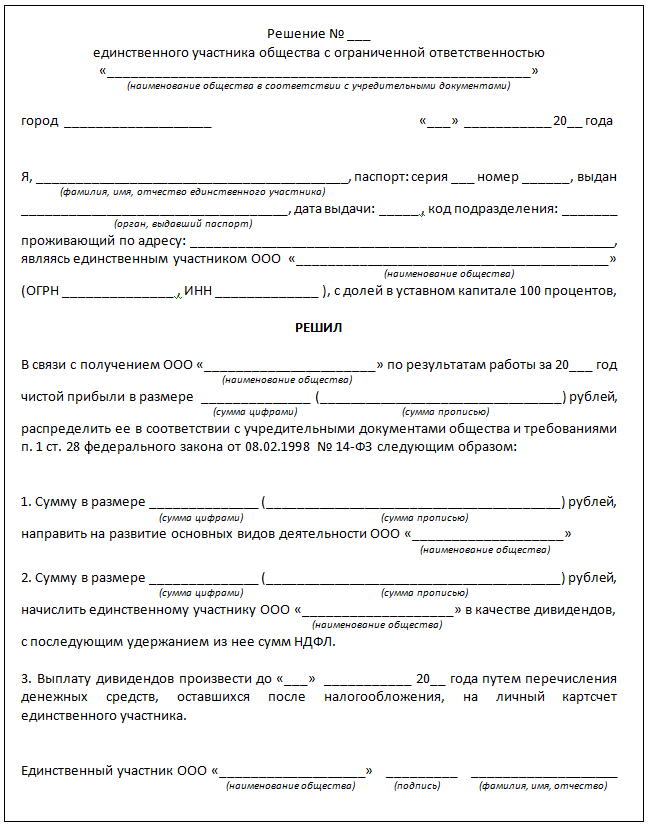

Этап 3. Оформление решения о начислении и выплате дивидендов

Как правило, распределение доходов от долевого участия регистрируется протоколом общего собрания (п. 6 ст. 37 Закона N 14-ФЗ). Если в ООО один учредитель, вместо протокола он издает письменное распоряжение, в котором указывает:

- как будут выплачиваться дивиденды

- сколько нужно начислить

- сроки выплаты

- способ перечисления денежных средств

Установленной формы такого распоряжения не существует, рекомендуем придерживаться сложившейся практики документооборота, например:

Скачать Шаблон решения единственного учредителя о выплате дивидендов

Word

Этап 4. Расчет дивидендов и удержанного налога

Расчет выполняется на основании утвержденного решения с учетом механизма налогообложения, предусмотренного ст. 214, 275 НК РФ. Результаты расчета фиксируются документально (ч. 1 ст. 9 Закона N 402-ФЗ), например, в виде бухгалтерской справки, содержащей реквизиты первичного документа, а также суммы:

- начисленных дивидендов в соответствии с решением единственного учредителя ООО

- удержанного налога, исчисленного компанией-налоговым агентом с учетом особенностей п. 5 ст. 275 НК РФ

- «очищенных» дивидендов, выплачиваемых после налогообложения, с определением процедуры и сроков их перечисления

Показатели этого документа необходимо внести в учетные регистры общества.

Этап 5. Фактическая выплата дивидендов

Перед тем как выплатить дивиденды учредителю ООО, решите, в какой форме это сделать: в наличной или безналичной. Оба варианта легитимны, но при выдаче из кассы есть ограничения: нельзя использовать наличную выручку для выплаты дивидендов (п. 1 Указаний ЦБ от 09.12.2019 N 5348-У). Сначала придется получить денежные средства с расчетного счета.

Кроме указанных особенностей, необходимо учесть и требования п. 4 ст. 226 НК РФ: предприятие, в качестве налогового агента по НДФЛ обязано удержать налог из суммы дивидендов, выдаваемой учредителю, при ее фактической выплате.

Экспресс-руководство по дивидендам для бухгалтеров

Собрали в таблицу распространенные запросы по теме выплаты дивидендов:

| Вопрос | Ответ |

|

Когда выплачиваются дивиденды в ООО? |

Срок выплаты определяется уставом ООО и/или решением общего собрания участников. Срок ограничен 60 днями с даты решения о выплате дивидендов, даже если он конкретизирован в вышеперечисленных документах (п. 3 ст. 28 Закона N 14-ФЗ) |

|

Можно ли выплачивать дивиденды за прошлые годы? |

Да, за счет нераспределенной прибыли прошлых лет, но с оговорками. Убедитесь, что:

В решении о выплате укажите, за какие годы распределяется прибыль, и ее общую сумму. Выплата дивидендов не должна привести к появлению признаков банкротства или снижению чистых активов ниже суммы уставного капитала |

|

Как выплачиваются дивиденды учредителю ООО, если компания применяет УСН? |

Процедура начисления и выплаты дивидендов в ООО регулируется Федеральным законом от 08.02.1998 N 14-ФЗ и не зависит от применяемого режима налогообложения |

|

Включаются ли дивиденды в доход при УСН? |

В доходы, облагаемые при УСН, дивиденды не включаются (пп. 2 п. 1.1 ст. 346.15 НК РФ). Суммы, полученные от российских юрлиц, облагаются налогом на прибыль (пп. 3, 7 ст. 275 НК РФ, п. 3 ст. 284 НК РФ, п. 4 ст. 287 НК РФ, Письмо Минфина от 05.10.2011 N 03-11-06/2/137) |

Кратко о выплате дивидендов

- Распределение прибыли между участниками — ответственное мероприятие, требующее не только анализа финансово-экономических показателей компании, но и соблюдения разнообразных законодательных ограничений

- Дивиденды выплачиваются на основании решения общего собрания участников, оформленного письменным протоколом

- Дивиденды могут выплачиваться как по итогам года, так и внутри года по отчетным периодам. Установленную периодичность прописывают в уставе

- Срок выплаты дивидендов определяется уставом ООО и/или решением общего собрания участников и ограничен 60 днями с даты решения о выплате. В АО этот срок короче и зависит от категории получателя (п. 6 ст. 42 Закона N 208-ФЗ)

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете