Рассмотрим порядок отражения в 1С начисление заработной платы, НДФЛ и страховых взносов.

Вы узнаете:

- каким документом оформляется начисление заработной платы и взносов;

- как удержать и уплатить НДФЛ с начисленной заработной платы;

- каким образом определяется дата получения доходов;

- где распечатать расчетные листки.

А также рассмотрим, как выплатить зарплату на личную карточку сотрудника.

Как выдать зарплату наличными или по зарплатному проекту — рассказали в статье Начисление зарплаты за 1 половину месяца.

Алгоритм начисления и выплаты зарплаты с 2024 в 1С здесь.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

Пошаговая инструкция

За апрель Соловьеву К. А. рассчитана и начислена заработная плата за апрель.

Начислен НДФЛ и страховые взносы.

Исходные данные:

- в апреле 22 рабочих дня, 175 часов;

- оклад сотрудника — 66 000 руб. (надбавок и стимулирующих выплат нет);

- сотруднику предоставлен вычет на ребенка;

- применяется основной тариф страховых взносов;

- установленные даты выплаты зарплаты:

- 25 — за 1-ю половину текущего месяца;

- 10 — за 2-ю половину.

10 мая зарплата выплачена на личную банковскую карточку сотрудника.

Зарплата за 1-ю половину апреля выплачена 25 апреля, НДФЛ удержан и перечислен в бюджет.

Начало примера — Начисление зарплаты за 1 половину месяца

Пошаговая инструкция оформления примера. ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Расчет заработной платы за 2 половину месяца | |||||||

| 30 апреля | 26 | 70 | 66 000 | 66 000 | 66 000 | Начисление зарплаты (общехозяйственные затраты) | Начисление зарплаты |

| 70 | 68.01.1 | 8 126 | 8 126 | Удержание НДФЛ | |||

| 26 | 69.11 | 132 | 132 | Начисление взносов на НС и ПЗ (общехозяйственные затраты) | |||

| 26 | 69.09 | 19 800 | 19 800 | Начисление взносов по единому тарифу (общехозяйственные затраты) | |||

| Выплата зарплаты на личную карточку сотрудника | |||||||

| 10 мая | --- | --- | 28 892 | Формирование ведомости на выплату | Ведомость в банк - На счета сотрудников |

||

| 70 | 51 | 28 892 | 28 892 | Выплата зарплаты | Списание с расчетного счета - Перечисление заработной платы работнику |

||

| Уплата НДФЛ в бюджет налоговым агентом | |||||||

| 27 мая | 68.01.1 | 68.90 | 4 108 | Включение начисленного НДФЛ в совокупную обязанность на ЕНС | Уведомление об исчисленных суммах налогов | ||

| 28 мая | 68.90 | 51 | 4 108 | Уплата НДФЛ в бюджет в составе ЕНП | Списание с расчетного счета - Уплата налога |

||

Начисление заработной платы и страховых взносов

Начисленная заработная плата отображается по Дт счета затрат на оплату труда и Кт 70 «Расчеты с персоналом по оплате труда» (рабочий план счетов 1С).

Изучить подробнее Определение способов учета зарплаты (основных проводок)

С 2023 года удерживать НДФЛ нужно при каждой выплате зарплаты. Датой фактического получения дохода в виде оплаты труда считается день выплаты (пп. 1 п. 1 ст. 223 НК РФ). НДФЛ исчисляется в полных рублях. Сумма свыше 50 коп. округляется до рубля, менее 50 коп. — отбрасывается (п. 6 ст. 52 НК РФ).

Страховые взносы исчисляются по итогам каждого календарного месяца исходя из начисленной суммы и тарифов страховых взносов. (п. 1 ст. 431 НК РФ). Сумма страховых взносов определяется в рублях и копейках (п. 5 ст. 431 НК РФ).

Начисление зарплаты за месяц

Перед расчетом зарплаты снова выполните проверку полноты введенных данных Памятка по расчету зарплаты.

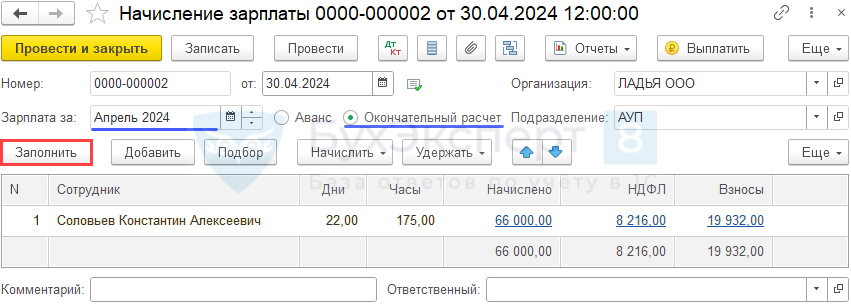

Заработная плата за месяц отражается документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления.

В шапке документа укажите:

- Зарплата за — Апрель: месяц, за который рассчитывается зарплата;

- переключатель Окончательный расчет;

- Подразделение — не заполняется, если аванс рассчитывается сразу по всем подразделениям.

По кнопке Заполнить в табличной части автоматически отражаются все сотрудники, по которым есть данные для начисления зарплаты, и рассчитанные данные.

Какие действия необходимо выполнить, если при автоматическом заполнении в документ не попал сотрудник или не корректно отразились суммы?

Если документ при автоматическом заполнении заполнен некорректно, проверьте:

- С какого периода трудоустроен сотрудник: смотрим в справочнике Сотрудники поле Дата приема.

- Поле Подразделение. Если оно в документе заполнено, проверяем: трудоустроен ли по документам в 1С сотрудник в этом подразделении, были ли кадровые перемещения. Смотрим в справочнике Сотрудники поле Подразделение и кадровые перемещения по ссылке Кадровые документы.

- Была ли начислена ранее заработная плата другим документом (документ Начисление зарплаты был создан ранее). Это можно проверить с помощью отчета Анализ зарплаты по сотрудникам (помесячно) в разделе Зарплата и кадры – Зарплата – Отчеты по зарплате.

Если помимо автоматического расчета необходимо ввести дополнительно начисление или удержание, воспользуйтесь кнопками Начислить и Удержать.

Табличная часть

- Сотрудник — сотрудник по которому начисляется заработная плата;

- Дни / Часы — количество дней / часов в первой половине месяца согласно Производственному календарю (в нашем примере — 22 дня, 175 часов);

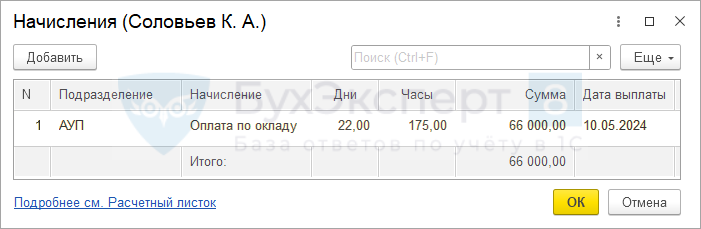

- Начислено — общая сумма начислений по сотруднику. По ссылке в графе Начислено в дополнительной форме отражается подробное описание всех начислении по сотруднику.

В документе указывается полная сумма начислений за месяц, включая сумму выплаченного аванса.

В нашем примере используется только Оплата по окладу, но если есть другие начисления, то они также отобразятся. При необходимости графы Дни, Часы и Начислено можно откорректировать вручную.

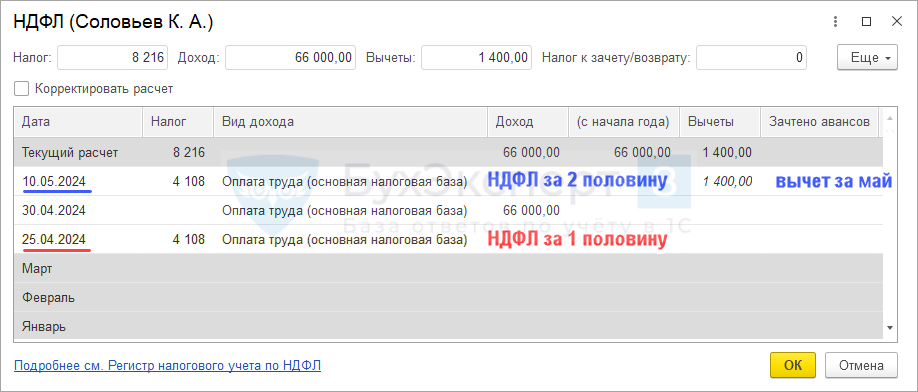

- НДФЛ — общая сумма НДФЛ удержанная из заработной платы. По ссылке в графе НДФЛ в дополнительной форме отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период, а также указаны предоставленные вычеты.

НДФЛ = (66 000 – 2 800) * 13% = 8 216.

Рассчитанная нами сумма соответствует указанной в 1С.

Вычет предоставляется на каждую дату выплаты дохода. В нашем примере предоставлены вычеты на:

- 25 апреля — 1 400 руб.,

- 10 мая — 1 400 руб.

Задвоения вычетов не будет — по дате выплата дохода в мае (аванс за май) вычет не будет предоставляться, т. е. за май будет предоставлен один вычет в размере 1 400 руб.

Если хотите избежать двойного предоставления вычетов в одном расчетном месяце, исправьте дату получения дохода на последнее число расчетного месяца, тогда вычет предоставится в одинарном размере (только с аванса). А при проведении выплаты программа автоматически укажет реальную дату получения дохода.

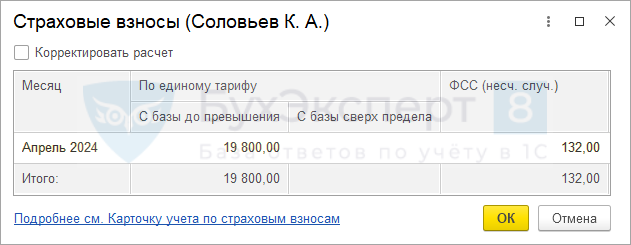

- Взносы — общая сумма исчисленных взносов по сотруднику. По ссылке в графе Взносы в дополнительной форме отображается расчет взносов по сотруднику в разрезе вида взноса.

Рассмотрим расчет взносов (доход — 66 000 руб.):

- 66 000 * 30% = 19 800 руб.

- 66 000 * 0,2; = 132 руб.

Приведенный нами расчет соответствует расчету, выполненному в 1С. Это значит, что расчет взносов в программе выполнен верно.

Изучить подробнее Настройки страховых взносов

Если помимо НДФЛ у сотрудников в табличной части есть прочие удержания, например, по исполнительному листу, то в документе отображается графа Удержания. В нашем примере удержаний нет, поэтому графа по умолчанию скрыта в табличной части.

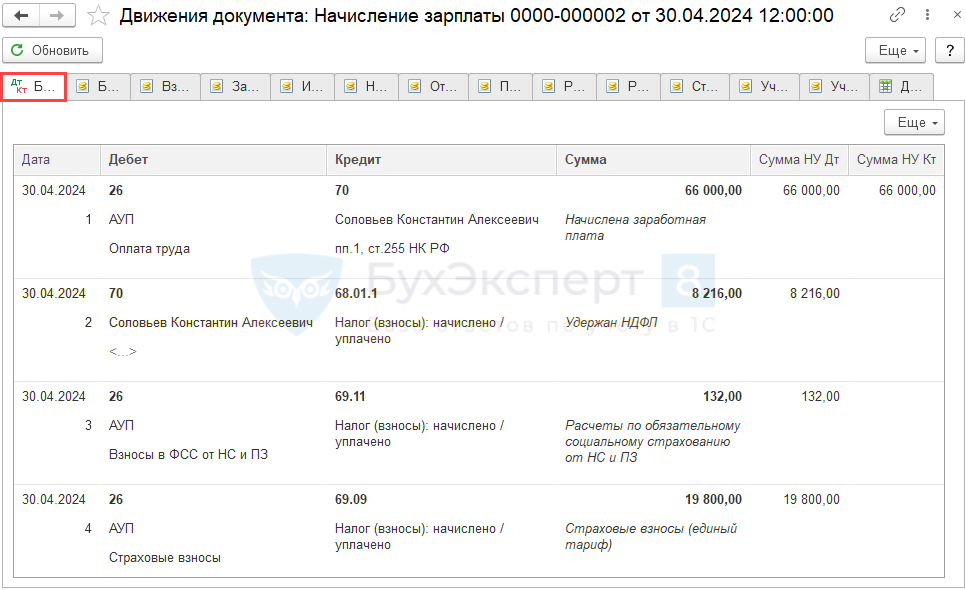

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 70 Кт 68.01.1 — исчисление НДФЛ и удержание его из заработной платы;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.09 — начисление взносов по единому тарифу в СФР.

Документальное оформление

Расчетные листки и Расчетную ведомость по форме Т-51 можно сформировать в разделе Зарплата и кадры – Зарплата – Отчеты по зарплате.

Выплата зарплаты на личную карточку сотрудника

Зарплату можно перечислять на банковскую карту, если (Письмо Роструда от 10.10.2019 N ПГ/25775-6-1):

- это предусмотрено трудовым (коллективным) договором;

- от работника получено заявление с реквизитами.

В противном случае зарплату нужно выдавать наличными.

Банк работник вправе выбрать любой, даже если в организации есть зарплатный проект. Он может сменить банк, подав заявление за 15 дней до получения зарплаты (ст. 136 ТК РФ, Информация Роструда от 25.03.2019).

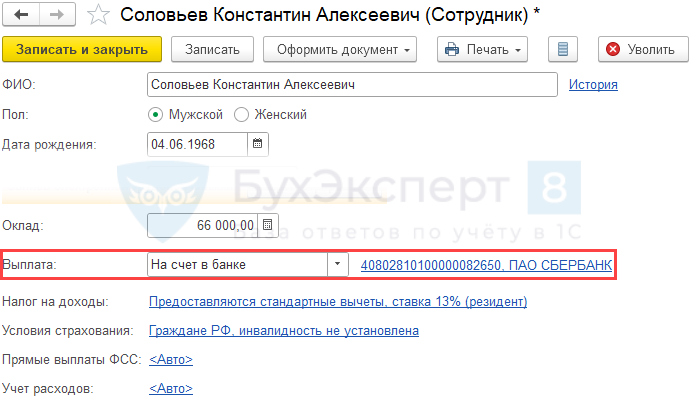

Для выплаты заработной платы не в рамках зарплатного проекта, а на личную карточку сотрудника, справочник Сотрудники заполните следующим образом:

- Выплата зарплаты — На счет в банке;

- Введен лицевой счет сотрудника по ссылке Заполнить банковский счет.

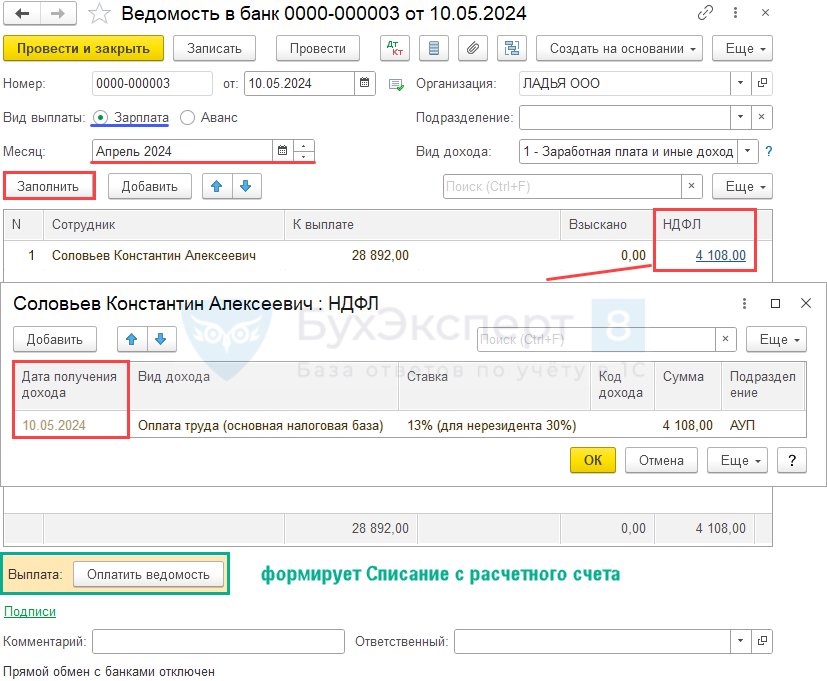

Формирование ведомости на выплату зарплаты

Ведомости на выплату зарплаты оформите документом Ведомость в банк вид операции На счета сотрудников в разделе Зарплата и кадры — Ведомости в банк — Ведомость — На счета сотрудников.

В документе укажите:

- Вид выплаты — Зарплата: перечисляется именно заработная плата по итогам месяца;

- Месяц — месяц начисления заработной платы, которая выплачивается сотруднику (в нашем примере — апрель).

По кнопке Заполнить формируется табличная часть данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость (за вычетом НДФЛ).

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

66 000 (начисленная сумма) – 28 892 (аванс) – 4 108 (НДФЛ с аванса) – 4 108 (НДФЛ с зарплаты за вторую половину апреля) = 28 892.

Рассчитанная нами сумма соответствует указанной в 1С.

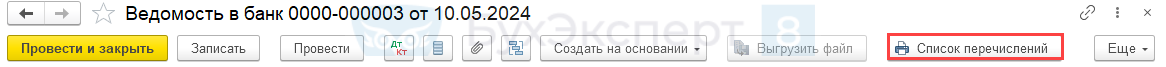

Документальное оформление

Печатную форму Список перечисляемой в банк зарплаты ![]() PDF можно распечатать по кнопке Список перечислений документа Ведомость в банк.

PDF можно распечатать по кнопке Список перечислений документа Ведомость в банк.

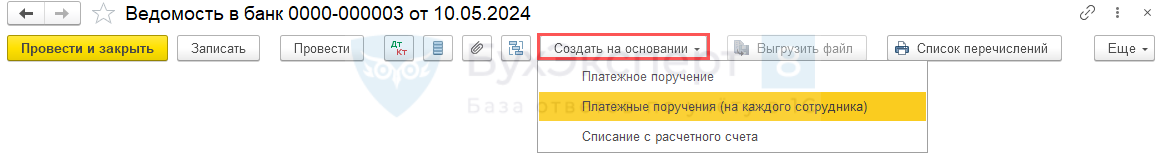

Выплата зарплаты

На основании ведомости можно создать платежный поручения на каждого сотрудника для отправки в банк.

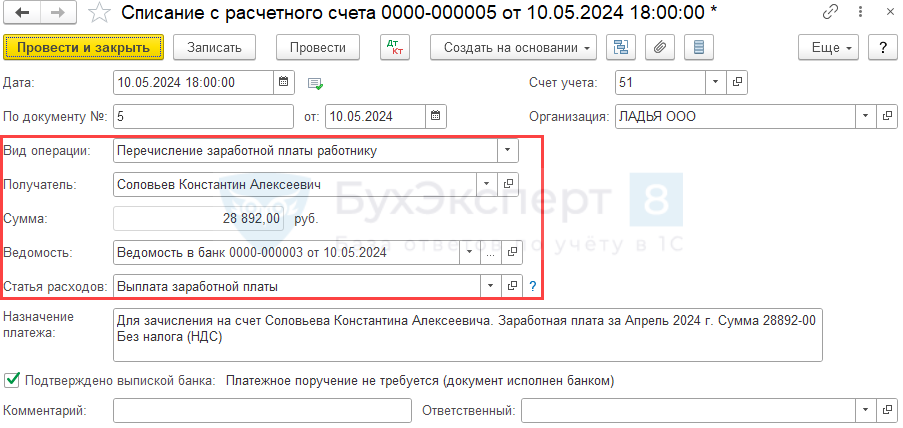

Фактическое перечисление заработной платы сотруднику можно оформить документом Списание с расчетного счета вид операции Перечисление заработной платы работнику по кнопке Оплатить ведомость внизу формы документа Ведомость в банк.

В документе отражается:

- Получатель — сотрудник, которому перечисляется заработная плата;

- Сумма — перечисленная сумма заработной платы согласно выписке банка;

- Ведомость — ведомость, по которой перечислена зарплата;

- Статья расходов — с Видом движения Оплата труда.

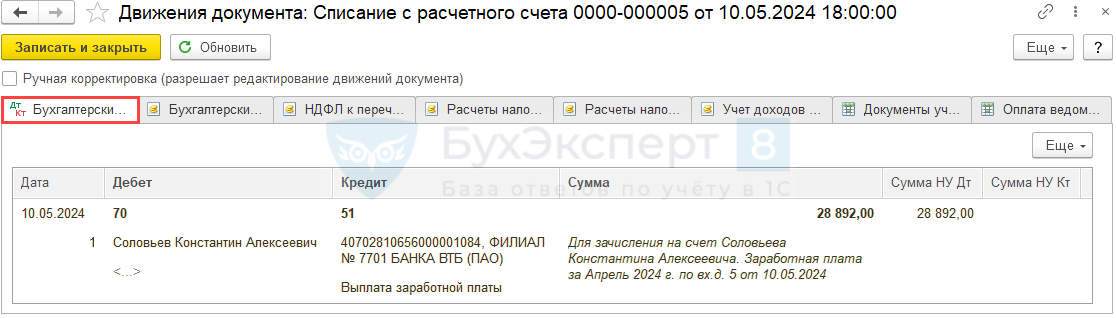

Проводки по документу

Документ формирует проводку:

- Дт 70 Кт 51 — выплата заработной платы.

Уплата НДФЛ в бюджет

По НДФЛ, удержанному с 23 числа предшествующего месяца по 22 число текущего месяца (п. 6 ст. 226 НК РФ):

- подача уведомления — не позднее 25 числа текущего месяца;

- срок уплаты — не позднее 28 числа текущего месяца;

Изучить подробнее НДФЛ в 2023 году — главные изменения, уплата, сроки, отчетность

В нашем примере НДФЛ с зарплаты и за первую, и за вторую половину месяца попадает в один интервал и уплачивается по одному сроку — 28 мая. Здесь рассмотрим только уплату суммы НДФЛ с зарплаты. Уплата НДФЛ с аванса рассмотрена в отдельной статье >>

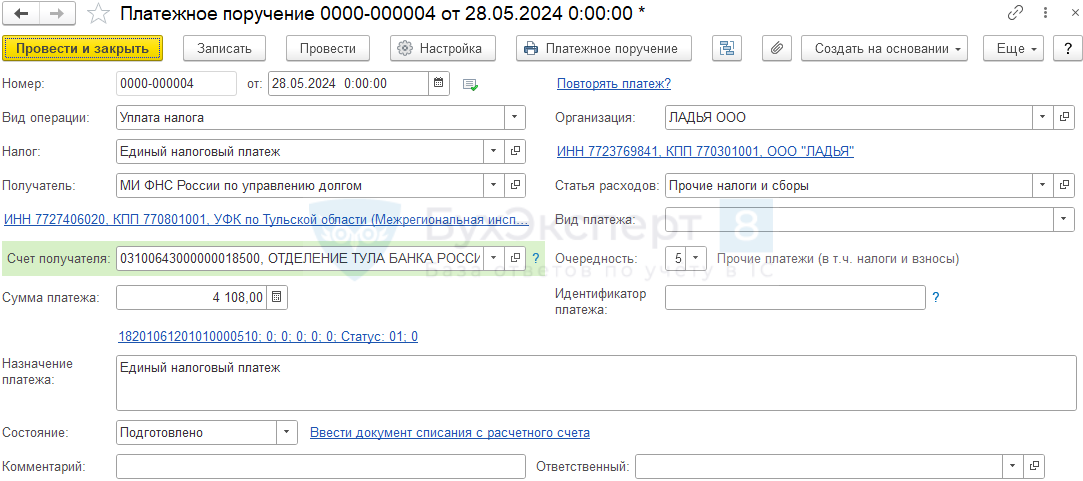

Формирование уведомления и платежного поручения

Уведомление о начисленном налоге и платежное поручение на уплату ЕНП сформируйте из Списка задач организации в разделе Главное — Задачи организации.

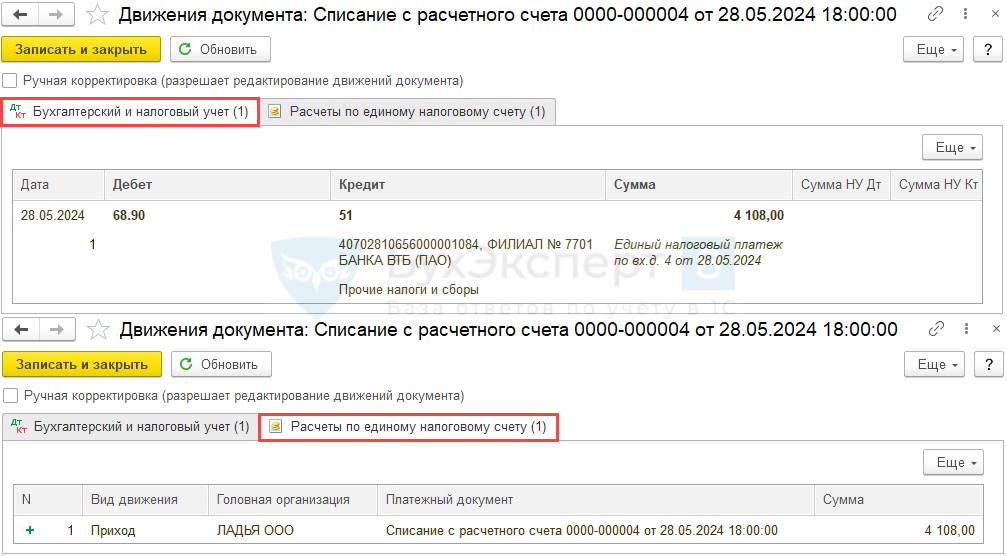

Проводки по документу

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате налога на ЕНС (п. 5 ст. 11.3 НК РФ).

Платежное поручение можно сформировать также из Задач организации.

Уплата налога

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки по документу

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по налогу (в нашем примере — в мае 2024).

Отражение в отчетности 6-НДФЛ

Изучить подробнее 6-НДФЛ с 2023 года — изменения, как заполнить новую форму

В форме 6-НДФЛ за 1 полугодие 2024 заработная плата за апрель отражается: ![]() PDF

PDF

- Раздел 1 «Данные об обязательствах налогового агента»:

- стр. 020 — 8 216, сумма удержанного налога (после фактической выплаты дохода);

- стр. 022 — 8 216, в т. ч. по второму сроку перечисления.

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных суммах налога на доходы физических лиц»:

- стр. 112 — 66 000, сумма начисленного дохода;

- стр. 130 — 2 800, сумма налоговых вычетов;

- стр. 130 — 8 216, сумма налога исчисленная;

- стр. 160 — 8 216, сумма налога удержанная.

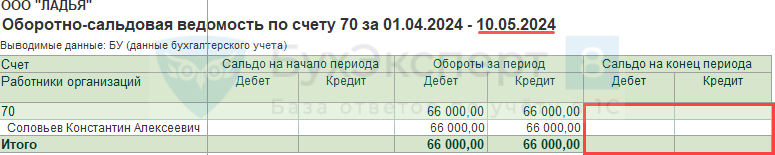

Проверка взаиморасчетов с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разделе Отчеты— Оборотно-сальдовая ведомость по счету.

Конечная дата отчета — день выплаты заработной платы.

Отсутствие конечного сальдо означает, что задолженность по заработной плате отсутствует по сотруднику.

Продолжение примера смотрите в публикации:

См. также:

- Чек-лист по определению счета учета производственных затрат в 1С

- Настройки зарплаты: 1С

- Учетная политика по НУ: Страховые взносы

- Способ отражения зарплаты в бухгалтерском учете

- Пособие по больничному листу

- Начисление отпускных

- Выплата заработной платы

- Уплата НДФЛ в бюджет

- Тариф страховых взносов в 1С 8.3 Бухгалтерия

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Мне очень пригодилась информация!!!

Добрый день. Спасибо за разъяснения!