Из статьи вы узнаете, как в бухгалтерском и налоговом учете признать затраты на покупку путевки сотруднику и членам его семьи.

[jivo-yes]

Содержание

- Пошаговая инструкция

- Перечисление аванса туроператору

- Поступление путевок для работника

- Отражение затрат на приобретение путевок в БУ

- Выдача сотруднику путевок

- Отражение затрат на приобретение путевок в НУ

- Исчисление НДФЛ и страховых взносов со стоимости путевок

- Отражение затрат на путевки в НУ (нормируемая часть)

- Нормирование расходов по путевкам в НУ

- Признание нормируемых затрат на путевки в составе косвенных расходов

- Списание непризнанных нормируемых затрат на путевки в убытки, не учитываемые в НУ

Пошаговая инструкция

19 июня Организация на ОСНО приобрела для работницы и ее ребенка туристические путевки на сумму 80 000 руб.:

- на мать — 55 000 руб.;

- на ребенка — 25 000 руб.

20 июня путевки переданы работнице.

Страховые взносы с путевки работницы решено начислить.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса туроператору | |||||||

| 19 июня | 76.09 | 51 | 80 000 | 80 000 | Оплата путевки | Списание с расчетного счета — Оплата поставщику |

|

| Поступление путевок для работника | |||||||

| 19 июня | 006 | 80 000 | Поступление путевок | Операция, введенная вручную | |||

| Отражение затрат на приобретение путевок в БУ | |||||||

| 19 июня | 91.02 | 76.09 | 80 000 | 80 000 | Отражение затрат на приобретение путевок в БУ | Операция, введенная вручную | |

| Выдача сотруднику путевок | |||||||

| 20 июня | 006 | 80 000 | Выдача сотруднику путевок | Операция, введенная вручную | |||

| Отражение затрат на приобретение путевок в НУ | |||||||

| 20 июня | 91.02 | 76.09 | 5 000 | Списание затрат на путевки, не учитываемые в НУ | Операция, введенная вручную | ||

| 91.02 | 76.09 | 18 000 | Признание затрат на путевки в НУ из расчета ФОТ на 31 мая | ||||

| 76.01.9 | 76.09 | 57 000 | Отражение затрат на путевки для автоматического нормирования в НУ | ||||

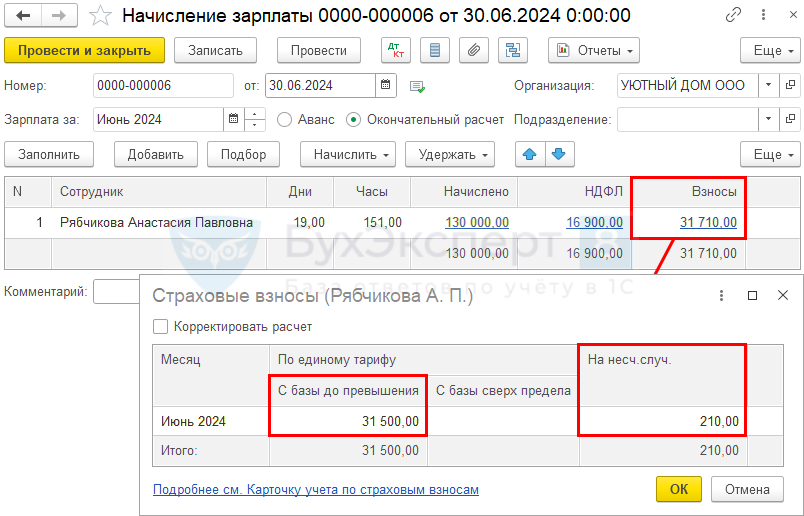

| Исчисление НДФЛ и начисление страховых взносов со стоимости путевок | |||||||

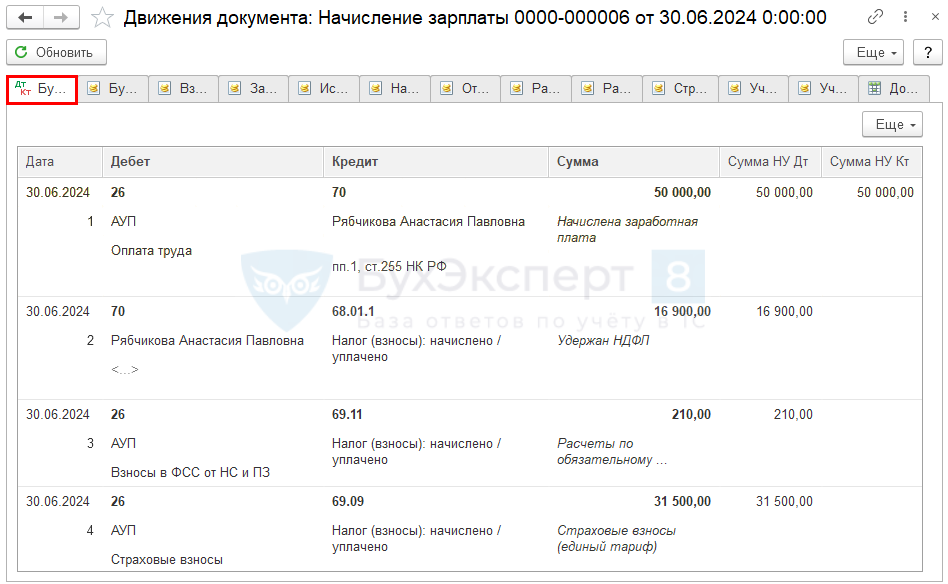

| 30 июня | 26 | 70 | 50 000 | Начисление оплаты труда | Начисление зарплаты | ||

| 70 | 68.01.1 | 16 900 | Удержание НДФЛ (в т. ч. из сумм путевки) | ||||

| 26 | 69.11 | 210 | Начисление взносов на травматизм | ||||

| 26 | 69.09 | 31 500 | Начисление взносов | ||||

| ежемесячно | |||||||

| Отражение затрат на путевки в НУ (нормируемая часть) | |||||||

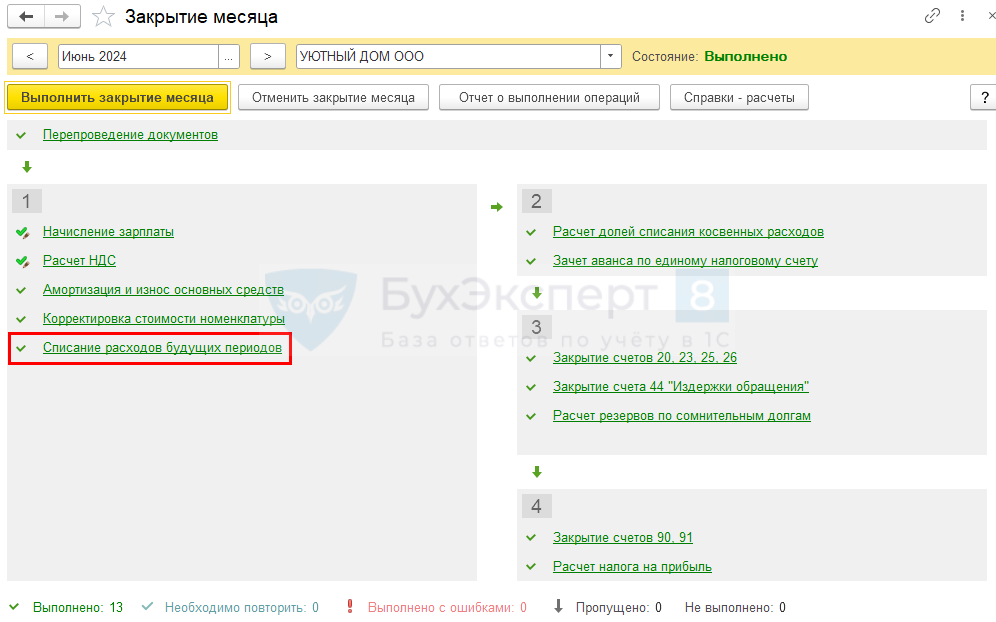

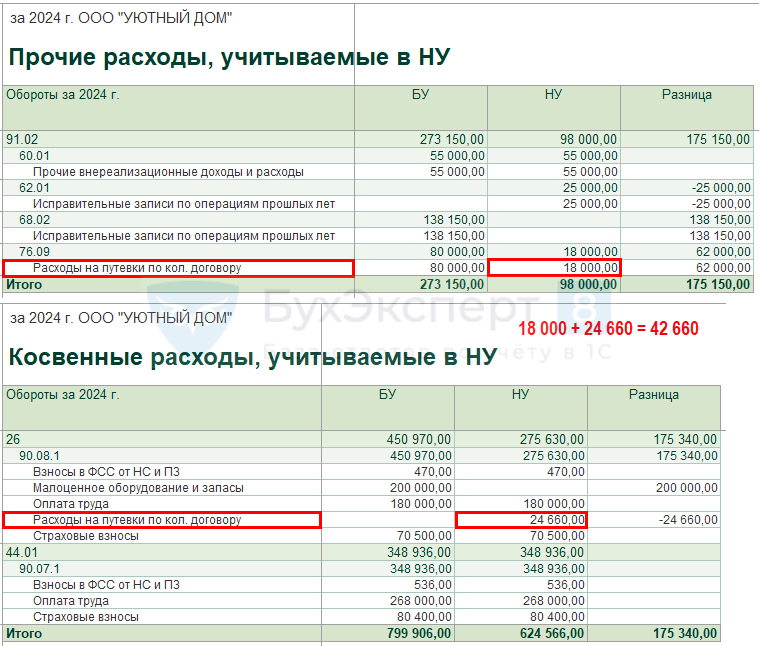

| 30 июня | 26 | 76.01.9 | 7 990,65 | 7 990,65 | Учет затрат на путевки в НУ | Закрытие месяца — Списание расходов будущих периодов |

|

| Нормирование расходов по путевкам в НУ | |||||||

| 30 июня | — | — | 3 600 | Нормирование расходов на добровольное медицинское страхование и путевки | Закрытие месяца — Расчет долей списания косвенных расходов |

||

| Признание расходов на путевки | |||||||

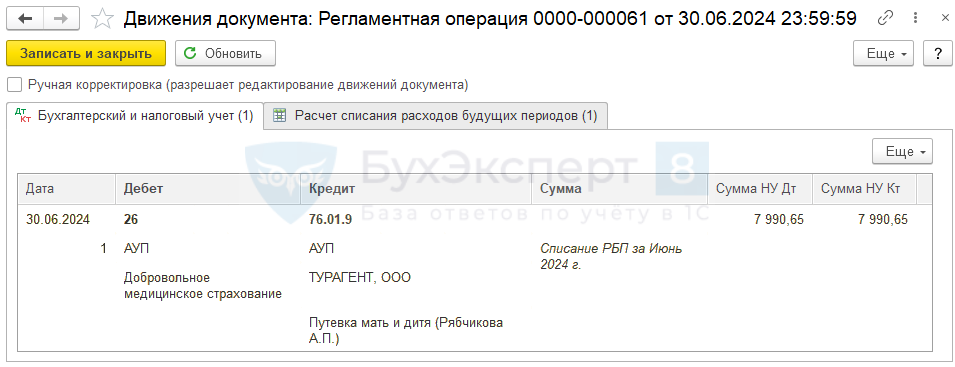

| 30 июня | 90.08.1 | 26 | 3 600 | 3 600 | Признание затрат на путевки в составе косвенных расходов НУ | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

|

| по окончании налогового периода | |||||||

| Признание расходов на ДМС | |||||||

| 31 декабря | 84.02 | 26 | 32 340 | Списание непризнанных расходов в убыток | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

||

| 90.08.1 | 26 | 3 180 | 3 180 | Признание затрат на путевки в составе косвенных расходов НУ | |||

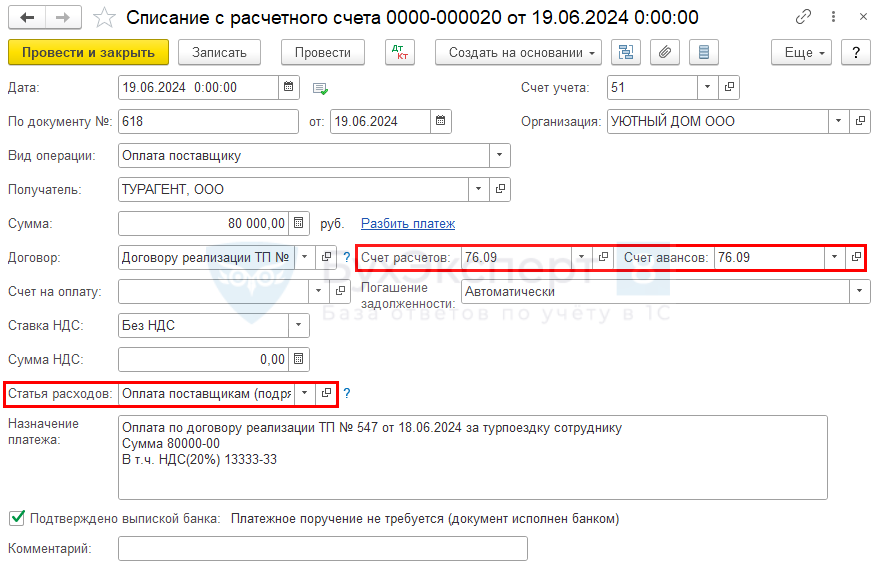

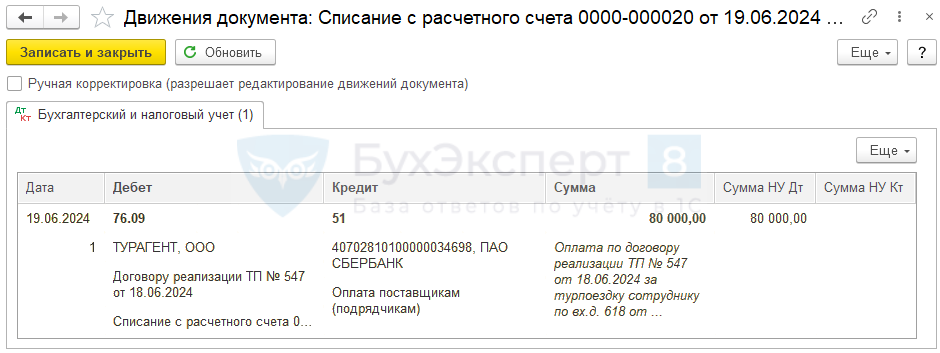

Перечисление аванса туроператору

Отразите аванс турператору документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Обратите внимание на заполнение документа:

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Статья расходов — Оплата поставщикам (подрядчикам).

Проводки по документу

Получите понятные самоучители 2026 по 1С бесплатно:

Документ формирует проводку:

- Дт 76.09 Кт 51 — перечисление аванса туроператору.

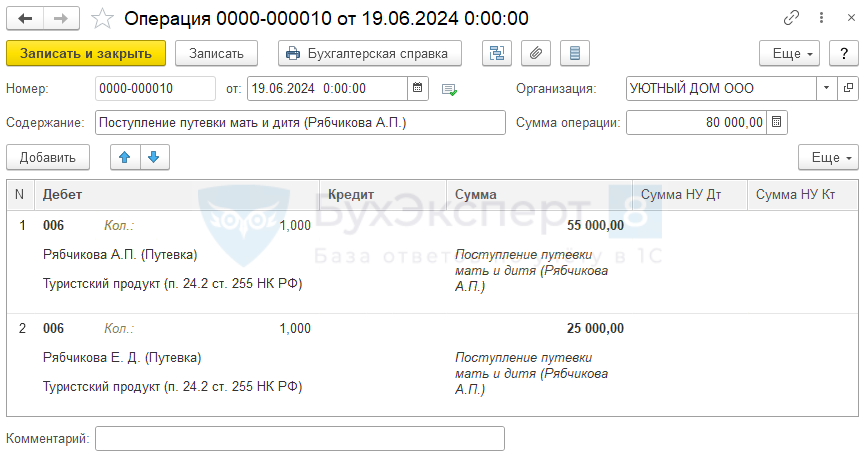

Поступление путевок для работника

В 1С путевки можно учесть на забалансовом счете 006 «Бланки строгой отчетности» или создав забалансовый счет 018 «Путевки для работников».

Для забалансового учета путевки введите документ Операция, введенная вручную в разделе Операции – Операции, введенные вручную.

В документе укажите:

- Дебет — 006 «Бланки строгой отчетности» (забалансовый счет учета путевок);

- Кол — 1 (количество выданных путевок);

- Бланк строгой отчетности— ФИО получателя путевки (так удобнее анализировать количество выданных путевок по сотруднику или члену его семьи);

- Склад — Туристский продукт (п. 24.2 ст. 255 НК РФ), рекомендуется создать отдельный склад для анализа путевок;

- Кредит — не заполнять;

- Сумма — сумма путевки по каждому лицу.

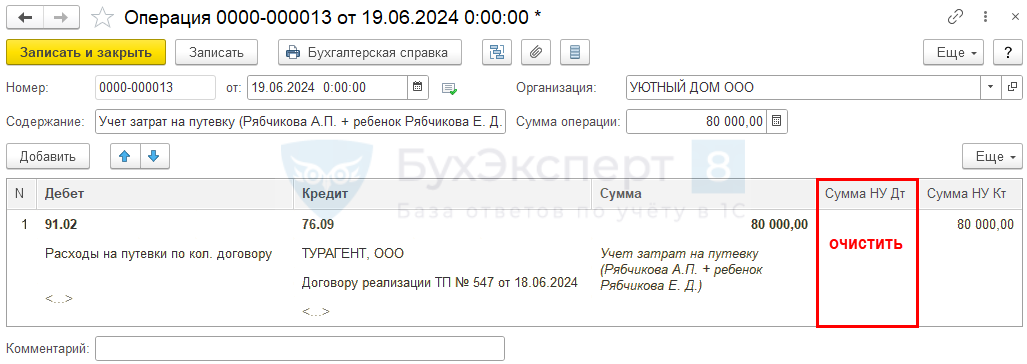

Отражение затрат на приобретение путевок в БУ

БУ

Оплата путевок за работников и членов их семей учитывается по Дт счета 91.02 «Прочие расходы» (п. 11 ПБУ 10/99).

На дату поступления путевки введите документ Операция, введенная вручную в разделе Операции – Операции, введенные вручную.

В документе укажите:

- Дебет — 91.02 «Прочие расходы»:

- Прочие доходы и расходы — Расходы на путевки по кол. договору: статья Прочих доходов и расходов с установленным флажком Принимаются к налоговому учету

PDF, далее мы дозаполним сумму по НУ в этой проводке;

PDF, далее мы дозаполним сумму по НУ в этой проводке;

- Прочие доходы и расходы — Расходы на путевки по кол. договору: статья Прочих доходов и расходов с установленным флажком Принимаются к налоговому учету

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Контрагент — туроператор;

- Договор — договор с туроператором;

- Сумма — 80 000 руб. (общая сумма расходов на путевки);

- Сумма НУ Дт — очистите, в НУ затраты признаются в периоде выдачи путевки сотруднику;

- Сумма НУ Кт — 80 000 руб. (общая сумма расходов на путевки).

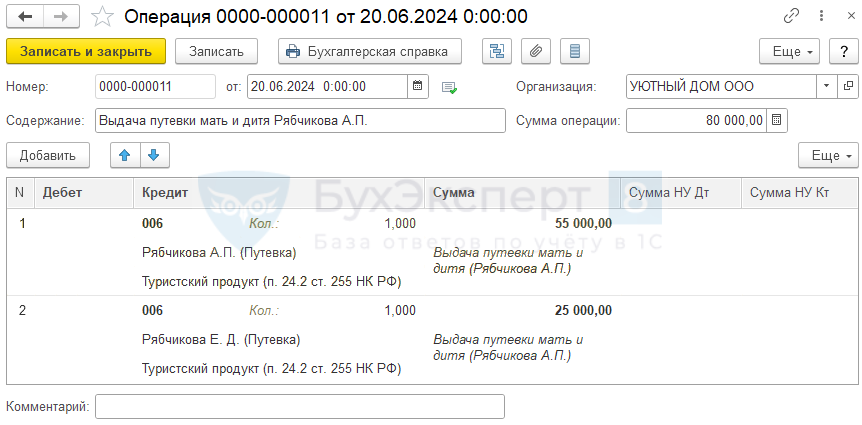

Выдача сотруднику путевок

Передача туристической путевки работнику и членам его семьи не является реализацией, объект обложения НДС не возникает (Постановление Президиума ВАС от 03.05.2006 N 15664/05, Письмо Минфина от 19.02.2016 N 03-07-07/9546).

Для выдачи путевки сотруднику введите документ Операция, введенная вручную в разделе Операции – Операции, введенные вручную.

В проводках спишите путевки, ранее принятые к забалансовому учету.

Отражение затрат на приобретение путевок в НУ

Нормативное регулирование

Туристский продукт — комплекс услуг по перевозке и размещению, оказываемых за общую цену, независимо от включения стоимости экскурсионного обслуживания и (или) других услуг, по договору о реализации туристского продукта (ст. 1 Федерального закона от 24.11.1996 N 132-ФЗ).

Организации имеют право признать в расходах НУ оплату услуг по (п. 24.2 ст. 255 НК РФ):

- санаторно-курортному лечению (проживание, в т. ч. питание);

- по организации туризма и отдыха в виде:

- перевозки до пункта назначения и обратно (или по другому маршруту, указанному в договоре) авиа, ж/д, автомобильным, водным транспортом;

- проживания, в т. ч. питания;

- экскурсии.

При этом услуги должны предоставляться на территории РФ сотрудникам или их родственникам:

- супругам,

- родителям,

- детям (в т. ч. усыновленным) и подопечным в возрасте до 18 лет или до 24 лет, если они студенты дневных отделений образовательных учреждений.

Услуги по турпутевкам должны оказываться по договору о реализации туристского продукта, заключенному между организацией и туроператором (туристическим агентом). Для санаторно-курортного лечения договор может заключаться напрямую с санаториями и другими санаторно-курортными организациями (Письмо Минфина от 04.04.2022 N 03-03-06/1/27712).

Иные расходы на оплату путевок на лечение или отдых, экскурсий или путешествий не учитываются в целях налога на прибыль (п. 29 ст. 270 НК РФ).

Затраты учитываются в НУ в составе расходов на оплату труда в отчетном (налоговом) периоде передачи путевок работнику (п. 1 ст. 272 НК РФ) и принимаются (п. 24.2 ст. 255 НК РФ):

- в сумме фактических расходов не более 50 000 руб. на каждого отдыхающего за налоговый период;

- в сумме не большей, чем 6 % от ФОТ в совокупности с расходами на взносы по договорам абз. 9 п. 16 ст. 255 НК РФ).

Если услуги по санаторно-курортному лечению оказывает подразделение организации, то п. 24.2 ст. 255 НК РФ не распространяется на такие затраты. Они учитываются по ст. 275.1 НК РФ (Письмо Минфина от 11.02.2022 N 03-03-06/1/9396).

УСН

Если организацией на УСН выполняются условия из п. 24.2 ст. 255 НК РФ, стоимость путевки работникам и членам их семей можно признать в расходах на оплату труда (пп. 6 п. 1 ст. 346.16 НК РФ).

В 1С признание при УСН расходов на путевки осуществляется документом Поступление (акт, накладная, УПД) вид операции Услуги (Акт, УПД).

В конце отчетного периода обязательно проверьте и при необходимости скорректируйте признанную сумму затрат документом Запись книги доходов и расходов УСН в разделе Операции — Записи книги доходов и расходов УСН.

Учет в 1С

В 1С нет функционала для автоматического нормирования затрат на путевки в НУ, можно использовать функционал по учету добровольно-медицинского страхования (ДМС).

Для нормирования затрат на путевки база ФОТ рассчитывается с начала и до конца года, а база по ДМС — в зависимости от даты договора, указанного в справочнике Расходы будущего периода. ![]() PDF

PDF

Бухэксперт рекомендует признать сразу затраты из расчета 6% ФОТ на начало месяца выдачи путевки, а остальную сумму нормировать.

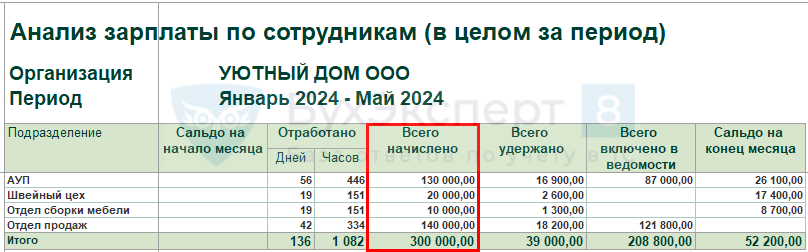

Анализ ФОТ

Посчитайте, сколько затрат на путевки можно признать на начало месяца с учетом затрат ДМС.

Данные по ФОТ можно посмотреть в отчете Анализ зарплаты по сотрудникам (в целом за период) в разделе Зарплата и кадры — Отчеты по зарплате.

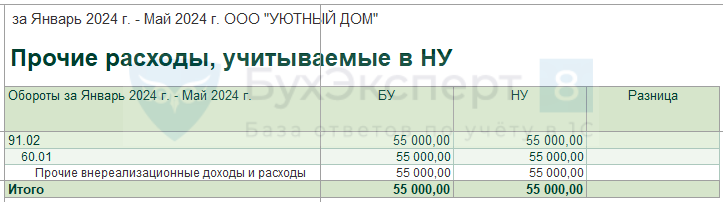

Анализ уже признанных затрат на путевки и ДМС

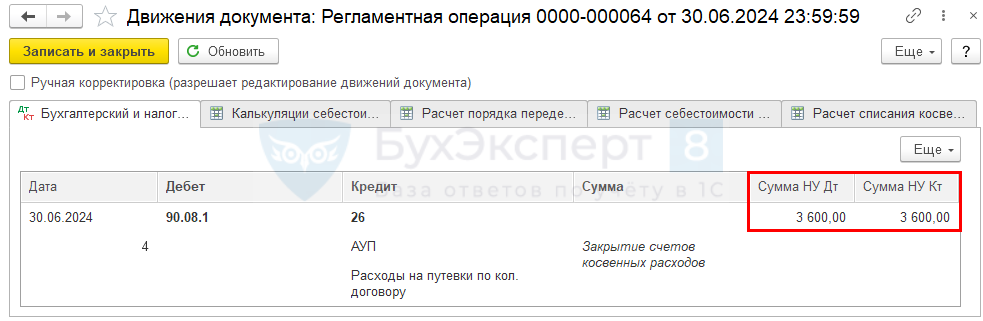

Расходы, признанные в НУ по путевкам и ДМС, проверьте в отчете Анализ учета по налогу на прибыль в разделе Отчеты — Анализ учета по налогу на прибыль. Отчет сформируйте за период, предшествующий выдаче путевок.

Проанализируйте 2 раздела:

- косвенные расходы, учитываемые в НУ;

- прочие расходы, учитываемые в НУ.

Для анализа косвенных расходов, учитываемых в НУ, выберите Расходы — Косвенные расходы — Косвенные расходы, учитываемые в НУ.![]() PDF

PDF

Для анализа прочих расходов, учитываемых в НУ, выберите Расходы — Прочие расходы — Прочие расходы, учитываемые в НУ.![]() PDF

PDF

В отчетах из нашего примера нет статей затрат по признанию ДМС или путевок, поэтому можно брать всю сумму ФОТ. Если расходы есть ![]() PDF, то их нужно вычесть.

PDF, то их нужно вычесть.

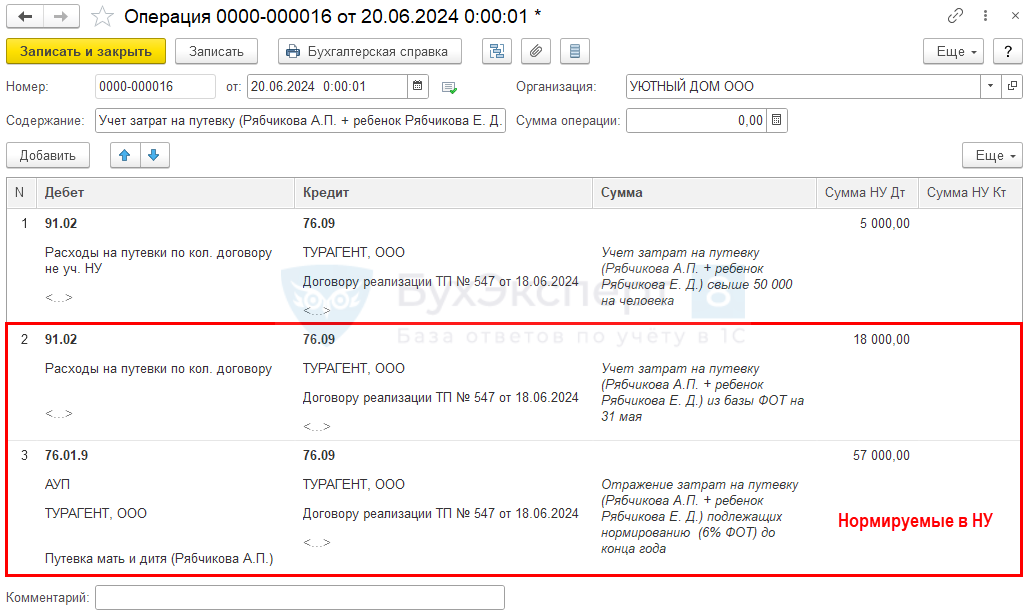

Отражение затрат

База ФОТ для признания затрат на путевки и ДМС за период с января по май 2014 составила 300 000 руб.

Предельное значение расходов в НУ — 300 000 * 6% = 18 000 руб.

Ранее затраты на путевки и ДМС не отражались, поэтому берем полную сумму — 18 000. Если признанные расходы в НУ есть, уменьшите предел на их сумму.

Затраты не должны превышать 50 000 на каждого сотрудника или члена его семьи, поэтому сразу разделите затраты на принимаемые и не принимаемые затраты в НУ.

В нашем примере выдаются 2 путевки на сумму 80 000 руб.:

- мать — 55 000 руб.;

- ребенок — 25 000 руб.

Поэтому в НУ:

- 5 000 руб. — не принимаемые расходы, т. к. они превышают 50 000 на одного человека;

- 75 000 руб. — можем учесть в НУ, но не более 6% ФОТ:

- 18 000 руб. — можно учесть сразу в расходах НУ из расчета ФОТ на 31 мая;

- 57 000 руб. — нормируем автоматически до конца года, вместе с ДМС.

На дату выдачи путевки сотруднику введите документ Операция, введенная вручную в разделе Операции – Операции, введенные вручную.

В документе укажите:

Не принимаемые расходы в НУ

- Дебет — 91.02 «Прочие расходы»:

- Прочие доходы и расходы — Расходы на путевки по кол. договору не уч. НУ (статья Прочих доходов и расходов со снятым флажком Принимаются к налоговому учету

PDF);

PDF);

- Прочие доходы и расходы — Расходы на путевки по кол. договору не уч. НУ (статья Прочих доходов и расходов со снятым флажком Принимаются к налоговому учету

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Контрагент — туроператор;

- Договор — договор с туроператором;

- Сумма — не указывайте, в БУ затраты учтены в момент получения путевок;

- Сумма НУ Дт — 5 000 руб. (сумма, превышающая 50 000 по путевке матери (55 000 – 50 000));

- Сумма НУ Кт — не заполняйте.

Принимаемые расходы в НУ на начало месяца выдачи путевки

- Дебет — 91.02 «Прочие расходы»:

- Прочие доходы и расходы — Расходы на путевки по кол. Договору (статья Прочих доходов и расходов с установленным флажком Принимаются к налоговому учету

PDF);

PDF);

- Прочие доходы и расходы — Расходы на путевки по кол. Договору (статья Прочих доходов и расходов с установленным флажком Принимаются к налоговому учету

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Контрагент — туроператор;

- Договор — договор с туроператором;

- Сумма — не указывайте, в БУ затраты учтены в момент получения путевок;

- Сумма НУ Дт — 18 000 руб.;

- Сумма НУ Кт — не заполняйте.

Нормируемые расходы в НУ с месяца выдачи до конца года

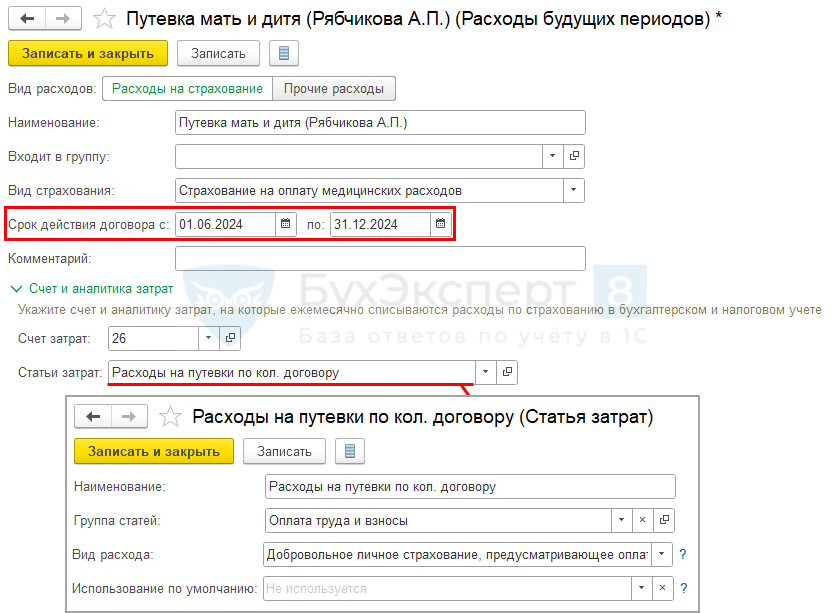

Для автоматического нормирования затрат на путевки в справочнике Расходы будущих периодов (раздел Справочники — Расходы будущих периодов) укажите:

- Вид расходов — переключатель Расходы на страхование;

- Вид страхования — Страхование на оплату медицинских расходов (для запуска автоматического нормирования);

- Срок действия договора — с 01.06.2024 по 31.12.2024 (начало месяца автоматического нормирования до окончания года);

- Счет затрат — счета затрат, где учитывается оплата труда работника (в нашем примере — 26 «Общехозяйственные расходы»);

- Статьи затрат — статья затрат, по которой отражается путевка в расходах:

- Вид расхода — Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов.

В документе Операция, введенная вручную укажите проводку:

- Дебет — 76.01.9 «Платежи (взносы) по прочим видам страхования»:

- Контрагент — туроператор;

- Расходы будущих периодов — настройка нормирования затрат на путевки;

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Контрагент — туроператор;

- Договор — договор с туроператором;

- Сумма — не указывайте, в БУ затраты учтены в момент получения путевок;

- Сумма НУ Дт — 57 000 руб. (сумма нормируемых затрат);

- Сумма НУ Кт — не заполняйте.

Исчисление НДФЛ и страховых взносов со стоимости путевок

Нормативное регулирование

НДФЛ

Стоимость путевок, оплаченная организацией за работника и членов его семьи, — доход каждого из них (п. 2 ст. 211 НК РФ).

Оплату стоимости путевок за членов семьи работника нужно рассматривать как доход работника, в т. ч. по его заявлению, если члены семьи работника находятся на его иждивении (Письмо УФНС по г. Москве от 01.09.2015 N 13-11/089330@).

Освобождается от НДФЛ стоимость путевок для работников и членов их семей, если (п. 9 ст. 217 НК РФ) по ним оказываются услуги санаторно-курортными и оздоровительными организациями на территории РФ, в т. ч. оздоровительными и спортивными детскими лагерями. При этом:

- одному и тому же лицу предоставляется одна путевка в течение налогового периода. Если путевок несколько, работник может самостоятельно выбрать, какую путевку не облагать НДФЛ (Письмо Минфина от 10.03.2023 N 03-04-05/19822);

- услуги не являются туристскими.

Туристский продукт – комплекс услуг по перевозке и размещению, оказываемых за общую цену, независимо от включения стоимости экскурсионного обслуживания и (или) других услуг, по договору о реализации туристского продукта (ст. 1 Федерального закона от 24.11.1996 N 132-ФЗ).

Страховые взносы

На стоимость путевки рекомендуется начислить страховые взносы, в т. ч. на травматизм (Письмо Минфина от 20.01.2022 N 03-15-06/3209, пп. 1, 2 ст. 20.1, п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ).

Есть вторая точка зрения, которую возможно придется отстаивать в суде: страховые взносы не нужно начислять на стоимость путевок, так как их предоставление работнику не связано с результатами труда и носит социальный характер (постановления АС Волго-Вятского округа от 21.10.2022 N Ф01-5604/2022, Поволжского округа от 20.11.2020 N Ф06-67240/2020, Определение ВС от 03.11.2017 N 309-КГ17-15716).

Если путевка приобретается для члена семьи работника, который не состоит в трудовых отношениях с организацией, или непосредственно ему выплачивается компенсация, страховые взносы не начисляйте (письма Минфина от 19.04.2023 N 03-04-06/35707, от 24.08.2022 N 03-04-06/82478,от 15.01.2019 N 03-04-06/1107, п. 1 ст. 420 НК РФ).

Расходы в виде страховых взносов (в том числе с путевок, затраты, пп. 1 п. 7 ст. 272 НК РФ, письма Минфина от 21.05.2021 N 03-03-06/1/38954, от 18.05.2018 N 03-03-06/1/33512).

Учет в 1С

Перед тем как отразить получение доходов в виде путевок, создайте новое начисление в разделе Зарплата и кадры — Настройки зарплаты – раздел Расчет зарплаты – ссылка Начисления.

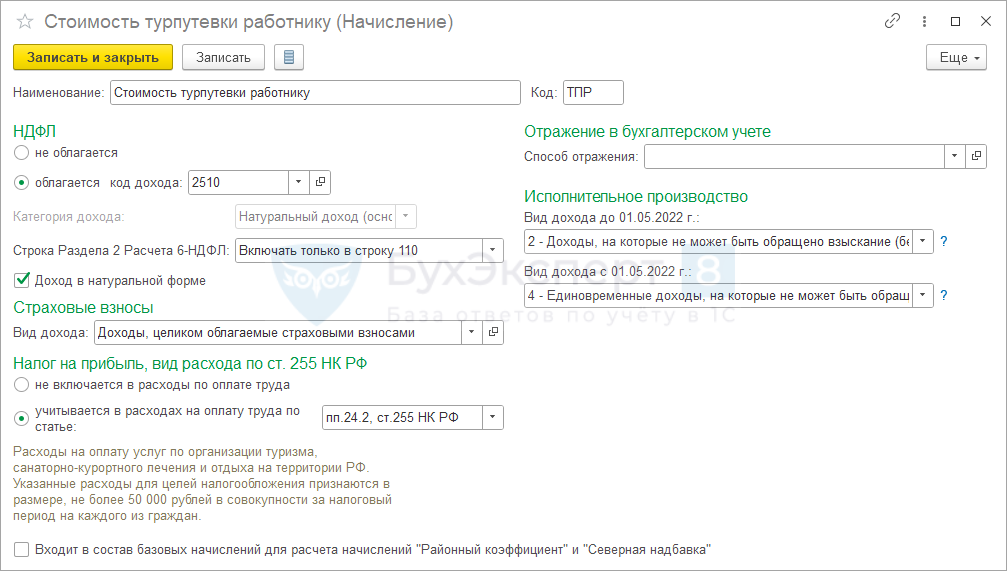

Начисление Стоимость турпутевки работнику

Для стоимости турпутевки работнику заполните Начисление следующим образом:

- Наименование — Стоимость турпутевки работнику.

В разделе НДФЛ:

- выберите переключатель Облагается;

- Код дохода — 2510 «Оплата за налогоплательщика товаров, работ, услуг или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах»;

- Строка Раздела 2 Расчета 6-НДФЛ — Включать только в строку 110;

- установите флажок Доход в натуральной форме, т. к. начисление не выплачивается сотрудникам на руки.

Для санаторно-курортных путевок уберите обложение НДФЛ.

В разделе Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами.

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- учитывается в расходах на оплату труда по статье — пп.24.2, ст.255 НК РФ.

При необходимости начисление можно разделить на стоимость путевки до и свыше 50 000 руб. Тогда для путевки, превышающей предел в 50 000 по пп.24.2, ст.255 НК РФ, установите не включаются в расходы по оплате труда. Но так как суммы указываются справочно для исчисления НДФЛ и страховых взносов, то делить не обязательно.

В разделе Отражение в бухгалтерском учете:

- Способ отражения — не заполняйте, т. к. затраты отражаются на том же счете, что и оплата труда сотрудника.

В разделе Исполнительное производство:

- Вид дохода с 01.05.2022 г. —4 — Единовременные доходы, на которые не может быть обращено взыскание (без оговорок) (п. 15 ст. 101 Федерального закона от 02.10.2007 N 229-ФЗ).

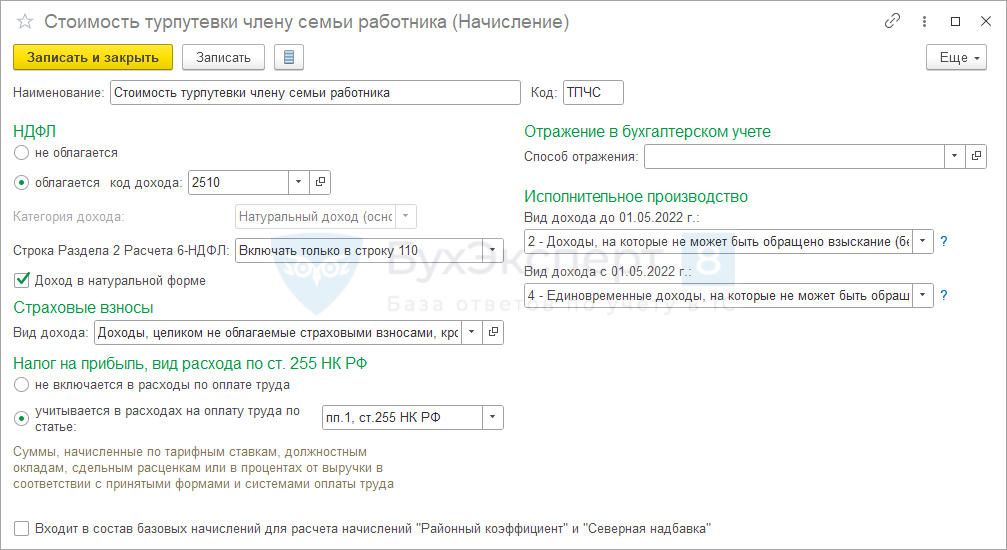

Начисление Стоимость турпутевки члену семьи работника

Начисление можно создать копированием Начисления Стоимость турпутевки работнику, только измените в разделе Страховые взносы:

- Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

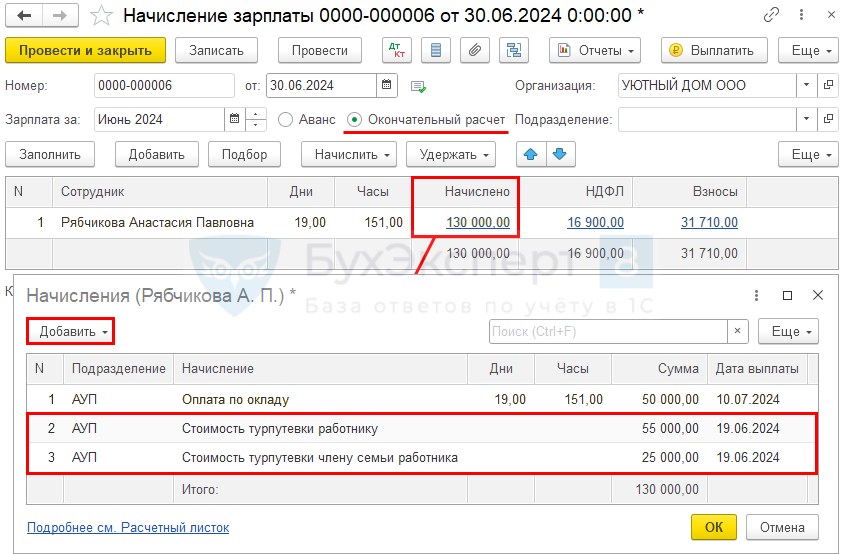

Отражение доходов работника в виде стоимости путевки

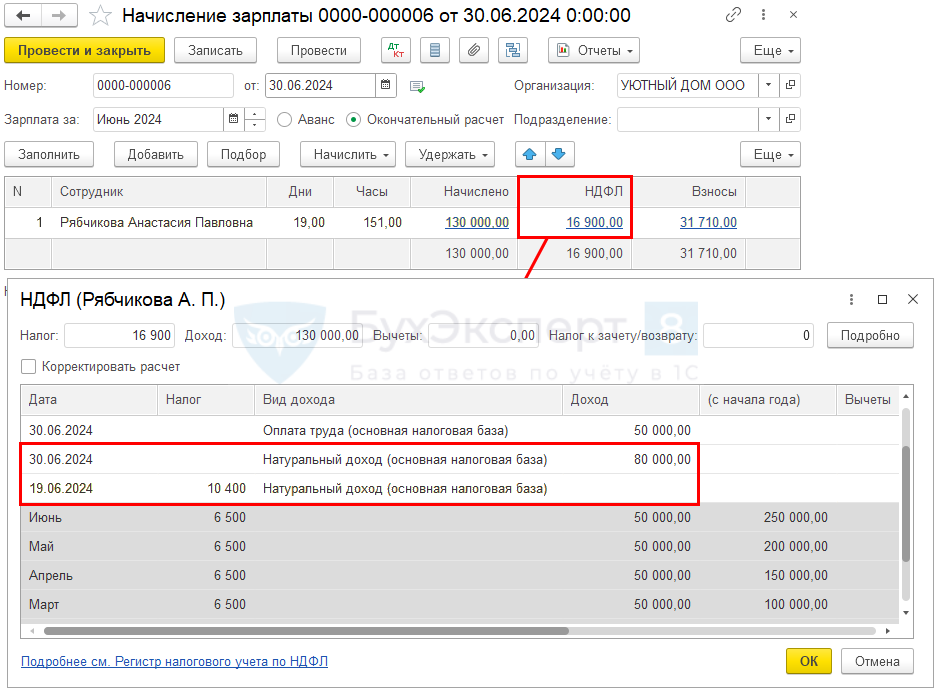

Отразите стоимость переданной путевки в документе Начисление зарплаты при Окончательном расчете в разделе Зарплата и кадры – Все начисления – кнопка Создать – Начисление зарплаты.

Перейдите в графу Начисление и по кнопке Добавить добавьте созданные ранее Начисления:

- Дата выплаты — дата оплаты путевки туроператору (подп. 1 п. 2 ст. 211, п. 1 ст. 223 НК РФ; письмо Минфина от 19.04.2023 № 03-04-06/35707).

Проверьте расчет НДФЛ: 80 000 * 13% = 10 400 руб.

Проверьте начисление страховых взносов:

- доход — 130 000 руб., в т. ч. за путевки 80 000 руб.;

- облагаемая сумма доходов — 105 000 руб. (130 000 (всего) — 25 000 руб. (не облагаемая взносами путевка члена семьи));

- страховые взносы — 105 000 * 30% = 31 500 руб.;

- взносы на травматизм — 105 000 * 0,2% = 210 руб.

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 70 — начисление оплаты труда;

- Дт 70 Кт 68.01.1 — удержание НДФЛ, в т. ч. из сумм путевки;

- Дт 26 Кт 69.11 — начисление взносов на травматизм;

- Дт 26 Кт 69.09 — начисление взносов.

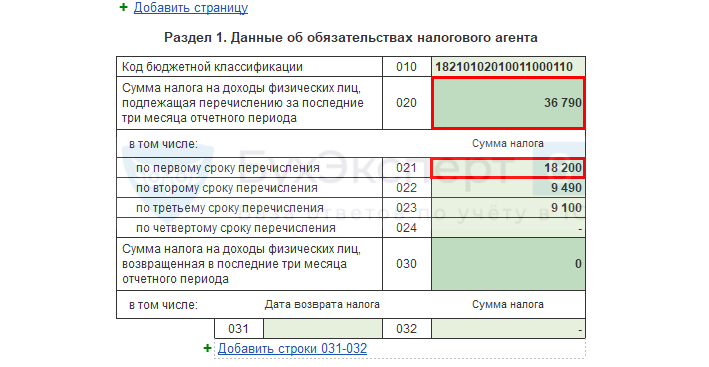

Расчет 6-НДФЛ

Раздел 1

НДФЛ, исчисленный и удержанный за период с 23 июня по 22 сентября, отражается в расчете 6-НДФЛ за 9 месяцев.

В разделе 1 НДФЛ отразите стоимость путевок, если они фактически переданы, а налог удержан в отчетном периоде. Оплаченные, но не выданные путевки в 6-НДФЛ не отражайте.

Раздел 1 заполнится так:

- стр. 020 — сумма налога, удержанная в III квартале, в т. ч. сумма НДФЛ с путевок;

- стр. 021 — сумма, уплаченная по первому сроку перечисления (с 23 июня по 22 июля).

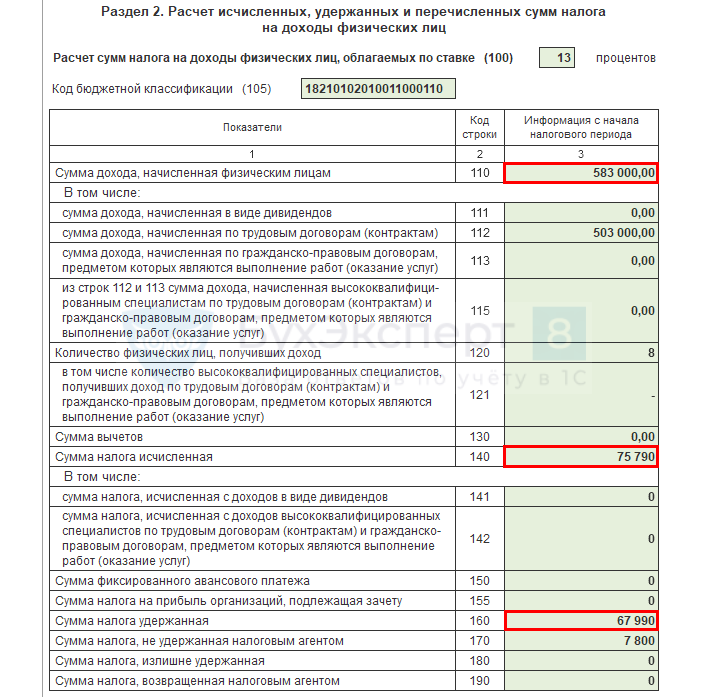

Раздел 2

В разделе 2 отражают показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист);

- стр. 110 — сумма дохода начисленная;

- стр. 140 — НДФЛ исчисленный:

- стр. 160 — НДФЛ удержанный.

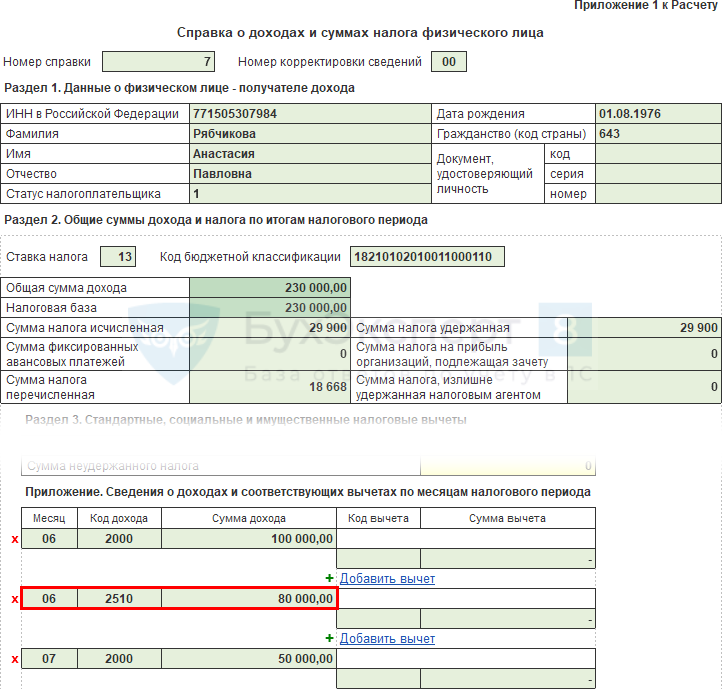

Приложение 1

По окончании года организация представляет в ИФНС «Справку о доходах и суммах налога по каждому физическому лицу» (Приложение 1 к 6-НДФЛ).

В нашем примере в Приложении 1 заполняются:

- Раздел 1 — данные о физлице, получившем путевку;

- Раздел 2 — данные о доходе и сумме исчисленного НДФЛ (на каждую ставку налога);

- Приложение — сведения о доходах в разрезе Кода дохода и Месяца, в котором получен доход.

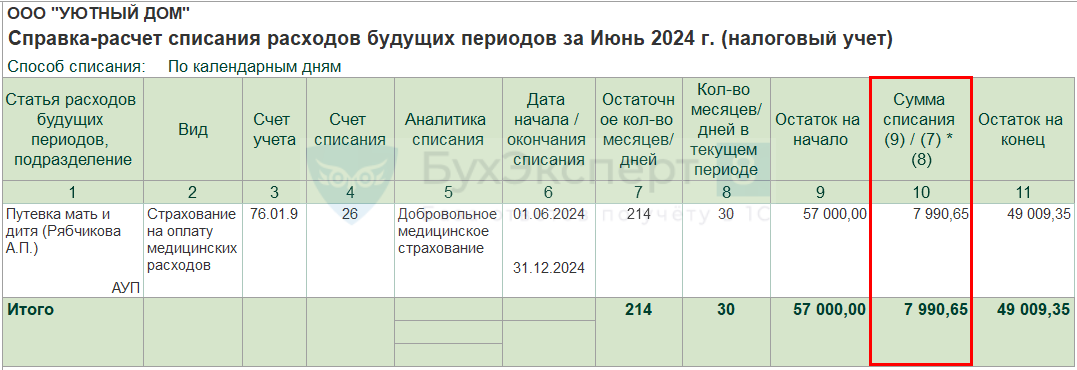

Отражение затрат на путевки в НУ (нормируемая часть)

Для автоматического ежемесячного учета затрат на путевку в НУ выполните регламентную операцию Списание расходов будущих периодов в процедуре Закрытие месяца (Операции — Закрытие месяца).

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на путевку в НУ.

Проверьте сумму путевки, которую 1С относит на затраты в Июне:

- 57 000 (остаток нормируемой суммы путевки) / 214 (остаток дней в году) * 30 (количество календарных дней в месяце) = 7 990,65 руб.

Расчет можно проверить, сформировав Справку-расчет списание расходов будущих периодов по кнопке (Операции — Закрытие месяца — кнопка Справки-расчеты — Списание расходов будущих периодов).

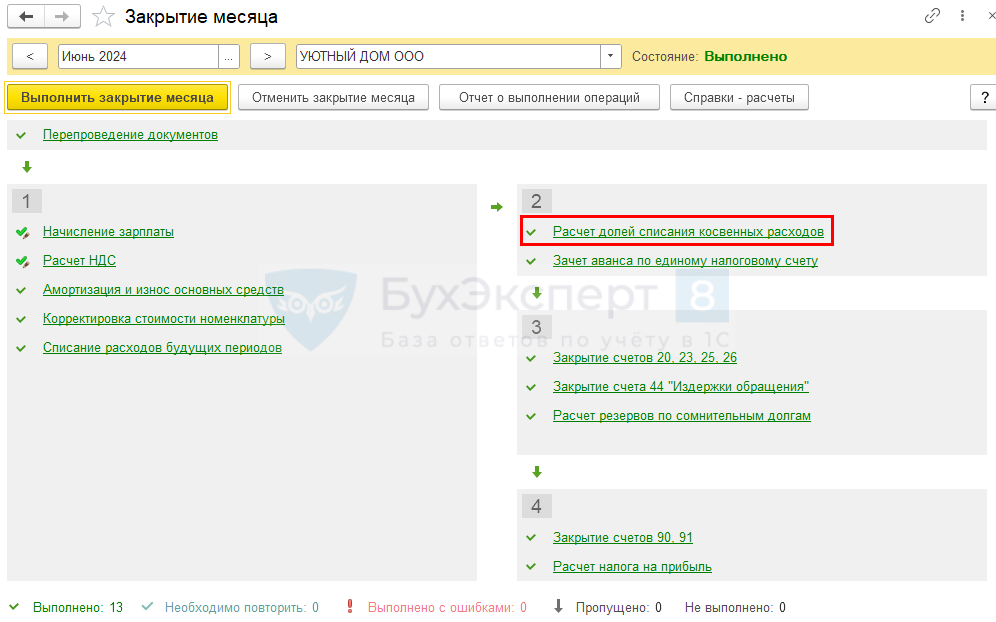

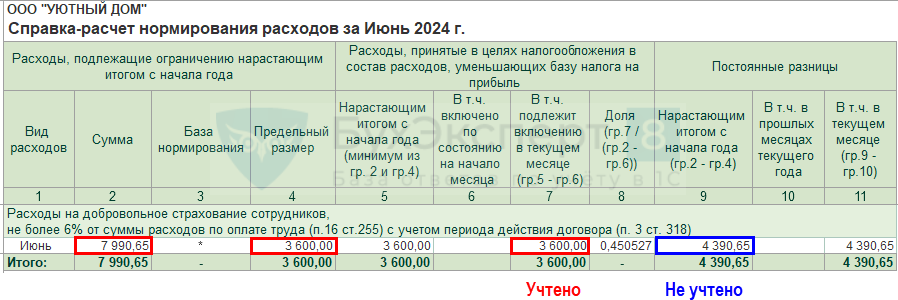

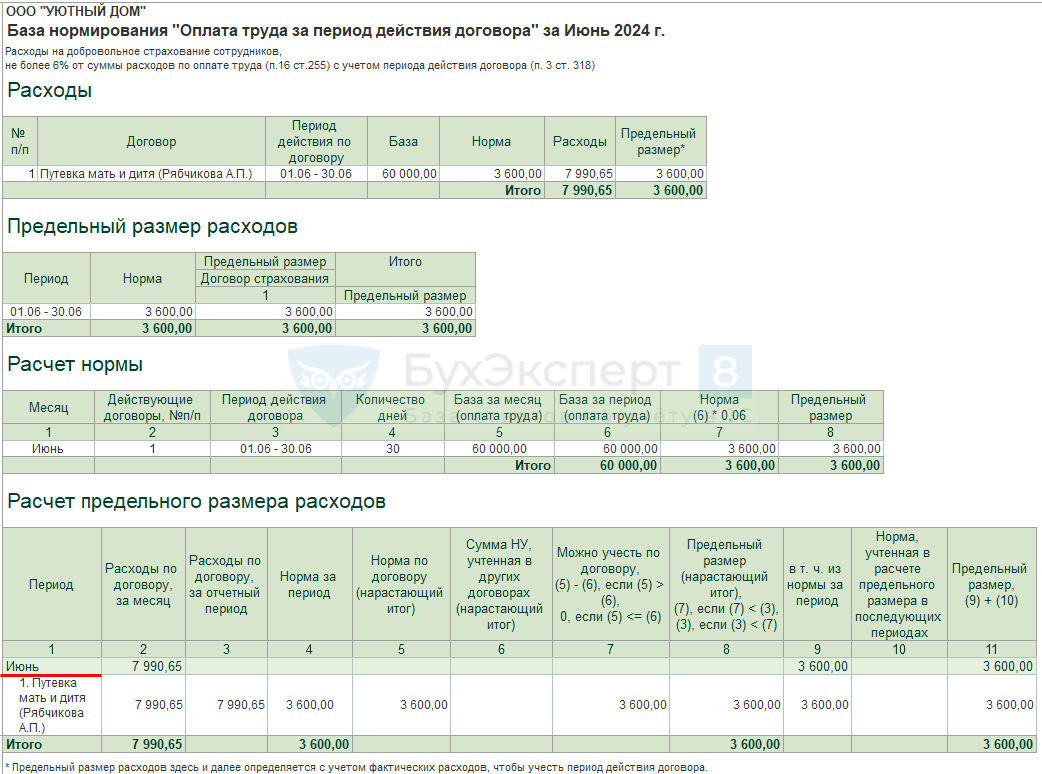

Нормирование расходов по путевкам в НУ

Регламентной операцией Расчет долей списания косвенных расходов автоматически определите сумму затрат на путевку, признаваемую в расходах в целях налога на прибыль.

Проводок по БУ и НУ регламентная операция не формирует — только движения по регистрам нормирования расходов НУ.

Расчет нормирования: определение базы

Признанные затраты по всем договорам ДМС, а также на оплату туризма, лечения и отдыха для работников не должны превышать 6% расходов на оплату труда.

Расчет нормирования затрат можно увидеть в Справке-расчете нормирования расходов (Операции — Закрытие месяца — кнопка Справки-расчеты — Нормирование расходов).

При расшифровке Предельного размера (двойной щелчок по графе) можно увидеть полную картину расчета предельных значений.

Изучите детально нормирование затрат на путевки и ДМС в статьях:

- Учет затрат на добровольное медицинское страхование работников по одному договору в 1С

- Учет затрат на добровольное медицинское страхование работников по нескольким договорам в 1С

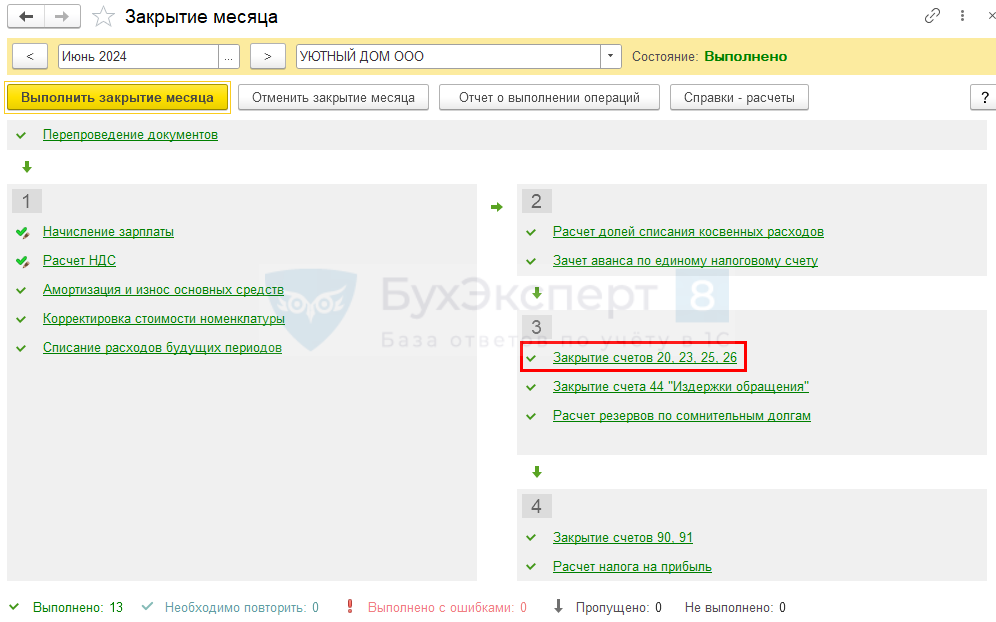

Признание нормируемых затрат на путевки в составе косвенных расходов

Затраты на страхование отражаются по счету 26 «Общехозяйственные расходы». Для признания расходов в НУ выполните регламентную операцию Закрытие счетов 20,23,25,26 в разделе Операции – Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — признание затрат на путевки в составе косвенных расходов в НУ.

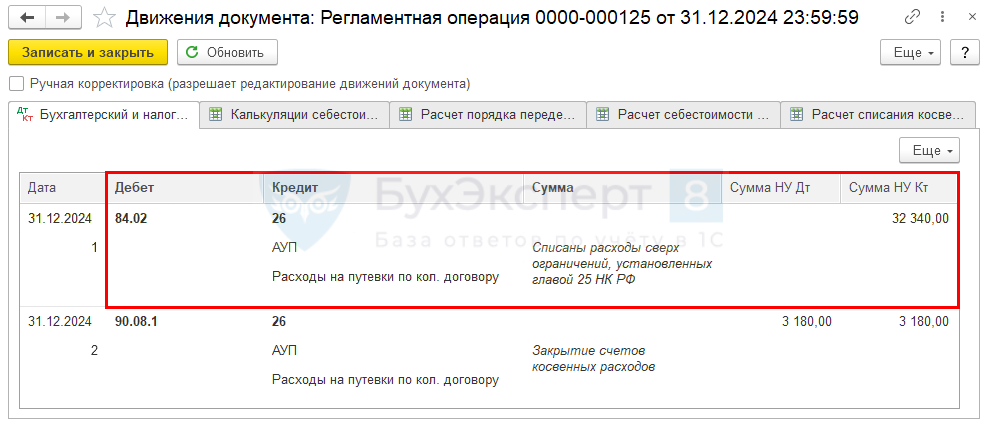

Списание непризнанных нормируемых затрат на путевки в убытки, не учитываемые в НУ

По окончании года в регламентной операции Закрытие счетов 20,23,25,26 (раздел Операции – Закрытие месяца) не признанный в НУ остаток затрат на путевки спишется в состав убытков, не учитываемых в НУ.

Документ формирует проводку:

- Дт 84.02 Кт 26 — списание непризнанных расходов в убыток;

База ФОТ для признания затрат на путевки и ДМС за период с января по декабрь 2024 составила 711 000 руб.

Предельное значение расходов в НУ — 711 000 * 6% = 42 660 руб.

Именно в этой сумме учтены затраты на ДМС и путевки.

Декларация по налогу на прибыль

В декларации по налогу на прибыль затраты на путевки отражаются:

- Лист 02 Приложение N 2:

PDF

PDF

- стр. 040 «Косвенные расходы – всего» — сумма расходов по путевке.

Отчет о финансовых результатах

В Отчете о финансовых результатах затраты на путевки отражаются:

- стр. 2350 «Прочие расходы».

PDF

PDF

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

После семинара Климовой МА возник вопрос: как реализовать в 1С? И уже готова такая подробная статья!

Светлана, обновили данную статью с учетом изменений по нормированию.