Распределение прибыли в бухгалтерском учете отдельным стандартом не регулируется. Правила распределения прибыли определяются уставом организации и/или ее локальным нормативным актом.

В статье разберем ошибки, которые допускают бухгалтеры, и основные методологические подходы к распределению прибыли в БУ.

Содержание

Распределение прибыли

Направления распределения прибыли

Отдельные направления использования нераспределенной прибыли рассматриваются в Закон N 14-ФЗ).

В Федеральном законе от 26.12.1995 N 208-ФЗ «Об акционерных обществах» (далее — Закон N 208-ФЗ) эти же вопросы освещаются в статьях 28, 42, 35. Причем в статье 35, наряду с резервным фондом и другими фондами, допускается формирование специального фонда акционирования работников.

Прибыль можно направлять на:

- увеличение уставного капитала (ст. 18 Закона N 14-ФЗ, ст. 28 Закона N 208-ФЗ);

- выплату дивидендов (ст. 28 Закона N 14-ФЗ, ст. 42 Закона N 208-ФЗ);

- формирование (пополнение) резервного фонда, создание иных фондов (ст. 30 Закона N 14-ФЗ, ст. 35 Закона N 208-ФЗ);

- погашение убытков;

- другие аналогичные цели.

В качестве других целей может выступать создание различных фондов: фонда потребления, социального фонда.

Получите понятные самоучители 2026 по 1С бесплатно:

Еще одно направление — производственное развитие компании, т. е. направление нераспределенной прибыли на приобретение ОС, оборудования, прочих видов материальных и нематериальных активов, модернизацию производства и т. п.

Прибыль не распределяется, а используется на другие цели без согласия собственников (учредителей, участников) в случае:

- исправления существенных ошибок в учете;

- изменения учетной политики;

- уценки активов фирмы.

Общество вправе самостоятельно определять направления использования прибыли. Законодательных ограничений нет. Об этом неоднократно напоминали судебные органы:

- Постановление Первого ААС от 18.11.2016 N 01АП-8352/16;

- Постановление Восьмого ААС от 13.05.2016 N 08АП-3250/16;

- Постановление Девятнадцатого ААС от 29.10.2012 N 19АП-2712/12.

Распределение прибыли в ООО

Распределение прибыли происходит на общем собрании участников организации либо оформляется решение единственного участника — это их исключительные компетенции.

Обычно прибыль распределяют на годовом собрании, где утверждается бухгалтерская отчетность:

- в ООО — с 1 марта по 30 апреля года, следующего за отчетным;

- в АО — с 1 марта по 30 июня.

В ООО не установлен срок принятия решения о выплате дивидендов.

Дивиденды распределяются пропорционально долям участников общества (ст. 28 Закона N 14-ФЗ). Может быть установлен и другой принцип распределения, например, в равной сумме всем участникам общества. Соответствующий порядок должен быть закреплен уставом при согласии всех членов общества.

В программе 1С 8.3 БП есть отдельный документ для начисления дивидендов Зарплата и кадры – Начисление дивидендов.

Подробнее Выплата дивидендов учредителям: физическому и юридическому лицу

Распределять дивиденды между участниками общества в общем случае можно, если:

- уставный капитал полностью оплачен;

- у организации нет обязанности выплачивать действительную стоимость доли выбывшего из общества участника;

- отсутствуют признаки несостоятельности (банкротства) либо они не появятся после принятия решения о распределении прибыли;

- размер чистых активов общества не уменьшится после принятия и осуществления решения о распределении прибыли.

Законодательство в отдельных сферах может предусматривать и другие условия, при наличии которых прибыль между участниками не распределяется.

Так, с апреля 2022 года был установлен мораторий в рамках законодательства по банкротству, который налагал запрет на распределение прибыли, в т. ч. на выплату дивидендов. Более подробно об этом читайте в материале: Выплата дивидендов в период моратория – 2022: отвечаем на вопросы

Распределение прибыли в АО

Для акционерных обществ срок принятия решения о выплате дивидендов — 3 месяца после окончания периода, за который выплачиваются дивиденды (ст. 42 Закона N 208-ФЗ).

Решение общего собрания оформляется протоколом.

В решении может фигурировать прибыль не только отчетного года, но и предыдущих лет, если ранее прибыль не распределялась.

Решение о выплате дивидендов может приниматься не только раз в год, но и с другой периодичностью: раз в квартал, раз в полгода.

Прибыль может быть не только распределена между участниками, но и направлена на нужды компании.

Обязательные отчисления в резервный фонд для акционерных обществ

АО обязаны делать отчисления в резервный фонд, величина которого должна быть не менее 5% от уставного капитала. Пока эта сумма не соберется на счете 82, необходимо ежегодно отчислять не менее 5% чистой прибыли за год.

В ООО также могут проводиться отчисления в резервный фонд, но на добровольной основе. Правила отчислений должны быть прописаны в уставе общества.

Отражение распределения прибыли в учете и 1С

Прибыли и убытки, которые в течение отчетного периода отражаются на счете 99, в конце года при проведении реформации баланса формируют нераспределенную прибыль (непокрытый убыток) текущего года.

Основной нормативный документ бухгалтерского учета, который можно применить в отношении распределения прибыли, — Инструкция к Плану счетов бухгалтерского учета, утв. Приказом Минфина от 31.10.2000 N 94н.

На счете 84 отражаются данные о наличии и движении нераспределенной прибыли (непокрытого убытка) как за отчетный год, так и за предыдущие периоды. Счет активно-пассивный.

Бухгалтерские проводки:

| Факт хозяйственной жизни | Проводка | |

| Дебет | Кредит | |

| Сформирована прибыль, подлежащая распределению | 99.01.1 | 84.01 |

| Зафиксирован убыток по результатам отчетного года | 84.02 | 99.01.1 |

| В программе 1С 8.3 БП такие проводки формируются автоматически при Закрытие месяца за декабрь в регламентной операции Реформация баланса. | ||

| Операции по дебету счета 84.01 | ||

| Начисление дивидендов | 84.01 | 70, 75 |

| Создание (пополнение) резервного фонда | 84.01 | 82 |

| Списание убытков со счета 84.02 | ||

| На покрытие убытков направлен резервный капитал | 82 | 84.02 |

| Убыток погашен за счет целевых взносов участников общества | 75.01 | 84.02 |

| Уменьшен уставный капитал общества до величины чистых активов | 80.09 | 84.02 |

| Чистая прибыль направлена на погашение убытков прошлых лет | 84.01 | 84.02 |

Нераспределенная прибыль отчетного года равна чистой прибыли, отраженной в Отчете о финансовых результатах, при условии, что не было выплаты дивидендов, других движений по субсчету 84.01.

На счете 84 отражаются также результаты исправления существенных ошибок прошлых лет, корректирующие проводки, связанные с изменением правил бухгалтерского учета (учетной политики).

Например, переход на ФСБУ 25, ФСБУ 26 и ФСБУ 6 с 2022 года (по запасам ФСБУ 5 — с 2021 года).

Ошибки при использовании прибыли в БУ

Распространенные ошибки бухгалтера:

- Формирование фондов с проводкой по счету 84 в корреспонденции с другими счетами.

Собственники своим решением могут предусмотреть фонды потребления и накопления, фонд развития, благотворительный фонд и т. п.

Создание и использование указанных фондов отражайте на субсчетах 84.03 и 84.04. См. пример - Отражение матпомощи, премий, затрат на спортивные корпоративные мероприятия и иные затраты «за счет чистой прибыли» по дебету счета 84.

Расходы, на которые дали «добро» собственники, являются прочими расходами организации. Даже если в их решении источником финансирования определена «нераспределенная прибыль».

Такие расходы должны учитываться на счете 91 «Прочие доходы и расходы» в обычном порядке (Приложение к Письму Минфина от 06.02.2015 N 07-04-06/5027). - Приобретение имущества (ОС) за счет чистой прибыли.

Ошибка — оформлять приобретение ОС в корреспонденции со счетом 84. При покупке ОС «за счет чистой прибыли» проведите оплату, поступление, принятие к учету ОС в обычном порядке.

Дополнительно отразите:- Решение собственников о приобретении ОС за счет чистой прибыли:

- Дебет 84.01 «Прибыль подлежащая распределению»;

- Кредит 84.03 «Нераспределенная прибыль в обращении»;

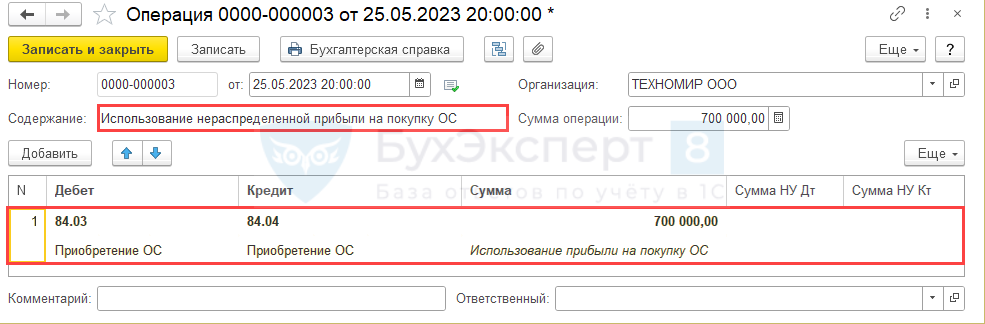

- После приобретения ОС:

- Дебет 84.03 «Нераспределенная прибыль в обращении»;

- Кредит 84.04 «Нераспределенная прибыль использованная».

- Решение собственников о приобретении ОС за счет чистой прибыли:

Аналогичный подход Минфин рекомендует для всех иных случаев распределения и использования нераспределенной прибыли (Письмо Минфина от 14.11.2012 N 07-02-12/60).

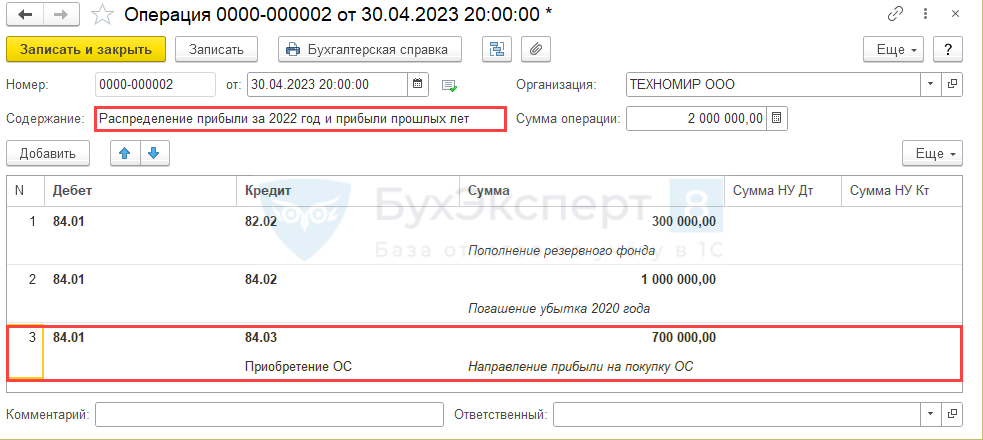

30 апреля оформлено решение единственного учредителя о распределении прибыли отчетного года и прибыли прошлых лет на суму 2 млн руб.

Распределение:

- 300 тыс. руб. — на пополнение резервного фонда;

- 1 млн руб. — на погашение убытков прошлых лет;

- 700 тыс. руб. — на покупку основного средства (ОС).

Отразим распределение прибыли в программе, особое внимание — использованию прибыли на покупку ОС.

Отразите распределение прибыли документом Операции, введенные вручную.

После приобретения и постановки на учет ОС отразите использование прибыли на покупку ОС еще одной Операцией, введенной вручную.

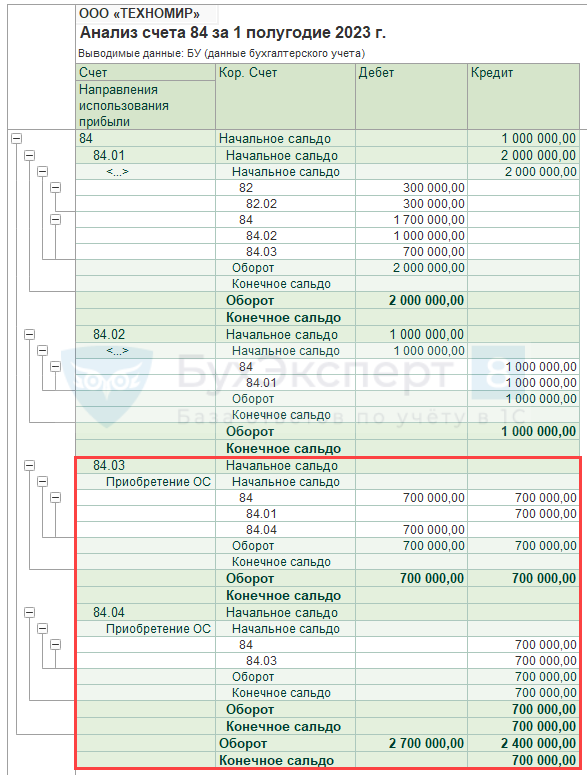

Проверьте правильность отражения операций, сформировав отчет Анализ счета.

Распределение прибыли при ликвидации ООО

Если на момент ликвидации компании осталась распределенная, но не выплаченная прибыль, она выплачивается в первую очередь после завершения расчетов с кредиторами. Далее распределяется оставшееся имущество между участниками пропорционально их долям в уставном капитале. До выплаты стоимости доли закрывают счет 84.

Если ликвидационный баланс прибыльный, на сумму прибыли увеличивают уставный капитал:

- Дебет 84.01 Кредит 80.

Если баланс убыточный, то, наоборот, за счет уставного капитала списывают убытки:

- Дебет 80 кредит 84.02.

Обе операции условно можно назвать доведением УК до величины чистых активов общества.

Далее распределяют уставный капитал между учредителями (участниками):

- Дебет 80 кредит 75.

И производятся выплаты учредителям (участникам):

- Дебет 75 кредит 50, 51.

Все операции по распределению и использованию прибыли (кроме дивидендов) оформляются в 1С 8.3 БП ручной проводкой Операции – Операции, введенные вручную.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете