Какими документами и проводками в программе отражается начисление и уплата штрафа по ст. 126 НК РФ?

Содержание

Нормативное регулирование

Статья 126 НК РФ предусматривает штрафы за непредоставление документов и сведений налоговому органу.

БУ. Налоговые санкции отражаются на счете 99.09 «Прочие прибыли и убытки» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н, п. 83 Положения по ведению бухгалтерского учета, утв. Приказом Минфина от 29.07.1998 N 34н, Письмо Минфина от 15.02.2006 N 07-05-06/31, План счетов 1С).

Есть рекомендации Минфина РФ отражать санкции за нарушение налогового законодательства в составе прочих расходов (Письмо Минфина от 28.12.2016 N 07-04-09/78875, п. 11 ПБУ 10/99).

Организации следует закрепить способ отражения данных расходов в учетной политике.

НУ. Суммы санкций за нарушение налогового законодательства не учитываются в расходах (п. 2 ст. 270 НК РФ).

УСН. Налоговые штрафы также не принимаются в расходы при расчете налога, т. к не входят в закрытый перечень (ст. 346.16 НК РФ).

Учет в 1С

15 апреля Организация получила требование об уплате штрафа 200 руб. в соответствии с п. 1 ст. 126 НК РФ за непредоставление пояснительной записки к бухгалтерской отчетности.

В тот же день штраф уплачен в бюджет.

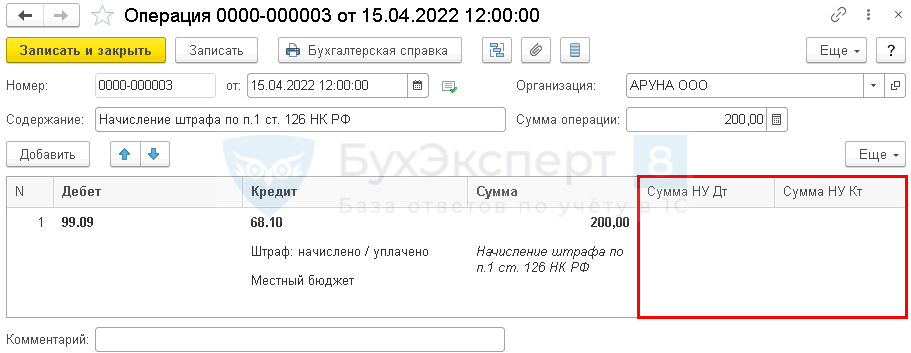

Начисление штрафа

Начисление штрафа оформите документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную.

Получите понятные самоучители 2026 по 1С бесплатно:

Укажите:

- Дебет — 99.09 «Прочие прибыли и убытки»;

- Кредит — 68.10 «Прочие налоги и сборы»;

- Субконто 1 — вид платежа в бюджет Штраф: начислено/уплачено;

- Субконто 2 — уровни бюджетов Местный бюджет.

Бухэксперт рекомендует использовать счет 68.10 «Прочие налоги и сборы» для корректного заполнения платежного поручения в программе.

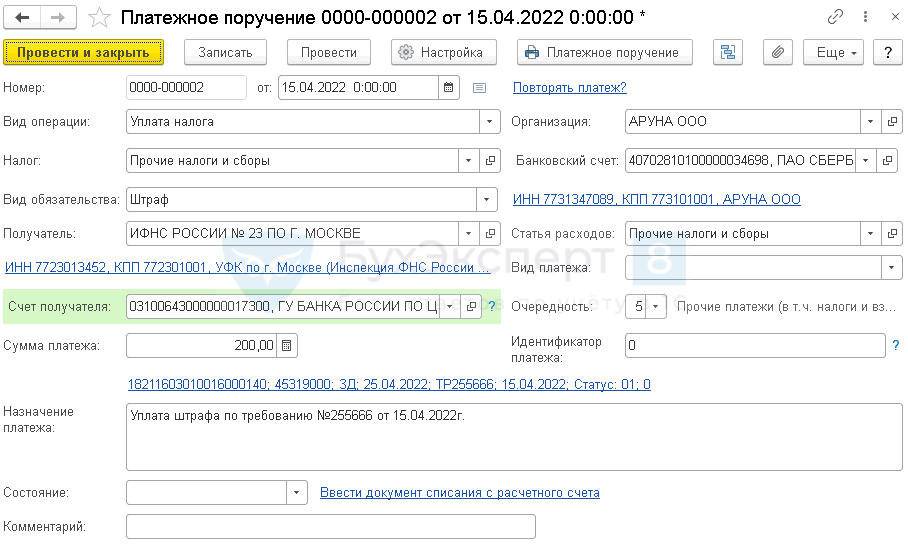

Создание платежного поручения

Сформируйте платежное поручение на уплату штрафа в бюджет с помощью документа Платежное поручение в разделе Банк и касса — Платежные поручения. При этом необходимо правильно указать Вид операции — Уплата налога. Тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстро сформировать платежное поручение также можно с помощью Помощника уплаты налогов через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

Часть данных заполнится автоматически. Обратите внимание на заполнение полей:

- Налог — Прочие налоги и сборы, выбирается из справочника Налоги и взносы;

- Вид обязательства — Штраф;

- Очередность платежа — 5 Прочие платежи (в т. ч. налоги и взносы) (п. 2 ст. 855 ГК РФ);

- Получатель — ИФНС, в которую платятся пени по налогу, выбирается из справочника Контрагенты;

- Счет получателя — банковские реквизиты налогового органа, указанного в поле Получатель.

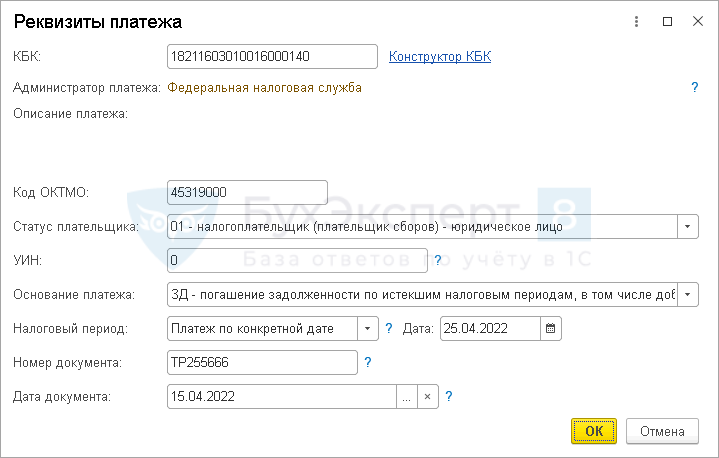

Проверьте данные по ссылке Реквизиты платежа в бюджет (Письмо ФНС от 20.09.2021 N КЧ-4-8/13355@).

Укажите:

- КБК — 18211603010016000140 «Денежные взыскания (штрафы)…»;

- Код ОКТМО — код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика — 01-налогоплательщик (плательщик сборов)-юридическое лицо;

- УИН — УИН, указанный в налоговом уведомлении или требовании об уплате налога (пени, штрафа), в нашем примере не указан, поэтому 0;

- Основание платежа — ЗД — погашение задолженности по истекшим налоговым периодам, в том числе добровольное;

- Налоговый период — Платеж по конкретной дате;

- Дата — срок уплаты штрафа по требованию;

- Номер документа и Дата документа — номер и дата требования;

- Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

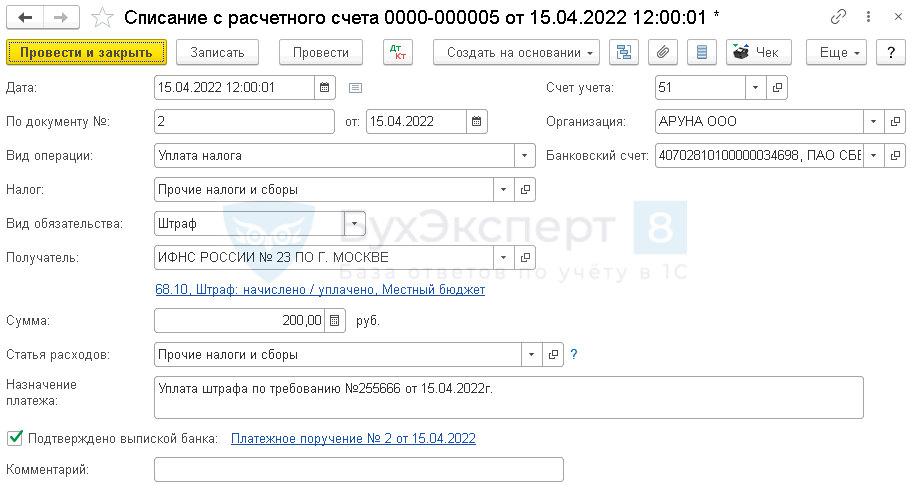

Уплата штрафа

После уплаты пеней в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. ![]() PDF Основные данные перенесутся из документа Платежное поручение.

PDF Основные данные перенесутся из документа Платежное поручение.

Также его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Проверьте заполнение полей в документе:

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Налог — Прочие налоги и сборы, выбирается из справочника Налоги и взносы;

- Вид обязательства — Штраф;

- по ссылке Отражение в бухгалтерском учете:

- Счет дебета — 68.10 «Прочие налоги и сборы»;

- Виды платежей в бюджет — Штраф: начислено/уплачено;

- Уровни бюджетов — Местный бюджет.

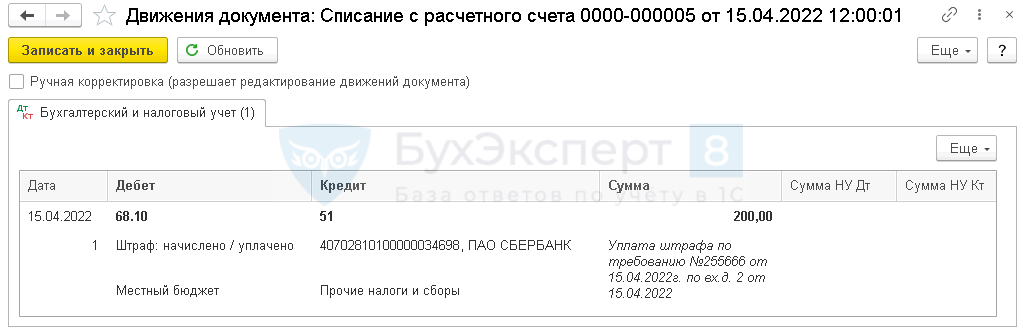

Проводки

Документ формирует проводку:

- Дт 68.10 Кт 51 — уплата штрафа в бюджет.

Отчет о финансовых результатах

Сумма уплаченного штрафа отражается в Отчете о финансовых результатах:

- стр. 2460 «Прочее».

PDF

PDF

В случае отражения штрафа в соответствии с рекомендациями Минфина РФ на счете 91.02 «Прочие расходы», сумма отразится:

- стр. 2350 «Прочие расходы».

PDF

PDF

См. также:

- Начисление пени и штрафов в 1С 8.3

- Как правильно отразить начисление пеней по налогу на прибыль при ПБУ 18/02?

- Сверка расчетов с налоговыми органами

- Каким документом в 1С начисляются полученные от организаций штрафы, претензии принятые?

- Следуете разъяснениям контролеров? Пеней и штрафов быть не может!

- Новая форма уведомления для тех, кто не может представить документы налоговикам вовремя

- Списываем недоимку, которую «профукали» налоговики

- Как правильно отразить начисление пеней по налогу на прибыль?

- Расчет и уплата пеней по налогу на прибыль

- Как начислить пени по налогам в 1С?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете