Расчет по страховым взносам (РСВ) в 2024 году изменился вслед за очередными изменениями налогового законодательства. Рассказываем, как заполнить новый РСВ в 2024 году вручную (с примером), как сформировать расчет в программе 1С, а также уточняем важные нюансы по сдаче расчета.

Содержание

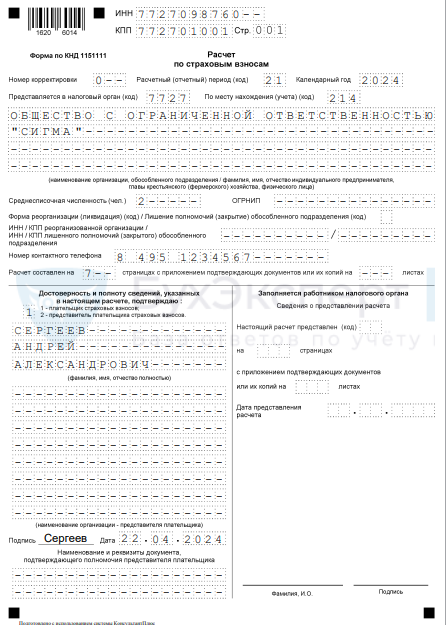

Образец заполнения РСВ в 2024 году

В качестве иллюстрации предлагаем пример заполнения нового РСВ в 2024 году. Пример подготовлен для компании с двумя сотрудниками, не применяющей специальные тарифы (пониженные или дополнительные).

Новая форма РСВ с 2024 года — образец

Правила сдачи нового РСВ в 2024 году

Начнем рассматривать новый расчет по страховым взносам с общих вопросов.

Кто должен сдавать новый РСВ

РСВ по-прежнему сдают:

- юрлица, которые делают физлицам выплаты, облагаемые взносами;

- ИП, производящие такие же выплаты;

- физлица – не ИП, являющиеся страхователями по отношению к тем лицам, кому выплачивают деньги (например, ведущие частную практику и нанимающие сотрудников);

- главы КФХ.

Для компаний и ИП на АУСН действует исключение. Они освобождены от обязанности отчитываться по РСВ, а данные, необходимые для расчетов с бюджетом по взносам, направляют в уполномоченные банки или через ЛК в ФНС.

Куда нужно сдавать РСВ

РСВ в 2024 году сдают в ИФНС:

- юрлица — по месту своего нахождения. Если есть обособленное подразделение на территории РФ, которое само начисляет и выплачивает деньги физлицам, по нему сдается отдельный РСВ в налоговую по месту его нахождения. Если обособка расположена за пределами РФ, то РСВ по ней сдается в ИФНС по месту российской «головы»;

- ИП (и иные физлица) — по месту жительства;

- главы КФХ — по месту учета главы КФХ.

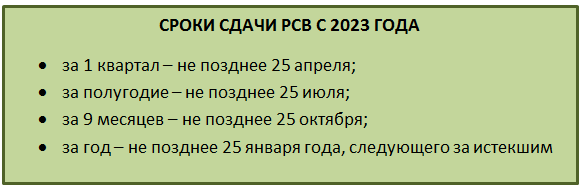

Какой срок сдачи РСВ в 2023 году

Компании, физлица (включая ИП) и главы КФХ, которые производят выплаты «физикам», сдают РСВ (п. 7 ст. 431 НК РФ) в обновленные сроки. Напомним, такое обновление связано в том числе с переходом на ЕНС и ЕНП.

Получите понятные самоучители 2026 по 1С бесплатно:

Если крайний день пришелся на выходной или праздник, действует перенос сроков по п. 7 ст. 6.1 НК РФ.

Для главы КФХ, у которого нет наемных работников, установлена обязанность отчитываться раз в год. То есть такой глава сдает РСВ только за прошедший год, не позже 25 января следующего года.

Как надо сдавать новый РСВ

Способов сдачи РСВ в 2024 году два — электронно по ТКС и на бумаге. Но право выбрать способ предоставлено только тем страхователям, у кого количество физлиц, включенных в отчет, 10 человек и меньше. Те, у кого уже 11 и более получателей облагаемых взносами выплат, могут отчитаться только в электронном виде.

Как заполнить отчет РСВ в 2024 году

Бланк РСВ по форме КНД 1151111, актуальный для отчетности за периоды с 1 квартала 2023 года, утвержден Приказом ФНС от 29.09.2022 N ЕД-7-11/878@. В этом же документе закреплены указания по заполнению РСВ. Новому порядку посвящено Приложение N 3 к приказу (далее — Порядок).

С 1 квартала 2024 года действует форма РСВ в редакции, утв. Приказом ФНС от 29.09.2023 N ЕА-7-11/696@. Радикальных изменений форма не претерпела. Большинство страхователей заполняют ее в целом так же, как в 2023 году.

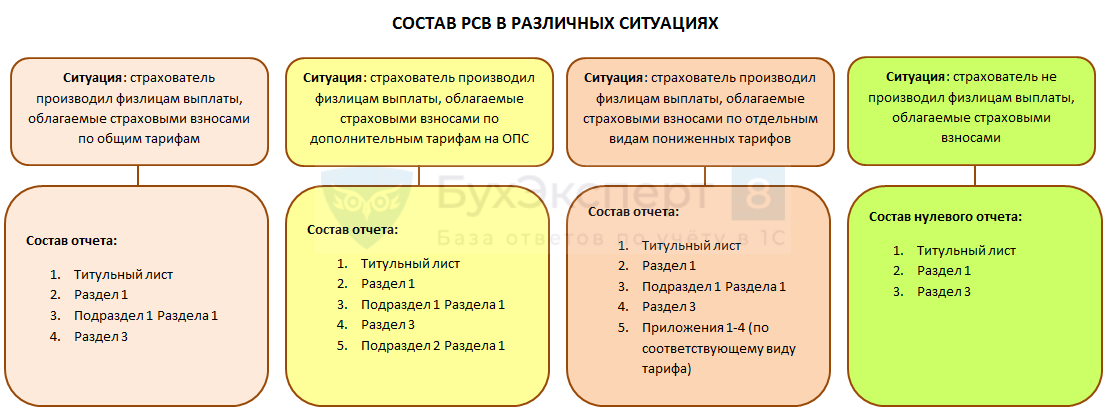

В чем суть основных изменений, расскажем далее. Но сначала посмотрим, какой состав должен быть у отчета в различных ситуациях.

Теперь разберем, как заполнять РСВ в составе обязательных разделов.

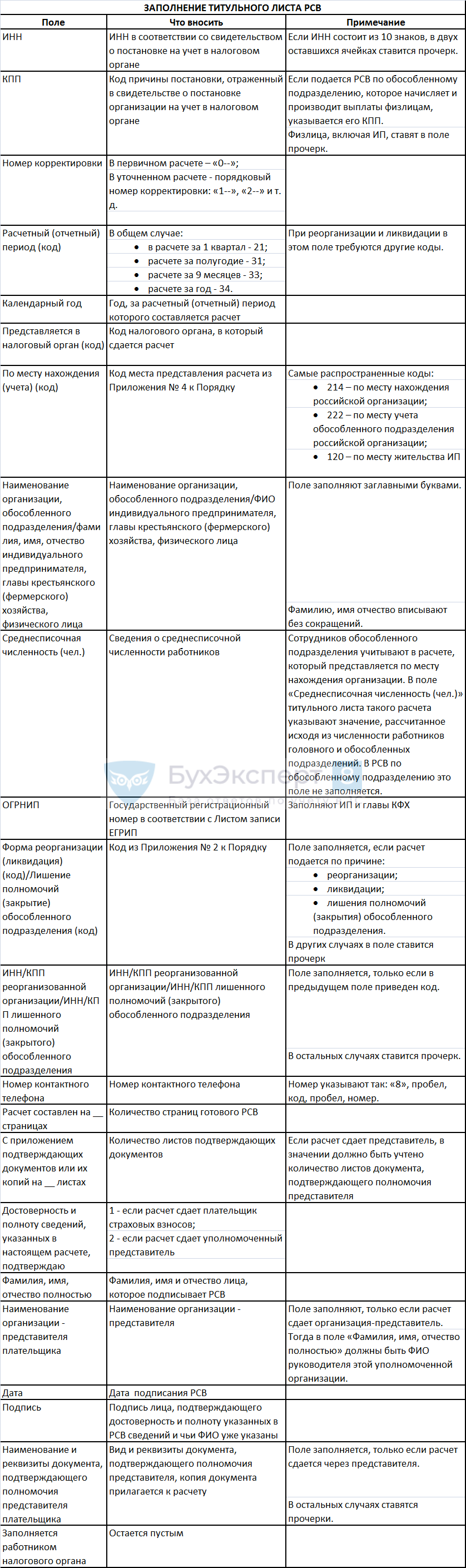

Титульный лист

Как должен быть оформлен титульный лист нового РСВ, зафиксировано в Разделе II Порядка.

Для удобства мы сгруппировали основные моменты в таблицу.

Таблица 1

Отметим, что, поскольку в некоторых графах листа указываются сведения, которые известны только после формирования информативных разделов расчета, заполнять его удобнее в последнюю очередь.

Образец заполнения титульного листа РСВ

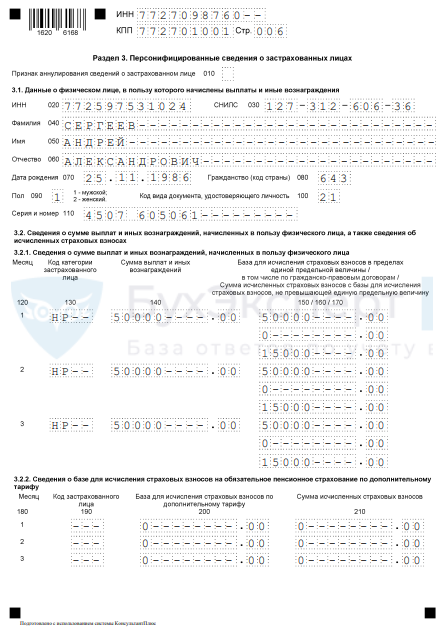

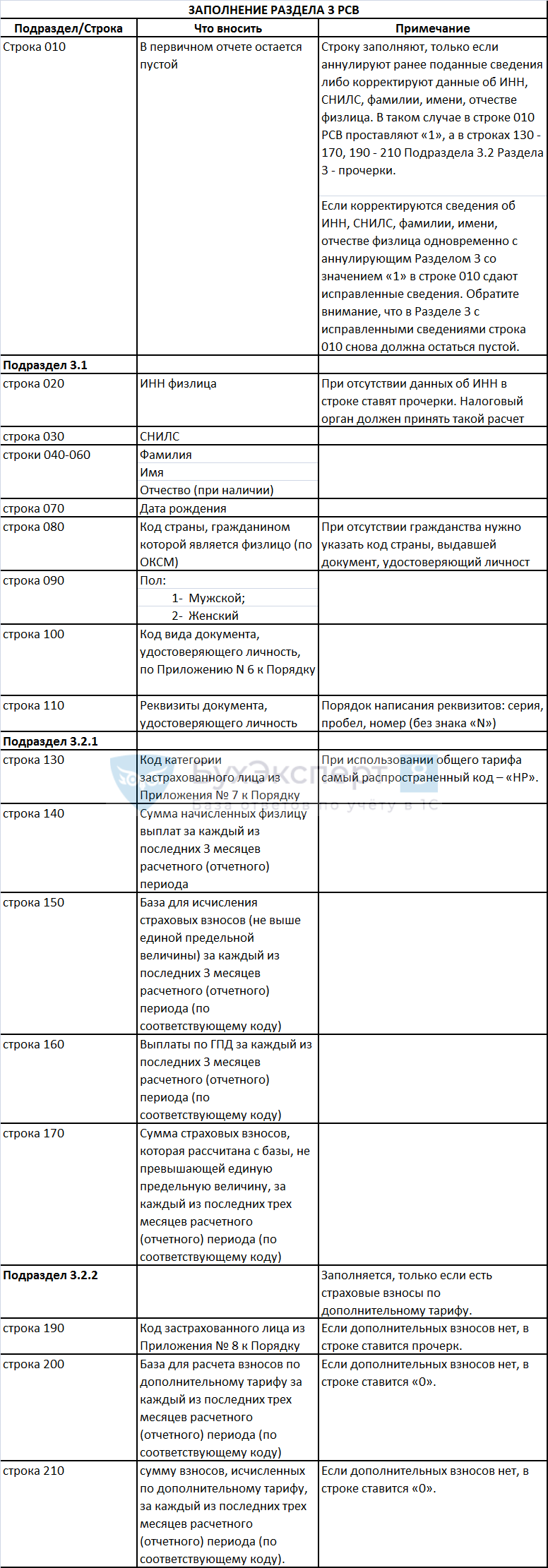

Как заполнить Раздел 3 нового РСВ

Рассматривать заполнение РСВ по форме 2023 года мы будем в той последовательности, в какой его удобно заполнять на практике — с Раздела 3.

В Раздел 3 нового РСВ включают персонифицированные сведения по каждому «физику», для которого составитель отчета являлся страхователем в последние 3 месяца периода (за который готовится расчет).

Обратите внимание! Не производил выплаты, а являлся страхователем. То есть имелся действующий трудовой договор или договор ГПХ, пусть даже по нему не было выплат в периоде.

Всех таких физлиц на договорах за соответствующий период и нужно внести в Раздел 3 нового РСВ в 2024 году.

Заполнению Раздела 3 посвящен раздел XIII Порядка. Мы же снова предлагаем бухгалтеру, формирующему отчет, сверяться с нашей таблицей.

Таблица 2

Обращаем внимание, если субъект малого и среднего предпринимательства (СМСП) применяет пониженный тариф (15%), то для отражения в РСВ он берет код категории застрахованного лица (КЗЛ) «МС». Исключение сделано для СМСП со среднесписочной численностью сотрудников, превышающей 250 человек с основным видом деятельности «предоставление продуктов питания и напитков». Для них введен код пониженного тарифа «ОВЭД».

Кроме Подраздела 3.2.1 Раздела 3 с такими специальными кодами КЗЛ в состав расчета СМСП должен включить и Подраздел 3.2.1 Раздела 3 с кодом «НР» (для сумм по МРОТ, по которым взносы исчисляются по ставкам общего тарифа).

Образец заполнения Раздела 3 РСВ

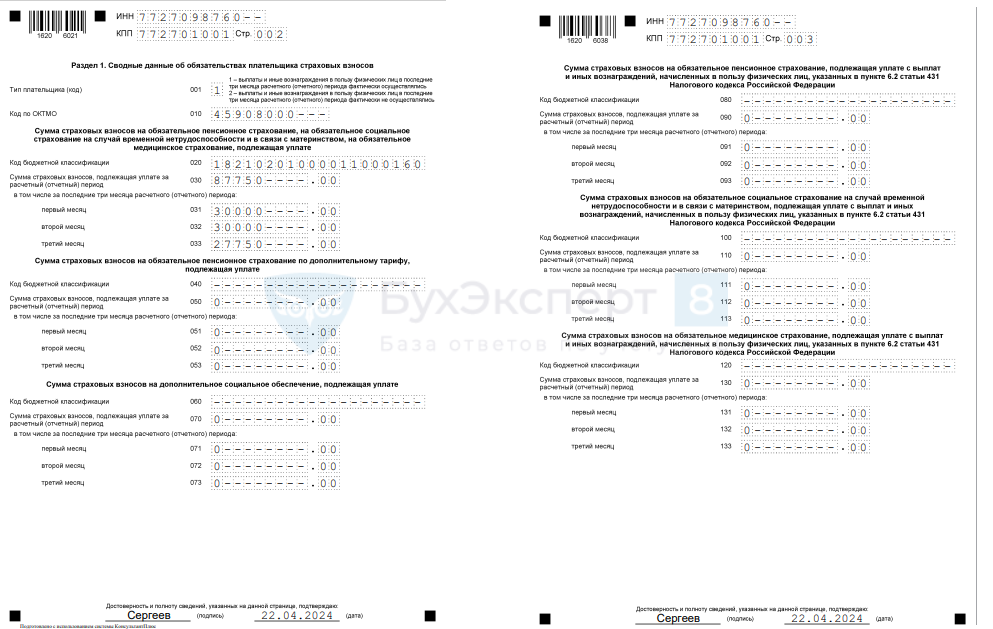

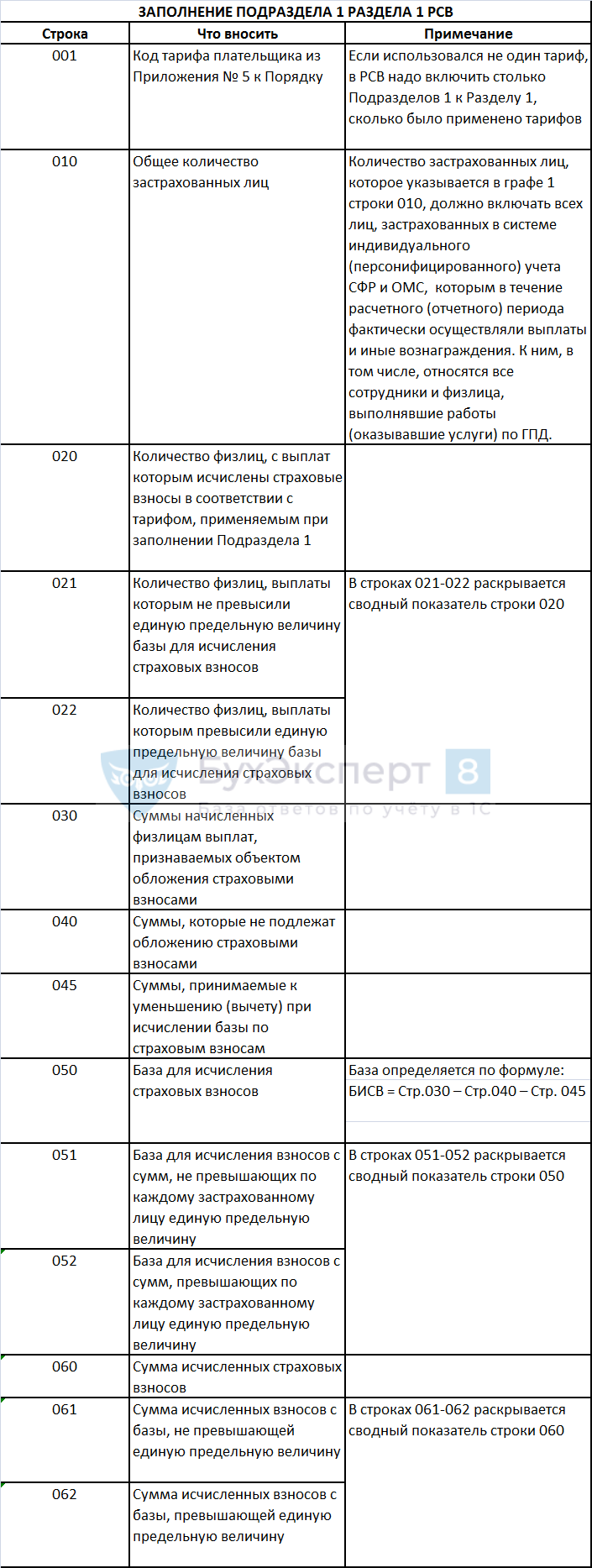

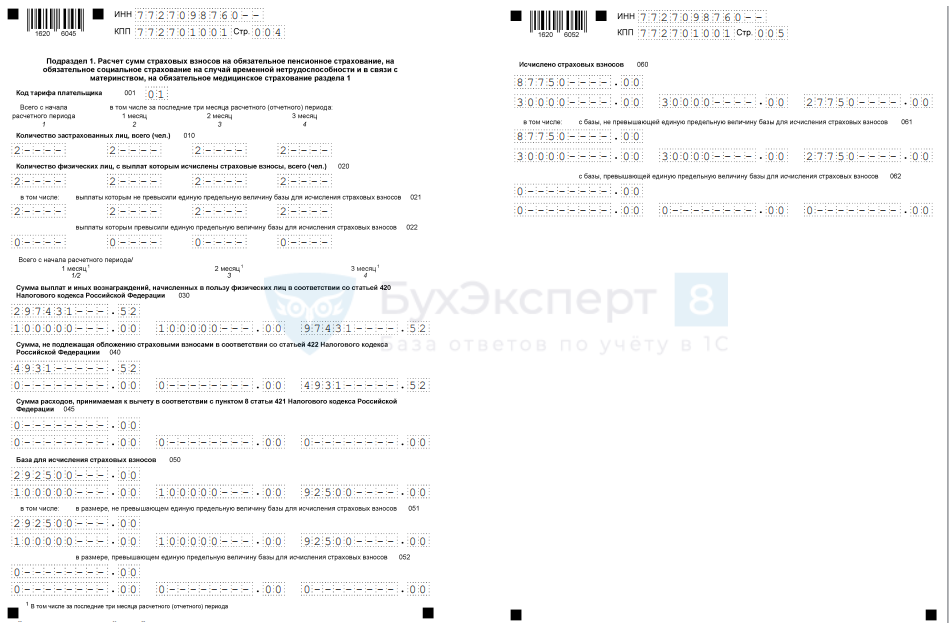

Заполнение Подраздела 1 Раздела 1 в РСВ в 2023 году

В этой части РСВ нужно показать расчет взносов к уплате. Сюда вносят сводные данные по всем физлицам с начала года. За каждый из последних трех месяцев периода так же приводятся отдельные показатели.

Правила формирования Подраздела 1 Раздела 1 прописаны в Разделе IV Порядка.

Если в течение периода приобретено или утрачено право на применение пониженного тарифа взносов, строка 062 имеет особенности заполнения.

Если право на льготный тариф по итогам расчетного (отчетного) периода было получено, то в графах 1 — 4 строки 062 проставляется «0». Если же такое право по итогам периода утрачено, сумма в графе 1 строки 062 определяется по формуле:

Гр. 1 стр. 062 = Значение гр. 1 стр. 052 х Тариф для выплат, превышающих ЕПВ (предельную величину)

Образец заполнения Подраздела 1 Раздела 1 РСВ

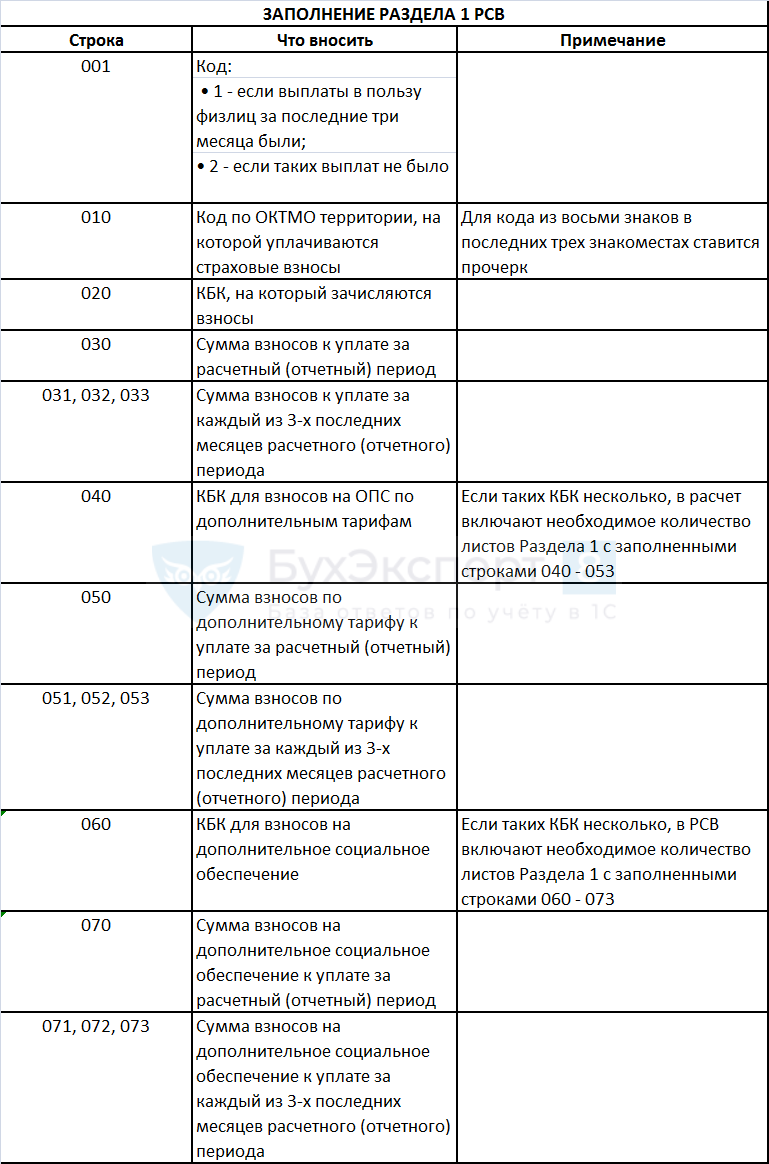

Как заполняется Раздел 1 нового РСВ

В Разделе 1 нового РСВ отражаются обязательства страхователя по взносам в сводном виде, на основе вычислений, расшифрованных в Подразделе 1.

Нюансы заполнения раздела прописаны в Разделе III Порядка.

Заполненный Раздел 1 РСВ выглядит так:

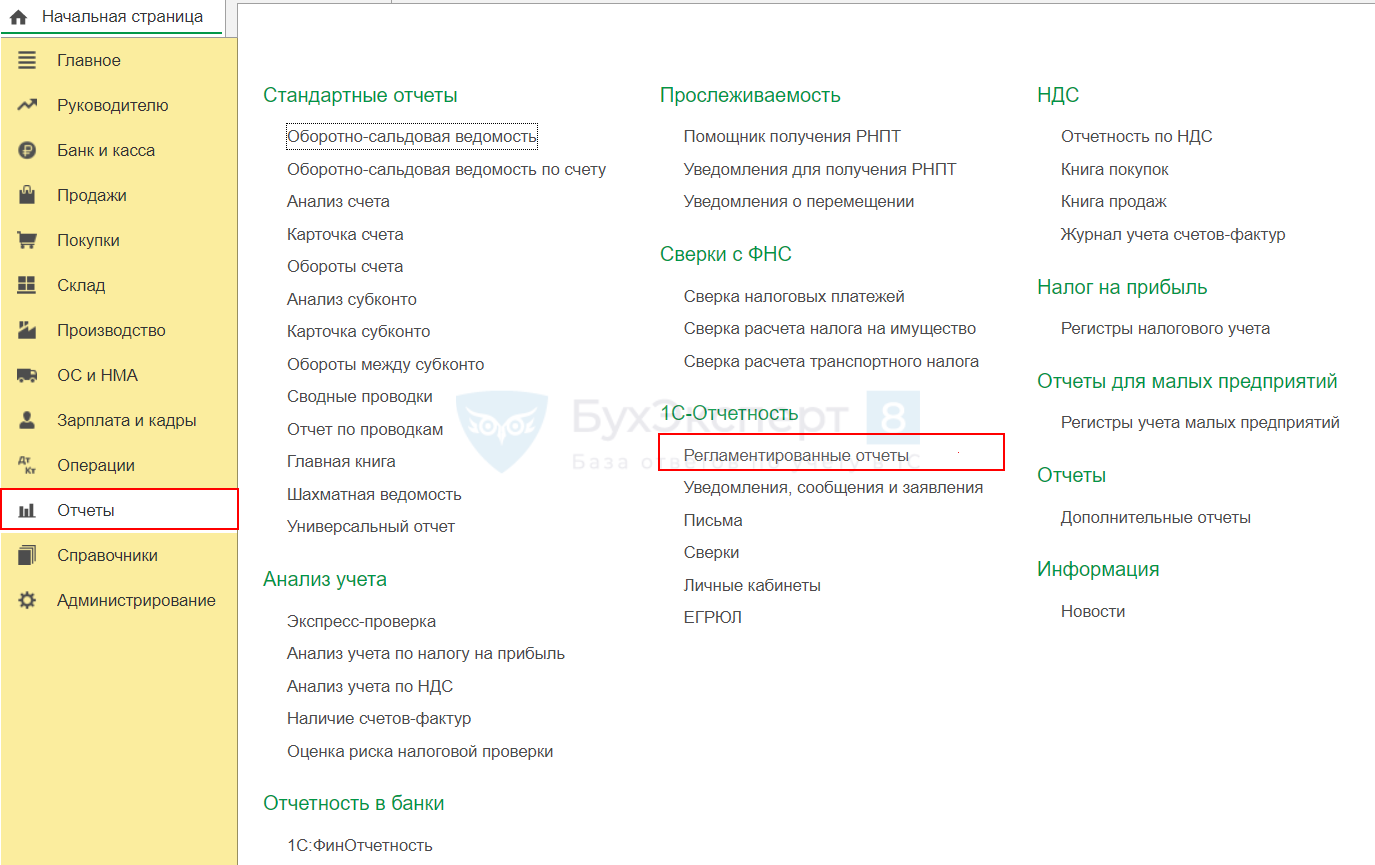

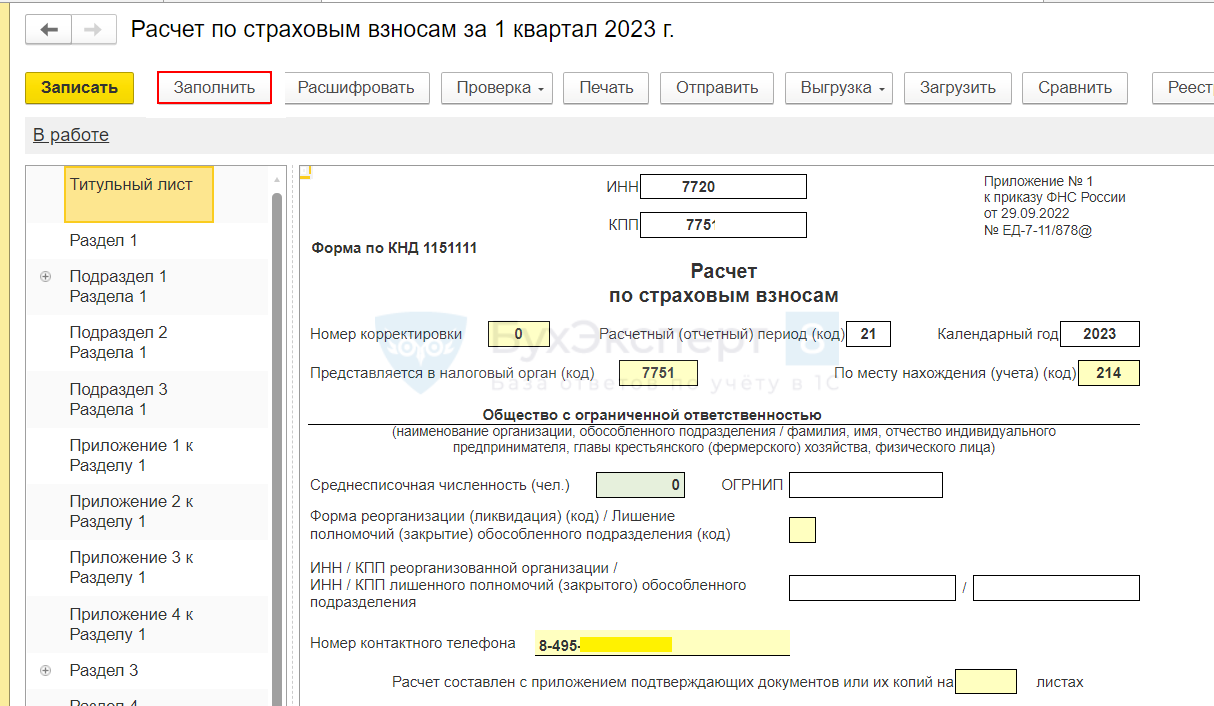

Как заполнить РСВ в 1С

Те, кто пользуется 1С, могут сформировать новый РСВ автоматически в программе. В 1С:Бухгалтерия 8, начиная с версии 3.0.132, добавлено автозаполнение этой формы.

Чтобы РСВ заполнился автоматически, в 1С нужно начислить зарплату за все месяцы периода, попадающего в отчет. Начисления должны быть произведены стандартными документами из раздела Зарплата и кадры/Все начисления.

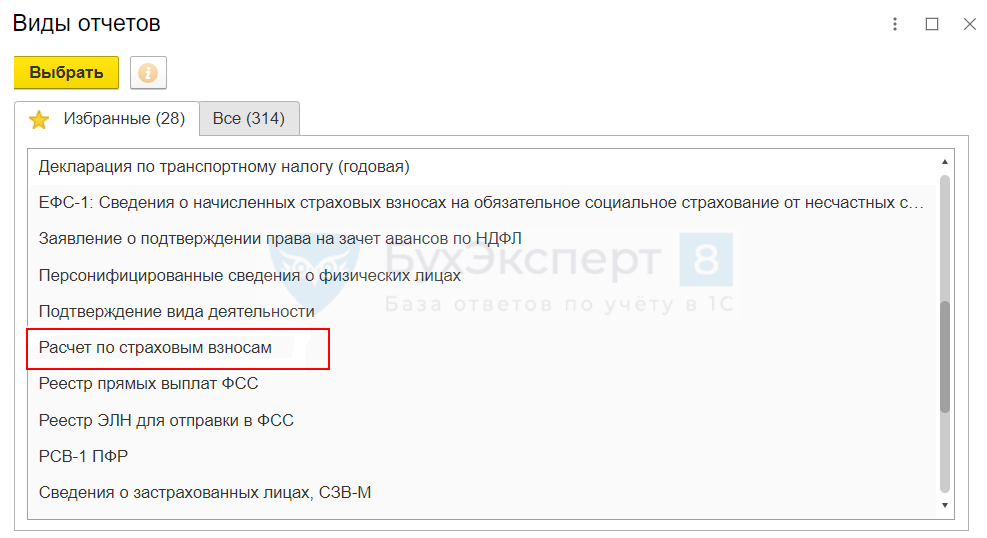

Далее нужно в разделе Регламентированные отчеты

выбрать и создать Расчет по страховым взносам,

выбрать период и нажать Заполнить. Затем отчет нужно записать кнопкой Записать.

Подробнее Расчет по страховым взносам в 1С 8.3

Проверить, что получилось, можно в том числе опираясь на алгоритм ручного заполнения отчета, приведенный в нашей статье.

Отражение в РСВ взносов работников-иностранцев, освобожденных от некоторых видов взносов

Иностранные граждане из другой страны, являющейся стороной некоторых международных договоров, освобождаются от одного или двух видов обязательного страхования в РФ, если они работают у российского работодателя (п. 6.2 ст. 431 НК РФ).

Например, по Соглашению между правительствами РФ и КНР от 03.11.2000 граждане Китая, временно пребывающие и осуществляющие временную трудовую деятельность в России (по трудовым договорам, заключенным с российскими юрлицами), не подлежат обязательному пенсионному страхованию в России. При этом страхованию по ОМС и ВНиМ подлежат. Уплатить эти взносы за них — обязанность российского работодателя.

С введением ЕНП и единого тарифа по взносам с 01.01.2023 у работодателей таких иностранцев возникла проблема — если ранее можно было исчислить страховые взносы с зарплат работников по отдельным видам страхования, то с появлением единого тарифа это стало невозможным.

Минфин рекомендовал таким работодателям не обращать внимание на международные договоры и платить за этих иностранцев взносы по единому тарифу без распределения, как и с остальных работников (Письмо от 30.01.2023 N 03-15-06/7040).

Однако на проблему обратили внимание законодатели и Федеральным законом от 04.08.2023 N 427-ФЗ введен порядок распределения взносов, исчисленных по единому тарифу, по видам страхования:

- на ОПС — 72,8%;

- на случай ВНиМ — 8,9%;

- на ОМС — 18,3%.

Такой порядок распространен на правоотношения, возникшие с 01.01.2023 (ст. 2 Закона N 427-ФЗ). То есть если до появления закона N 427-ФЗ работодатели действовали по рекомендациям Минфина (платили за иностранцев взносы по единому тарифу в полном объеме), то за 2023 год следовало сделать перерасчет.

Чтобы страхователи могли отразить такие взносы в РСВ, Раздел 1 обновленной формы дополнен соответствующими таблицами. Если работников-иностранцев с особым порядком по взносам нет, то заполнять эти дополнительные таблицы не нужно.

Кратко о новом расчете по страховым взносам в 2024 году — заполнение и сдача

- РСВ за 2024 год заполняется и сдается по обновленной форме. Причина обновлений — установление порядка исчисления страховых взносов по иностранным работникам, освобожденным от некоторых видов взносов в силу условий международных договоров (п. 6.2 ст. 431 НК РФ). Работодатели, у которых нет таких работников, в 2024 году ориентируются на правила заполнения, аналогичные действующим в 2023 году.

- Формировать расчет следует руководствуясь Порядком, приведенным в Приказе ФНС от 29.09.2022 N ЕД-7-11/878@, с учетом изменений, внесенных Приказом ФНС от 29.09.2023 N ЕА-7-11/696@.

- В бухгалтерских программах, в частности, в 1С доступно автоматическое заполнение отчета.

См. также:

- Расчет по страховым взносам в 1С 8.3

- Обновлены контрольные соотношения для проверки РСВ с 1 кв 2023

- Какая отчетность меняется с 2023 года

- Предельная величина базы для начисления страховых взносов

- Пониженные тарифы страховых взносов в 2023 году

- Код категории застрахованного лица и страхователя: как узнать и где применить

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете