Приостановка деятельности компании (ИП), в штате которой есть сотрудники, ставит перед руководством вопрос — освобождается ли она от необходимости предоставления РСВ?

В статье расскажем:

- кому и когда сдавать нулевой расчет;

- в какие сроки его представить;

- грозят ли штрафы за несвоевременную сдачу.

Содержание

Нужно ли сдавать нулевой расчет по страховым взносам

Расчет по страховым взносам (РСВ) — отчетный документ, содержащий сведения о доходах, начисленных сотрудникам, и страховых взносах, подлежащих уплате. Представление нулевого РСВ требуется, даже если деятельность компании приостановлена, зарплата не выплачивается, не осуществляются расчеты с исполнителями по ГПД.

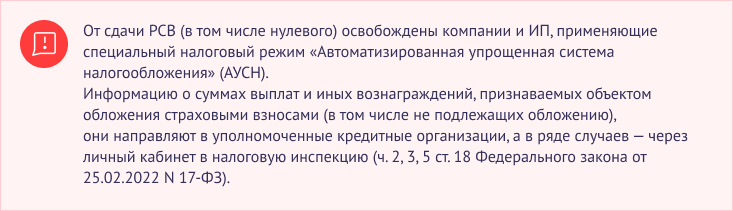

Из этого правила есть исключение.

Представление нулевых расчетов позволяет плательщикам взносов заявить об отсутствии «доходных» начислений и исчисленных с этих сумм взносов в конкретном отчетном периоде. Налоговые органы при его получении могут разделить плательщиков, не осуществляющих выплаты физлицам и не занимающихся хозяйственной деятельностью, от плательщиков, которые нарушают сроки подачи отчетности (Письмо ФНС от 22.04.2021 N БС-3-11/3059@).

Получите понятные самоучители 2026 по 1С бесплатно:

Нужно ли сдавать РСВ без работников

Нулевой РСВ подается в налоговую инспекцию в следующих ситуациях:

Если компания не функционирует и в ее штате нет сотрудников, руководитель все-равно имеется. По нему также нужно отчитываться в контролирующие органы. Минтруд относит директоров-единственных участников (учредителей) к застрахованным лицам вне зависимости от наличия заключенных с ними трудовых или гражданско-правовых договоров (Письмо Минтруда от 05.05.2014 N 17-3/ООГ-330).

Как сдавать нулевой РСВ

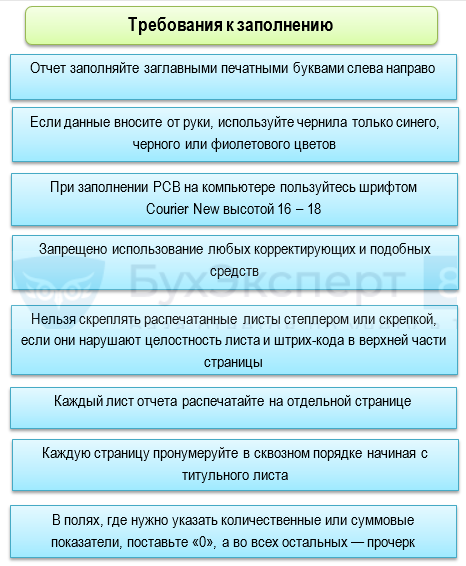

Если среднее количество сотрудников превышает 10 человек, расчет должен быть представлен исключительно в электронной форме. Если у предприятия (ИП), представляющих нулевой расчет, работающих людей 10 или меньше, отчитаться можно на бумажном носителе (п. 10 ст. 431 НК РФ).

Для представления нулевого РСВ потребуется:

- заполнить бланк расчета;

- удостовериться в правильности внесенных данных;

- отправить РСВ в налоговую, соблюдая срок, установленный п. 7 ст. 431 НК РФ.

Персональные сведения сотрудников в отчете должны быть достоверными. Для этого:

- заранее уточните ФИО, СНИЛС и ИНН застрахованных лиц;

- изучите правила их внесения в отчет (к примеру, при указании фамилии букву «ё» нельзя заменять на «е», иначе отчет не примут).

Способ и правила заполнения нулевого расчета идентичен порядку заполнению РСВ при наличии выплат сотрудникам, только без указания суммовых показателей.

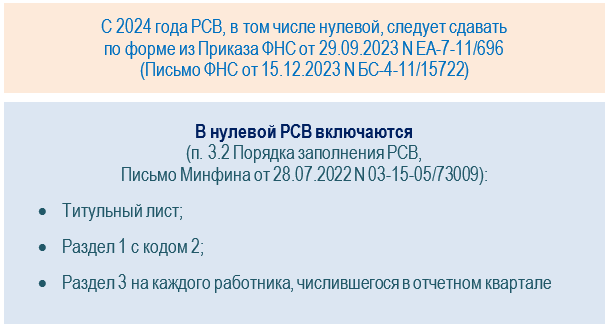

Бланк нулевого РСВ и состав разделов

Нулевой РСВ оформляют на бланке стандартного расчета, утвержденного приказом ФНС. Налоговики часто вносят в него изменения, поэтому перед заполнением формы убедитесь в ее актуальности.

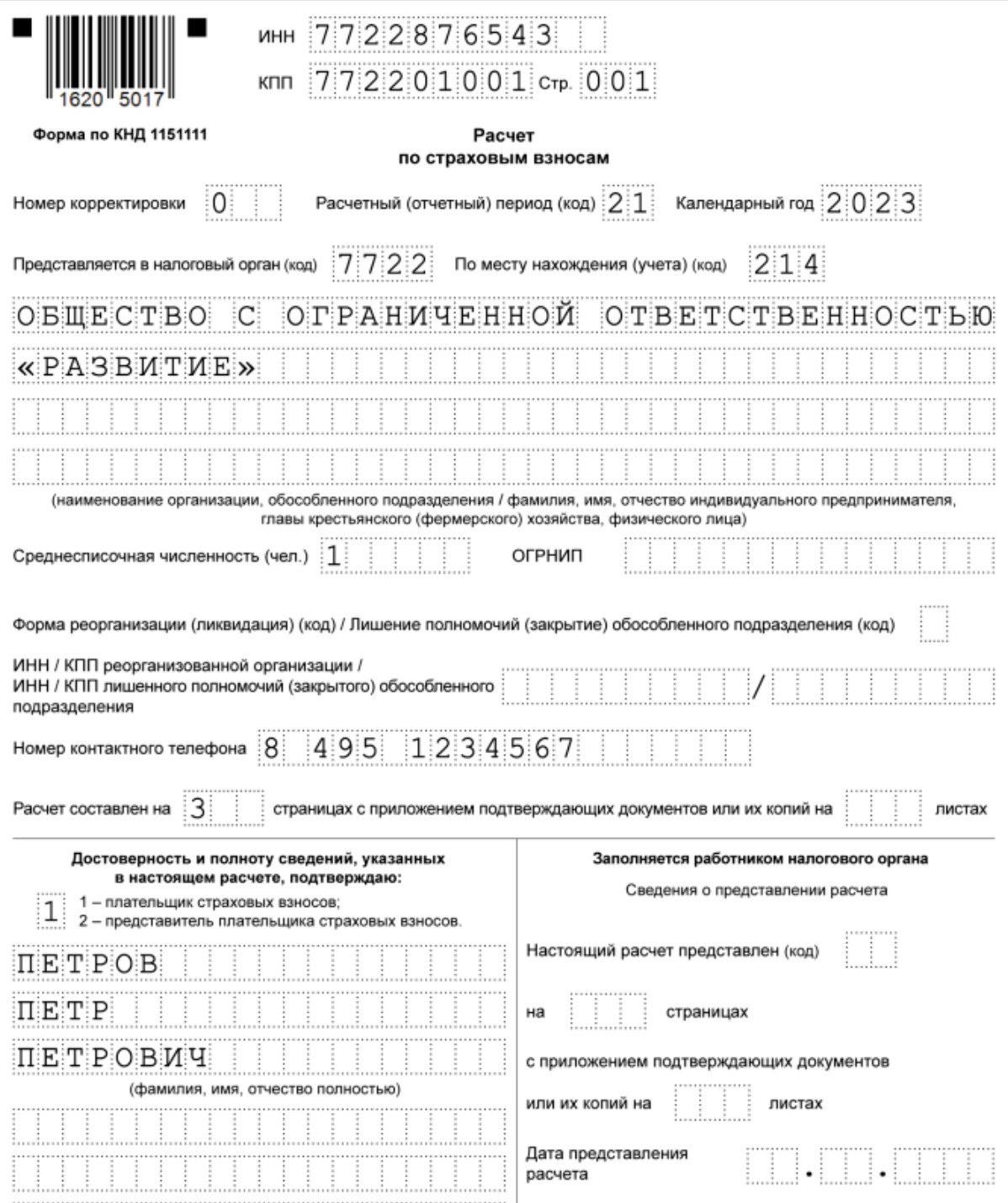

Как заполнить нулевой РСВ

Нулевой РСВ — пример заполнения

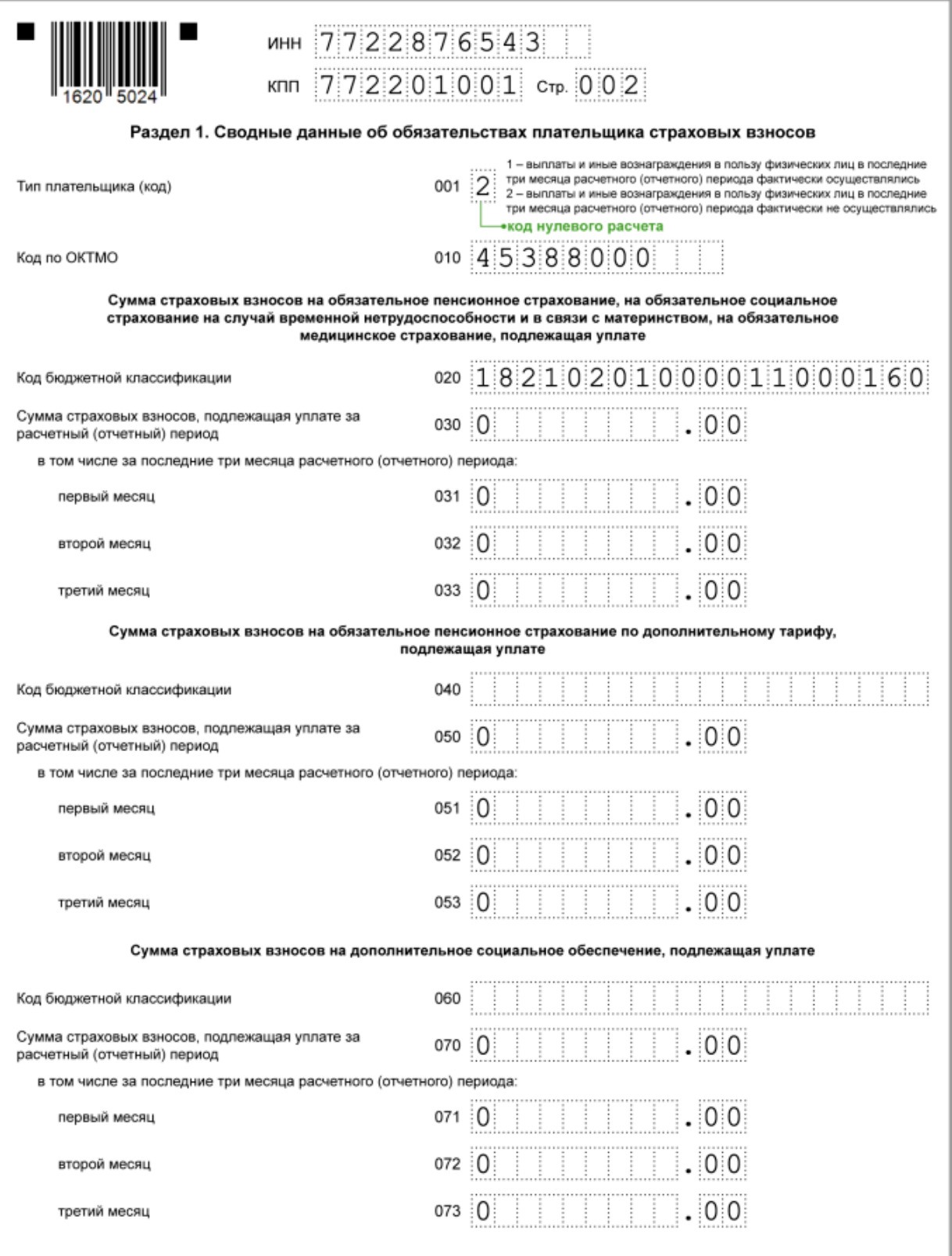

Код «2», указываемый в стр. 001 Раздела 1, означает отсутствие начислений в пользу физлиц в течение последних трех месяцев. В строках для сумм страховых взносов в этом случае поставьте нули.

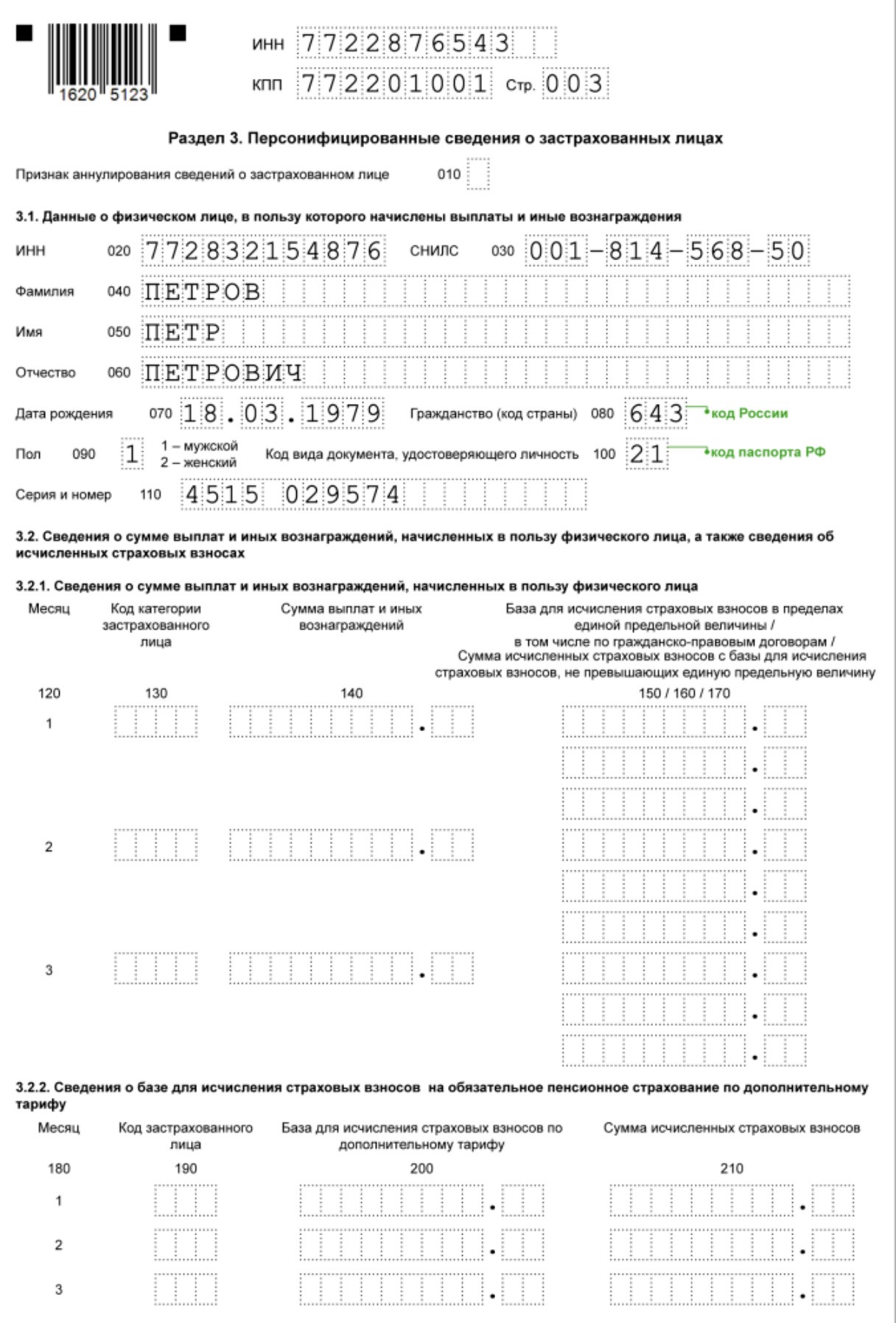

В подразделе 3.1 Раздела 3 отразите данные по сотрудникам (ФИО, ИНН). В графах 130-210 подраздела 3.2 Раздела 3 в нулевом РСВ проставьте прочерки, если отчет заполняете вручную. В электронной форме эти поля остаются незаполненными.

При предоставлении нулевого расчета по страховым взносам не требуется прикладывать сопроводительное письмо или пояснительную записку. Вместе с тем налоговая имеет право запросить дополнительные пояснения, документы или пригласить для предоставления устных объяснений (п. 3 ст. 88 НК РФ).

Срок для нулевого РСВ

Отдельный срок сдачи нулевого РСВ в НК РФ не прописан, поэтому применяется общее правило — плательщики страховых взносов обязаны представлять отчетность по форме РСВ не позднее 25 числа месяца, следующего за расчетным периодом (п. 7 ст. 431 НК РФ).

Если организация не ведет деятельность, не имеет штатных сотрудников и не осуществляет выплат по труду, т. е. данные для заполнения расчета отсутствуют, нулевой РСВ требуется сдать в общеустановленные сроки.

Что будет, если не сдать нулевой РСВ

Если нулевой РСВ не представлен в срок, у налоговиков появляется основание причислить такую компанию (ИП) к нарушителям и оштрафовать.

| Размер штрафа | Нарушение |

| Не менее 1000 руб. |

За несвоевременное представление отчетности (ст. 119 НК РФ) |

| 200 руб. |

За сдачу отчетности на бумажном носителе вместо электронного (ст. 119.1 НК РФ) |

Если в течение 20 рабочих дней с крайней отчетной даты, установленной в НК РФ, нулевой РСВ не представлен, счет в банке могут заблокировать (ст. 76 НК РФ).

Кратко о необходимости сдавать нулевой РСВ

- Если в отчетном периоде работодатель не производит никаких расчетов с работниками или исполнителями по ГПД, он все равно должен сдать РСВ.

- Нулевой РСВ нужен и когда в компании нет сотрудников, а с единственным учредителем-гендиректором не заключен трудовой или ГПХ-договор и зарплата ему не выплачивается.

- В нулевом РСВ заполняются титульный лист, разделы 1 и 3.

- Срок сдачи нулевого РСВ — не позднее 25 числа месяца, следующего за отчетным периодом.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете