Организации часто сталкиваются с невыполнением обязательств со стороны клиентов и заказчиков. В некоторых случаях дебиторская задолженность переводится в разряд сомнительной.

Из статьи вы узнаете:

- при каких обстоятельствах дебиторская задолженность признается сомнительной

- как она отражается в бухгалтерском и налоговом учете

- как создавать и использовать резерв по сомнительным долгам

Содержание

- Нормы законодательства о сомнительной дебиторской задолженности

- Формирование резерва по сомнительным долгам

- Использование резерва по сомнительной задолженности

- Корреспонденция по сомнительной дебиторской задолженности и резерву

- Формирование резерва по сомнительным долгам в 1С

- Кратко о сомнительной дебиторской задолженности: понятие, отражение в учете, проводки

Нормы законодательства о сомнительной дебиторской задолженности

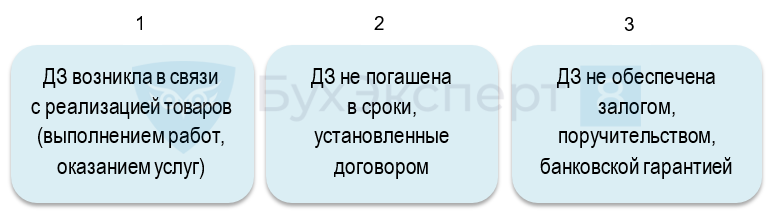

В налоговом учете дебиторская задолженность (ДЗ) признается сомнительной при одновременном выполнении 3 условий (п. 1 ст. 266 НК РФ):

Условия признания дебиторской задолженности сомнительной в налоговом учете

Иными словами, по налоговому законодательству сомнительная дебиторская задолженность — это просроченный необеспеченный долг клиентов при продаже товаров, работ, услуг.

Получите понятные самоучители 2026 по 1С бесплатно:

Следует также учесть положения ст. 410 ГК РФ, по которым обязательство завершается в полном объеме (либо частично) через зачет встречного однородного требования, по которому срок наступил, не обозначен или установлен моментом истребования.

Поэтому даже когда в налоговом учете выполняются условия, чтобы признать долги сомнительными, они не считаются таковыми, если у фирмы есть кредиторская задолженность перед тем же контрагентом, поскольку есть возможность произвести взаимозачет (Письмо Минфина от 06.08.2010 N 03-03-06/1/528, Письмо ФНС от 16.01.2012 N ЕД-4-3/269@).

Не все дебиторские долги можно признать сомнительными в налоговом учете. Для целей налога на прибыль не признается сомнительной задолженность:

- по поставке товаров, за которые перечислена предоплата

- по оплате приобретенных имущественных прав (прав требования)

- по штрафным санкциям

- по уплате госпошлины, возмещаемой на основании судебного акта

- по процентам по займу

- возникшая из договора цессии (кроме, компаний из п. 3 ст. 266 НК РФ)

ДЗ в бухучете переводится в разряд сомнительной, когда организация предположила или узнала о финансовых трудностях дебитора, а срок ее погашения мог еще не наступить (п. 70 Положения по бухучету).

Организация выявляет сомнительную задолженность:

- при инвентаризации ДЗ — мероприятие проводится не реже одного раза в год перед составлением годовой бухотчетности

- при получении от сотрудников, контролирующих выполнение договорных условий, информации о просрочке платежа — например, специалист по продажам, отслеживает выполнение условий договора, а при наступлении платежной просрочки сообщает об этом в бухгалтерию

- с помощью учетной программы — если настроит учетное программное обеспечение таким образом, чтобы оно автоматически сообщало, когда дебиторская задолженность просрочена и стала сомнительной

Компания может комбинировать эти способы, чтобы точно не упустить сроки, когда ДЗ переходит в категорию сомнительной.

Не путайте сомнительную и безнадежную дебиторскую задолженность. Это две разные категории долгов дебиторов. Подробнее о классификации ДЗ рассказываем здесь >>

Формирование резерва по сомнительным долгам

Резерв в бухгалтерском учете

Резерв по сомнительным долгам формируется в бухучете для достоверного указания сведений о долгах дебиторов в бухотчетности. В противном случае пользователи отчетов могут сделать некорректные выводы и принять неверные управленческие решения.

Резерв обязательно формируется всеми субъектами без исключения, в т. ч. ведущими упрощенный учет. Обязанность создавать резерв по сомнительным долгам в бухучете вытекает из норм ПБУ 21/2008 «Изменения оценочных обязательств» и прямо установлена п. 70 Положения по бухучету.

Организация сама устанавливает, как формирует РСД в бухучете, а выбранный способ фиксирует в учетной политике для целей бухучета (п. 7.1 ПБУ 1/2008).

Периодичность создания резерва в бухучете законодательно не установлена, однако в целях составления достоверной бухотчетности создавать такой резерв и уточнять его величину надо не реже чем перед каждым составлением отчетности. Периодичность проверки дебиторской задолженности организация устанавливает самостоятельно и закрепляет в учетной политике.

Для создания проводок используется счет 91.02 по прочим расходам. Составляется корреспонденция: Дт 91.02 Кт 63. По счету 63 выбирается субконто — конкретный дебитор, договор или документ расчета.

В бухотчетности отсутствует строка для указания резерва. Однако его размер все же влияет на показатели отчетности — ДЗ в балансе показывается за минусом этого резерва. К тому же дебиторка расшифровывается в пояснительной записке к балансу.

Величина резерва по сомнительным долгам — это оценочное значение в бухучете (п. 3 ПБУ 21/2008).

Резерв в налоговом учете

Резерв по сомнительным долгам в налоговом учете формируется по более строгим правилам. В НК РФ имеются ограничения как в части его максимальной величины, так и в отношении правил создания. Размер сомнительной задолженности определяется с учетом НДС (Письмо Минфина от 24.07.2013 N 03-03-06/1/29315).

По НК РФ задолженность дебиторов переводится в категорию сомнительной лишь в дату, когда клиент не исполнил условия, зафиксированные в договоре. Иными словами, здесь не учитывается субъективное мнение компании о возможности либо невозможности дебитора погасить свои обязательства. Также долг не должен иметь обеспечение залогом, поручительством или банковской гарантией.

Формирование резерва в налоговом учете существенно отличается от бухучета в главном — налогоплательщик сам выбирает, будет ли он вообще формировать резерв или нет. Это связано с тем, что формирование резерва в налоговом учете — это право, а не обязанность.

Отчисления в резерв применяются только при методе начисления и включаются во внереализационные расходы на крайнюю дату отчетного (налогового) периода (п. 1 ст. 265 НК РФ, Письмо Минфина от 23.05.2016 N 03-03-06/2/29297). В этом случае сомнительную ДЗ классифицируют по срокам образования — до 45 календарных дней; от 45 до 90; больше 90 (п. 4 ст. 266 НК РФ).

Различия в формировании резерва

Различия в формировании резерва сводятся к таким нюансам:

|

Условие |

Бухучет |

Налоговый учет |

|

Кто решает создать |

Обязанность установлена законодательством для всех субъектов, в т. ч. малых компаний |

Предприятие само решает, создавать ли резерв. Это касается только налогоплательщиков, которые применяют метод начисления. Свое решение они фиксируют в учетной политике для целей налогообложения (ст. 313 НК РФ) |

|

Какая ДЗ может быть сомнительной |

Любые дебиторские долги |

Дебиторские долги, касающиеся продажи товаров, работ, услуг (п. 1 ст. 266 НК РФ) |

|

Условия признания ДЗ сомнительной |

|

|

|

Ограничение величины резерва |

Отсутствует лимит |

Величина резерва, исчисленная по итогам года, не может быть больше 10% выручки за этот год, а по итогам отчетных периодов — 10% выручки за предыдущий год или 10% выручки за текущий отчетный период (в зависимости от того, какая из этих величин больше (п. 4 ст. 266, п. 1 ст. 285 НК РФ)) |

|

Ограничения в зависимости от срока образования дебиторки |

Чтобы сформировать резерв, компания должна предположить или быть уверенной, что дебитор не сможет выполнить обязательства. Неважно — в полном объеме или частично он просрочил обязательство, или вообще срок еще не нарушен |

Резерв формируется лишь по обязательствам, по которым уже нарушены сроки:

|

Использование резерва по сомнительной задолженности

Когда дебитор погасил обязательства, по которым был образован резерв, компания восстанавливает резерв на величину погашенного долга. Для этого используется счет 91.01 по прочим доходам. В налоговом учете сумма включается во внереализационные доходы (п. 7 ст. 250 НК РФ).

Корреспонденция счетов: Дт 63 Кт 91.01. По счету 63 выбирается субконто — конкретный дебитор, договор или документ расчета.

Остаток резерва остался не использованным: что делать?

В налоговом учете

Если резерв не использован в полном объеме на конец отчетного периода, его разрешается перенести на следующий период, при этом:

- Если величина нового резерва по итогам инвентаризации больше остатка резерва прошлого периода, разницу включают во внереализационные расходы текущего периода

- Если величина нового резерва по итогам инвентаризации меньше остатка резерва прошлого периода, разницу включают во внереализационные доходы текущего периода

Если в следующем периоде решили не создавать резерв, остаток из прошлого периода включают во внереализационные доходы на 31 декабря текущего года (п. 7 ст. 250 НК РФ).

Отчисления в резерв отражают в стр. 200 прил. N 2 к листу 02 декларации по налогу на прибыль. Списание безнадежного долга за счет резерва в декларации показывать не нужно.

В бухучете

В бухгалтерском учете на конец отчетного года неизрасходованные суммы резерва, созданного в предыдущем отчетном году, не нужно включать в прочие доходы, когда задолженность остается сомнительной.

Дело в том, что включение в прочие доходы неизрасходованного остатка резерва предусмотрено п. 70 Положения по бухучету. При этом в п. 32 Положения указано, что его нормы нужно использовать, когда иное не установлено другими положениями по бухучету.

При отражении в бухучете информации об изменениях оценочных значений, в частности резерва по сомнительным долгам, применяются п. 1 и п. 3 ПБУ 21/2008. Это ПБУ не предусматривает восстановления резерва на конец года. По п. 2 и п. 4 ПБУ 21/2008 корректировка суммы резерва производится при появлении новой информации исходя из оценки существующего положения дел.

Иными словами, если на конец года задолженность остается сомнительной, компания не относит резерв на прочие доходы, а только корректирует его сумму при появлении новой информации.

Резерв полностью или частично восстанавливается (включается в прочие доходы), когда:

- обнаружили, что сумма созданного резерва избыточна (к примеру, в результате получения новой информации прогноз по погашению задолженности стал более благоприятным для компании)

- задолженность погашена должником в полном объеме или в сумме, превышающей нетто-оценку этой задолженности

- задолженность выбыла в результате передачи третьим лицам (к примеру, при уступке права требования)

Корреспонденция по сомнительной дебиторской задолженности и резерву

Применяемые проводки:

Учет сомнительной ДЗ и резерва по сомнительным долгам

|

Дата |

Дебет |

Кредит |

Сумма БУ |

Сумма НУ |

Наименование операции |

|

|

Дт |

Кт |

|||||

| 1 августа | 62 | 90.01 | 200 000 | 200 000 | 200 000 | Отгрузили покупателю товары с условием отсрочки платежа на 10 дней |

| 10 августа | 91.02 | 63 | 200 000 | Покупатель не оплатил ДЗ. В бухучете она переведена в сомнительную и по ней сформирован резерв на всю сумму. В налоговом учете резерв не сформирован, поскольку срок образования задолженности меньше 45 дней | ||

| 30 сентября | 91.02 | 63 | 100 000 | 100 000 | В налоговом учете сформировали резерв — 50% от суммы долга, поскольку срок образования ДЗ от 45 до 90 дней | |

| 1 октября | 51 | 62 | 50 000 | 50 000 | 50 000 | Покупатель погасил часть своей ДЗ |

| 1 октября | 63 | 91.01 | 50 000 | Восстановили резерв в бухучете на сумму частичного погашения | ||

| 15 ноября | 63 | 62 | 150 000 | Клиент обанкротился. ДЗ списали за счет резерва в бухучете как безнадежную к взысканию | ||

| 15 ноября | 007 | 150 000 | Списанную ДЗ отразили на забалансовом счете | |||

| 31 декабря | 63 | 91.01 | 25 000 | 25 000 | Восстановили резерв в налоговом учете с учетом частичного погашения ДЗ | |

| 31 декабря | 63 | 62 | 75 000 | 75 000 | Из-за банкротства клиента списали ДЗ за счет резерва в налоговом учете как безнадежную к взысканию | |

| 31 декабря | 91.02 | 62 | 100 000 | 100 000 | Остаток задолженности, не включенной в резерв, списали на внереализационные расходы в налоговом учете | |

Формирование резерва по сомнительным долгам в 1С

В бухучете обязательно формируется РСД, в налоговом — по решению компании.

Предлагаем ознакомиться с пошаговым механизмом формирования резерва в 1С. После его изучения вы сможете создавать РСД автоматически в налоговом учете и вручную в бухучете.

Кратко о сомнительной дебиторской задолженности: понятие, отражение в учете, проводки

- Резерв по сомнительным долгам помогает корректно отражать сведения о дебиторке в бухотчетности

- Сомнительная дебиторская задолженность в налоговом учете — это долги дебиторов, которые просрочены и не обеспечены залогом, поручительством или банковской гарантией

- Сомнительная дебиторская задолженность в бухгалтерском учете — это любые долги дебиторов, которые предприятие считает сомнительными к погашению, даже если срок погашения обязательств еще не наступил

- Организация сама выявляет сомнительную ДЗ, для чего отслеживает такие долги вручную или через настройки программы, а также в ходе инвентаризации (проводится не реже раза в год перед составлением годовой отчетности)

- По сомнительной дебиторке формируется резерв. В бухучете он создается обязательно, в налоговом учете — по желанию. Для формирования резерва составляется корреспонденция Дт 91.02 Кт 63

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете