Взаимозачет — один из способов уменьшения или полного погашения обязательств между контрагентами. Но чтобы он сработал, процедуру взаимозачета необходимо грамотно оформить. В статье разберем порядок составления акта зачета взаимных требований.

Содержание

Условия и запреты при оформлении компаниями взаимозачета

На практике взаимозачет проводится следующими способами:

- В одностороннем порядке — Компания 1 направляет Компании 2 заявление о зачете. После получения Компанией 2 заявления зачет считается состоявшимся (если иное не предусмотрено договором).

- Составлением двустороннего акта (соглашения) — Компания 1 и Компания 2 заключают соглашение о зачете взаимных требований или оформляют акт взаимозачета (это поможет избежать риска спора между ними или зачесть неоднородные обязательства).

- Составлением трехстороннего документа — в ситуации, когда Компания 1 является кредитором Компании 2, та выступает кредитором Компании 3, которая в свою очередь, является кредитором Компании 1.

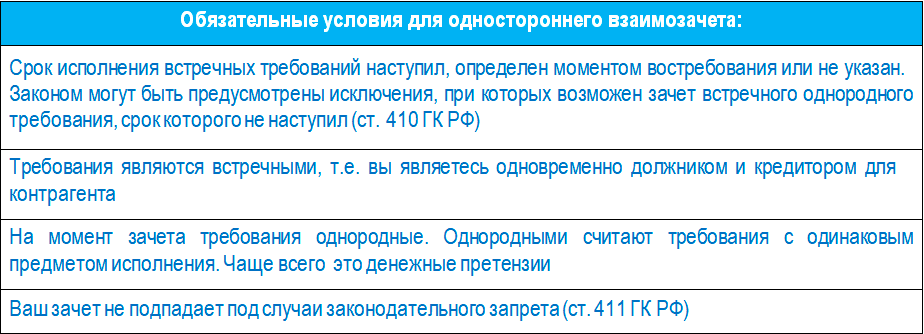

Что проверить перед составлением одностороннего зачета

Перед составлением заявления о зачете убедитесь, что проведение взаимозачета допустимо.

В случае одностороннего зачета все вышеперечисленные условия являются обязательными для его правового статуса. Если не соблюдается хотя бы одно из них, компания — контрагент имеет право не учитывать ваше заявление о зачете и требовать вернуть задолженность.

Желательно, чтобы в исходных договорах между контрагентами (на поставку товара, оказание услуг и т. д.) было прописано условие о возможности проведения зачета.

При двустороннем и трехстороннем зачете необязательно соблюдать все условия, необходимые для одностороннего зачета.

Получите понятные самоучители 2026 по 1С бесплатно:

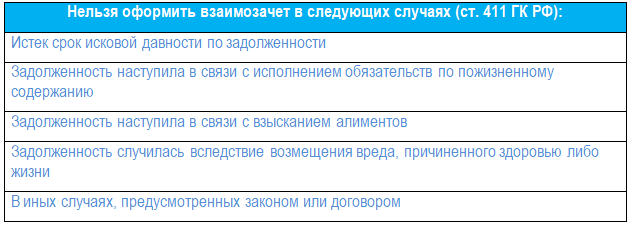

Запрет на проведение зачета между компаниями

Есть ситуации, когда невозможно провести зачет взаимных требований между контрагентами.

Форма и обязательные реквизиты акта

Унифицированной формы акта взаимозачета нет. Вы можете разработать ее самостоятельно с учетом требований к первичным учетным документам по Федеральному закону от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» и закрепить в учетной политике.

Акт можно оформить в рукописной или печатной форме. В программном продукте 1С Бухгалтерия акт можно вывести на печать, создав документ «Корректировка долга».

Как провести и распечатать акт взаимозачета в 1С подробно рассмотрено в статье Взаимозачет в 1С 8.3 между организациями.

Акт составьте по 1 экземпляру для каждой из сторон. В текст акта включите:

- информацию о контрагентах, позволяющую идентифицировать стороны;

- реквизиты документов-оснований возникновения задолженности (например, номера и даты договоров, накладных, УПД и т. д.);

- данные о сумме текущей задолженности каждой из сторон на дату составления документа;

- информацию о согласии произвести зачет взаимных требований с обязательным указанием суммы взаимозачета;

- подписи сторон с расшифровкой должности и ФИО сотрудников, подписывающих документ.

Акт заверяется печатями (если они применяются сторонами).

Проводки

В день получения заявления о зачете или подписания акта/соглашения о взаимозачете сделайте проводку: Дт 60 (66, 76) Кт 62 (58, 76)

Налоговые нюансы взаимозачета

В случае проведения взаимозачета необходимо учитывать, как это повлияет на расчет налогов.

Взаимозачет между компаниями, одна из которых или обе работают с НДС

Как влияет вид взаимозачета на НДС приведено в таблице

|

Проведен взаимозачет |

Влияние на НДС |

|

По отгруженным товарам |

На НДС это не влияет |

| В счет долга по авансу | На дату взаимозачета начислите НДС. Покупатель может принять НДС к вычету |

| На сумму аванса по расторгнутому договору в счет нового договора |

Продавец начислит НДС с отгрузки и примет к вычету НДС с аванса, а покупатель восстановит авансовый НДС только после отгрузки товаров (работ, услуг) по новому договору. На дату взаимозачета НДС не корректируется |

| На сумму взаимных авансов по расторгнутым договорам |

Примените правила вычета и восстановления НДС, как если бы был возврат авансов |

Налог на прибыль в случае зачета взаимных требований

Рассмотрим, как учитывать доход компаниям, применяющим метод начисления и кассовый метод.

|

Метод учета доходов (доходов и расходов) |

Отражение взаимозачета |

|

По начислению |

Взаимозачет при расчете налога на прибыль не учитывайте (п. 1 ст. 271, п. 1 ст. 272 НК РФ) |

| Кассовый |

На дату получения заявления либо дату подписания акта (соглашения) о взаимозачете:

|

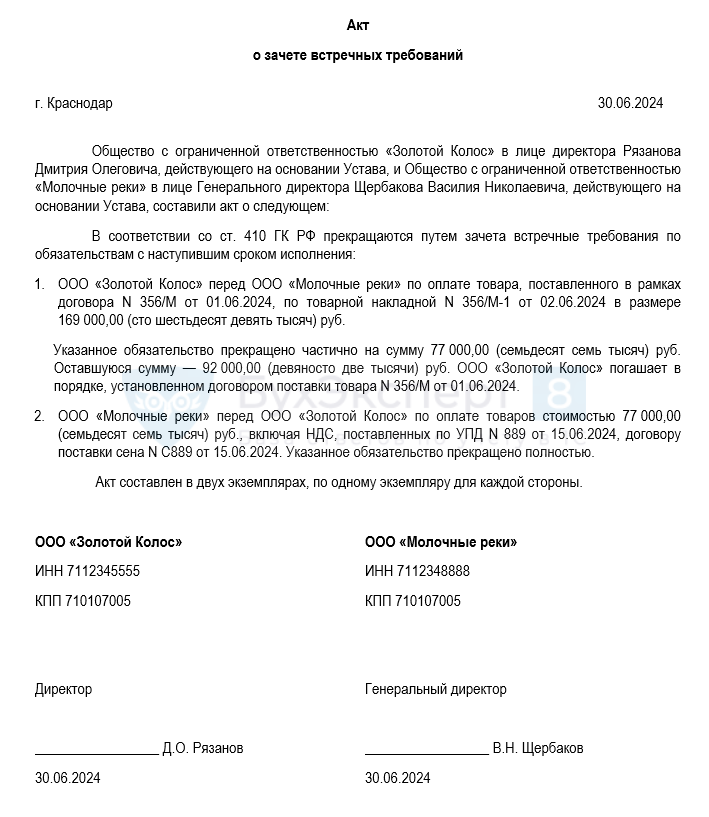

Заполняем двухсторонний акт взаимозачета: пример и образец

Рассмотрим пример заполнения акта взаимозачета между двумя компаниями.

Пример

Компания ООО «Золотой Колос» имеет задолженность за молоко перед компанией ООО «Молочные реки» по договору поставки товара N 356/М от 01.06.2024, товарной накладная N 356/М-1 от 02.06.2024 на сумму 169 000 руб.

ООО «Молочные реки» имеет денежное обязательство в размере 77 000 руб. (в т. ч. НДС 7 000 руб.) перед ООО «Золотой Колос» согласно договору поставки сена N C889 от 15.06.2024, УПД N 889 от 15.06.2024.

Компании заключили акт о зачете взаимных требований 30.06.2024 на сумму 77 000 руб.

Скачать образец Акта о зачете взаимных требованийWord

Кратко о зачете взаимных требований между компаниями: как оформить и избежать ошибок

- Форма акта взаимозачета законодательно не утверждена. Разработайте ее самостоятельно с учетом требований к первичной документации и закрепите в учетной политике.

- Если зачет проводится между компаниями-плательщиками НДС, следует учесть вид обязательства (аванс или постоплата), а также факт зачета аванса в счет нового договора или зачета взаимных авансов по расторгнутым договорам.

- При расчете налога на прибыль сумма взаимозачета при методе начисления не учитывается. В случае применения кассового метода доход признается на сумму взаимозачета, в т. ч. при зачете аванса.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете