Ведение хозяйственной деятельности всегда сопряжено с риском возникновения кредиторской задолженности. Чтобы с ней работать, нужно знать причины ее образования, виды, методы отражения в бухучете и отчетности.

В статье расскажем:

- что такое кредиторская задолженность;

- когда она возникает;

- как классифицируют этот вид задолженности;

- в чем отличия кредиторской задолженности от дебиторской;

- как отражать задолженность в учете и по каким правилам списывать;

- как контролировать и управлять кредиторской задолженностью.

Содержание

- Кредиторская задолженность — это…

- Причины образования кредиторской задолженности

- Отличия между кредиторской и дебиторской задолженностью

- Классификация кредиторской задолженности

- Контроль кредиторской задолженности

- Управление кредиторской задолженностью

- Учет и списание кредиторской задолженности

- Проводки

- Образование кредиторской задолженности в 1С:Бухгалтерия ред. 3.0

- Кратко о кредиторской задолженности: что это, как она отражается в бухучете и балансе

Кредиторская задолженность — это…

Кредиторская задолженность — это суммы денежных средств или обязательств, которые субъекты финансово-экономической деятельности должны другим лицам: контрагентам, сотрудникам, банкам, клиентам, госорганам.

Применяют два понятия:

- кредитор — тот, кому должны денежные средства или исполнение обязательств;

- дебитор — тот, кто должен денежные средства или исполнение обязательств.

Таким образом, когда компания должна кому-то деньги или исполнение обязательств, эта задолженность отражается у нее как кредиторская.

Кредиторка не всегда выражается как долг именно деньгами. Под ней в общем смысле понимают все невыполненные обязательства дебитора по отношению к кредитору.

Получите понятные самоучители 2026 по 1С бесплатно:

Пример

Организация получила аванс от клиента за услуги по монтажу окон, который еще не произведен. Тогда компания имеет обязательство перед заказчиком оказать конкретные услуги, и он является кредитором, пока ему их не выполнят. А компания в этой ситуации для заказчика является дебитором.

Примеры задолженности по кредиторам:

- получение предоплаты за будущую отгрузку товаров, работ, услуг;

- получение товаров, работ, услуг от поставщика на условиях отсрочки оплаты;

- задолженность по бюджетным перечислениям (налоги, взносы, сборы и т. п.);

- получение займа, например, от учредителя;

- получение документов от подотчетного лица с последующей оплатой произведенных расходов;

- начисление зарплаты с не наступившим сроком выплаты;

- подтверждение неустойки, предъявленной контрагентом.

Неустойка, предъявленная контрагентом, признается компанией как кредиторская задолженность, если она сама ее признала или по ней получила решение судебного органа о взыскании в пользу кредитора (п. 76 Положения по ведению бухучета, утв. Приказом Минфина от 29.07.1998 N 34н).

Причины образования кредиторской задолженности

Главные причины образования долгов перед кредиторами:

- Стороны выполняют свои обязательства друг перед другом в разные моменты времени.

Пример

3 июня компания получила заем от учредителя и должна вернуть его 3 сентября. Компания получила деньги в один момент времени, а вернуть их должна в другой момент времени. Это привело к появлению у компании кредиторской задолженности — учредитель будет являться для нее кредитором до момента погашения займа.

- Отсутствие возможности у компании сразу закрыть свое обязательство перед другой стороной.

Пример

Компания заказывает услугу по изготовлению и монтажу окон в офисе. У нее нет финансовой возможности сразу оплатить сумму по договору, так как в ближайшее время наступают сроки выплаты аванса по зарплате. Если она оплатит услуги по договору, тогда не сможет выплатить аванс, поскольку поступления от клиентов ожидаются только через неделю.

В этой ситуации может образоваться кассовый разрыв, в связи с чем компания просит у поставщика услуг отсрочку по оплате договора. Контрагент для компании станет кредитором.

- Компания отказывается подписывать первичный учетный документ с контрагентом-кредитором и не отражает задолженность в учете.

Пример

Компания получила услугу, но считает, что ее выполнили некачественно, поэтому не подписывает акт оказанных услуг. Запрашивается помощь экспертов и проводятся судебные разбирательства, а задолженность перед поставщиком услуг в этот период имеется, но только номинально, а не в бухучете.

Если компания согласится со своей задолженностью перед контрагентом или судебные органы определят это своим решением, долг станет реальной кредиторской задолженностью и будет отражен в бухучете и отчетности.

Иногда рост кредиторской задолженности может показывать, что компания развивается, проявляет деловую активность, масштабирует деятельность. Но постоянное ее наращивание негативно влияет на платежеспособность и рентабельность фирмы, поскольку она набирает долги, которые нужно каким-то образом оплачивать.

Отличия между кредиторской и дебиторской задолженностью

Дебиторская задолженность — это ситуация, противоположная кредиторской задолженности, когда субъект финансово-экономической деятельности не исполнил перед компанией обязательства или должен ей деньги, к примеру, сотрудники, контрагенты, бюджет.

Примеры дебиторской задолженности:

- перечисление аванса контрагенту в счет будущей поставки товаров, работ, услуг;

- передача товаров, работ, услуг клиенту на условиях отсрочки оплаты;

- уплата бюджетных платежей до наступления срока оплаты (налоги, взносы, сборы и др.);

- предоставление займа сотруднику;

- выдача подотчетных денег.

Таким образом, кредиторская задолженность и дебиторская задолженность — противоположные ситуации. В первом случае компания кому-то должна, во втором случае — ей должны.

Классификация кредиторской задолженности

Существуют разные подходы к классификации кредиторской задолженности. Назовем основные:

- По возможности погашения: основная и безнадежная:

- Основной является текущая задолженность, которую компания планирует погасить. Например, фирма получила у поставщика материалы для изготовления своей продукции. Далее согласно сроку оплаты, регламентированного договором, она производит оплату.

- Безнадежной является задолженность, по которой закончился срок исковой давности (3 года по ст. 196 ГК РФ) или кредитор простил этот долг или же кредитор по каким-то причинам уже прекратил вести деятельность. К примеру, фирма получила у поставщика материалы для изготовления своей продукции. Но далее в течение срока оплаты, установленного договором, она не произвела оплату и тянула с ней еще год. Затем появилась информация, что кредитор ликвидирован, а потому основная кредиторская задолженность стала безнадежной.

- По сроку погашения: краткосрочная (сроком погашения до года) и долгосрочная (больше года).

- По источникам возникновения: внутренняя (перед сотрудниками, учредителями) и внешняя (перед контрагентами, госорганами, банками, заказчиками)

- По типу погашения: срочная (с не наступившим сроком погашения) и просроченная (с нарушенным сроком погашения).

- По кредиторам — классифицируется на такие виды:

- поставщики — когда получили товары, работы, услуги в счет будущей оплаты;

- покупатели — когда получили предоплату или аванс в счет будущей отгрузки товаров, работ, услуг;

- госорганы — когда должны заплатить по бюджетным платежам (налогам, сборам, взносам);

- сотрудники — когда получили авансовый отчет от подотчетного лица, а затраты еще не возместили; или начислили зарплату, а срок выплаты по ней еще не наступил;

- учредители — когда получили от них заем.

В целях управленческого учета компания вправе сама устанавливать классификацию кредиторской задолженности в локальных документах, чтобы ею было легче управлять.

Контроль кредиторской задолженности

Кредиторскую задолженность следует контролировать, поскольку она влияет на деятельность фирмы, ее кредитоспособность и ликвидность в конкретный период времени.

Для контроля нужно:

- Следить за датами погашения задолженности, чтобы управлять своей платежной дисциплиной и не накапливать долги. К примеру, компания может вести учет дат погашения долгов перед кредиторами, составляя платежный календарь. Он поможет не нарушать сроки закрытия долгов, что защитит компанию от пеней, неустоек и штрафов.

- Проводить инвентаризацию кредиторской задолженности — как по инициативе руководства фирмы в течение года, так и обязательно при формировании годовой бухотчетности или реорганизации компании. По результатам инвентаризации можно выявить основную и безнадежную кредиторку. С первой можно работать — погашать или договариваться с контрагентами о продлении сроков ее уплаты, если они не установлены законодательством, а вторую — списывать по определенным правилам.

- Проверять кредиторов на вопрос прекращения деятельности. Если кредитор ликвидирован или закрылся, задолженность по нему становится безнадежной. Далее она списывается с баланса.

Контроль кредиторской задолженности позволяет компаниям своевременно определять свое финансовое положение и ликвидность, а также анализировать возможность вести деятельность без долгов и кассовых разрывов.

Управление кредиторской задолженностью

Прежде чем начать управлять задолженностью перед кредиторами, надо провести инвентаризацию и проанализировать ее результаты. Такой подход даст информацию об источниках образования долгов, их видах, темпах роста.

Далее можно приступать к управлению кредиторской задолженностью, которое включает в себя несколько этапов:

- Определение стратегии, в которую можно включить мероприятия: реорганизацию сроков уплаты, пересмотр договоров с контрагентами и прочие.

- Оптимизация учета, которую можно провести через автоматизацию бухгалтерского и управленческого учета и контроля, а также через ведение платежного календаря. Это даст возможность более эффективно управлять платежами, избежать просрочки по оплате, снизить риск применения штрафных санкций.

- Анализ результатов, заключающийся в выявлении эффективных стратегий и корректировке практических подходов к управлению кредиторкой.

- Формирование резерва, который можно использовать на покрытие возможных просрочек по оплате задолженности или непредвиденных расходов.

При управлении кредиторской задолженностью важно разработать ее рациональную структуру, которая обеспечивала бы устойчивое финансовое положение компании.

Пример

Фирма решила оформить кредит в банке на покупку товаров для перепродажи. Нужно проанализировать, сколько товаров она сможет продать, чтобы они не залежались на складе. Это важно, ведь когда продукция не продается, она теряет свои первоначальные качества, требует определенных складских расходов, не приносит прибыли. А проценты за кредит все равно нужно платить в срок.

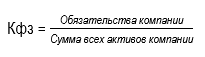

Чтобы определить структуру долгов перед кредиторами, рассчитывается коэффициент финансовой зависимости (Кфз) по каждому виду задолженности. Данные для расчета берут из баланса. Показатель считают по формуле:

Коэффициент показывает, какая часть активов относится на задолженность перед кредиторами. Оптимальное значение показателя для всей кредиторской задолженности — 0,5, нормальное — не больше 0,7.

Учет и списание кредиторской задолженности

В процессе образования кредиторской задолженности могут участвовать разные лица, а потому в бухучете используются различные счета:

- 60 — по поставщикам;

- 62 — по покупателям;

- 66 и 67 — по кредитам и займам;

- 68 и 69 — по платежам в бюджет;

- 70 — по работникам;

- 76 по прочим дебиторам и кредиторам.

Появление кредиторской задолженности отображается по кредиту этих счетов, а погашение или списание — по дебету.

В компании может образоваться безнадежная кредиторка. Ее списывают:

- в бухучете — на прочие доходы (п. 7, п. 10.4 ПБУ 9/99);

- в налоговом учете — на внереализационные доходы (п. 18 ст. 250 НК РФ).

В налоговом учете есть особенности списания, которые зависят от вида списываемого налога. Если списывается кредиторка, которая образовалась по налогам, ранее не участвовавшим в формировании налогооблагаемой базы по прибыли (налог на прибыль, НДС, налоги при УСН, ЕСХН, НДФЛ, налог на игорный бизнес), она не включается во внереализационные доходы. Также в доходы не включается кредиторская задолженность по штрафам и пеням. При этом если задолженность относится на доходы только в БУ и не признается в НУ, в бухучете отражают постоянный налоговый доход (п. 4, 7 ПБУ 18/02).

Для списания должно выполняться одно из условий:

- завершился срок исковой давности с момента возникновения обязательства;

- кредитор ликвидирован;

- кредитор добровольно перестал вести деятельность;

- кредитора исключили из ЕГРЮЛ или ЕГРИП по решению налоговиков.

С 2023 года безнадежные долги по налогам списываются по новым правилам (Приказ ФНС от 30.11.2022 N ЕД-7-8/1131@). Безнадежной и подлежащей списанию кредиторской задолженностью по налогам, взносам, пеням и штрафам признается долг, повлекший формирование отрицательного сальдо ЕНС, и погашение либо взыскание которого невозможно в ситуациях из п. 1, 4 ст. 59 НК РФ.

Кроме того, подлежит списанию кредиторская задолженность, образовавшаяся до 01.01.2023 г., в отношении которой судебные приставы вынесли постановление о завершении исполнительного производства. Исключение — долги лиц, по которым арбитражный суд ввел процедуру банкротства.

Дата списания безнадежной кредиторской задолженности зависит от причины:

- дата завершения срока исковой давности — при окончании этого срока;

- дата указания записи в ЕГРЮЛ или ЕГРИП — при ликвидации, закрытии, исключении;

- дата подписания соглашения или получения соответствующего документа — при прощении долга кредитором.

Перед списанием долгов нужно провести их инвентаризацию. При этом издается приказ или распоряжение, проводится ревизия, составляется акт инвентаризации.

Проводки

| Учет кредиторской задолженности | ||||||

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | |

| Дт | Кт | |||||

| Образование кредиторской задолженности | ||||||

| 1 июля | 51 | 62 | 200 000 | Получили аванс от клиента за продукцию | ||

| 7 июля | 10 | 60 | 300 000 | Получили материалы от поставщика на условиях отсрочки оплаты | ||

| 20 июля | 20 | 70 | 15 000 | Начислили аванс работнику за первую половину месяца | ||

| 21 июля | 20 | 71 | 2 000 | Отразили расходы сотрудника, отправленного в командировку | ||

| 25 июня | 50, 51 | 66 | 10 000 | Отразили полученный заем или кредит | ||

| Погашение кредиторской задолженности | ||||||

| 3 июля | 62 | 91.1 | 200 000 | Отгрузили клиенту продукцию | ||

| 10 июля | 60 | 51 | 300 000 | Перечислили деньги поставщику за материалы | ||

| 31 июля | 70 | 50, 51 | 30 000 | Выплатили зарплату работнику за месяц | ||

| 21 июля | 71 | 50 | 2 000 | Оплатили сотруднику командировочные расходы | ||

| 26 июня | 66 | 50, 51 | 10 000 | Вернули полученный ранее заем или кредит | ||

| Списание кредиторской задолженности | ||||||

| 15 июля | 60 (62, 71, 73 …) | 91.1 | 50 000 | Списали безнадежную кредиторку на прочие расходы в связи с окончанием срока исковой давности | ||

Кредиторская задолженность — пассив организации, а потому в балансе ее величина указывается:

- по строкам 1500-1550 раздела V «Краткосрочные обязательства» — для краткосрочной задолженности;

- по строкам 1400-1450 раздела IV «Долгосрочные обязательства» — для долгосрочной задолженности.

В балансе не указывается безнадежная кредиторская задолженность. Перед формированием баланса проведите инвентаризацию долгов, и, если таковая имеется, ее нужно списать. В противном случае налоговики могут обвинить компанию, что она намеренно занижает налогооблагаемую базу.

При этом нужно учесть особенности отражения в балансе безнадежной кредиторской задолженности по налогам. Такие долги нельзя списывать в бухучете, пока ИФНС не признает долг безнадежным и не произведет необходимые процедуры для его списания и удаления из карточки РСБ (Приложение к Письму Минфина от 28.12.2016 N 07-04-09/78875).

Образование кредиторской задолженности в 1С:Бухгалтерия ред. 3.0

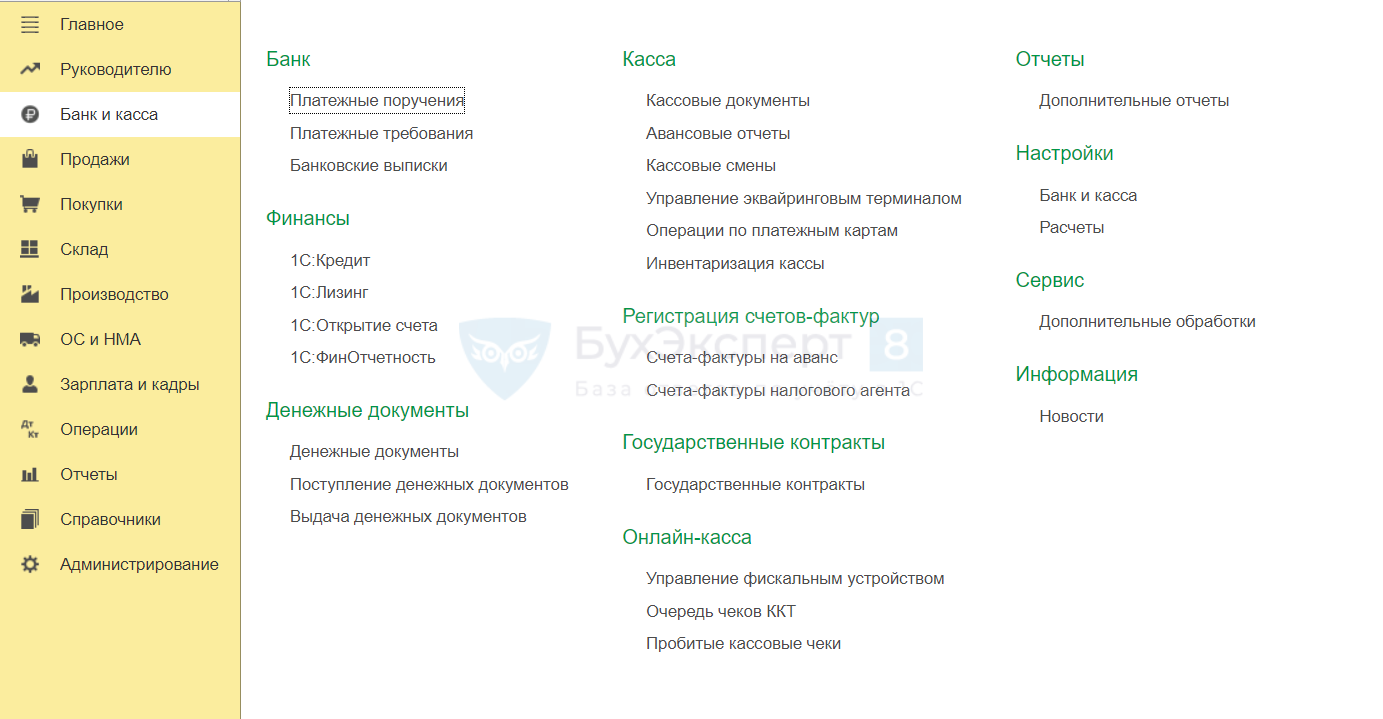

Покажем на примере расчетов с подотчетным лицом, как в 1С: Бухгалтерия ред. 3.0 появляется кредиторская задолженность.

Чтобы отчитаться за произведенные расходы, сотрудник подает в бухгалтерию авансовый отчет, который проводится в программе. Для этого в меню Банк и касса выберите Авансовые отчеты.

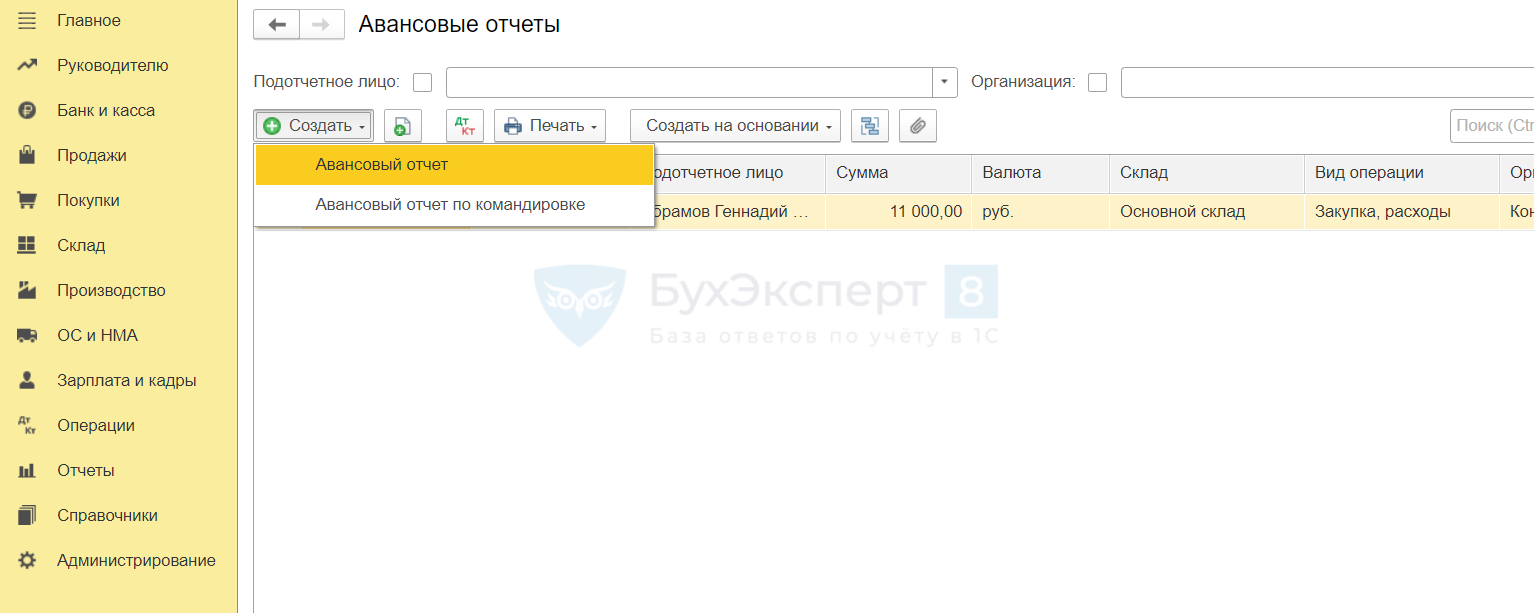

Нажмите кнопку Создать и выберите Авансовый отчет.

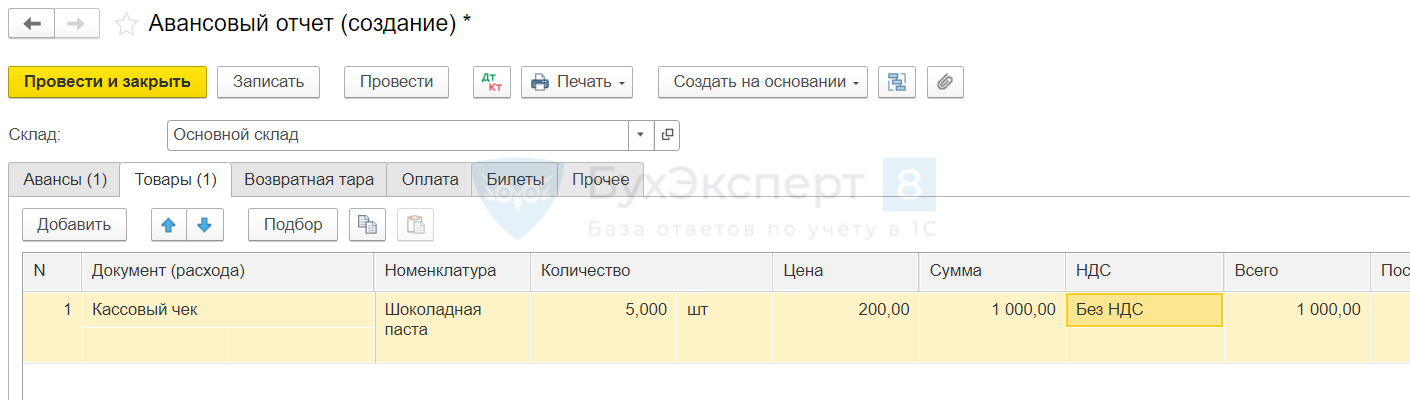

Заполните все строки, в том числе укажите склад, если сотрудник купил товарно-материальные ценности.

Сформируется авансовый отчет, а в программе появится кредиторская задолженность по подотчетному лицу. На основании этого документа потом можно создать Расходный кассовый ордер (КО-2) на выдачу денег под отчет, и кредиторка по работнику закроется.

Кратко о кредиторской задолженности: что это, как она отражается в бухучете и балансе

- Кредиторская задолженность — это долг фирмы перед каким-либо лицом. Это лицо называют кредитором.

- Кредиторами компании могут быть поставщики, покупатели, работники, госорганы и т. д.

- Существуют разные подходы к классификации кредиторской задолженности — по сроку или возможности погашения, характеру обязательств, кредиторам и др.

- Компания должна контролировать и по возможности снижать уровень долговой нагрузки, поскольку она влияет на ее финансовое положение, кредитоспособность и ликвидность.

- Задолженность отображается в учете через несколько счетов. Конкретный бухсчет выбирается в зависимости от того, кто именно является кредитором организации.

- В балансе краткосрочная кредиторская задолженность отражается по строкам 1500-1550 раздела V «Краткосрочные обязательства», а долгосрочная — по строкам 1400-1450 раздела IV «Долгосрочные обязательства».

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете