Безнадежный долг — это не только денежная потеря для организации, но и набор обязательных действий для бухгалтера, а в некоторых случаях — и для налогового инспектора, если безнадежным признан долг перед бюджетом по неуплаченным налогам. Расскажем, как выявить, оформить, учесть и списать такие долги.

Содержание

Что такое безнадежный долг

Безнадежным принято называть долг, нереальный к взысканию. Термин «безнадежный долг» корректно применять по отношению к дебиторской задолженности — когда контрагент по каким-то причинам не оплатил выполненные работы (услуги) или полученные товары, и исполнителю (продавцу) не удалось взыскать с него кровно заработанные суммы в течение срока исковой давности.

В отношении кредиторской задолженности этот термин использовать не принято — если кредитор не предъявил свои права и не востребовал долг в установленный законом период, то безнадежной к взысканию эта сумма является для него. А для компании, в учете которой числится такая кредиторка, она признается «долгом с истекшим сроком исковой давности». В БУ ее списывают в прочие доходы (п. 16 ПБУ 9/99) , в НУ — включают во внереализационные доходы (п. 18 ст. 250 НК РФ).

Далее детальнее разберем нюансы учета, выявления и списания безнадежной дебиторской задолженности.

Безнадежный долг в БУ

Долг контрагента, не погашенный в установленный договором срок, сначала признается просроченным. До того, как он приобрел статус безнадежного:

- его показывают в бухотчетности как просроченный (в пояснениях к балансу);

- под него создают резерв.

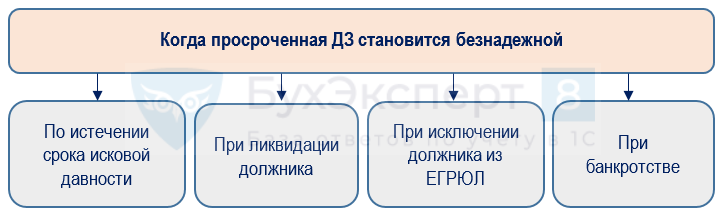

Наиболее частые ситуации отнесения дебиторской задолженности к безнадежной:

Получите понятные самоучители 2026 по 1С бесплатно:

Как только дебиторка станет безнадежной, в БУ ее списывают.

Безнадежный долг в НУ

Основания для признания дебиторки безнадежной в НУ указаны в п. 2 ст. 266 НК РФ. ФНС перечислила их на своем сайте >>

Списывается она за счет ранее сформированного резерва по сомнительным долгам или непосредственно как внереализационный расход. Минфин считает необязательным, чтобы такая задолженность ранее участвовала в формировании сумм резерва по сомнительным долгам.

К внереализационным расходам приравниваются:

- убытки в виде безнадежных долгов;

- суммы безнадежных долгов, не покрытые за счет средств резерва (если принято решение о создании резерва по сомнительным долгам).

Упрощенцы учесть безнадежную дебиторку в расходах не могут. При этом и выручка при ее списании в налоговом учете не признается.

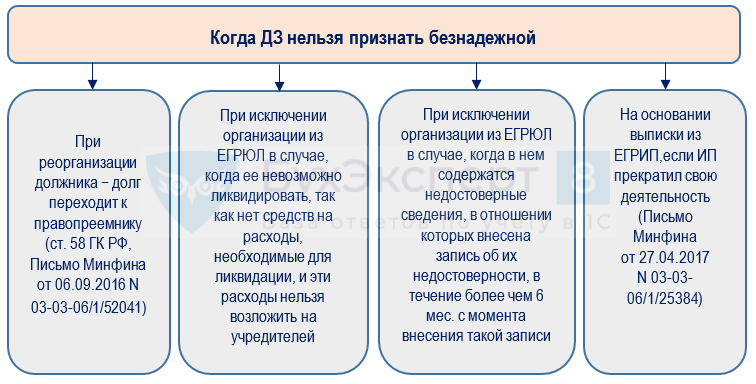

Признать безнадежной дебиторскую задолженность нельзя в ряде случаев:

Кроме того, нельзя признавать безнадежной задолженность, право требования которой налогоплательщик (не банк) приобрел. А также долги, обеспеченные залогом, поручительством, банковской гарантией.

Как выявить и подтвердить

Безнадежную задолженность, нереальную для взыскания в связи с истечением срока исковой давности, исключением дебитора (кредитора) из ЕГРЮЛ и по другим законным основаниям, выявляют при проведении инвентаризации расчетов.

Важным обстоятельством при признании долга безнадежным в БУ и НУ является наличие подтверждающих документов. По мнению чиновников, сведения о должнике из госинформсистем и документы из государственных информационных ресурсов носят официальный характер и могут использоваться для подтверждения факта безнадежной задолженности. Но при этом:

- нельзя считать первичкой для целей БУ и НУ копии сведений и документов, выгруженные из таких ресурсов;

- электронные образы документов и скриншоты, скачанные с официальных сервисов и госресурсов не могут быть единственным и достаточным документальным подтверждением «безнадежности» долга.

В НУ к документальному подтверждению расходов предъявляются особые требования — отнести безнадежный долг к внереализационным расходам можно, только если такой расход экономически оправдан и подтвержден документально (ст. 252 НК РФ). Первичные учетные документы, требования к которым установлены в ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ подтверждают данные налогового учета (ст. 313 НК РФ).

Как списать

В БУ нереальную к взысканию дебиторскую задолженность списывают за счет резерва по сомнительным долгам или за счет прочих расходов (в случае превышения суммы долга над резервом).

Наиболее частая причина списания безнадежной ДЗ — истечение срока исковой давности (трех лет с момента, когда контрагент должен был погасить задолженность).

По условиям договора Компания А (покупатель) должна была перечислить деньги компании Б (продавцу) 14.07.2020, но не сделала это. У компании Б возможность обратиться в суд за взысканием долга существует до 14.07.2023 включительно. На следующий день после этой даты (15.07.2023) ДЗ становится безнадежной и подлежит списанию (ст. 266 НК РФ).

Для списания нужны:

- акт инвентаризации расчетов;

- письменное обоснование (обычно оно приводится в протоколе заседания инвентаризационной комиссии);

- приказ руководителя.

Об особенностях заполнения акта инвентаризации расчетов в 1С, узнайте здесь >>

Проводки в БУ:

- Дт 63 Кт 62 (60,76) — долг списан за счет резерва;

- Дт 91.02 Кт 62 (60,76) — не покрытый резервом долг списан в прочие расходы.

Пять лет списанный долг учитывается за балансом.

О процедуре списания задолженности в 1С рассказываем в этой статье >>

Что делать с НДС

Минфин рекомендует:

- долги по оплате товаров, работ, услуг списать в расходы вместе с НДС;

- НДС, принятый к вычету с аванса, при списании задолженности восстановить.

Как в 1С восстановить НДС с аванса, выданного при списании дебиторской задолженности

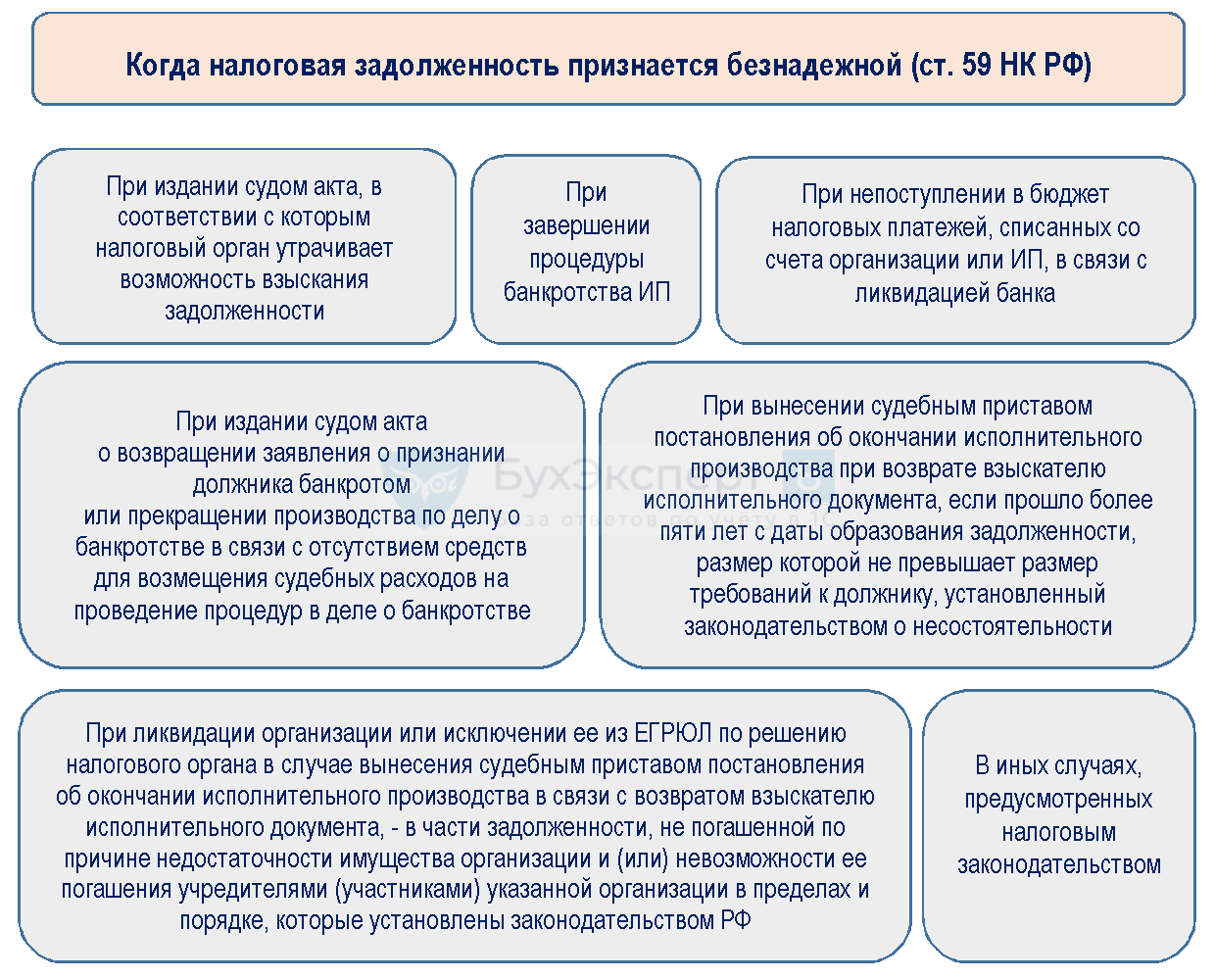

Новые правила по налоговым долгам

С 01.01.2023 утвержден новый порядок списания безнадежной задолженности по налогам (Приказ ФНС от 30.11.2022 N ЕД-7-8/1131@). Прежний механизм утратил актуальность в связи с введением единого налогового счета (ЕНС) и отражения на нем налоговой задолженности в виде отрицательного сальдо.

Для ситуации, когда налоговый долг был признан безнадежным на основании п. 4.3 п. 1 ст. 59 НК РФ, действует особое правило, — списанная задолженность подлежит восстановлению, если у налогоплательщика возникает положительное сальдо ЕНС (в размере этого сальдо).

Субъекты РФ и муниципальные власти своими НПА вправе установить дополнительные основания признания безнадежной к взысканию задолженности в части сумм региональных и местных налогов.

Как списать безнадежный налоговый долг

ФНС принимает решение о списании безнадежного долга по налогам в течение 5 рабочих дней со дня получения документов-оснований. Их перечень указан в Приложении 2 к Приказу ФНС N ЕД-7-8/1131@, а основания — в п. 1 и 4 ст. 59 НК РФ.

По каждому основанию свой документальный набор – один документ или целый комплект.

К примеру, при непоступлении платежей в бюджет из-за проблем с банком, документом на списание будут сведения из ЕГРЮЛ о ликвидации банка. А при ликвидации компании или исключении ее из ЕГРЮЛ, кроме сведений из госреестра о ликвидации юрлица потребуются сведения от пристава-исполнителя об окончании исполнительного производства (если исключение из реестра происходит из-за решения регистрирующего органа).

Решение о списании долга налоговики оформляют по форме из Приложения 1 к Приказу ФНС N ЕД-7-8/1131@.

Кратко о безнадежном долге

- Процедура выявления безнадежных долгов начинается с инвентаризации расчетов и оформления акта инвентаризации. Для списания долга понадобится письменное обоснование (обычно оно приводится в протоколе заседания инвентаризационной комиссии) и приказ руководителя.

- Нереальную к взысканию дебиторскую задолженность списывают за счет резерва или включают в расходы (БУ— прочие, НУ — внереализационные).

- Невозможно признать долг безнадежным без документального обоснования. Подтверждающие первичные документы должны отвечать требованиям Закона о бухучете N 402-ФЗ. Электронные образы документов и скриншоты, скачанные с официальных сервисов и госресурсов, не могут быть единственным и достаточным документальным подтверждением правомерности отнесения долга к безнадежному.

- Упрощенцы безнадежную дебиторку в расходах учесть не могут. При этом и выручка при ее списании в налоговом учете не признается.

- По безнадежным налоговым долгам с 2023 года действует новый порядок. ФНС принимает решение о списании таких долгам в течение 5 рабочих дней со дня получения документов-оснований.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете