В условиях жесткой рыночной конкуренции выживает тот, кто разумно использует рекламу в своих целях, формирует оптимальную рекламную политику и грамотно оптимизирует налоговые расходы за счет рекламных трат. Однако законодательство в этой сфере ужесточается: введен рекламный сбор, появляются новые нормативные требования и запреты.

Расскажем:

- что понимать под рекламными расходами

- как признают рекламные расходы в бухгалтерском учете

- какие особенности имеют расходы на рекламу в налоговых целях

- как сложности с признанием рекламных расходов решает Минфин и судьи

Содержание

Какие расходы называют рекламными

В современных НПА по БУ и НУ нет расшифровки понятия «рекламные расходы». Исходя из п. 2 ПБУ 10/99 «Расходы организации», расходом признается уменьшение экономических выгод компании в результате:

- выбытия активов (например, денежных средств)

- и (или) возникновения обязательств, приводящее к уменьшению капитала компании

У термина «реклама» есть нормативное определение.

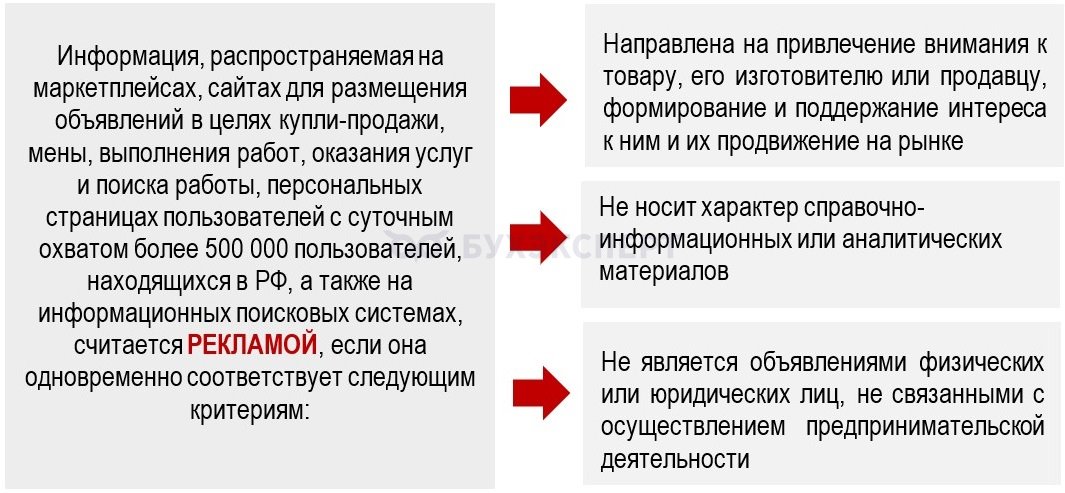

Реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (п. 1 ст. 3 Федерального закона «О рекламе» от 13.03.2006 N 38-ФЗ).

Чтобы разобраться с видами рекламных расходов, приведем несколько примеров.

Получите понятные самоучители 2026 по 1С бесплатно:

Чтобы разграничить рекламу и обычную информацию в целях признания рекламных расходов, необходимо учесть нормы Закона о рекламе и следить за законодательными обновлениями в этом вопросе, К примеру, Постановлением Правительства от 24.07.2025 N 1087 установлены специальные критерии, при которых размещенная на маркетплейсах и в интернете информация признается рекламой.

В Закон о рекламе периодически вносятся корректировки. К примеру, с 01.01.2026 начали действовать нововведения о размещении рекламы на космических объектах. (Федеральный закон от 29.09.2025 N 366-ФЗ).

Как бы не менялось законодательство, на расшифровку понятия «рекламные расходы» такие изменения особого влияния не оказывают. В 2026 году данный вид расходов по-прежнему расшифровывается как затраты, связанные с распространением всеми доступными способами информации о товарах (услугах, работах) с целью привлечения внимания потребителей и продвижения на рынке.

Правила учета и признания таких расходов в БУ и НУ различаются.

Рекламные расходы в бухгалтерском учете: нормативные основы

В действующих бухгалтерских стандартах можно отыскать лишь единичные упоминания о расходах на рекламу.

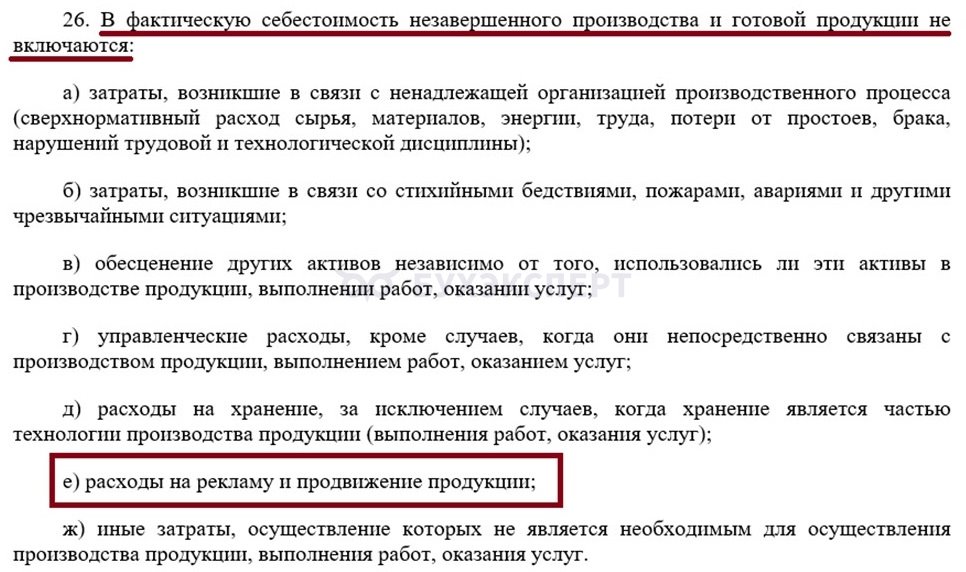

ФСБУ 5/2019 «Запасы», утвержденный Приказом Минфина от 15.11.2019 N 180н.

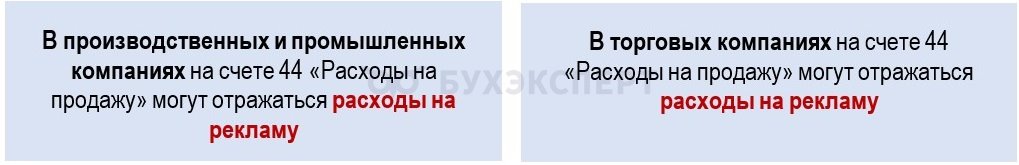

В Инструкции к Плану счетов, утв. Приказом Минфина от 31.10.2000 N 94н, рекламные расходы упоминаются дважды в разделе, посвященном счету 44 «Расходы на продажу».

В Инструкции к Плану счетов, утв. Приказом Минфина от 31.10.2000 N 94н, рекламные расходы упоминаются дважды в разделе, посвященном счету 44 «Расходы на продажу».

Можно сделать вывод, что законодатель не считает этот вид расходов сложным с позиции БУ, поэтому не раскрывает детально особенности их учета. Вне зависимости от осуществляемой деятельности (производство, торговля) в бухучете правила учета и списания таких расходов одинаковые: в себестоимость продукции и незавершенное производство такие расходы не включаются, а учитываются на счете 44 и списываются на текущие расходы.

Как учитывать рекламные каталоги, если они раздаются при встречах с потенциальными покупателями

Особенности налогового учета расходов на рекламу

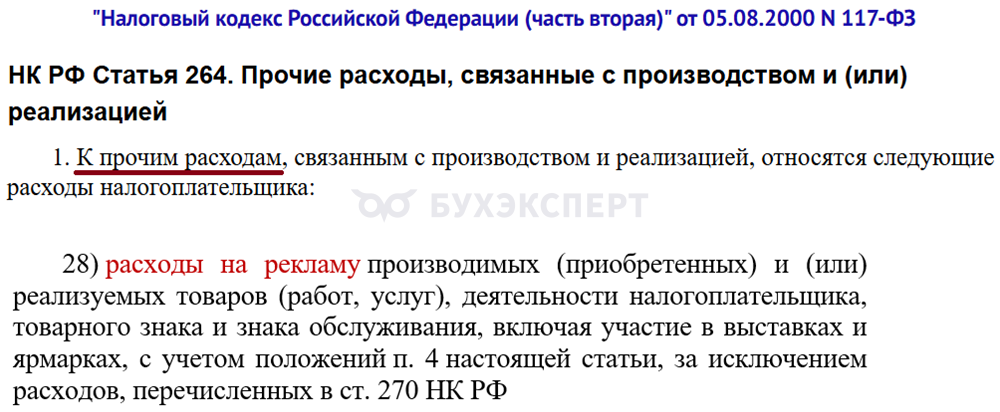

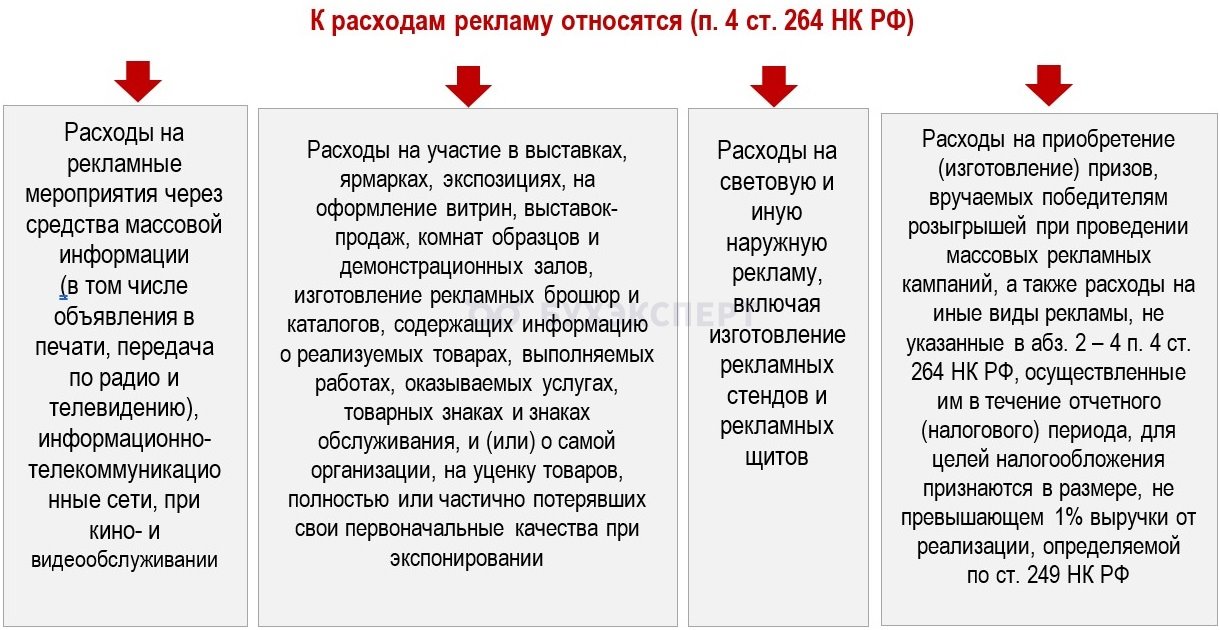

Рекламным расходам в НК РФ уделено больше внимания, так как при расчете налога на прибыль этот вид расходов учитывается по разным правилам для отдельных их видов.

В целях НУ рекламные расходы нужно разделять на 3 группы:

- ненормируемые — учесть можно любые расходы при условии их документального подтверждения и экономической обоснованности

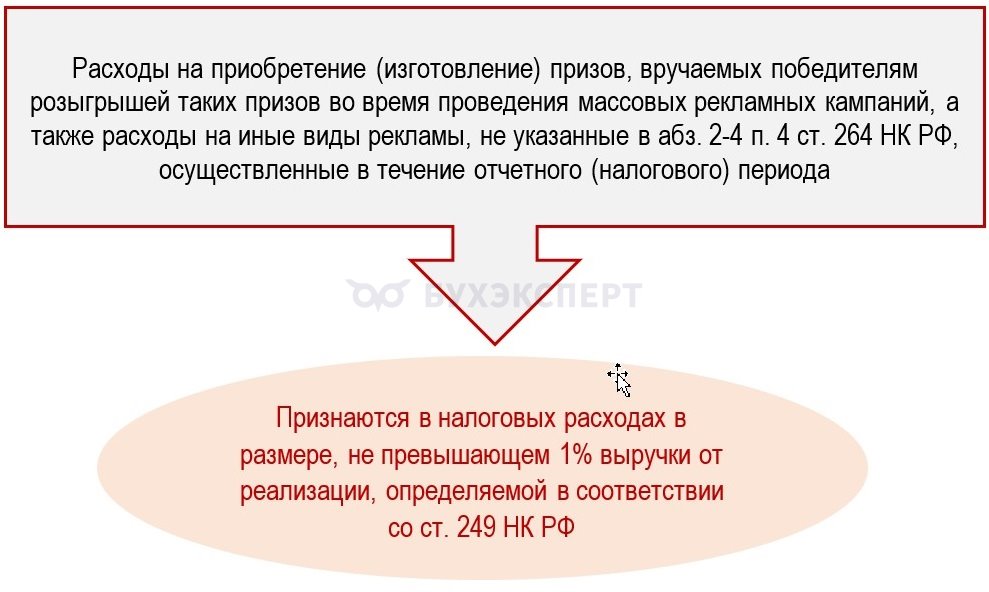

- нормируемые — отдельные виды рекламных расходов признаются в НУ с учетом ограничения (1% от выручки)

- не учитываемые — некоторые расходы учесть невозможно (например, по п. 44 ст. 270 НК РФ запрещено учитывать расходы на рекламу в интернете, если реклама размещена с нарушением законодательства, в том числе не была маркирована в установленном порядке).

Расскажем подробнее о каждом из указанных видов рекламных расходов.

Нормируемые рекламные расходы в НУ

К нормируемым расходам относятся.

Расходы на смс-рассылки, рекламные призы, раздачу сувениров с логотипом компании, образцов продукции (товара), размещение рекламы в каталогах сторонних компаний — это примеры нормируемых расходов, учитываемых в НУ в пределах 1%-норматива.

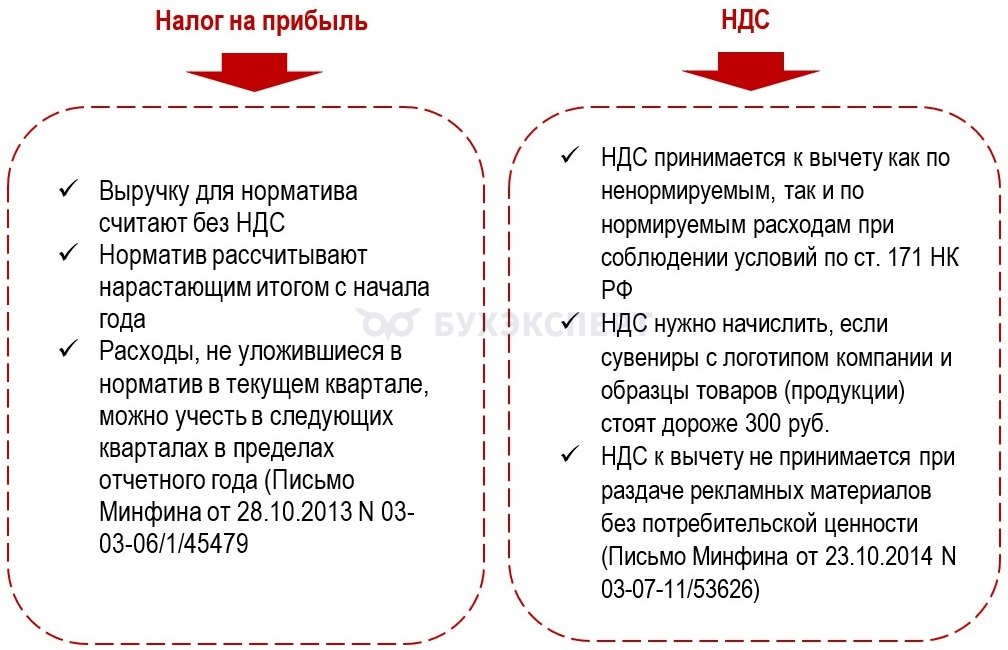

Для налога на прибыль и НДС такие расходы принимаются по специальным правилам.

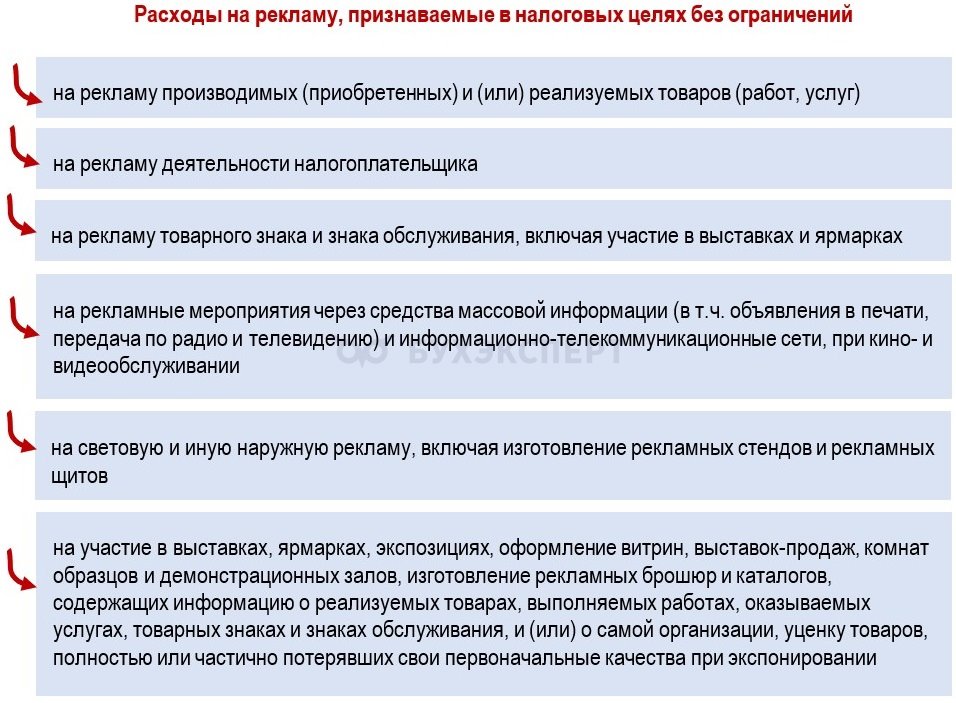

Ненормируемые рекламные расходы в НУ

Для определенных видов расходов на рекламу в НК РФ не установлен предельный размер, поэтому их можно признавать в налоговых расходах в полном объеме при условии, что их сумма подтверждена документально и расход носит экономическо-обоснованных характер.

Состав ненормируемых расходов периодически корректируется. К примеру, с 01.01.2014 к ненормируемым рекламным расходам стали относится расходы на рекламные мероприятия при кино — и видеообслуживании.

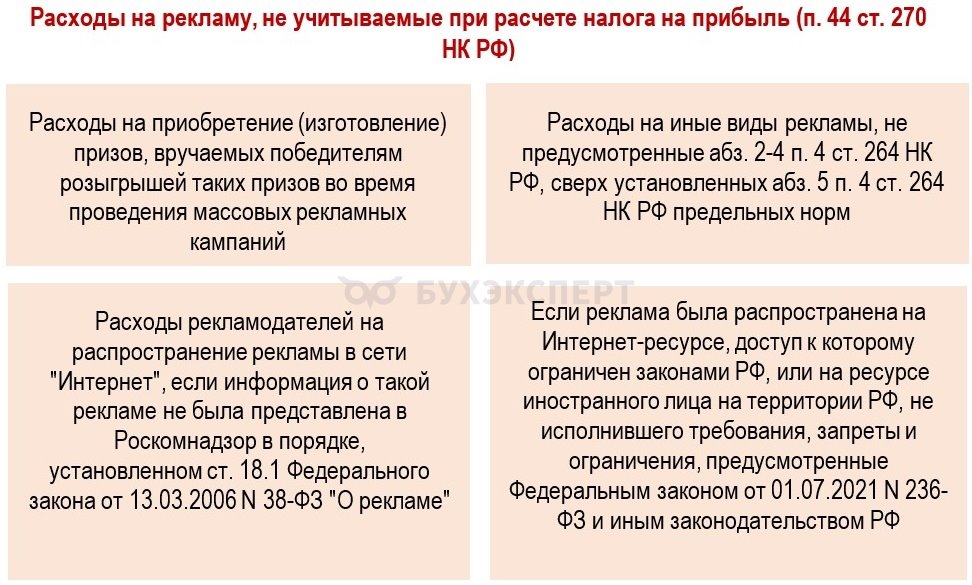

Когда расходы учесть не получится

Среди расходов, не учитываемых при расчете налога на прибыль, перечислены и некоторые виды рекламных расходов.

Компаниям и ИП, осуществляющим рекламные расходы, нужно серьезно подойти к изучению нормативной базы в этом вопросе. Иначе существенно могут вырасти риски занижения базы по налогу на прибыль при неправомерном признании отдельных видов расходов на рекламу.

В этом вопросе законодательство корректируется стремительно. К примеру, с 01.09.2025 вступил в силу Федеральный закон от 07.04.2025 N 72-ФЗ о запрете распространения рекламы на информационных ресурсах нежелательных организаций. Если такой запрет будет нарушен и реклама появится на таком ресурсе, расходы на нее в налоговых целях учесть нельзя.

Какие расходы на рекламу не признаются в налоговом учете с 2025 в 1С?

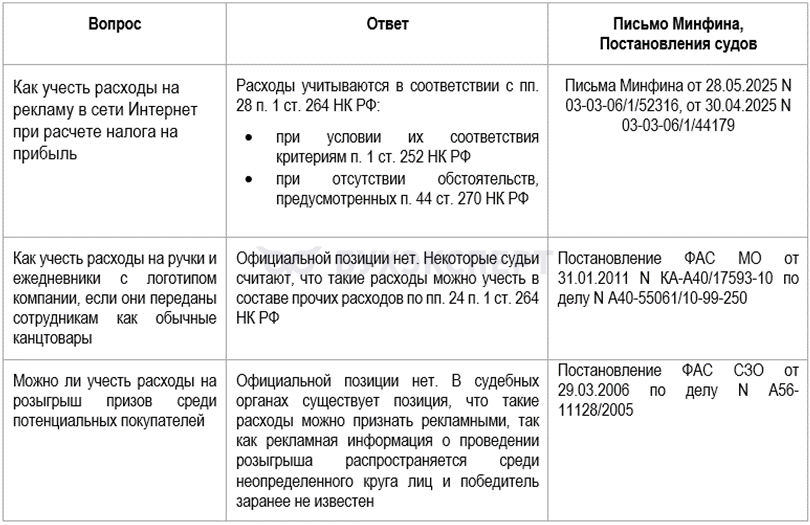

На заметку бухгалтеру: подсказки от Минфина и судебных органов

Кратко о расходах на рекламу

- Для производственных и торговых компаний в бухгалтерском учете действует единое правило по рекламным расходам — их относят на счет 44 «Расходы на продажу» и признают расходами текущего периода

- В налоговом учете рекламные расходы признают по правилам, прописанным в ст. 270 и ст. 264 НК РФ: в зависимости от вида их признают в полной сумме, нормируют, или списывают за счет чистой прибыли

- Регулярное отслеживание нормативных изменений закона о рекламе и иных сопутствующих НПА помогает компаниям и ИП верно классифицировать рекламу и снижать налоговые риски при признании рекламных затрат в налоговых целях

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете