Источник: Письмо Минфина от 15.05.2025 N 03-15-05/47702

Информация для: работодателей

Компания оплатила расходы командированным сотрудникам: билеты до места командировки и обратно, а также проживание в гостинице. Минфин разъяснил, что такие расходы отражаются в расчете по страховым взносам в общем порядке.

Порядок отражения командировочных расходов не зависит от того, как они оплачивались. Такие суммы указывают в РСВ:

- в строке 030 «Сумма выплат и иных вознаграждений, начисленных в пользу физлиц в соответствии со ст. 420 НК РФ» подраздела 1 раздела 1

- в строке 040 «Сумма, не подлежащая обложению страховыми взносами в соответствии со ст. 422 НК РФ» подраздела 1 раздела 1

- в строке 050 «База для исчисления страховых взносов» подраздела 1 раздела 1 указывается разница строк 030-040

- в графе 140 «Сумма выплат и иных вознаграждений» подраздела 3.2.1 раздела 3

- по строке 150 «База для исчисления страховых взносов в пределах предельной величины» подраздела 3.2.1 раздела 3 отражается база для исчисления взносов по конкретному сотруднику. Она представляет собой разницу суммы из графы 140 подраздела 3.2.1 раздела 3 и суммы командировочных расходов этого сотрудника

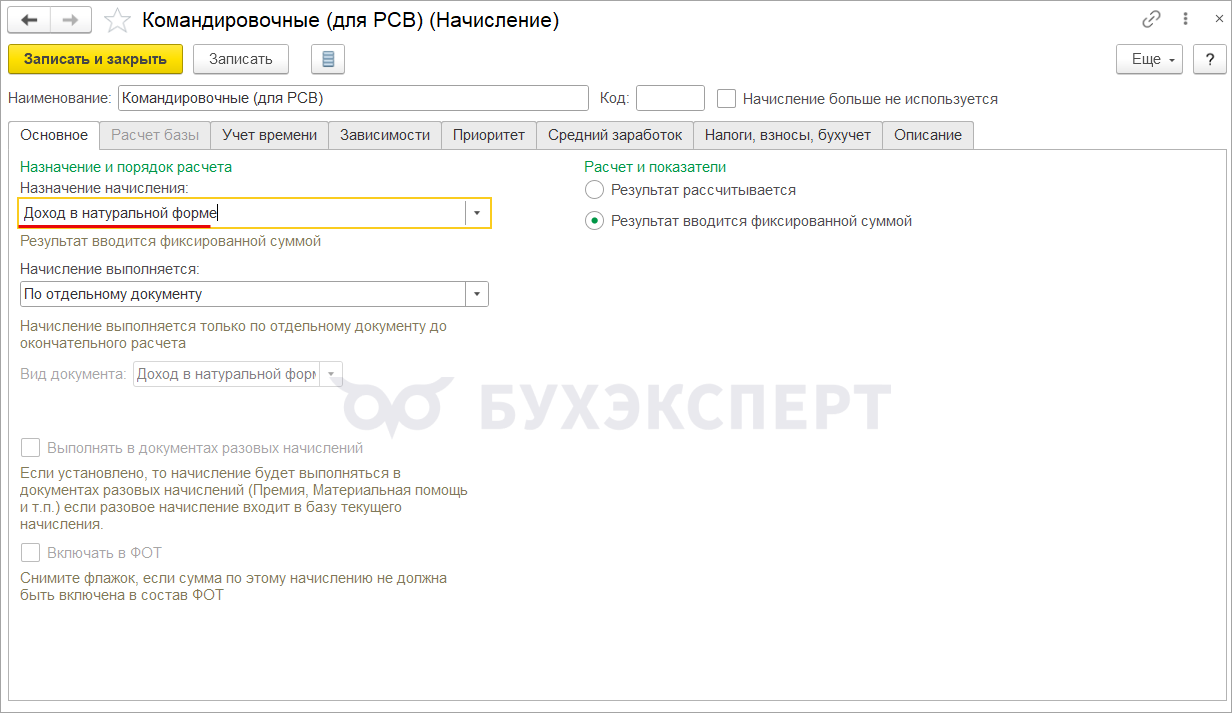

Для доступа к разделу авторизируйтесь на сайте.Чтобы командировочные расходы, оплаченные работодателем, в ЗУП 3.1 попали в РСВ, их нужно зарегистрировать как натуральный доход. Для этого создаем отдельный вид начисления (Настройка — Начисления).

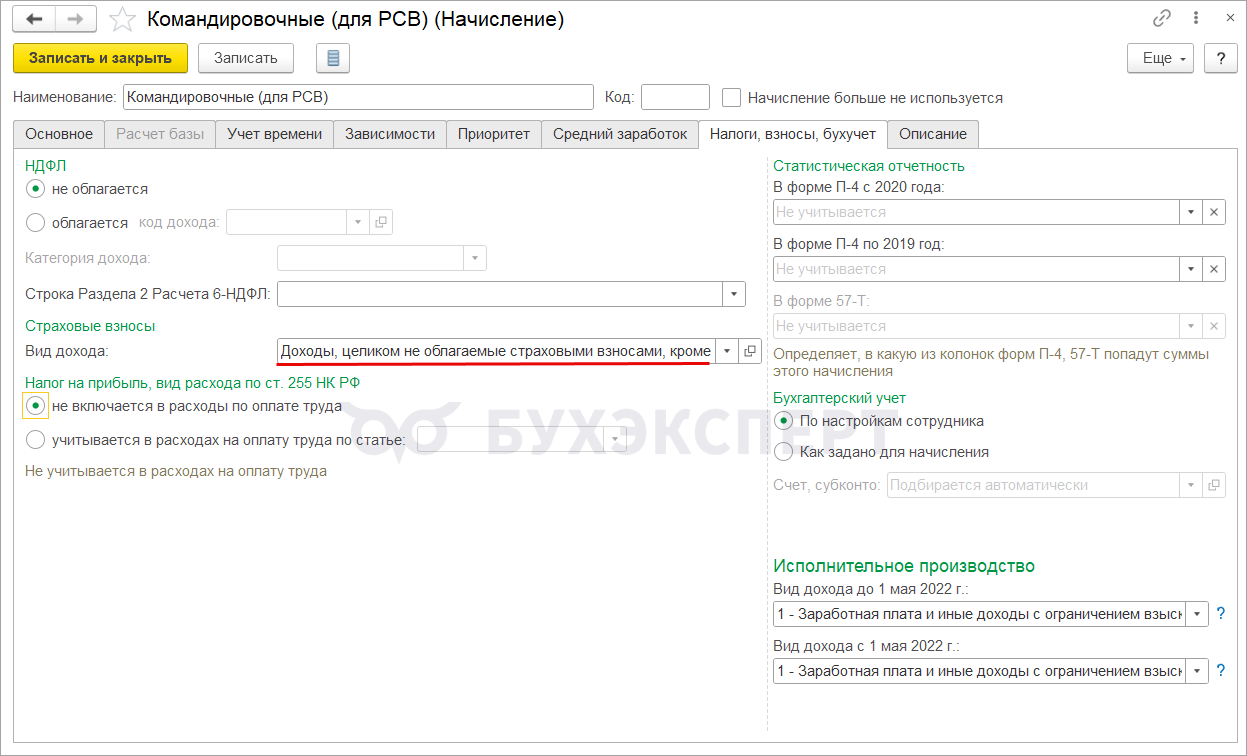

Указываем вид дохода по страховым взносам — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

Такое начисление:

- не повлияет на сумму к выплате по сотруднику

- в РСВ попадет в сумму начисленных доходов, но не будет увеличивать облагаемую базу по взносам

Подробнее о видах доходов по взносам в ЗУП 3.1 смотрите в статье Учет доходов для страховых взносов

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! Подскажите, каким начислением отражать командировочные расходы( проезд и проживание)? Если я правильно понимаю, эти натуральные расходы не должны является объектом обложения страховыми взносами.

Если организация оплатила билеты до места командировки и обратно, а также проживание в гостинице, то мнению Минфин: такие расходы отражаются в расчете по страховым взносам в общем порядке.

как это в ЗУП перенести? билеты и гостиницы в БП

А командировочные расходы, которые оплатил сам сотрудник, а потом предоставил документы для возмещения, тоже включать в РСВ или нет?

Здравствуйте! Не решусь давать ответ на вопрос, так как это уже по законодательству. У нас запланирован эфир, именно законодательный: Новый порядок командирования работников: применяем уже с 1 сентября! Разбираемся с Постановлением Правительства РФ от 16.04.2025 № 501. Законодательный обзор . Вы можете задать вопрос на странице эфира Марине Аркадьевне.

А если организация оплатила один номер в гостинице на двоих сотрудников? как же мне определить им доход..

Здравствуйте! Не решусь давать ответ на вопрос, так как это уже по законодательству. У нас запланирован эфир, именно законодательный: Новый порядок командирования работников: применяем уже с 1 сентября! Разбираемся с Постановлением Правительства РФ от 16.04.2025 № 501. Законодательный обзор . Вы можете задать вопрос на странице эфира Марине Аркадьевне.

Подскажите, пожалуйста, как занести командировочные расходы в ЗУП ( сделать настройки, отразить в РСВ и 6-НДФЛ)

Посмотрите, пожалуйста, публикации:

Суточные в пределах норм .

Суточные сверх норм в 1С 8.3 ЗУП .

Если не получится разобраться всегда будет рады помочь в Личном кабинете!

Здравствуйте! Организация покупает билеты и гостиницы для сотрудников через Smartway, их нужно отражать в РСВ?

Добрый день. Я так понимаю что нужно. Только как это сделать с наименьшими затратами. Мы пока не понимаем как))

Здравствуйте! Посмотрите поддерживающий эфир за август. Мы показали настройки для отражения Командировочных расходов не облагаемые ндфл и страховыми взносами: Поддерживающий эфир ЗУП за август — изменения и ответы на вопросы .Раздел Как отразить командировочные расходы и суточные в ЗУП 3.1

и как и где заполнять РСВ? в ЗУП нет данной информации по билетам

Здравствуйте! Чтобы в ЗУП 3.1 командировочные расходы, оплаченные работодателем, попали в РСВ, их нужно зарегистрировать как натуральный доход. Как это сделать, разобрали на примере суточных в статьях

спасибо за ответ, можете дать ссылку на статью с примерами? мне не понятен алгоритм, где брать корректные суммы по билетам на каждого сотрудника в отдельности? как их перенести в ЗУП- в ручную суммируя на калькуляторе, или есть какая то обработка, или перенос?

Чтобы в ЗУП загрузить данные можно использовать обработку: Внешняя обработка от Бухэксперт для загрузки из Excel в документы ЗУП 3.1 . Статья с примерами находится сейчас в работе, следите за новыми публикациями!

Добрый день! Письмо Минфина отвечает на вопрос, где билеты на проезд и проживание в пользу работника оплачены непосредственно организаций. Но я так понимаю, заполнение РСВ таким образом подразумевает и случаи, когда работнику выдан аванс на командировочные расходы с последующей сдачей авансового отчета?

Добрый день! В данном случае имеются в виду документально подтвержденные расходы согласно п.2. ст. 422 НК РФ:

Добрый день. Расходы на командировку в какой момент отражать? Например: Если я выдала билеты при выезде сотрудника в командировку в мае, а вернулся он из командировки в сентябре и в сентябре предоставил авансовый отчет. Когда у него возник натуральный доход, в каком месяце я должна отразить суммы выданных билетов туда и обратно, а так же суммы оплаченные за гостиницу? Не нашла разъяснений. Может у кого-то есть опыт проверки этих статей налоговиками, как объяснялись. На сколько я поняла на штраф 500 рублей за некорректное отражение отчетности, а т.к. это не повлекло уменьшения сумм страховых взносов, то и корректировку подавать мы не обязаны. Верно я понимаю?

Здравствуйте! Если у Вас есть возможность — обратитесь к специалистам ИФНС. Если мы знаем, что в отчете допущены ошибки, то лучше подавать корректировку до проверки со стороны ФНС.