Лизинг традиционно вызывает множество вопросов, особенно у лизингополучателя. Рассмотрим:

- как показать поступление ОС в лизинг в 1С 8.3 на баланс лизингополучателя;

- проводки авансового платежа по договору лизинга в 1С 8.3;

- проводки по учету лизинговых платежей у лизингополучателя в 1С 8.3;

- и многое другое.

В статье пошагово разберем пример приобретения авто в лизинг с учетом всех изменений 2022 года (с релиза 3.0.93) для организаций, имеющих право на применение упрощенных способов бухучета.

Если вас интересует пошаговый учет лизинга в 1С 8.3 на балансе лизингополучателя с 2022 (ПРОФ), то эта статья для вас.

Как аналогичную ситуацию отразить в версии КОРП смотрите здесь >>

Внимание! Чек-лист и карточку договора, о которых рассказано в видео, можно скачать здесь под плеером >>

[jivo-yes]

Содержание

- Настройка программы

- Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

- Перечисление аванса лизингодателю

- Регистрация СФ на аванс от поставщика

- Поступление ОС в лизинг в 1С 8.3 на баланс лизингополучателя

- Страхование и постановка на учет в ГИБДД транспортного средства

- Начисление ежемесячного лизингового платежа

- Регистрация СФ поставщика

- Восстановление НДС при зачете аванса поставщику

- Признание расходов в БУ и НУ

- Выкуп лизингового имущества

- Регистрация СФ поставщика

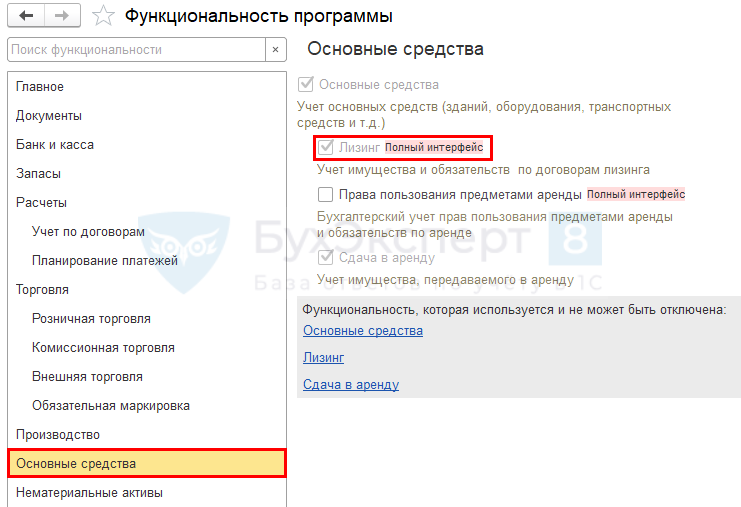

Настройка программы

Настройка функциональности

В разделе Главное — Функциональность — Основные средства установите флажок Лизинг.

Получите понятные самоучители 2026 по 1С бесплатно:

Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

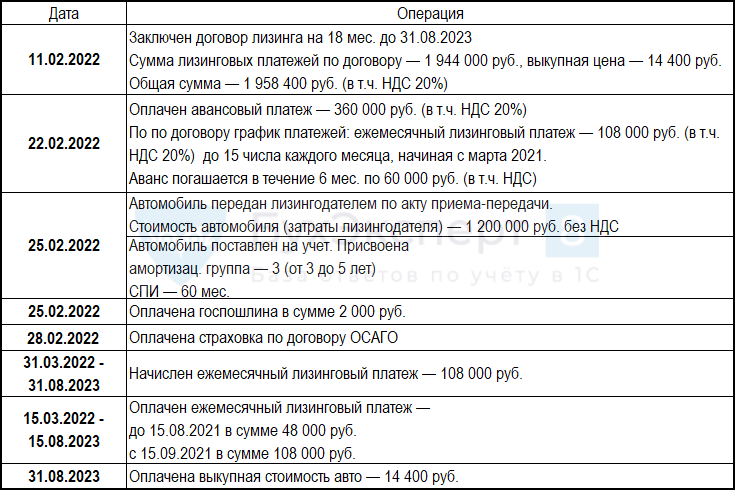

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса лизингодателю | |||||||

| 22 февраля | 60.02 | 51 | 360 000 | 360 000 | Перечисление оплаты поставщику |

Списание с расчетного счета - Оплата поставщику | |

| Регистрация СФ на аванс от поставщика | |||||||

| 22 февраля | --- | --- | 360 000 | Регистрация СФ на аванс |

Счет-фактура полученный на аванс | ||

| 68.02 | 76.ВА | 60 000 | Принятие НДС к вычету |

||||

| --- | --- | 60 000 | Отражение вычета НДС в книге покупок |

Отчет Книга покупок | |||

| Учет ППА на балансе лизингополучателя в составе ОС | |||||||

| 25 февраля | 08.04.2 | 76.07.1 | 1 632 000 | 1 632 000 | Учет арендных обязательств |

Поступление в аренду (лизинг) | |

| 01.03 | 08.04.2 | 1 632 000 | Принятие к учету ППА |

||||

| 01.К | 08.04.2 | 1 632 000 | 1 632 000 | Отражение разницы в стоимости в НУ |

|||

| 76.07.9 | 76.07.1 | 326 400 | Принятие к учету НДС |

||||

| Страхование и постановка на учет в ГИБДД транспортного средства | |||||||

| 25 февраля | 68.10 | 51 | 2 000 | Оплата госпошлины за регистра- цию ТС |

Списание с расчетного счета - Уплата налога | ||

| 26 | 68.10 | 2 000 | 2 000 | Учет затрат на госпошлину |

Операция, введенная вручную - Операция | ||

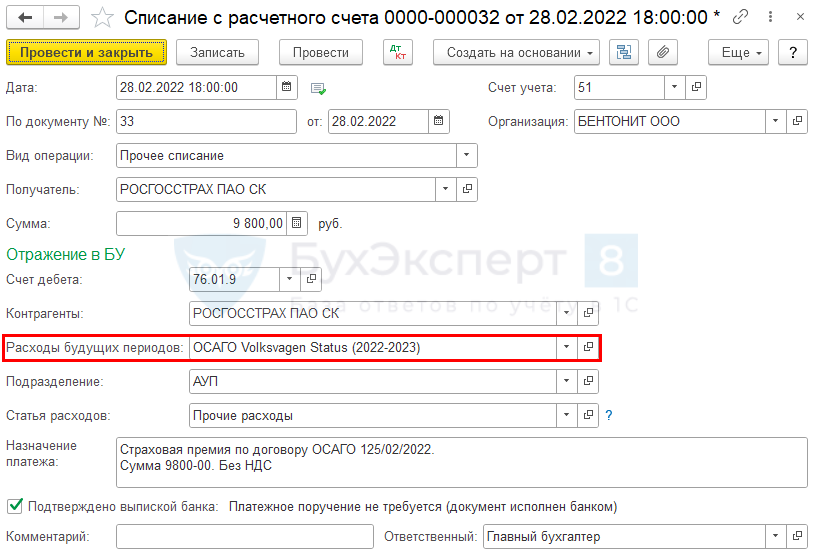

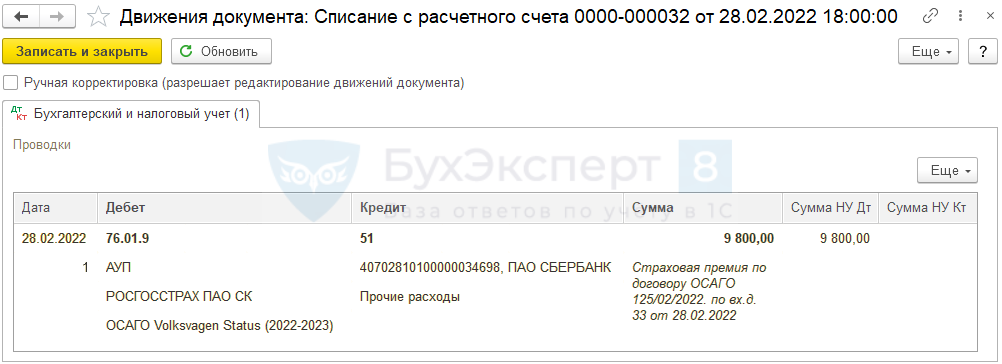

| 28 февраля | 76.01.9 | 51 | 9 800 | 9 800 | Оплата страховой премии ОСАГО |

Списание с расчетного счета - Прочее списание | |

| ЕЖЕМЕСЯЧНО | |||||||

| Перечисление ежемесячного лизингового платежа | |||||||

| 15 марта | 60.02 | 51 | 48 000 | 48 000 | Перечисление оплаты поставщику |

Списание с расчетного счета - Оплата поставщику | |

| Начисление ежемесячного лизингового платежа | |||||||

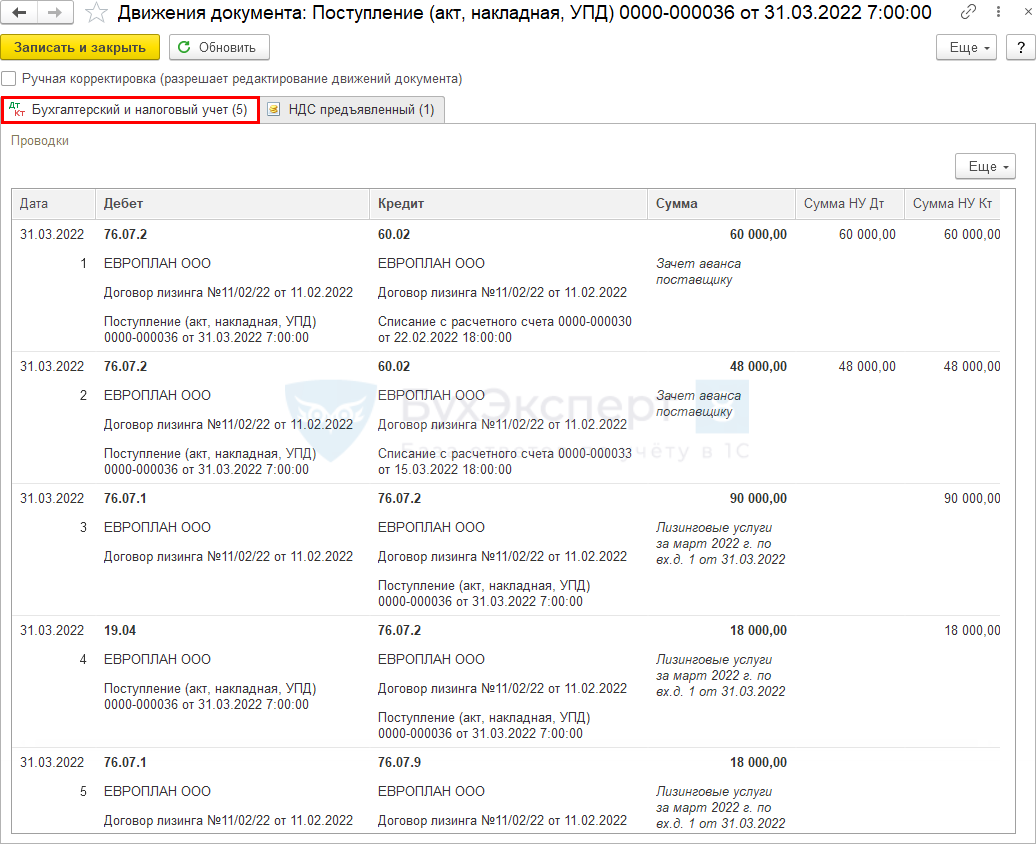

| 31 марта | 76.07.2 | 60.02 | 108 000 | 108 000 | 108 000 | Зачет аванса |

Поступление (акт, накладная, УПД) - Услуги лизинга |

| 76.07.1 | 76.07.2 | 90 000 | 90 000 | Начисление лизингового платежа |

|||

| 19.04 | 76.07.2 | 18 000 | 18 000 | Принятие к учету НДС |

|||

| 76.07.1 | 76.07.9 | 18 000 | Уменьшение расчетов по входному НДС |

||||

| Регистрация СФ поставщика | |||||||

| 31 марта | --- | --- | 108 000 | Регистрация СФ поставщика |

Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 18 000 | Принятие НДС к вычету |

||||

| --- | --- | 18 000 | Отражение вычета НДС в Книге покупок |

Отчет Книга покупок | |||

| Восстановление НДС при зачете аванса поставщику | |||||||

| 31 марта | 76.ВА | 68.02 | 10 000 | Восстановление НДС к уплате |

Формирование записей книги продаж | ||

| --- | --- | 10 000 | Отражение НДС в Книге продаж |

Отчет Книга продаж |

|||

| Признание расходов в БУ и НУ | |||||||

| 31 марта | 26 | 02.03 | 27 200 | Начисление амортизации |

Закрытие месяца - Амортизация и износ основных средств |

||

| 26 | 01.К | 90 000 | 90 000 | Признание расходов по лизинговым платежам |

Закрытие месяца - Признание в НУ арендных платежей |

||

| ВЫКУП ЛИЗИНГОВОГО ИМУЩЕСТВА в 2023 | |||||||

| Выкуп лизингового имущества, принятие собственного ОС к учету | |||||||

| 31 августа | 60.01 | 60.02 | 14 400 | 14 400 | 14 400 | Зачет аванса |

Выкуп предметов лизинга |

| 76.07.1 | 60.01 | 12 000 | 12 000 | Выкуп лизингового имущества |

|||

| 19.01 | 60.01 | 2 400 | 2 400 | Принятие к учету НДС |

|||

| 76.07.1 | 76.07.9 | 2 400 | Уменьшение расчетов по входному НДС |

||||

| 26 | 02.03 | 27 200 | Начисление последней амортизации |

||||

| 26 | 01.К | 90 000 | 90 000 | Признание расходов по лизинговым платежам |

|||

| 01.01 | 01.03 | 1 632 000 | Перемещение ОС в состав собственных |

||||

| 02.03 | 02.01 | 489 600 | Перенесение амортизации |

||||

| 01.09 | 01.К | 12 000 | 12 000 | Корректировка выкупной стоимости за счет неаморти- зируемой части в НУ |

|||

| 26 | 01.09 | 12 000 | 12 000 | Признание в текущих затратах неаморти- зируемого имущества |

|||

| Регистрация СФ поставщика | |||||||

| 31 августа | --- | --- | 14 400 | Регистрация СФ поставщика |

Счет-фактура полученный на поступление | ||

| 68.02 | 19.01 | 2 400 | Принятие НДС к вычету |

||||

| --- | --- | 2 400 | Отражение вычета НДС в Книге покупок |

Отчет Книга покупок | |||

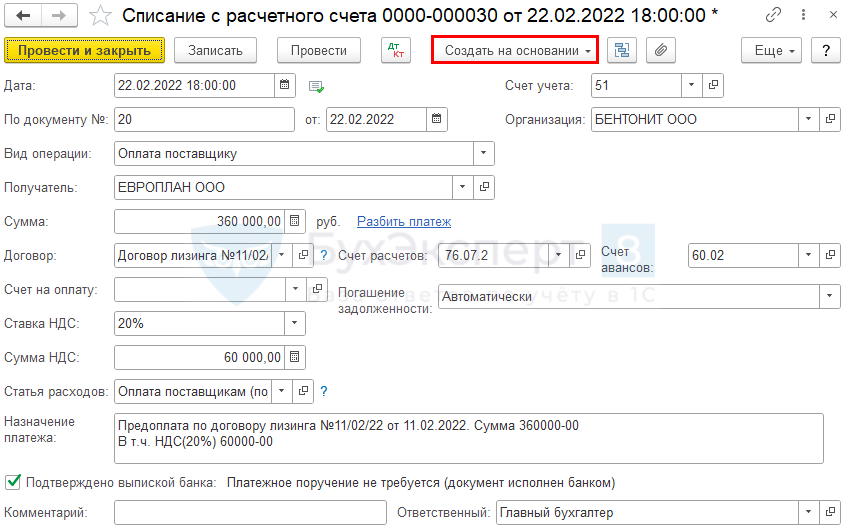

Перечисление аванса лизингодателю

Перечисление аванса лизингодателю оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

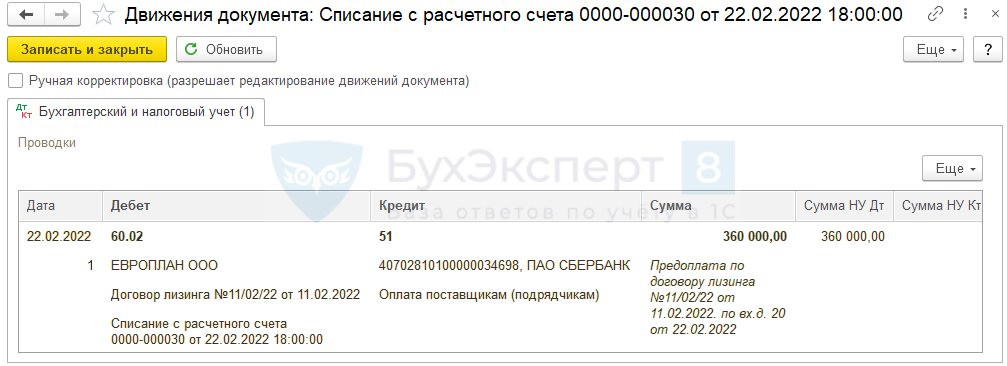

Проводки

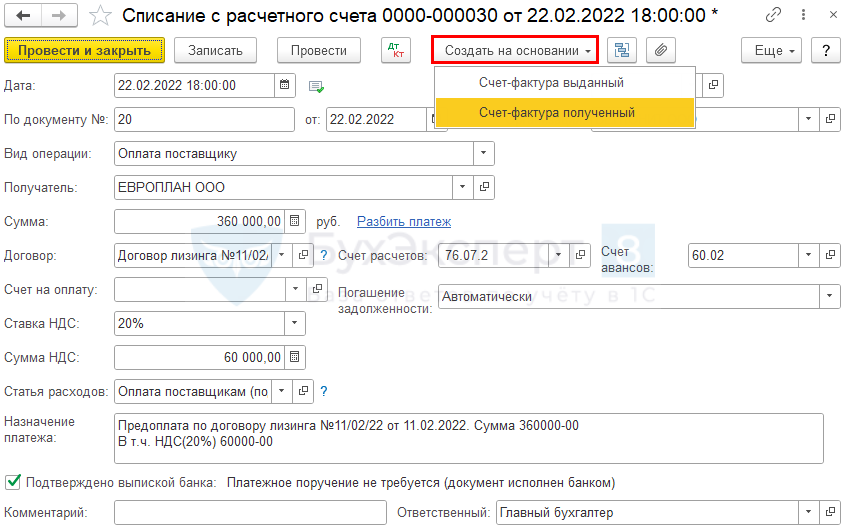

Регистрация СФ на аванс от поставщика

С аванса лизингодателю лизингополучатель может принять НДС к вычету при наличии:

- правильно оформленного СФ;

- договора, предусматривающего предоплату;

- документов на перечисление аванса.

Регистрацию счета-фактуры, выданного на аванс, можно провести из документа Списание с расчетного счета, нажав кнопку Создать на основании и выбрав Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета. Код вида операции — 02 «Авансы выданные».

Подробнее про Варианты принятия НДС к вычету по документу Счет-фактура полученный.

Поступление ОС в лизинг в 1С 8.3 на баланс лизингополучателя

На момент передачи имущества в лизинг лизингодатель не выставляет лизингополучателю счет-фактуру и не предъявляет сумму НДС. Следовательно, в момент передачи имущества в лизинг право на вычет НДС со стоимости лизингового имущества у лизингополучателя не возникает.

Право на вычет НДС у лизингополучателя возникает, когда:

- лизингодатель выставляет счет-фактуру на лизинговые платежи;

- лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

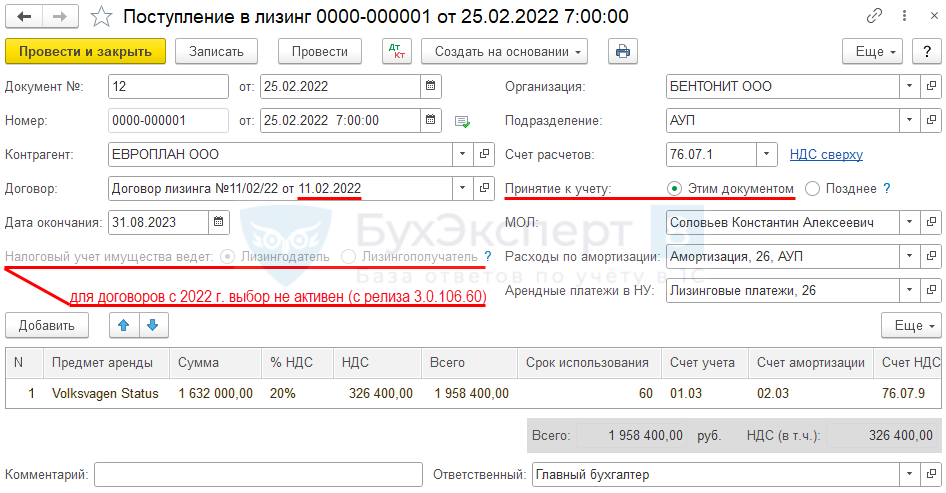

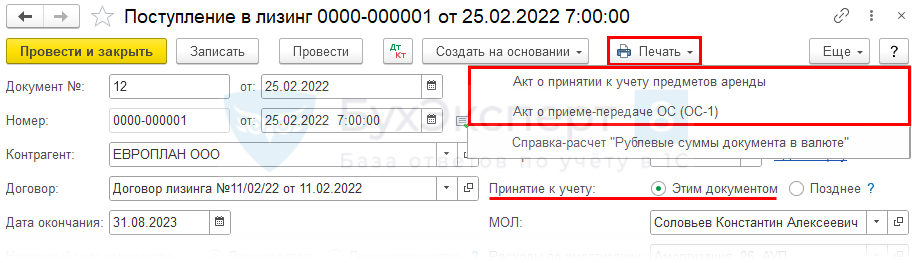

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА.

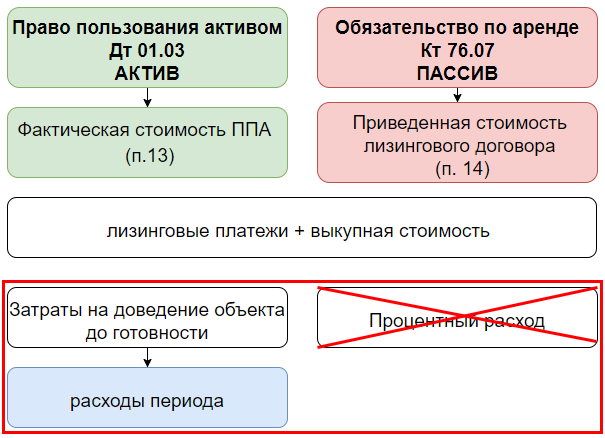

В БУ при поступлении лизингового имущества признается право пользования активом. Его стоимость формируется в зависимости от договора (п. 10, 14 ФСБУ 25/2018, п. 1 ст. 28 Закона N 164-ФЗ):

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости сделки, включая НДС, — если выкупная стоимость указана в договоре лизинга или договоре купли-продажи (даже если в договоре лизинга указано, что выкуп производится по отдельному договору);

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор лизинга не предусматривает выкупа, и поэтому выкупной стоимости в договоре нет.

Подробнее Признание ППА и Обязательства по лизингу

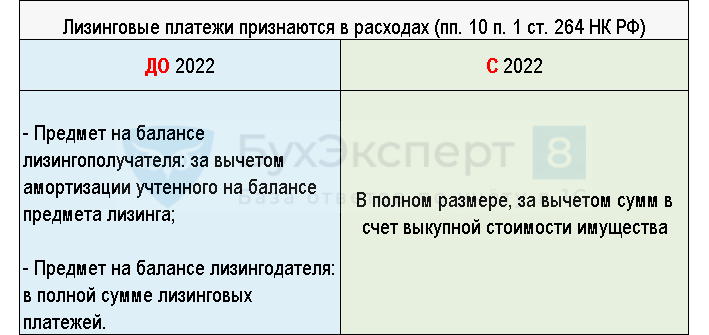

В НУ по договорам, заключенным начиная с 2022 года, лизинговое имущество учитывает и амортизирует лизингодатель (п. 1 ст. 256 НК РФ).

Заполните:

- Счет расчетов — 76.07.1 «Арендные обязательства»;

- Принятие к учету — переключатель:

- Этим документом — актив одновременно будет принят к учету;

- Позднее — потребуется дополнительно ввести документ Принятие к учету ОС с видом операции Предметы аренды;

Используйте вариант Принятие к учету — Позднее, если есть:

- дополнительные расходы на предмет аренды;

- нелинейный метод амортизации;

- специальный коэффициент амортизации;

- разные СПИ в БУ и НУ.

- Дата окончания — дата окончания договора лизинга (в нашем примере — 31.08.2023).

В табличной части укажите:

- Срок использования — ожидаемый срок эксплуатации предмета лизинга.

Можно сформировать печатные формы (с релиза 3.0.111):

- Акта о принятии к учету предметов аренды,

- Акта о приеме-передачи ОС (ОС-1)

в документах:

- Поступление в аренду;

- Поступление в лизинг.

Такой выбор возможен только при принятии объекта к учету Этим документом.

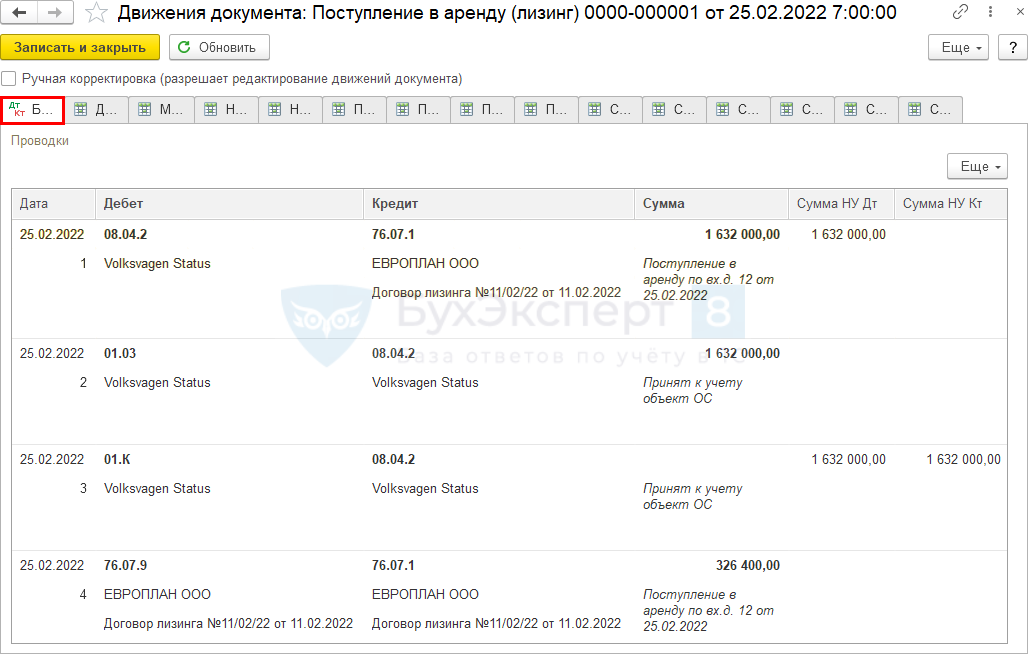

Проводки

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — арендные обязательства в сумме стоимости актива, принимаемого на баланс;

- Дт 01.03 Кт 08.04.2 — принятие на учет ППА;

- Дт 01.К Кт 08.04.2 — учет разницы между стоимостью ОС в БУ и НУ;

- Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС.

Назначение счета 01.К — учет неамортизируемой стоимости ОС в НУ, погашается при признании лизинговых платежей в расходах.

Страхование и постановка на учет в ГИБДД транспортного средства

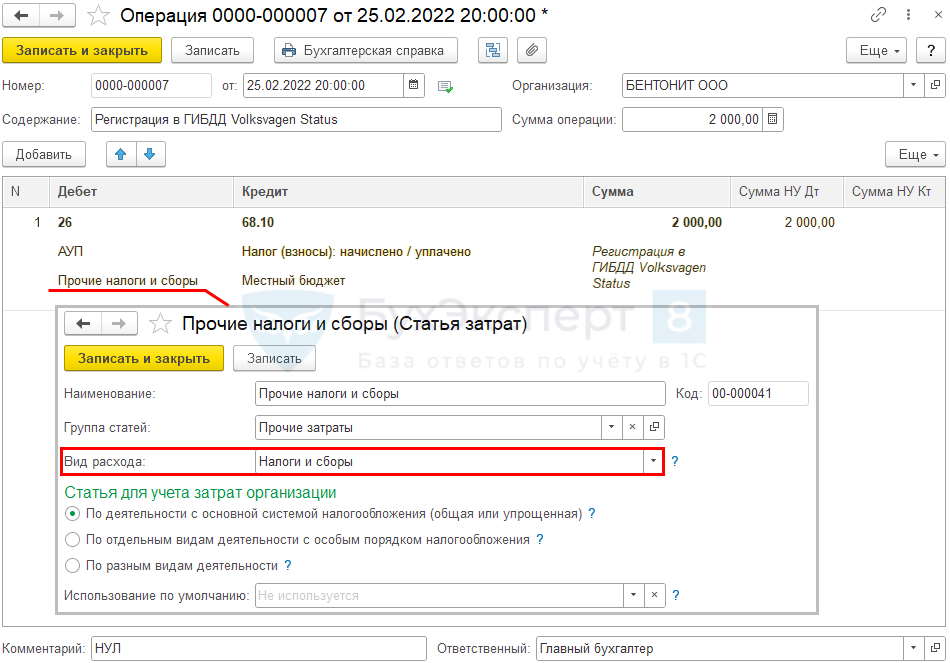

Пошлина за постановку на учет в ГИБДД учитывается в:

- БУ — для организаций на упрощенном бухучете - в расходах по обычным видам деятельности или в прочих, в зависимости от использования авто (абз. 6 п. 13 ФСБУ 25/2018, п. 5, п. 11 ПБУ 10/99);

- НУ — в составе прочих расходов (пп. 1 п. 1 ст. 264 НК РФ).

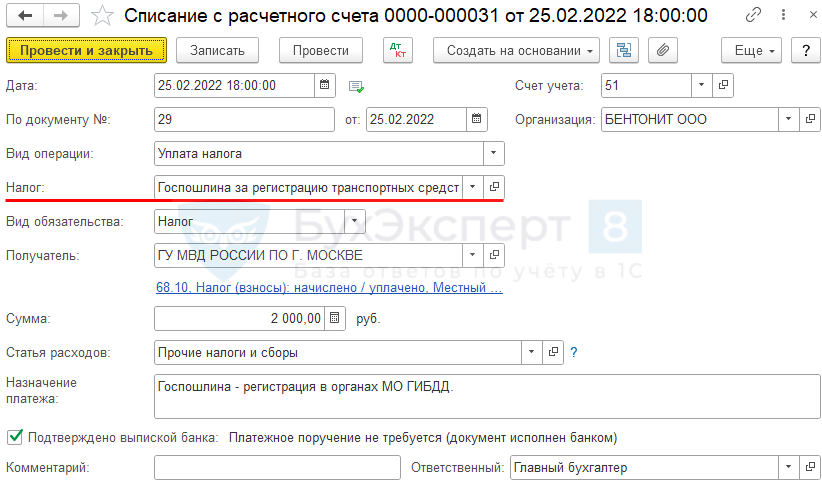

Оплата госпошлины за регистрацию ТС производится документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки.

Укажите:

- Налог — Госпошлина за регистрацию транспортных средств, выберите (при необходимости внесите) из справочника Налоги и взносы;

PDF

PDF - Вид обязательства — Налог;

- Статья расходов — Прочие налоги и сборы.

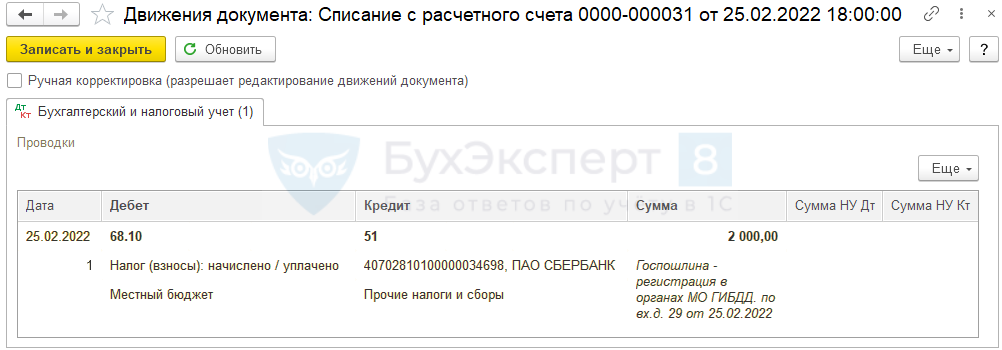

Проводки

Учет затрат на госпошлину произведите документом Операция из раздела Операции — Операции, введенные вручную.

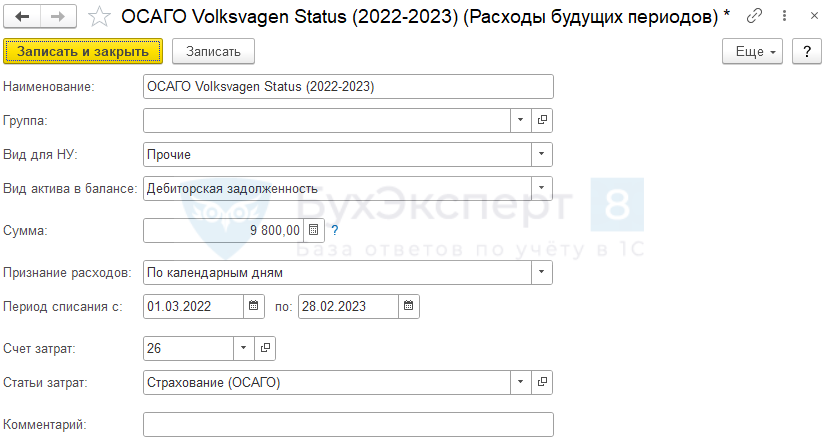

Страховая премия по программе ОСАГО — не является РБП, а признается в составе дебиторской задолженности. Ежемесячно списывается в расходы пропорционально количеству календарных дней.

ОСАГО — обязательный вид страхования, следовательно, расходы на страховую премию включаются в состав прочих (п. 2 ст. 263 НК РФ). Расходы признаются равномерно при уплате страховой премии разовым платежом, если договор заключен на срок более одного отчетного периода (п. 6 ст. 272 НК РФ).

Оплату страховой премии ОСАГО отразите документом Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса — Банковские выписки.

- Счет дебета — 76.01.9 «Платежи (взносы) по прочим видам страхования»;

- Расходы будущих периодов — выберите наименование из справочника Расходы будущих периодов. Для соответствующего значения РБП настройте форму Расходы будущих периодов.

Проводки

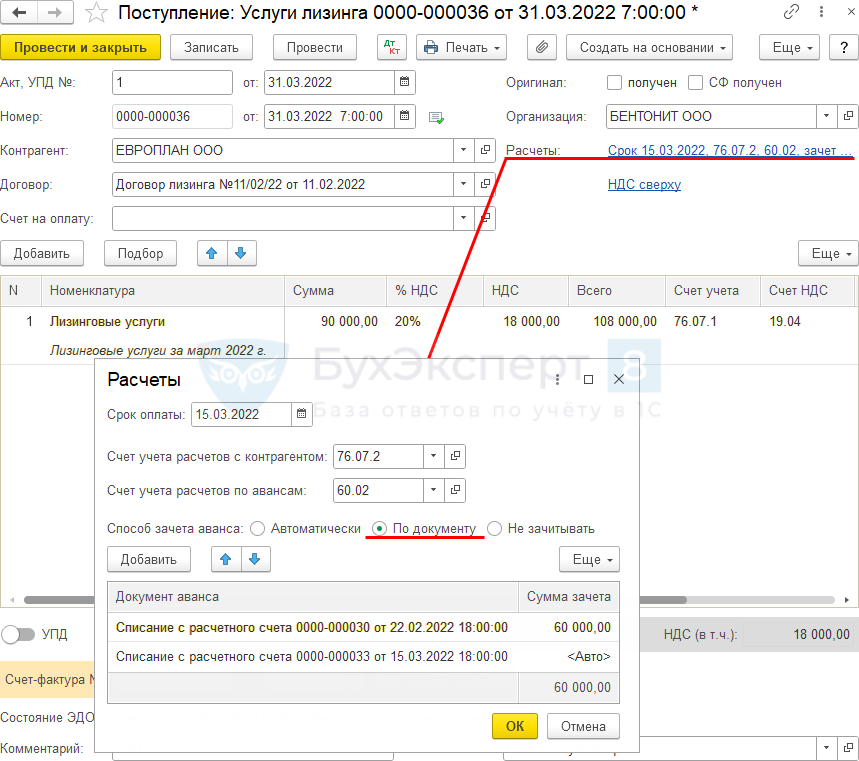

Начисление ежемесячного лизингового платежа

Ежемесячный лизинговый платеж (с 01.03.22 по 31.08.23) составляет 108 000 руб. (в т. ч. НДС 20%), включая:

- зачет авансового платежа от 22.02.2022 — 60 000 руб.;

- зачет авансового платежа от 15 числа месяца — 48 000 руб.

На сумму лизингового платежа 108 000 руб. лизингодатель ежемесячно выставляет счет-фактуру.

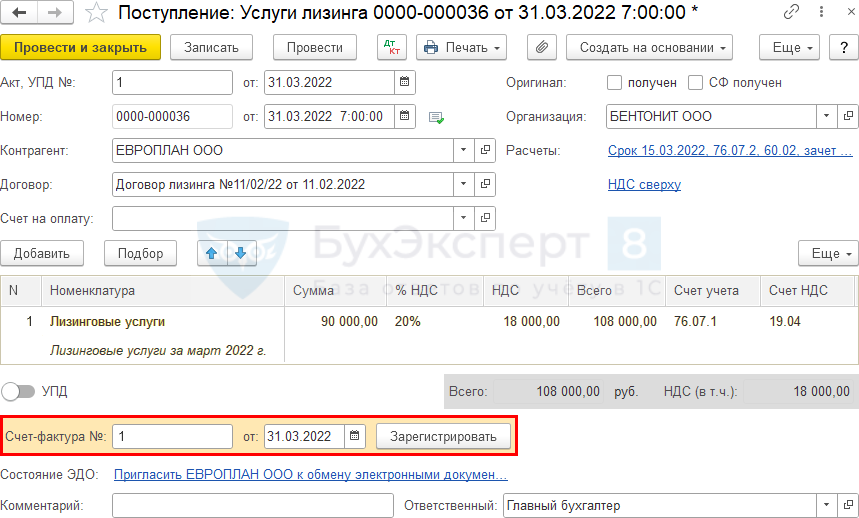

Начислите ежемесячный лизинговый платеж документом Поступление (акт, накладная, УПД) вид операции Услуги лизинга из раздела Покупки — Поступление (акты, накладные, УПД) — кнопка Поступление – Услуги лизинга.

Проводки

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акт, накладная, УПД), нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная, УПД). Код вида операции — 01 «Получение товаров, работ, услуг».

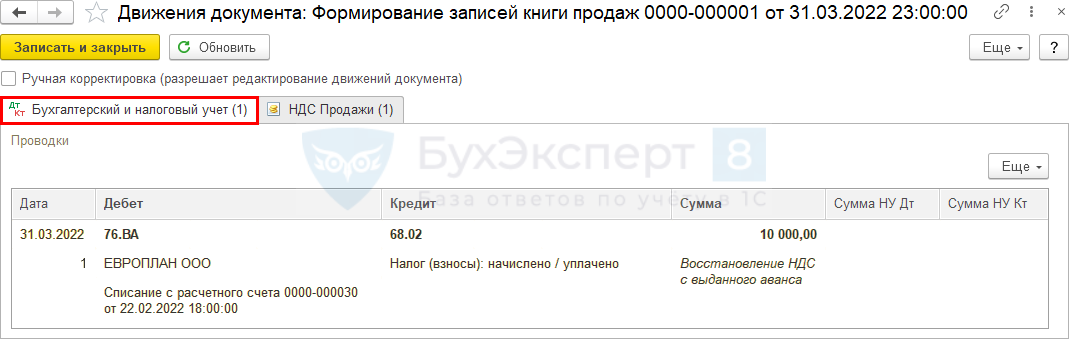

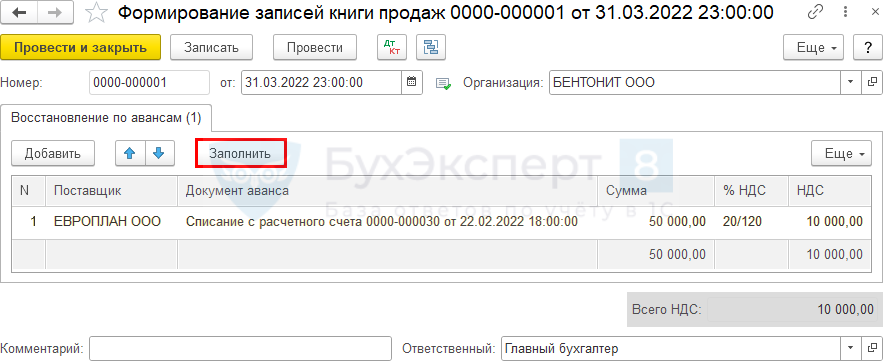

Восстановление НДС при зачете аванса поставщику

Сумма НДС с зачтенного авансового платежа подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ).

Восстановление НДС при зачете аванса поставщику производится документом Формирование записей книги продаж в конце месяца или квартала. Документ доступен из раздела Операции — Регламентные операции НДС.

В нашем примере с зачтенного аванса 60 000 руб. восстановлению подлежит:

Проводки

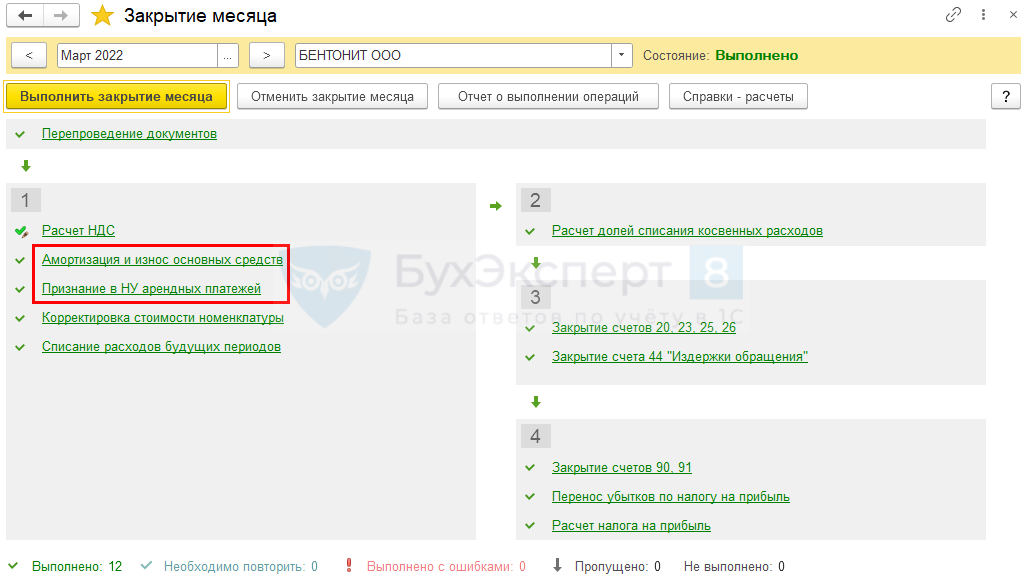

Признание расходов в БУ и НУ

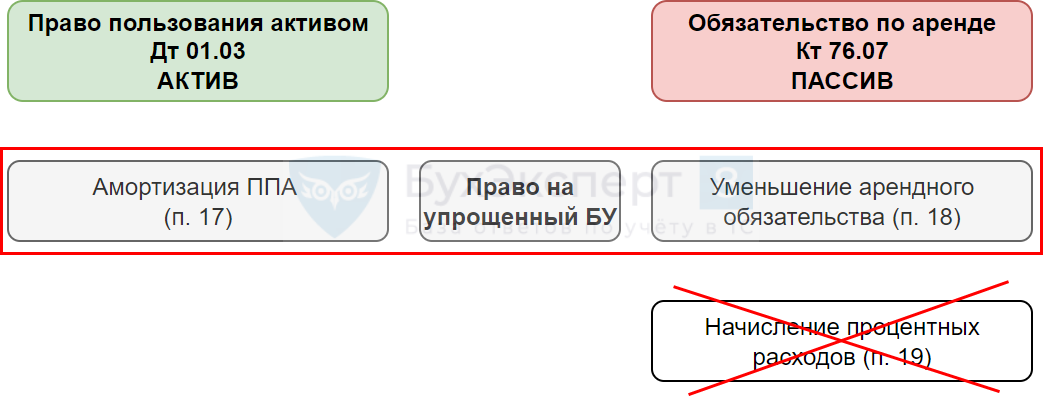

В БУ по ППА начисляется амортизация в течение срока его полезного использования (п. 17 ФСБУ 25/2018, п. 28 ФСБУ 6/2020).

С 2022 года лизинговые платежи в НУ отражаются в составе прочих расходов, связанных с производством и реализацией за вычетом сумм, в счет выкупной стоимости (пп.10 п. 1 ст. 264 НК РФ в ред. Закона от 29.11.2021 N 382-ФЗ).

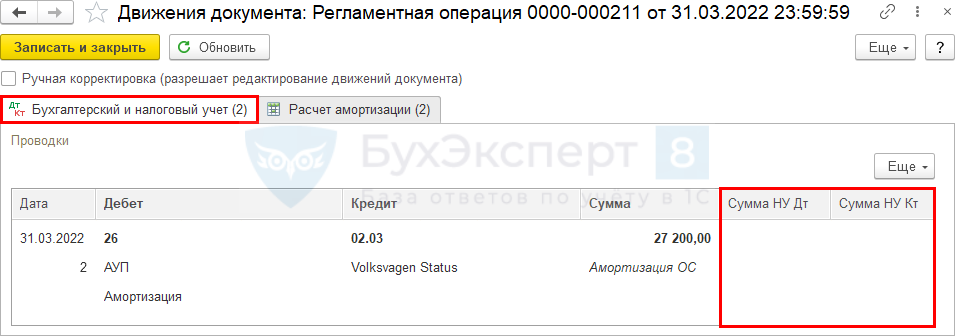

Признание расходов в БУ и НУ в конце месяца производится регламентными операциями в помощнике Закрытие месяца, раздел Операции — Закрытие месяца.

Начисление амортизации

Начисление амортизации в БУ производится регламентной операцией Амортизация и износ основных средств.

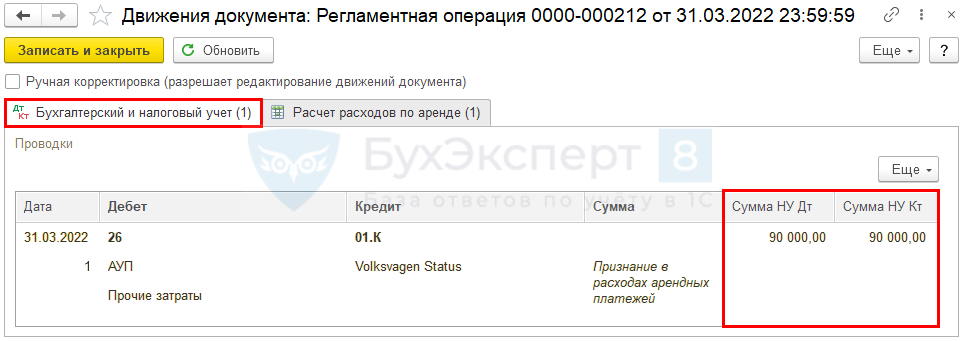

Признание в НУ лизинговых платежей

Признание расходов по лизинговым платежам производится регламентной операцией Признание в НУ арендных платежей.

Документ формирует проводку:

- Дт 26 Кт 01.К — списание в расходы НУ лизинговых платежей.

В последующие месяцы начисление и признание лизинговых платежей в расходах производится по той же схеме.

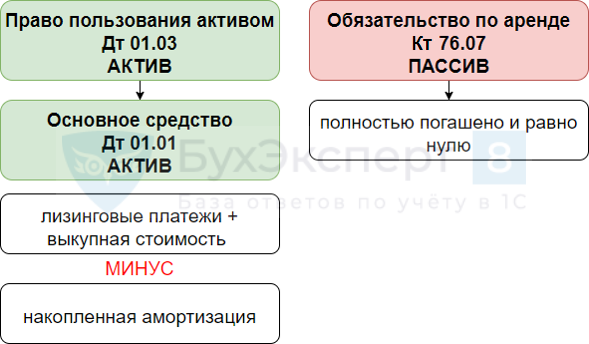

Выкуп лизингового имущества

Лизингополучатель на дату выкупа отражает:

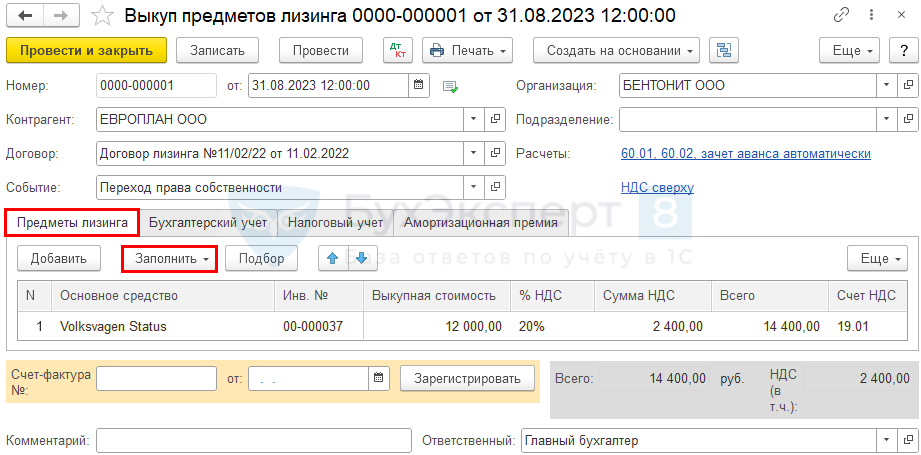

По окончании договора проведите выкуп имущества документом Выкуп предметов лизинга из раздела ОС и НМА.

Укажите в шапке:

- Событие — Переход права собственности.

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору.

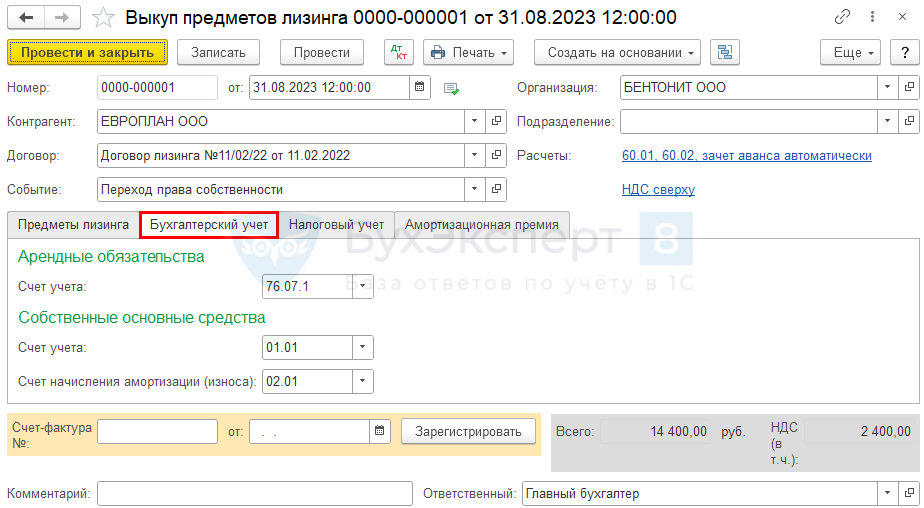

На вкладке Бухгалтерский учет счета учета заполнятся автоматически.

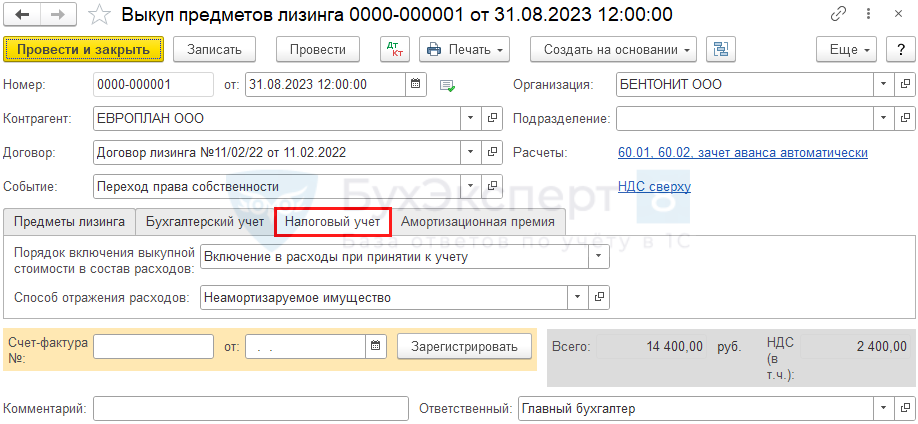

На вкладке Налоговый учет укажите:

- Порядок включения выкупной стоимости в состав расходов — можно выбрать из трех вариантов:

- Начисление амортизации — если выкупная стоимость ОС не менее 100 тыс. руб.;

- Включение в расходы при принятии к учету — если выкупная стоимость ОС меньше 100 тыс. руб. (в нашем примере выбираем этот вариант);

- Стоимость не включается в расходы — если стоимость ОС нельзя учесть НУ;

- флаг Начислять амортизацию — устанавливается при порядке включения стоимости в расходы Начисление амортизации;

- Срок полезного использования (в месяцах) — остаток СПИ после выкупа (установите самостоятельно).

Проводки

Документ формирует проводки:

- Дт 60.1 Кт 60.02 — зачет аванса поставщику по выкупной стоимости;

- Дт 76.07.1 Кт 60.01 — выкуп лизингового имущества;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 26 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 26 Кт 01.К — признание в затратах лизинговых платежей;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в периоде лизингового договора;

- Дт 01.09 Кт 01.К — корректировка выкупной стоимости в НУ;

- Дт 26 Кт 01.09 — признание в текущих затратах неамортизируемого имущества.

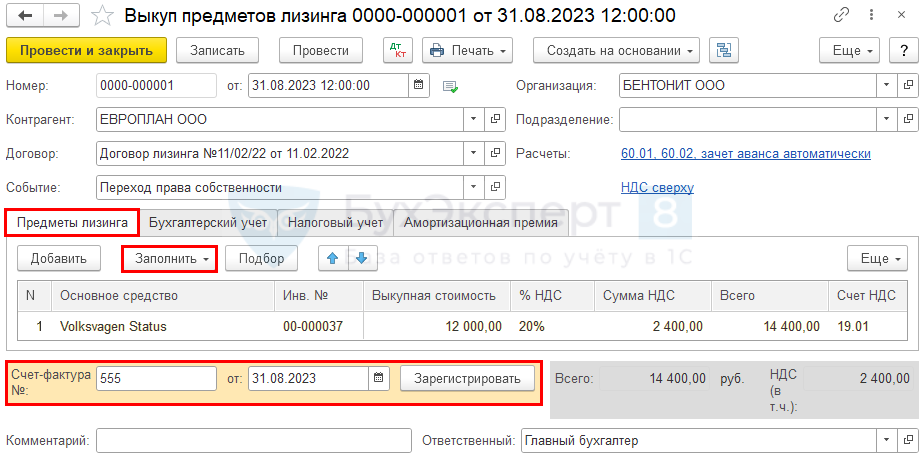

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, укажите его номер и дату внизу формы документа Выкуп предметов лизинга, нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Выкуп предметов лизинга.

- Код вида операции — 01 «Получение товаров, работ, услуг».

См. также:

- Учет лизинга у лизингополучателя, если объект на балансе лизингополучателя до 2022 в 1С (ПРОФ)

- Переход на ФСБУ 25/2018 с 2021 года у лизингополучателя, если предмет лизинга уже учтен на балансе в 1С (ПРОФ)

- Переход на ФСБУ 25/2018 с 2021 года у лизингополучателя, если предмет лизинга уже учтен на балансе в 1С (КОРП)

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за статью! Всё пошагово, понятно!

Добрый день, отличная статья, спасибо!

Только рассмотренный пример, к сожалению, не соответствует требованиям ФСБУ 25, так как учет без дисконтирования (упрощенный учет) возможен только по договором аренды, в которых не предусмотрен переход права собственности на предмет аренды к арендатору (п. 12). В рассматриваемом примере выкуп есть.

Будет отлично, если авторы стати скорректируют пример, чтобы он соответствовал требованиям ФСБУ 25 и не вводил в заблуждение читателей.

Дмитрий, спасибо за вашу обратную связь.

Рассмотрим положения ФСБУ 25 применительно к данному материалу.

11. При выполнении условий, установленных пунктом 12 настоящего Стандарта, арендатор может не признавать предмет аренды в качестве права пользования активом и не признавать обязательство по аренде в любом из следующих случаев:

а) срок аренды не превышает 12 месяцев на дату предоставления предмета аренды;

б) рыночная стоимость предмета аренды без учета износа (то есть стоимость аналогичного нового объекта) не превышает 300 000 руб. и при этом арендатор имеет возможность получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

в) арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее — упрощенные способы учета).

В случае, указанном в подпункте «а» настоящего пункта, решение о применении настоящего пункта принимается арендатором в отношении группы однородных по характеру и способу использования предметов аренды. В случаях, указанных в подпунктах «б» и «в» настоящего пункта, решение о применении настоящего пункта принимается в отношении каждого предмета аренды.

При применении настоящего пункта арендные платежи признаются в качестве расхода равномерно в течение срока аренды или на основе другого систематического подхода, отражающего характер использования арендатором экономических выгод от предмета аренды.

12. Применение арендатором пункта 11 настоящего Стандарта допускается при одновременном выполнении следующих условий:

а) договором аренды не предусмотрен переход права собственности на предмет аренды к арендатору и отсутствует возможность выкупа арендатором предмета аренды по цене значительно ниже его справедливой стоимости на дату выкупа;

б) предмет аренды не предполагается предоставлять в субаренду.

В данной статье отражено ППА т.е. требования ФСБУ 25 полностью соблюдены. Идем далее по стандарту Аренда.

13. Право пользования активом признается по фактической стоимости. Фактическая стоимость права пользования активом включает:

а) величину первоначальной оценки обязательства по аренде;

б) арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

в) затраты арендатора в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

г) величину подлежащего исполнению арендатором оценочного обязательства, в частности, по демонтажу, перемещению предмета аренды, восстановлению окружающей среды, восстановлению предмета аренды до требуемого договором аренды состояния, если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор, который вправе применять упрощенные способы учета, может рассчитывать фактическую стоимость права пользования активом исходя из подпунктов «а» и «б» настоящего пункта. При принятии такого решения затраты, указанные в подпунктах «в» и «г» настоящего пункта, признаются расходами периода, в котором были понесены.

14. Обязательство по аренде первоначально оценивается как сумма приведенной стоимости будущих арендных платежей на дату этой оценки.

Арендатор, который вправе применять упрощенные способы учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих арендных платежей на дату этой оценки.

Исходя из этого при упрощенном способе БУ, если договором предусмотрен выкуп предмета лизинга ниже справедливой стоимости — ППА есть, а дисконтирования нет.

Что и продемонстрировано в материале «Лизинг у лизингополучателя без дисконтирования в 1С (ПРОФ)».

По тексту вопроса так

«учет без дисконтирования (упрощенный учет) возможен только по договором аренды, в которых не предусмотрен переход права собственности на предмет аренды к арендатору»

следует перефразировать так

«учет без ППА (упрощенный учет) возможен только по договором аренды, в которых не предусмотрен переход права собственности на предмет аренды к арендатору».

Если что-то другое имелось в виду, то уточните, пожалуйста, с ссылками на конкретный текст ФСБУ 25 для лучшего понимания ситуации.

День добрый! Есть другое мнение касаемо госпошлины в бухучете: В БУ первоначальную стоимость ОС формирует его владелец — лизингодатель. Госпошлина, уплачиваемая лизингополучателем за регистрацию автомобиля, включается в фактическую стоимость права пользования активом (пп. «в» п. 13 ФСБУ 25/2018). Госпошлину за регистрацию автомобиля лизингополучатель учитывает: Дт 08.04.2 Кт 68.10.

Так на что ссылаться: на пп. «в» п. 13 ФСБУ 25/2018 или на п. 5, п. 11 ПБУ 10/99 при учете госпошлины?

Вот здесь пример с ответом про ФСБУ

Учет госпошлины при покупке авто в лизинг

.

Добрый день!

Данная статья описывает упрощенный порядок учета имущества, взятого в лизинг, без дисконтирования и включения в первоначальную стоимость затрат арендатора в связи с поступлением предмета аренды из пп. «в» п. 13 ФСБУ 25/2018 (п. 14, абз. 6 п. 13 ФСБУ 25/2018).

Полный учет лизинга для организаций, не имеющих права на упрощенные способы бухучета можно посмотреть здесь Лизинг у лизингополучателя с дисконтированием и доп. затратами в 1С (КОРП)

Добрый день!

В данной статье обязательство по аренде сформировано с учетом выданного аванса, хотя согласно п. 14 ФСБУ 25 оно должно быть сформировано исходя из будущих арендных платежей.

Получается, первоначальное обязательство по аренде формируется на счете 76.07.1 некорректно?

Обязательство формируется корректно с учетом законодательства — п. 14 ФСБУ 25.

Данная статья предназначена для тех организаций, которые имеют право на упрощенный БУ.

О чем сообщено в начале материала.

Подробнее на скрине.

Тогда вопрос по трактовке: сумма номинальных величин будущих арендных платежей разве не равна 1 958 400,00 минус 360 000,00 = 1 598 400,00?

Номинальный платеж — это сумма арендной платы по договору.

В этом и состоит смысл упрощенного бухгалтерского учета.

В данном примере — 1 958 400,00 в т.ч НДС 20%.

Базовые понятия ФСБУ 25

Вариант полного БУ

Лизинг у лизингополучателя с дисконтированием и доп. затратами в 1С (КОРП)

Добрый день, помогите пожалуйста, в лизинге новичок, все сделала согласно примеру, спасибо огромное, очень всё понятно, ООО на УСН, в программе почему то вообще отсутствует галочка о применении пбу 25, (соотв-но 9 и 77 счетов нет, пока не разобралась на упрощенке они должны быть или нет)при операции выкуп лизингового авто появляется счет 01.01дебетовый и я не знаю как его закрыть, подскажите пожалуйста что делать?

Если имеете в виду галочку про применении ПБУ 18 и сальдо по счетам 09 и 77 — это только на ОСНО.

На УСН такого нет.

Если про что-то другое, то лучше на скрине показать, что именно.

Пригодится — на УСН свои нюансы

Лизинг у лизингополучателя без дисконтирования при УСН в 1С (ПРОФ)

Как восстановить расходы УСН при продаже лизингового имущества после выкупа ранее 3х лет в 1С?

Спасибо за ответ, про 01 разобралась, ОС будет висеть не закрытым пока не продам его или не спишу

Светлана, отлично, что все встало на свои места. 🍀🍀🍀 Спасибо, что поделились.

Да, если в результате выкупа формируется ОС, то будет сальдо по счету 01.