Учет лизинга при УСН имеет свои особенности. Разберем на примере, как упрощенцам «доходы – расходы» отражать лизинговые операции в налоговом учете и в программе 1С.

Теоретические основы отражения лизинга в БУ одинаковы на любой системе налогообложения и рассмотрены в статье Особенности применения ФСБУ 25/2018 по договорам лизинга.

Содержание

- Настройка функциональности

- Пошаговая инструкция

- Перечисление аванса лизингодателю

- Принятие к учету ППА

- Перечисление ежемесячного лизингового платежа

- Начисление ежемесячного лизингового платежа

- Выкуп лизингового имущества, принятие собственного ОС к учету

- Начисление амортизации после выкупа

- Признание расходов на приобретение ОС для УСН

Настройка функциональности

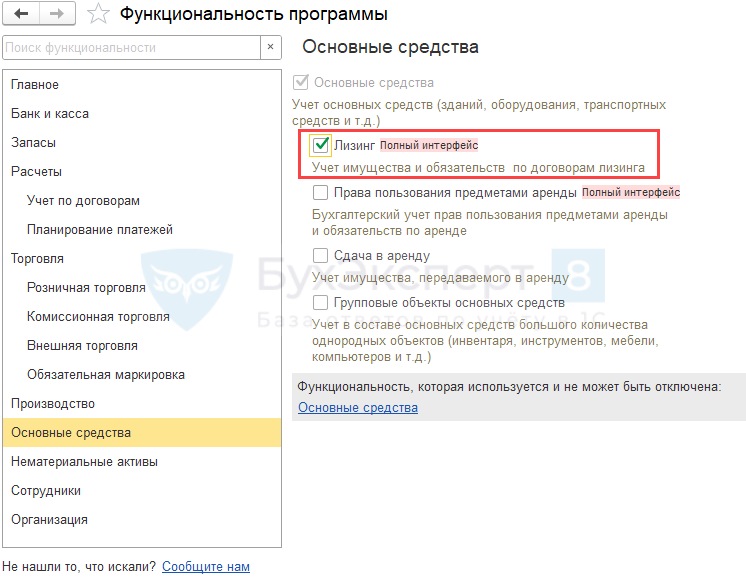

Чтобы включить в программе 1С механизм учета лизинга, в разделе Главное — Функциональность — Основные средства установите флажок Лизинг.

Пошаговая инструкция

19 января 2024 заключен договор лизинга на 24 мес. — с 1 февраля 2024 по 31 января 2026. Приобретается авто, СПИ 60 мес. Сумма договора — 1 980 000 руб. (в т. ч. НДС 20% — 330 000 руб.), 1 650 000 руб. без НДС:

- лизинговые платежи — 1 800 000 руб. (в т. ч. НДС 20% — 300 000 руб.), 1 500 000руб. без НДС;

- выкупная цена автомобиля — 180 000 руб. (в т. ч. НДС 20% — 30 000 руб.), 150 000руб. без НДС.

22 января перечислен аванс — 360 000 руб. (в т. ч. НДС 20% — 60 000 руб.), 300 000 руб. без НДС, который будет погашаться в течение 12 мес. по 30 000 руб.

01 февраля автомобиль передан по акту приема-передачи.

Ежемесячно оплачиваются:

- 1-12 лизинговый платеж (с 01.02.2024 по 31.01.2025) — 90 000 руб. (в т. ч. НДС 20% — 15 000 руб):

- зачет авансового платежа — 30 000 руб.;

- оплата — 60 000 руб. до 22 числа каждого месяца.

- 13-24 лизинговый платеж (с 01.02.2025 по 31.01.2026) — 60 000 руб. (в т. ч. НДС 20% — 10 000 руб.):

- оплата — 60 000 руб. до 22 числа каждого месяца.

На сумму лизингового платежа лизингодатель ежемесячно выставляет счет-фактуру.

22 января 2026 перечислен последний лизинговый платеж и выкупной платеж — 180 000 руб. (в т. ч. НДС 20%).

31 января право собственности на автомобиль перешло к организации.

Организация вправе применять упрощенные способы ведения бухгалтерского учета и не применяет дисконтирование.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Перечисление аванса лизингодателю | ||||||

| 22 января | 60.02 | 51 | 360 000 | Перечисление аванса лизингодателю | Списание с расчетного счета — Оплата поставщику |

|

| Принятие к учету ППА | ||||||

| 01 февраля | 08.04.2 | 76.07.1 | 1 650 000 | Учет арендных обязательств | Поступление в лизинг | |

| 01.03 | 08.04.2 | 1 650 000 | Принятие к учету актива | |||

| 76.07.9 | 76.07.1 | 330 000 | Принятие к учету НДС | |||

| Перечисление ежемесячного лизингового платежа | ||||||

| 22 февраля | 60.02 | 51 | 60 000 | Перечисление лизингового платежа за февраль | Списание с расчетного счета — Оплата поставщику |

|

| Начисление ежемесячного лизингового платежа (1-й год) | ||||||

| 29 февраля | 76.07.1 | 76.07.2 | 75 000 | Начисление лизингового платежа | Поступление (акт, накладная, УПД) — Услуги лизинга |

|

| 26 | 76.07.2 | 15 000 | Начисление лизингового платежа в части НДС | |||

| 76.07.1 | 76.07.9 | 15 000 | Уменьшение расчетов по входящему НДС | |||

| 76.07.2 | 60.02 | 90 000 | Зачет аванса | |||

| — | — | — | 90 000 | Расход. Стоимость оплаченных услуг за текущий месяц | ||

| Начисление ежемесячного лизингового платежа (2-й год) | ||||||

| 28 февраля | 76.07.1 | 76.07.2 | 50 000 | Начисление лизингового платежа | Поступление (акт, накладная, УПД) — Услуги лизинга |

|

| 26 | 76.07.2 | 10 000 | Начисление лизингового платежа в части НДС | |||

| 76.07.1 | 76.07.9 | 10 000 | Уменьшение расчетов по входящему НДС | |||

| 76.07.2 | 60.02 | 60 000 | Зачет аванса | |||

| — | — | — | 60 000 | Расход. Стоимость оплаченных услуг за текущий месяц | ||

| Выкуп лизингового имущества, принятие собственного ОС к учету | ||||||

| 31 января | 76.07.2 | 60.02 | 180 000 | Зачет аванса | Выкуп предметов лизинга | |

| 76.07.1 | 76.07.2 | 180 000 | Начисление лизингового платежа | |||

| 01.01 | 76.07.9 | 30 000 | НДС включен в стоимость актива (исправить вручную) | |||

| 20.01 | 02.03 | 27 500 | Начисление последней амортизации | |||

| 01.01 | 01.03 | 1 650 000 | Перемещение ОС в состав собственных | |||

| 02.03 | 02.01 | 632 500 | Перенесение амортизации | |||

| Начисление амортизации после выкупа | ||||||

| 29 февраля | 26 | 02.01 | 28 310,81 | Начисление амортизации | Закрытие месяца — Амортизация и износ ОС |

|

| Признание расходов на приобретение ОС для УСН | ||||||

| 31 марта 30 июня 30 сентября 31 декабря |

— | — | — | 45 000 | Расход. Стоимость ОС | Закрытие месяца — Признание расходов на приобретение ОС для УСН |

Перечисление аванса лизингодателю

Авансовый платеж по договору лизинга учитывается в расходах по мере зачета (п. 2 ст. 346.17 НК РФ, Письмо Минфина от 30.03.2012 N 03-11-06/2/49).

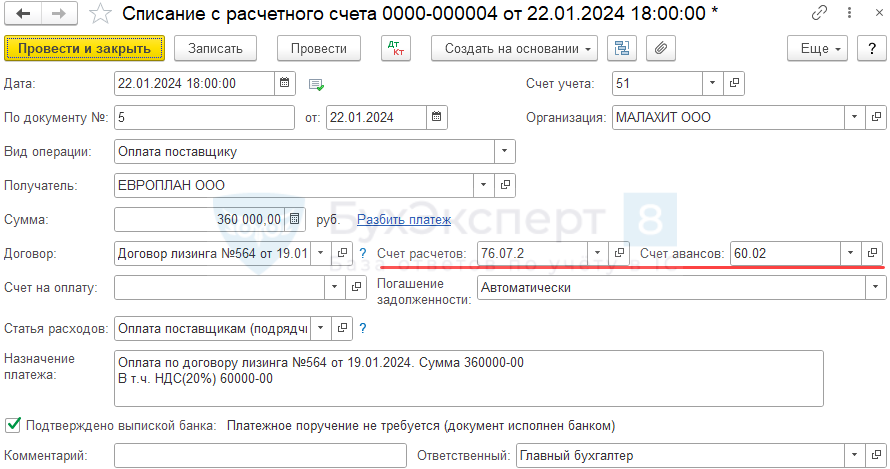

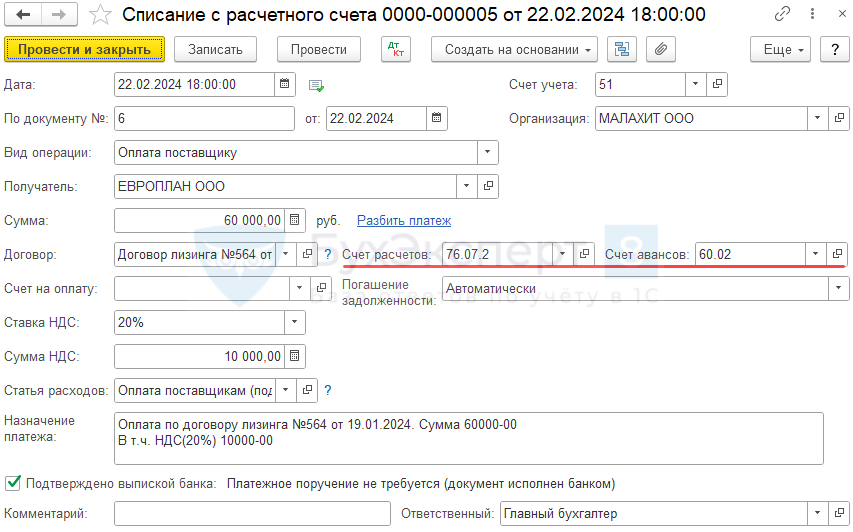

Перечисление аванса поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Укажите:

- Сумма — сумма аванса, согласно выписке банка;

- Договор — договор с лизингодателем;

- Счет расчетов — 76.07.2 «Задолженность по арендным платежам»;

- Счет авансов — 60.02 «Расчеты по авансам выданным»;

- Статья расходов — статья из справочника Статьи движения денежных средств Оплата поставщикам (подрядчикам).

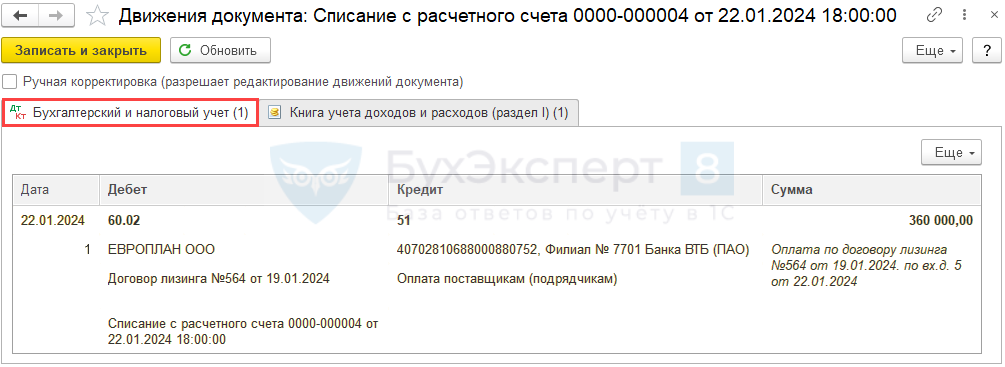

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 — перечислен аванс лизингодателю.

Принятие к учету ППА

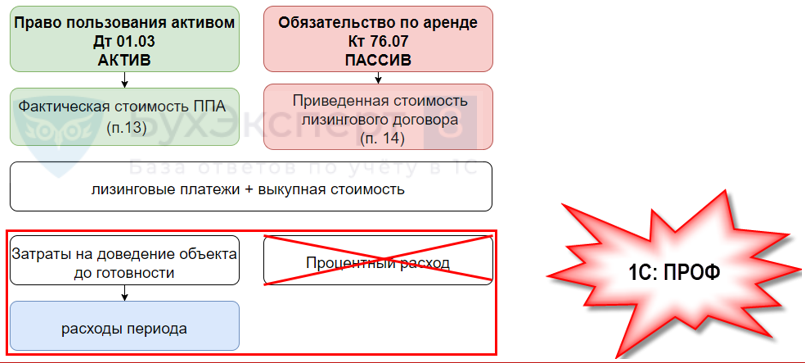

Если лизингополучатель может применять упрощенные способы БУ:

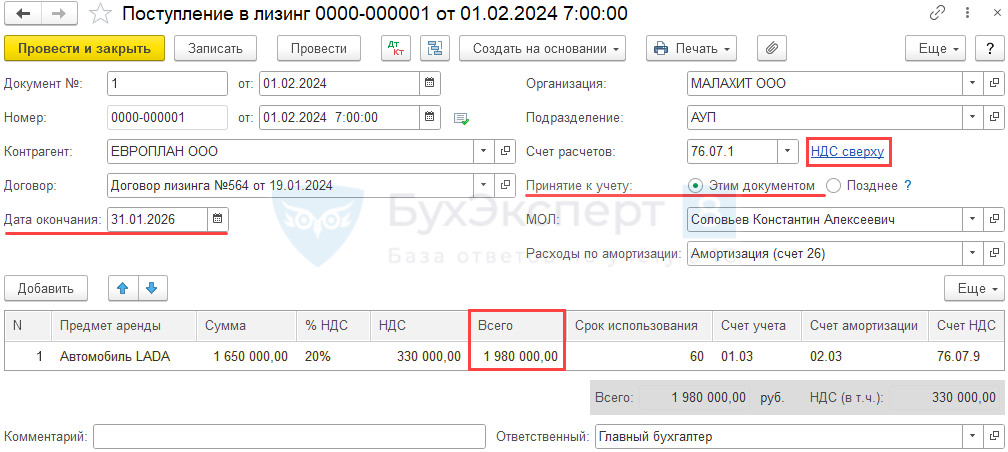

Создайте документ Поступление в лизинг разделе ОС и НМА.

Укажите в шапке документа:

- Документ № … от — номер и дату акта приема-передачи объекта, которые соответствуют дате получения предмета лизинга;

- Договор — договор с лизингодателем;

- Принятие к учету — переключатель Этим документом (если установить переключатель Позднее, нужно дополнительно ввести документ Принятие к учету ОС с видом операции Предметы аренды);

- Дата окончания — планируемую дату окончания договора (в нашем примере — 31.01.2026);

- Расходы по амортизации — элемент справочника Способы отражения расходов с видом расхода — Амортизация (для начисления амортизации ППА в БУ);

PDF

PDF

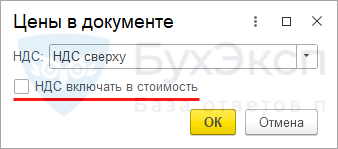

В форме Цены в документе снимите флажок НДС включать в стоимость.

Тогда НДС по обязательствам будет выделен на счете 76.07.9 «НДС по арендным обязательствам».

Это нужно, чтобы:

- стоимость ППА формировалась в соответствии с п. 7 ФСБУ 25/2018 — без НДС (обязательно с 01.01.2023)

- корректно заполнялась бухгалтерская отчетность — В какой строке баланса 1260 или 1450) отражать НДС по счету 76.09 после перехода на ФСБУ 25/2018?;

- стоимость ППА формировалась в соответствии с п. 7 ФСБУ 25/2018 — без НДС (обязательно с 01.01.2023);

- в случае перехода на ОСНО корректно отражались операции по аренде в части НДС.

Укажите в табличной части:

- Предмет аренды — выбирается из справочника Основные средства (чтобы на ППА не начислялся налог на имущество, выполните настройки Налог на имущество при применении ФСБУ 25/2018);

- Сумма — сумма платежей за период договора без учета НДС (в нашем примере — 1 650 000 руб.).

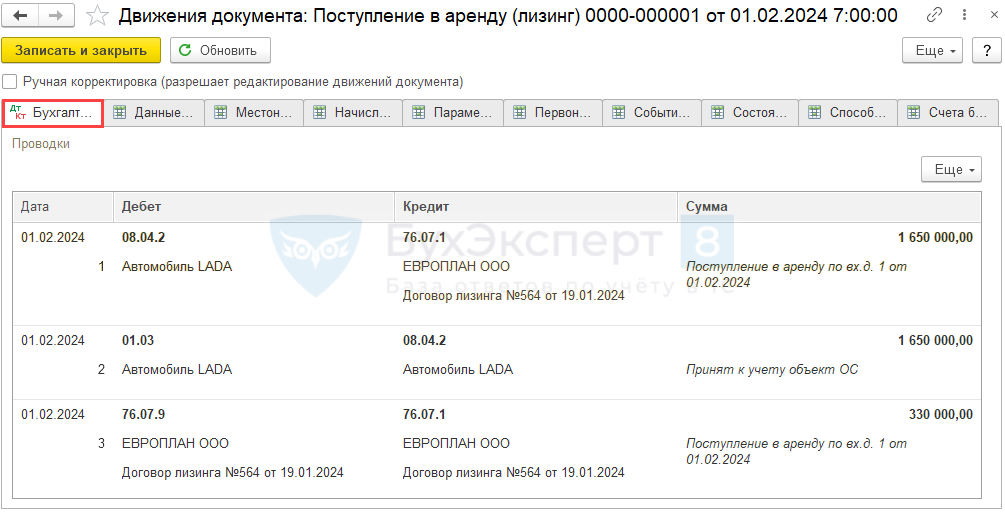

Проводки по документу

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — отражение обязательства по аренде;

- Дт 01.03 Кт 08.04.2 — принятие к учету ППА;

- Дт 76.07.9 Кт 76.07.1 — принятие к учету НДС.

Контроль стоимости на счетах учета аренды

Проверьте данные в разделе Отчеты – Оборотно-сальдовая ведомость по счетам учета аренды.

Перечисление ежемесячного лизингового платежа

Оплату очередного лизингового платежа оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

В документе указывается:

- Сумма — сумма оплаты, согласно выписке банка;

- Договор — договор с лизингодателем;

- Счет расчетов — 76.07.2 «Задолженность по арендным платежам»;

- Счет авансов — 60.02 «Расчеты по авансам выданным».

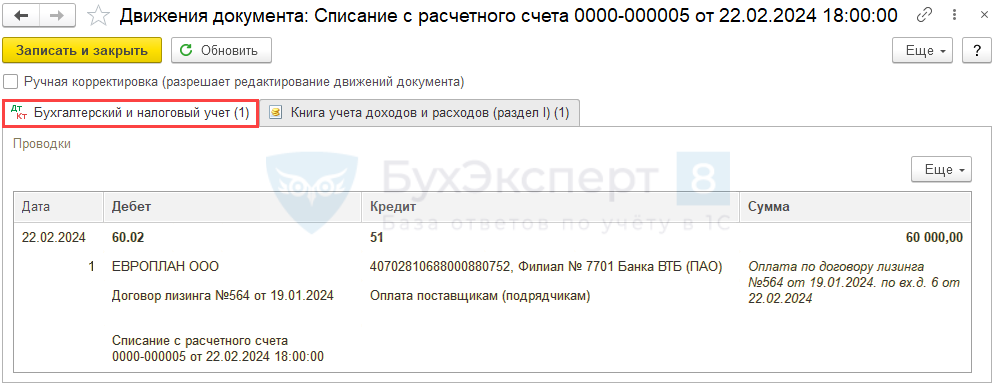

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 — перечисление лизингового платежа.

Начисление ежемесячного лизингового платежа

При УСН 15% лизинговые платежи (в т. ч. НДС) можно учесть в расходах после оплаты по мере оказания лизинговых услуг (п. 2 ст. 346.17, пп. 4, 8 п. 1 ст. 346.16 НК РФ).

Если лизинговый платеж включает выкупную стоимость, эту часть платежа можно включить в расходы только после перехода имущества в собственность лизингополучателя.

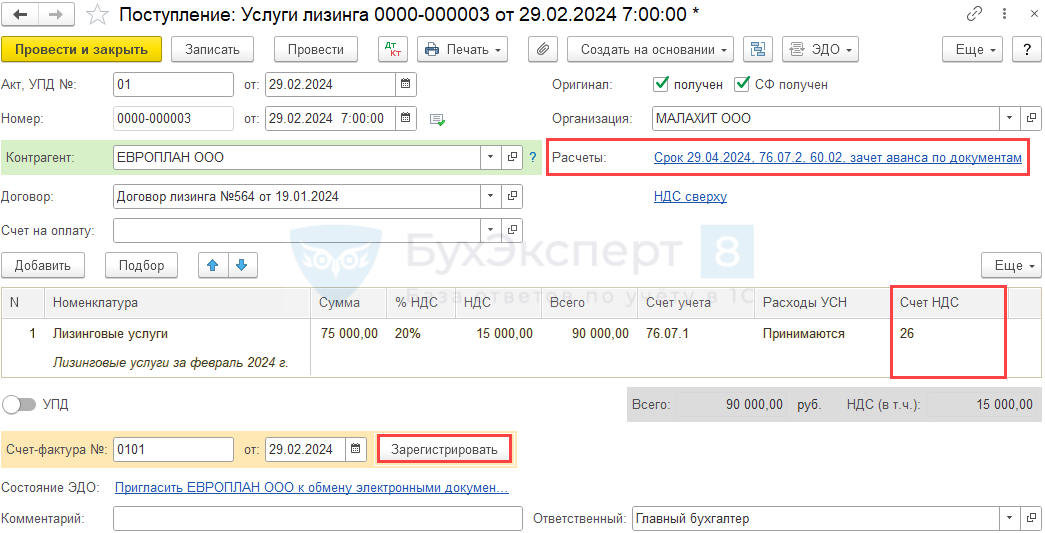

Поступление лизинговых услуг отразите документом Поступление (акт, накладная, УПД) с видом операции Услуги лизинга в разделе Покупки.

В документе укажите:

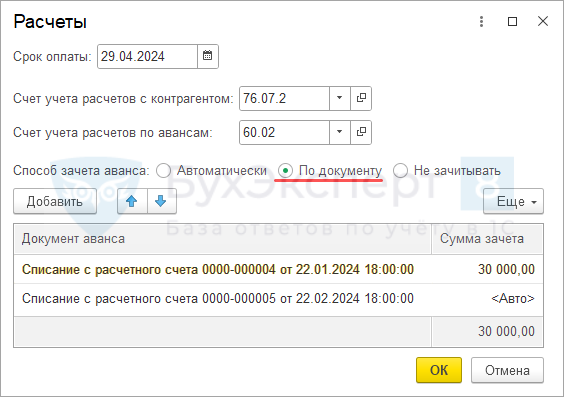

- Расчеты:

- По ссылке Цены в документе снимите флажок НДС включать в стоимость. Тогда НДС по обязательствам будет выделен на счете, указанном в табличной части.

- Расходы НУ — Принимаются.

- Счет НДС — счет, на котором отражается амортизация по этому ППА (в нашем примере — 26 «Общехозяйственные расходы»).

Зарегистрируйте счет-фактуру арендодателя в нижней части документа по кнопке Зарегистрировать.

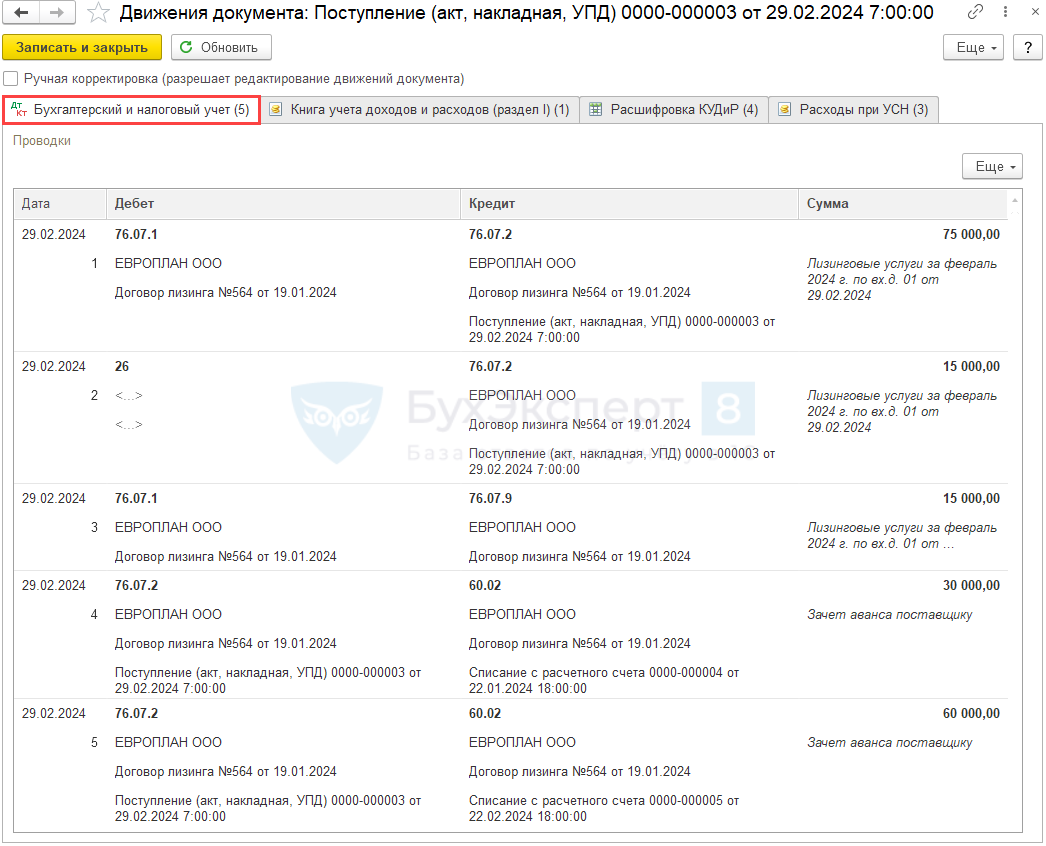

Проводки по документу

Документ формирует проводки:

- Дт 76.07.1 Кт 76.07.2 — начисление лизингового платежа;

- Дт 26 Кт 76.07.2 — учет затрат по лизингу в части НДС;

- Дт 76.07.1 Кт 76.07.9 — уменьшение обязательства в части НДС;

- Дт 76.07.2 Кт02 — зачет аванса по двум документам расчета.

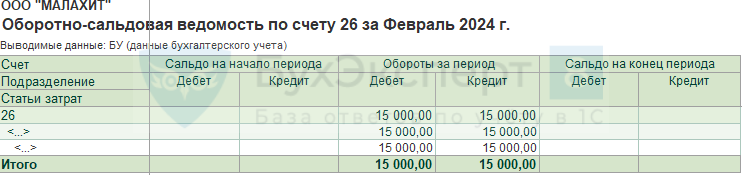

При выделении входящего НДС на счет 26, субконто остается незаполненным. Это не влияет на заполнение бухгалтерской отчетности — счет 26 закрывается на счет 90.02.

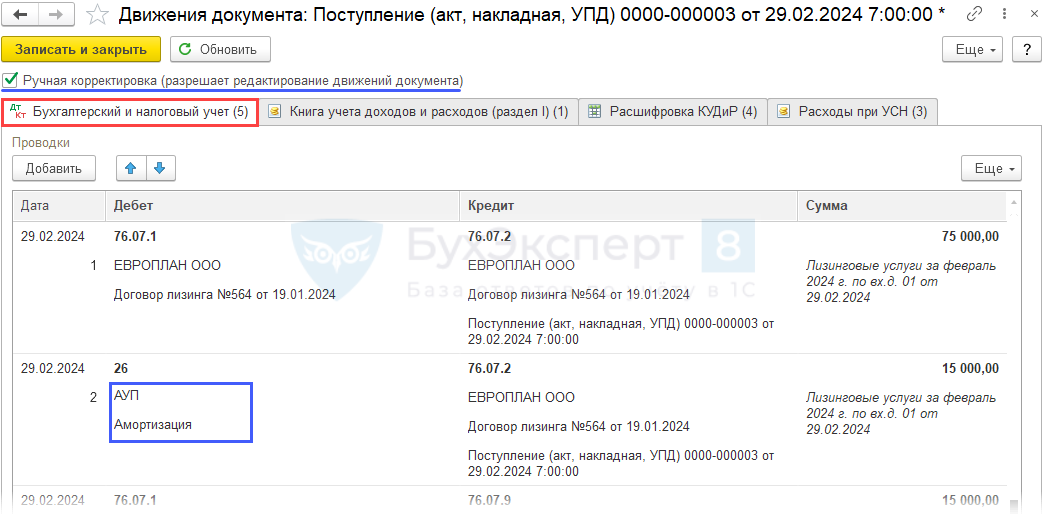

Если необходимо видеть аналитику по счету 26, заполните ее с помощью ручной корректировки движений документа.

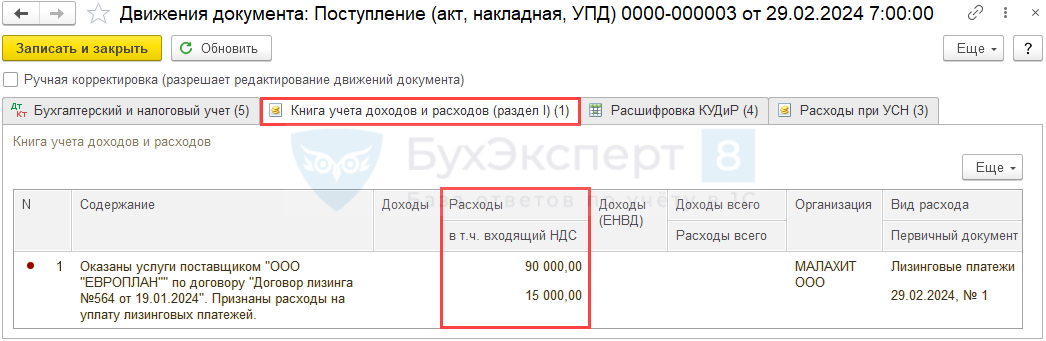

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по расходам УСН на лизинговый платеж (в нашем примере — 90 000 руб.).

Лизинговые платежи за 2-й год договора оформляются в 1С аналогично, за исключением зачета аванса — зачет производится автоматически.

Выкуп лизингового имущества, принятие собственного ОС к учету

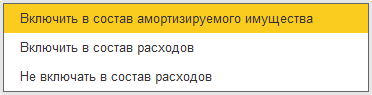

Учесть расходы на приобретение имущества (в т. ч. НДС) можно после выкупа, в зависимости от его квалификации (Письмо Минфина от 13.02.2019 N 03-15-06/8733):

- если стоимость объекта превышает 100 000 руб., и он является амортизируемым имуществом (п. 1 ст. 256 НК РФ), затраты учите равными долями в течение налогового периода (пп. 4 п. 2 ст. 346.17 НК РФ);

- товар — выкупную стоимость имущества учтите в расходах после его реализации (пп. 23 п. 1 ст. 346.16, пп. 2 п. 2 ст. 346.17 НК РФ);

- если объект не соответствует критериям амортизируемого имущества и не планируется его перепродажа, учтите его стоимость как материальные расходы в обычном порядке — после перехода права собственности и оплаты (пп. 3 п. 1 ст. 254, пп. 5 п. 1, п. 2 ст. 346.16, пп. 1 п. 2 ст. 346.17 НК РФ, Письмо Минфина от 13.02.2019 N 03-15-06/8733).

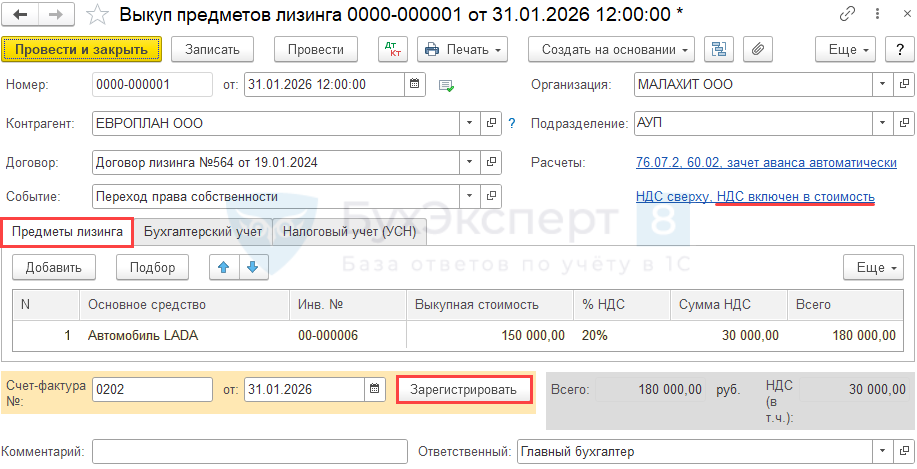

Создайте документ Выкуп предметов лизинга в разделе ОС и НМА.

В документе укажите:

- Счета учета, устанавливаются автоматически:

- Счет расчетов — 76.07.2 «Задолженность по арендным платежам»;

- Счет авансов — 60.02 «Расчеты по авансам выданным»;

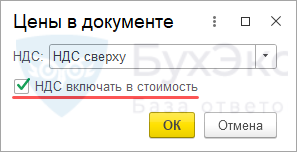

- Цены в документе— установлен флажок НДС включать в стоимость.

Зарегистрируйте счет-фактуру по кнопке в нижней части документа.

Добавьте в табличную часть ППА из справочника Основные средства.

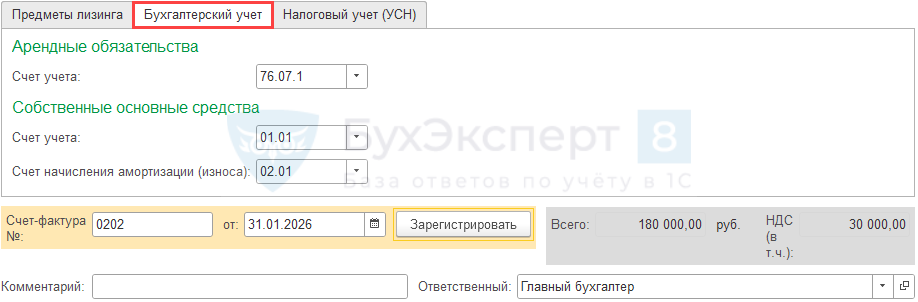

Вкладка Бухгалтерский учет заполняется автоматически.

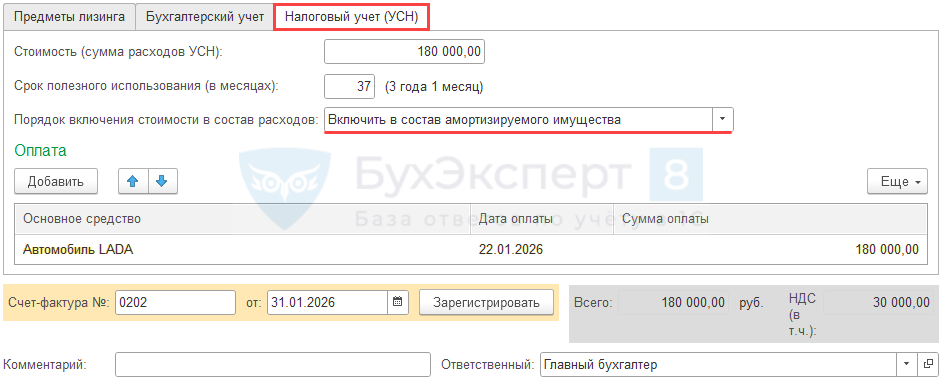

Вкладка Налоговый учет (УСН):

- Стоимость (сумма расходов УСН) — выкупная стоимость (в нашем примере — 180 000 руб.);

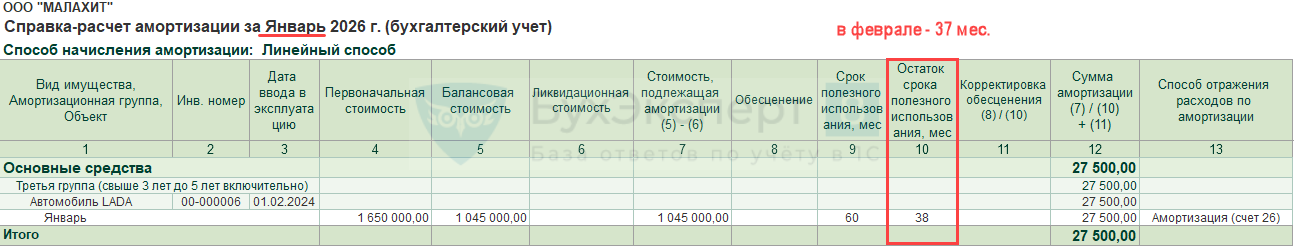

- Срок полезного использования — оставшийся СПИ (в нашем примере — 37 мес.);

Посмотреть оставшийся СПИ можно в Справке-расчете амортизации (Операции — Закрытие месяца).

- Порядок включения стоимости в состав расходов — выберите из перечня (в нашем примере стоимость свыше 100 000 руб., поэтому выбираем Включить в состав амортизируемого имущества).

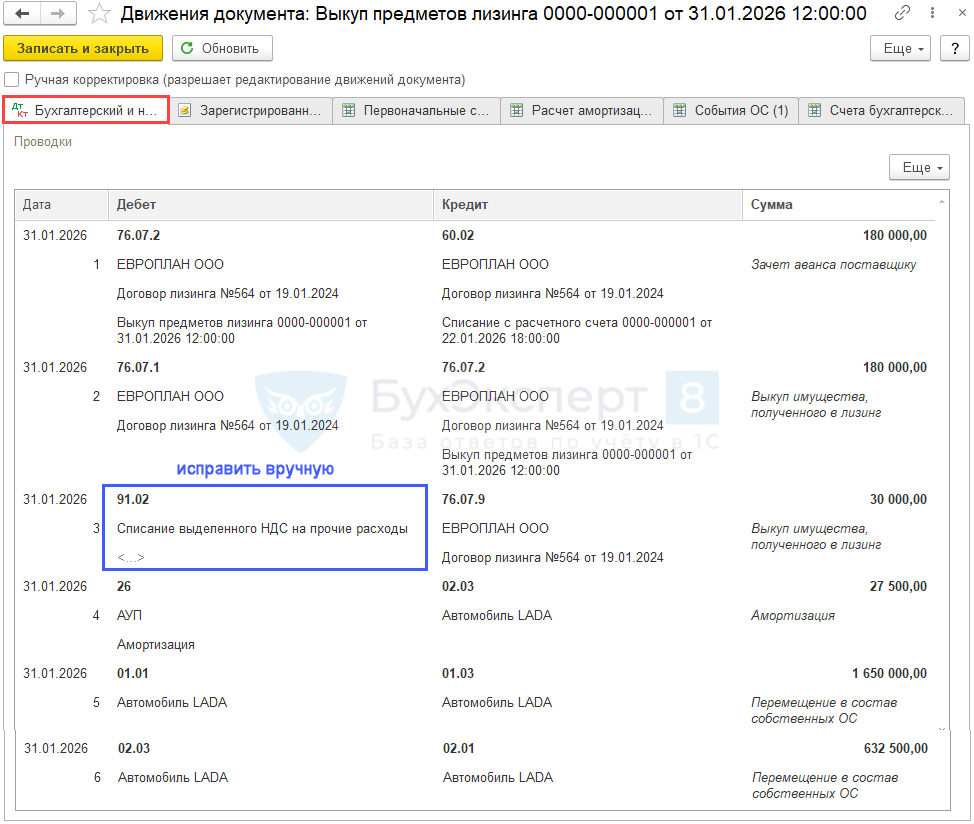

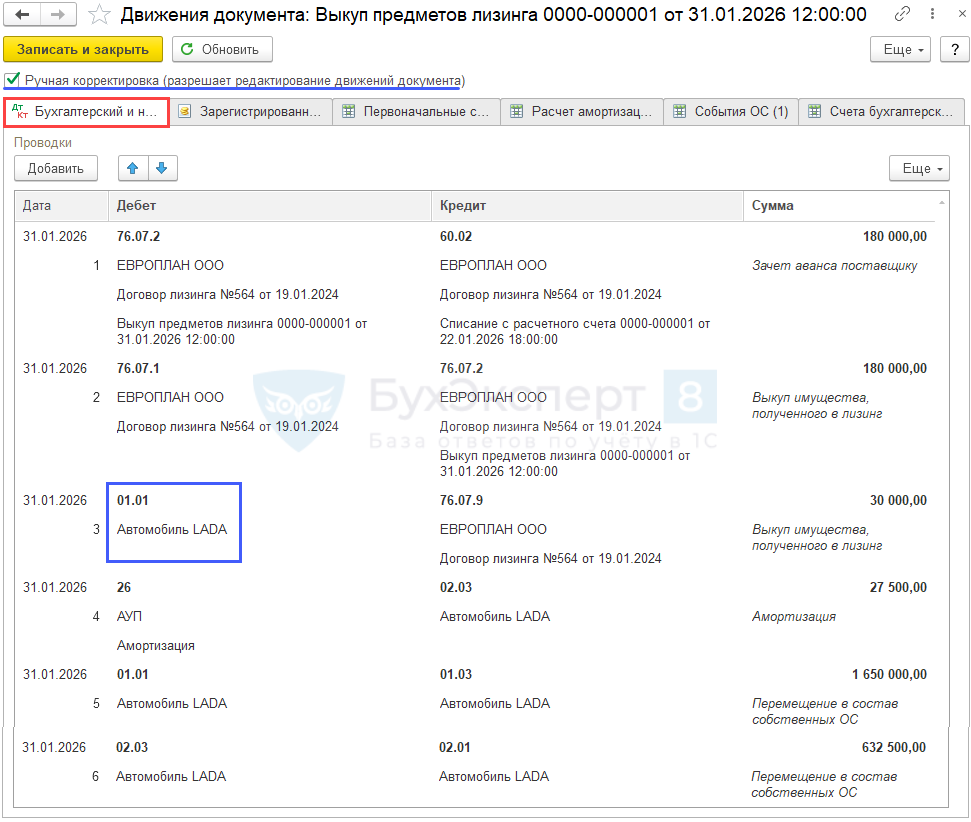

Проводки по документу

Документ формирует проводки:

- Дт 76.07.2 Кт 60.02 — зачет аванса по выкупной стоимости;

- Дт 76.07.1 Кт 76.07.2 — выкуп ОС;

- Дт 91.02 Кт 76.07.9 — списание арендного обязательства в части НДС на прочие расходы;

- Дт 26 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в БУ за период лизингового договора.

Чтобы входящий НДС по выкупной стоимости вошел в стоимость ОС, исправьте третью проводку вручную.

Укажите:

- Дебет — 01.01 «Основные средства в организации»;

- Субконто — выкупленное ОС.

Контроль

Для контроля остатков на счетах учета ППА создайте отчет Анализ субконто по субконто Основные средства и Оборотно-сальдовая ведомость по счету в разделе Отчеты.

Итоговое сальдо по всем счетам должно быть равно нулю.

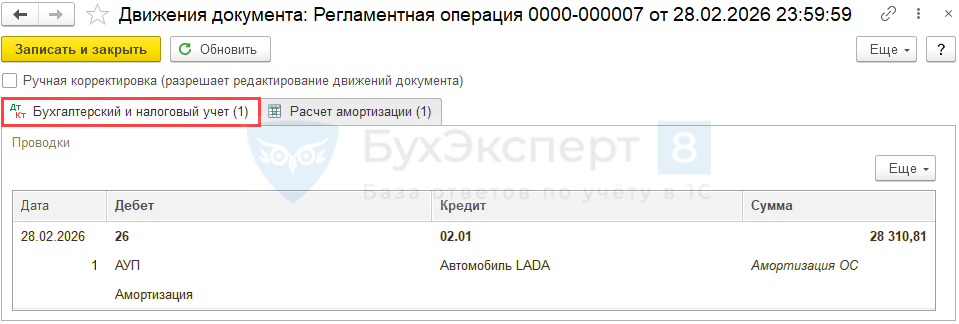

Начисление амортизации после выкупа

Амортизация по собственному имуществу начисляется регламентной операцией Амортизация и износ основных средств в процедуре Закрытие месяца.

Амортизация начисляется с суммы, в которой учтен НДС с выкупной стоимости, поэтому ее размер изменяется:

Балансовая стоимость ОС на 1 число месяца / Оставшийся СПИ

Признание расходов на приобретение ОС для УСН

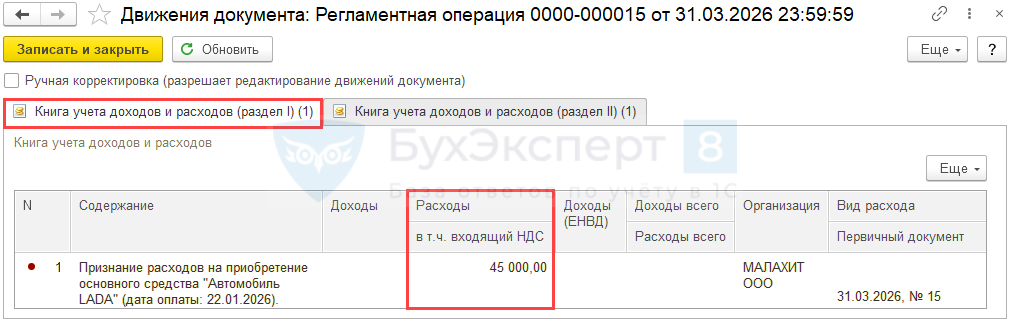

Затраты признаются в расходах автоматически в процедуре Закрытие месяца за последний месяц квартала регламентной операцией Признание расходов на приобретение ОС для УСН.

Операция формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по расходам УСН на сумму затрат по ОС, приходящуюся на квартал.

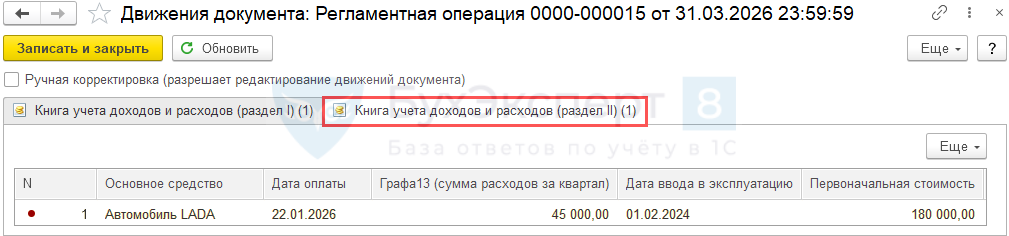

Операция формирует движения по регистру Книга учета доходов и расходов (раздел II):

- регистрационную запись по расходам УСН на сумму затрат по ОС, приходящуюся на II квартал.

В КУДиР расходы на приобретение ОС включаются по 1/4 в одной и той же сумме, включая НДС (п. 3.16 Порядка заполнения книги учета доходов и расходов при УСН), в разделе:

- I «Доходы и расходы»;

PDF

PDF - II «Расчет расходов на приобретение (сооружение, изготовление) основных средств…».

PDF

PDF

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Огромное спасибо, за ваш труд,так подробно разжевали, все встало на место.

Отличная статья. Двое суток ищу информацию по лизингу. Только здесь нашла пошаговый пример с проводками и названием операций.

Отлично, что информация вам помогла и спасибо, что поделились обратной связью! 🦉

Больше материалов по теме Лизинг здесь >>