В статье разберем, какие налоги и взносы, в каком размере и в какие сроки уплачивает ИП на патенте в случае прекращения деятельности. А также разберем на примере порядок действий в программе 1С.

В июле 2023 подписан закон N 389-ФЗ о внесении поправок в НК РФ. Они вступают с силу задним числом с 01.01.2023. Для ИП изменен порядок уменьшения УСН «доходы» и ПСН на фиксированные страховые взносы.

Уменьшить налог по УСН и ПСН на страховые взносы за себя стало проще

Содержание

Нормативное регулирование

Утрата статуса индивидуального предпринимателя означает, что на дату записи в ЕГРИП произошло (п. 5 ст. 84 НК РФ):

- прекращение предпринимательской деятельности;

- автоматические снятие его с учета в налоговом органе как предпринимателя и плательщика ПСН.

Если ИП снят с учета до истечения срока действия патента, стоимость патента подлежит перерасчету исходя из фактического времени осуществления предпринимательской деятельности в календарных днях — с даты начала действия патента до даты снятия ИП с учета (абз. 3 п. 1 ст. 346.51 НК РФ, Письмо Минфина от 01.03.2019 N 03-11-09/13546).

Если патент на момент снятия с учета оплачен:

- неполностью — сумму к уплате нужно пересчитать и внести в течение 20 дней после снятия с учета (п. 3 ч. 2 ст. 346.51 НК РФ);

- полностью — переплату, образующую положительного сальдо на ЕНП вернут после перерасчета (ст. 78 НК РФ).

Фиксированные страховые взносы по единому тарифу рассчитайте пропорционально количеству полных календарных месяцев и календарных дней в неполном месяце, в котором зарегистрировано прекращение деятельности, включая день регистрации (п. 5 ст. 430 НК РФ, Письмо Минфина от 24.12.2020 N 03-15-05/113662).

Взносы на ОПС в размере 1% считают с потенциального дохода за период с начала года по дату регистрации прекращения деятельности в качестве ИП (п. 9 ст. 430 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Чтобы уменьшить патент на уплаченные взносы, необходимо подать уведомление по форме КНД 1112021. А вот когда его подавать (до закрытия ИП или после) — вопрос спорный.

Аргументы за то, что уведомление об уменьшении ПСН на взносы можно подать и после закрытия ИП:

- срок подачи уведомления не установлен;

- оснований для отказа в уменьшении патента всего два (и какое-то из них ФНС должна указать в отказе по форме КНД 1112022):

- взносы не уплачены;

- взносы уплачены в меньшем размере, чем указано в уведомлении на уменьшение патента.

Поэтому формально оснований для отказа в уменьшении патента по уведомлению, поданному после закрытия ИП, нет.

Аргументы против того, чтобы подавать уведомление об уменьшении патента после закрытия ИП:

- ИП уже не существует, поэтому есть риск, что ФНС откажется принимать уведомление, так как его подает не налогоплательщик ПСН (пп. 3 п. 1.2 ст. 346.51 НК РФ);

- нет разъяснений ФНС по этому вопросу.

Не давала ФНС разъяснений и по поводу того, можно ли с 2023 года уменьшать патент на взносы, уплаченные после закрытия ИП. Напомним, что теперь патент уменьшается на взносы, уплаченные не в период действия патента, как это было ранее, а в календарном году действия патента.

Поэтому в статье будем рассматривать самый безопасный вариант — уплатить взносы и подать уведомление на уменьшение ПСН в период действия ИП. Если решите платить взносы и подавать уведомление после ликвидации ИП, рекомендуем предварительно проконсультироваться в своей ИФНС.

Расчет стоимости патента и страховых взносов

ИП совмещает ПСН и УСН (доходы):

- деятельность ведет только на патенте;

- получил патент на 12 месяцев:

- потенциальный доход — 2 000 000 руб.;

- налог — 120 000 руб.

- есть работники на патентной деятельности.

С начала года уплачены:

- 13 392,01 руб.— страховые взносы в фиксированном размере и с превышения дохода за 1 кв. Заявление о зачете не подавалось, стоимость патента не уменьшалась;

- 8 600 руб. — страховые взносы за работников на патенте. Стоимость патента не уменьшалась;

- 40 000 руб. — 1/3 стоимости годового патента, уплачена по сроку 1 апреля, без уменьшения на СВ.

07 августа доплачены СВ за себя (37 137,86 руб.) и подано заявление о зачете. 08 августа подано заявление о зачете ЕНП в счет СВ (37 137,86 руб.). 09 августа подано уведомление об уменьшении патента (36 493,15 руб.). 10 августа подано заявление о прекращении деятельности (Р26001).

Предстоящие платежи рассчитайте вне программы за период с начала года по день подачи заявления о снятии с учета. Почему «по день подачи заявления», а не на дату регистрации прекращения деятельности ИП? Дело в том, что заранее эта дата неизвестна: у налоговой есть 5 рабочих дней на рассмотрение заявления (п. 1 ст. 8, п. 8 ст. 22.3 ФЗ N 129).

Поэтому целесообразно использовать в расчетах наиболее раннюю возможную дату регистрации — день подачи заявления.

С релиза 3.0.138 в карточке организации можно установить дату снятия с учета. После этого автоматически пересчитываются страховые взносы ИП и изменяются сроки представления отчетности в Задачах организации.

При этом пересчет стоимости патента автоматически не произойдет. Кроме того, после внесения записи в ЕГРИП придется изменить эту дату. Поэтому в данном случае нет практического смысла устанавливать дату заранее. Можно установить ее уже после снятия ИП с учета для установки сроков сдачи отчетности в Задачах организации.

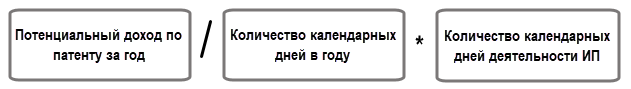

Шаг 1. Рассчитайте потенциальный доход по патенту с 1 января по 10 августа для расчета патентного налога и СВ с превышения дохода по формуле:

Расчет дохода по нашему примеру: 2 000 000 / 365 * 222 = 1 216 438,36 руб.

Шаг 2. Расчет страховых взносов в фиксированном размере:

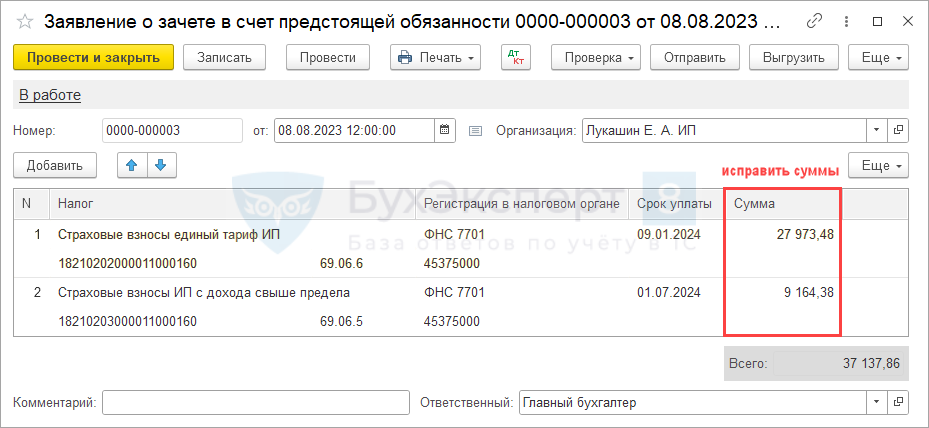

Расчет по нашему примеру: 45 842 / 12 * 7 + 45 842 / 12 / 31 * 10 = 27 973,48 руб.

Расчет страховых взносов с превышения: (1 216 438,36 – 300 000) * 1% = 9 164,38 руб.

Итого СВ за себя за период до 10 августа — 37 137,86 руб.

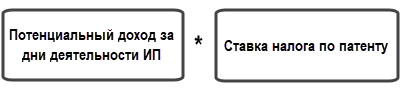

Шаг 3. Расчет стоимости патента:

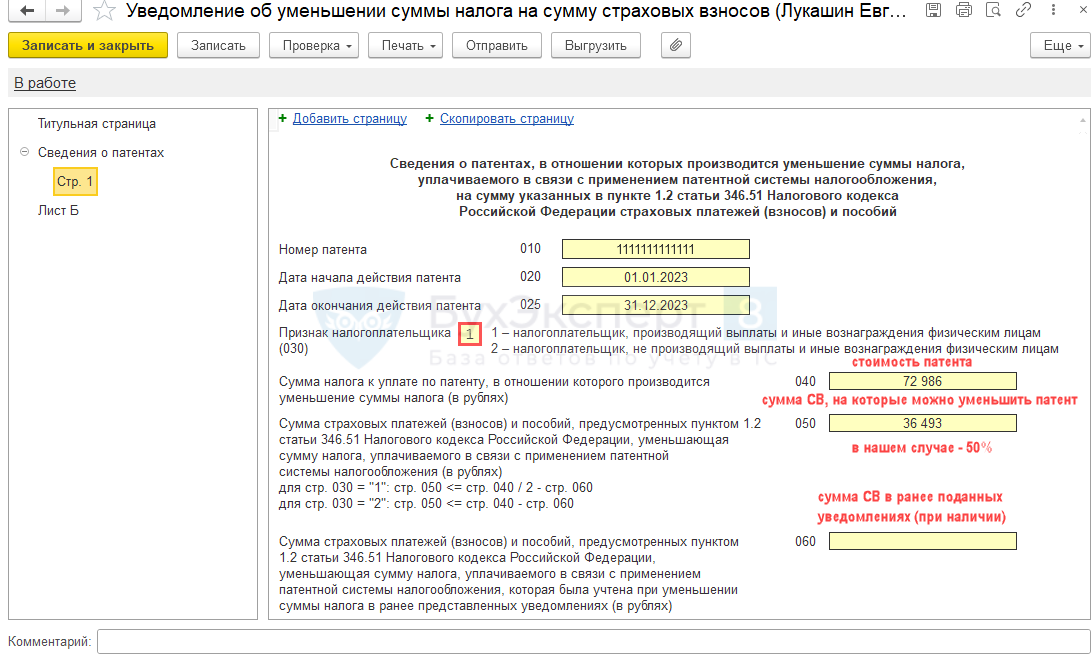

Расчет по нашему примеру: 1 216 438, 36 * 6%= 72 986,30 руб.

Шаг 4. Расчет суммы страховых взносов, на которые можно уменьшить стоимость патента:

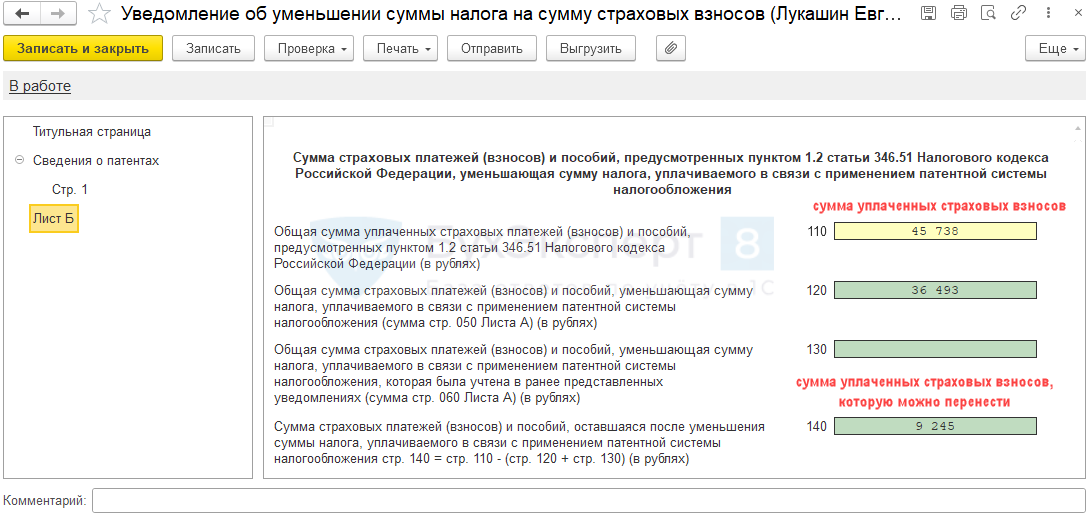

27 973,48 (фикс.) + 9 164,38 (с превыш.) + 8 600 (за работников на патенте) = 45 737, 86 руб.

ИП с работниками может уменьшить патент не более чем на 50%:

72 986,30 * 50% = 36 493,15 руб. — максимальная сумма уменьшения патента.

Шаг 5. Определение стоимости патента за время деятельности ИП с учетом уменьшения на СВ:

72 986,30 – 36 493,15 = 36 493,15 руб. — сумма патента к уплате с 1 января по 10 августа.

Учет в 1С

Перерасчет стоимости патента при досрочном прекращении деятельности не автоматизирован. Все операции придется выполнить вручную.

Оплатить СВ, подать заявление о зачете и уведомление об уменьшении патента безопаснее за несколько дней до подачи заявления о прекращении деятельности, чтобы налоговая успела их обработать, учитывая, что негласный срок для рассмотрения уведомления об уменьшении ПСН — 20 дней. Именно столько дней дается налоговикам на вынесение отказа в уменьшении (пп. 3 п. 1.2 ст. 346.51 НК РФ).

Либо проконсультироваться в своей ИФНС, не будет ли препятствием для уменьшения патента, если уведомление будет рассмотрено после утраты статуса ИП.

В нашем примере исходим из того, что уведомление налоговики рассмотрели до 10 августа, оснований для отказа нет.

Уплата страховых взносов

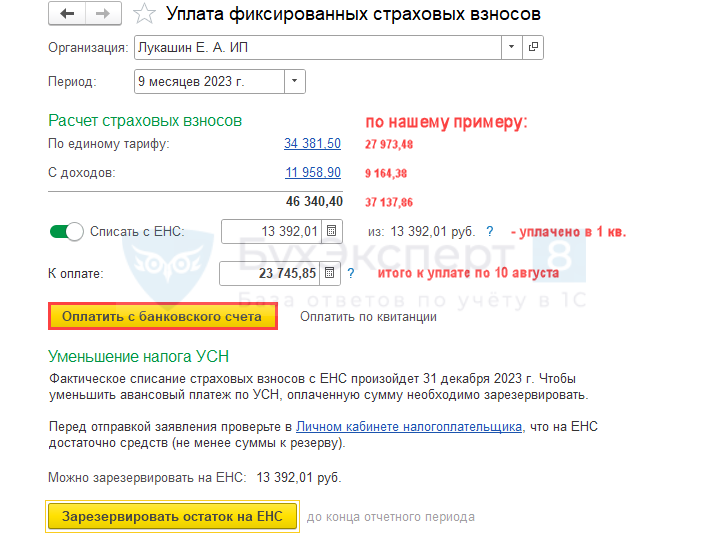

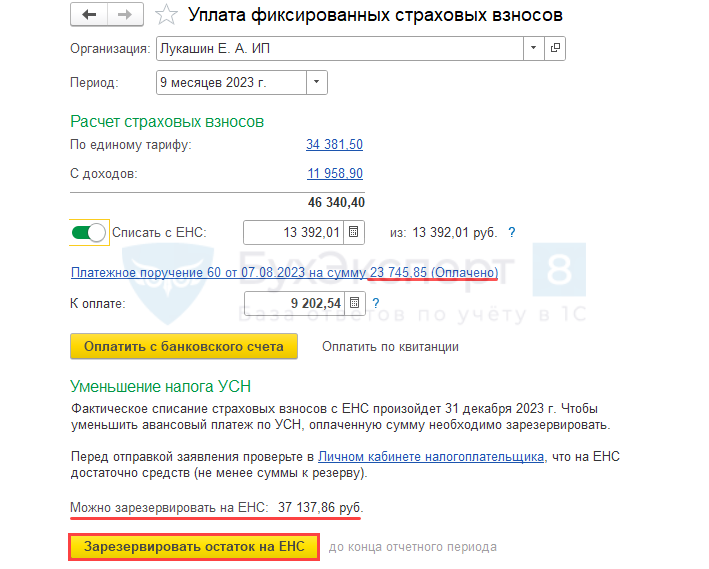

Уплатить взносы и сформировать заявление об их зачете можно в помощнике по уплате за 9 месяцев в разделе Главное — Задачи Организации или Операции — Уплата фиксированных страховых взносов.

В графе К уплате укажите рассчитанную вне программы сумму страховых взносов за минусом уплаченной в 1 кв. суммы (23 745,85 руб.). По кнопке Оплатить с банковского счета оформите Платежное поручение и Списание с расчетного счета.

Если ИП не подает заявление о зачете взносов, необходимо, чтобы на его ЕНС было положительное сальдо в размере не менее суммы этих взносов на дату рассмотрения уведомления об уменьшении патента.

Если хотите направить также и Заявление о зачете в счет предстоящей обязанности, создайте его по кнопке Зарезервировать остаток на ЕНС.

В графе Сумма проставьте рассчитанные суммы, которые нужно зарезервировать за СВ (в нашем примере это вся сумма взносов с начала года 37 137,86 руб.).

Если дата регистрации прекращения деятельности будет позже дня подачи заявления, то взносы рассчитаются в большем размере. Недостающую сумму можно уплатить на ЕНС в течение 15 дней после снятия с учета (п. 5 ст. 432 НК РФ, Письмо Минфина от 24.12.2020 N 03-15-05/113662).

Уведомление об уменьшении патента

Для уменьшения патента на СВ сформируйте Уведомление об уменьшении суммы налога на сумму страховых взносов в разделе Отчеты — Уведомления, сообщения, заявления.

Все Сведения о патентах заполните вручную.

На Листе Б заполните полную сумму уплаченных взносов, остальные строки рассчитываются автоматически.

Срок рассмотрения уведомления не установлен, но если будет отказ, то ФНС обязана его вынести в течение 20 дней.

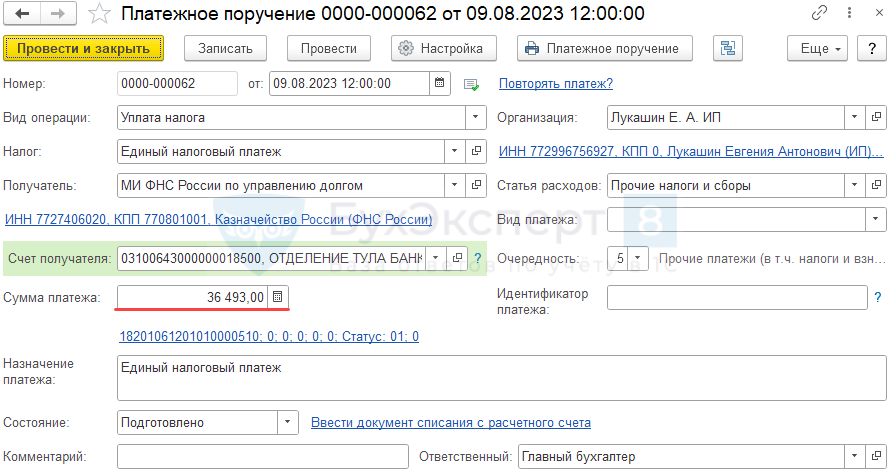

Уплата патента

Оплатите оставшуюся часть стоимости патента по реквизитам ЕНП в разделе Банк и касса — Платежные поручения, это можно сделать до снятия с учета или в течение 20 дней после.

Поскольку ИП прекращает свою деятельность, дальнейший учет операций в программе не требуется (начисление патента, зачет ЕНП и пр.).

Результат взаиморасчетов отразится на ЕНС и все дальнейшие действия по доплате ЕНП или зачету (возврату) переплаты нужно будет сделать в ЛК физического лица.

См. также:

- Как ИП на УСН (доходы) и ПСН с работниками уменьшать налог на страховые взносы?

- Уменьшить ПСН на фиксированные взносы можно без заявления на зачет

- Схема учета ИП на УСН и ПСН при досрочной уплате страховых взносов в 1С

- Уменьшение УСН и ПСН на страховые взносы с 2023 года в 1С

- Уменьшение УСН и ПСН на страховые взносы досрочно с 2023 года в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете