Как настроить 1С, чтобы страховые взносы, уплаченные ИП, уменьшали только один налог на выбор при совмещении УСН (доходы) и ПСН?

Содержание

Нормативное регулирование

Взносы за работников и фиксированные взносы за себя (в части ОПС и ОМС) нужно распределить между УСН и ПСН пропорционально доле дохода от каждого режима (Письмо ФНС от 30.11.2021 N СД-4-3/16722@).

При совмещении УСН (доходы) и ПСН, взносы учитываются в следующем порядке (п. 8 ст. 346.18 НК РФ, п. 1.2 ст. 346.51 НК РФ, п. 6 ст. 346.53 НК РФ, Письма Минфина от 25.02.2021 N 03-11-11/13087, от 29.12.2020 N 03-11-03/4/116148):

- если есть работники, занятые:

- только на УСН:

- налог на ПСН можно уменьшить на всю соответствующую ему долю фиксированных взносов ИП;

- упрощенный налог можно уменьшить на соответствующую долю фиксированных взносов и на взносы за работников, не более чем на 50% (п. 3.1 ст. 346.21 НК РФ);

- только на ПСН:

- налог на ПСН уменьшается на соответствующую ему долю фиксированных взносов и взносы за работников, не более чем на 50% (п. 1.2 ст. 346.51 НК РФ);

- упрощенный налог уменьшается на всю соответствующую долю фиксированных взносов ИП (п. 3.1 ст. 346.21 НК РФ).

- если работники заняты и на УСН, и на ПСН, взносы распределяются пропорционально доле дохода от каждого режима в общей сумме доходов и уменьшают соответствующий налог не более чем на 50% (Письмо ФНС от 30.11.2021 N СД-4-3/16722@);

- только на УСН:

- если нет работников, можно уменьшить полностью налог на ПСН и на УСН на соответствующие доли фиксированных взносов (пп. 7 п. 1 ст. 346.16 НК РФ, п. 3.1 ст. 346.21 НК РФ, п. 1.2 ст. 346.51 НК РФ).

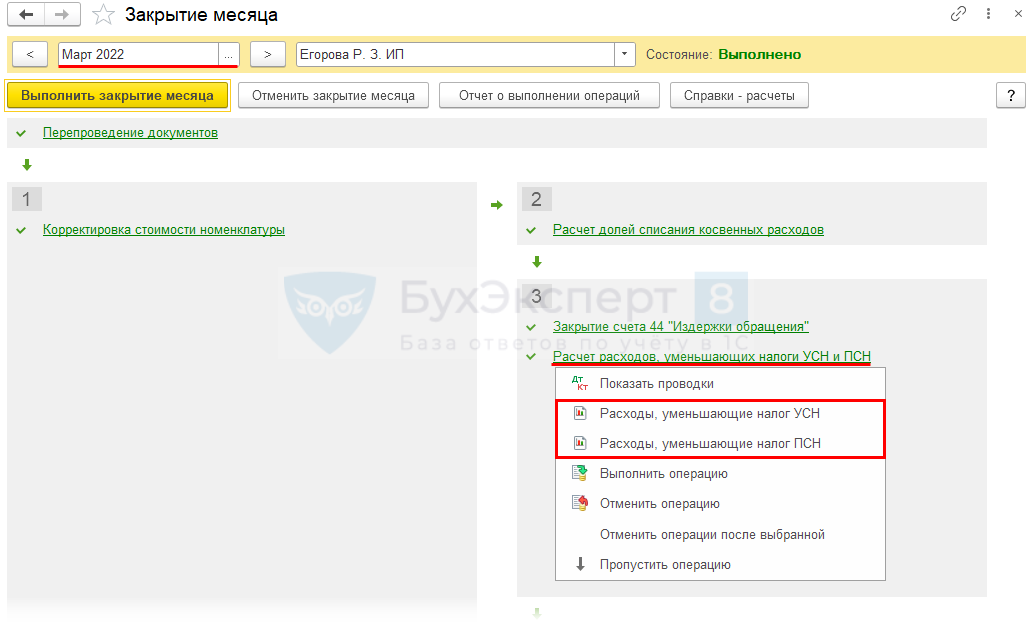

В программе 1С при совмещении ПСН и УСН, расходы (в т. ч. страховые взносы) распределяются согласно законодательству пропорционально доходам. Расчет делается при закрытии последнего месяца квартала (Операции — Закрытие месяца — Расчет расходов, уменьшающих налоги УСН и ПСН). Настроек по выбору налога, который будет уменьшен на взносы, нет.

Также в программе не поддерживается уменьшение на страховые взносы одного из налогов полностью, если все работники заняты на другой системе налогообложения. Если у ИП есть хоть один сотрудник, налоги уменьшаются только на 50%.

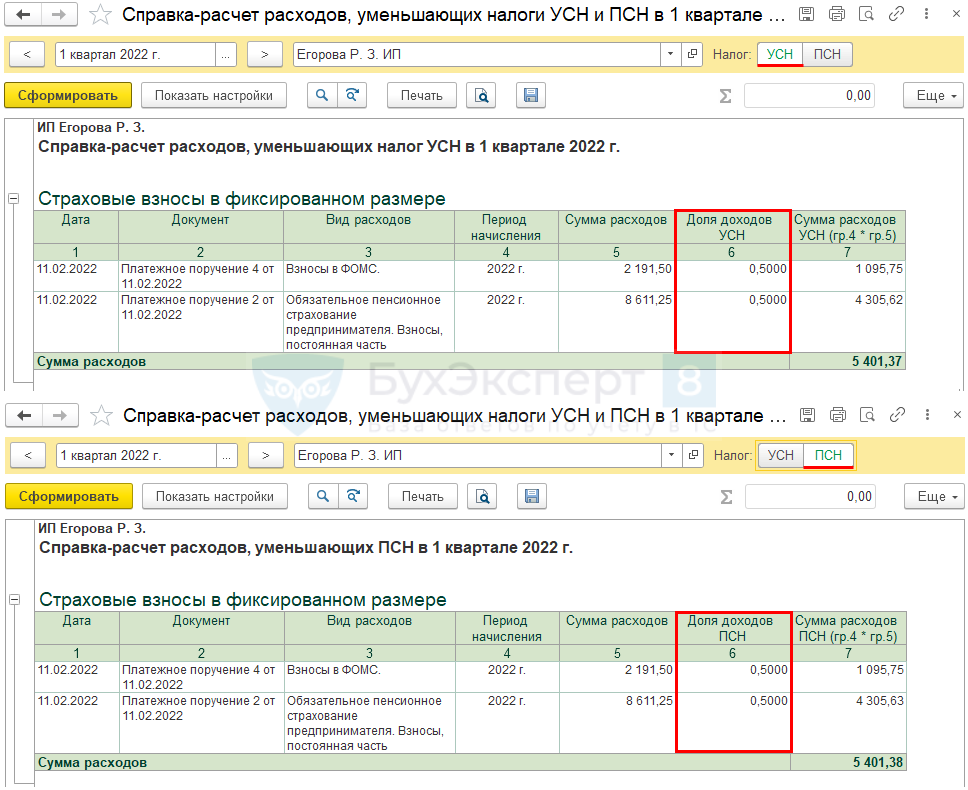

Рассмотрим распределение уплаченных страховых взносов за 1 кв. (10 802,75 руб.) ИП без работников в разных ситуациях при совмещении УСН (доходы) и ПСН:

- есть доходы только на УСН (300 000 руб.);

- есть доходы только на ПСН (300 000 руб.);

- есть доходы и на УСН и на ПСН (по 150 000 руб.).

Посмотреть распределение расходов, уменьшающих налоги, можно по справкам-расчетам в разделе Операции — Закрытие месяца — Расчет расходов, уменьшающих налоги УСН и ПСН.

Получите понятные самоучители 2026 по 1С бесплатно:

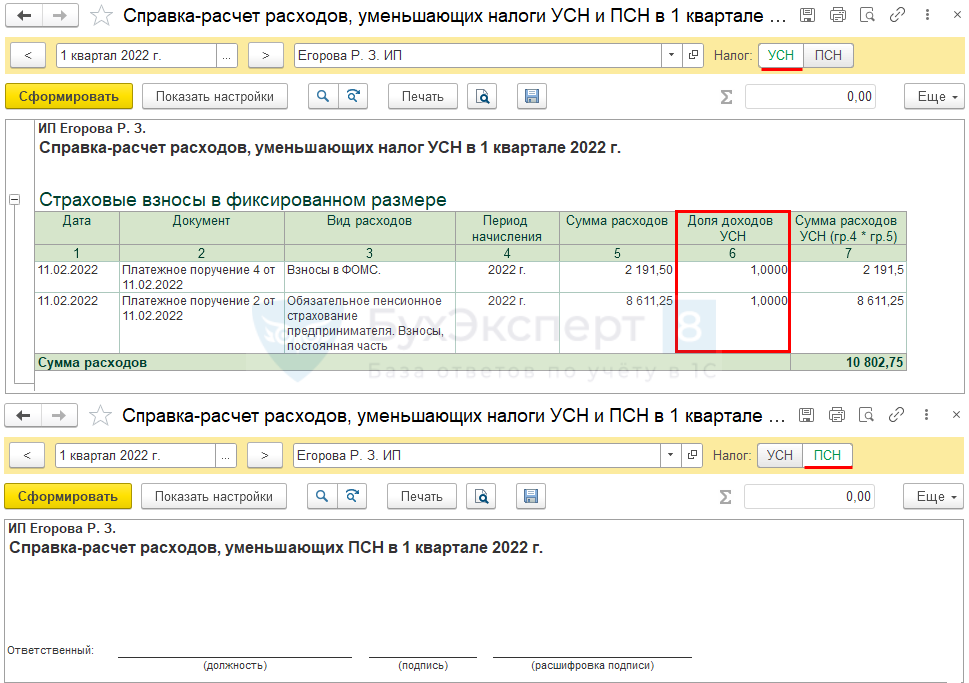

Учет страховых взносов, если деятельность велась только на УСН

В 1 квартале доход получен только по деятельности, облагаемой УСН, поэтому в справке вся сумма уплаченных взносов отнесена на уменьшение упрощенного налога.

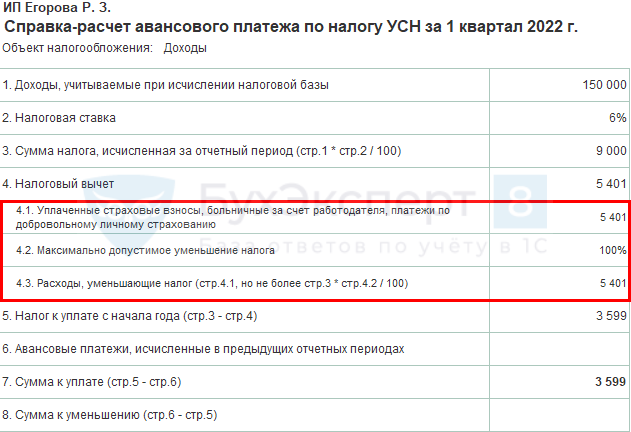

Также расчет можно посмотреть по Справке-расчету авансового платежа по налогу УСН (Операции — Закрытие месяца — регламентная операция Расчет налога УСН).

Из справки видно, что вся уплаченная сумма взносов уменьшает начисленный налог.

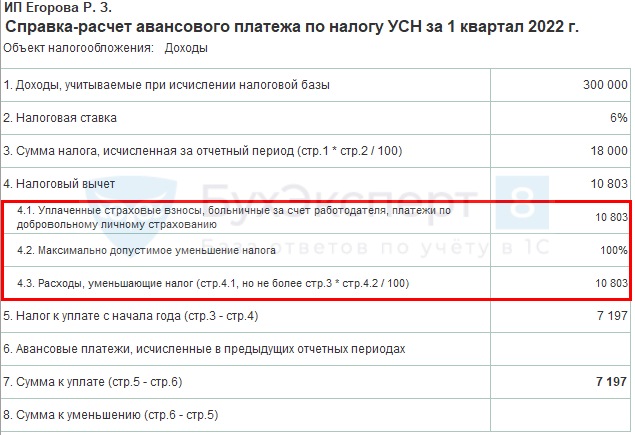

Учет страховых взносов, если деятельность велась только на ПСН

В 1 квартале доход получен только по деятельности на ПСН, поэтому в справке вся сумма уплаченных взносов отнесена на уменьшение патента.

Проводки по начислению и уменьшению патентного налога выполните вручную.

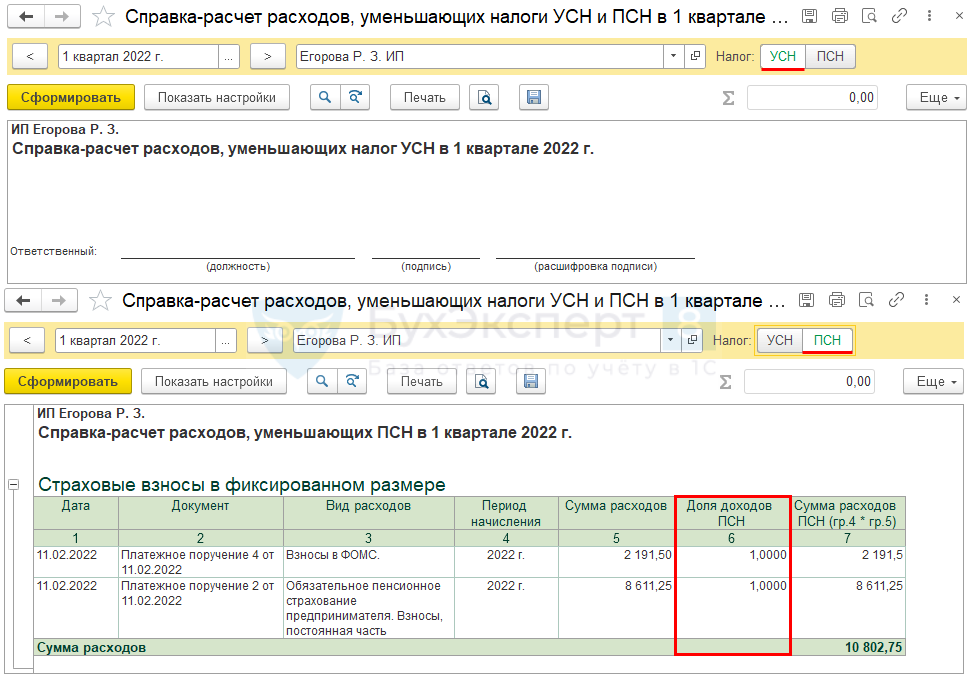

Учет страховых взносов, если деятельность велась на УСН и ПСН

В 1 квартале доход получен по деятельности на ПСН и УСН, поэтому в справке сумма уплаченных взносов уменьшает сумму патентного налога и УСН пропорционально доле доходов.

Также расчет можно посмотреть по Справке-расчету авансового платежа по налогу УСН.

Из справки видно, что уплаченная сумма взносов уменьшает начисленный налог в доле, соответствующей доходу:

- 150 000 / 300 000 * 10 802,75 = 5 401,39

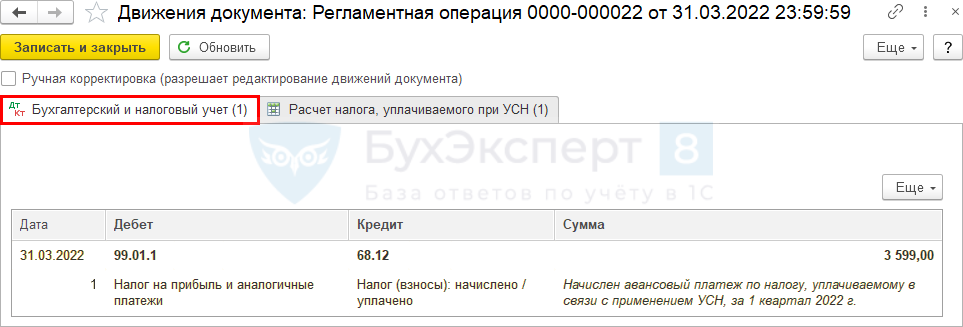

Упрощенный налог начисляется автоматически с учетом уменьшения регламентной операцией Расчет налога УСН в процедуре Закрытие месяца.

Проводки по начислению и уменьшению патентного налога выполните вручную.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо огромное, что вы есть