Данная статья посвящена учету расчетов с командированным сотрудником, которому аванс выдан в безналичной форме и денежными документами.

Вы узнаете:

- когда командировочные суммы считаются выданными, если они перечисляются на корпоративную карту;

- какими документами оформить выдачу билетов на проезд к месту командировки и обратно;

- как оформить в 1С отчет сотрудника о командировке;

- как начислить и уплатить в бюджет НДФЛ, если суточные сотрудника превышают установленную законодательством норму.

Содержание

- Пошаговая инструкция

- Перечисление на корпоративную карту

- Снятие денежных средств с корпоративной карты подотчетным лицом

- Выдача авиабилетов подотчетному лицу

- Авансовый отчет сотрудника о командировке

- Регистрация авиабилетов, БСО поставщика

- Возврат неиспользованных подотчетных средств

- Исчисление НДФЛ и страховых взносов со сверхнормативных суточных

Пошаговая инструкция

22 мая Комаров В.С. получил на корпоративную карту денежные средства в размере 10 000 руб. на командировку в Новосибирск на 3 дня. В тот же день из кассы ему выданы два авиабилета на общую сумму 19 510 руб. на проезд к месту командировки и обратно.

28 мая работник представил авансовый отчет, к которому приложил:

- авиабилет (перелет Москва-Новосибирск) от 23.05.2018 на сумму 8 875 руб. (в т. ч. НДС 20 %, НДС 10 %);

- авиабилет (перелет Новосибирск-Москва) от 25.05.2018 на сумму 10 635 руб. (в т. ч. НДС 20 %, НДС 10 %);

- БСО за проживание в гостинице на сумму 4 130 руб. (в т. ч. НДС 20 %).

Суточные в Организации в соответствии с Положением о командировках выплачиваются из расчета 1 500 руб./сут.— 4 500 руб. на 3 дня.

Неиспользованные денежные средства работник возвратил в кассу.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление на корпоративную карту | |||||||

| 22 мая | 55.04 | 51 | 10 000 | Перечисление на корпоративную карту | Списание с расчетного счета — Перевод на другой счет организации |

||

| Снятие денежных средств с корпоративной карты подотчетным лицом | |||||||

| 22 мая | 71.01 | 55.04 | 10 000 | 10 000 | Выдача подотчетному лицу | Списание с расчетного счета -Перечисление подотчетному лицу | |

| Выдача авиабилетов подотчетному лицу | |||||||

| 22 мая | 71.01 | 50.03 | 19 510 | 19 510 | Выдача денежных документов подотчетному лицу | Выдача денежных документов — Выдача подотчетному лицу |

|

| Авансовый отчет сотрудника о командировке | |||||||

| 28 мая | 26 | 71.01 | 25 713,56 | 25 713,56 | 25 713,56 | Принятие к учету командировочных расходов | Авансовый отчет — вкладка Прочее |

| 19.04 | 71.01 | 2 426,44 | 2 489,99 | Принятие к учету НДС | |||

| Регистрация авиабилетов, БСО поставщика | |||||||

| 28 мая | — | — | 23 640 | Регистрация БСО поставщика | Счет-фактура (бланк строгой отчетности) |

||

| 68.02 | 19.04 | 2 489,99 | Принятие НДС к вычету | ||||

| — | — | 2 489,99 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Возврат неиспользованных подотчетных средств | |||||||

| 28 мая | 50.01 | 71.01 | 1 370 | 1 370 | Возврат подотчетных средств | Поступление наличных — Возврат от подотчетного лица |

|

| Исчисление НДФЛ и страховых взносов со сверхнормативных суточных | |||||||

| 31 мая | 70 | 68.01 | 312 | 312 | Удержание НДФЛ | Начисление зарплаты | |

| 26 | 69.01 | 69,60 | 69,60 | Начисление ФСС | |||

| 26 | 69.03.1 | 122,40 | 122,40 | Начисление ФФОМС | |||

| 26 | 69.02.7 | 528 | 528 | Начисление ПФР | |||

Перечисление на корпоративную карту

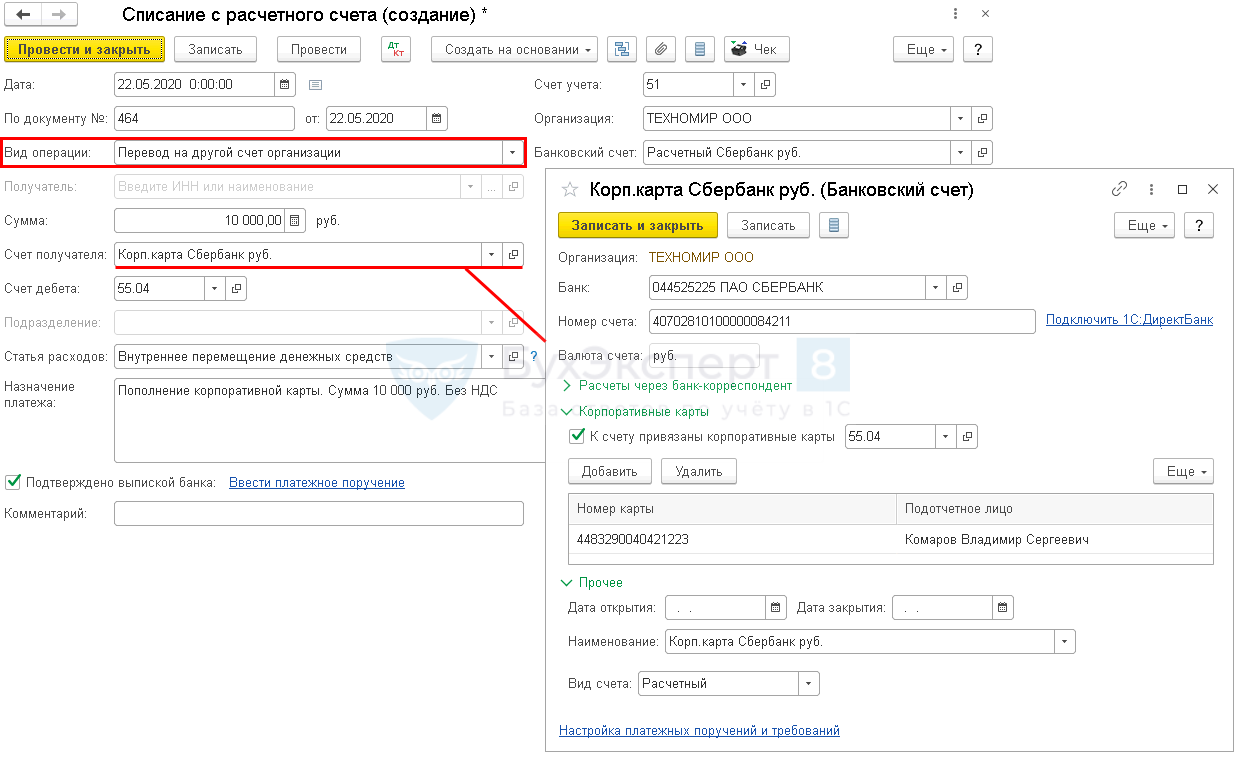

Учет расчетов по корпоративной карте производится на счете 55.04 «Прочие специальные счета» (план счетов 1С). Пополнение корпоративного расчетного счета оформляется документом Списание с расчетного счета вид операции Перевод на другой счет организации из раздела Банк и касса — Банк — Банковские выписки — кнопка Списание.

Если корпоративная карта привязана к расчетному счету организации, перечисление средств делать не надо. Корпоративная карта, не привязанная к расчетному счету, заносится в справочник Банковские счета.

Получите понятные самоучители 2026 по 1С бесплатно:

Следует обратить внимание на заполнение полей:

- Вид операции — Перевод на другой счет организации;

- Счет дебета — 55.04 «Прочие специальные счета»;

- Статья расходов — Внутреннее перемещение денежных средств, Вид движения — не заполнено.

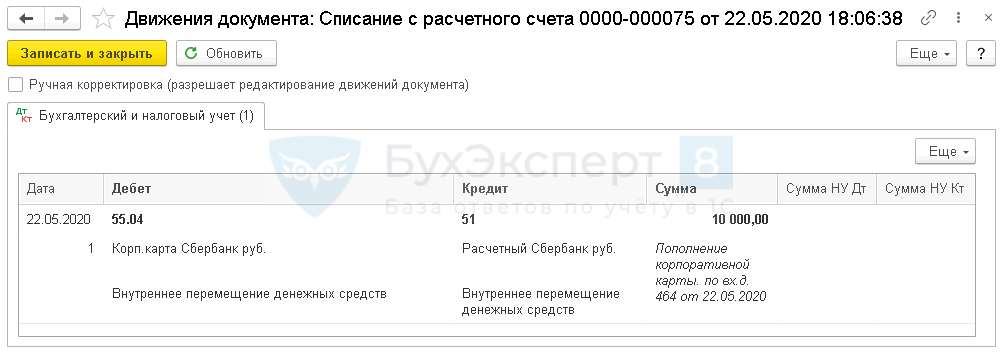

Проводки по документу

Документ формирует проводку:

- Дт 55.04 Кт 51 — поступление денежных средств на корпоративную карту.

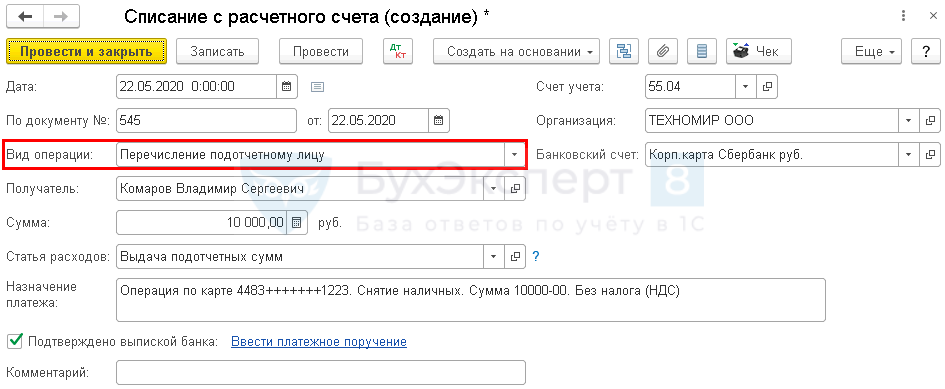

Снятие денежных средств с корпоративной карты подотчетным лицом

Снятие денежных средств с корпоративной карты подотчетным лицом отражается документом Списание с расчетного счета вид операции Перечисление подотчетному лицу в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

Дата списания с корпоративной карты является датой выдачи аванса в подотчет сотруднику. Сумма отражается на счете 71.01 «Расчеты с подотчетными лицами» и учитывается там до тех пор, пока сотрудник не представит документы, подтверждающие расходы.

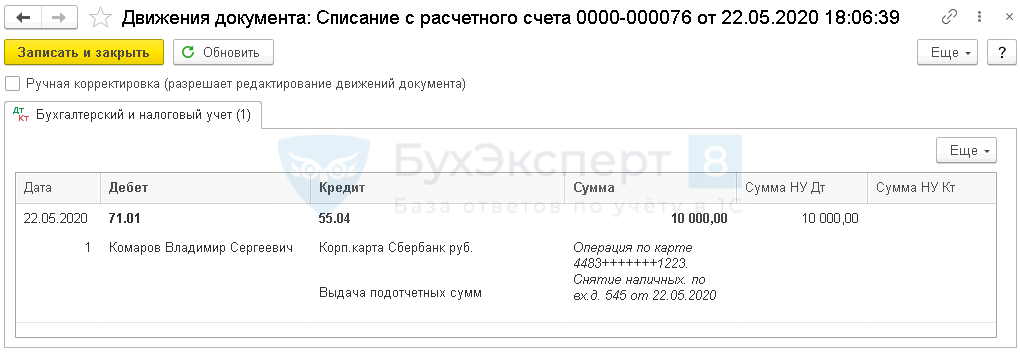

Проводки по документу

Документ формирует проводку:

- Дт 71.01 Кт 55.04 — выдача денежных средств сотруднику подотчет.

Выдача авиабилетов подотчетному лицу

Авиабилеты, купленные организацией для командировки сотрудника, являются денежными документами. Подробнее о том, что относится к денежным документам, читайте в статье Поступление/выдача денежных документов.

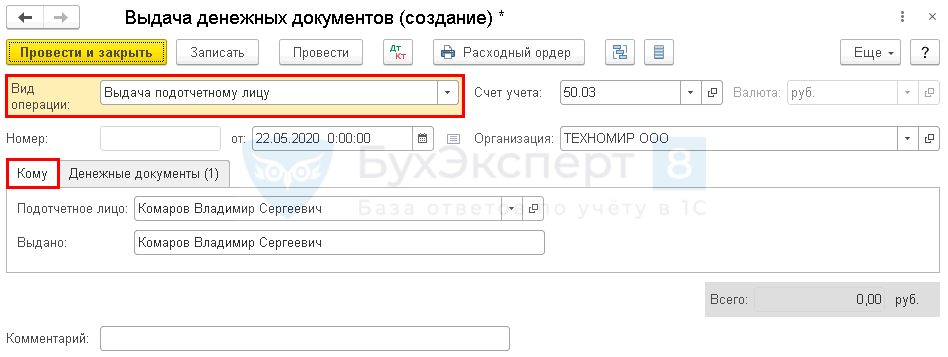

Выдача билетов подотчетному лицу оформляется документом Выдача денежных документов вид операции Выдача подотчетному лицу в разделе Банк и касса — Денежные документы — Денежные документы — кнопка Выдача.

О поступлении денежных документов в организацию читайте в статье Поступление/выдача талонов при приобретении ГСМ (переход права собственности при заправке).

На вкладке Кому следует обратить внимание на заполнение полей:

- Подотчетное лицо — командированный работник, выбирается из справочника Физические лица.

- Выдано — тот же работник, поле используется для заполнения печатной формы.

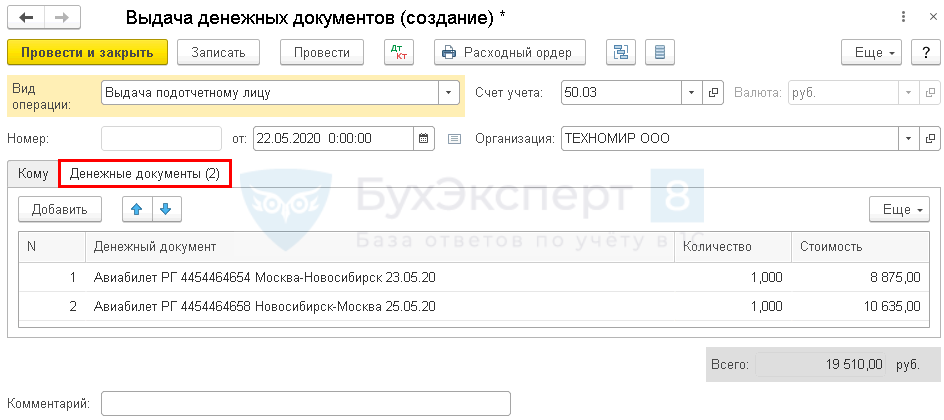

На вкладке Денежные документы заполняется табличная часть:

- Денежный документ — билеты, выдаваемые работнику, заполняется из справочника Денежные документы.

- Количество — количество.

- Стоимость — стоимость билета.

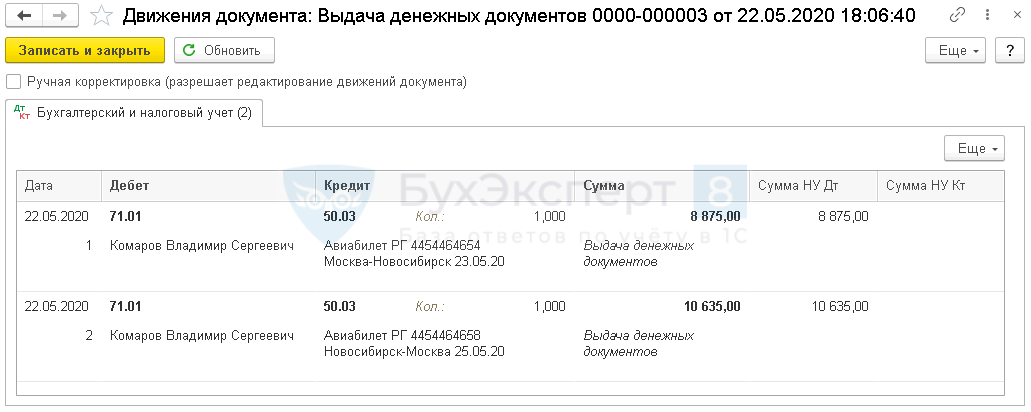

Проводки по документу

Документ формирует проводку:

- Дт 71.01 Кт 50.03 – выдача билетов сотруднику под отчет.

Документальное оформление

Для документального оформления выдачи денежных документов нет унифицированной формы бланка выдачи денежных документов. Организации могут разработать форму самостоятельно или принять бланк, предложенный 1С.

Расходный ордер можно распечатать по кнопке Расходный ордер — Печать документа Выдача денежных документов. ![]() PDF

PDF

Авансовый отчет сотрудника о командировке

Нормативное регулирование

Командировочные расходы признаются на дату утверждения авансового отчета как в бухгалтерском (п. 16 ПБУ 10/99), так и налоговом (пп. 12 п. 1 ст. 264 НК РФ, пп. 5 п. 7 ст. 272 НК РФ) учете.

Для принятия командировочных расходов в целях налогового учета они должны быть оформлены в соответствии с законодательством РФ (п. 1 ст. 252 НК РФ).

Подробнее об Основных требованиях к документам, подтверждающим командировку

Суточные признаются в расходах на основании приказа на выплату суточных, копию которого можно приложить к авансовому отчету. Подтверждать суточные расходными документами не требуется (Письмо Минфина РФ от 11.11.2011 N 03-03-06/1/741).

Учет в 1С

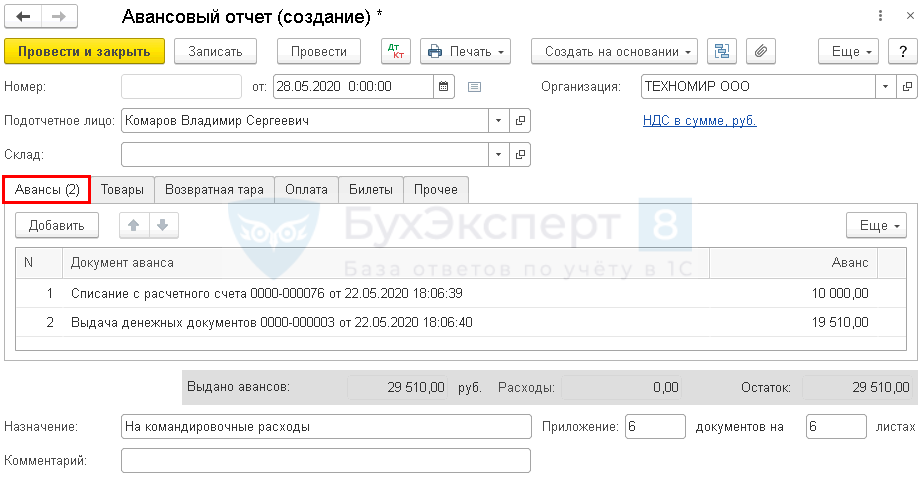

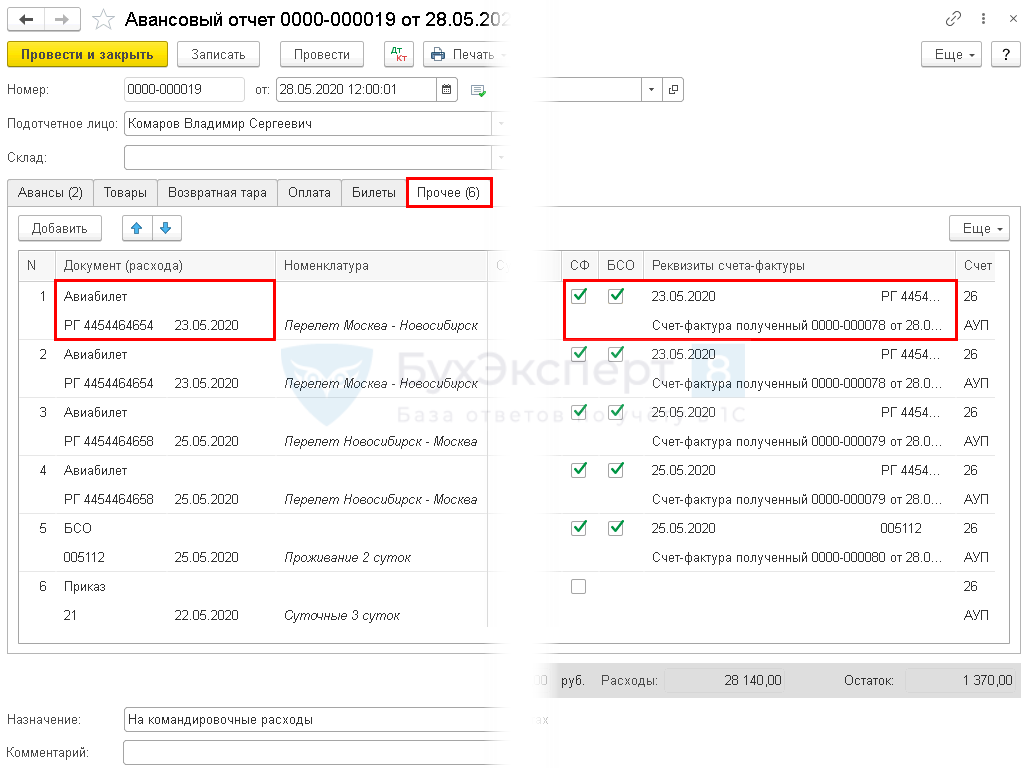

Для регистрации авансового отчета сотрудника формируется документ Авансовый отчет в разделе Банк и касса — Авансовые отчеты — кнопка Создать.

В шапке документа указывается:

- Подотчетное лицо — из справочника Физические лица выбирается сотрудник, который отчитывается за выданные ему под отчет денежные средства.

На вкладке Аванс по кнопке Добавить выбираются документы выдачи аванса.

Подробнее о заполнении вкладки Авансы

На вкладке Прочее последовательно вносятся все документы, подтверждающие командировочные расходы. Подробнее о заполнении вкладки Прочее.

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 71.01 — принятие к учету расходов на командировку.

- Дт 19.04 Кт 71.01 — принятие к учету НДС по командировочным расходам.

Для того чтобы принять к вычету НДС, предъявленный поставщиком билетов, необходимо, чтобы НДС в билете был выделен отдельной строкой (Письма Минфина РФ от 26.02.2016 N 03‑07‑11/11033, от 30.01.2015 N 03‑07‑11/3522, от 30.07.2014 N 03‑07‑11/37594).

Для регистрации БСО, по которому НДС будет принят к вычету, необходимо установить флажок в поле СФ и БСО. Графа Реквизиты счета-фактуры заполнится автоматически по данным графы Документ (расхода).

В результате регистрации БСО автоматически будет создан документ Счет-фактура полученный (далее Счет-фактура (бланк строгой отчетности)). Ссылка на него будет отражена в графе Реквизиты счета-фактуры.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. форму авансового отчета в Учетной политике. В 1С используется Авансовый отчет по форме АО-1.

Бланк можно распечатать по кнопке Печать — Авансовый отчет (АО-1) документа Авансовый отчет. ![]() PDF

PDF

Печатную форму можно также сохранить на компьютер или отправить по электронной почте.

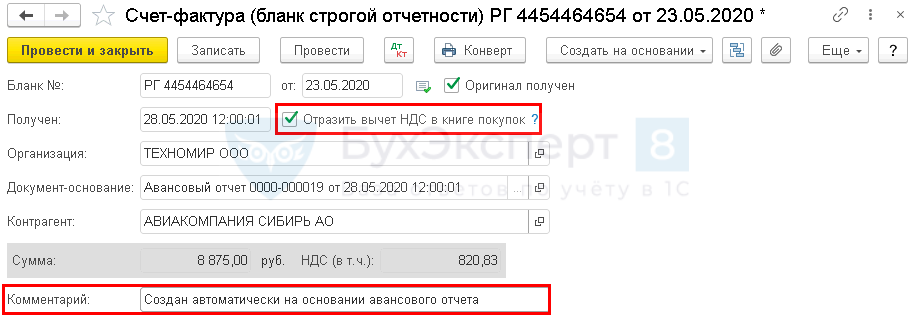

Регистрация авиабилетов, БСО поставщика

Документ Счет-фактура (бланк строгой отчетности) создается автоматически на основании документа Авансовый отчет и отражается в журнале Счета-фактуры полученные, раздел Покупки — Счета-фактуры полученные.

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

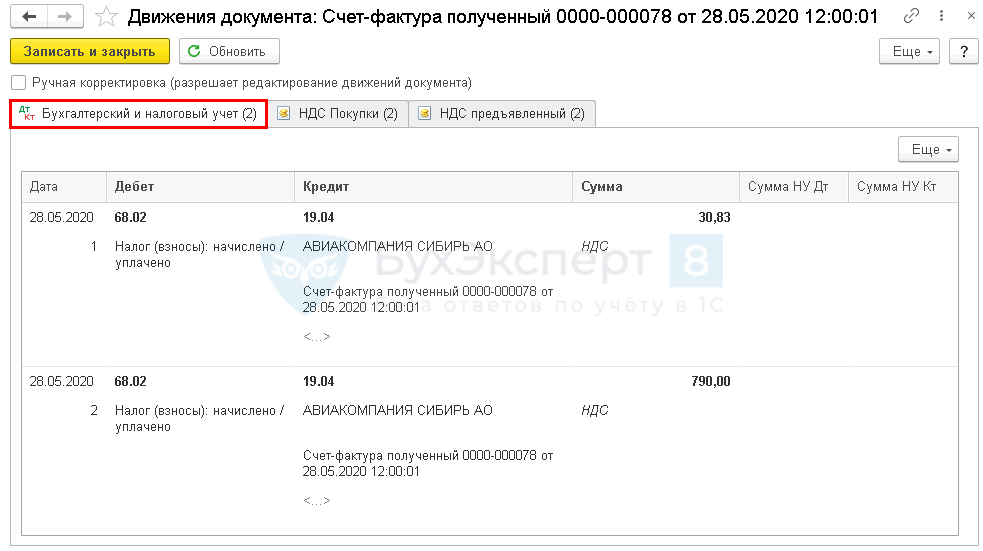

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие к вычету НДС по командировочным расходам.

Аналогичным образом регистрируются остальные документы Счет-фактура (бланк строгой отчетности) по Авансовому отчету, представленному работником.

Отчет Книга покупок можно сформировать из раздела Отчеты — Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура с кодом вида операции «23».

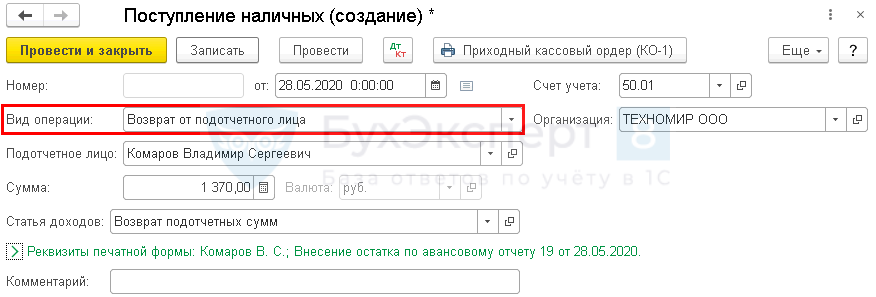

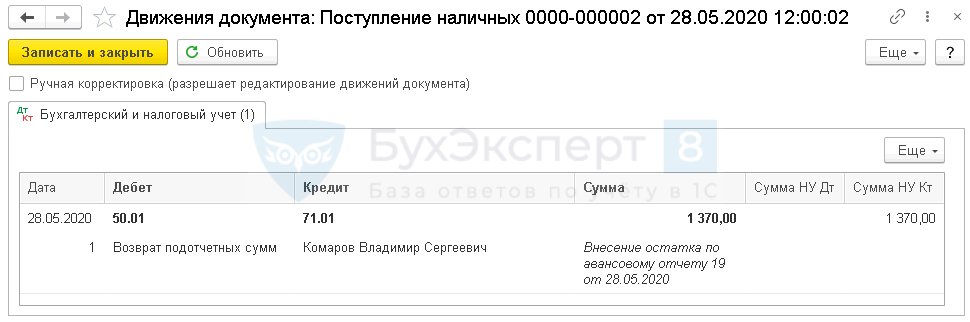

Возврат неиспользованных подотчетных средств

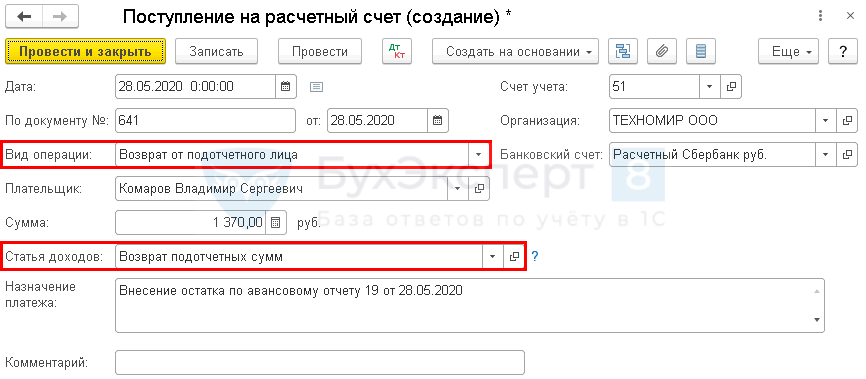

Возврат неиспользованных подотчетных средств оформляется документом Поступление наличных вид операции Возврат от подотчетного лица по кнопке Создать на основании — Поступление наличных документа Авансовый отчет. Документ Поступление наличных, созданный таким образом, заполняется автоматически.

Вручную остается заполнить:

- Статья доходов — Возврат от подотчетного лица, Вид движения — Прочие поступления по текущим операциям.

Проводки по документу

Документ формирует проводку:

- Дт 50.01 Кт 71.01 — возврат неиспользованных средств подотчетным лицом.

Документальное оформление

Для документального оформления поступления наличных денег в кассу организации необходимо использовать унифицированную форму Приходный кассовый ордер (КО-1), утв. Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Печать — Приходный кассовый ордер (КО-1) документа Поступление наличных. ![]() PDF

PDF

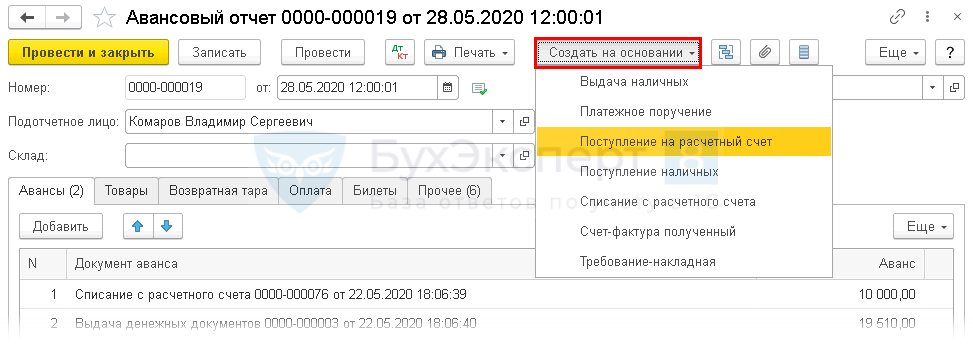

Возврат от подотчетного лица на расчетный счет можно оформить:

- на основании документа Авансовый отчет.

- из раздела Банк и касса — Банковские выписки — кнопка Создать.

Исчисление НДФЛ и страховых взносов со сверхнормативных суточных

Работодатель должен исчислить, удержать и уплатить НДФЛ с суточных, превышающих нормы, установленные (п. 3 ст. 217 НК РФ, п. 2 ст. 422 НК РФ):

- при командировках на территории РФ — 700 руб. в день;

- при командировках за пределами РФ — 2 500 руб. в день.

Датой получения дохода (исчисления НДФЛ) в виде сверхнормативных суточных является последний день месяца, в котором утвержден авансовый отчет сотрудника (пп. 6 п. 1 ст. 223 НК РФ). Удержание НДФЛ производится в день ближайшей выплаты дохода работнику (п. 4 ст. 226 НК РФ, Письмо ФНС РФ от 29.04.2016 N БС-4-11/7893). Срок перечисления НДФЛ в бюджет — не позднее следующего дня после выплаты (п. 6 ст. 226 НК РФ).

Для исчисления НДФЛ и страховых взносов со сверхнормативных суточных необходимо создать новый вид начисления Суточные сверх норм. Настройка нового вида начисления производится в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления —кнопка Создать.

Нужно установить:

В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме, требуется для того, чтобы документом Начисление зарплаты были начислены только НДФЛ и страховые взносы.

В разделе Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами на ОПС, ОМС и соц.страхование, не облагаемые взносами на страхование от несчастных случаев;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — не включается в расходы по оплате труда.

Суммы суточных не облагаются страховыми взносами в ФСС на НС и ПЗ (п. 2 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ).

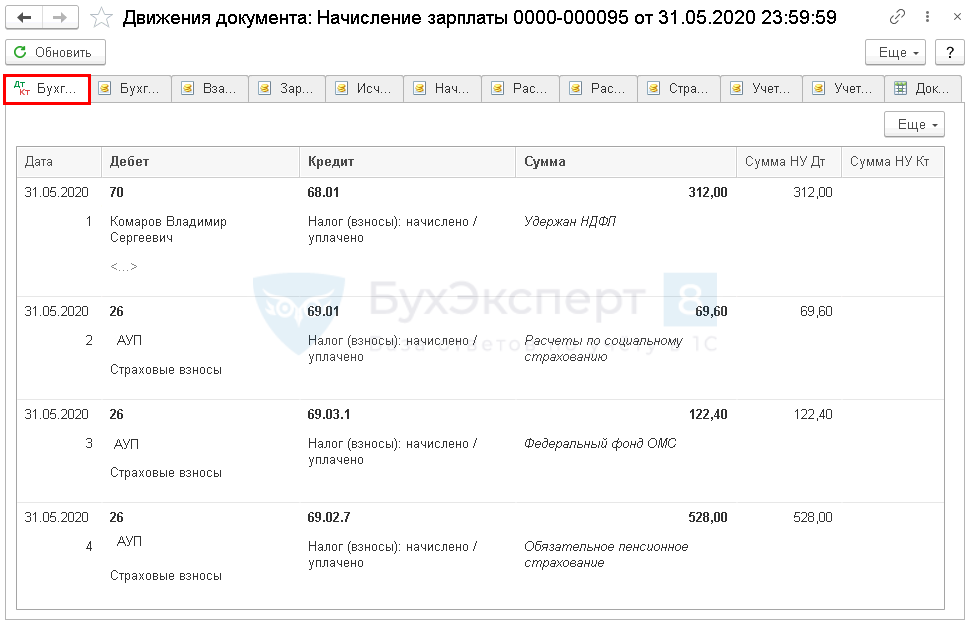

Исчисление НДФЛ и страховых взносов со сверхнормативных суточных оформляется документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления.

Проводки по документу

Документ формирует проводки:

- Дт 70 Кт 68.01 — удержание НДФЛ с превышения норматива суточных;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо,за подробное изложение.

Добрый день. Каким способом более правильно отражать билеты на проезд в 1С бухгалтерии: как «денежные документы» или как «билеты»?

Здравствуйте!

На выбор — как вам удобнее, какими документами в 1С пользуетесь.

Билеты, на мой взгляд, уместны при таком варианте

Авансовый отчет по командировке: удобства и ограничения

Денежные документы при таком

Документ Авансовый отчет в 1С

Дополнительно

Как отразить авиабилеты в Авансовом отчете?

.