Разберем порядок представления декларации по НДС за 1 квартал 2023, а также ее алгоритм заполнения, проверки и уплаты налога в программе 1С 8.3 Бухгалтерия.

Содержание

Порядок представления декларации по НДС за 1 квартал 2023

Срок: представьте декларацию не позднее 25.04.2023 (п. 5 ст. 174 НК РФ).

Форма: налоговая декларация по НДС сдается Приказом ФНС 12.12.2022 N ЕД-7-3/1191@.

Основные изменения:

- в разд. 3 в стр. 120 скорректирован перечень случаев вычетов НДС;

- введены новые коды операций;

- добавлен код основания для применения заявительного порядка возмещения НДС.

Кто обязан представлять: налогоплательщики и налоговые агенты по НДС, а также неплательщики, выставившие счета-фактуры.

Куда: в ИФНС по месту регистрации.

Вид:

Получите понятные самоучители 2025 по 1С бесплатно:

- электронный — все налогоплательщики;

- бумажный — налоговые агенты, которые не являются плательщиками НДС при определенных условиях (абз. 2 п. 5 ст. 174 НК РФ).

Уплата: в составе ЕНП по 1/3 не позднее (п. 4 ст. 174 НК РФ):

- 28.04.2023,

- 29.05.2023 (перенос с 28.05.2023),

- 28.06.2023.

Оплата в мае сдвигается т. к. финальная дата попадает на выходной.

Декларация по НДС состоит из 12 разделов:

- обязательно заполняйте — Титульный лист, Раздел 1;

- заполняйте при наличии соответствующих операций — 2-12;

- ключевые разделы, которые есть практически всегда — 1, 3, 8, 9.

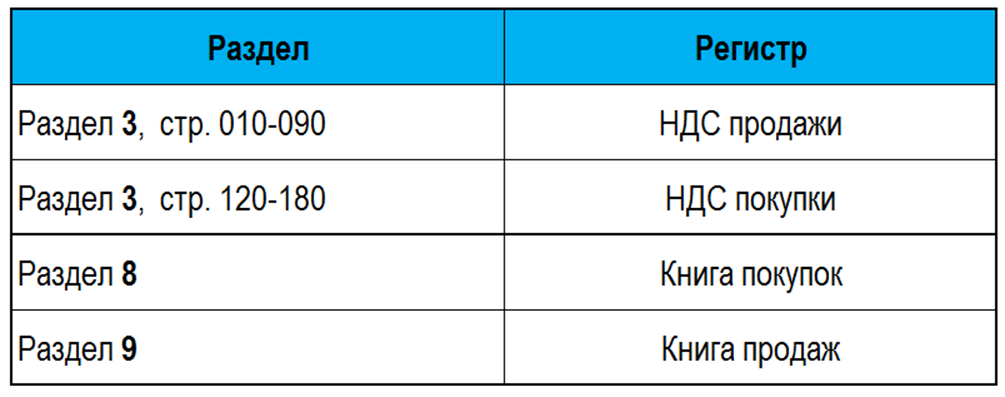

Декларация по НДС в программе 1С:Бухгалтерия 8.3 заполняется на основании данных налоговых регистров, а не по проводкам в бухучете.

Санкции:

Не допускайте промахов при заполнении декларации или при платежах в бюджет, чтобы не было неприятностей. Вам грозит:

- штраф 5% от неуплаченной суммы НДС по декларации за каждый полный или неполный месяц просрочки (не более 30% от суммы НДС и менее 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена более чем на 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

К непредставлению декларации приравнивается несоответствие контрольным соотношениям, упомянутым в Приказе ФНС от 25.05.2021 N ЕД-7-15-/519@.

Подробнее:

Подготовка декларации по НДС в 1С

Алгоритм заполнения декларации по НДС в 1С:

- формирование и проверка декларации;

- проверка отчетов Книга покупок и Книга продаж;

- проверка данных БУ по НДС и подтверждение суммы налога к уплате в бюджет;

- проверка полноты начисления (уплаты) санкций по НДС.

Сначала выполните подготовку, а потом легко заполните декларацию по НДС в 1С. Рассмотрим всю последовательность действий по порядку.

Автозаполнение и проверка

Декларацию по НДС заполните удобным вам способом на выбор из раздела:

- Главное — Задачи организации;

- Отчеты — Отчетность по НДС — это наш помощник по НДС;

- 1С-Отчетность — единое рабочее место.

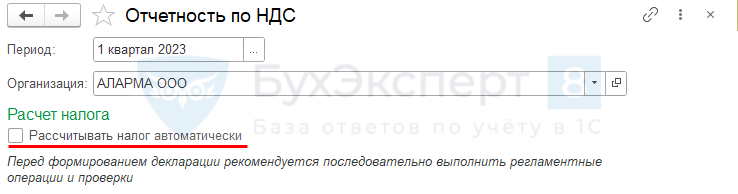

Первый этап: подготовка к заполнению декларации по НДС в 1С:

- проверьте полноту и корректность ввода первички с НДС, наличие СФ;

- проверьте расчеты с контрагентами по ОСВ счетов 60, 62, 76;

- проведите сверку данных учета НДС с покупателями и поставщиками — 1С:Сверка;

- перепроведите документы за период, чтобы восстановить хронологию — она могла сбиться при проверке данных и их корректировке;

- установите дату запрета изменения данных для всех кроме ответственного за подготовку отчетности;

- выполните Регламентные операции по НДС;

- проверьте Анализ состояния налогового учета по НДС — надо «провалиться» во все плашки отчета, даже в пустые;

- выполните Экспресс-проверку книги покупок и книги продаж — в проверке рекомендуем ставить все флажки в настройках.

В документах по банку и кассе проверьте ставку НДС. Она влияет на:

- автозаполнение счетов-фактур на аванс;

- корректное заполнение Отчета о движении денежных средств.

Второй этап: заполнение декларации по НДС в 1С:

- заполнение отчета:

- настройте состав декларации — можно скрыть ненужные разделы, отчет будет компактнее;

- соблюдайте последовательность заполнения декларации:

- Титульный лист, Раздел 3, Раздел 1, Раздел 8, Раздел 9;

- расшифруйте показатели отчета;

- проверьте отчет по всем доступным критериям: КС, выгрузка, контрагенты;

- отправьте отчет в ИФНС из 1С или выгрузите для отправки через стороннего оператора;

- уплатите НДС в бюджет в срок.

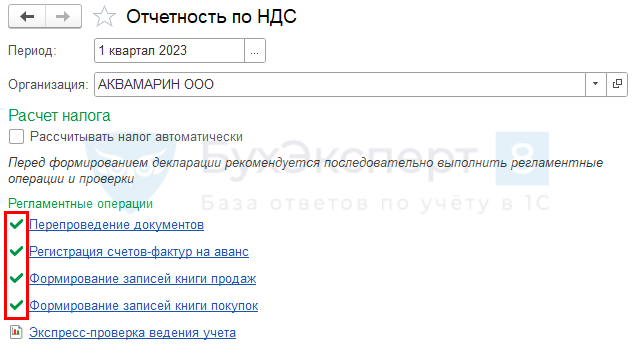

Помощник по учету НДС

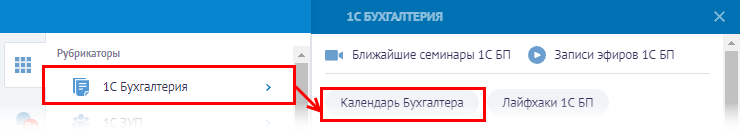

Помощник по НДС открывается из раздела Отчеты — Отчетность по НДС.

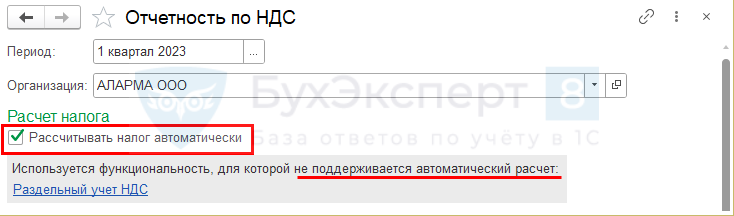

Если в 1С ведется раздельный учет входящего НДС (а также ведется комиссионная торговля, импорт/экспорт), вручную выполните:

- Регламентные. операции по НДС;

- Экспресс-проверку;

- формирование декларации по НДС.

Флажок Рассчитывать налог автоматически не устанавливайте.

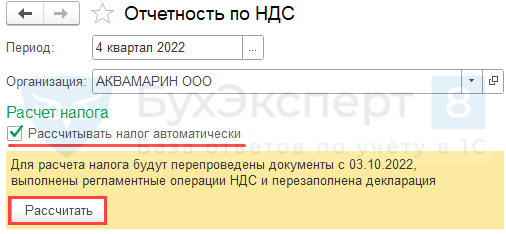

Если в 1С не ведется раздельный учет входящего НДС, расчет налога Помощник по НДС осуществляет автоматически по кнопке Рассчитать. Вам останется только проверить результат.

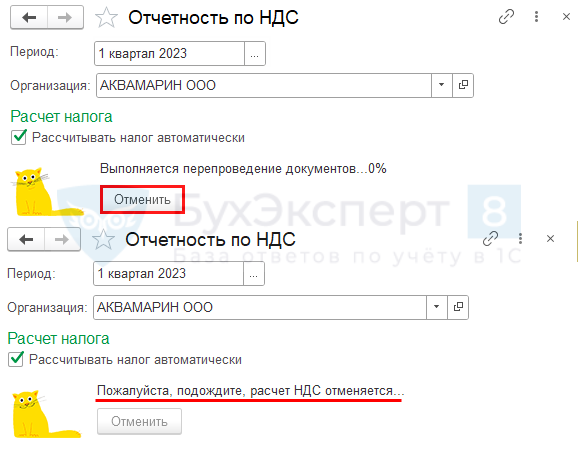

При необходимости отмените запущенный авторасчет НДС по кнопке Отменить. Например, если вы уже внесли какие-то ручные правки в документ Формирование записей книги покупок, а потом случайно нажали кнопку Рассчитать в Помощнике по НДС.

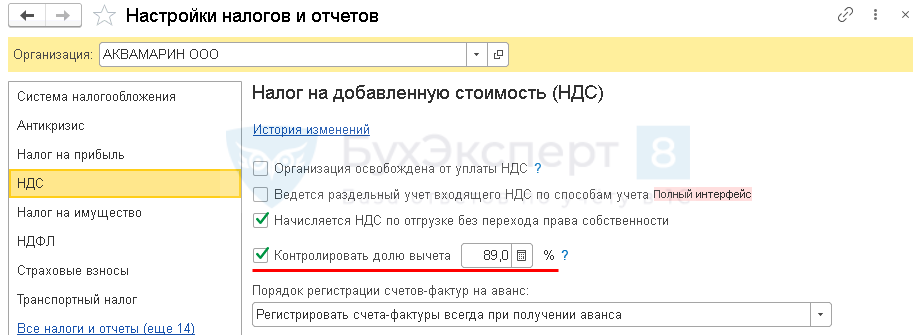

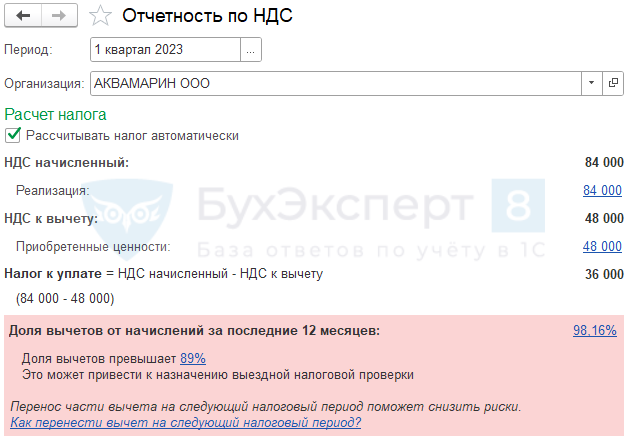

В разделе Главное — Налоги и отчеты — НДС установите флажок Контролировать долю вычета (на расчет НДС он не влияет) и процент с точностью до одного знака после запятой.

После этого Помощник по НДС будет автоматически предупреждать о превышении доли вычетов.

Зеленая галочка появляется рядом с операцией, если она выполнена.

Место выполнения операции не влияет на заполнение декларации. Операцию можно выполнить и из Помощника, и из журнала регламентных операций по НДС.

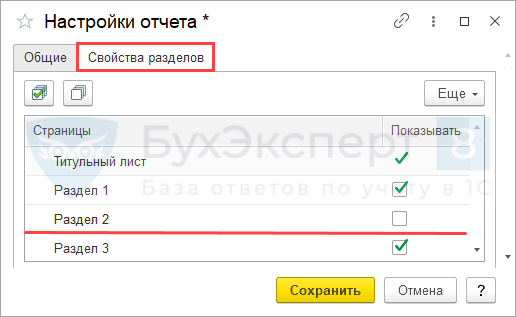

Настройка состава отчета

Настройте состав декларации по НДС через Еще — Настройка — Свойства разделов.

Можно скрыть разделы, которые не заполняются — для этого снимите флаг Показывать. Например, с Раздела 2, если нет операций налогового агента по НДС.

Последовательность заполнения

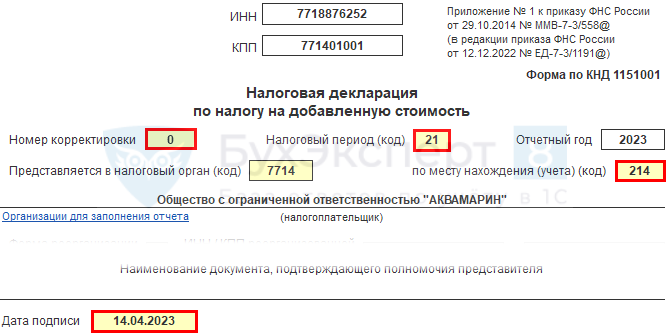

Титульный лист декларации по НДС заполняется данными из карточки организации.

Проверьте заполнение:

- Номера корректировки;

- Налогового периода;

- Кода места представления;

- Дата подписи — рабочая дата программы, должна быть позднее 31.03.2023.

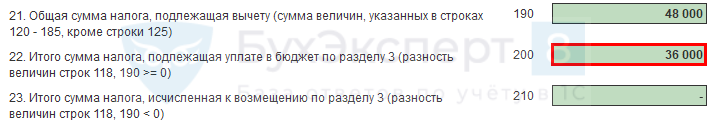

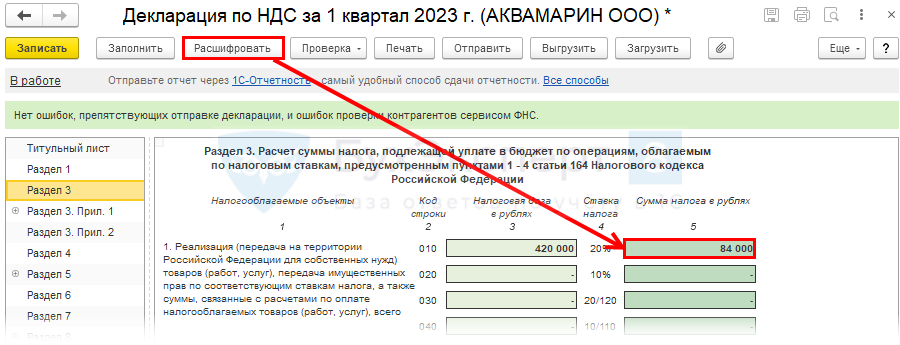

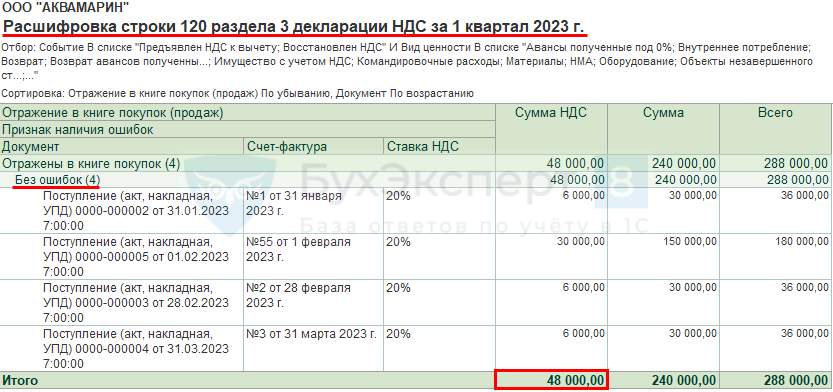

Раздел 3

Большинство строк заполняется автоматически:

- с 010 по 100 — данные из Регистра накопления НДС продажи;

- с 120 по 180 — данные из Регистра накопления НДС покупки;

- если стр.118 > стр. 190, то в стр. 200 — НДС к уплате в бюджет,

- если стр.118 < стр. 190, то в стр. 210 — НДС к возмещению:

- стр. 200 / стр. 210 влияет на итоги в Разделе 1.

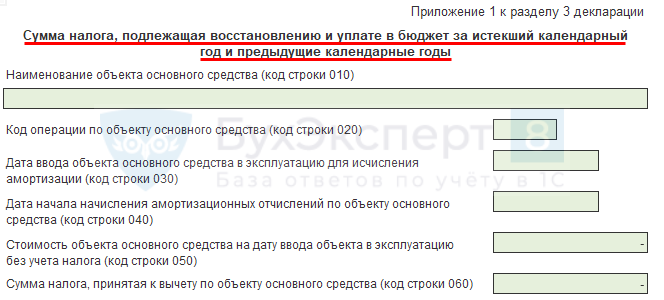

Приложение 1 к разделу 3 декларации по НДС заполняется в декларации за 4 квартал при восстановлении НДС по недвижимому имуществу в порядке ст. 171.1 НК РФ, если оно используется в необлагаемой НДС деятельности.

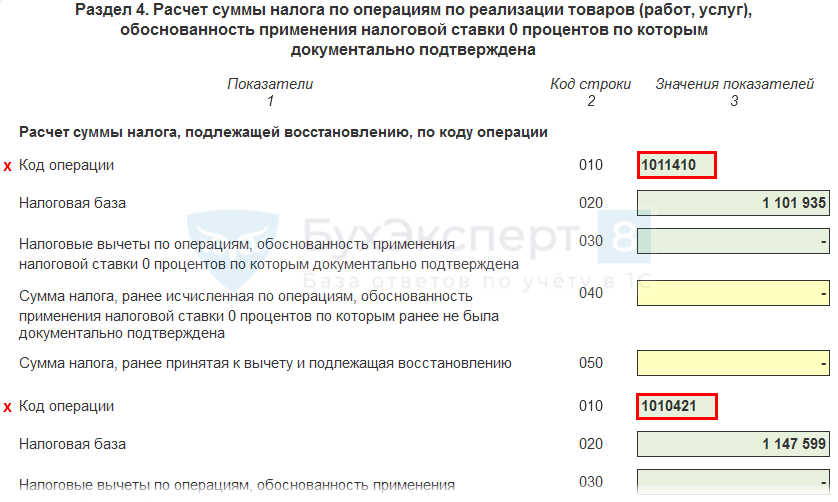

Раздел 4

Заполняется автоматически. Но если были отгрузки в ЕАЭС и дальнее зарубежье, их надо «разделить» вручную по ![]() Суммы взять из расшифровки стр. 020 и не округлять.

Суммы взять из расшифровки стр. 020 и не округлять.

Раздел 5

Здесь отражаются вычеты НДС, не показанные в квартале, в котором:

- ранее подтверждали ставку НДС 0%;

- показали, что не подтвердили ставку НДС 0%.

Раздел 6

Заполните этот раздел, если не подтвердили ставку НДС 0% в установленный срок.

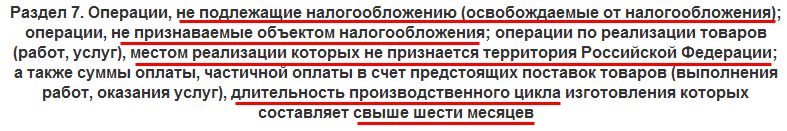

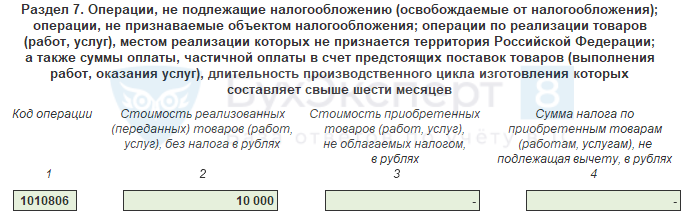

Раздел 7

Здесь отражаются операции, по которым НДС платить не требуется. Запоминать, какие именно операции, не надо: они все перечислены в заголовке этого раздела.

Заполните раздел автоматически по данным документа Формирование записей раздела 7 декларации по НДС. При необходимости этот документ надо дозаполнить вручную.

Данные в гр. 3 и 4 заполняются в разрезе каждого кода операции в той сумме, которая относится к реализации текущего налогового периода, указанного в гр.1

Подробнее в Раздельный учет НДС.

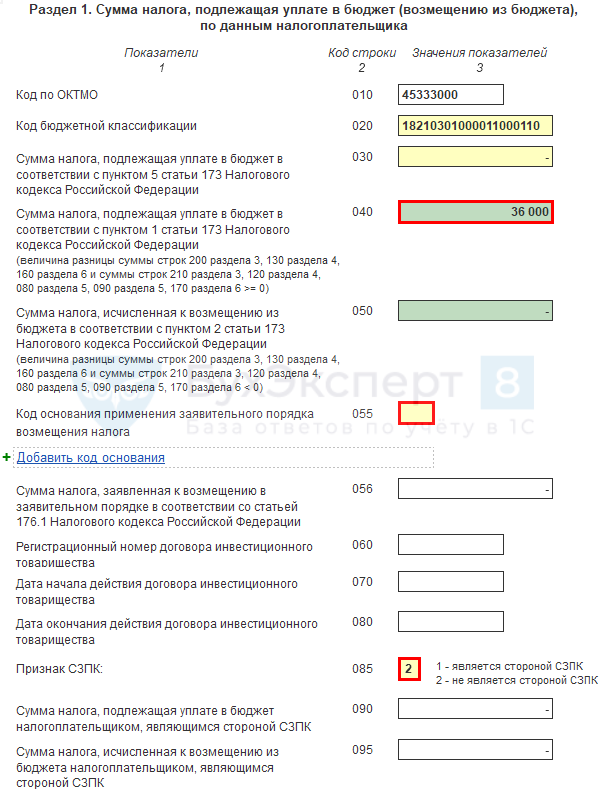

Раздел 1

К этому разделу переходим в конце — обычно он итоговый. Заполняется Раздел 1 декларации по НДС автоматически.

В стр. 055 выберите при необходимости код основания для применения заявительного порядка возмещения налога налогоплательщиками (п. 2 ст. 176.1 НК РФ), а в стр. 056 общую сумма налога, заявляемую в этом порядке по всем указанным кодам.

Признак СЗПК (Соглашения о защите и поощрении капиталовложений в РФ) в стр. 085 заполняется обязательно. По умолчанию проставляется 2. Не очищайте это поле, иначе декларация по НДС не пройдет проверку.

Раздел 2

Заполняется автоматически, например, при покупке работ-услуг у иностранцев, аренде муниципального имущества. В этих случаях налогоплательщик выступает налоговым агентом по НДС и должен удержать налог из вознаграждения в адрес продавца. Налоговый агент уплачивает НДС по срокам обычного НДС в составе ЕНП.

На каждого продавца заполните отдельный лист Раздела 2.

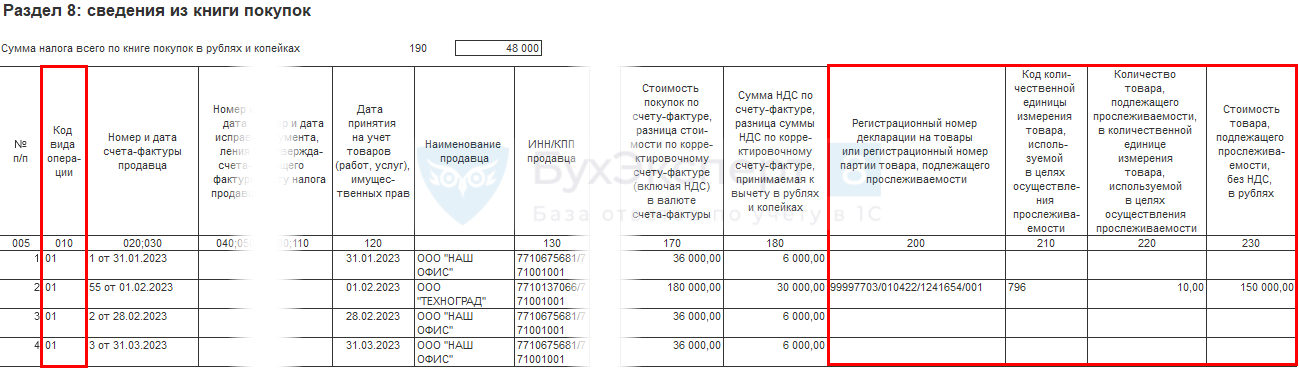

Раздел 8

Заполняется автоматически по регистру накопления Книга покупок.

По прослеживаемым товарам заполняются графы 200-230.

В графе 200 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

Подробнее Поступление прослеживаемых товаров

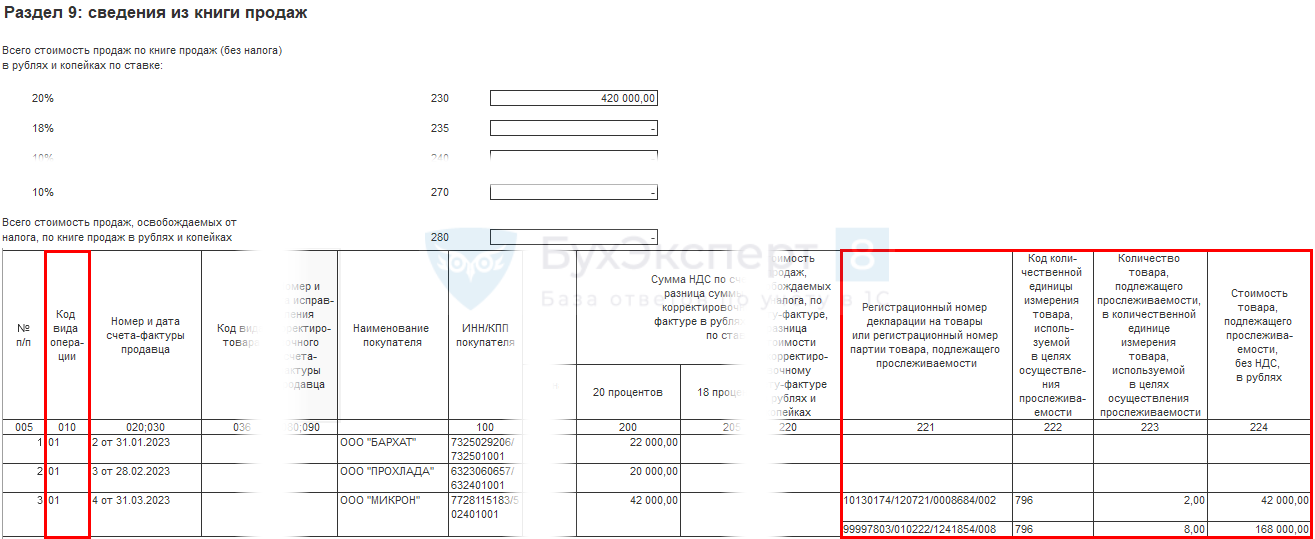

Раздел 9

Заполняется автоматически по регистру накопления Книга продаж.

По прослеживаемым товарам заполняются графы 221-224.

В графе 221 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

Подробнее Реализация прослеживаемых товаров в РФ и дальнее зарубежье

Раздел 10

Этот раздел заполняется, если выставили любые счета-фактуры по посреднической деятельности.

По прослеживаемым товарам заполняются графы 220-250.

В графе 220 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

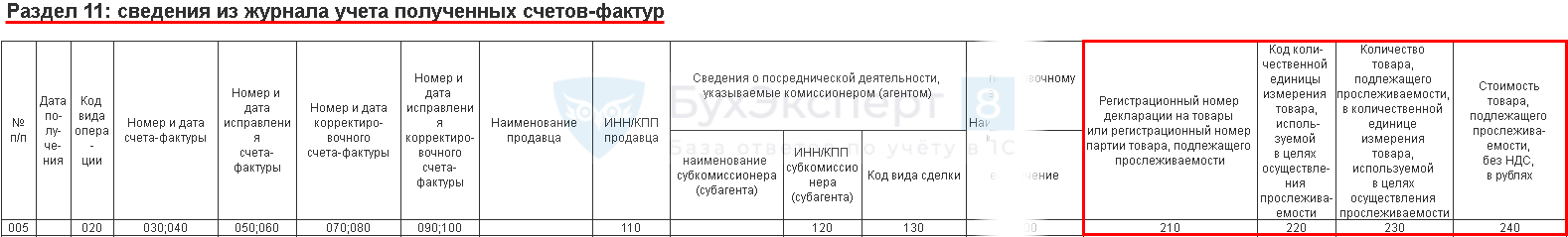

Раздел 11

Раздел 11 заполните, если получили счета-фактуры по посреднической деятельности. В расчет принимаются все счета-фактуры: на аванс, на отгрузку, корректировочные и сводные.

Для прослеживаемых товаров предназначены графы 210-240.

В графе 210 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров

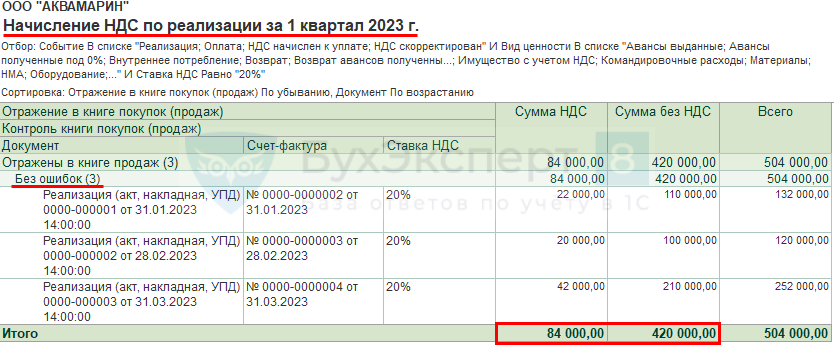

Расшифровка показателей

Заполненную декларацию обязательно проверьте. Алгоритм заполнения доступен по кнопке Расшифровать.

Расшифровка стр. 010 совпадает с суммой по декларации.

Расшифровка стр. 120 совпадает с суммой по декларации.

Покупки без НДС также отражаются в расшифровке.

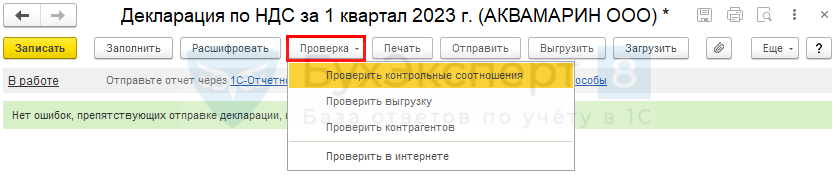

Проверка отчета

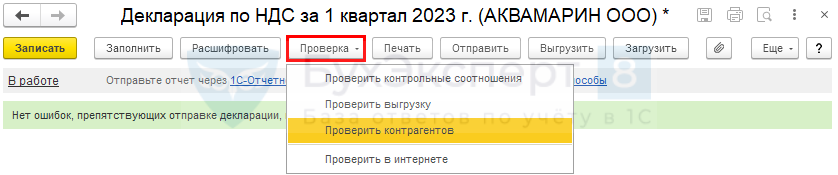

Проверку декларации осуществите в несколько этапов. Обязательно выполните их все, чтобы не допустить ошибки.

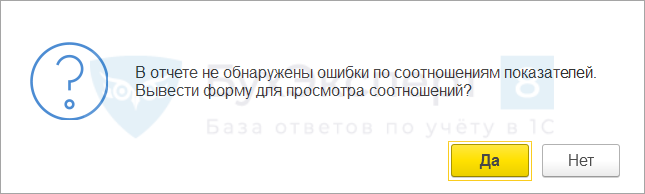

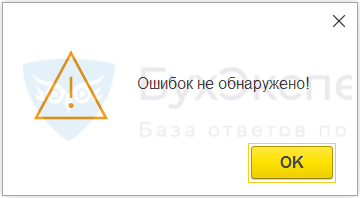

Проверка – Проверить контрольные соотношения — проверка КС, установленных ФНС.

Если КС не выполнены, будет выведена форма с ошибками.

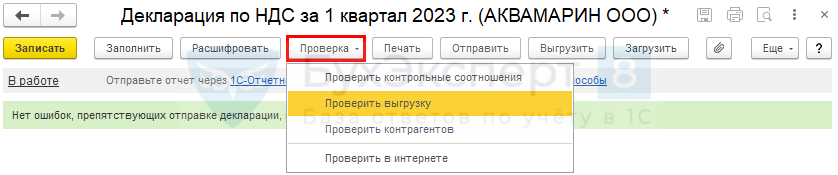

Проверка — Проверить выгрузку — проверка форматно-логического контроля. Найти самостоятельно эти ошибки проблематично – доверьте проверку 1С.

Если все верно, появится сообщение.

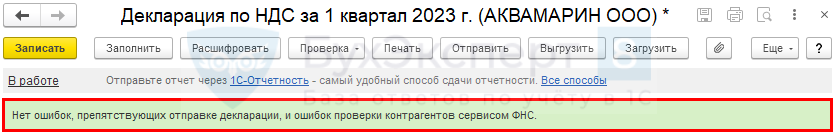

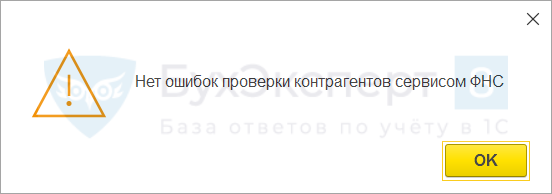

Проверка – Проверить контрагентов — проверка контрагентов по сервису ФНС.

После проверки контрагентов на зеленом фоне должно быть сообщение, что ошибок нет.

Если их нет, дополнительно выводится сообщение.

Отправка отчета в ИФНС

Отправьте отчетность в налоговый орган после успешного выполнения всех проверок через Отправить (при подключенной 1С-Отчетности)/ Выгрузить (для отправки другим оператором).

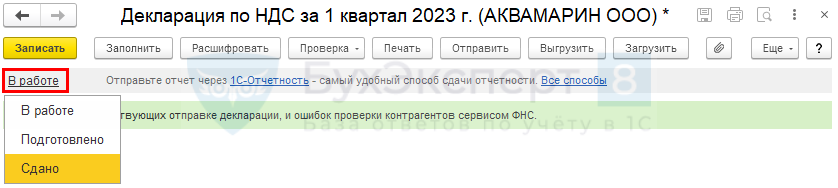

Используйте статусы: В работе / Подготовлено / Сдано — это полезная справочная информация.

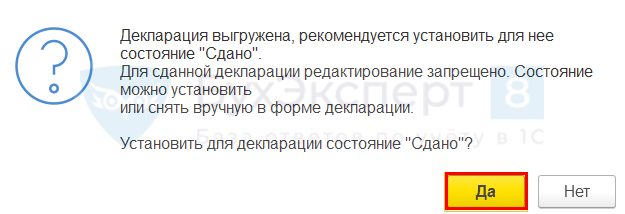

После выгрузки отчета установите статус Сдано, чтобы защитить отчет от редактирования.

Перенос задолженности на ЕНС и уплата налога в бюджет

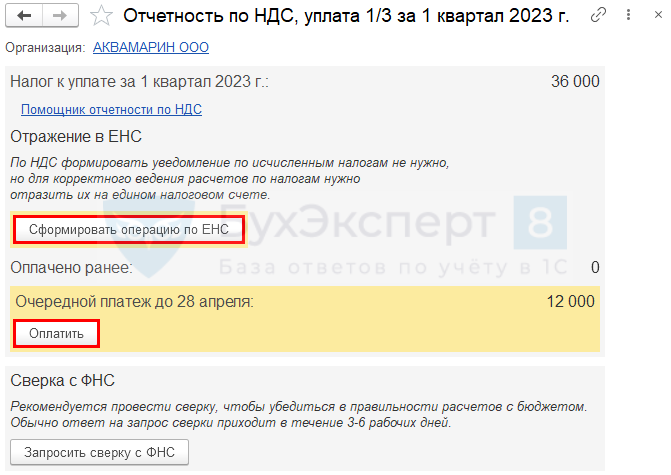

В 2023 году НДС уплачиваются в составе ЕНП — по 1/3 до 28 числа каждого месяца следующего квартала.

Уведомление подавать не нужно, т. к. декларация подается до срока первой уплаты.

В программе 1С перенос начисленных налогов на ЕНП делается через механизм уведомлений или операций по ЕНС, если не требуется направлять уведомление в налоговую.

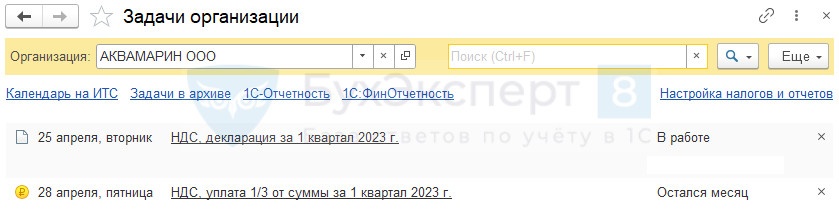

Сформируйте автоматически перенос начисленного налога на ЕНС удобным способом из раздела:

- Главное — Задачи организации — Уплата НДС по 1/3 от суммы за 4 квартал;

- Отчеты — Отчетность по НДС — из помощника по НДС.

Перенести начисленный налог на ЕНС можно из Задач организации через помощника по формированию отчетности или уплаты налога.

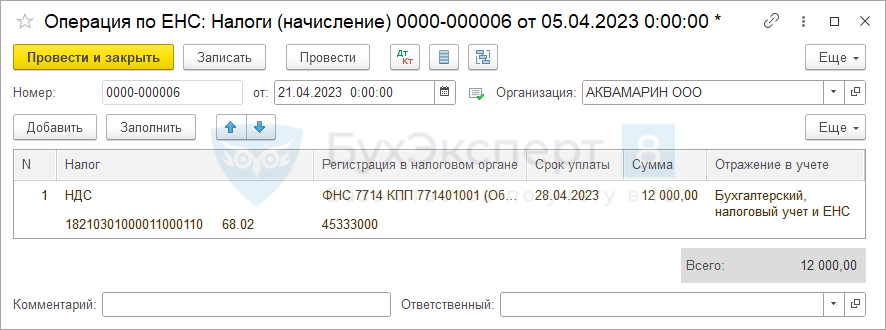

По кнопке Сформировать операцию по ЕНС формируется документ Операция по единому налоговому счету с видом Налоги (начисление).

Если у организации несколько записей Регистрации в налоговом органе с одним кодом ИФНС, проверьте заполнение КПП в сформированном уведомлении.

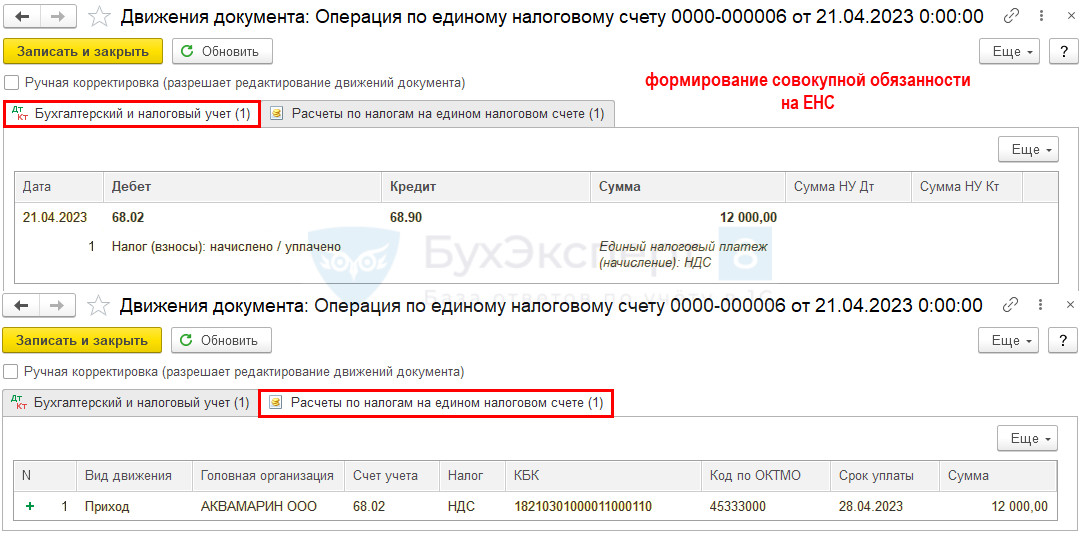

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом, формируется совокупная обязанность по уплате НДС на ЕНС (п. 5 ст. 11.3 НК РФ).

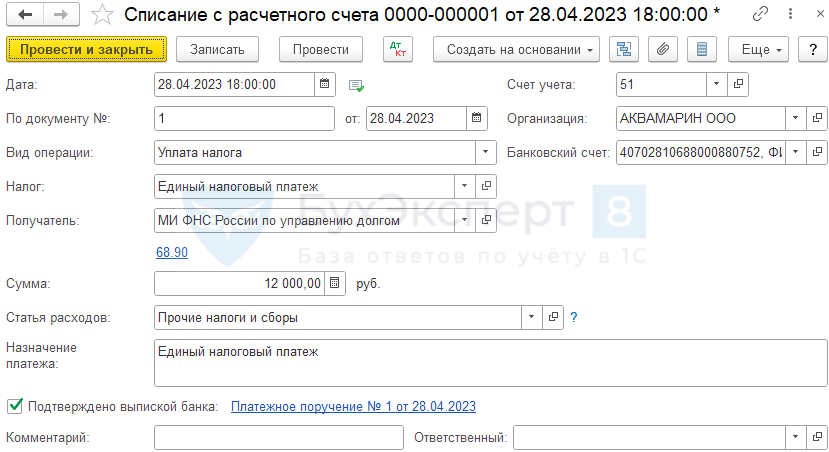

Уплата налога

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить.

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

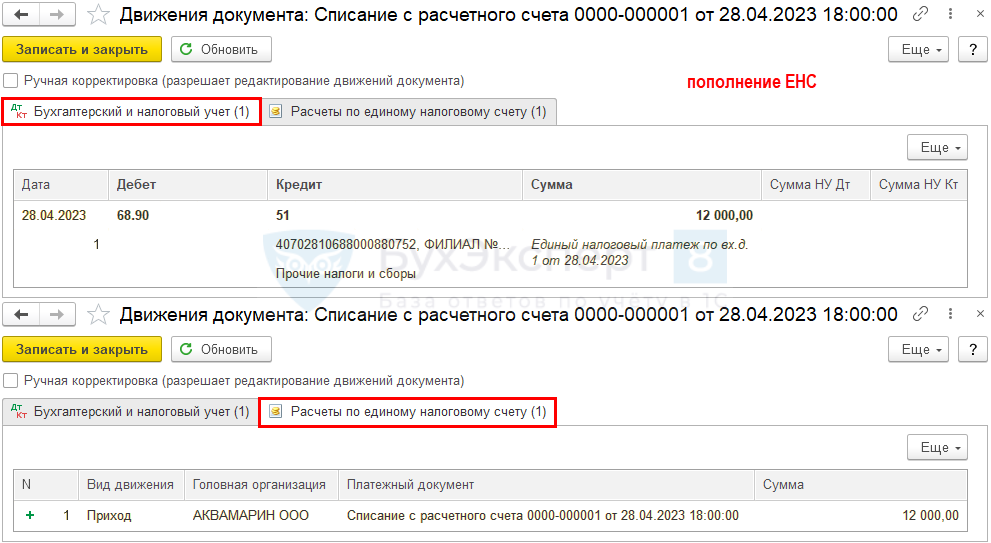

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

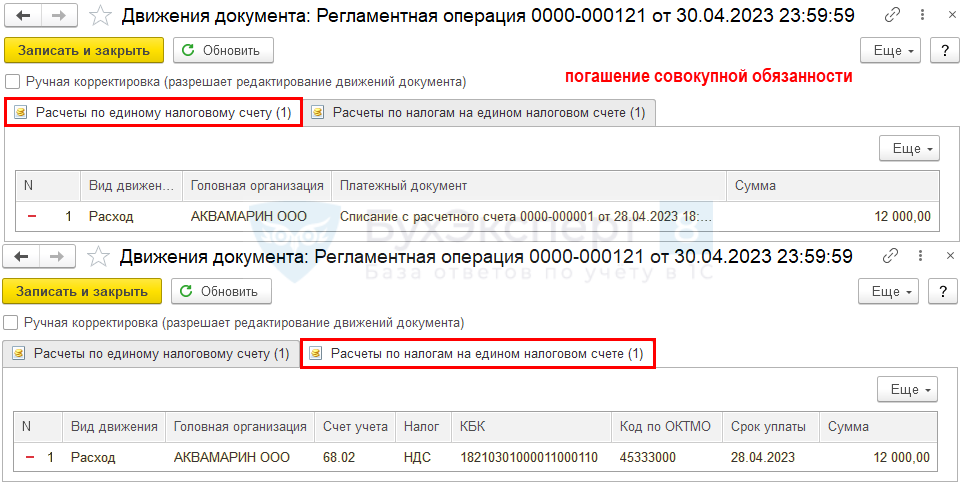

Погашение обязанности

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по НДС (за 1 кв. 2023 – 28 апреля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога и Списание с расчетного счета по уплате ЕНП.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить декларацию по НДС за 1 квартал 2023, сроки уплаты НДС за 1 квартал 2023, как проверить в 1С правильность декларации по НДС.

См. также:

- Алгоритм проверки декларации по НДС

- Учет НДС в 1С 8.3: пошаговая инструкция

- Алгоритм выявления расхождений в декларации по НДС

- Состав декларации по НДС

- Алгоритм «закрытия месяца» для НДС

- УО для анализа данных регистра НДС книга покупок

- Ошибки в декларации по НДС

- Проверка актуальности учетных данных по НДС

- Коды видов операций по НДС

- Декларация по НДС за 1 квартал 2023 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете