С 2023 года ЕНП обязателен для всех, ведение учета автоматизировано в 1С:Бухгалтерия 3.0.

Мы подготовили удобный самоучитель, который поможет разобраться и понять:

- что такое ЕНП и ЕНС — теория и нормативная база;

- как вести учет ЕНП в 1C 8.3 Бухгалтерия;

- как проверить расчеты и исправить ошибки.

Чтобы освоить работу с ЕНС в 1С, изучите материалы по ссылкам в хронологической последовательности. Для удобства — скачайте памятку с наглядными материалами по теме.

Полную подборку по теме можно найти в рубрике — ЕНП и ЕНС.

Скачать Памятку по работе с ЕНС и ЕНП в 1С БП →

Содержание

Основы ЕНП и ЕНС

Основные понятия и теория по ЕНП и ЕНС, с которых следует начать изучение темы, изложены в материалах по ссылкам ниже.

ЕНС — это электронный кошелек налогоплательщика. В нем собираются его платежи в бюджет и совокупная обязанность по срокам уплаты, а в результате образуется сальдо расчетов. Оно может быть:

Получите понятные самоучители 2025 по 1С бесплатно:

- положительным;

- отрицательным;

- нулевым.

Совокупная обязанность — это общая сумма всех налоговых платежей, которую обязан уплатить налогоплательщик.

ЕНП — деньги, перечисленные в бюджет для исполнения совокупной обязанности, а также зачисления со стороны бюджета (налоговые вычеты, % за просрочку…).

Распределение ЕНП — погашение совокупной обязанности в порядке:

- указанном налогоплательщиком в уведомлениях об исчисленных налогах;

- статьи 45 НК РФ, если порядок, указанный налогоплательщиком, ей противоречит (Федеральный закон от 29.05.2023 N 196-ФЗ):

- недоимка по НДФЛ (начиная с наиболее ранней);

- НДФЛ — с момента возникновения обязанности по его перечислению;

- недоимка по иным налогам (сборам, взносам) (начиная с наиболее ранней);

- иные налоги (авансы, взносы и т. д.) — с момента возникновения обязанности по их уплате;

- пени;

- проценты;

- штрафы.

Уведомление о суммах начисленных налогов, авансов, взносах — документ, который надо подать по тем налогам (взносам), по которым срок уплаты наступает раньше срока сдачи отчетности. Из уведомлений налоговая понимает, какие налоги заплатил налогоплательщик в составе ЕНП.

Ключевые факты об уведомлении:

- Срок подачи — 25 число каждого месяца, на который приходится срок уплаты (сдвигается при попадании на нерабочий день):

- по НДФЛ 2 срока: 3 и 25 число (в декабре дополнительно последний день рабочего года).

- Если до сдачи декларации нашли ошибку, взамен подается новое Уведомление с правильными данными.

- После сдачи отчетности уведомление не сдается и не принимается налоговиками.

- Уведомление по одному налогу и сроку уплаты должно быть только одно на итоговую сумму. При подаче нескольких они не суммируются на ЕНС. Последнее затирает данные предыдущих.

- За неподачу уведомлений начисляются пени (т. к. налог не распределяется в соответствующий бюджет) и штраф по ст. 126 НК РФ (мера временно не применяется).

Положительное сальдо можно зачесть или вернуть. Для этого есть специальные заявления:

Самая важная информация от ФНС по ЕНС и ЕНП:

Подборка разъяснений от налоговиков по некоторым вопросам:

Сценарий работы с ЕНС и ЕНП в 1С:Бухгалтерия 3.0

В 1С: Бухгалтерия учет по ЕНС автоматизирован, никакие дополнительные настройки не требуются.

С 2024 года изменен механизм учета ЕНС в программе 1С. В 2023 году применялся другой порядок:

Начало работы с ЕНП и ввод остатка по ЕНС в 1С

Шаг 1. Рассчитываем налоги и взносы в обычном порядке.

Шаг 2. Переносим начисления на ЕНС (68.90):

- регламентной операции Начисление налогов на единый налоговый счет в процедуре Закрытие месяца;

- документами начисления и выдачи зарплаты;

- документом Корректировка ЕНС.

Шаг 3. ЕНП уплачиваем в бюджет так же, как и раньше платили налоги, но по новым единым реквизитам. Уплата отражается по Дт 68.90 и формируется сальдо ЕНС.

Единое уведомление и платеж по ЕНС

Появились образцы платежек по ЕНП, утверждена форма уведомления

ФНС опубликовала образцы платежных поручений по ЕНС для разных случаев

Шаг 4. Налоговая распределит поступивший платеж в счет совокупной обязанности. То же самое в программе 1С делает документ Сведения об уплате налогов.

Распределение не затрагивает счета БУ. Это нужно для:

- налогового учета при кассовом методе — УСН, ПСН и ИП ОСНО;

- автозаполнения Отчета о движении денежных средств в составе БФО (бухгалтерская (финансовая) отчетность);

- проверки расчетов по ЕНС в 1С в разделе Отчеты — Единый налоговый счет (с релиза 3.0.151).

Подробный алгоритм здесь — Механизм начисления и уплаты ЕНП в 1С с 2024

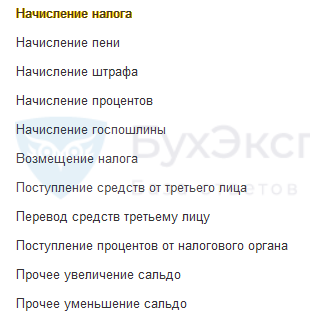

Если есть операции по ЕНС, которые не отражаются автоматически, для их оформления используйте документ Корректировка ЕНС из раздела Операции. Предусмотрены виды корректировок:

Подробно этот механизм разобран в статье — Операции по ЕНС с 2024

Особенности отражения различных налогов на ЕНС

Каждый налог имеет свои особенности отражения совокупной обязанности на ЕНС, заполнения уведомлений и т. п., например:

-

- По УСН уведомления заполняются поквартально, а не нарастающим итогом. Уменьшать сумму аванса на переплату при заполнении уведомления не следует.

- Если нарастающим итогом аванс по УСН меньше, чем за прошлый квартал, надо подать отрицательное уведомление.

Как заполнить Уведомление, если нарастающим итогом аванс по УСН меньше, чем за прошлый квартал

-

- По налогу на прибыль не нужны уведомления кроме особых случаев — платежи налоговых агентов.

- Также как по УСН, налог на прибыль может быть отрицательным нарастающим итогом.

- Плательщики НДС также не сдают уведомления по ЕНП ни по какому НДС: обычному, налогового агента, при импорте из ЕАЭС.

Налог на прибыль при ЕНС и ЕНП

-

- По имущественным налогам особенности связаны с местом регистрации имущества, порядком расчета налога (по кадастровой, среднегодовой стоимости) и т. п. Например, если имущество находится не по месту нахождения организации, то в уведомлении надо указать КПП по месту налогового учета самой организации.

Имущественные налоги при ЕНСУведомление по налогу на имущество

Уведомление по земельному налогу

Уведомление по транспортному налогу

Какой ОКТМО указывать в ЕНП-уведомлениях по налогу на имущество?

ФНС разъяснила, какой КПП указать в уведомлении по имущественным налогам

- Главная особенность НДФЛ — в единых датах и сроках уплаты.

- Существенные изменения коснулись ИП на упрощенке и патенте. При этом фиксированные взносы можно платить раньше установленного срока и частями. Уменьшать ПСН и УСН «доходы» на страховые взносы налоговики разрешают независимо от факта уплаты.

Подробнее здесь:

ФНС разъяснила порядок уменьшения УСН 6% и ПСН на взносы ИП «за себя»

На 1%-ные взносы за 2024 год можно уменьшить УСН и ПСН как в 2024, так и в 2025 годах

Уменьшение налога по УСН (доходы) или ПСН на страховые взносы ИП в 2024

Поиск и исправление ошибок

Наиболее распространенные ошибки и заблуждения по ЕНП и ЕНС разобраны в материалах ниже.

Все ошибки можно разделить на две основные категории:

- ошибки в сумме налога/взноса;

- ошибки в реквизитах Уведомления.

Важно не только отправить в ИФНС новое исправленное Уведомление по ЕНП, но и корректно внести правки в 1С.

ТОП вопросов и ошибок по уведомлениям ЕНП в 1С

ТОП заблуждений и ошибок по ЕНС

Типичные ошибки при заполнении уведомлений по ЕНП от налоговиков

Корректировочное уведомление по ЕНП заменяет первичное, а не дополняет его

Для анализа своих данных и поиска ошибок используйте информацию:

Стандартные отчеты по ЕНС в 2024

Личный кабинет ЕНС в 1С:Бухгалтерия – углубленная проверка расчетов и корректировка расхождений

Личный кабинет ЕНС в 1С:Бухгалтерия – обзор нового функционала

Провести сверку своих данных с данными ФНС помогут материалы:

Сверка ЕНС по данным ЛК ЮЛ ФНС с 1С. Сальдо ЕНС

Сверка ЕНС по данным ЛК ЮЛ ФНС с 1С. УСН, налог на прибыль, НДС

Примеры ошибок и их исправление в программе 1С рассмотрены здесь:

Ошибки в уведомлениях об исчисленных налогах по имуществу

Контрольные соотношения по уведомлениям ЕНС

Ошибки в Уведомлениях по ЕНС в 1С

Проверьте себя

Для доступа к разделу авторизируйтесь на сайте.Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо,за доступное изложение

Вы действительно как палочка-выручал очка, любимый сайт! Всегда всё доступно, понятно!

Никак с этим ЕНП ЕНС не разберусь до конца!!! Почему сальдо не сходится с ними? Выгрузка из личного кабинета вообще набор не пойми чего!!!

Можно воспользоваться этим помощником

Новый онлайн-сервис ФНС — для тех, кто хочет сообщить о несогласии с сальдо ЕНС

И пока процесс выверки сальдо на начало года идет, продлили до 31.12.2023 этот процессе.

Спасибо!

Если сальдо на начало 2023 идёт с ФНС, наверно и с текущим смогу разобраться…

В этом случае, вероятность конечно выше разобраться.

Удачи с процессом — все обязательно получится! 🍀🍀🍀🍀🍀

На всякий случай, материалы по теме ЕНС и ЕНП здесь.

Я увидела ответ на свой вопрос, спасибо)). Удалить сообщение не смогла.

Мария, сделаем! Спасибо, что написали и отлично, что все нашлось 🌷🍀🌷🍀🌷