Предприниматели на упрощенке с объектом «доходы» могут уменьшить налог на страховые взносы за себя без их предварительной уплаты. Рассмотрим, как это сделать в программе 1С Бухгалтерия 8.3.

Содержание

Нормативное регулирование

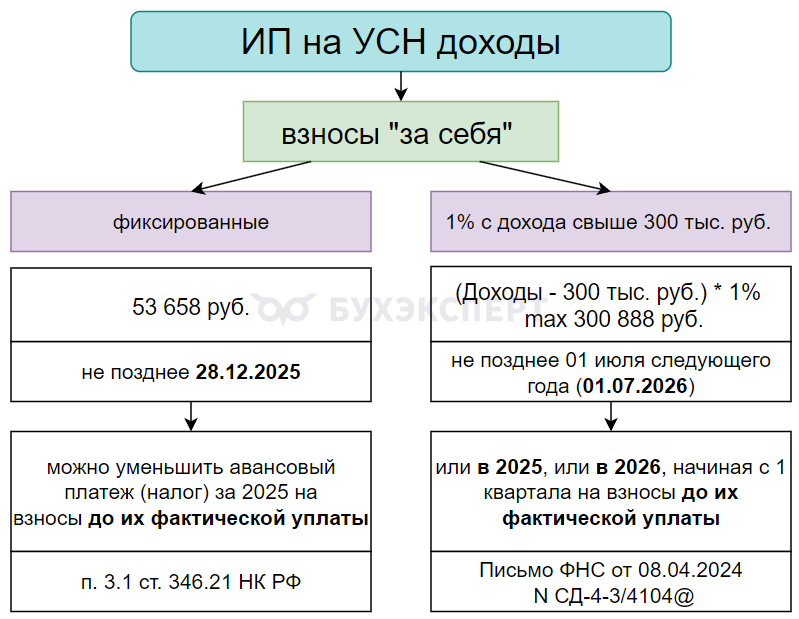

Общий порядок уменьшения налога при УСН «доходы» на примере 2025 года можно представить в виде схемы:

Есть ограничения (п. 3.1 ст. 346.21 НК РФ):

- уменьшить УСН-налог можно только на только на исчисленные взносы

- при наличии работников уменьшение не может превышать 50% от налога

- фиксированные взносы уменьшают авансы либо налог по итогам года, перенести на следующий год нельзя. Исключение: взносы, уплаченные после 31.12.2022 за периоды до 2023, уменьшают сумму налога (авансовых платежей), исчисленную за 2023-2025

- взносы с доходов свыше 300 тыс. руб., учтенные при уменьшении налога, не могут повторно учитываться при уменьшении налога в следующих периодах (письма Минфина от 17.06.2024 N 03-11-06/2/55509, ФНС от 08.04.2024 N СД-4-3/4104@)

Уменьшение УСН «доходы» на взносы в 1С

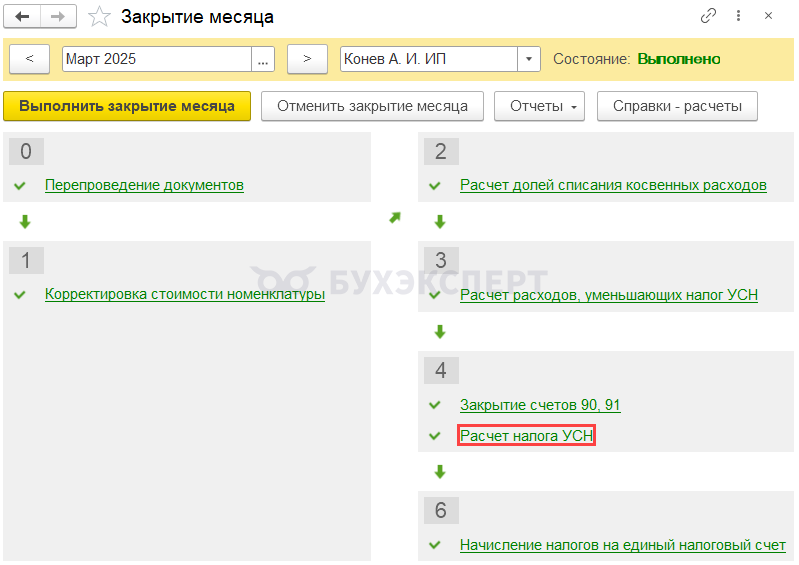

Налог при УСН «доходы» автоматически уменьшается на взносы ИП регламентной операцией Расчет налога при УСН в процедуре Закрытие месяца за Март, Июнь, Сентябрь, Декабрь.

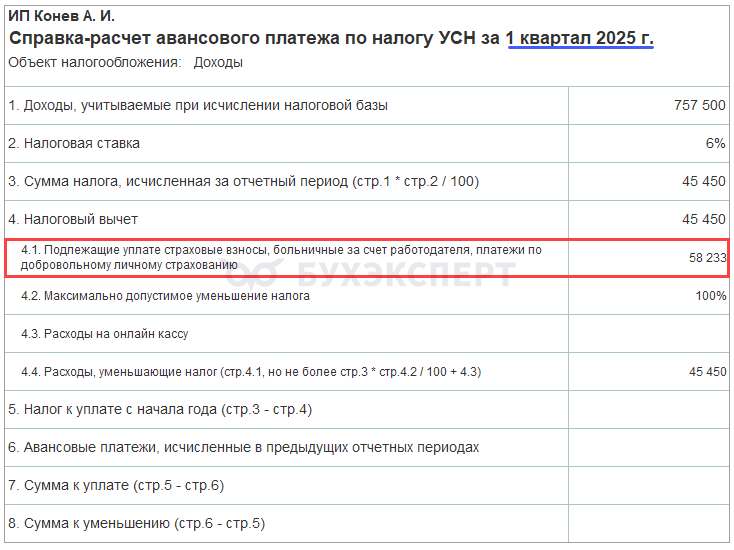

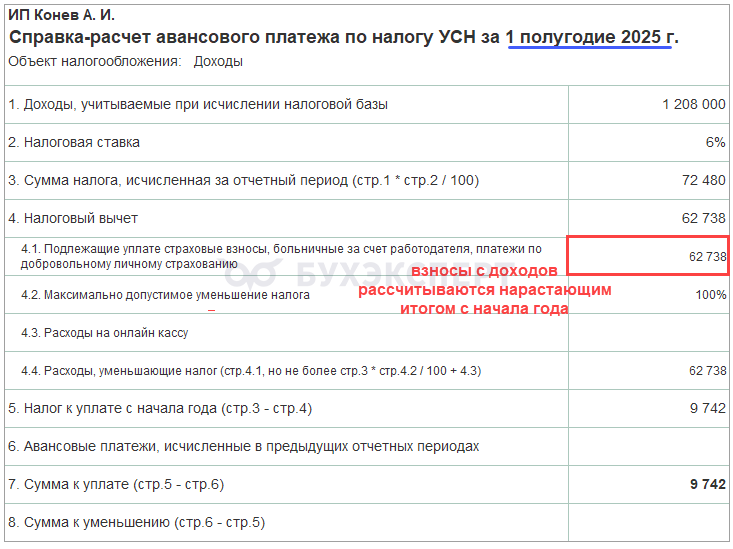

Расшифровку суммы взносов можно посмотреть в:

- Справке-расчете авансового платежа по налогу УСН в процедуре Закрытие месяца (регламентная операция Расчет налога УСН)

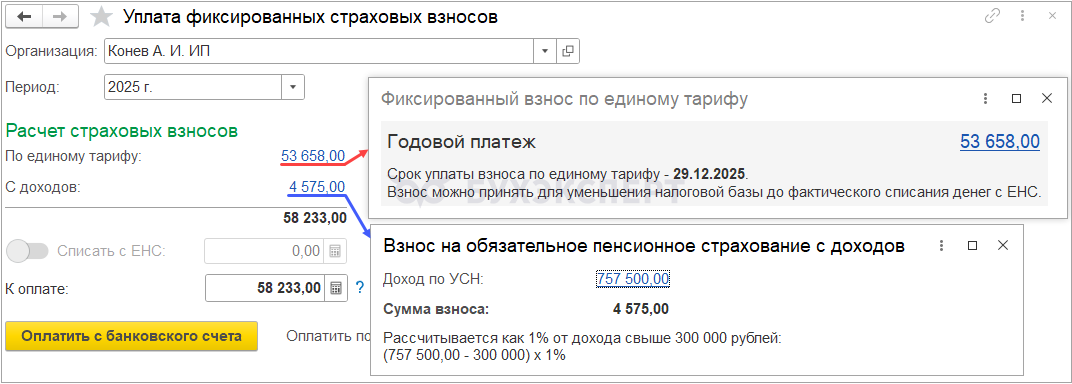

- Помощнике по уплате фиксированных взносов (Операции – ИП – Уплата фиксированных страховых взносов)

- Помощнике по УСН (Главное – Задачи организации – Уведомление о налогах в апреле 2025 либо Отчеты – Отчетность по УСН)

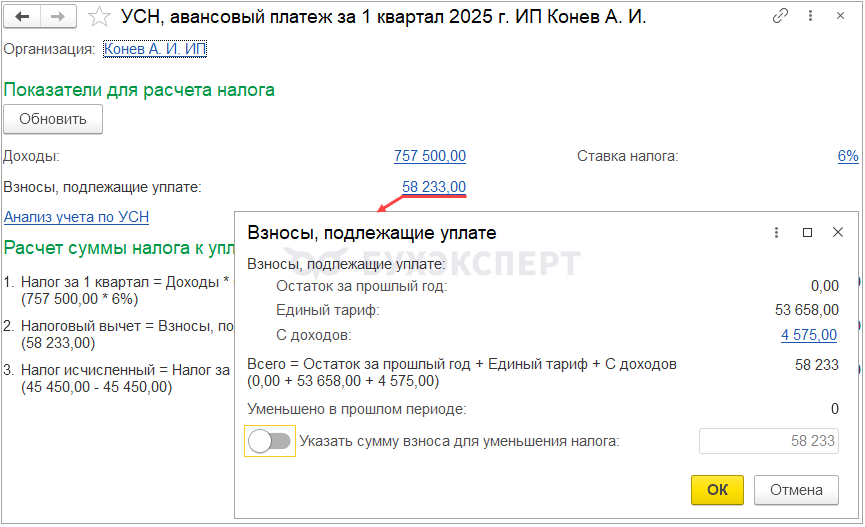

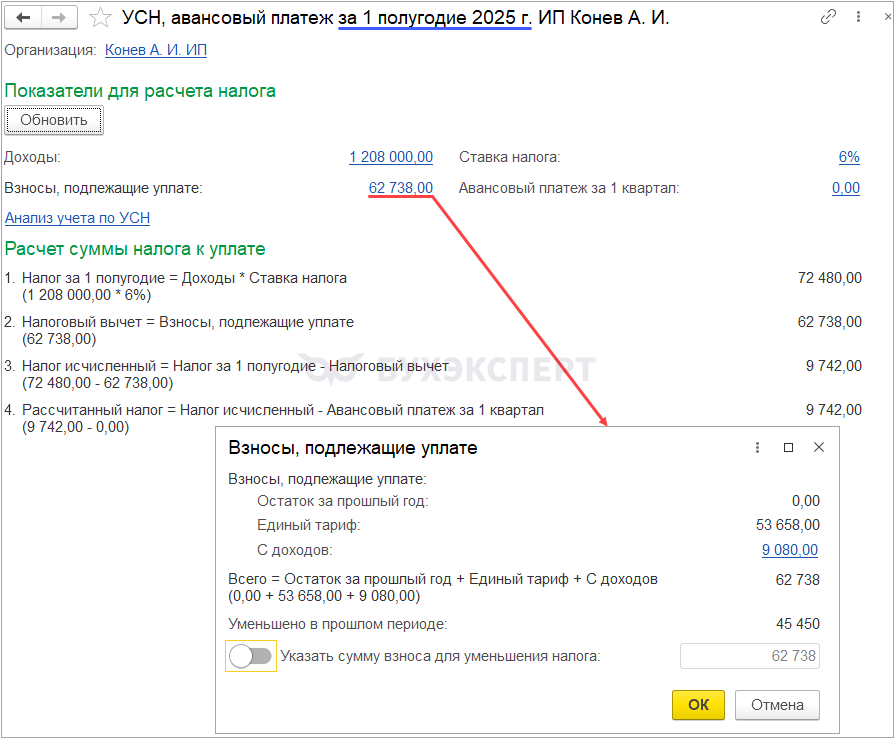

В Помощнике по ссылкам с суммами можно перейти в подробную расшифровку.

Получите понятные самоучители 2026 по 1С бесплатно:

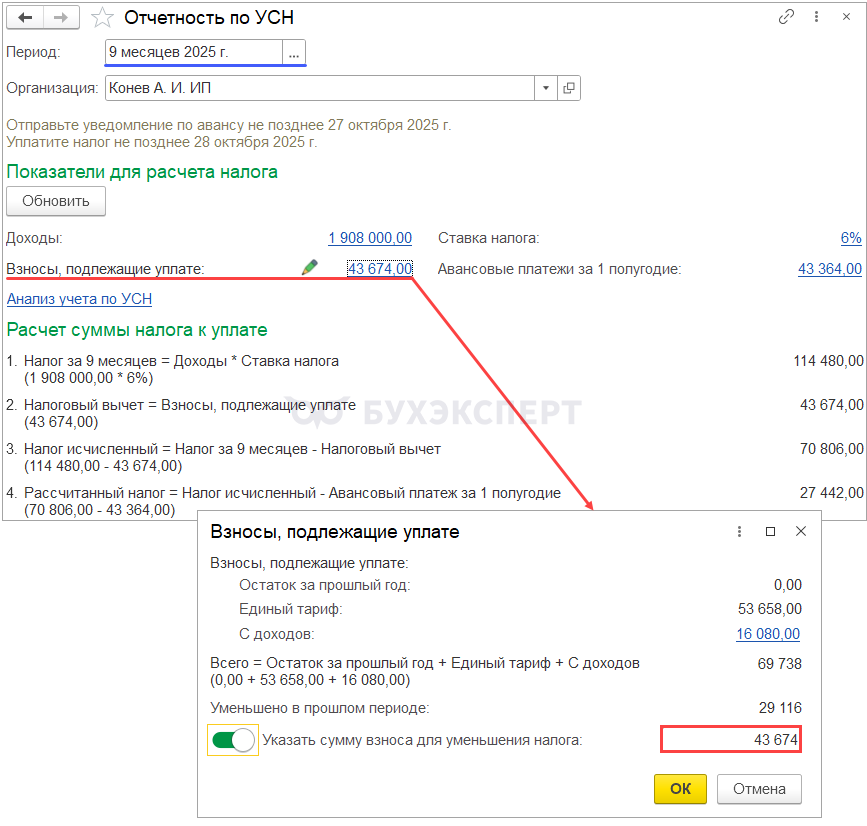

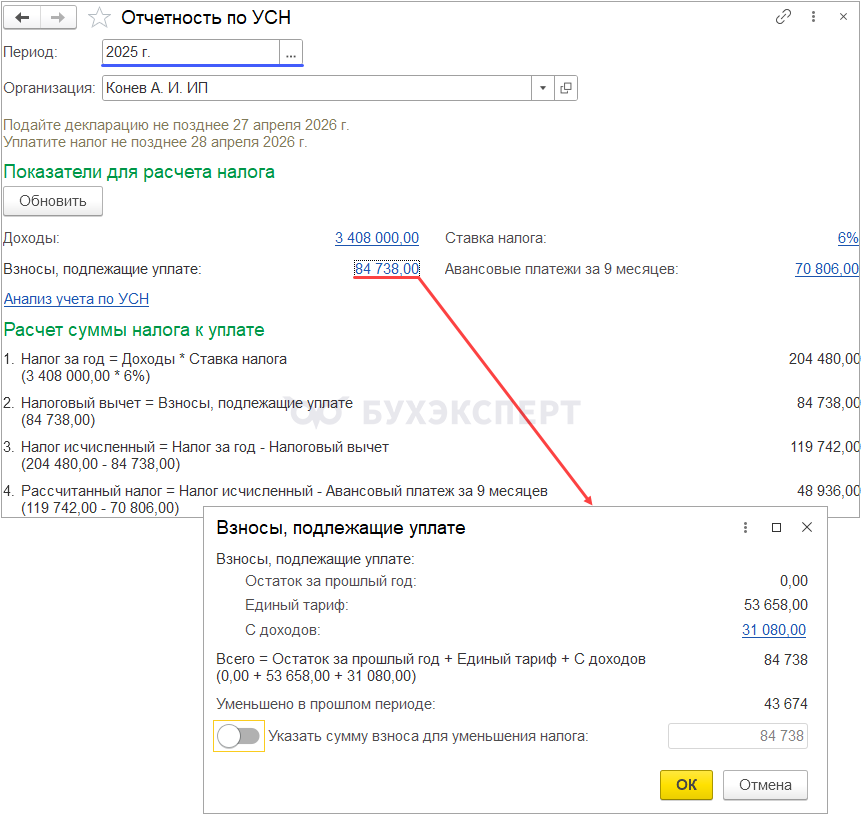

Сумма взносов, подлежащих уплате, состоит из:

- Остаток за прошлый год — взносы ИП за 2024, ранее не принятые к уменьшению

- Единый тариф — страховые взносы в совокупном фиксированном размере 53 658 руб. за 2025 год

- С доходов — страховые взносы в размере 1% от суммы дохода свыше 300 тыс. руб. за расчетный период (нарастающим итогом с начала года)

По умолчанию налог по УСН уменьшается на все взносы ИП в 1 квартале текущего года. Если сумма взносов больше налога, исчисленного за отчетный период, на оставшуюся часть платеж уменьшится в следующем квартале.

Частичное уменьшение УСН «доходы» на взносы в 1С

ИП без работников применяет УСН (доходы).

Фиксированные взносы, подлежащие уплате в 2025 году, — 53 658 руб.

Взносы с дохода за 1 квартал 2025 — 4 575 руб.

ИП планирует уменьшать налог по УСН каждый отчетный период (1 квартал, полугодие, 9 месяцев) на ¼ суммы взносов — 14 558 руб. А оставшуюся сумму неучтенных взносов — использовать в уменьшение УСН-налога по итогам года.

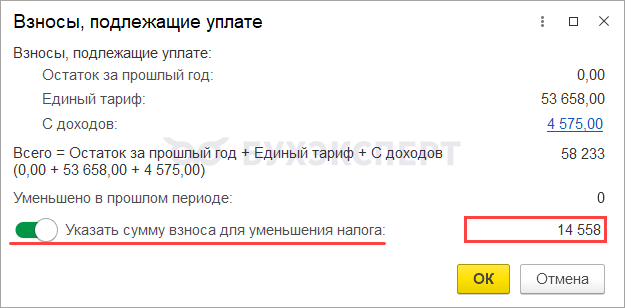

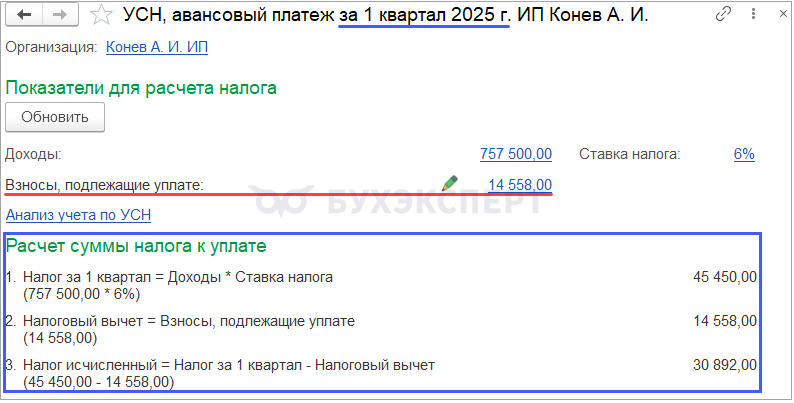

В Помощнике по УСН перейдите по ссылке Взносы, подлежащие уплате, установите переключатель Указать сумму взноса для уменьшения налога и скорректируйте сумму (в нашем примере 14 558 руб.).

Налог к уплате за 1 квартал рассчитается с учетом скорректированной суммы взносов, принятых в уменьшение.

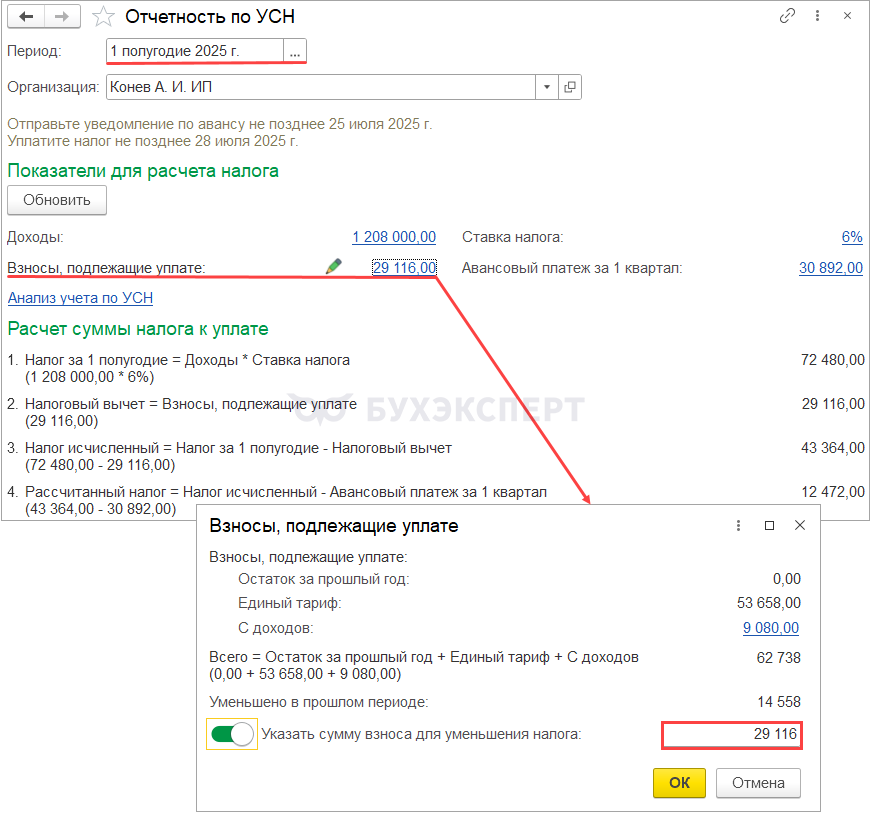

За 1 полугодие сумма взносов к уменьшению, скорректированная нарастающим итогом, составит 29 116 руб. (14 558 + 14 558).

За 9 месяцев сумма взносов к уменьшению рассчитывается в аналогичном порядке — к взносам, на которые уменьшен налог в прошлом отчетном периоде, прибавьте нужную сумму: 29 116 + 14 558 = 43 674 руб.

На оставшуюся часть взносов, не принятых в уменьшение в предыдущих периодах, налог уменьшится автоматически по итогам года.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Для уменьшения налога (авансов) по УСН (налога по ПСН), страховые взносы в размере 1% с доходов за расчетный период 2024 года, по сроку уплаты не позднее 01.07.2025, могут быть признаны как в 2024 году, так и в 2025 году (Письмо ФНС от 08.04.2024 N СД-4-3/4104@).

К релизу 3.0.151 выпущен патч.

Скрин прилагаю.

Как установить патчи (исправления) в 1С

Подробнее

На 1%-ные взносы за 2024 год можно уменьшить УСН и ПСН как в 2024, так и в 2025 годах