Порядок восстановления НДС с выданного аванса в ситуации, когда дата отгрузки товаров продавцом и оприходования их покупателем не совпадает, налоговым законодательством не урегулирован.

Разберемся, какой позиции придерживаются контролирующие органы и суды. А также рассмотрим на примере , как покупателю отразить в программе 1С операции по восстановлению и принятию к вычету НДС, когда эти события приходятся на разные налоговые периоды.

Отражение операций со стороны поставщика — Как отразить отгрузку без перехода права собственности при предоплате в 1С

Минфин и ФНС поменяли позицию по восстановлению НДС с перечисленного аванса — Период восстановления НДС с уплаченного аванса не связан с периодом отгрузки

Содержание

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

28 марта Организация перечислила аванс по договору поставки в размере 600 000 руб. (в т. ч. НДС 20%). Поставщик предоставил Организации авансовый счет-фактуру, НДС по авансу принят к вычету в 1 квартале.

По договору право собственности на товары переходит к покупателю в момент поступления на его склад.

28 июня поставщик отгрузил товары покупателю.

05 июля товары поступили на склад покупателя.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

|

Дата

|

Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции |

Документы (отчеты) в 1С |

|

|

Дт |

Кт |

||||||

| Приобретение товаров | |||||||

|

28 июня |

002 |

500 000 | Принятие к учету товаров на забалансовый счет | Поступление (акт, накладная, УПД) — Товары (накладная, УПД) | |||

|

60.01 |

60.02 | 600 000 | 600 000 |

600 000 |

Зачет аванса | ||

| Регистрация СФ поставщика | |||||||

|

28 июня |

— |

— |

600 000 |

Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Восстановление НДС при зачете аванса поставщику | |||||||

|

30 июня |

76.ВА |

68.02 |

100 000 |

Восстановление НДС к уплате | Формирование записей книги продаж | ||

|

— |

— |

100 000 |

Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Поступление товаров на склад | |||||||

|

05 июля |

41.01 |

60.01 |

500 000 |

500 000 |

500 000 |

Принятие к учету товаров | Поступление (акт, накладная, УПД) – Товары (накладная, УПД) |

|

19.03 |

60.01 |

100 000 |

100 000 |

Принятие к учету НДС | |||

|

002 |

500 000 |

Списание товаров с забалансового учета (ручная корректировка) | |||||

| Принятие НДC к вычету по товарам | |||||||

|

31 июля (30 сентября) |

68.02 |

19.04 |

100 000 |

Принятие НДС к вычету | Формирование записей книги покупок | ||

|

— |

— |

100 000 |

Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Приобретение товаров с отгрузкой без перехода права собственности

Нормативное регулирование

Согласно позиции Минфина и судебной практике, покупатель обязан восстановить входной НДС с выданных авансов в периоде отгрузки товаров (выполнения товаров, оказания услуг) продавцом (Определение КС от 08.11.2018 N 2796-О, письма Минфина от 12.01.2024 N 03-07-11/1368, от 31.08.2022 N 03-07-11/84811). Это правило действует и в случаях:

- получения документов на товар позже периода отгрузки;

- принятия на учет товаров в квартале, следующем за кварталом отгрузки (в т. ч. при отгрузке без перехода права собственности).

В любом случае НДС с выданного аванса покупателем должен быть восстановлен в том же налоговом периоде, когда продавец принимает его к вычету с полученного аванса — в периоде отгрузки.

Может быть ситуация, когда покупатель восстанавливает НДС с аванса и принимает к вычету НДС с поставки товаров в разных кварталах. Чтобы этого избежать, можно:

- согласовать с поставщиком, чтобы отгрузка и переход права собственности (а также получение первичных документов и СФ) приходились на один квартал;

- изменить порядок перехода права собственности в договоре поставки;

- покупателю не регистрировать СФ на аванс в учете т.к. это его право, а не обязанность.

Учет в 1С

Перечисление аванса поставщику и принятие к вычету НДС рассмотрены в материале Принятие НДС к вычету по авансам, выданным поставщикам в 1С

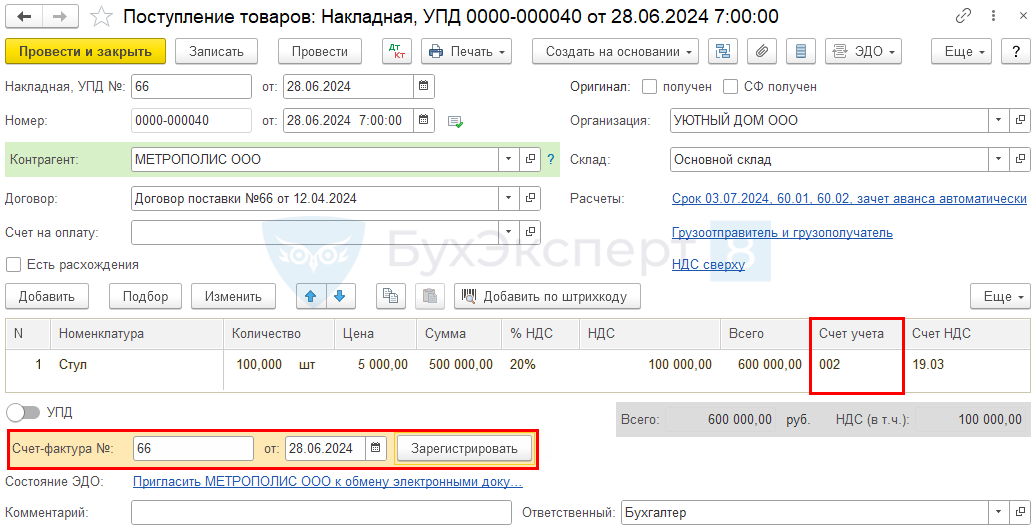

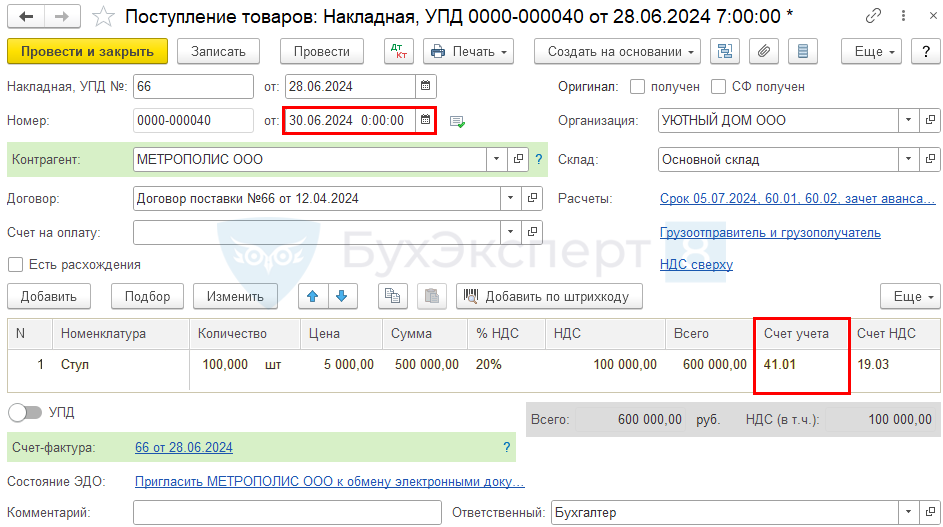

В нашем примере вычет НДС с выданного аванса отражен в 1 квартале. Чтобы восстановить НДС в периоде отгрузки поставщиком, отразите на дату отгрузки документ Поступление (акт, накладная, УПД) с видом Товары в разделе Покупки.

Укажите:

- Счет учета — 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Проводки по документу

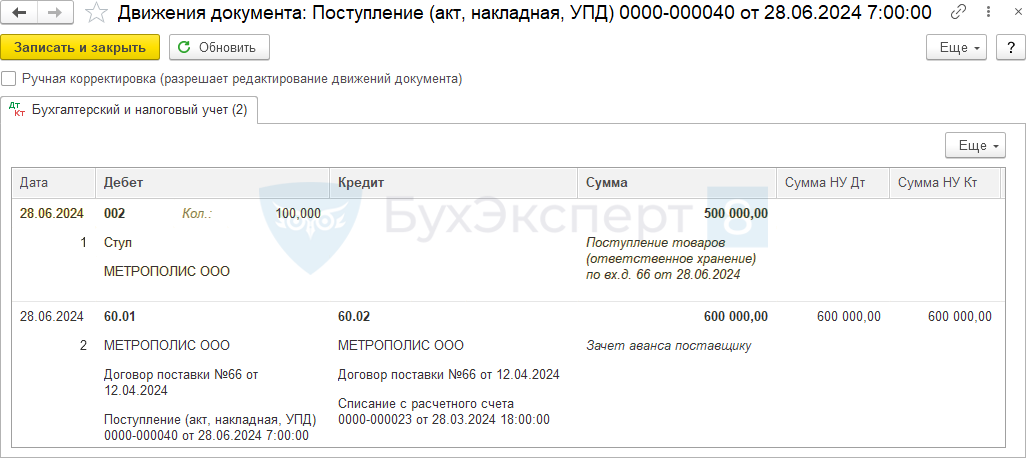

Документ формирует проводки:

- Дт 002 — учет товаров на забалансовом счете;

- Дт 60.01 Кт 60.02 —зачет аванса, выданного поставщику.

В момент отгрузки зачета аванса не происходит, но технически для восстановления НДС нужна проводка Дт 60.01 Кт 60.02. При этом образуется отрицательное сальдо по субсчету 60.01.

Но в результате по счету 60 и по стр. 1230 баланса отражается дебиторская задолженность, т. е. на отчетность этот факт не влияет.

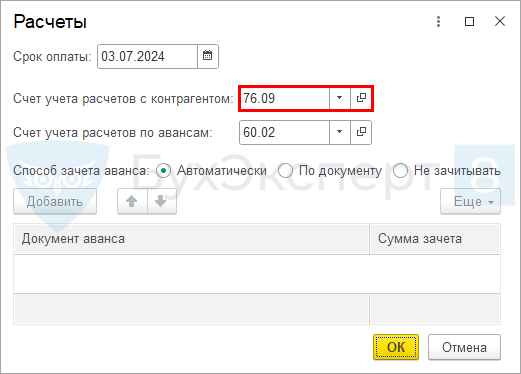

Если не хотите отрицательного остатка по субсчету 60.01, укажите другой Счет учета расчетов с контрагентом в документе, например, 76.09.

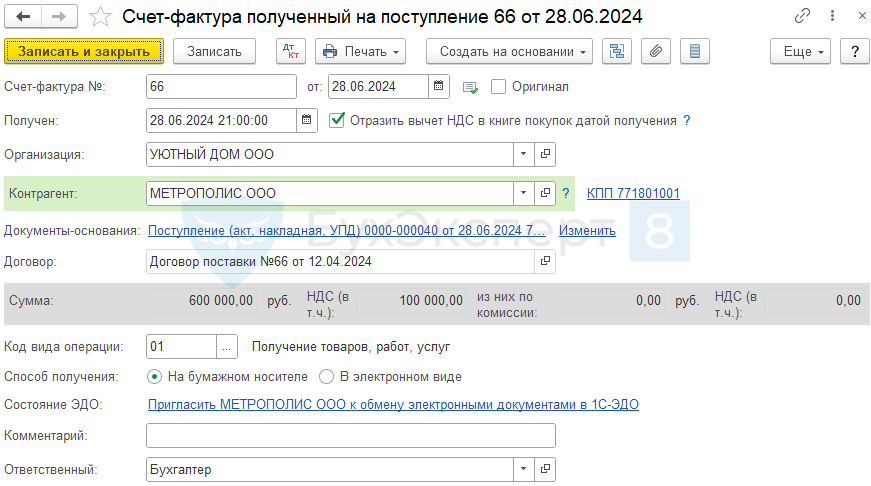

Регистрация СФ поставщика

Зарегистрируйте входящий счет-фактуру от поставщика по кнопке Зарегистрировать в документе Поступление (акт, накладная, УПД).

Проводка по принятию к учету НДС на счете 19 не формируется. Поэтому НДС не будет принят к вычету независимо оттого, установлен ли флажок Отразить вычет НДС в книге покупок датой получения в документе Счет-фактура полученный на поступление.

Если переход права собственности произошел в том же налоговом периоде, откройте документ поступления и исправьте:

- от — дата перехода права собственности;

- Счет учета — счет учета товаров (в нашем примере 41.01).

Тогда восстановление и вычет НДС произойдет в одном квартале в обычном порядке.

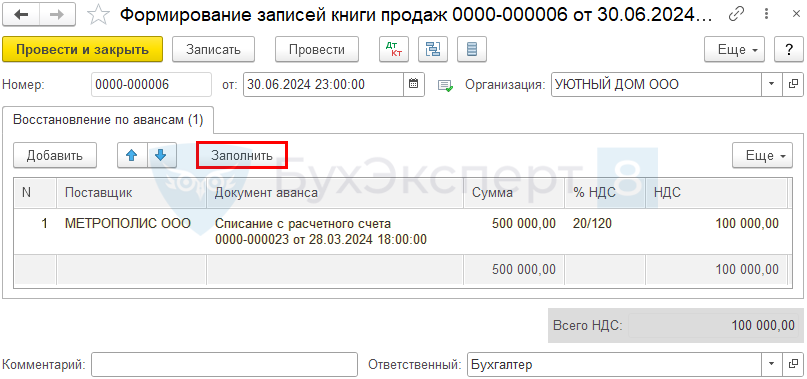

Восстановление НДС при зачете аванса поставщика

Восстановление НДС отразите документом Формирование записей книги продаж в разделе Операции — Регламентные операции НДС.

Для автоматического заполнения вкладки Восстановление по авансам воспользуйтесь кнопкой Заполнить.

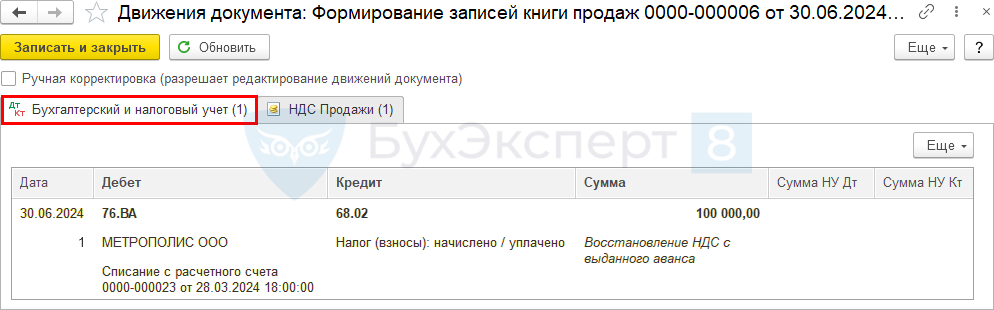

Проводки по документу

Документ формирует проводку:

- Дт 76.ВА Кт 68.02 — восстановление НДС с аванса, ранее принятого к вычету.

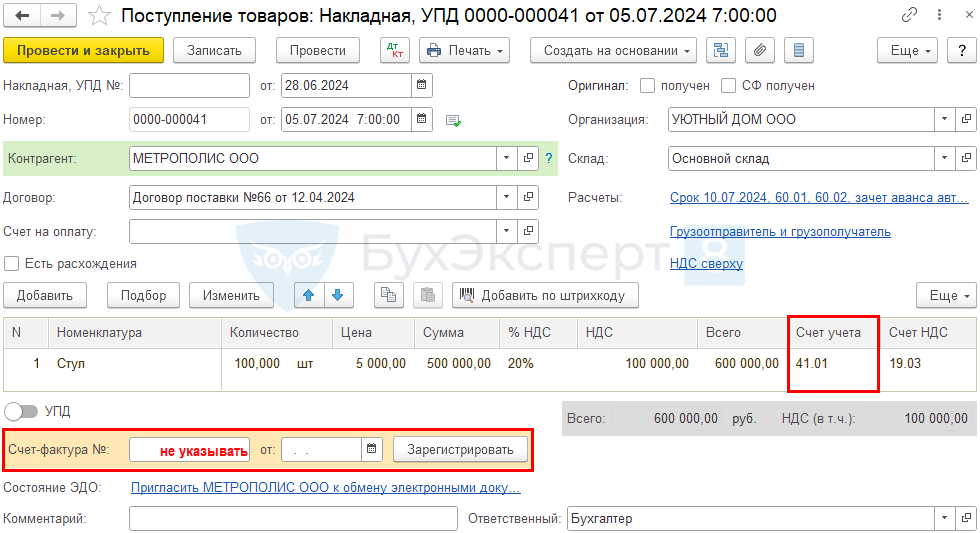

Поступление товаров на склад

В момент фактического поступления товаров на склад оформите еще один документ Поступление (акт, накладная, УПД) с видом Товары в разделе Поступление.

Укажите:

- Счет учета — в нашем примере 41.01 «Товары на складах».

Не регистрируйте повторно входящий счет-фактуру от поставщика.

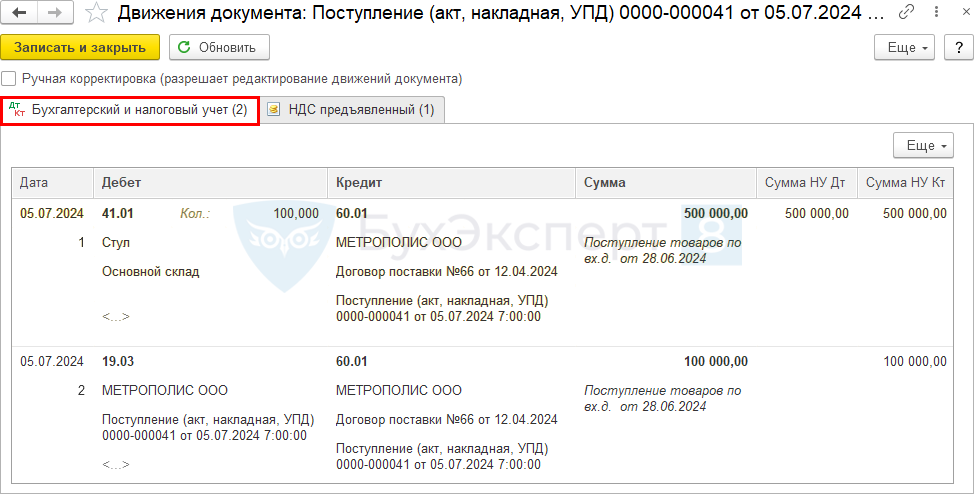

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.01 —товары приняты к учету;

- Дт 19.03 Кт 60.01 —НДС принят к учету.

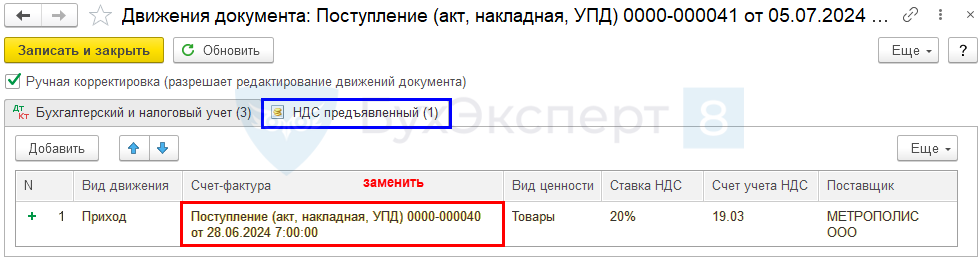

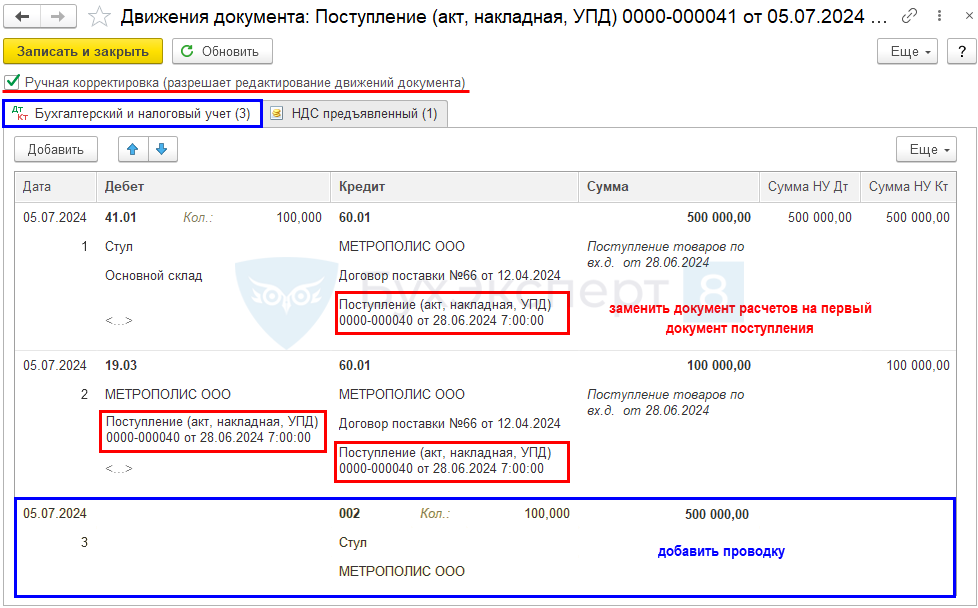

Установите флажок Ручная корректировка (разрешает редактирование движений документа) и внесите корректировки.

На вкладке Бухгалтерский и налоговый учет:

- Замените во всех проводках по субконто Документ расчетов с контрагентом текущий документ на первый документ, которым оформлено поступление товаров на забалансовый счет. Это нужно, чтобы не было развернутого сальдо по документам расчетов.

- Добавьте проводку по списанию товаров с забалансового счета.

На вкладке НДС предъявленный укажите тот же документ поступления в графе Счет-фактура. Это нужно, чтобы расчеты с контрагентом и вычет проходили по одному и тому же документу расчетов и документ ФЗКП заполнился автоматически.

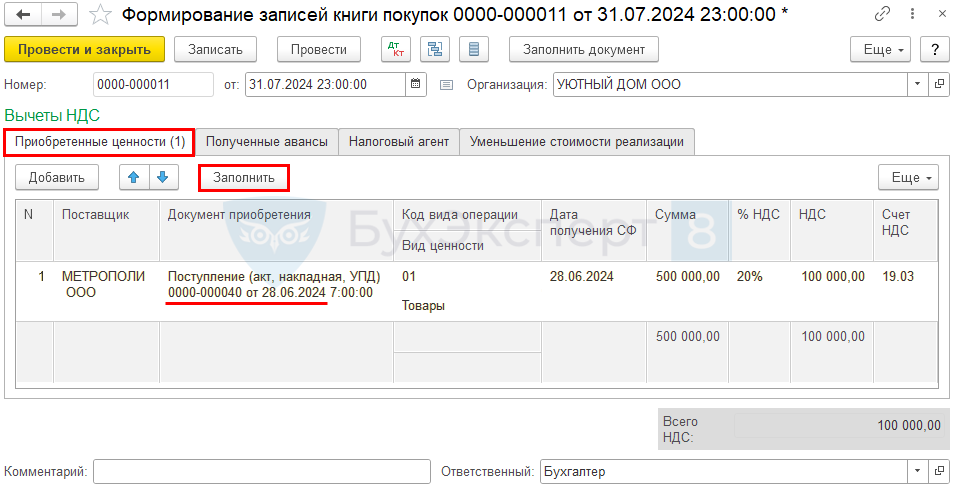

Принятие НДС к вычету по товарам

Принятие НДС к вычету по оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Вкладка Приобретенные ценности заполняется автоматически по кнопке Заполнить.

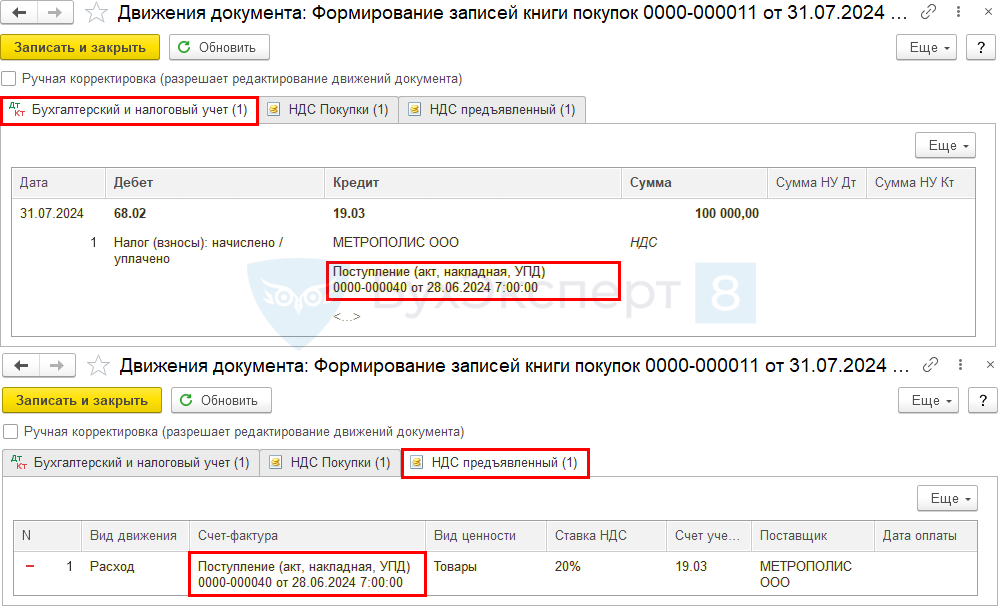

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.03 — принятие НДС к вычету по товарам.

Проверка

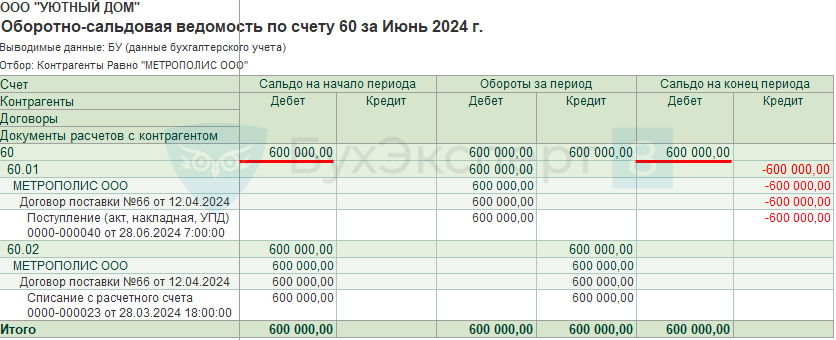

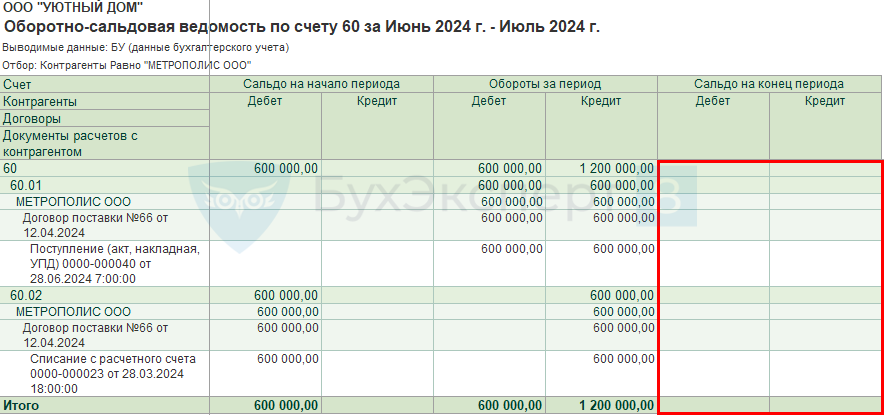

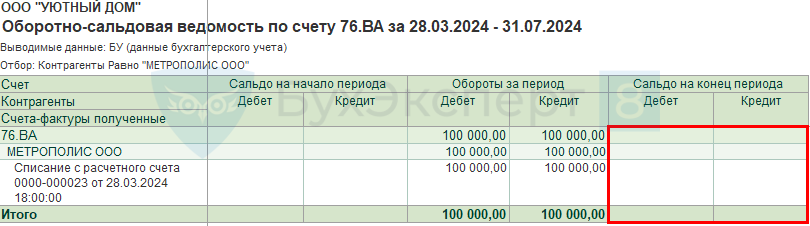

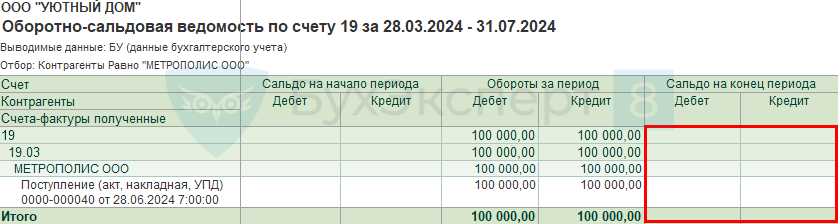

Сформируйте отчеты по всем счетам, задействованным в операциях, например, Оборотно-сальдовая ведомость по счету в разделе Отчеты.

На счете 60 с детализацией по документу расчетов не должно быть остатков.

По счету 76.ВА не должно быть остатка по поставщику в разрезе аналитики Счета-фактуры полученные.

На счете 19 не должно быть остатка по поставщику в разрезе аналитики Счета-фактуры полученные.

Для проверки отражения товаров на счетах учета сформируйте отчет Анализ субконто по субконто Номенклатура.

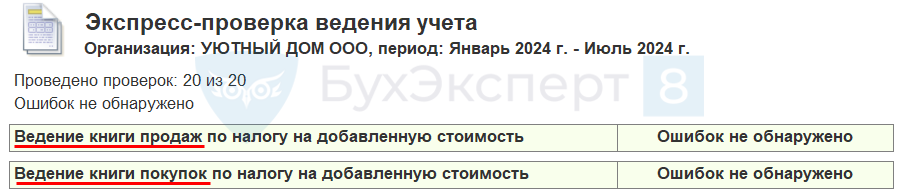

Для проверки корректности учета по регистрам НДС сформируйте отчет Экспресс-проверка ведения учета в разделе Отчеты.

Декларация по НДС

В декларации по НДС сумма налога, подлежащая восстановлению, отражается в периоде зачета аванса (в нашем примере во 2 кв.):

- в Разделе 3 стр. 080 «Суммы налога, подлежащие восстановлению, всего», стр. 090 «Суммы налога, подлежащие восстановлению…»:

PDF

PDF

- сумма НДС, подлежащая восстановлению;

- в Разделе 9 «Сведения из книги продаж»:

PDF

PDF

- авансовый счет-фактура полученный, код вида операции «21».

Сумма вычета НДС отражается в декларации в периоде принятия на учет товаров после перехода права собственности (в нашем примере в 3 кв.):

- в Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»:

PDF

PDF

- сумма НДС, принятая к вычету;

- в Разделе 8 «Сведения из книги покупок»:

PDF

PDF

- счет-фактура полученный, код вида операции «01».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете