С 2023 года работодатели должны заполнять новую отчетную форму — персонифицированные сведения о физлицах. Она введена вместо применявшегося до этого отчета СЗВ-М. Правила заполнения существенно не поменялись, однако есть некоторые особенности сдачи перссведений.

Содержание

- Новая обязанность работодателей

- Кто подает отчет

- Кого включать в отчет

- Способ и место подачи отчета

- Срок подачи

- Как указать информацию в отчете

- Как сформировать отчет в 1С:ЗУП ред. 3.1

- Как скорректировать отправленный отчет

- Как сдать нулевой отчет

- Ответственность за неподачу отчета

- Кратко о заполнении и сдаче персонифицированных сведений о физлицах

Новая обязанность работодателей

Персонифицированные сведения о физических лицах 2023 — образец заполнения

В персонифицированных сведениях о физических лицах указывается минимальная информация по сотрудникам — их персональные данные, а также размеры доходов.

Форма документа, его электронный формат, а также правила внесений информации в бланк регламентированы Приказом ФНС от 29.09.2022 N ЕД-7-11/878@. Кодировка по КНД — 1151162.

Персонифицированные сведения с 2023 года — отчет, похожий на разд. 3 РСВ, но данные фиксируются в сокращенном виде. Однако разд. 3 все равно надо сдавать, несмотря на то, что он содержит аналогичные данные. В перссведениях и разд.3 РСВ не должно быть разночтений.

Кто подает отчет

Персонифицированный отчет с 2023 года обязаны представлять плательщики страховых взносов, начисляющие доходы физлицам:

- юрлица (отечественные и иностранные), работающие в РФ, а также их обособленные подразделения;

- ИП;

- главы КФХ;

- частнопрактикующие специалисты (адвокаты, нотариусы и т. д.);

- физлица — не ИП.

Иными словами, отчет формируют работодатели, которые ведут деятельность на территории России вне зависимости от их формы собственности, организационно-правовой формы и видов деятельности.

Получите понятные самоучители 2026 по 1С бесплатно:

Кого включать в отчет

Персонифицированные сведения с 2023 года заполняются по всем лицам, подлежащим обязательному страхованию — с которыми оформлены:

- трудовые договоры;

- ГПД на работы или услуги;

- договоры авторских заказов;

- договоры, связанные с отчуждением исключительных прав на результаты интеллектуальной деятельности;

- издательские лицензионные договоры;

- лицензионные договоры на предоставление права использовать результаты интеллектуальной деятельности.

В отчете фиксируются данные о работнике, авторе или исполнителе вне зависимости от того, начислялись ли им доходы в отчетном периоде либо нет.

Внимание! Если оформлен ГПХ договор с физлицом-самозанятым, этого человека не включают в отчет. Не нужно указывать и физлиц, если с ними оформлены ГПХ договоры иного характера, например, при купле-продаже, дарении, аренде или займе, поскольку с выплат по подобным соглашениям не начисляются взносы.

Способ и место подачи отчета

Отчет по перссведениям в 2023 году передается в ИФНС. Компании направляют его по месту нахождения головного офиса или обособленного подразделения (если у него имеется счет в банке и право платить зарплату своим физлицам). ИП и обычные физлица подают документ по месту проживания.

Способы подачи:

- только электронно при количестве физлиц, указанных в отчете, больше 10 чел. — через оператора ЭДО или сайт ФНС. Обязательно использовать УКЭП;

- в бумажном виде при количестве физлиц, указанных в отчете, до 10 чел. включительно — лично, через представителя при сдаче инспектору ФНС или через Почту России. При такой численности отчет также можно по желанию отправлять электронно.

Срок подачи

Срок сдачи персонифицированных сведений в 2023 году — в течение 25 дней после отчетного месяца. Когда срок приходится на выходной или праздник, он сдвигается на следующий после него рабочий день.

Сроки сдачи персонифицированных сведений в 2023 году:

- за январь — до 27.02;

- за февраль — до 27.03;

- за март — до 25.04;

- за апрель — до 25.05;

- за май — до 26.06;

- за июнь — до 25.07;

- за июль — до 25.08;

- за август — до 25.09;

- за сентябрь — до 25.10;

- за октябрь — до 25.11;

- за ноябрь — до 25.12;

- за декабрь — до 25.01.2024.

Аналогичные сроки применяются для сдачи сведений при реорганизации либо ликвидации.

Внимание! ФНС выпустила Письмо от 28.03.2023 N БС-4-11/3700@, в котором разрешила не подавать персонифицированные данные за март, июнь, сентябрь и декабрь. Свое мнение ФНС согласовала с Минфином. Подробности рассказали здесь >>

Как указать информацию в отчете

Перед тем, как заполнить персонифицированные сведения в 2023 году, рекомендуем изучить правила формирования документа, указанные в прил. N 4 к Приказу ФНС N ЕД-7-11/878@. Вот основные:

- Для всех показателей — свое поле с определенным количеством знакомест.

- Чтобы указать дату, нужно использовать по порядку три поля — для дня (два знакоместа), месяца (два знакоместа) и года (четыре знакоместа). Они разделяются через точку.

- Для указания доходов с десятичной дробью используются два поля, которые разделяются точкой. Целая часть десятичной дроби — в первом поле, дробная часть — во втором.

- Страницы нумеруются сквозной нумерацией. Титульник также нужно нумеровать.

- Поля заполняются слева направо, запись начинается с первого знакоместа.

- Стоимостные показатели — в руб. и коп. Отрицательные числа по показателям недопустимы.

- Отчет заполняют черными, фиолетовыми или синими чернилами.

- В текстовых полях записи вносятся заглавными печатными буквами.

- Запрещено править ошибки корректирующими средствами.

- Нельзя печатать документ с двух сторон листа.

- Запрещено скреплять листы, если это приводит к порче бумажного документа.

- Если количественный показатель отсутствует, проставляется «0», в иных случаях — прочерк.

- При печати документа на ПК используется шрифт Courier New высотой 16-18 пунктов.

Порядок заполнения отчета

Порядок заполнения персонифицированных сведений в 2023 году сводится к внесению информации в титульник и персональные данные работников.

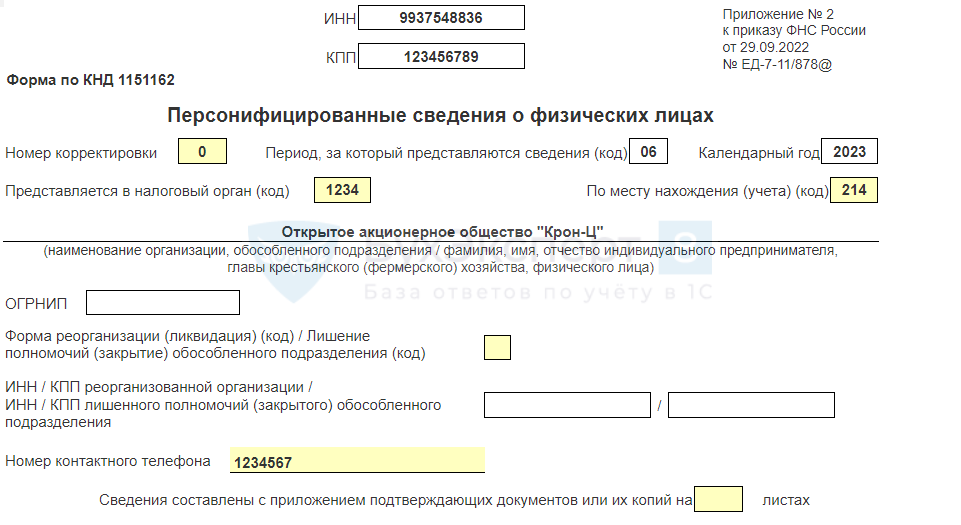

На титульнике указывается стандартная информация о налогоплательщике аналогично иным отчетным документам в ИФНС:

- ИНН и КПП (при наличии).

- Номер страницы — «001».

- Номер корректировки — «0—» при первичной подаче, «1—» и так далее при подаче корректировочных данных.

- Период подачи сведений (код) — кодировка месяца из прил. 3 к порядку. Например, в обычных условиях месяцы указываются — 01, 02, 03 …, а при реорганизации, ликвидации, снятии с регистрации ИП или главы КФХ используется особая кодировка.

- Календарный год — 2023.

- Представляется в налоговые органы (код) — кодировка ИФНС, в которую передается документ.

- По месту нахождения (учета) (код) — кодировка из прил. 4 к порядку. В частности, для ИП — «120», для российского юрлица — «214».

- Наименование — название компании, обособленного подразделения (если есть), ФИО физлица.

- ОГРНИП — графа для ИП или главы КФХ. Информацию можно посмотреть в выписке из ЕГРИП.

- Форма реорганизации (ликвидация) (код) — кодировка из прил. 2 к порядку. Например, для слияния — «2», для ликвидации — «0».

- ИНН/КПП реорганизованной организации или закрытого подразделения — если такое событие было.

- Номер контактного телефона — чтобы ИФНС могла связаться с плательщиком.

- Сведения составлены на — число страниц отчета и листов документов в подтверждение.

- Достоверность и полноту сведений подтверждаю — «1» при подаче документа плательщиком, «2» при подаче документа уполномоченным представителем.

- ФИО — данные плательщика или представителя.

- Подпись и дата.

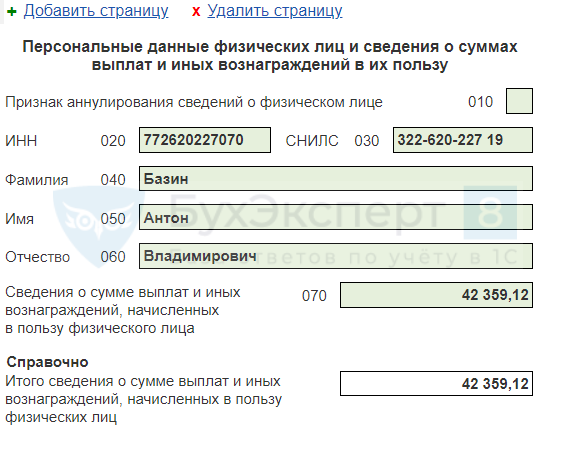

На втором листе указываются персданные отдельно по каждому физлицу:

- ИНН и КПП (при наличии).

- Номер страницы — «002» и далее при необходимости.

- Признак аннулирования сведений о физлице (строчка 010) — «1», если нужно аннулировать ранее представленные сведения (тогда в строчке 070 информация не проставляется). В противном случае никакая кодировка не ставится.

- ИНН, СНИЛС, ФИО (строчки 020-060) — данные по конкретному работнику.

- Сведения о сумме выплат (строчка 070) — начисленная физлицу сумма за отчетный период. Указываются доходы, с которых рассчитываются взносы. Сумма проставляется до удержания НДФЛ.

В листе с персданными есть четыре блока для указания информации по четырем сотрудникам соответственно. Если работников больше, заполните следующие листы с персональными данными и присвойте им последовательную нумерацию — «003» и так далее.

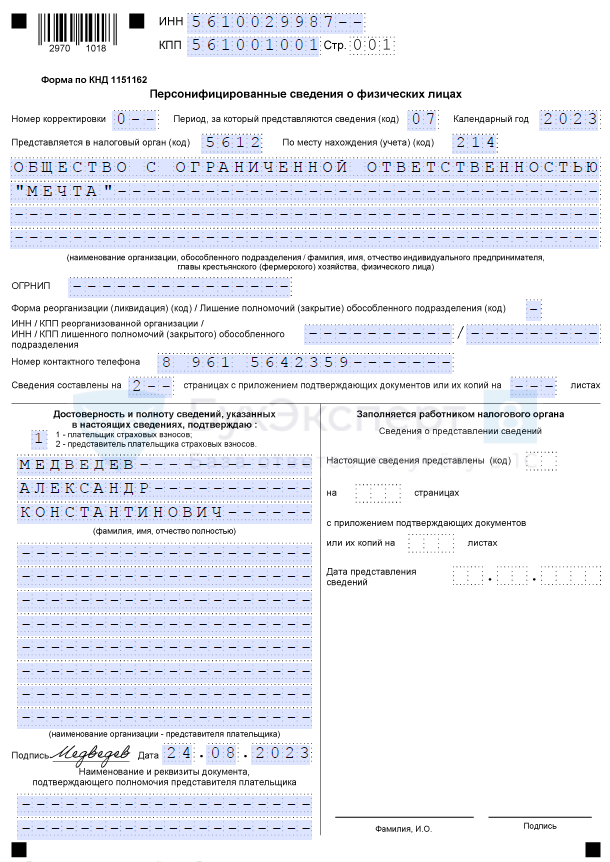

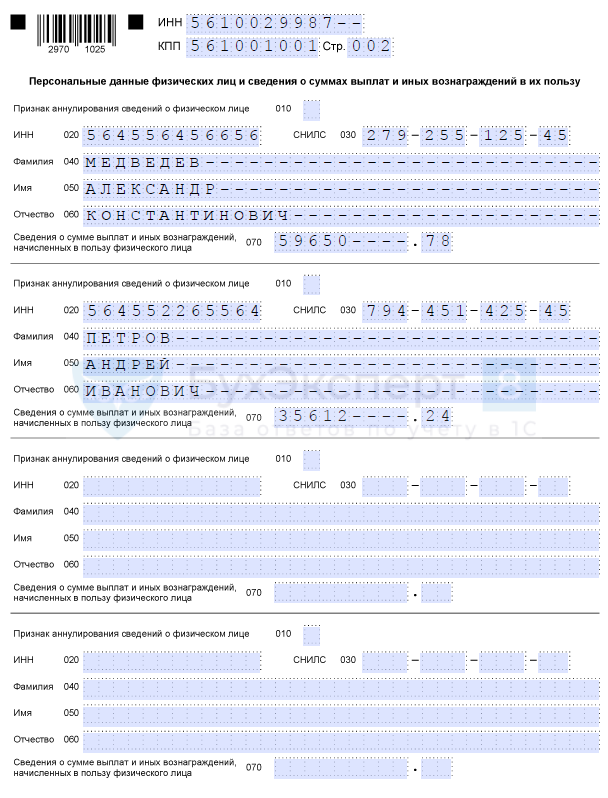

Пример формирования отчета

Рассмотрим образец заполнения персонифицированных сведений о физических лицах.

В компании ООО «Мечта» в июле 2023 года было два сотрудника — директор (по нему выплата 59 650,78 руб.) и менеджер (выплата 35 612,24 руб.).

Вот как выглядит образец титульного листа:

А это лист с персональными данными:

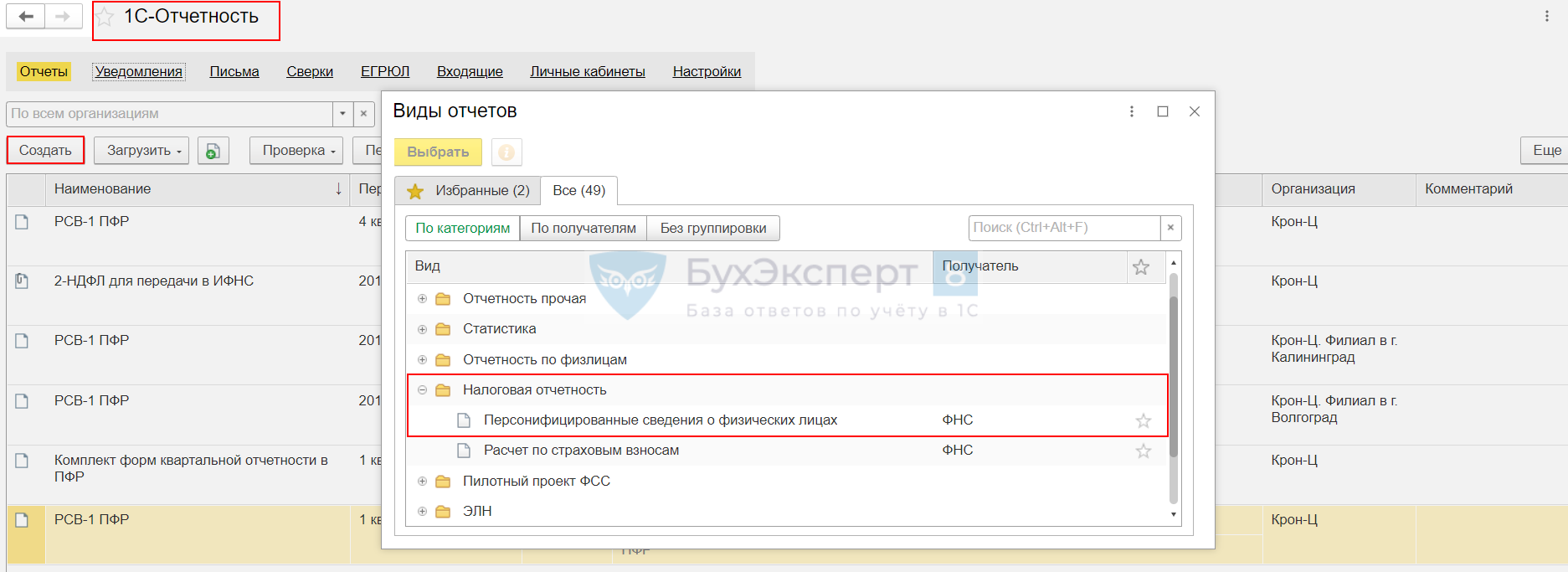

Как сформировать отчет в 1С:ЗУП ред. 3.1

Персонифицированные сведения о физлицах в программе 1С:ЗУП ред. 3.1 заполняются через раздел 1С-Отчетность. Зайдите в него, нажмите кнопку Создать и выберите Налоговая отчетность. В этой папке и находится искомый отчет — Персонифицированные сведения о физических лицах.

Для формирования документа нажмите последовательно кнопки Выбрать и Создать, указав месяц, за который создается отчет.

Рассмотрим порядок заполнения отчета за июнь 2023 года:

- Для автоматического заполнения информацией нажмите кнопку Заполнить. Сведения будут указаны автоматически на основании данных информационной базы. Образец заполнения титульного листа выглядит так:

- Персонифицированные данные также заполнятся автоматически.

- При необходимости можно вручную добавить или удалить работника (ссылки вверху).

- Сведения нужно записать, а также можно проверить, напечатать, выгрузить на ПК или передать в ИФНС через 1С-Отчетность.

Как скорректировать отправленный отчет

Корректировать отчет разрешается, но сдать исправленную версию документа нужно до подачи РСВ за отчетный период, в который входит корректируемый месяц.

Корректировка персонифицированных сведений в 2023 году предусматривает включение в документ лишь тех физлиц, информацию по которым надо поменять. При этом на титульнике укажите номер корректировки.

Что касается персональных данных, то чтобы исправить ошибку или отменить ранее представленные сведения, используется строка «Признак аннулирования сведений о физлице»:

- Чтобы вообще аннулировать информацию, сданную по ошибке, поставьте код «1», а в строке по доходам — прочерк.

- Чтобы исправить персональные данные (ФИО, СНИЛС), сначала аннулируйте неверно сданные сведения (как в первом случае, но с указанием дохода), а затем в блоке ниже введите верные данные. В этом блоке признак не указывается.

- Чтобы исправить размер дохода, укажите прежние персданные и новую сумму выплат. При этом признак аннулирования не указывается.

Как сдать нулевой отчет

«Нулевка» как таковая по персонифицированным сведениям не подается. То есть в отчете все равно должна быть какая-то информация — как минимум, персональные данные физлиц. При этом данные о начисленных доходах могут отсутствовать.

Заполнение персонифицированных сведений о застрахованных лицах при отсутствии некоторой информации может быть таким:

- есть физлица, но нет начисленных доходов по ним — персональные данные указываются, а по выплатам в строке ставится «0»;

- нет филиц — тогда вообще не требуется подавать отчет (это касается ИП без сотрудников) или требуется подать на руководителя (это касается юрлиц), даже если по нему не было начислений.

Ответственность за неподачу отчета

Штраф за персонифицированные сведения о физических лицах при их не сдаче или несвоевременной сдаче законодательством не предусмотрен. К плательщику могут применить только общую ответственность:

- штраф 200 руб. за каждый непредставленный в ИФНС документ (п. 1 ст. 126 НК РФ);

- штраф 300-500 руб. на должностных лиц и 100-300 руб. на граждан за непредставление документов, отказ от их представления в ИФНС, а также за ошибки или искажения информации (ст. 15.6 КоАП РФ).

Кратко о заполнении и сдаче персонифицированных сведений о физлицах

- С 2023 года работодатели должны заполнять новую отчетную форму — перссведения о физлицах вместо применявшегося ранее отчета СЗВ-М.

- Отчет формируют все работодатели, ведущие деятельность на территории РФ независимо от формы собственности, организационно-правовой формы и видов деятельности.

- Персонифицированные сведения подаются по всем физлицам, подлежащим обязательному страхованию.

- Отчет подается в ИФНС до 25 числа месяца, следующего за прошедшим.

- Способы подачи: электронно — если в отчете больше 10 физлиц, на бумаге или электронно —до 10 чел. включительно.

- Корректирующий отчет надо успеть сдать до представления РСВ за отчетный период, в который входит корректируемый месяц.

- Нулевого отчета быть не может: если нет сотрудников, включаемых в отчет, — отчет не подается, а при отсутствии выплат в отчете будут как минимум персданные работника.

- За неподачу персонифицированных сведений о физлицах (или за просрочку подачи) работодателя могут оштрафовать на 200 руб. по п. 1 ст. 126 НК РФ. Есть отдельная ответственность по ст. 15.6 КоАП РФ: для руководителя — 300-500 руб., для физлиц — 100-300 руб.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день, подскажите пожалуйста нужно ли включать в персонифицированные сведения по гражданам КНР, работающим в организации по трудовому договору и имеющие статус

1. Временно пребывающий ( есть виза и регистрация по месту пребывания )

2. Временно проживающий ( есть разрешение на временное проживание )

Каких сотрудников надо включать в персонифицированные сведения, а каких нет и почему ?

Здравствуйте! Посмотрите, пожалуйста, публикацию: Страховые статусы иностранцев .

Добрый день, те если по гражданам КНР у нас должен быль пространен статус Иностранные граждане, временно пребывающие на территории РФ, с 2023 года в соответствии с международным договором подлежащие страхованию на ОМС и ОСС

То тогда в персонифицированные сведения эти сотрудники не попадают , это верно ?

Хотела бы обратить Ваше внимание, что мы не аудиторы. Но исходя из Вашего описание — мое мнение, что все верно.