Опубликованный на днях 382-ФЗ от 29.11.2021 установил новую льготу для работодателей, получивших федеральную «коронавирусную» субсидию. Такие организации и ИП могут исключить зарплату работников в пределах МРОТ из базы по НДФЛ и страховым взносам. Льготу разрешено применить однократно: в месяце получения субсидии или следующем за ним.

«Акция» разовая, поэтому 1С не планирует разрабатывать отдельный функционал для того, чтобы выделить часть зарплаты по сотрудникам и не облагать ее НДФЛ и взносами. Придется выкручиваться самим. Мы придумали вариант настройки, который позволит разбить зарплату работников на облагаемую и необлагаемую, и при этом минимизировать ручные корректировки.

[jivo-yes]

Содержание

- Сложности выделения субсидируемой части зарплаты

- Исключение зарплаты за счет коронавирусной субсидии из базы НДФЛ и взносов в ЗУП 3.1

- Шаг 1. Настройка формулы начислений

- Шаг 2. Настройка показателей и шаблонов ввода их значений

- Шаг 3. Настройка начисления, уменьшающего доходы на субсидируемую часть

- Шаг 4. Настройка начисления для субсидируемой части зарплаты

- Шаг 5. Назначение плановых начислений сотрудникам

- Шаг 6. Расчет зарплаты без ограничения субсидируемой части общим размером субсидии

- Шаг 7. Сравнение общей суммы зарплаты в пределах МРОТ с размером субсидии и ввод показателей

- Шаг 8. Расчет зарплаты с учетом ограничения по размеру субсидии

- Шаг 9. Если субсидируемую часть зарплаты нужно отразить в учете НДФЛ как вычет

Сложности выделения субсидируемой части зарплаты

Основные сложности разбивки зарплаты на доход за счет субсидий и оставшуюся часть:

- Доходы сотрудника в расчетном месяце могут оказаться меньше МРОТ. Например, если сотрудник был большую часть месяца в отпуске за свой счет или на больничном. Поэтому просто уменьшить облагаемый доход по каждому работнику на 12 792 руб. будет неверно, нужно анализировать зарплату каждого сотрудника и сравнить ее размер с МРОТ.

- Зарплату за счет субсидий не просто нужно исключить из обложения НДФЛ и взносами. Также необходимо исключить ее из расходов по налогу на прибыль и УСН (п. 48.26 ст. 270 НК РФ, п. 2 ст. 346.16 НК РФ). Поэтому скорректировать учет НДФЛ и взносов недостаточно, необходимо внести изменения и в настройки бухучета зарплаты.

- Неясность формулировок в законе. Пока нет официальных разъяснений, как поступить с учетом по НДФЛ: уменьшить сумму облагаемого дохода или учесть зарплату за счет субсидии как вычет по налогу. На случай выхода новых разъяснений в будущем хочется иметь гибкий инструмент настройки, который позволит внести изменения в учет «задним числом» с наименьшими трудозатратами.

- Облагать ли зарплату за счет субсидии взносами от несчастных случаев. Пока подобных разъяснений нет.

Новая льгота прописана:

- по НДФЛ - в п. 89 ст. 217 НК РФ к доходам, не подлежащим налогообложению, отнесены «доходы в виде оплаты труда работников, не превышающем 12 792 рублей, выплаченные работодателями, получившими субсидии из федерального бюджета….»

- по взносам в пп. 17 п. 1 ст. 422 НК РФ – к суммам, не подлежащим обложению страховыми взносами, отнесены «суммы выплат работникам в размере, не превышающем 12 792 рублей на одного работника, выплаченные работодателями, получившими субсидии из федерального бюджета…»

Как видите, в законе относительно субсидии требование только одно – работодатель должен быть получателем субсидии. Нигде не сказано, что общая сумма зарплаты, освобождаемая от НДФЛ и взносов, должна «уложиться» в полученную из бюджета сумму. Вместе с тем, появление такого требования вполне вероятно, ведь оно явно пробюджетное. Если численность сотрудников резко возросла, освободить от налогообложения сумму, большую, чем получено из бюджета, может быть рискованно.

Уменьшать субсидируемую часть зарплаты при этом придется пропорционально по всем сотрудникам. Скорректировать доходы только одного работника будет несправедливо: он заплатит больше НДФЛ, чем остальные. Поэтому в схему решения мы включили ограничение на общую сумму субсидии пропорционально по всем работникам. Если хотите перестраховаться и ограничить необлагаемую зарплату размером субсидии, это тоже можно предусмотреть в программе.

Получите понятные самоучители 2025 по 1С бесплатно:

Исключение зарплаты за счет коронавирусной субсидии из базы НДФЛ и взносов в ЗУП 3.1

Общая схема решения задачи состоит в настройке двух плановых Начислений (Настройка – Начисления):

- первое будет рассчитываться со знаком «-» и уменьшать базу по НДФЛ, взносам и расходы в НУ,

- второе будет рассчитываться со знаком «+», но не будет облагаться НДФЛ, взносами и учитываться в НУ.

Начисления будут собирать расчетную базу по «зарплатным» доходам работника и сравнивать ее с МРОТ. В расчет будет браться наименьшее значение.

Мин(РасчетнаяБаза,МРОТ)

На случай изменения позиции законодателей, настройки начислений можно быстро изменить и выполнить перерасчет. Например, если решат включать субсидируемую часть зарплаты в доходы по НДФЛ и предоставлять вычет на эту сумму. Или если будет пересмотрена позиция по обложению зарплат за счет субсидий взносами от несчастных случаев.

Если организация не планирует ограничивать необлагаемую зарплату общим размером субсидии достаточно назначить плановые начисления сотрудникам. Расчет будет выполнен в документе Начисление зарплаты и взносов.

Согласно письмам Минфина от 19.01.2022 N 03-04-07/2554 и ФНС от 21.01.2022 N БС-4-11/592@ организация вправе применять льготу для всех сотрудников, даже если их численность увеличилась и льготы превышает сумму полученной субсидии. Поэтому ограничение по размеру субсидии можно не применять.

Если же необходимо ограничить сумму необлагаемой зарплаты размером субсидии, потребуется настроить отдельные Показатели расчеты зарплаты (Настройка – Показатели расчета зарплаты) для суммы субсидии и общей зарплаты работников в пределах МРОТ. В случае, когда общая зарплата в пределах МРОТ окажется больше, исключать из налогообложения будем зарплату только в размере субсидии. По каждому сотруднику пропорционально уменьшим сумму зарплаты, исключаемой из налогообложения. Для этого в формулу плановых начислений добавим пересчет по коэффициенту:

[Размер субсидии] / [Общая сумма зарплаты в пределах МРОТ]

При таком варианте настройки расчет зарплаты будет выполняться в три этапа:

- Предварительный расчет и проведение документа Начисление зарплаты и взносов. На этом шаге ограничение по размеру субсидии не учитываем. Просто определяем зарплату сотрудников в пределах МРОТ.

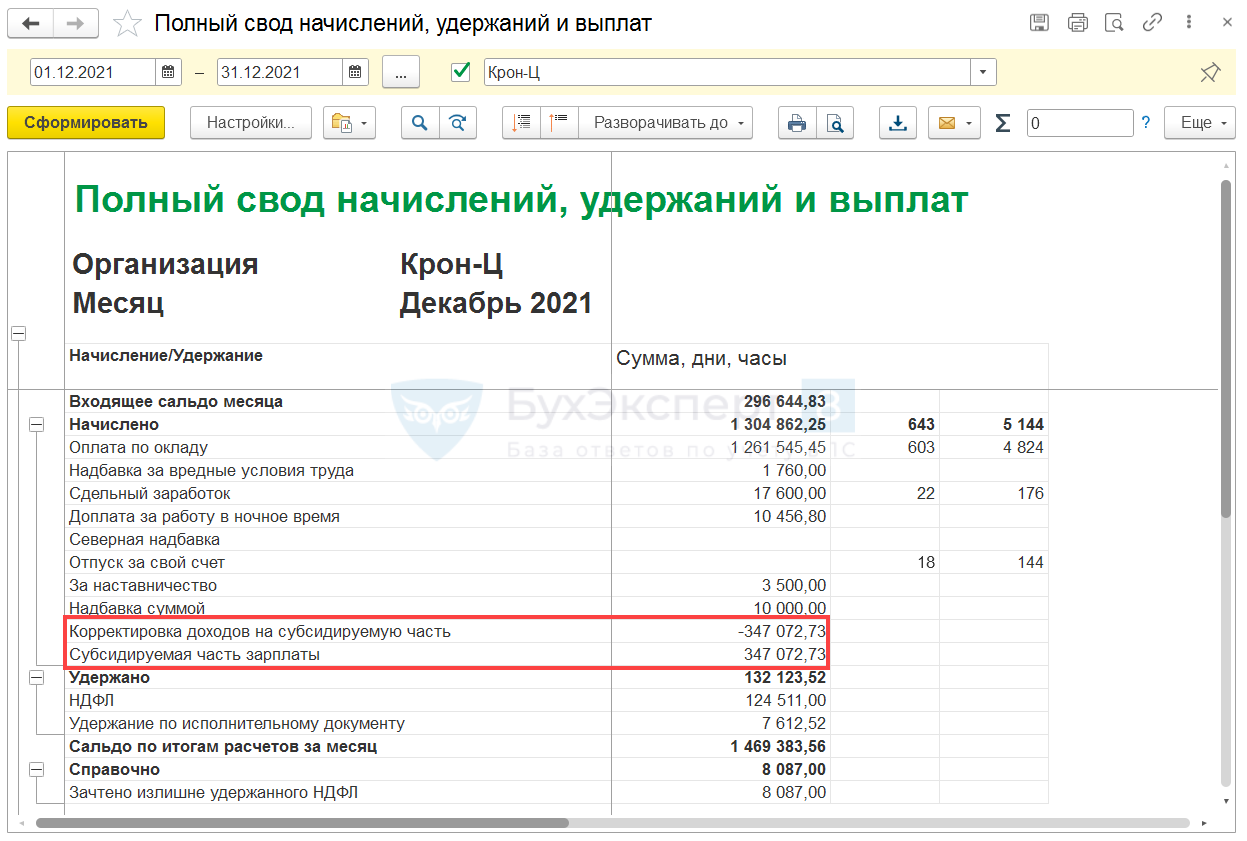

- Определяем общую зарплату сотрудников в пределах МРОТ по Полному своду начислений, удержаний и выплат (Зарплата – Отчеты по зарплате) и сравниваем ее с размером субсидии. Если общая зарплата сотрудников в пределах МРОТ превышает субсидию, вводим значения Показателей субсидии и общей зарплаты в пределах МРОТ документом Данные для расчета зарплаты (Зарплата – Данные для расчета зарплаты).

- Пересчитываем Начисление зарплаты и взносов с учетом ограничения по размеру субсидии.

Разберем настройку и расчет зарплаты с учетом субсидии по шагам.

Шаг 1. Настройка формулы начислений

Представим настройку формулу поэтапно:

- Чтобы решить проблему, когда доходы сотрудника в расчетном месяце могут оказаться меньше МРОТ, выполним сравнение суммы «зарплатных» начислений сотрудника с МРОТ и выберем наименьшее значение. Для определения общей суммы доходов работника по зарплате будем использовать типовой показатель Расчетная база. Формула примет вид:

Мин(РасчетнаяБаза,МРОТ)

Если субсидию решено применять в январе, и требуется использовать размер МРОТ прошлого года, нужно создать пользовательский Показатель расчета зарплаты (Настройка – Показатели расчета зарплаты) и включить в формулу его вместо типового показателя МРОТ.

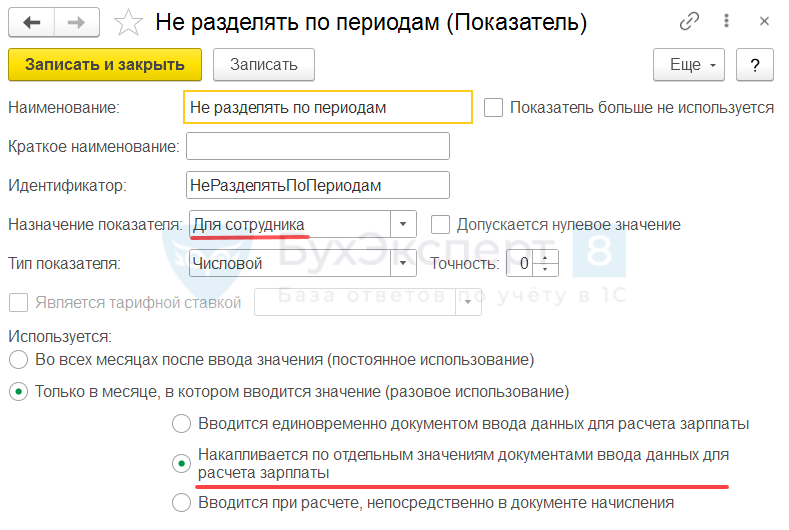

- Если по сотруднику в течение месяца будут зарегистрированы изменения (смена подразделения, графика или изменен размер оклада), начисление будет разбито по периодам. Тогда сравнение с МРОТ будет происходить отдельно для каждого периода и общая сумма начисления за месяц может превысить МРОТ. Чтобы этого избежать, добавим в формулу «технический» показатель Не разделять по периодам. Показатель настроим как накапливаемый, это позволит свернуть расчет начисления в одну строку. Формула будет выглядеть так:

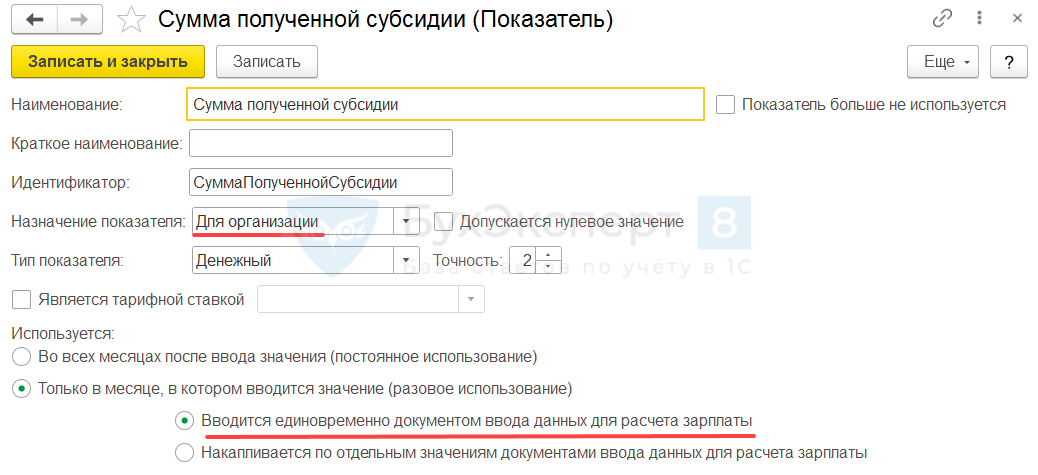

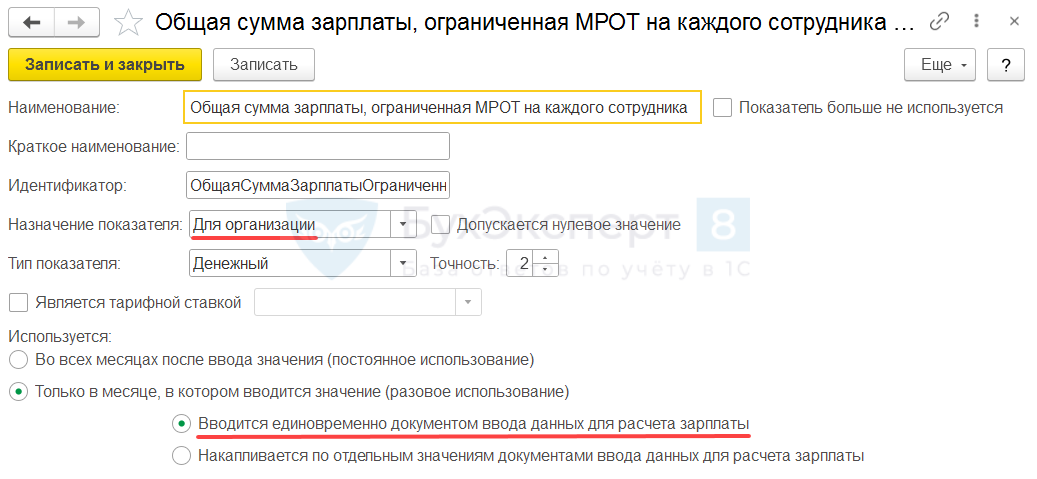

Мин(РасчетнаяБаза,МРОТ) + НеРазделятьПоПериодам * 0 - Если решено ограничивать зарплату в пределах МРОТ размером субсидии добавим в формулу пересчет по коэффициенту. Для этого потребуется ввести 2 пользовательских показателя: Сумма полученной субсидии и Общая сумма зарплаты ограниченная МРОТ на каждого сотрудника. Формула примет вид:

Мин(РасчетнаяБаза,МРОТ)*СуммаПолученнойСубсидии/ОбщаяСуммаЗарплатыОграниченнаяМРОТНаКаждогоСотрудника)+НеРазделятьПоПериодам*0 - Ограничение по размеру субсидии будем применять, только если общая сумма зарплаты в пределах МРОТ окажется больше субсидии и если введен размер субсидии. Это позволит не вводить нам лишний раз значения показателей Сумма полученной субсидии и Общая сумма зарплаты ограниченная МРОТ на каждого сотрудника и не выполнять лишних вычислений, если сумма зарплаты в пределах МРОТ «укладывается» в размер субсидии. Добавим эти 2 проверки в формулу:

Мин(РасчетнаяБаза,МРОТ)*?((ОбщаяСуммаЗарплатыОграниченнаяМРОТНаКаждогоСотрудника > СуммаПолученнойСубсидии) И (СуммаПолученнойСубсидии > 0), СуммаПолученнойСубсидии/ ОбщаяСуммаЗарплатыОграниченнаяМРОТНаКаждогоСотрудника, 1)+НеРазделятьПоПериодам*0

Согласно письмам Минфина от 19.01.2022 N 03-04-07/2554 и ФНС от 21.01.2022 N БС-4-11/592@ организация вправе применять льготу для всех сотрудников, даже если их численность увеличилась и льготы превышает сумму полученной субсидии. Поэтому если не планируете применять ограничение в размере субсидии, этапы 3 и 4 можно не выполнять. Тогда формула примет вид, как на этапе 2.

Шаг 2. Настройка показателей и шаблонов ввода их значений

Для настройки формулы, разобранной на Шаге 1, потребуется создать 3 пользовательских Показателя:

- Не разделять по периодам – накапливаемый, назначается для сотрудника.

- Сумма полученной субсидии – разовый, назначается для организации.

- Общая сумма зарплаты ограниченная МРОТ на каждого сотрудника – разовый, назначается для организации.

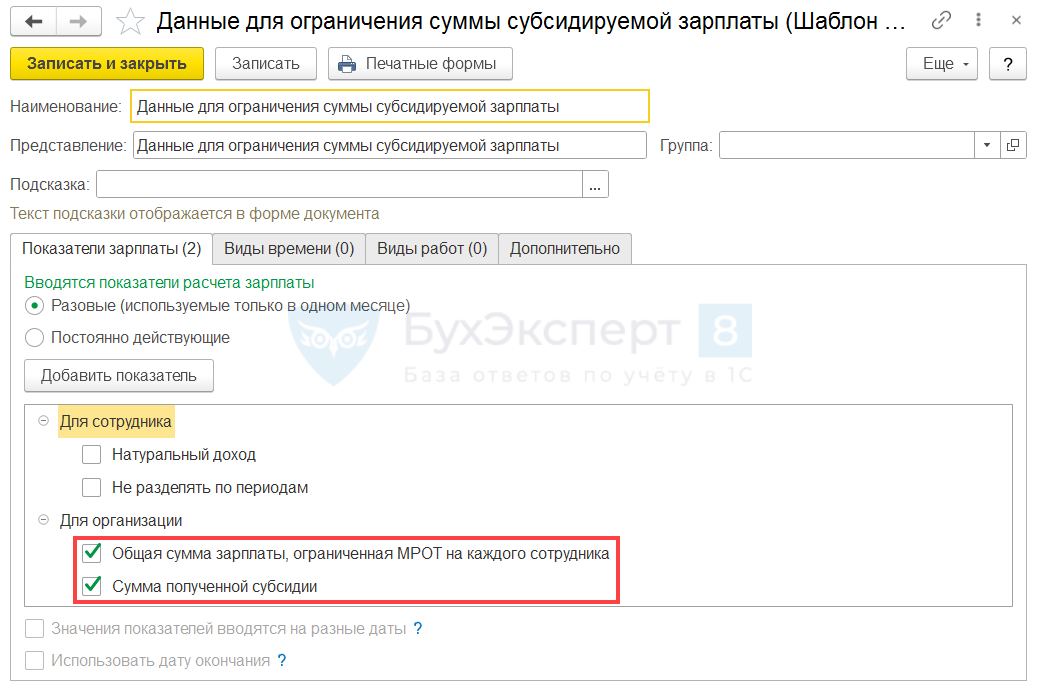

Показатель Не разделять по периодам – «технический», мы не будем вводить его значение в программу. Он необходим только для настройки начисления с расчетом в одну строку. Значения показателей Сумма полученной субсидии и Общая сумма зарплаты ограниченная МРОТ на каждого сотрудника будем вводить при необходимости документом Данные для расчета зарплаты. Настроим Шаблон этого документа (Настройка – Шаблоны ввода исходных данных). На вкладке Показатели зарплаты отметим флажками нужные показатели.

Шаг 3. Настройка начисления, уменьшающего доходы на субсидируемую часть

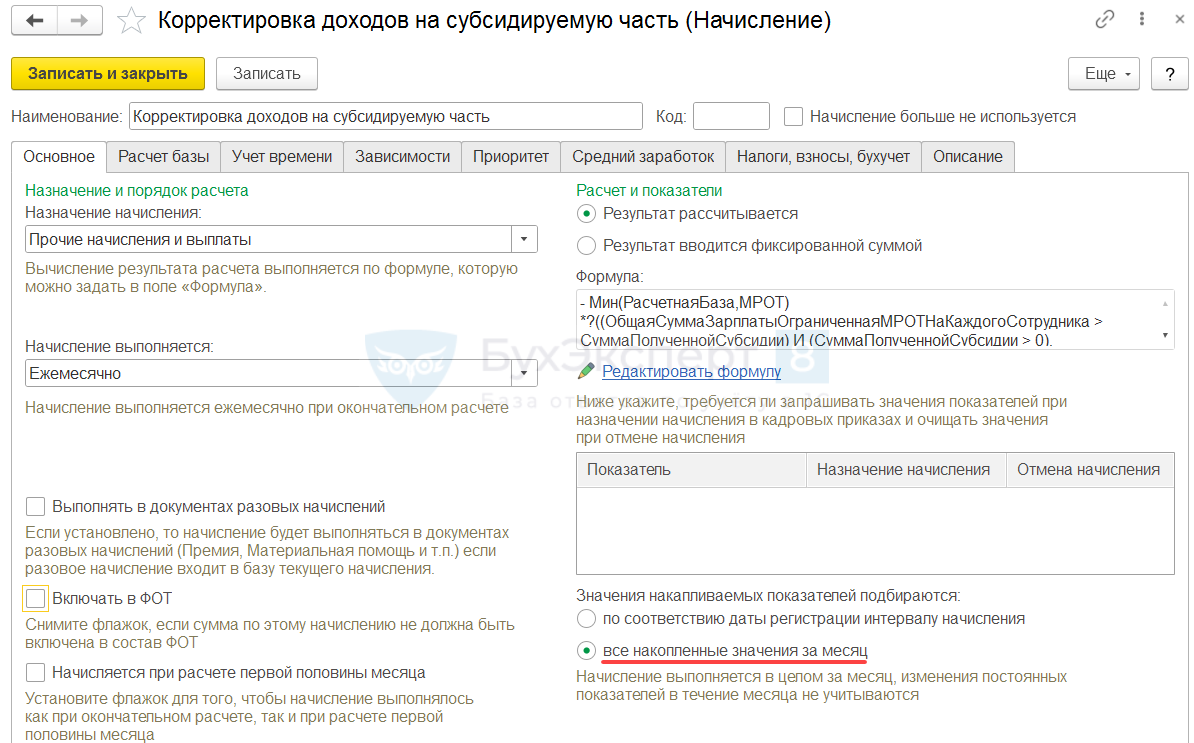

Настроим начисление, которое будет уменьшать доходы сотрудника на субсидируемую часть зарплаты для целей расчета НДФЛ, страховых взносов и расходов в НУ. Ключевые настройки начисления на вкладке Основное:

- назначение – Прочие начисления и выплаты,

- способ выполнения – Ежемесячно,

- формула начисления – как вывели на Шаге 1. Только укажем ее со знаком «-»,

- отметим, что значения накапливаемых показателей подбираются как Все накопленные значения за месяц. Эта настройка появилась благодаря показателю Не разделять по периодам в формуле начисления. Она позволит свернуть расчет начисления в одну строку и избежать некорректного расчета при переводе сотрудника внутри месяца.

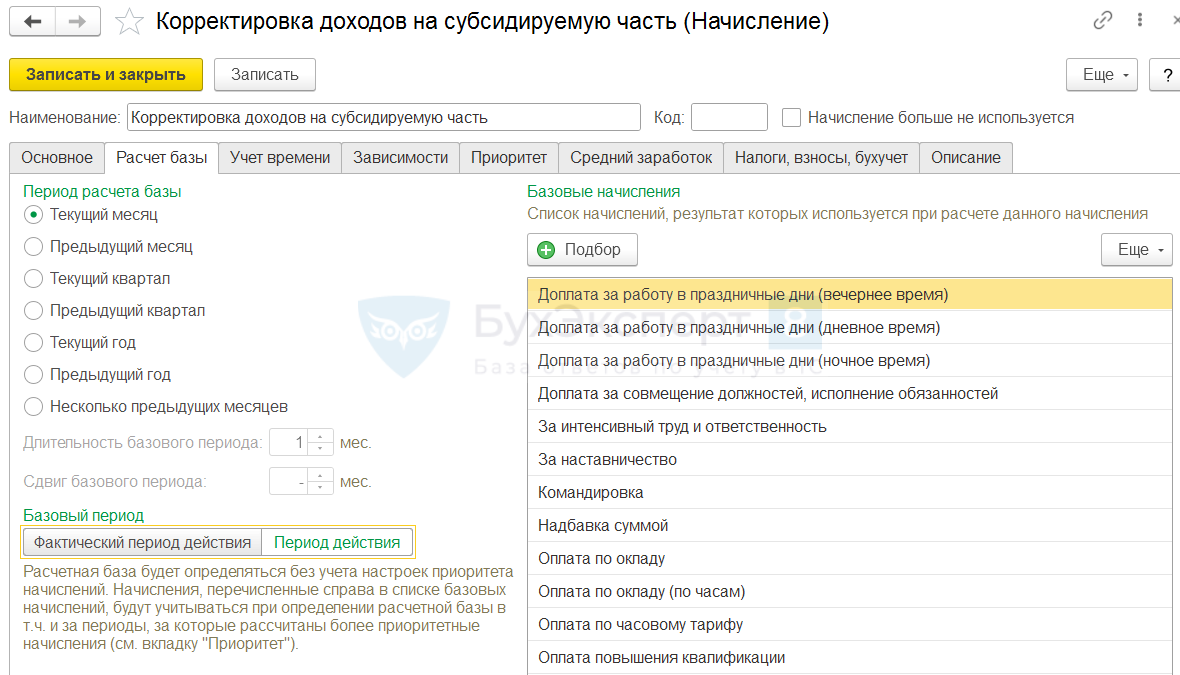

На вкладке Расчет базы укажем все «зарплатные» начисления сотрудников. Период расчета базы – Текущий месяц.

Для этого начисления присвоим код дохода по НДФЛ 2000. Т.к. оно будет уменьшать облагаемые НДФЛ доходы, рекомендуем включать в расчетную базу также только начисления с кодом дохода по НДФЛ 2000. В противном случае рискуем получить в Приложении 1 к 6-НДФЛ отрицательные доходы. Например, оклад сотрудника с кодом 2000 – 10 000 руб., а премия с кодом 2002 – 5 000 руб. Если в расчетную базу включить премию и уменьшить доходы сотрудника на 12 792 руб., общая сумма дохода за ноябрь составит 2 208 руб. Но в Приложении 1 к 6-НДФЛ доходы за ноябрь заполнятся так:

- по коду 2000 «минус» 2 792 руб.

- по коду 2002 «плюс» 5 000 руб.

Такой отчет не пройдет проверку! Потребуются ручные корректировки.

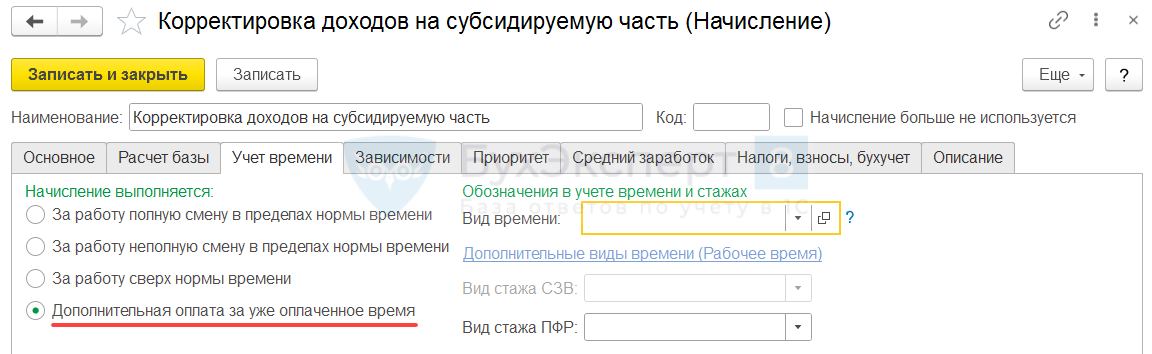

На вкладке Учет времени отметим, что это Дополнительная оплата за уже оплаченное время.

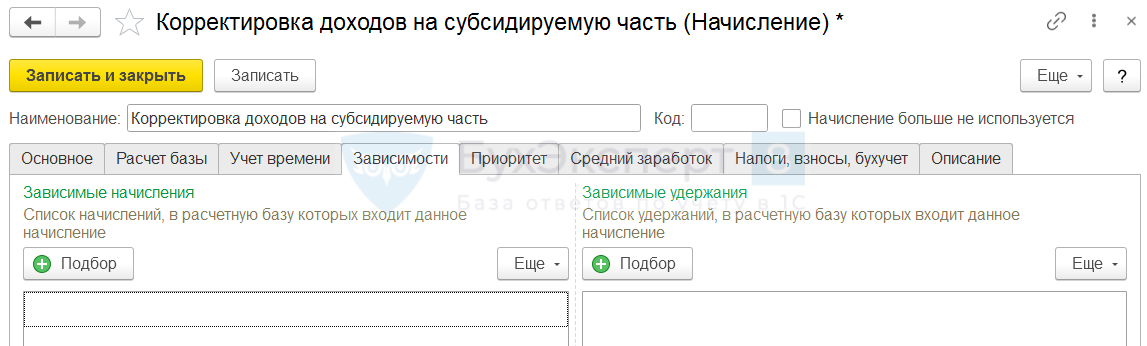

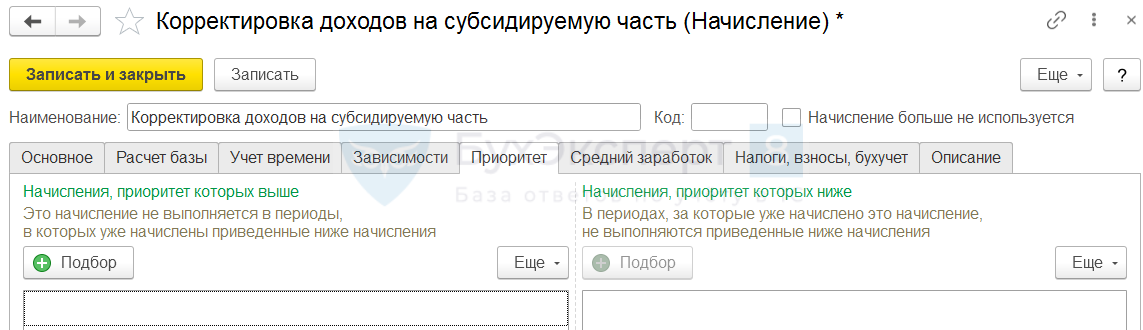

Вкладки Зависимости и Приоритеты оставим пустыми. Начисление - «техническое», оно служит для корректировки учета по НДФЛ, страховым взносам и расходов на зарплату. На расчет удержаний оно не оказывает влияния и в механизме вытеснения не участвует.

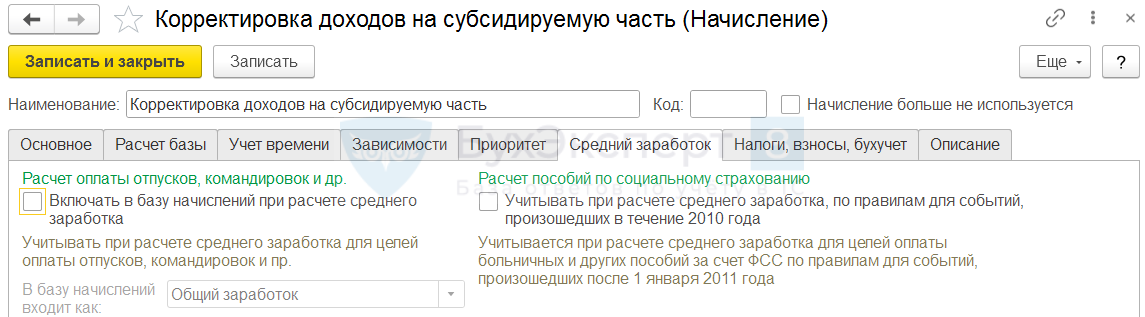

Начисление также не влияет на расчет среднего заработка, поэтому на вкладке Средний заработок исключим начисление из расчета среднего.

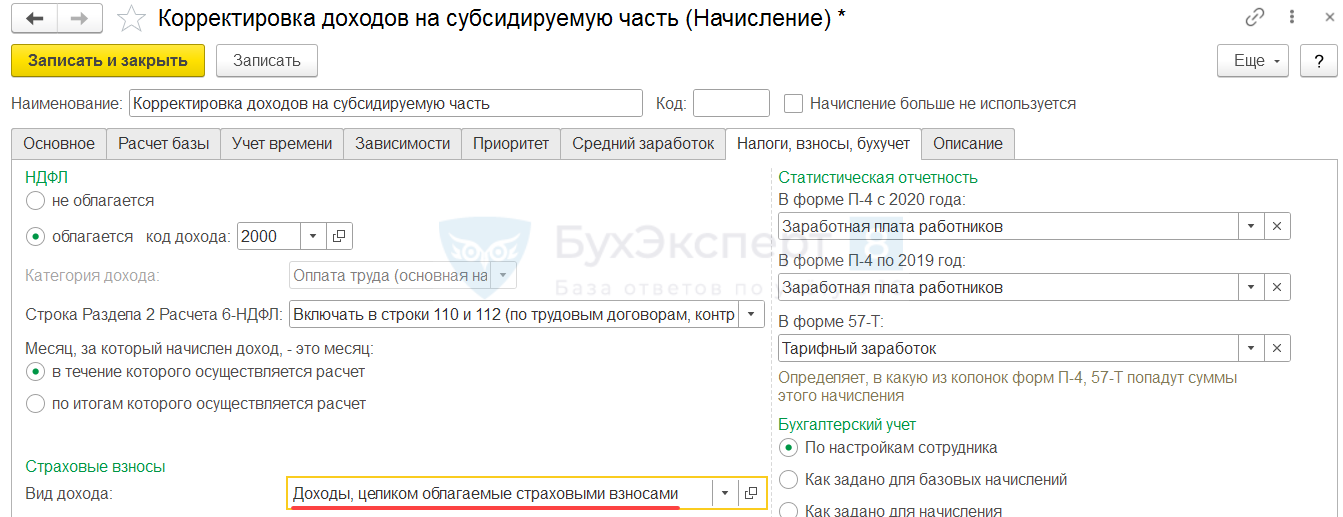

Основные параметры вкладки Налоги, взносы, бухучет:

- облагается НДФЛ по коду 2000 – чтобы уменьшить базу по НДФЛ,

- вид дохода для страховых взносов – Доходы, целиком облагаемые страховыми взносами на ОПС, ОМС и соц.страхование, не облагаемые взносами на страхование от несчастных случаев. В этом случае будет уменьшена база по всем видам взносов, кроме взносов от несчастных случаев,

- бухгалтерский учет – По настройкам сотрудника – чтобы уменьшить сумму расходов в НУ.

В релизах ЗУП 3.1.20.96/3.1.18.336 появился новый вид дохода для учета страховых взносов - Субсидии из федерального бюджета из-за эпидемии коронавирусной инфекции. Если хотите использовать его, для начисления Корректировка доходов на субсидируемую часть нужно выбрать вид дохода для учета взносов Доходы, целиком облагаемые страховыми взносами.

Прежние настройки с видом дохода Доходы, целиком облагаемые страховыми взносами на ОПС, ОМС и соц.страхование, не облагаемые взносами на страхование от несчастных случаев актуальны и для релизов 3.1.20.96/3.1.18.336. Если оставить их и при этом новый вид дохода Субсидии из федерального бюджета из-за эпидемии коронавирусной инфекции не использовать, сам расчет взносов будет таким же.

Если зарплату за счет субсидии потребуется исключить из базы для взносов от несчастных случаев, то вид дохода для страховых взносов следует выбрать Доходы, целиком облагаемые страховыми взносами.

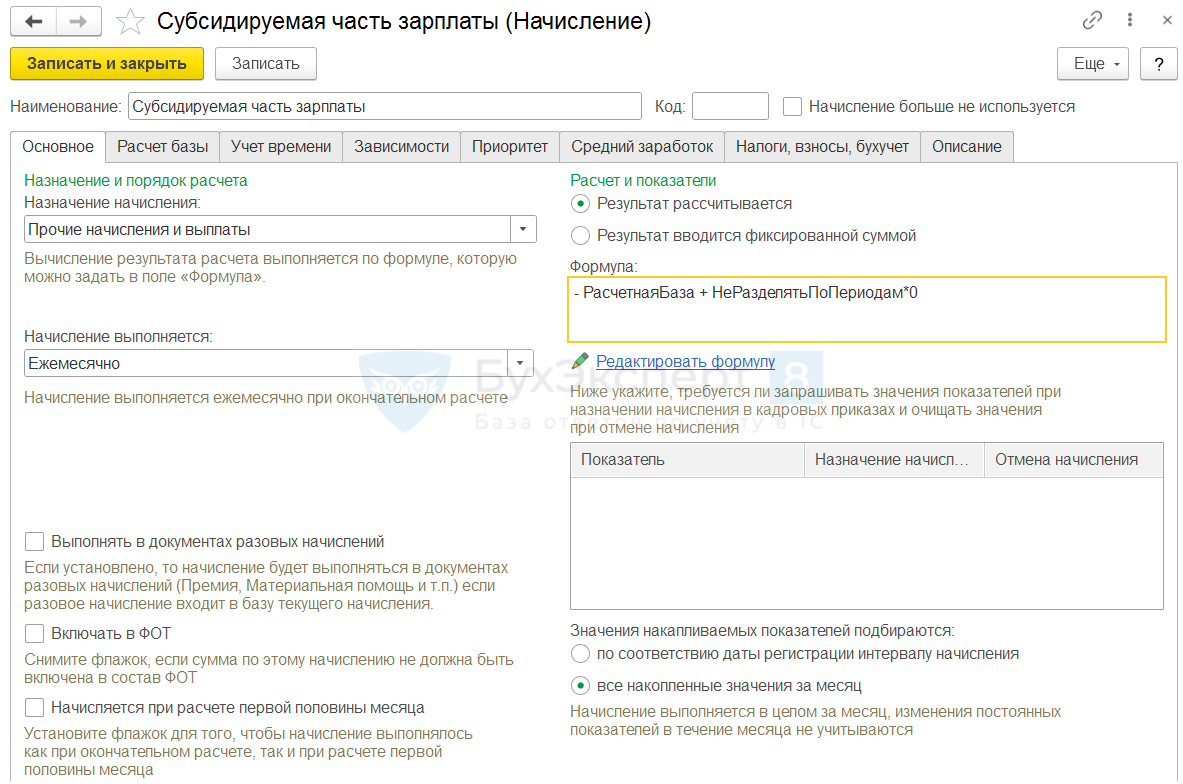

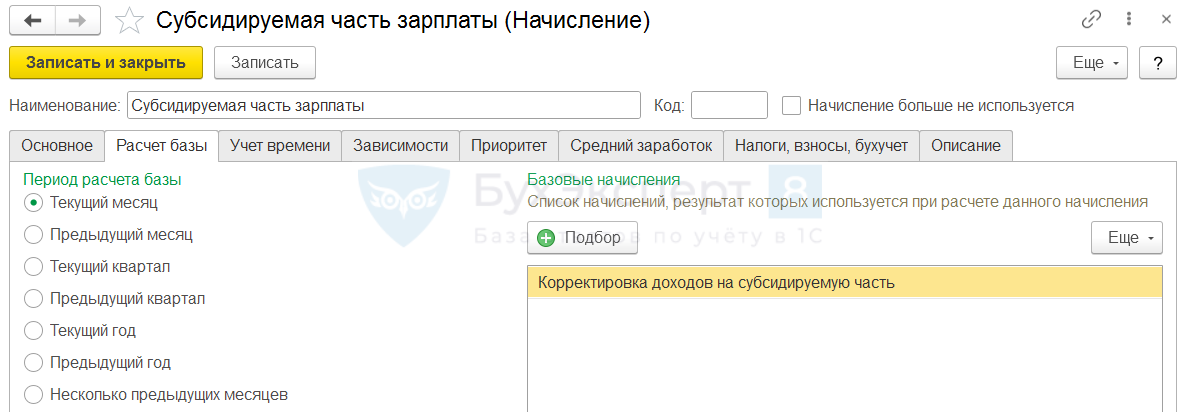

Шаг 4. Настройка начисления для субсидируемой части зарплаты

Настроим начисление для отражения субсидируемой части зарплаты. Настройки на вкладке Основное будут совпадать с настройками начисления на Шаге 3. Единственное отличие – изменим формулу. Упростим расчет и просто приравняем результат расчета к сумме начисления, уменьшающего доходы на субсидируемую часть. Только результат расчета будем получать с обратным знаком. В формуле будем использовать показатель Расчетная база, а в базу включим только Корректировку доходов на субсидируемую часть. Чтобы начисление не разделялось по периодам при переводе, добавим в формулу показатель Не разделять по периодам. Итоговая формула выглядит так:

- РасчетнаяБаза + НеРазделятьПоПериодам*0

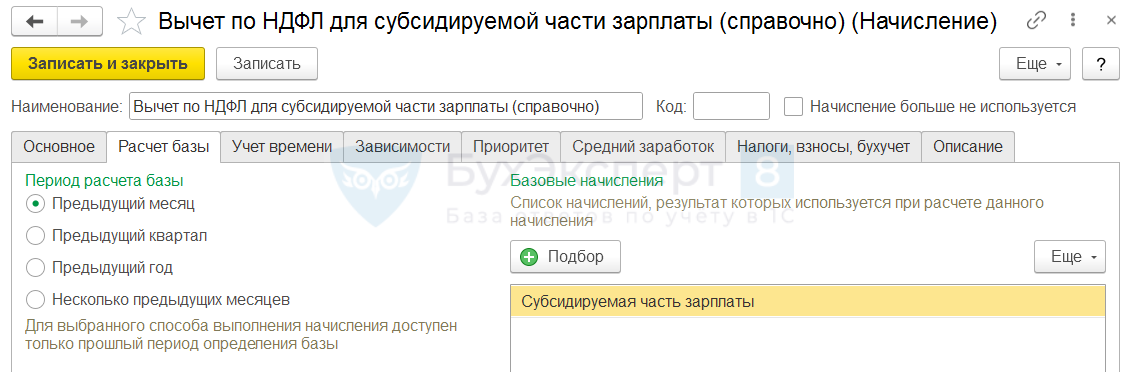

На вкладке Расчет базы укажем начисление Корректировка доходов на субсидируемую часть.

На вкладке Налоги, взносы, бухучет установим следующие настройки:

- не облагается НДФЛ,

- вид дохода для страховых взносов – Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих,

- в бухгалтерском и налоговом учете начисление отражается по особому Способу отражения. На стороне 1С:Бухгатерия можно настроить его, как не принимаемый к расходам в НУ.

В релизах ЗУП 3.1.20.96/3.1.18.336 появился новый вид дохода для учета страховых взносов - Субсидии из федерального бюджета из-за эпидемии коронавирусной инфекции. Если хотите использовать его, потребуется указать этот вид доходов для учета взносов для начисления Субсидируемая часть зарплаты. Сделать это при настройке начисления не получится, программа не позволит выбрать этот вид дохода. Заменить вид дохода для учета взносов можно обработкой Группового изменения реквизитов (Администрирование – Обслуживание – Корректировка данных).

Прежние настройки с видом дохода Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих актуальны и для релизов 3.1.20.96/3.1.18.336. Если оставить их и при этом новый вид дохода Субсидии из федерального бюджета из-за эпидемии коронавирусной инфекции не использовать, сам расчет взносов будет таким же.

Параметры остальных вкладок аналогичны, как для начисления, настроенного на Шаге 3.

Шаг 5. Назначение плановых начислений сотрудникам

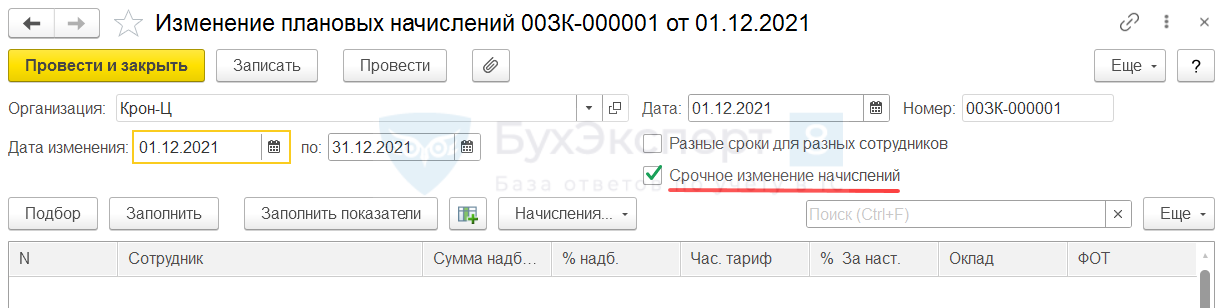

Пусть льготу по НДФЛ и взносам организация применяет при расчете зарплаты за декабрь.

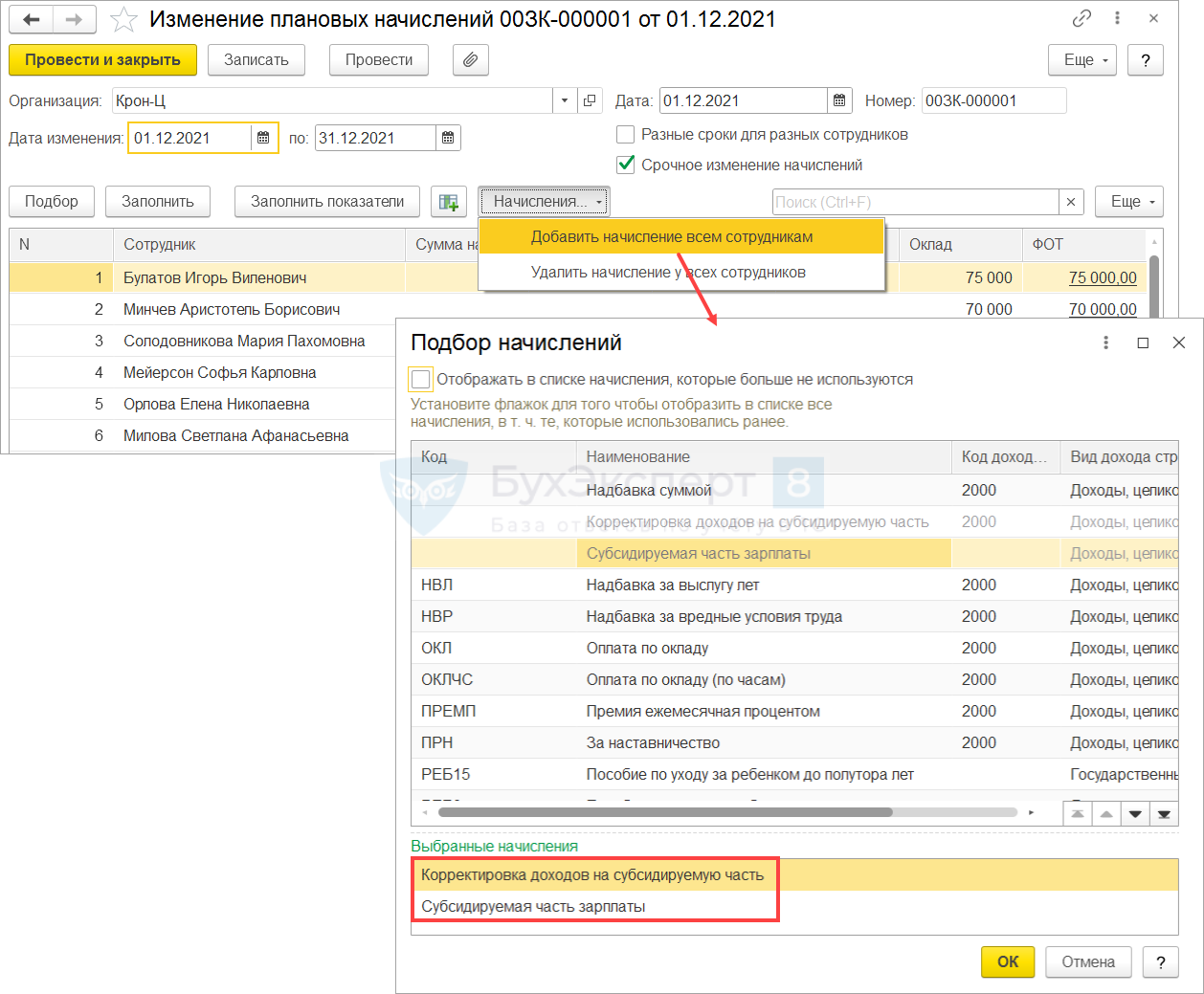

Назначим сотрудникам начисления Корректировка доходов на субсидируемую часть и Субсидируемая часть зарплаты документом Изменение плановых начислений (Кадры – Изменение оплаты сотрудников). Т.к. льгота применяется однократно, начисления назначим только на 1 месяц – декабрь. Для этого установим в документе флажок Срочное изменение начислений и укажем период действия изменений с 01.12.2021 г по 31.12.2021 г.

Заполним документ всеми сотрудниками организации по кнопке Заполнить. Добавим начисления Корректировка доходов на субсидируемую часть и Субсидируемая часть зарплаты всем сотрудникам в документе по команде Начисления… - Добавить начисление всем сотрудникам.

Шаг 6. Расчет зарплаты без ограничения субсидируемой части общим размером субсидии

Будем проверять расчеты на примере сотрудника Базина А.В. Его оклад – 65 000 руб., декабрь отработан полностью. Субсидируемая часть зарплаты – 12 792 руб.

Доходы сотрудника не превысили предельную базу по страховым взносам. Организация применяет тариф взносов для МСП. Ставка взносов от несчастных случаев – 0,2%.

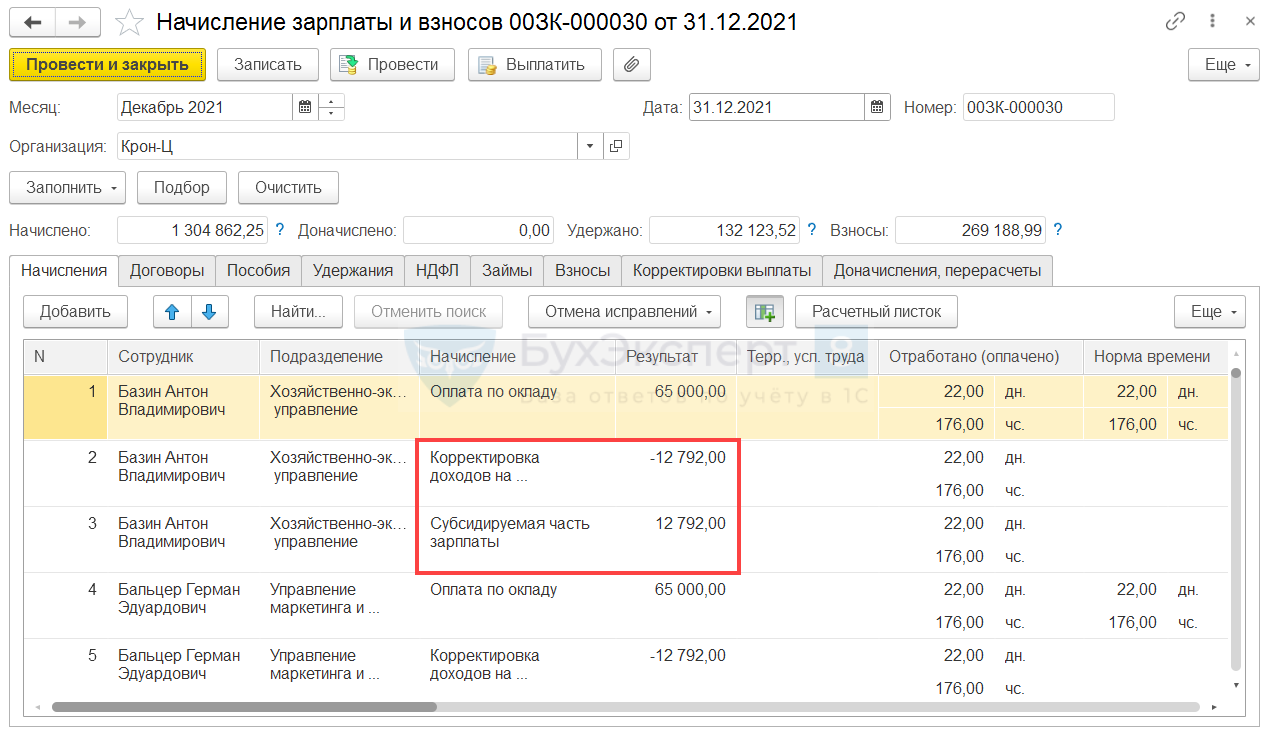

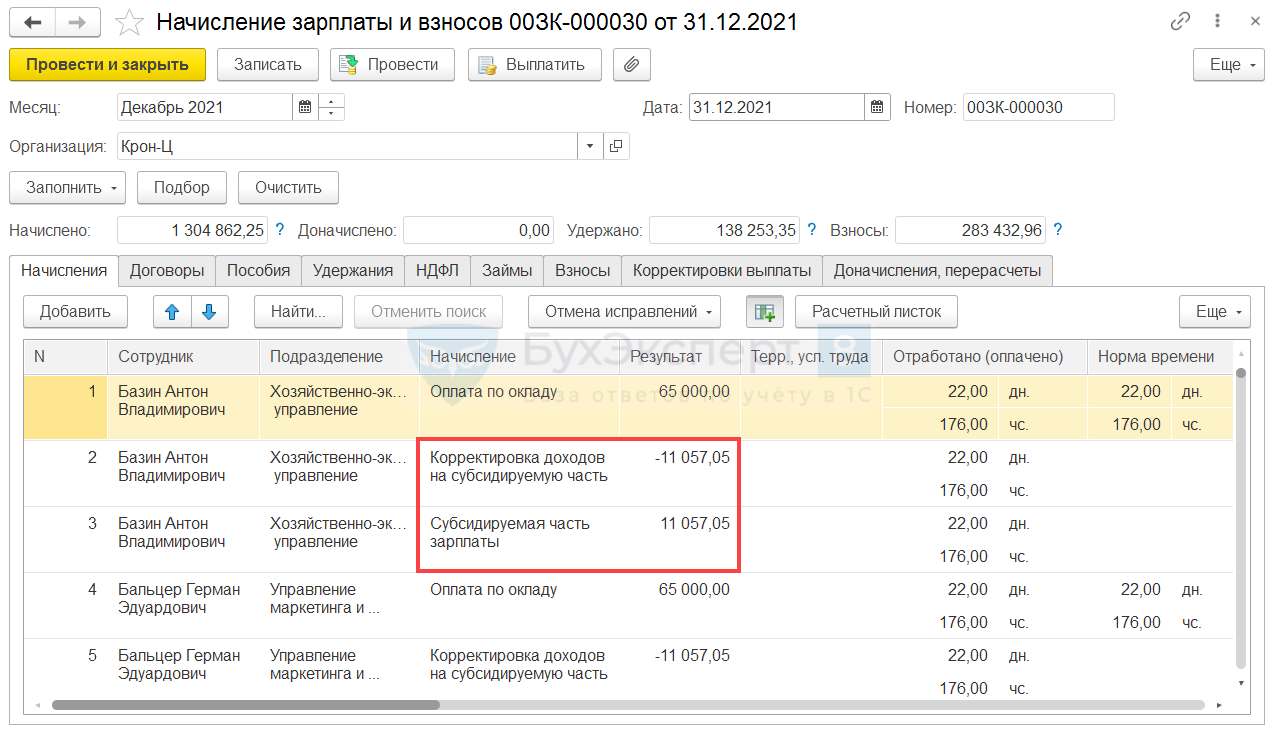

В декабрьском документе Начисление зарплаты и взносов рассчитаются назначенные сотрудникам начисления. Доходы каждого сотрудника в пределах МРОТ будут отнесены в Субсидируемой части зарплаты, в обычные начисления уменьшены на эту же сумму начислением Корректировка доходов на субсидируемую часть.

Если решено не ограничивать субсидируемую часть зарплаты общим размером субсидии, на этом расчет зарплаты завершен. При расчете НДФЛ субсидируемая часть будет исключена из обложения налогом.

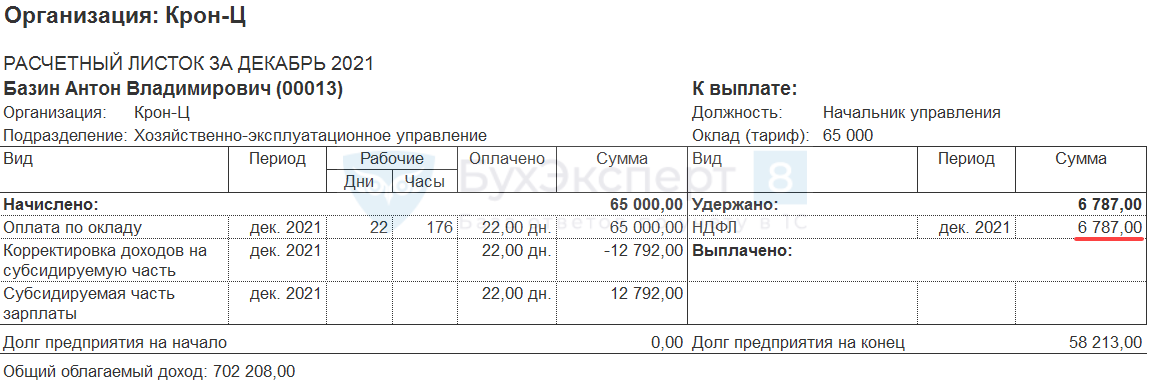

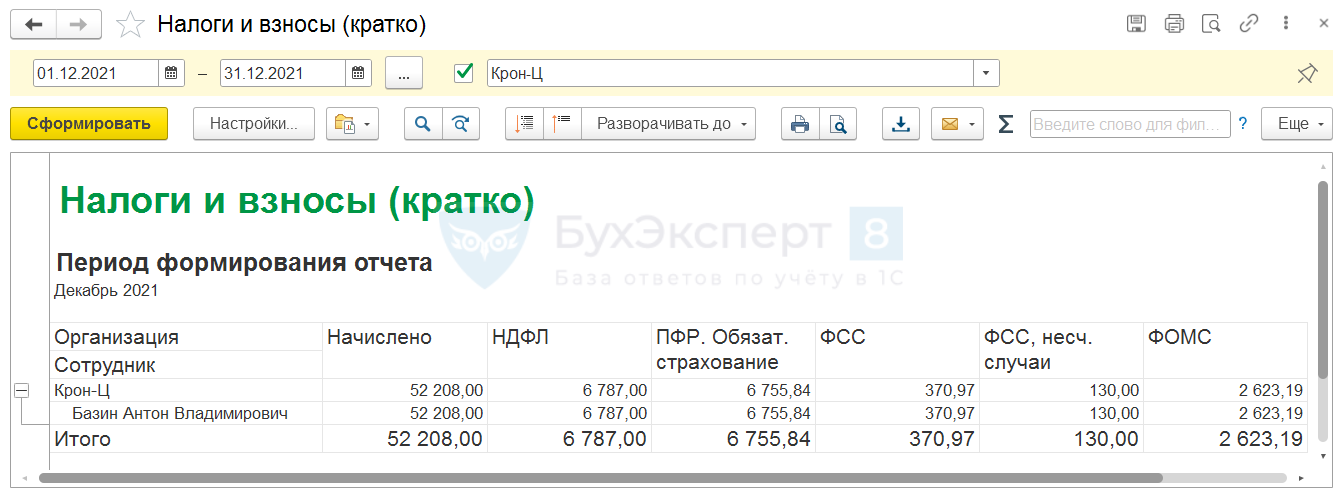

Проверим расчет НДФЛ по Базину А.В.:

- (65 000 <оплата по окладу> – 12 792 <субсидируемая часть зарплаты>) * 13% = 6 787 руб.

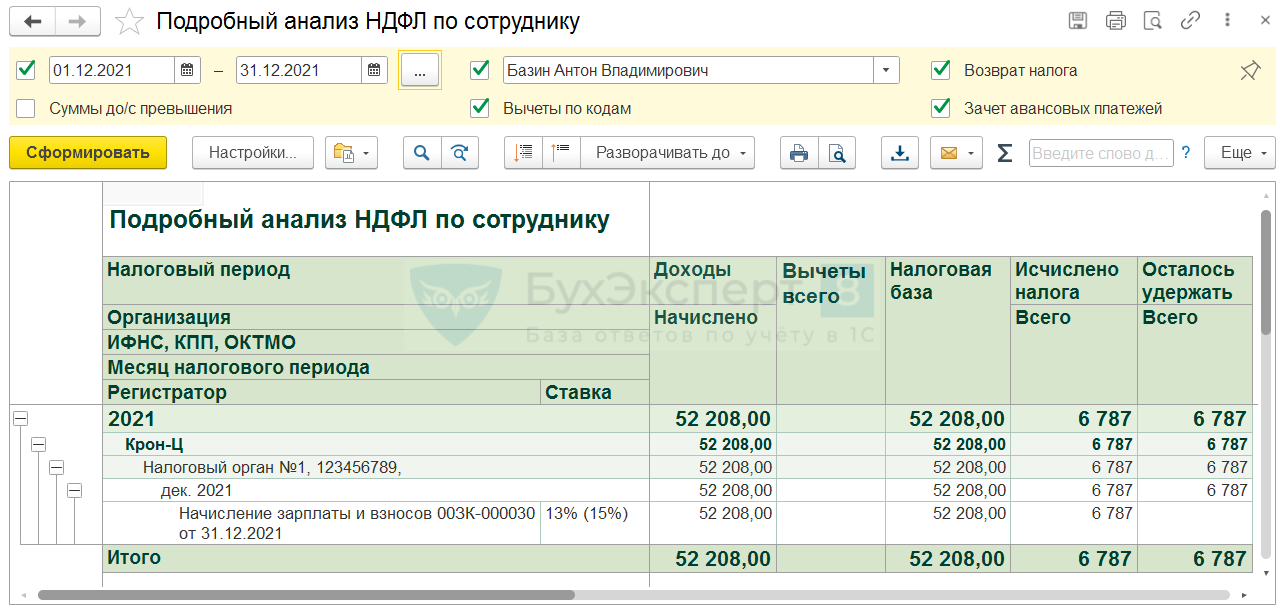

В учете по НДФЛ сумма доходов за декабрь уменьшена на субсидируемую часть зарплаты.

Сумма доходов Базина А.В. за декабрь в учете по НДФЛ:

- 65 000 (оплата по окладу) – 12 792 (субсидируемая часть зарплаты) = 52 208 руб.

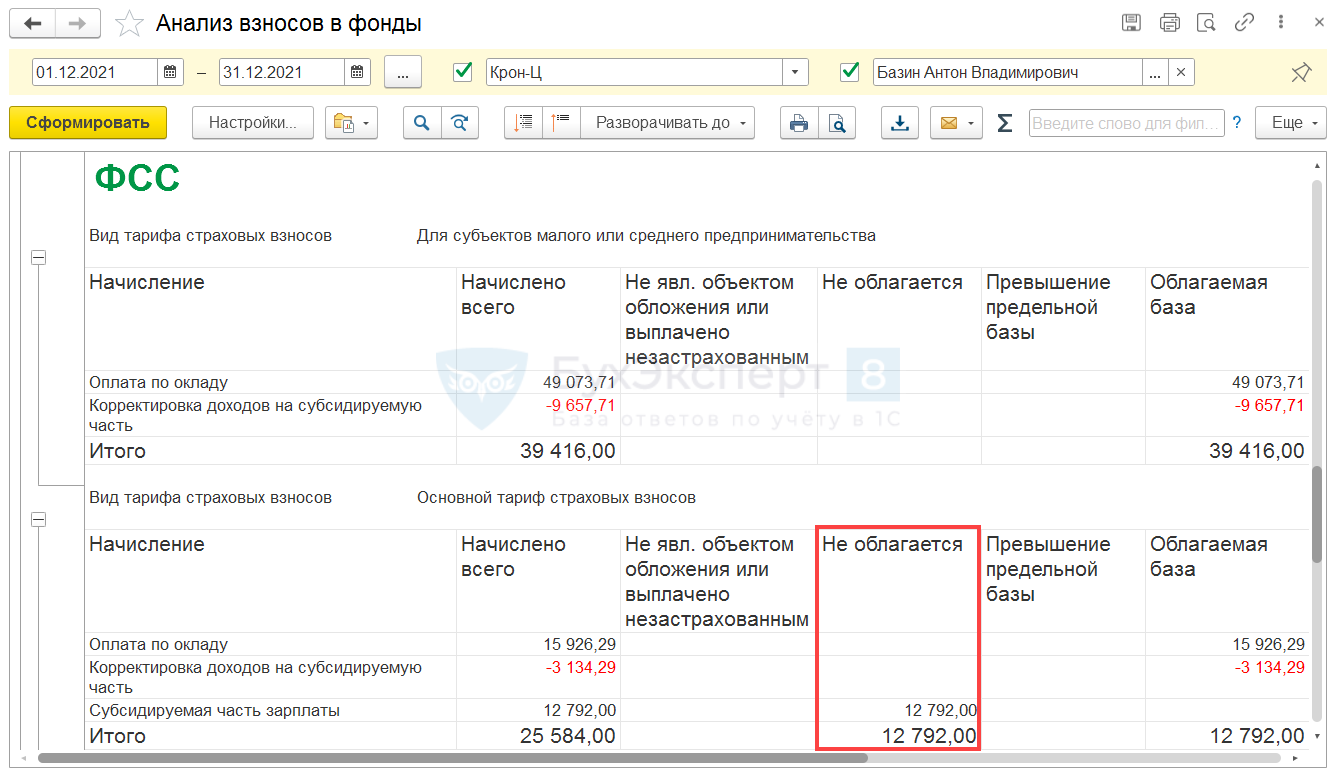

При расчете страховых взносов субсидируемая часть зарплаты была исключена из базы для расчета взносов на ОПС, ОМС и ОСС. Взносы от несчастных случаев рассчитаны с полной суммы зарплаты.

Проверим страховых взносов по Базину А.В. В расчетах будем применять тариф МСП.

- Страховые взносы на ОПС:

- 12 792 (облагаемая база в пределах МРОТ) * 22% + (65 000 <оплата по окладу> – 12 792 <субсидируемая часть зарплаты> – 12 792 <облагаемая база в пределах МРОТ>) * 10% = 6 755,84 руб.

- Страховые взносы на ОМС:

- 12 792 (облагаемая база в пределах МРОТ) * 5,1% + (65 000 <оплата по окладу> – 12 792 <субсидируемая часть зарплаты> – 12 792 <облагаемая база в пределах МРОТ>) * 5% = 2 623,19 руб.

- Страховые взносы на ОСС. Облагаемая база по сотруднику составит 65 000 – 12 792 = 52 208 руб. Т.к. организация применяет тариф МСП, взносы на ОСС будут начислены с базы в пределах МРОТ – 12 792 руб.:

- 12 792 (облагаемая база в пределах МРОТ) * 2,9% = 370,97 руб.

- Страховые взносы от несчастных случаев:

- 65 000 (оплата по окладу) * 0,2% = 130 руб.

Если потребуется исключить субсидируемую часть из базы для расчета взносов от несчастных случаев, нужно изменить настройки начисления Корректировка доходов на субсидируемую часть. На вкладке Налоги, взносы, бухучет выбрать вид дохода для страховых взносов – Доходы, целиком облагаемые страховыми взносами.

Тогда расчет взносов от НС будет таким:

- (65 000 <оплата по окладу> – 12 792 <субсидируемая часть зарплаты>) * 0,2% = 104,42 руб.

В Анализе взносов в фонды (Налоги и взносы – Отчеты по налогам и взносам) субсидируемая часть зарплаты отнесена к необлагаемым суммам по взносам ОПС, ОМС и ОСС.

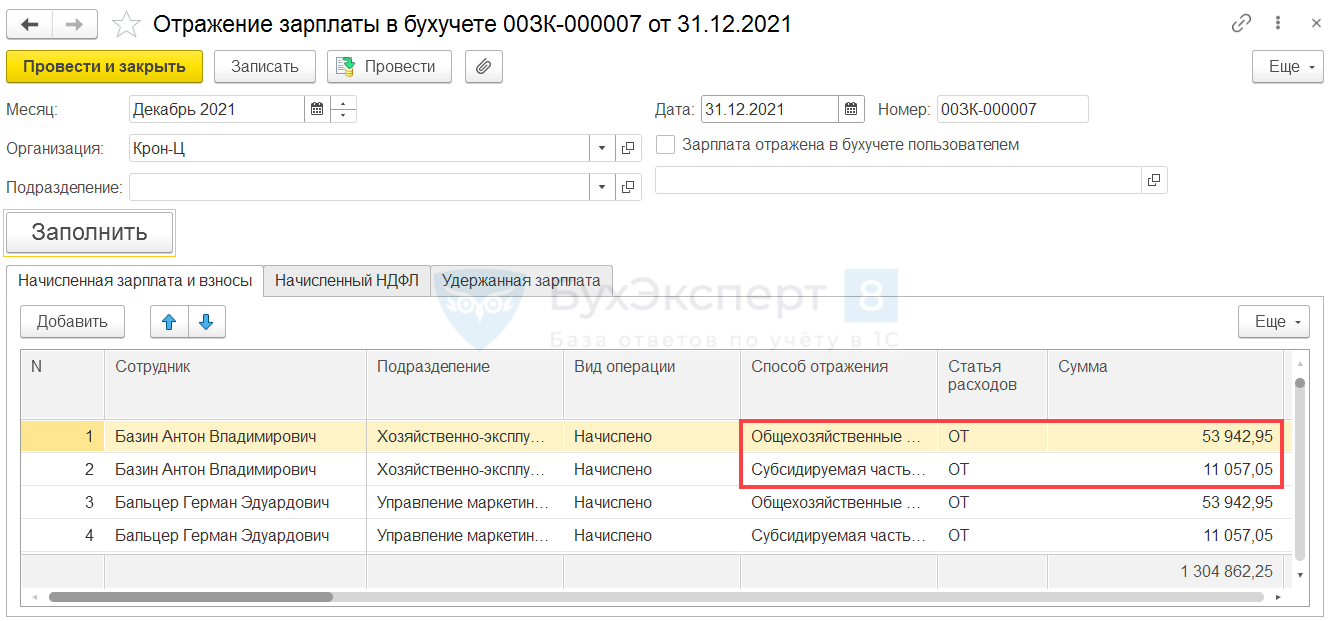

При заполнении документа Отражение зарплаты в бухучете (Зарплата - Бухучет) доходы Базина А.В. распределились по Способам отражения:

- сумма зарплаты в пределах МРОТ (12 792 руб.) отнесена на отдельный Способ отражения,

- зарплата за минусом субсидируемой части (52 208 руб.) отнесена на обычный Способ отражения.

Шаг 7. Сравнение общей суммы зарплаты в пределах МРОТ с размером субсидии и ввод показателей

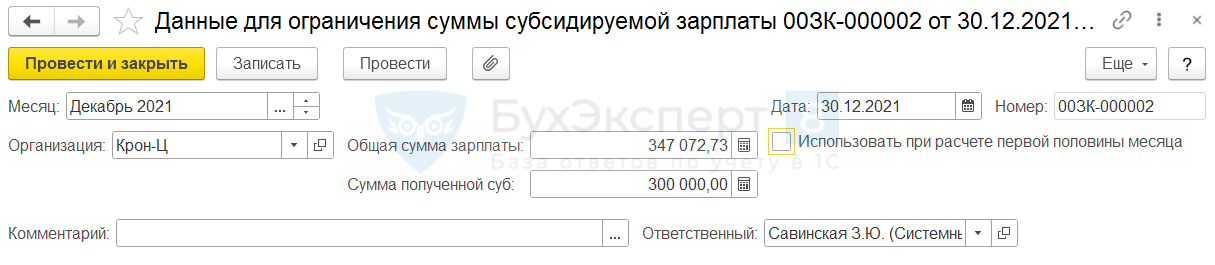

Оставим исходное условие задачи и разберем дополнительные действия в случае, когда решено ограничить необлагаемую часть зарплаты размером субсидии. Общая сумма полученной субсидии 300 000 руб.

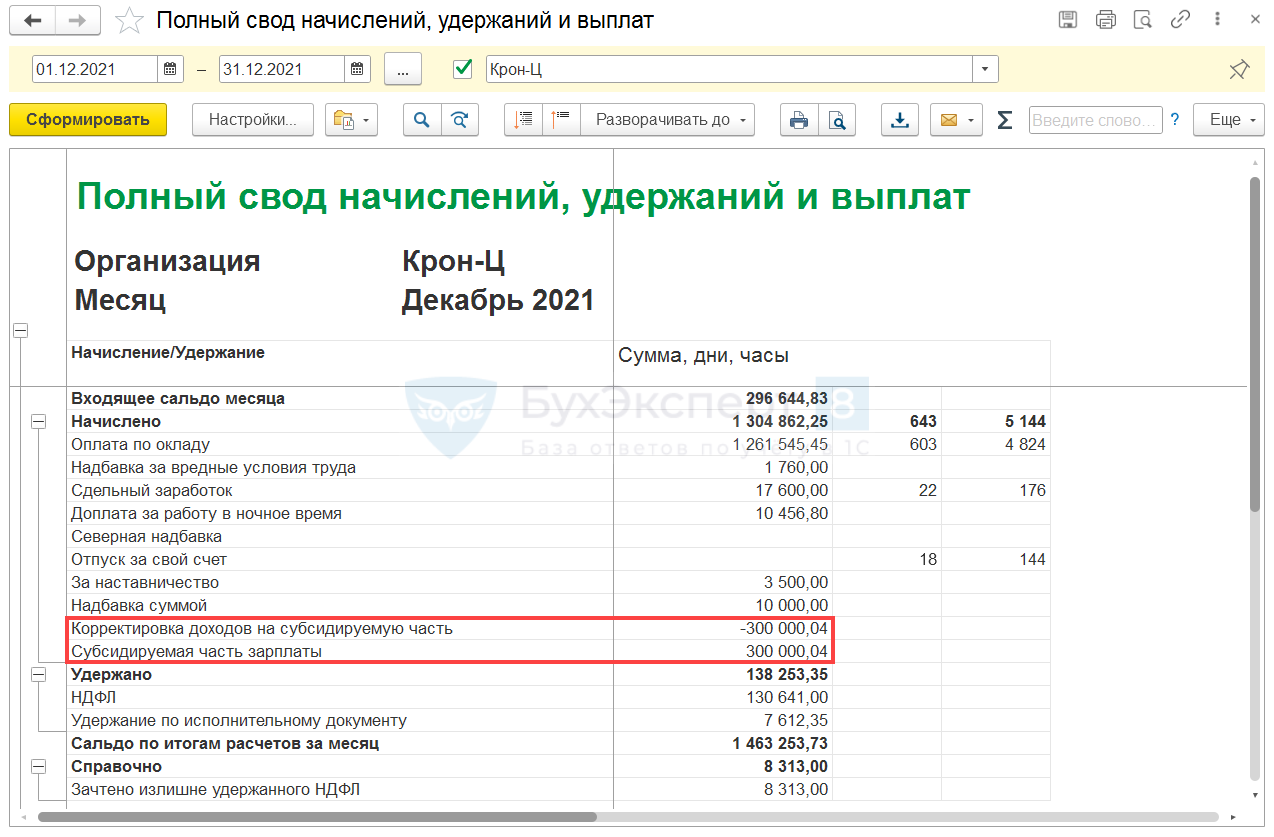

После предварительного расчета зарплаты на Шаге 5 сформируем Полный свод начислений, удержаний и выплат за декабрь. Общая сумма зарплаты сотрудников в пределах МРОТ составила 347 072,73 руб. Это больше, чем размер полученной субсидии (300 000 руб.).

Чтобы ограничить размер субсидируемой части зарплаты введем значения показателей Сумма полученной субсидии и Общая сумма зарплаты ограниченная МРОТ на каждого сотрудника документом Данные для расчета зарплаты.

Шаг 8. Расчет зарплаты с учетом ограничения по размеру субсидии

Перерассчитаем документ Начисление зарплаты и взносов за декабрь. Размер субсидируемой части зарплаты и начисления, уменьшающего базу по НДФЛ и взносам, был уменьшен.

Проверим расчет субсидируемой части зарплаты по Базину А.В.

- 12 792 (зарплата Базина А.В.в пределах МРОТ) * 300 000 (субсидия) / 347 072,73 (зарплата в пределах МРОТ по всем сотрудникам) = 11 057,05 руб.

Сформируем заново Полный свод начислений, удержаний и выплат. Субсидируемая часть зарплаты теперь составляет 300 000,04 руб., это максимально близкое значение к сумме субсидии. Разница в 4 копейки возникла за счет округления. Ее можно скорректировать вручную. Сумма расхождения незначительна и не окажет влияния на расчет НДФЛ. Поэтому корректировку можно выполнить по одному сотруднику, «справедливость» не будет нарушена.

Если допустимо, чтобы субсидируемая часть зарплаты была чуть меньше чем общий размер субсидии, можно добавить в формулу начисления функцию Цел(). Она позволит округлить результат расчета в меньшую сторону. Схема расчета такая:

Цел([Наша формула] * 100) / 100

Умножение и деление на 100 необходимо, чтобы округление было до 2 знаков после запятой, а не до целого числа. Окончательный вид формулы для начисления Корректировка доходов на субсидируемую часть будет такой:

- Цел(Мин(РасчетнаяБаза,МРОТ)*?((ОбщаяСуммаЗарплатыОграниченнаяМРОТНаКаждогоСотрудника > СуммаПолученнойСубсидии) И (СуммаПолученнойСубсидии > 0), СуммаПолученнойСубсидии/ОбщаяСуммаЗарплатыОграниченнаяМРОТНаКаждогоСотрудника, 1) * 100) / 100 + НеРазделятьПоПериодам*0

При такой настройке субсидируемая часть зарплаты сотрудников всегда будет меньше размера субсидии.

Если допустимо оставить так, чтобы необлагаемая зарплата была чуть меньше субсидии, ручных корректировок по сотрудникам выполнять не потребуется.

При расчете НДФЛ субсидируемая часть зарплаты также будет уменьшать базу по НДФЛ.

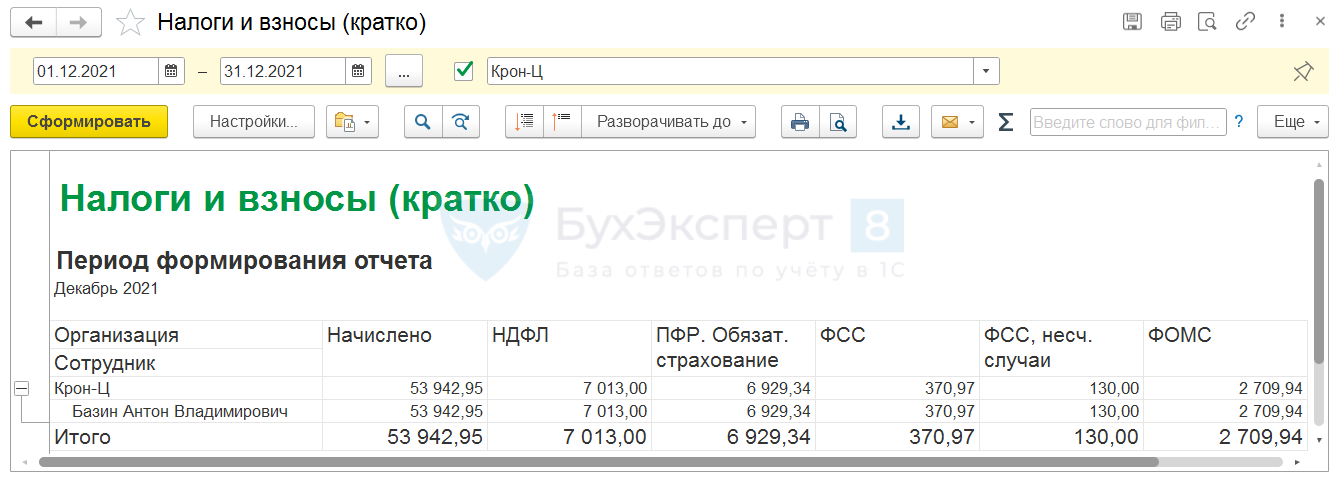

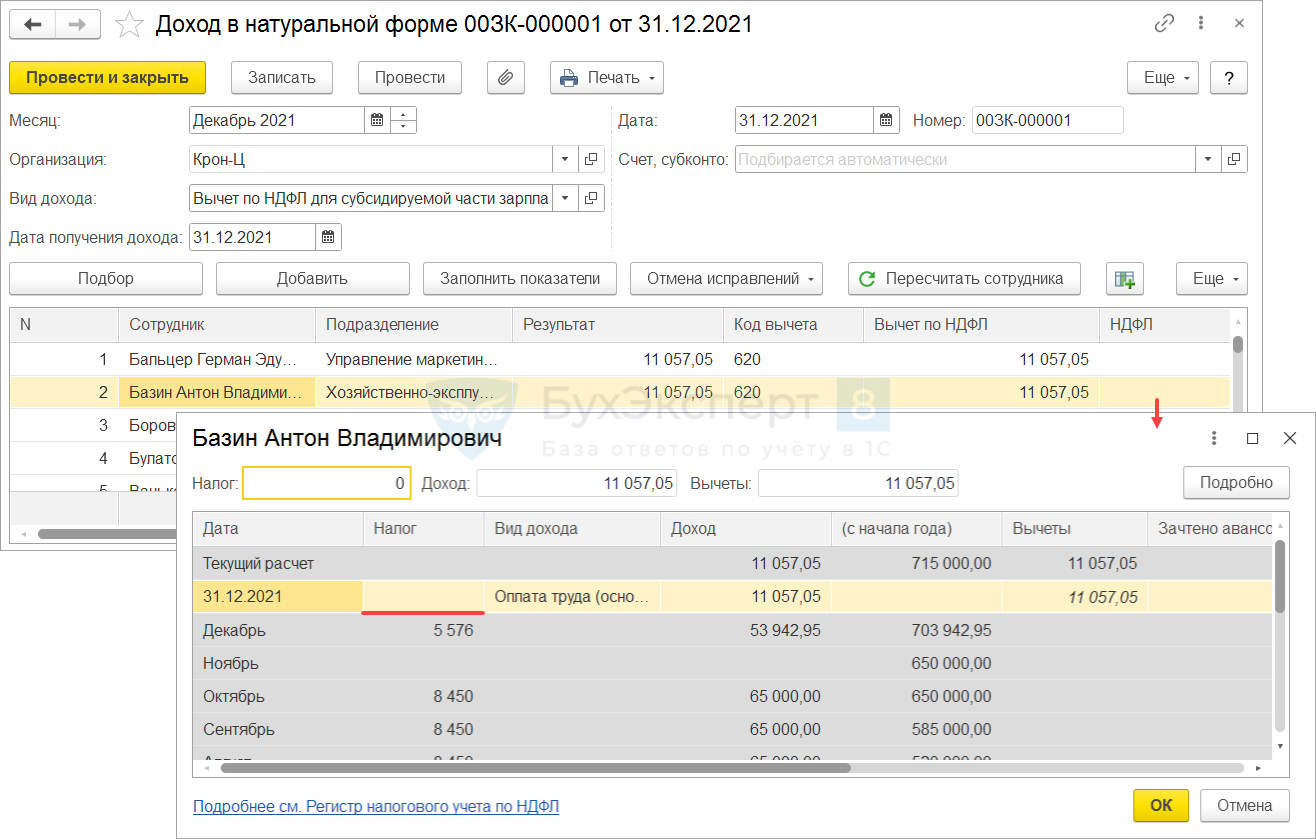

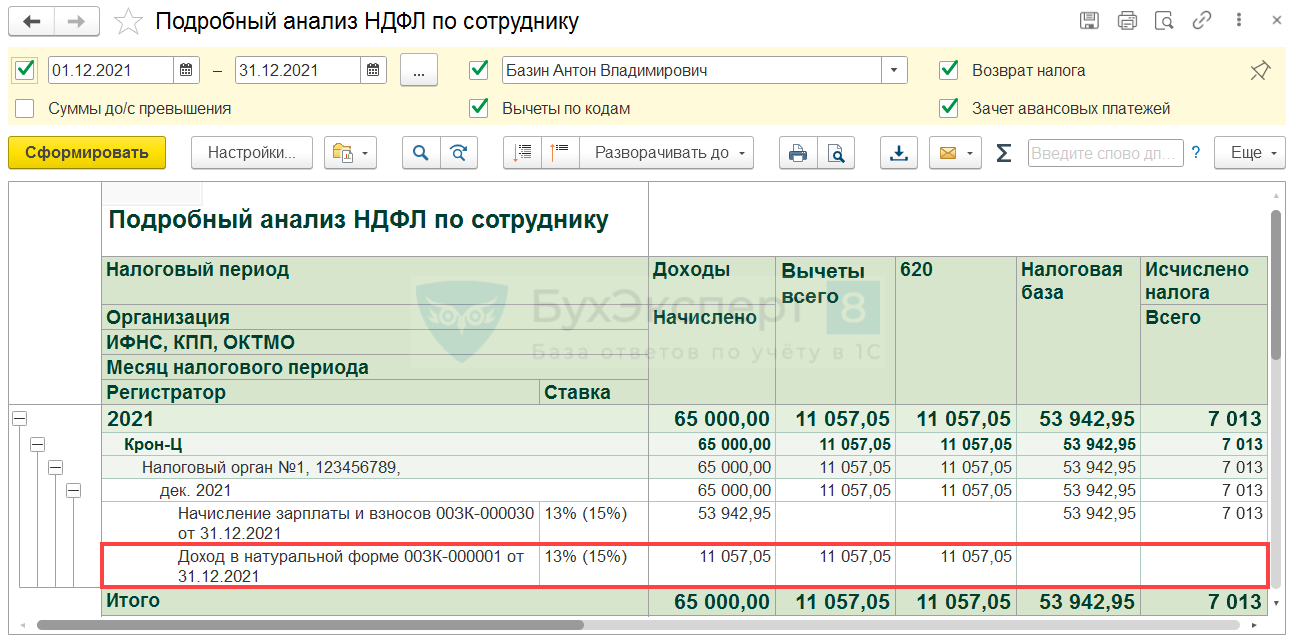

- Доходы Базина А.В. за декабрь в учете по НДФЛ:

- 65 000 (оплата по окладу) – 11 057,05 (субсидируемая часть зарплаты) * 13% = 53 942,95 руб.

- Расчет НДФЛ по Базину А.В. за декабрь:

- (65 000 <оплата по окладу> – 11 057,05 <субсидируемая часть зарплаты>) * 13% = 7 013 руб.

При расчете взносов на ОПС, ОМС и ОСС субсидируемая часть будет уменьшать расчетную базу. Взносы от несчастных случаев будут рассчитаны с полной зарплаты сотрудника.

Проверим расчет страховых взносов по Базину А.В. с учетом применения тарифа МСП.

- Страховые взносы на ОПС:

- 12 792 (облагаемая база в пределах МРОТ) * 22% + (65 000 <оплата по окладу> – 11 057,05 <субсидируемая часть зарплаты> – 12 792 <облагаемая база в пределах МРОТ>) * 10% = 6 929,34 руб.

- Страховые взносы на ОМС:

- 12 792 (облагаемая база в пределах МРОТ) * 5,1% + (65 000 <оплата по окладу> – 11 057,05 <субсидируемая часть зарплаты> – 12 792 <облагаемая база в пределах МРОТ>) * 5% = 2 709,94 руб.

- Страховые взносы на ОСС. Облагаемая база по сотруднику составит 65 000 – 11 057,05 = 53 942,95 руб. Т.к. организация применяет тариф МСП, взносы на ОСС будут начислены с базы в пределах МРОТ – 12 792 руб.:

- 12 792 * 2,9% = 370,97 руб.

- Страховые взносы от несчастных случаев:

- 65 000 (оплата по окладу) * 0,2% = 130 руб.

В документе Отражение зарплаты в бухучете субсидируемая часть будет отнесена к отдельному Способу отражения, а оставшаяся зарплата сотрудника «ляжет» на текущие расходы.

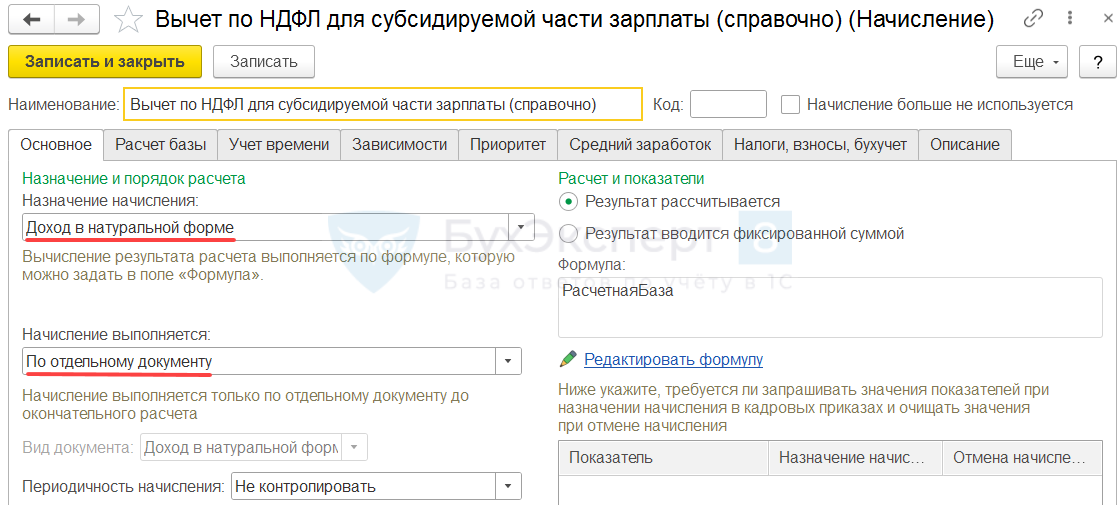

Шаг 9. Если субсидируемую часть зарплаты нужно отразить в учете НДФЛ как вычет

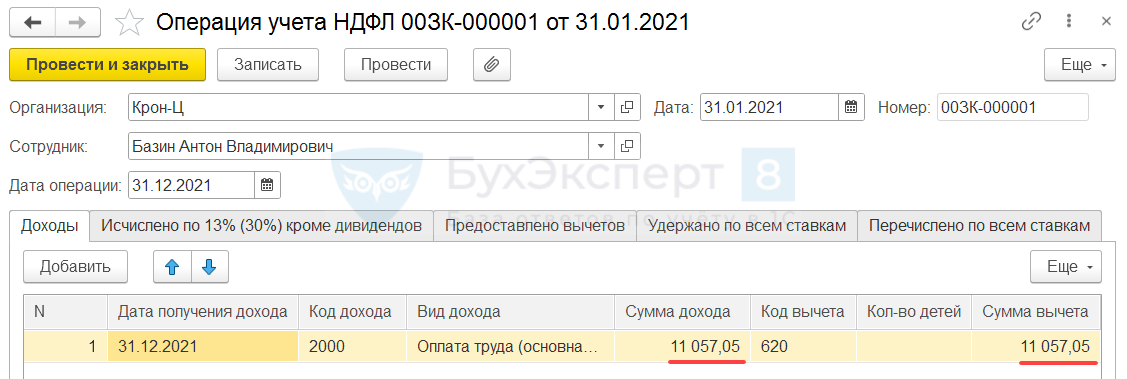

Если принято решение отразить субсидируемую часть зарплаты как вычет по НДФЛ, то к ранее описанным потребуются дополнительные действия. Вычет по НДФЛ можно зарегистрировать документом Операция учета НДФЛ, но удобнее будет воспользоваться документом Доход в натуральной форме, так как он имеет табличную часть со списком сотрудников.

Так как отдельного кода вычета для этого случая не предусмотрено, то логично использовать вычет по коду 620 (Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 "Налог на доходы физических лиц" части второй Налогового кодекса Российской Федерации).

В текущих релизах ЗУП 3.1 для кода дохода 2000 не предусмотрен вычет 620. Чтобы связать код дохода 2000 с вычетом 620, разработчики выпустили патч EF_60000765. Если база ЗУП 3.1 подключена к сервису Интернет-поддержки, то патч должен установиться автоматически. Если этого не произошло или Интернет-поддержка не подключена, то потребуется установить патч вручную. Подробнее, как это сделать – см. Как установить исправление (патч) в ЗУП 3, не подключенной к интернету.

Для релиза ЗУП 3.1.20.71 потребуется установить версию патча - EF_60000765_3 1 20. Ее можно скачать по ссылке ниже:

Начиная с релизов ЗУП 3.1.20.96/3.1.18.336 установка патча не потребуется – возможность применять вычет 620 к доходам с кодом 2000 включили в типовую конфигурацию.

К сожалению, регистрация вычета документом Доход в натуральной форме возможна только в случае, если в информационной базе не подключен учет по Территориям (Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Учетная политика – Расчет зарплаты – Использовать обособленные территории).

Если учет по Территориям подключен, то из-за ошибки в программе воспользоваться описанным далее в этом шаге способом нельзя. Остается только трудоемкий вариант с Операцией учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). Документ Операция учета НДФЛ в этом случае потребуется создать на каждого сотрудника и на вкладке Доходы указать сумму субсидируемой части зарплаты в колонках Сумма дохода и Сумма вычета.

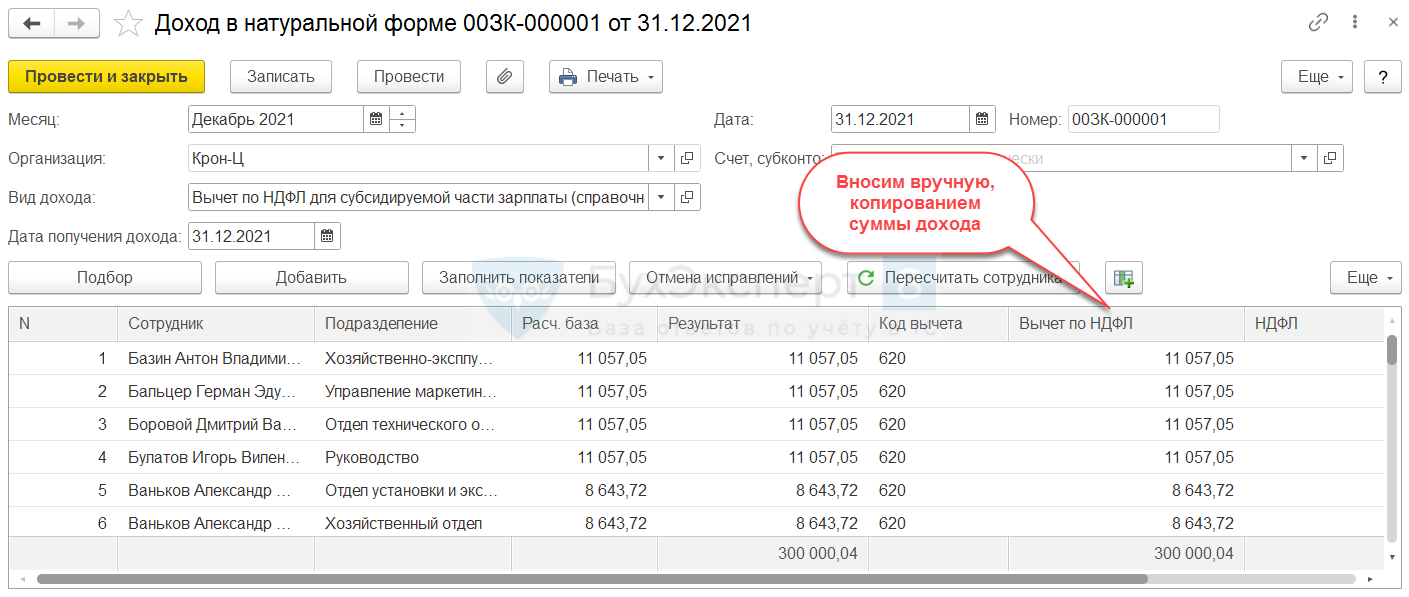

Далее рассмотрим, как зарегистрировать вычет по НДФЛ с помощью документа Доход в натуральной форме (Зарплата – Натуральные доходы).

- Создадим новое Начисление и настроим его как натуральный доход. Расчет начисления настроим с помощью Расчетной базы. В качестве базового начисления укажем только Субсидируемую часть зарплаты.

- Заменим для натурального дохода настройки расчета базы и параметры учета НДФЛ обработкой Группового изменения реквизитов (Администрирование – Обслуживание – Корректировка данных).

- Зарегистрируем начисление по сотрудникам документом Доход в натуральной форме (Зарплата – Натуральные доходы).

- Заполним в документе суммы вычетов и обнулим исчисленный налог. Это можно сделать двумя способами:

- вручную в документе Доход в натуральной форме

- с помощью обработки Группового изменения реквизитов

Разберем решение более подробно.

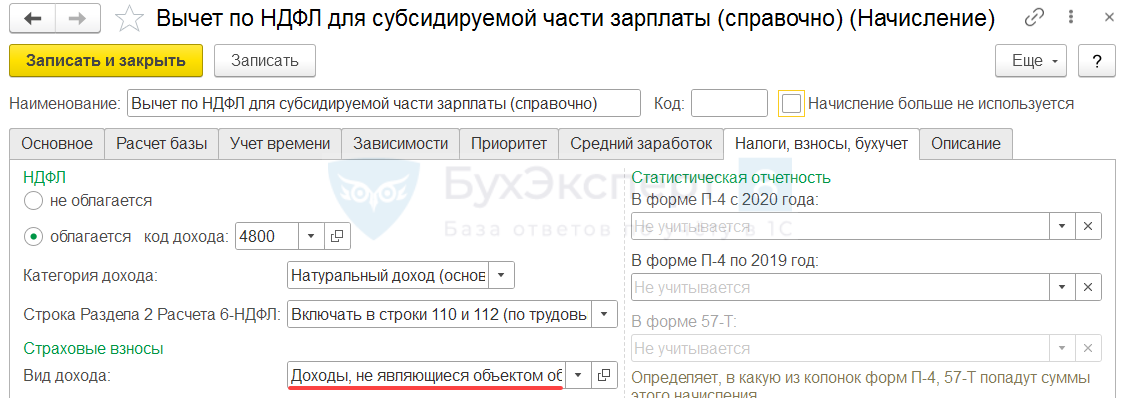

- Создадим новое Начисление. Назначение выберем Доход в натуральной форме, способ выполнения – По отдельному документу. В формуле расчета укажем только показатель Расчетная база.

На вкладке Расчет базы выберем начисление Субсидируемая часть зарплаты. Начисление не должно влиять на расчет страховых взносов и заполнение отчетности по взносам. Поэтому на вкладке Налоги, взносы, бухучет выберем вид дохода для взносов Доходы, не являющиеся объектом обложения страховыми взносами. Код и категорию дохода по НДФЛ пока оставим, как есть. На форме настроек начисления для натурального дохода нет возможности выбрать код дохода 2000, его мы скорректируем групповой обработкой на следующем этапе.

Начисление не должно влиять на расчет страховых взносов и заполнение отчетности по взносам. Поэтому на вкладке Налоги, взносы, бухучет выберем вид дохода для взносов Доходы, не являющиеся объектом обложения страховыми взносами. Код и категорию дохода по НДФЛ пока оставим, как есть. На форме настроек начисления для натурального дохода нет возможности выбрать код дохода 2000, его мы скорректируем групповой обработкой на следующем этапе.

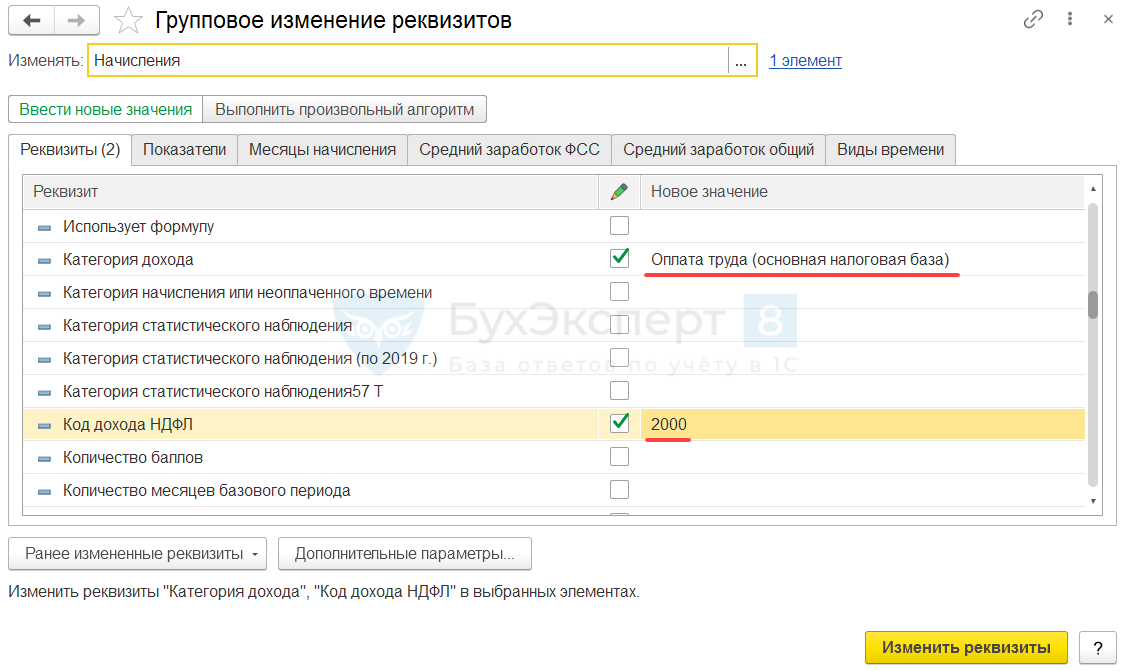

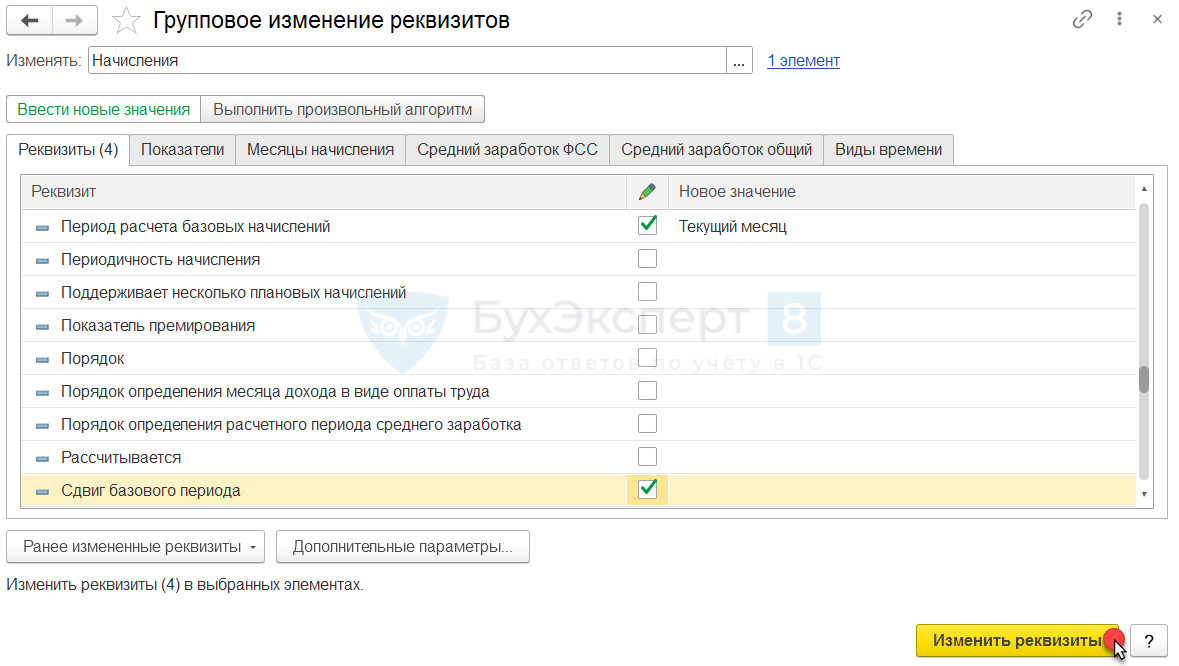

- Изменим следующие настройки натурального дохода обработкой Группового изменения реквизитов:

- Код и категорию дохода по НДФЛ. Укажем код дохода 2000, категорию – Оплата труда (основная налоговая база).

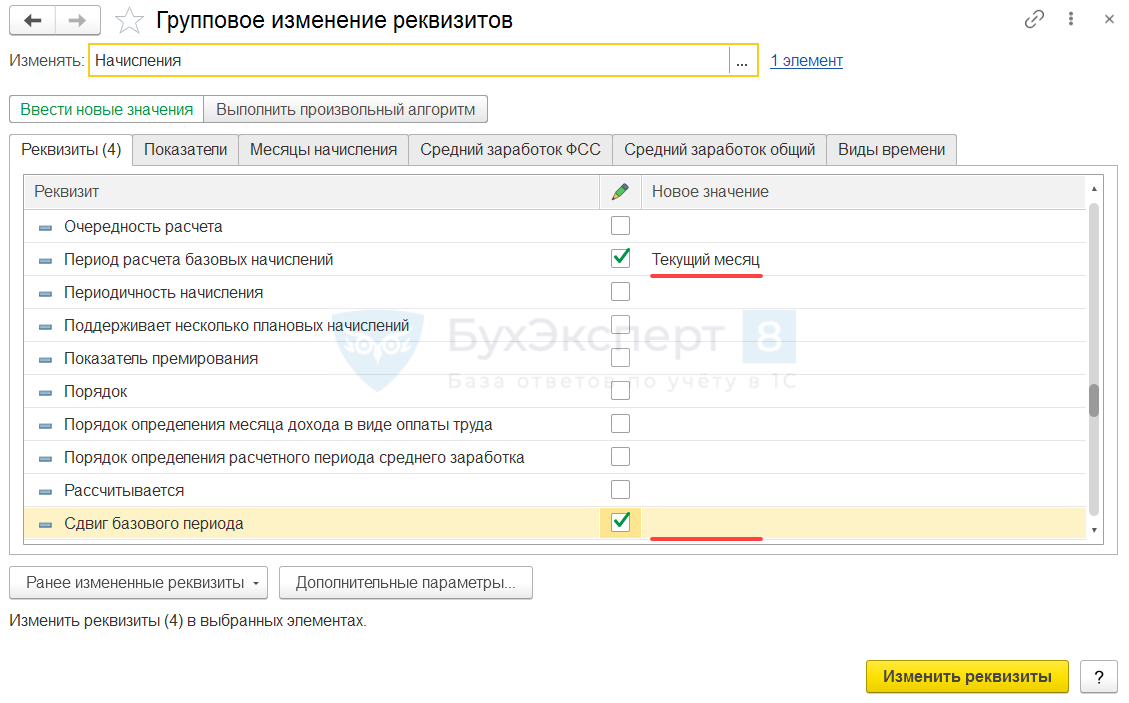

- Настройки расчета базы. Для начислений, рассчитываемых в отдельном документе, недоступна настройка периода расчета базы Текущий месяц. Нам же нужно отразить доход и вычет по НДФЛ в том же месяце, в каком рассчитали субсидируемую часть зарплаты.

Перед выполнением обработки сохраните резервную копию базы. В случае ошибки действие обработки необратимо.

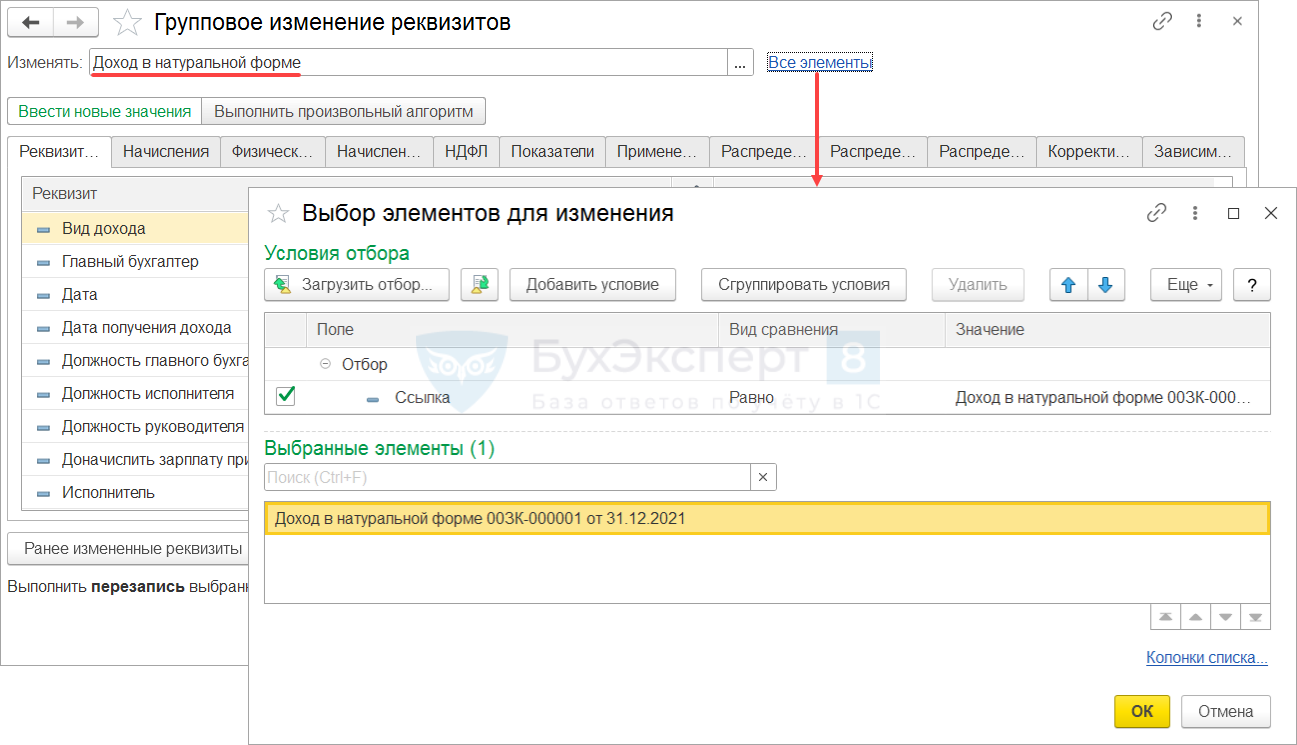

В форме обработки выберем объект, который будем редактировать – Начисления. И по ссылке Все элементы откроем окно отбора конкретного начисления. Добавим условие отбора Ссылка = Вычет по НДФЛ для субсидируемой части зарплаты (справочно). В нижней табличной части автоматически было выбрано нужное начисление.

Добавим условие отбора Ссылка = Вычет по НДФЛ для субсидируемой части зарплаты (справочно). В нижней табличной части автоматически было выбрано нужное начисление. В форме обработки скорректируем реквизиты учета НДФЛ:

В форме обработки скорректируем реквизиты учета НДФЛ: - Код дохода НДФЛ – выберем значение 2000

- Категория дохода – укажем значение Оплата труда (основная налоговая база)

Для корректировки параметров расчетной базы отметим флажками реквизиты:

Для корректировки параметров расчетной базы отметим флажками реквизиты: - Период расчета базовых начислений – выберем значение Текущий месяц

- Сдвиг базового периода – оставим пустое значение

Выполним обработку по кнопке Изменить реквизиты.

Выполним обработку по кнопке Изменить реквизиты.

После выполнения обработки Группового изменения реквизитов нельзя перезаписывать начисление. Если это сделать, все изменения в настройках расчетной базы «затрутся». Если случайно перезаписали начисление после выполнения обработки, выполните обработку Группового изменения реквизитов заново.

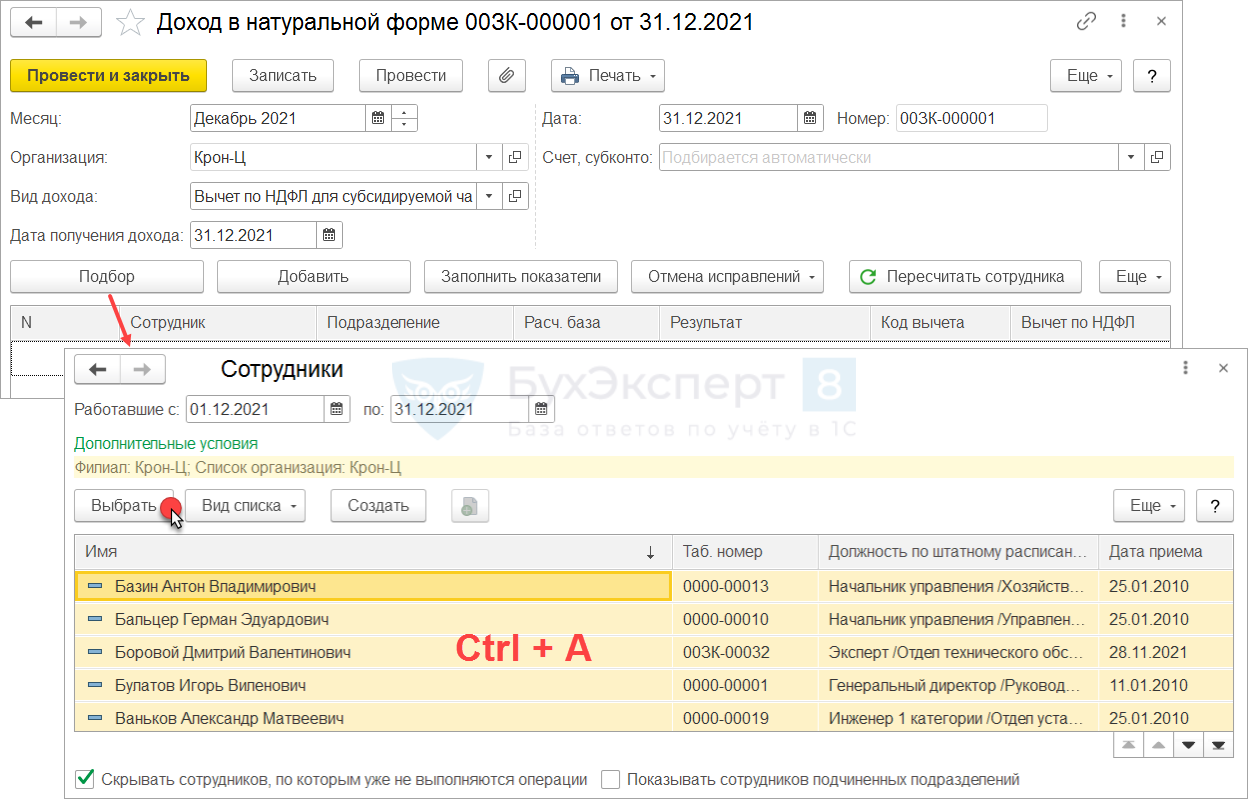

- Зарегистрируем субсидируемую часть зарплаты в учете НДФЛ документом Доход в натуральной форме. Чтобы включить в документ сразу всех сотрудников, воспользуемся командой Подбор. В форме подбора выделим всех сотрудников (Ctrl + A) и выберем в документ.

- При заполнении документа сумма дохода рассчитается по сотрудникам автоматически. Нам останется заполнить сумму вычета по каждому и обнулить НДФЛ. Это можно сделать одним из вариантов:

- Вручную в документе.

- С помощью обработки Группового изменения реквизитов.

Вариант 1. Ручная корректировка документа. Если сотрудников не много, заполнить суммы вычетов можно вручную, копируя суммы дохода.

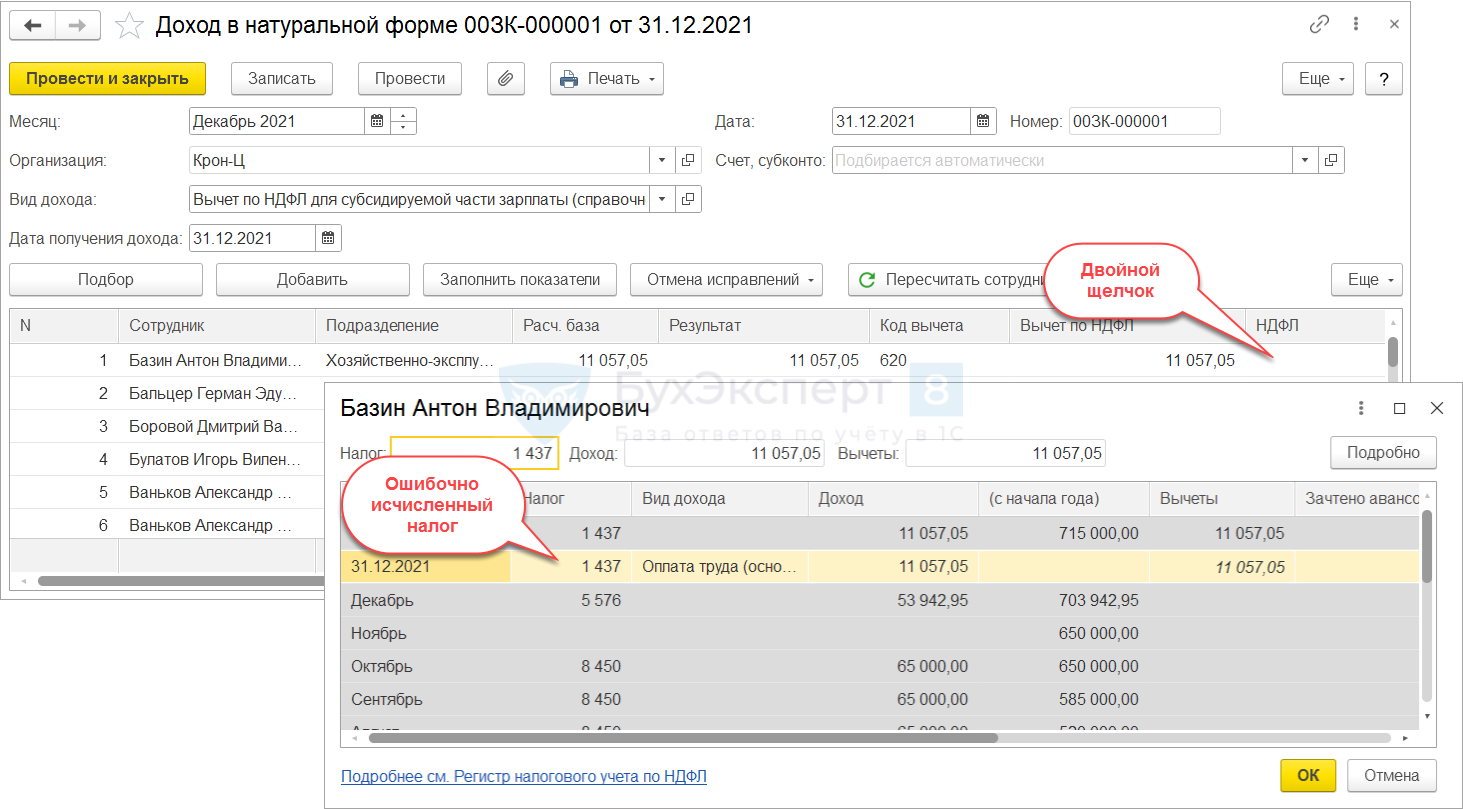

Несмотря на то, что в документе визуально исчисленный налог отсутствует, он все равно попадет в регистры учета НДФЛ. Это зарегистрированная ошибка 1С – Ошибка 50013779. Фактическую сумму налога, которая отразится в регистрах, можно увидеть в форме расшифровки НДФЛ по сотруднику. Окно расшифровки НДФЛ можно открыть двойным щелчком по значению колонки НДФЛ.

Для обхода ошибки нужно очистить сумму налога именно в форме расшифровки НДФЛ.

Вариант 2. Корректировка документа обработкой. Если сотрудников много, то заполнять вычеты и очищать значение НДФЛ по каждому может быть трудоемко. Тогда можно использовать обработку Группового изменения реквизитов. В ней пропишем произвольный алгоритм для обработки документа Доход в натуральной форме.

Если решите обходить ошибку с помощью обработки Группового изменения реквизитов, обязательно сохраните резервную копию базы до выполнения обработки! Также проверьте, верно ли поставили отбор по документу Доход в натуральной форме в настройках обработки. В случае ошибки действие обработки необратимо.

В форме обработки Группового изменения реквизитов выберем объект – документ Доход в натуральной форме. По ссылке Все элементы поставим отбор по конкретному документу.

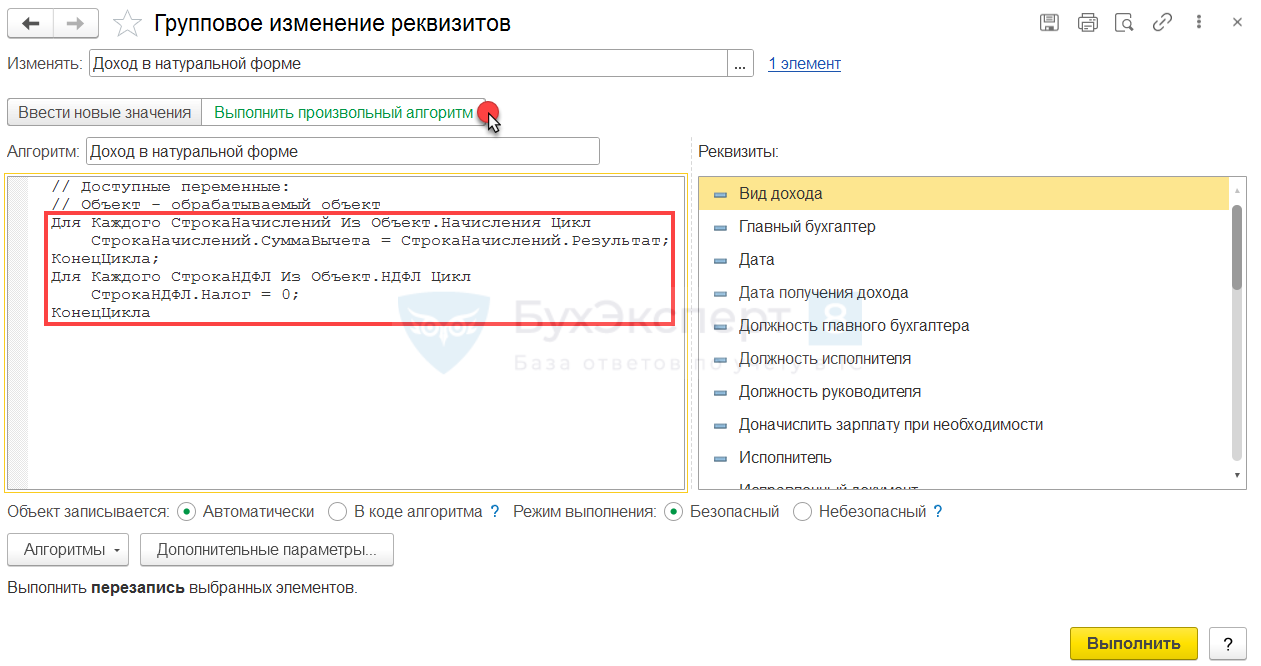

Выберем режим Выполнить произвольный алгоритм и в окне с текстом алгоритма пропишем:

Для Каждого СтрокаНачислений Из Объект.Начисления Цикл СтрокаНачислений.СуммаВычета = СтрокаНачислений.Результат; КонецЦикла; Для Каждого СтрокаНДФЛ Из Объект.НДФЛ Цикл СтрокаНДФЛ.Налог = 0; КонецЦикла

После выполнения обработки в документе по всем сотрудникам были заполнены суммы вычетов. Сумма НДФЛ в форме расшифровки налога по работникам – нулевая.

В результате выполненных действий в учете по НДФЛ субсидируемая часть зарплаты отразится как доход и как вычет.

См. также:

Ваши замечания и предложения - пишите в комментариях к статье.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

А ответ от 1с — это уже окончательная официальная информация, мол, не будут ничего дорабатывать?

Здравствуйте! Изначально да, 1с объявили что доработок не будет. Но запрос от пользователей очень большой, возможно, все-таки что-то придумают. Я думаю, к середине следующей недели уже будет ясно.

Добрый день, Светлана. Елена Грянина на форуме конференции партнеров писала, что Бухэксперат готовит новый вариант отражения данной ситуации через документ Доходы в натуральной форме. Не могли бы вы ответить на какой стадии находится данная разработка и когда можно будет с ней ознакомиться на вашем сайте.

Здравствуйте!

Документ «Доход в натуральной форме» потребуется применить, если субсидируемую часть зарплаты нужно будет отразить в учете НДФЛ как доход и как вычет. Пока нет официальных разъяснений по этому поводу, но ФНС может затребовать такой вариант отражения. А вводить Операции НДФЛ по каждому работнику — очень трудоемко, поэтому и родился лайфхак с «Доходом в нат. форме».

Если потребуется отражать зп за счет субсидии в учете НДФЛ как доход и как вычет, то ввод документа «Доход в натуральной форме» — это будет дополнительный шаг к уже проделанным настройкам. Как раз вчера опубликовали этот лайфхак — в статье появился шаг 9, он как раз об этом 🙂

А по этой инструкции можно сделать настройки в БП или нет? Просто у меня в «получивших субсидию» ИП с сотрудниками и маленькое ООО, все на УСН

К сожалению, в 1С:Бухгалтерия произвести такую сложную настройку не получится. Там значительно ограничены возможности по настройке зарплаты. Если численность работников небольшая, можно скорректировать учет операциям учета НДФЛ и взносов. Проводки при необходимости также можно скорректировать ручной операцией.

А в чем выгода исключения из базы по взносам? До этой нормы мы с (ФОТ-МРОТ) платили 15%, а при данной норме закона платим 30%. 30% платили только с МРОТ 12792р., а вашем примере аж с 52208р. Может выгоднее не пользоваться этой льготой?

Здравствуйте!

В примере разобран расчет взносов при основном тарифе. Это было сделано для упрощения расчетов. У Вас, насколько я понимаю, тариф МСП. При этом тарифе расчет взносов для зарплаты 65 000 будет такой:

12 792 — не облагаем совсем

12 792 — облагаем по 30% = 3 837,60

(65 000 — 12 792 — 12 792) * 15 % = 5 912,40

Итого: 9 750

Если же льготу не применять, то расчет взносов будет такой:

12 792 * 30% = 3 837,60

(65 000 — 12 792) * 15% = 7 831,20

Итого: 11 668,80

Спасибо за Вашу внимательность. Возможно, Вы правы. Логичнее показать расчет именно в связке с тарифом МСП. Мы подумаем над заменой примера в публикации и разбором расчетов именно для тарифа МСП.

Добрый день, подскажите, пожалуйста, а на выплаты по договорам ГПХ субсидия распространяется?

Здравствуйте!

Мы не аудиторы, поэтому здесь я вправе выразить только профессиональное мнение, не более того. В тексте в п. 89 ст. 217 НК РФ сказано «доходы в виде оплаты труда работников, не превышающем 12 792 рублей, выплаченные работодателями, получившими субсидии из федерального бюджета….».

Исходя из этой формулировки я делаю вывод, что доходы по договорам ГПХ сюда отнести нельзя. Это не оплата труда, а вознаграждение по гражданско-правовому договору. Между исполнителем по договору ГПХ и организацией не возникает трудовых отношений, а только гражданско-правовые. Работником испольнитель по договору также не является.

Большое спасибо!

Добрый день.

Не соглашусь с доходами ГПХ.

Сумму субсидии выплачивали на основании СЗВ-М , а в СЗВ-М есть ГПХ.

Соответственно на них тоже выделили субсидию

По представленной вами схеме не получится гпх подтянуть(((

Здравствуйте!

В таком случае можно применить ручные корректировки учета НДФЛ и взносов документами «Операция…». Или попробовать настроить начисления, не как плановые, а как разовые (рассчитываются отдельно в док. «Разовое начисление») — тут будут трудности с определением расчетной базы. Чтобы она считалась за текущий месяц, а не за прошлый, потребуется поменять настройки начислений обработкой Группового изменения реквизитов.

Если потребуется более детальный разбор этого вопроса, задайте его, пожалуйста, отдельно в личном кабинете. Все-таки позиция учитывать и исполнителей по ГПХ крайне редко встречается. Тот факт, что субсидия выдавалась на основании СЗВ-М — косвенный, а формулировка п. 89 ст. 217 НК РФ указывает только на работников по трудовому договору. Поэтому большинство не рискует применять льготу для ГПХ.

Спасибо за разъяснения.

Здравствуйте! Огромное спасибо за данную статью! Очень пригодилась)

Читала, что не облагаются выплаты в месяце получения субсидии или в следующем месяце именно ВЫПЛАЧЕННЫЕ, а не начисленные. Т.е., если я субсидию получила в ноябре, но не облагать могу октябрьскую ЗП, выплаченную в ноябре, или ноябрьскую, выплаченную в декабре?

Здравствуйте!

Официальных разъяснений по порядку применения льготы для субсидируемой части зп пока не встречалось. Если применять «по выплате», то давайте порассуждаем вместе. По логике, в ноябре мы заплатили зарплату за октябрь (вторую часть) и аванс за ноябрь. Если так, то и льготу при такой методике тоже придется дробить: на часть ноября и часть октября. Автоматизировать такой расчет льготы, к сожалению, не получится. При всех своих возможностях программа не сможет собрать расчетную базу за пол октября и пол ноября.

Если хотите применять льготу именно по выплате, то потребуется корректировать учет ручными операциями учета НДФЛ и взносов

А вы пробовали эту методику расчета в ноябре, где создано отдельное начисление «Оклад за нерабочие дни», про которое рассказывала Елена Грянина? У меня, если расчет делать при наличии такого начисления, получается ерунда какая-то. Это начисление дублируется в Документе «Начисление ЗП», два раза начисляется.

Здравствуйте!

Проверьте настройки начислений по субсидии:

— в формуле начисления присутствует накапливаемый показатель «Не разделять по периодам»

— под таблицей показателей выбран режим «Все накопленные значения за месяц» (первый скрин на шаге 3)

Эти настройки вводили специально, чтобы начисление не «разъезжалось» на несколько строк. Если все настройки выставлены верно, но расчет происходит некорректно, потребуется анализ скриншотов. Задайте тогда вопрос, пожалуйста, в личном кабинете в разделе «Мои вопросы»

Уважаемые Елена Грянина и Светлана Змиевская, а так же вся Ваша команда. Огромное спасибо за Ваш труд. Эта статья просто и понятно помогла настроить данную выплату. Все понятно, доступно, и все получилось. Спасибо большое за то что Вы облегчаете нашу работу. С наступающим Новым Годом Вас всех! Благополучия и процветания всем сотрудникам БухЭксперт8 и ПрофБух. Вы делаете очень нужную и полезную работу. Счастья и удачи!!!

Добрый день! А как осуществить настройку в ЗУП КОРП 2.5? Просто даже в настройке показателей нет нужных пунктов, чтобы сделать настройку, как в 3.1. Или может есть какая-то альтернативная настройка или будет обновление от 1С? В интернете совсем нет информации про 2.5. Спасибо.

Здравствуйте!

Возможности по настройке начислений в ЗУП 2.5 сильно отличаются от ЗУП 3.1, поэтому предложенная методика не подойдет для ЗУП 2.5. Как вариант, можно скорректировать учет НДФЛ и взносов по сотрудникам в ЗУП 2.5 ручными документами корректировки учета. Если сотрудников много и требуется решить задачу все-таки через начисления, задайте вопрос, пожалуйста, через личный кабинет. Здесь требуется моделирование ситуации в программе и поиск оптимального решения. К сожалению, дать сходу готовый ответ здесь не получится. Также как и не получится дать гарантии, что в ЗУП 2.5 вообще возможно провернуть такой «финт ушами»)

Здравствуйте. Воспользовались советом из данной статьи. Но теперь данная сумма (МРОТ) не попадает в справку 182н. Можно ли это исправить?

Здравствуйте!

Мы не аудиторы, поэтому я не вправе давать здесь однозначных оценок правильности такого алгоритма. Я могу выразить только свое профессиональное мнение. В п. 2 ст. 14 255-ФЗ прописано, что в средний заработок для расчета пособий включаются только выплаты, на которые начислены взносы на ОСС:

«2. В средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в Фонд социального страхования…»

На субсидируемую часть зарплаты взносы на ОСС не начисляются, поэтому, на мой взгляд, включать эту сумму в расчет пособия (и в справку 182-н) не нужно. В программе логика такая-же: если взносы не начислялись, то и в справку 182-н доход не попадает, никакими настройками этого не изменить.

Если не согласны с таким поведением программы, то потребуется:

— ИЛИ корректировать регистр «Данные о начислениях для расчета среднего заработка (ФСС)» документом Перенос данных

— ИЛИ отказаться от предложенной методики и сторнировать часть доходов сотрудников (субсидируемую часть зп) документами Операция учета НДФЛ и Операция учета взносов. Такие корректировки не окажут влияния на заполнение справки 182-н

В ЗУП 3.1.20.71 документ Натуральный доход настроить не получается так…Вычет 620 к коду дохода 2000 не применяется, патч от предыдущего релиза не подходит…(((

Да, там и «Операция учета НДФЛ» не срабатывает. Я так понимаю, что разработчики предполагали включить правки из патча в релиз, но случайно не включили. И новый патч до сих пор не выпустили.

Здравствуйте!

Разработчики предоставили новый патч для релиза 3.1.20.71, разместили его для скачивания непосредственно в статье (шаг 9). С этим патчем тестировала, все ок 🙂

Здорово, большое спасибо!

Добрый день! Подскажите, как нам воспользоваться предложенной вами настройкой, если зарплата состоит из оклада (меньше МРОТ) и премии? Вы предлагаете ввести начисление — Корректировка доходов на субсидируемую часть с кодом 2000, а нам нужно еще и с кодом 2002.

Здравствуйте!

Особенность методики состоит в том, чтобы использовать только начисления по коду 2000, об этом есть предупреждение в статье. К сожалению, учесть часть премии за счет субсидии в этом случае не получится. Если оклад сотрудников меньше МРОТ и требуется учесть часть премии за счет субсидии, скорректировать налогообложение премии можно Операциями учета НДФЛ и взносов.

Спасибо!

Добрый день! Огромное спасибо за статью, очень помогла. но есть вопрос : получили субсидию по заявлению на определенную численность работников, а в декабре численность уменьшилась. Можем ли мы часть не используемой на зарплату субсидии закрыть на другие (не зарплатный расходы), как это отразить в налоговом учете?

Здравствуйте!

Мы не аудиторы, поэтому не вправе давать экспертных разъяснений о том, как применить субсидию. Если Вам интересно мое мнение, то порядок использования субсидии регулируется Постановлением 576 и там нет четких ограничений по направлению расходования субсидии именно на выплату зп. Отсюда я могу сделать вывод, что допустимо потратить субсидию на другие цели.

Добрый день! Планируются ли уточнения в статье в связи с введением нового вида дохода «Субсидии из федерального бюджета из-за эпидемии коронавирусной инфекции» в последних релизах?

А еще нам налоговая сказала, что мы можем применить льготу к сотрудникам по ГПХ…

Здравствуйте!

Настройки, предложенные в статье также отлично работают, и подойдут для всех. Если обновились на релиз 3.1.18.336/.3.1.20.96, то можно оставить как прежние настройки, так и использовать новые. Если использовать новые, то отличия будут такими:

В результате при расчете взносов отличий не будет. Думаю, мы добавим это в статью в виде дополнительных информационных блоков на шаге 3 и 4: напишем, что если обновились на релиз 3.1.18.336/3.1.20.96 можно настроить и по-другому.

По поводу договоров ГПХ будем собирать обратную связь от подписчиков. Если будут еще подобные запросы, то продумаем отдельную методику для договорников более детально и опубликуем. Если хотите разобрать эту ситуацию индивидуально, можно задать вопрос в личном кабинете.

Здравствуйте! Благодарим Вашу команду за проделанную работу! Успехов в Новом году!

Здравствуйте, спасибо за подробную инструкцию! Мы МСП. В анализе взносов в фонды и расчете по страховым взносам отрицательная сумма корректировки доходов на субсидируемую часть разбилась на две части по виду тарифа. В видео у Елены Гряниной в РСВ вся сумма корректировки отразилась по основному тарифу… Подскажите, пжл, где искать ошибку

Здравствуйте!

Продолжим с Вами это обсуждение в ветке: Зарплата из коронавирусных субсидий

Здравствуйте. Вопрос в развитие темы по «коронавирусной» субсидии. При попытке подать декларацию 3-ндфл на сайте ФНС (по справке 2-ндфл работодателя) код вычета 620 можно указать только для дохода с кодом 4800, получается налоговый орган не готов принимать справки с кодом вычета 620 по доходу с кодом 2000?

Здравствуйте!

Возможно программное обеспечение ФНС еще не доработано. Лучше задать вопрос в тех.поддержку на сайте ФНС

Добрый день! А подскажите, пожалуйста, как отразить декабрьскую з/п за счет субсидий в 1С Бухгалтерия 8.3) ??

Спасибо

Здравствуйте!

В Бухгалтерии можно отразить через документы «Операция учета НДФЛ» и «Операция учета взносов». Для более подробного ответа задайте вопрос нашим специалистам в Личном кабинете.

Добрый день! Воспользовались предложенными вами настройками для расчет заработной платы за декабрь 2021г. Все посчиталось, кроме Оплаты работы в праздничные и выходные дни без повышенной оплаты. В начислении заработной платы начисление стоит, но показатель для расчета не заполняется, соответственно результат начислений пустой. Данная проблема распространяется и на последующие месяцы. Не подскажите, где посмотреть, чтобы исправить проблему.

Здравствуйте!

От вас понадобятся скриншоты, поэтому задайте свой вопрос нашим специалистам в Личном кабинете.

Я не являюсь подписчиком вашего сайта, поэтому вопрос в Личном кабинете у меня неактивен. Получается, вы предложили схему настроек для субсидий в 1С ЗУП, но не проработали все возможные проблемы, которые теперь приходится решать самостоятельно((.

Судя по тому, что проблема возникает и в следующих месяцах, предложенные нами настройки не являются причиной того, что «Оплаты работы в праздничные и выходные дни без повышенной оплаты» не рассчитывается

Дело в том, что именно после данных настроек не рассчитывается оплата за работу в выходной день и только по данной организации, где применили настройку по субсидиям. В базе 1С ЗУП ведется учет по нескольким организациям, по другим оплата за работу в выходной считается.

Вы пишите, что «показатель для расчета не заполняется» — это означает, что что-то не так с показателями по начислению «Оплата работы в праздничные и выходные дни без повышенной оплаты». Настройки по субсидиям никак не связаны с этими показателями. Скорее всего что-то «слетело» в самом начислении, а для этого потребуется проанализировать ваши данные

Если бы настройки «слетели», это вид начисления не считался бы в той же базе по другой организации. Видимо, экспертам данного сайте не хочется заморачиваться, воспроизводить ситуацию, давать оценку предложенным настройкам по субсидиям…

Очень жаль, что вы воспринимаете ситуацию так, как описали. Мы проверяли в своей базе проблему и она не воспроизвелась.

Чтобы разобраться что не так в вашей базе и нужна доп.информацию, которая рассматривается в «Личных кабинетах» пользователей.

Прикладываю скриншот расчета из базы, где мы воспроизводили ситуацию по начислению.