Некоторые пользователи, у которых установлен льготный тариф взносов и есть превышение предельной величины базы для взносов, столкнулись с отрицательным протокол проверки РСВ с ошибкой:

Ошибка 0400400013; Сумма начисленных СВ (нарастающим итогом с начала расчетного периода) по застрахованному лицу превышает максимально допустимую

Содержание

Описание проблемы

С 2023 года ошибка обычно возникает, если совпадает несколько условий:

- есть превышение предельной величины базы для взносов

- в текущем налоговом периоде была смена тарифа

- применяется льготный тариф

Действительно, в определенных случаях расчет по формуле КС, приведенной в описании ошибки, может приводить к получению результата по взносам больше, чем должно быть. Например, если была смена тарифа МСП на тариф для IT-компаний расчет получится следующий:

- 19 490,40 (сумма взносов по сотруднику по основному тарифу) / 30% (основной тариф) * 30% + 216 366,90 (сумма взносов по сотруднику по льготному тарифу МСП) / 15% (льготный тариф МСП) * 30% + 31 128,54 (сумма взносов по сотруднику по льготному тарифу IT-компании) / 7,6% (льготный тариф IT-компании) * 30% = 19 490,40 + 432 733,80 + 122 875,82 = 575 100,02 руб.

В результате взносы получатся в сумме 575 100,02 руб., что превышает контрольную цифру = 575 100,00 руб.

При этом в ЗУП 3.1 взносы посчитаны правильно. Проблема в самой формуле контрольных соотношений. При ее использовании могут возникнуть лишние копейки при округлении — это приводит к ошибке, из-за которой отчет РСВ не будет принят.

Для обхода проблемы можно использовать два варианта:

Вариант 1. Перебросить доход и взносы между тарифами с помощью документа Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов).

Получите понятные самоучители 2025 по 1С бесплатно:

Преимуществом этого варианта является то, что корректировка делается один раз и в дальнейшем отчет РСВ за полугодие, 9 месяцев и год проходит КС без ошибок.

Минус метода – мы искусственно завышаем сумму взносов на несколько копеек.

Вариант 2. Сделать корректировку в самом отчете РСВ, исправив сумму дохода и взносов вручную. При таком варианте мы не меняем общую сумму взносов, но подобные корректировки придется делать при формировании отчета каждый раз до конца года — в РСВ за 1 полугодие, 9 месяцев и год.

Разберем первый вариант обхода ошибки в Примере 1.

До перехода на единый тариф взносов в 2023 году ошибка возникала у организаций-МСП, если доходы сотрудников превышали предельную базу по взносам. Расчет по формуле, предусмотренной для КС, приводил к получению результата по взносам до превышения, на копейку больше, чем должно быть:

- 172 995,84 (сумма взносов по сотруднику по основному тарифу) / 22% (основной тариф) * 22% + 50 565,53 (сумма взносов по сотруднику по льготному тарифу) / 10% (льготный тариф) * 22% = 284 240,006 руб.

И с учетом округления взносы получатся в сумме 284 240,01 руб. Для того, чтобы быстро решить проблему и все-таки сдать РСВ, можно было перебросить возникшую копейку на взносы сверх предельной базы. Эта ситуация разобрана в Примере 2.

Пример 1. Проблемы при смене тарифов с 2023 года

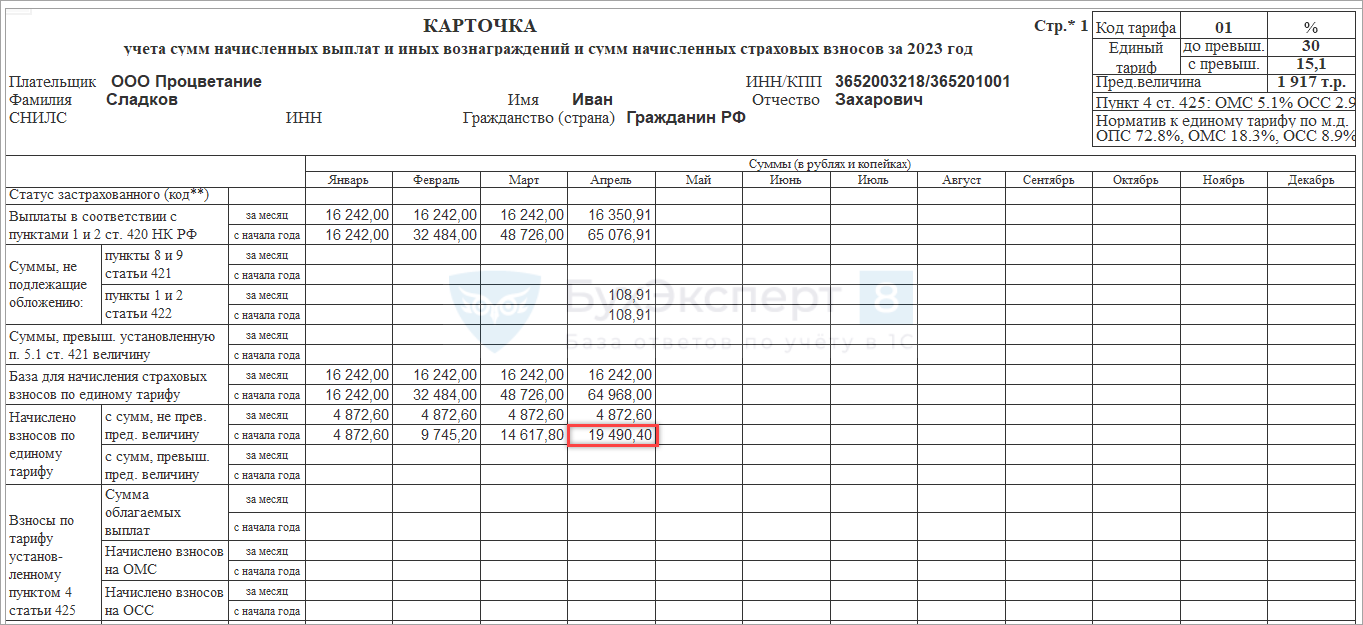

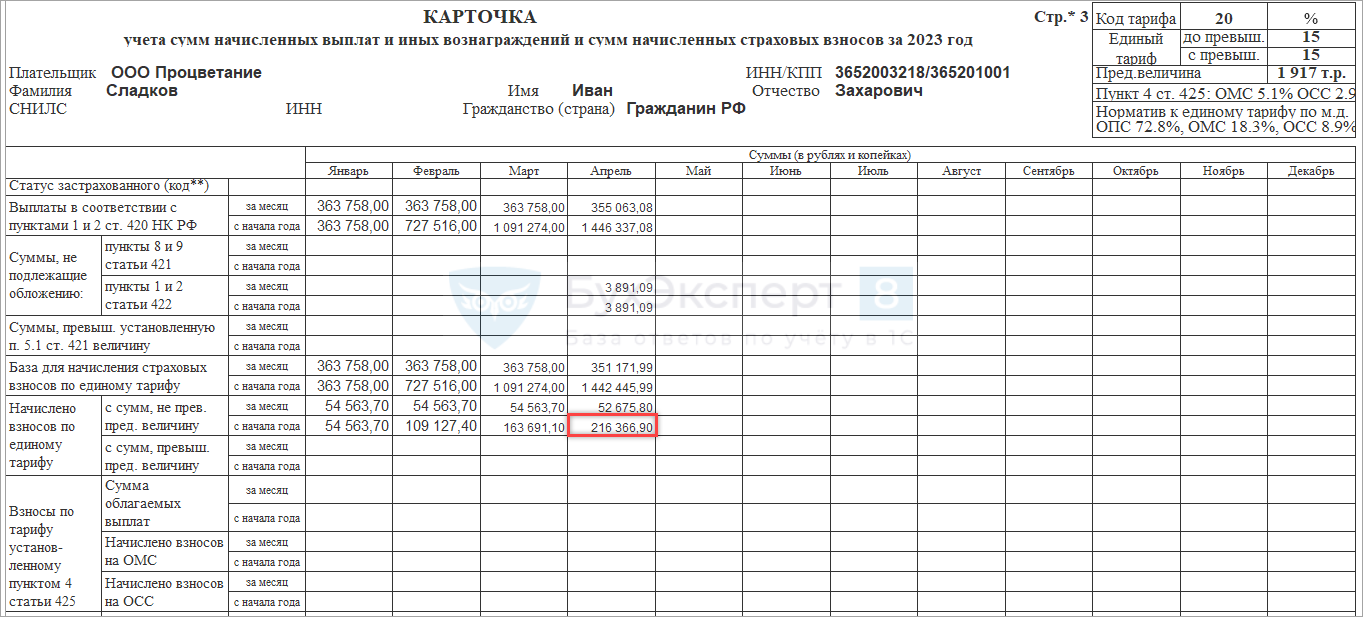

По основному тарифу за полугодие у сотрудника рассчитаны взносы в сумме – 19 490,40 руб.

По льготному тарифу МСП – 216 366,90 руб.

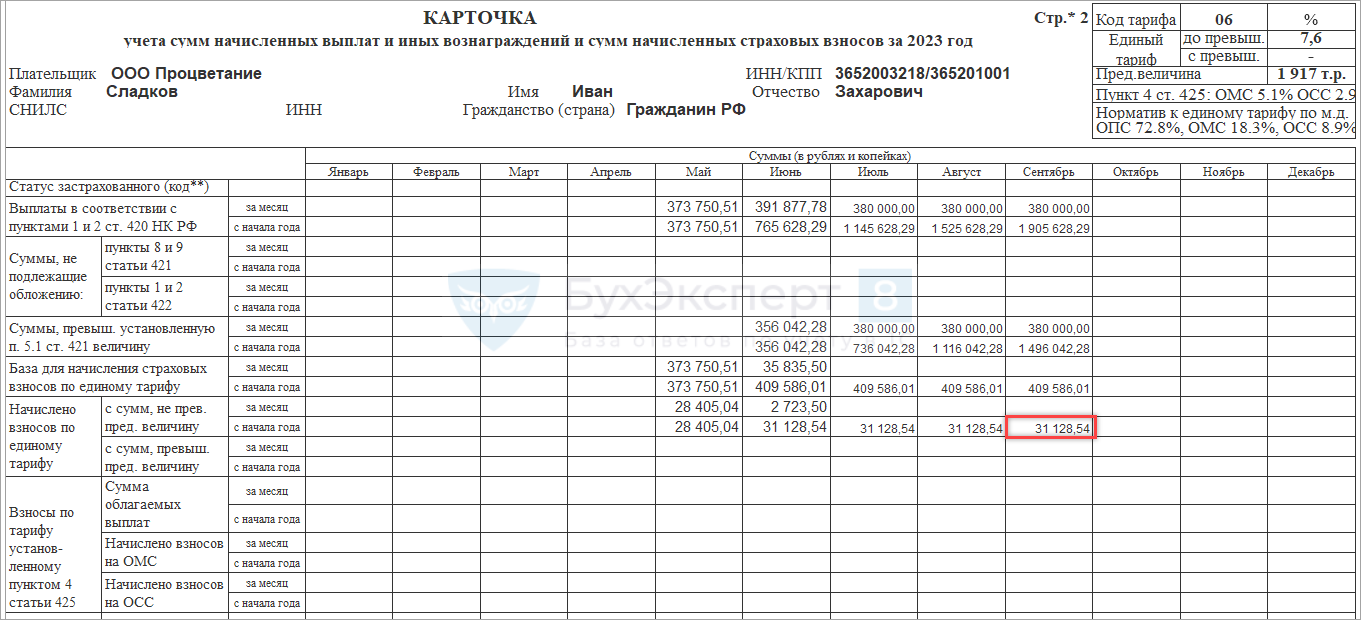

По льготному тарифу для IT-компаний – 31 128,54 руб.

Если посчитать контрольные соотношения по формуле, приведенной в описании ошибки, то получится:

- 19 490,40 (сумма взносов по сотруднику по основному тарифу) / 30% (основной тариф) * 30% + 216 366,90 (сумма взносов по сотруднику по льготному тарифу МСП) / 15% (льготный тариф МСП) * 30% + 31 128,54 (сумма взносов по сотруднику по льготному тарифу IT-компании) / 7,6% (льготный тариф IT-компании) * 30% = 19 490,40 + 432 733,798 + 122 875,8158 = 575 100,02 руб.

В результате округления результат расчета по формуле КС получатся 575100,02 руб., что превышает контрольную цифру = 575 100,00 руб. В нашем случае по тарифу для IT-компании сумма КС = 122 875,8158 руб. округляется в большую сторону, что влияет на появление ошибки.

Разберем, как обойти ошибку.

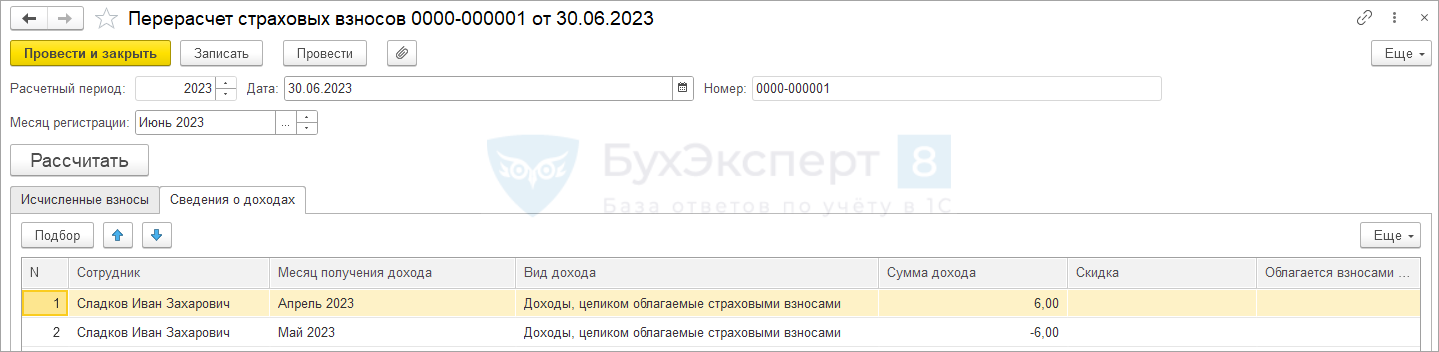

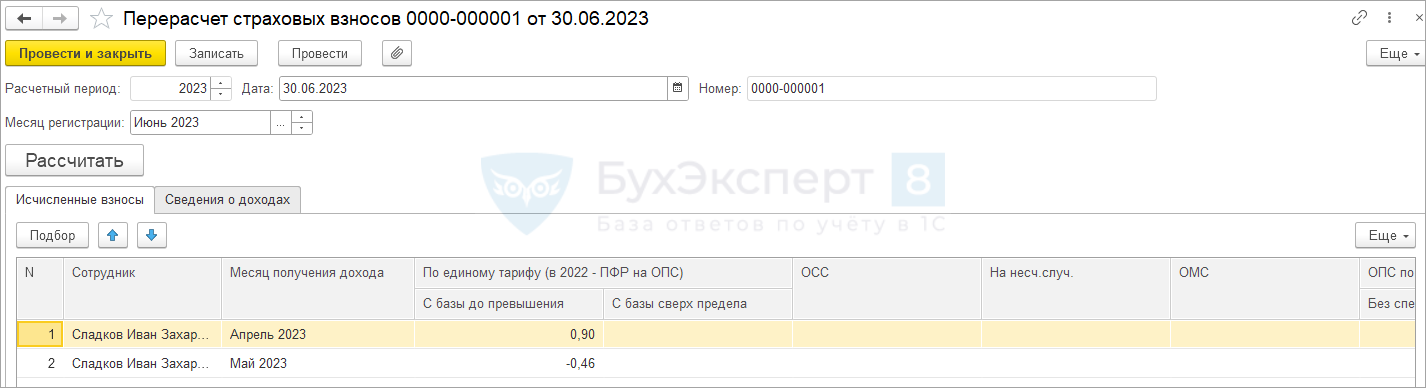

Для того, чтобы при расчете контрольных соотношений не появлялиси лишние копеки перебросим доход и взносы между месяцами с помощью документа Перерасчет страховых взносов:

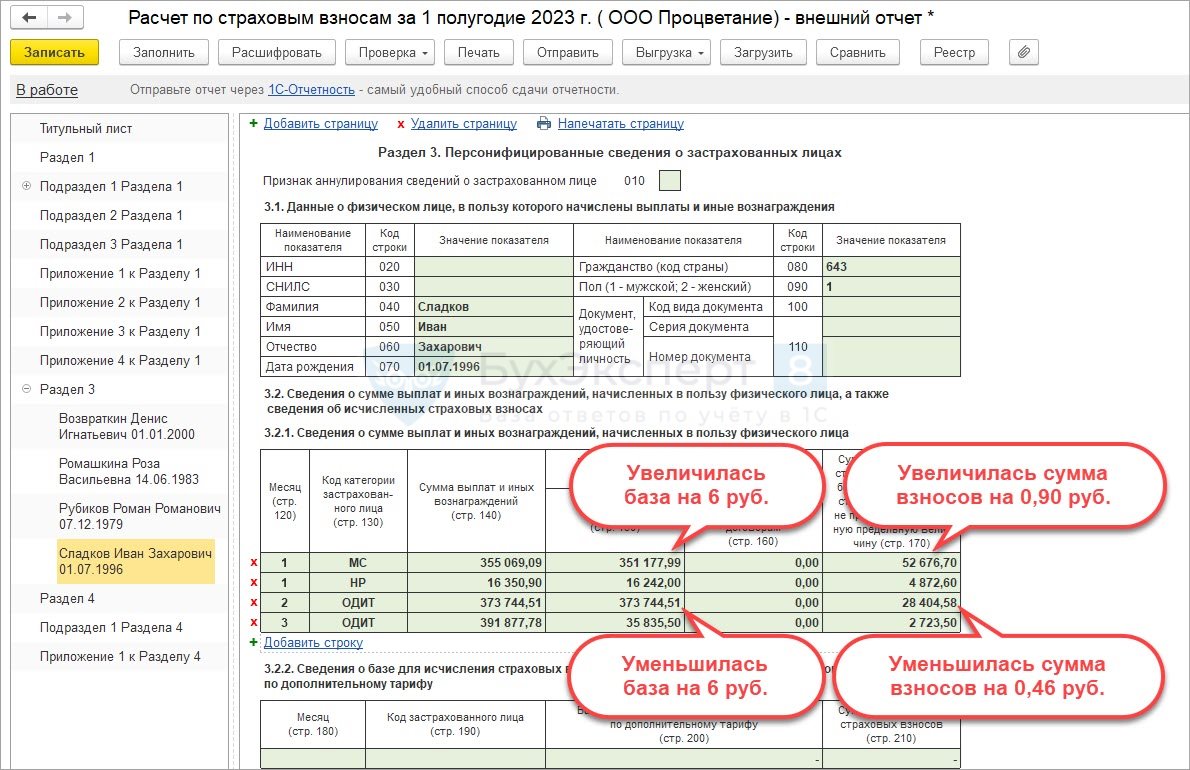

- Май 2023 (тариф IT-компании – 7,6%) уменьшим доход на 6,00 руб. и уменьшим взносы на 0,46 руб. (6,00 руб. * 7,6% = 0,46 руб.)

- Апрель (тариф МСП – 15%) увеличим доход на 6,00 руб. и увеличим взносы на 0,90 руб. (6,00 руб. * 15% = 0,90 руб.)

В результате такой корректировки при расчете контрольных соотношений получим следующий результат:

- 19490,40 (сумма взносов по сотруднику по основному тарифу) / 30% (основной тариф) * 30% + (216 366,90+0,90) (сумма взносов по сотруднику по льготному тарифу МСП) / 15% (льготный тариф МСП) * 30% + (31 128,54-0,46) (сумма взносов по сотруднику по льготному тарифу IT-компании) / 7,6% (льготный тариф IT-компании) * 30% = 19 490,40 + 432 735,600 + 122 874,000 = 575 100,00 руб.

Теперь сумма взносов, полученная в результате проверки КС, не превышает контрольную цифру 575 100,00 руб.

Недостатком такого метода является то, что взносы по сотруднику увеличиваются на 0,44 руб. ведь база не меняется и остается равной предельной величине. Зато такой корректировки оказывается достаточно, чтобы контрольные соотношения проходили без ошибки и не возникало необходимости ручных корректировок в отчете РСВ до конца года. Если корректировать расчеты на меньшую сумму, то это может не дать необходимого результата и ошибка при проверке КС останется.

После корректировки отчет РСВ выглядит следующим образом:

Пример 2. Проблемы при тарифе МСП до 2022 года (включительно)

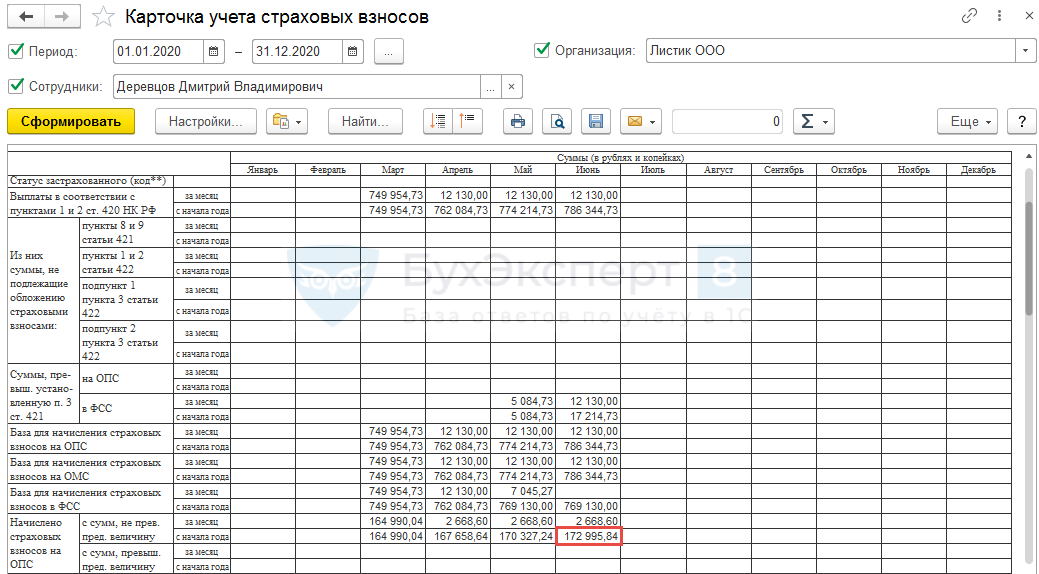

По основному тарифу за полугодие у сотрудника рассчитаны взносы в сумме – 172 995,84 руб.

По льготному тарифу – 50 565,53 руб.

При этом по льготному тарифу за последние три месяца были рассчитаны взносы:

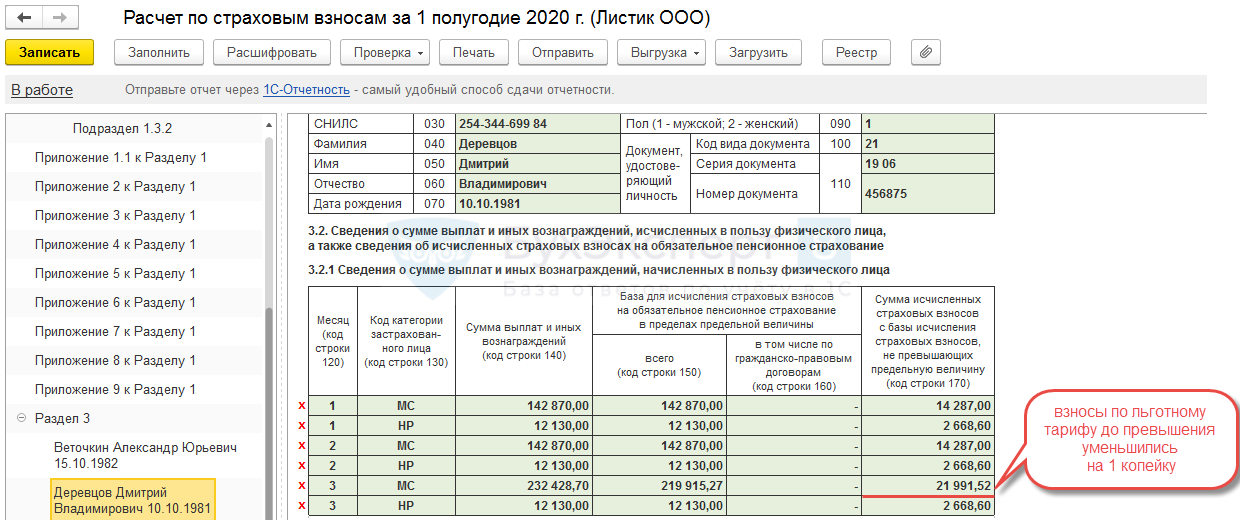

За апрель и май по 14 287 руб. (с базы по 142 870 руб.)

За июнь – 21 991,53 руб. (с базы до превышения 219 915,27 руб.).

Если за второй квартал просчитать суммы по формуле, приведенной в описании ошибки, то получится:

- 172 995,84 (Сумма взносов по сотруднику по основному тарифу) / 22% (основной тариф) * 22% + 50 565,53 (Сумма взносов по сотруднику по льготному тарифу) / 10% (льготный тариф) * 22% = 284 240,006 руб.

С учетом округления = 284 240,01 руб.

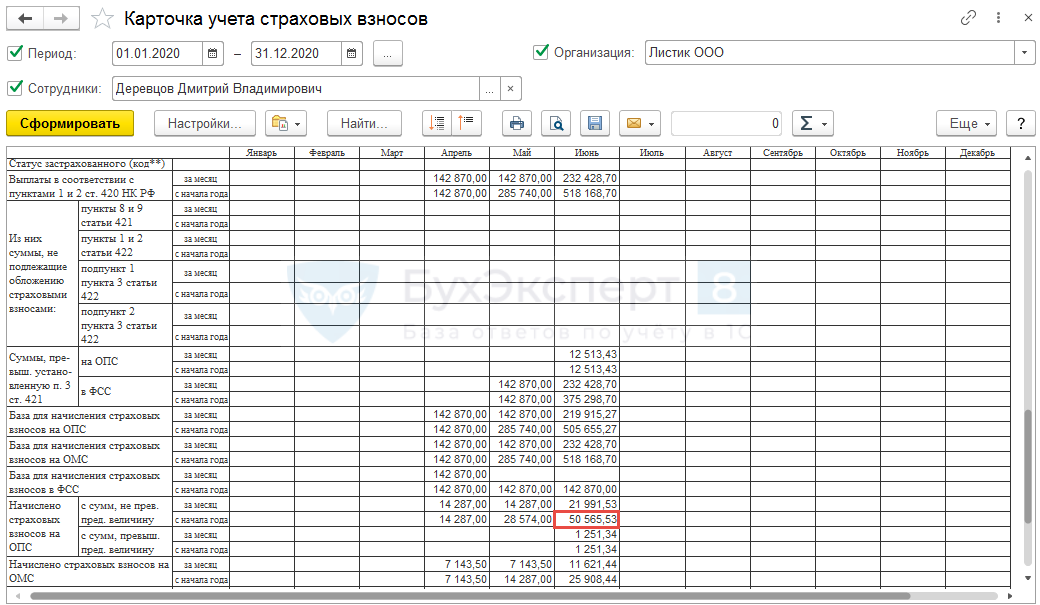

Если за последний три месяца по льготному тарифу сделать проверку, то получится, что за июнь сумма взносов по формуле должна округлиться в большую сторону на 1 копейку:

- 21 991,53 (взносы за июнь по льготному тарифу) / 10% (льготный тариф) * 22% = 48 381,366 руб. или 48 381,37 руб.

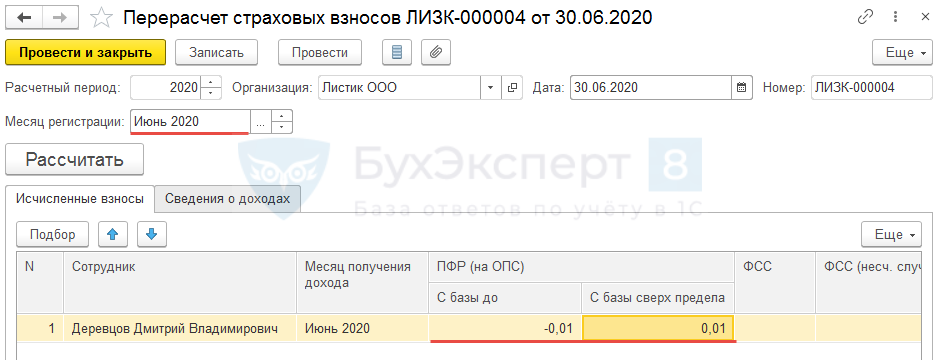

Поэтому корректировку по копейке будем производить в июне за июнь. Для этого введем документ Перерасчет страховых взносов и заполним его. Копейка по взносам с базы до предела перебросится на взносы сверх предельной величины

После этого автоматически в Разделе 3 по льготному тарифу за июнь сумма взносов с базы, не превышающей предельную величину (строка 170), уменьшится на 1 копейку

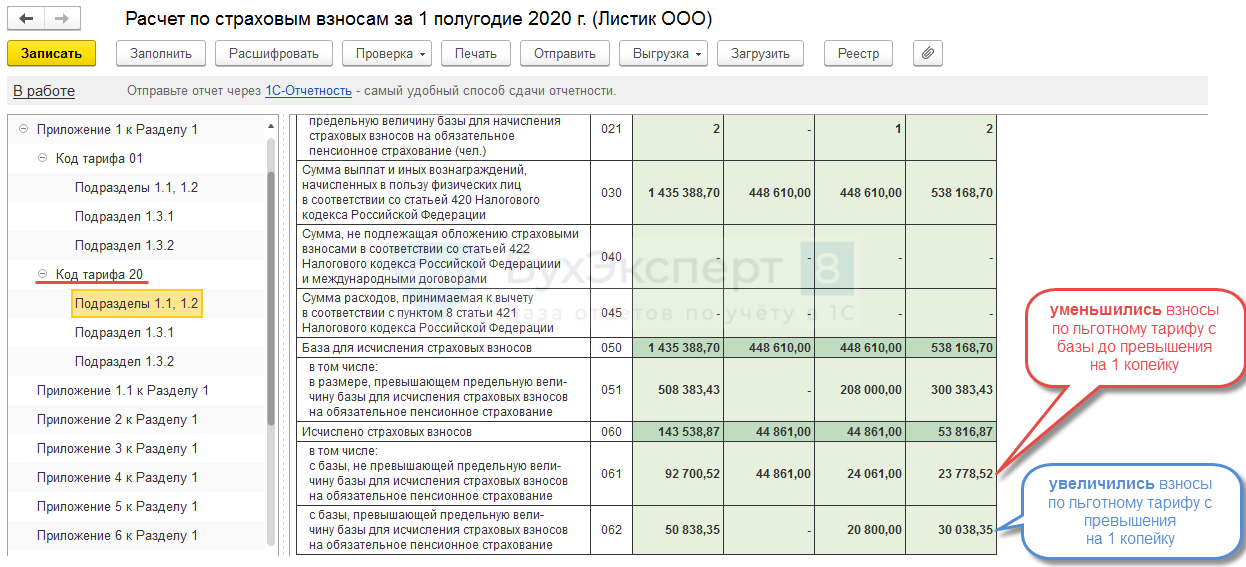

Соответствующие изменения произойдут и в Подразделе 1.1 по льготному тарифу (код тарифа 20), где взносы за июнь с базы до превышения уменьшатся на 1 копейку (строка 061), а с базы сверх лимита – увеличатся на эту же копейку (строка 062)

Описанные изменения в РСВ на примере первого полугодия можно внести вручную, без использования документа Перерасчет страховых взносов, однако в следующем квартале в Начислении зарплаты и взносов на вкладке Взносы программа автоматически внесен строку с переброской копеек.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо большое. Все сделали как здесь рекомендовано. Отчет сдан.

Спасибо за обратную связь. Рады, что все получилось 🙂

Добрый день!

Выходит ошибка 0400400013, делаю все как Вы описали, но тогда появляется другая ошибка при отправке, что нарастающим итогом суммы не сходятся, что делать? Спасибо!

Здравствуйте!

Задавайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь: Личный кабинет с описанием что делали и какая ошибка появляется

Добрый день!

Выходит ошибка 0400400013, делаю все как Вы описали, но тогда появляется другая ошибка при отправке, что нарастающим итогом суммы не сходятся, что делать? Спасибо!

Добрый день!

Спасибо за статью.

Аналогичная ситуация. «Загуляла» копейка. при этом сумма превышения базы есть, а с учетом тарифа для МП, взносы по человеку начислены меньше чем 284 240. Но проверка все равно выдает, что начислено 284240,01руб в ошибке.

Ваш способ правки ошибки не срабатывает. т.к. в расчетах проблем с округлением нет. И после исправления, проверка нарастающим итогом пишет, что сумма ожидается на 1 коп. больше….

п.с. у людей у которых тоже есть превышение, но превышение наступает при использовании тарифа 20 в полной сумме — как у Вас в примере — такой ошибки не возникает.

а если по тарифу 20 база до превышения (в месяце превышения), например 7324руб, то копейка сразу теряется.

прошу прощения. разобралась как считается контроль… получается сумма взносов по контролю — 284240,0059…

при этом убирание копейки в сумму превышения, оставляет ошибку при проверке по нарастающему итогу всё равно..

Здравствуйте!

Чтобы можно было более детально разобраться почему ошибка не уходит, задавайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь: https://buhexpert8.ru/profile

Добрый день! Вы смогли разобраться с этой ошибкой? У нас такая же…

Здравствуйте!

Чтобы можно было более детально разобраться в проблеме, задавайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь: https://buhexpert8.ru/profile

Добрый день. Округление в большую строну (за последние три месяца октябрь-декабрь) происходит в ноябре. Вводим документ Перерасчет по страховым взносам дата 30.11.2020, дата регистрации Ноябрь 2020, месяц получения дохода Ноябрь. Уменьшение на копейку производится по основному тарифу. а не по льготному как у вас.Что делаем не так? Превышение наступает в декабре

Здравствуйте!

Обратите внимание, что все вопросы пользователей рассматриваются в специальном разделе. Задавайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь: https://buhexpert8.ru/profile

Спасибо. Много полезного.