Импорт товаров из ЕАЭС отличается от импорта из третьих стран тем, что отсутствует таможенная декларация и НДС уплачивается в ИФНС, а не в таможенный орган. Необходимо заполнить Заявление о ввозе товаров и получить отметку о его регистрации и уплате НДС от ИФНС.

В ИФНС сдается декларация по косвенным налогам, обязанности по ее сдаче распространяются и на импортеров-неплательщиков НДС.

Также в ФТС предоставляется Статистическая форма учета перемещения товаров.

Разберем практический пример в 1С.

Алгоритм отражения в учете с 2023 в статье — Импорт товаров из ЕАЭС. Предоплата в валюте 50% в 1С

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Содержание

- Пошаговая инструкция

- Перечисление аванса иностранному поставщику

- Приобретение товаров у иностранного поставщика

- Начисление НДС при ввозе товаров из ЕАЭС

- Поступление товаров на склад

- Отражение в учете услуг по доставке товаров

- Регистрация СФ перевозчика (НДС 0%)

- Представление Декларации по косвенным налогам за апрель в ИФНС

- Уплата НДС в бюджет

- Представление статистического отчета в ФТС в эл.виде

- Переоценка валютных остатков

- Перечисление оплаты иностранному поставщику

- Подтверждение оплаты НДС в бюджет

- Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

Пошаговая инструкция

Начало примера смотрите в публикации:

Организация заключила импортный контракт с поставщиком KG sportshop на поставку товаров из Казахстана на сумму 16 000 USD.

02 апреля осуществлена предоплата поставщику в размере 50% в сумме 8 000 USD.

19 апреля поставщик KG sportshop отгрузил товары Футболки мужские (3 200 шт.), стоимостью 16 000 USD. В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчику на складе поставщика. Базис поставки FCA Алматы.

26 апреля товары доставлены на склад Организации. Транспортировка товаров по маршруту Алматы-Москва была осуществлена сторонней организацией ООО «Быстрый2». Стоимость услуг составила 24 000 руб. (в т. ч. НДС 0%). Транспортные расходы учитываются Организацией отдельно в составе ТЗР.

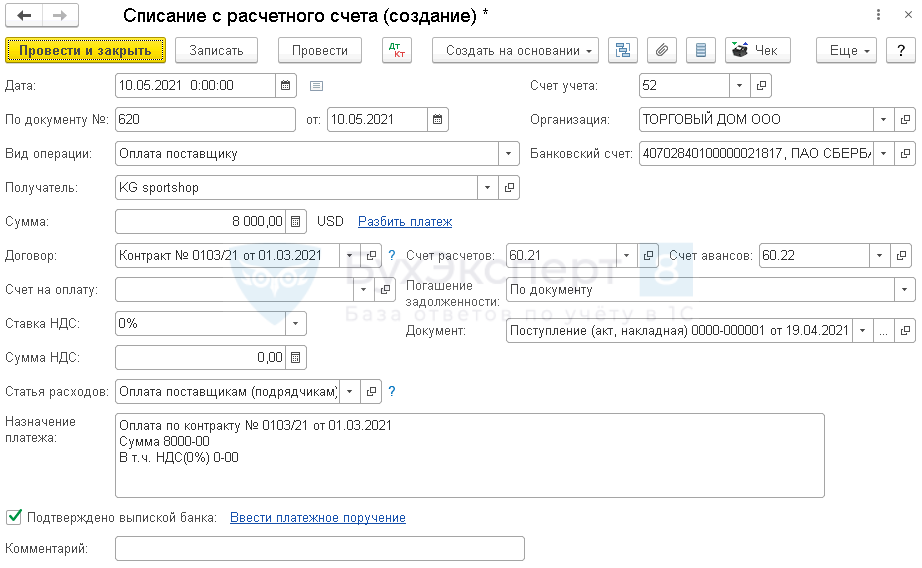

10 мая поставщику KG sportshop перечислен остаток оплаты за товары в сумме 8 000 USD.

Условные курсы для оформления примера:

- 02 апреля курс ЦБ РФ 61,00 руб./USD;

- 19 апреля курс ЦБ РФ 62,00 руб./USD;

- 30 апреля курс ЦБ РФ 69,00 руб./USD;

- 10 мая курс ЦБ РФ 63,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

|

| Дт | Кт | ||||||

| Перечисление аванса иностранному поставщику | |||||||

| 02 апреля | 60.22 | 52 | 488 000 | 488 000 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику |

|

| 91.02 | 52 | 160 000 | 160 000 | Переоценка валютных остатков на валютном счете | |||

| Приобретение товаров у иностранного поставщика | |||||||

| 19 апреля | 41.01 | 60.21 | 984 000 | 984 000 | 984 000 | Принятие к учету товаров | Поступление (акт, накладная) — Товары (накладная) (Склад Товары в пути) |

| 60.21 | 60.22 | 488 000 | 488 000 | 488 000 | Зачет аванса | ||

| Начисление НДС при ввозе товаров из ЕАЭС | |||||||

| 19 апреля | 19.10 | 68.42 | 198 400 | Начисление НДС при ввозе товаров из ЕАЭС | Заявление о ввозе товаров |

||

| Поступление товаров на склад | |||||||

| 26 апреля | 41.01 | 41.01 | — | Поступление товаров на склад | Перемещение товаров — вкладка Товары (Склад Основной — Товары в пути) |

||

| Отражение в учете услуг по доставке товаров | |||||||

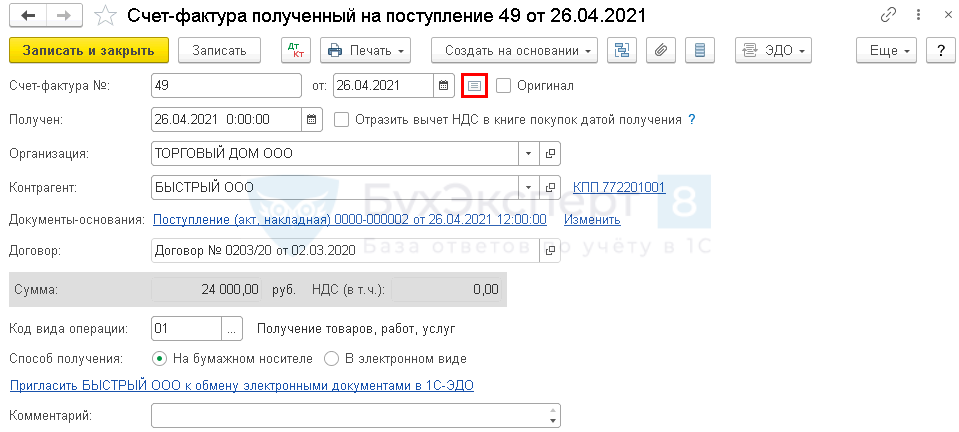

| 26 апреля | 44.01 | 60.01 | 24 000 | 24 000 | 24 000 | Учет затрат на услуги по доставке | Поступление (акт, накладная) — Услуги (акт) |

| Регистрация СФ перевозчика (НДС 0%) | |||||||

| 26 апреля | — | — | 24 000 | Регистрация СФ перевозчика (НДС 0%) | Счет-фактура полученный на поступление | ||

| Представление Декларации по косвенным налогам за апрель в ИФНС | |||||||

| 30 апреля | — | — | 198 400 | Отражение НДС в Декларации по косвенным налогам | Регламентиро- ванный отчет Косвенные налоги при импорте товаров Раздел 1 стр.030, стр.031 |

||

| Уплата НДС в бюджет | |||||||

| 30 апреля | 68.42 | 51 | 198 400 | Уплата НДС в бюджет | Списание с расчетного счета — Уплата налога |

||

| Представление статистического отчета в ФТС в эл.виде | |||||||

| 30 апреля | — | — | 992 000 | Представление статистического отчета в ФТС в эл.виде | Регламентиро— ванный отчет Статистическая форма учета перемещения товаров |

||

| Переоценка валютных остатков | |||||||

| 30 апреля | 52 | 91.01 | 96 000 | 96 000 | Переоценка валютных остатков на валютном счете | Закрытие месяца — Переоценка валютных средств |

|

| 91.02 | 60.21 | 56 000 | 56 000 | 56 000 | Переоценка кредиторской задолженности в валюте | ||

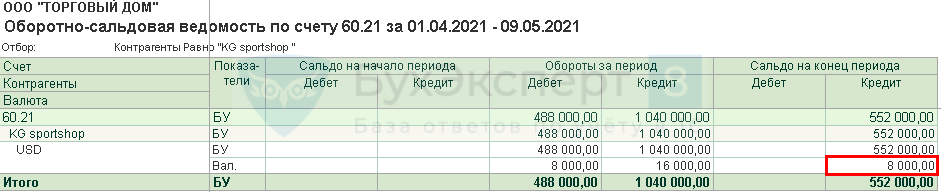

| Перечисление оплаты иностранному поставщику | |||||||

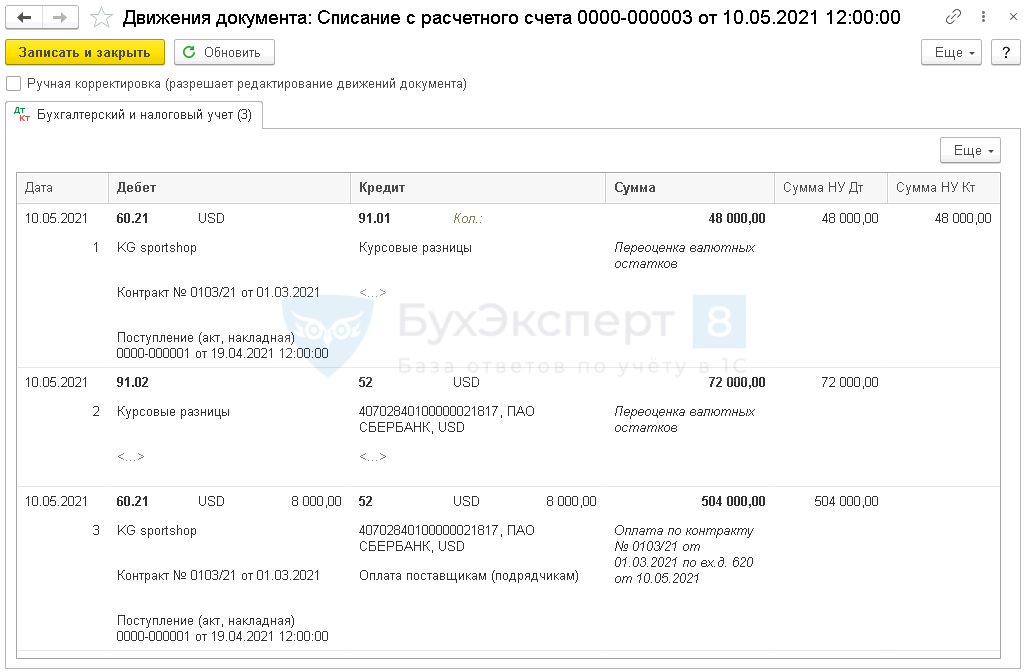

| 10 мая | 60.21 | 52 | 504 000 | 504 000 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику |

|

| 60.21 | 91.01 | 48 000 | 48 000 | 48 000 | Переоценка кредиторской задолженности в валюте | ||

| 91.02 | 52 | 72 000 | 72 000 | Переоценка валютных остатков на валютном счете | |||

| Подтверждение оплаты НДС в бюджет | |||||||

| 18 мая | — | — | 198 400 | Получение на Заявлении о ввозе товаров отметки ИФНС об уплате НДС в бюджет | Подтверждение оплаты НДС в бюджет |

||

| Принятие НДС к вычету по товарам, ввезенным из ЕАЭС | |||||||

| 30 июня | 68.02 | 19.10 | 198 400 | Принятие НДС к вычету | Формирование записей книги покупок |

||

| — | — | 198 400 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок |

|||

Перечисление аванса иностранному поставщику

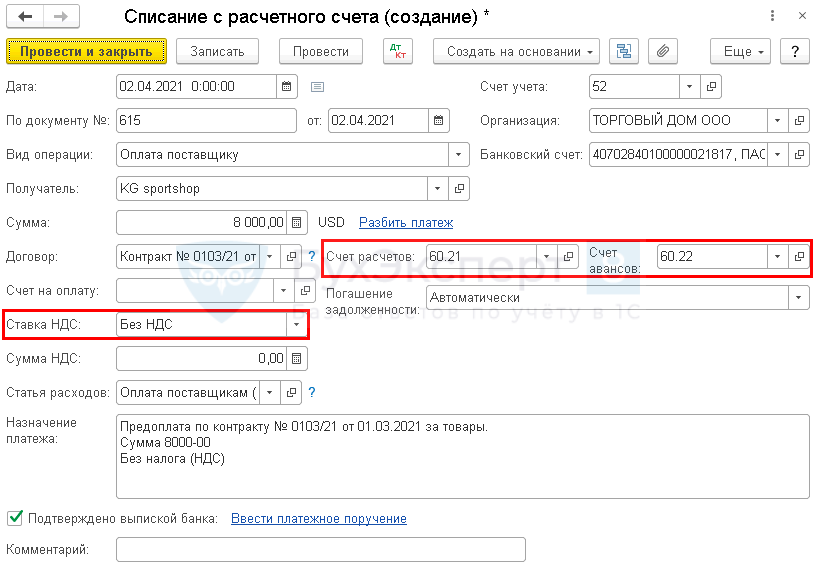

Перечисление аванса иностранному поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк — Банковские выписки –кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

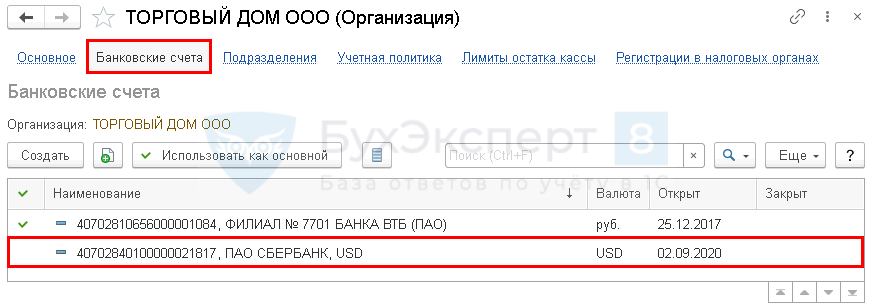

Предварительно должен быть заполнен справочник Банковские счета и туда внесена информация о валютном счете Организации, с которого производится оплата поставщику.

- Получатель — иностранный поставщик товаров из ЕАЭС;

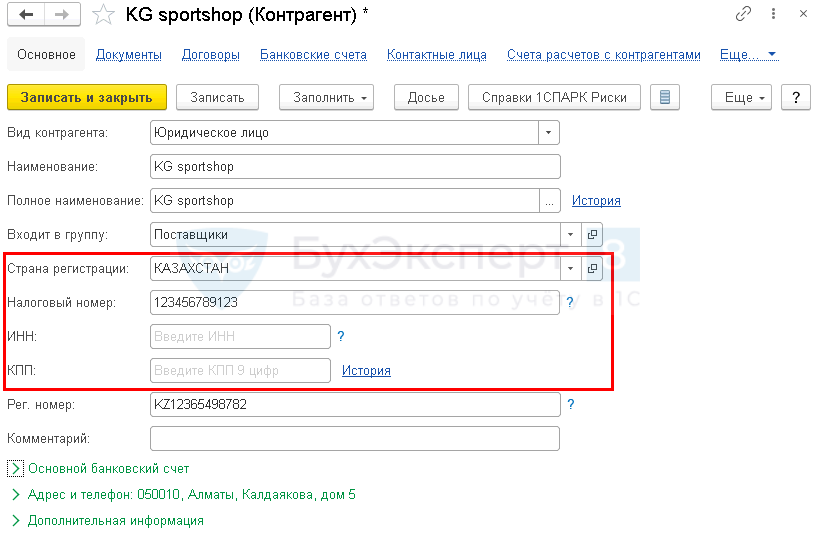

При вводе в справочник Контрагенты поставщика из Евразийского экономического союза необходимо указать следующие данные:

- Страна регистрации;

- Налоговый номер;

- Рег.номер.

Поле ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ.

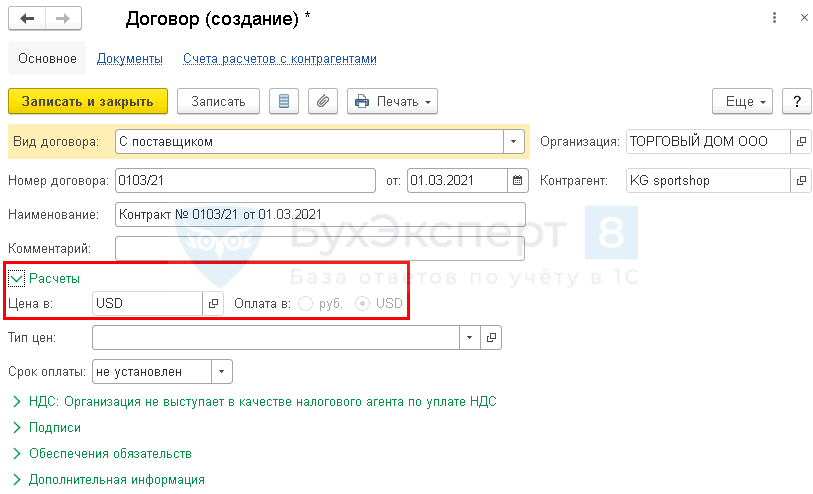

Договор с поставщиком в валюте должен быть заполнен следующим образом:

- Вид договора – С Поставщиком;

- Цена в — USD, валюта, в которой заключен договор;

- Оплата в — переключатель USD, валюта платежа.

В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком в поле:

- Счет расчетов — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»;

- Счет авансов — 60.22 «Расчеты по авансам выданным (в валюте)».

Так как оплата поставщику производится в валюте, то в документе указываются:

- Банковский счет – валютный банковский счет в USD, с которого производится оплата поставщику;

- Счет учета – 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма – сумма оплаты в валюте согласно выписке банка;

- Ставка НДС – Без НДС.

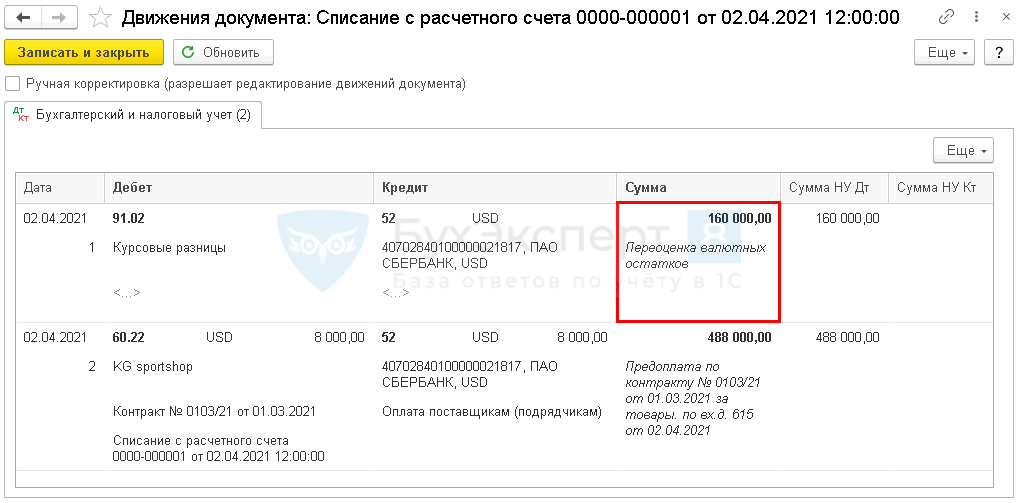

Проводки по документу

Документ заполняется в валюте, т.к. договор заключен в USD и оплата производится в USD.

В проводках суммы отражены и в рублях, и в валюте.Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

Документ формирует проводки:

- Дт 91.02 Кт 52 – отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Дата Наименование Сумма, USD Курс ЦБ (USD) Сумма (руб.) 31 марта Остаток на счете 20 000 69 1 380 000 02 апреля Переоценка на момент оплаты 20 000 61 1 220 000 02 апреля Курсовая разница -160 000

- Дт 60.22 Кт 52 – аванс, выданный иностранному поставщику.

Авансы полученные и выданные в валюте в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, п. 5, 1 ст. 265 НК РФ).

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов: ![]() PDF

PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Приобретение товаров у иностранного поставщика

Товары учитываются на счете 41.01 «Товары на складах» по фактической себестоимости их приобретения или учетным ценам (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

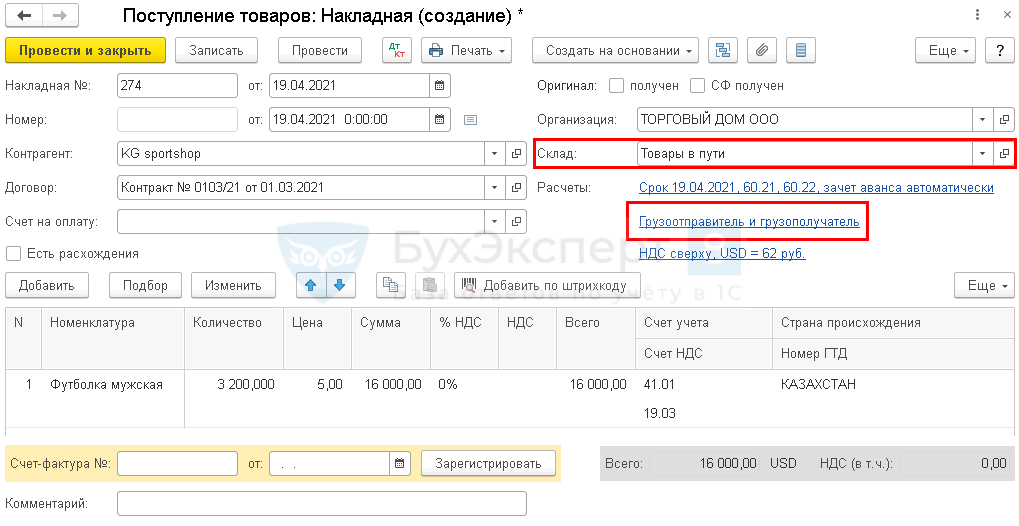

Приобретение товаров отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

Шапка документа

- Накладная № от — номер и дата первичного документа от контрагента, например, № и дата инвойса;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата, на которую товары принимаются к учету (дата перехода права собственности);

- Контрагент — иностранный поставщик товаров из ЕАЭС;

- Склад — Товары в пути.

По условиям примера право собственности на товары переходит в момент их отгрузки со склада поставщика. Поэтому, в нашем примере товары принимаются к учету на дату отгрузки их со склада поставщика в Казахстане. В этот момент Организация уже должна отразить в учете обязательство перед поставщиком по оплате за товары и факт владения товарами (п. 26 ПБУ 5/01, п. 3 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ, п. 10 ст. 272 НК РФ).

Физически товары на склад еще не поступили, поэтому рекомендуется использовать виртуальный склад, например, Товары в пути.

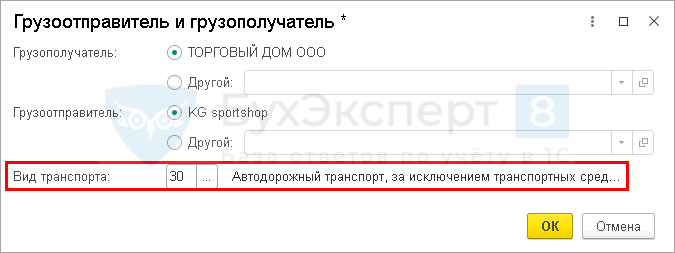

Ссылка Грузоотправитель и Грузополучатель заполняется на основании транспортного документа.

Бухэксперт советует заполнять эту ссылку, т.к. эта информация понадобится для корректного заполнения документа Заявление о ввозе товаров.

- Грузополучатель – получатель груза. Автоматически заполняется покупатель — наша Организация из поля Организация. По флажку Другой можно выбрать иного грузополучателя. Например, при транзитной торговле;

- Грузоотправитель –отправитель груза. По умолчанию подставляется продавец товаров из поля Контрагент. Если грузоотправитель не совпадает с продавцом, то следует переключить флажок на позицию Другой и выбрать отправителя из справочника Контрагенты;

- Вид транспорта – аналитика выбирается из выпадающего списка. В нашем примере код 30 «Автодорожный транспорт».

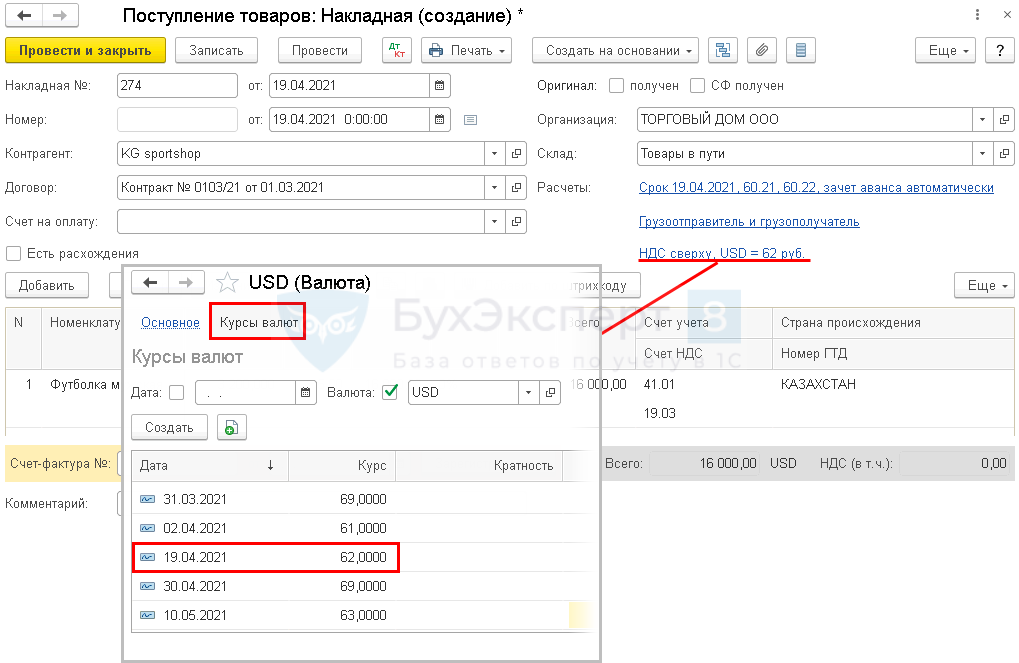

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Поступление (акт, накладная).

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату перехода права собственности на них, но курс так же зависит от порядка оплаты – см. также Проводки по документу.

В нашем примере осуществляется частичная предоплата и постоплата. При такой смешанной форме оплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсу на дату предоплаты (абз. 2 п. 9 ПБУ 3/2006);

- неоплаченная часть оценивается по курсу на дату принятия товаров к учету (п. 5 ПБУ 3/2006).

Табличная часть документа

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т.д.):

- Номенклатура – приобретаемые товары, выбираются из справочника Номенклатура.

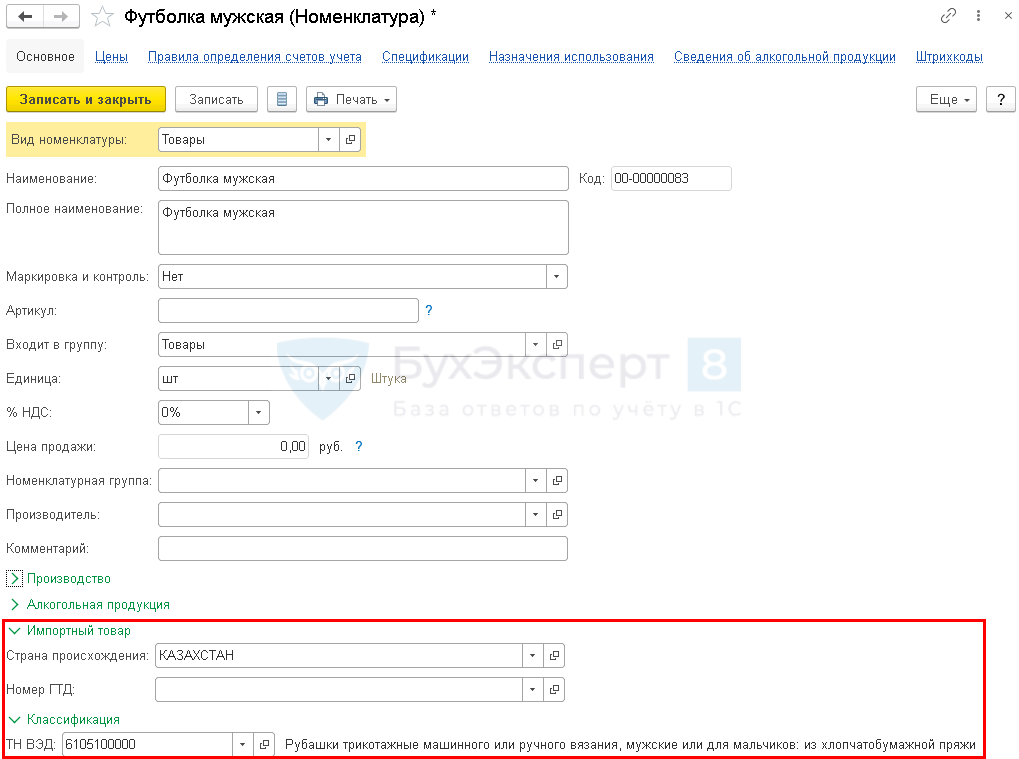

По импортным товарам, ввозимым из стран ЕАЭС, в карточке номенклатуры обязательно надо заполнить поля:

- Страна происхождения;

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54.

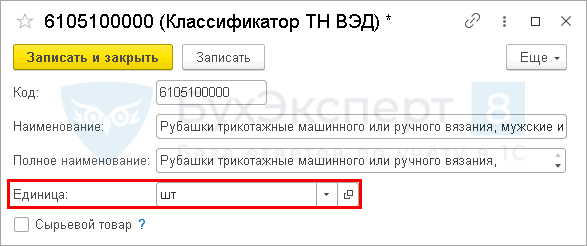

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Это важно для заполнения отчета Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

Далее, в табличной части документа Поступление (акт, накладная) указывается:

- Цена и Сумма – на основании первичных документов от поставщика;

- % НДС– 0%;

- Страна происхождения – страна происхождения товаров;

- Счет-фактура № от – не заполняется, т.к. иностранный поставщик не выставляет счет-фактуру. В этом поле регистрируется СФ, выставленный по законодательству РФ, а не иностранный СФ. Даже если поставщик из ЕАЭС дал СФ — это не российский СФ, а документ иностранного государства. СФ иностранца вносится в документе Заявление о ввозе.

Проводки по документу

Документ формирует проводки:

- Дт 60.21 Кт 60.22 — зачет аванса поставщику по курсу на дату предоплаты;

- Дт 41.01 Кт 60.21 — принятие к учету товаров, где:

- оплаченная часть оценивается по курсу на дату предоплаты из документа Списание с расчетного счета;

- неоплаченная часть — по курсу на дату принятия товаров к учету из данного документа Поступление (акт, накладная) — форма Цены в документе.

Проверка сформированной стоимости товаров:

Наименование Стоимость в USD Событие Курс Стоимость в руб. Оплаченная часть 8 000 Аванс 61 488 000 Неоплаченная часть 8 000 Принятие к учету 62 496 000 Сумма всего 16 000 984 000

Начисление НДС при ввозе товаров из ЕАЭС

Не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных из ЕАЭС товаров, импортер (п. 13, п. 19, п. 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров…, приложение N 18 к Договору о ЕАЭС от 24.04.2014 (далее Протокол ЕАЭС)).

- самостоятельно исчисляет НДС и уплачивает его в ИФНС;

- оформляет Заявление о ввозе товаров для определения суммы НДС. Оно входит в пакет подтверждающих документов и сдается одновременно с декларацией о косвенных налогах в ИФНС.

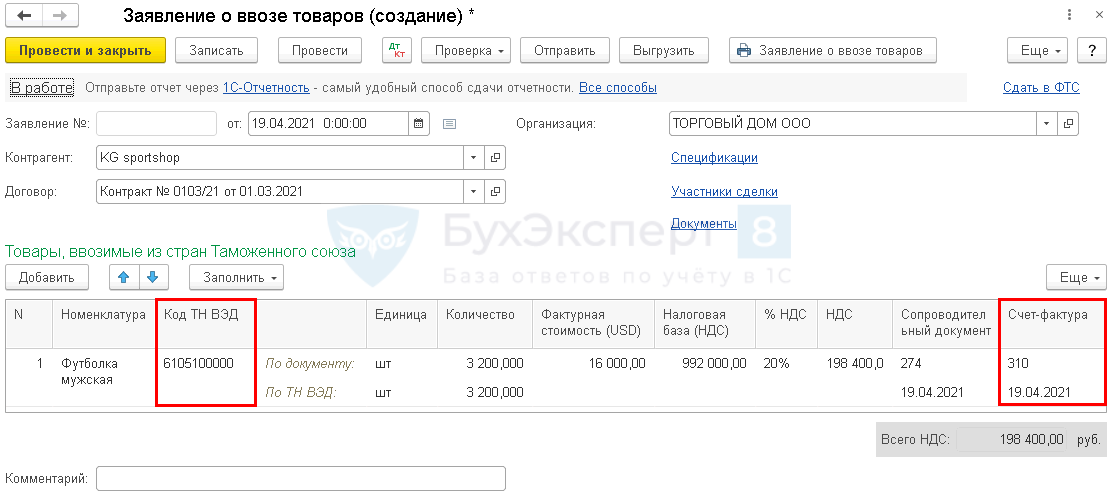

Начисление НДС при импорте товаров из ЕАЭС осуществляется с помощью документа Заявление о ввозе товаров в разделе Покупки — Заявление о ввозе товаров. Данный документ можно ввести на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Заявление о ввозе товаров.

Рассмотрим особенности заполнения документа Заявление о ввозе товаров по примеру.

Табличная часть документа

В табличной части документа заполняется информация о товарах на основании документа Поступление (акт, накладная) и первичных документов:

- Номенклатура — наименование импортируемых товаров;

- Код ТН ВЭД – код согласно классификации единой товарной номенклатуры внешнеэкономической деятельности (Решение Совета Евразийской экономической комиссии от 16.07.2012 N54);

- Единица – отдельно указывается единица измерения:

- По документу – единица, принятая для учета товаров в Организации;

- По ТН ВЭД – единица, установленная в классификаторе ТН ВЭД для конкретного кода (группы) товарной номенклатуры.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Для некоторых позиций единица измерения в классификаторе ТН ВЭД не установлена и в колонке Единица По ТН ВЭД должен стоять прочерк, при этом единица измерения для учета товаров По документу будет заполнена.

Единица По ТН ВЭД используется для заполнения Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Счет-фактура — данные СФ от иностранца или другого входящего документа от поставщика, подтверждающего стоимость импортированных товаров, заполняются вручную.

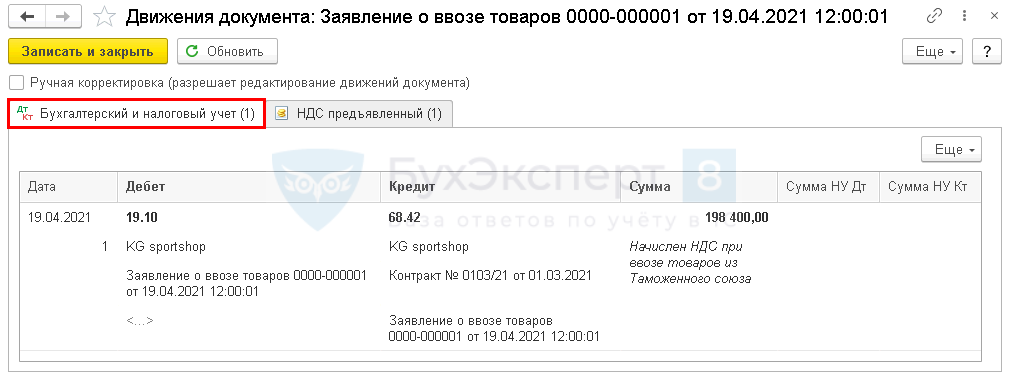

Проводки по документу

Документ формирует проводку:

- Дт 19.10 Кт 68.42 – начислен НДС при ввозе товаров из ЕАЭС.

Счета 19.10 и 68.42 используются для отражения операций по НДС только при импорте товаров из ЕАЭС:

- на счете 19.10 «НДС, уплачиваемый при импорте из Таможенного союза» отражаются суммы начисленного НДС по товарам, ввезенным на территорию РФ из ЕАЭС (ранее Таможенный союз);

- на счете 68.42 «НДС при импорте товаров из Таможенного союза» учитываются суммы НДС, начисленного и уплаченного при ввозе товаров из ЕАЭС.

Проверка расчета суммы НДС при импорте товаров из ЕАЭС:

Договорная стоимость, USD Курс ЦБ (USD)

на дату принятия товаров на учетНалоговая база НДС, руб. Ставка НДС НДС при ввозе из ЕАЭС, руб. 16 000 62 992 000 20% 198 400 Налоговая база по НДС определяется на дату принятия на учет товаров исходя из стоимости, указанной в договоре.

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату принятия товаров к учету (п. 14 Протокола ЕАЭС, п. 3 ст. 153 НК РФ, Письмо Минфина РФ от 25.07.2016 N 03-07-13/1/43356), курс на дату аванса не учитывается.

В нашем примере был перечислен аванс поставщику, стоимость товаров в БУ и НУ в рублях не совпадает с налоговой базой по НДС, потому что курс USD разный на дату:

- перечисления аванса — 61 руб.;

- принятия товаров на учет в момент перехода права собственности — 62 руб.

См. также Шаг. 2. Приобретение товаров у иностранного поставщика

Документальное оформление

Заявление о ввозе товаров предоставляется в ИФНС (пп. 1 п. 20 Протокола ЕАЭС):

- в электронном виде с электронно-цифровой подписью;

или - в четырех экземплярах в бумажном виде, если электронно-цифровая подпись отсутствует.

Бланк заявления можно распечатать по кнопке Заявление о ввозе товаров. ![]() PDF

PDF

По кнопке Выгрузить можно сохранить документ в электронном виде в формате xml.

Заявление о ввозе товаров проверяется ИНФС в течение 10 дней. На нем проставляется регистрационный номер.

Заявление подтверждает уплату НДС в бюджет и входит в пакет документов для подтверждения налогового вычета НДС при импорте товаров из стран ЕАЭС.

ИФНС возвращает импортеру Заявление о ввозе товаров с отметкой об уплате НДС:

- в электронном виде

или- три экземпляра на бумажном носителе.

Продавцу товаров из ЕАЭС надо вернуть Заявление о ввозе товаров с отметкой ИФНС (п. 6 Правил заполнения Заявления утв. Протоколом об обмене информацией ЕАЭС от 11.12.2009):

- один экземпляр в электронном виде

или- два экземпляра на бумажном носителе.

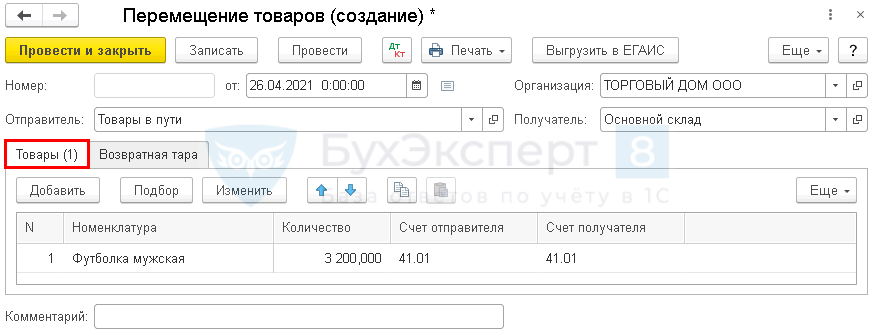

Поступление товаров на склад

В нашем примере право собственности на товары перешло к покупателю в момент их отгрузки со склада поставщика. В результате товары приняты к учету с помощью документа Поступление (акт, накладная) на виртуальный склад Товары в пути.

В момент фактического поступления товаров на склад оформляется документ Перемещение товаров в разделе Склад — Перемещение товаров.

Также данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании выбрав Перемещение товаров.

Рассмотрим особенности заполнения документа Перемещение товаров по примеру.

Шапка документа

- от — дата фактического поступления товаров на склад;

- Отправитель — виртуальный склад, с которого «перемещаются» товары. В нашем примере такой склад называется Товары в пути;

- Получатель — склад, на который поступают товары, например, Основной.

Табличная часть документа

Вкладка Товары — указывается информация о поступивших товарах:

- Номенклатура – наименование товара;

- Количество – количество товаров, поступивших на склад;

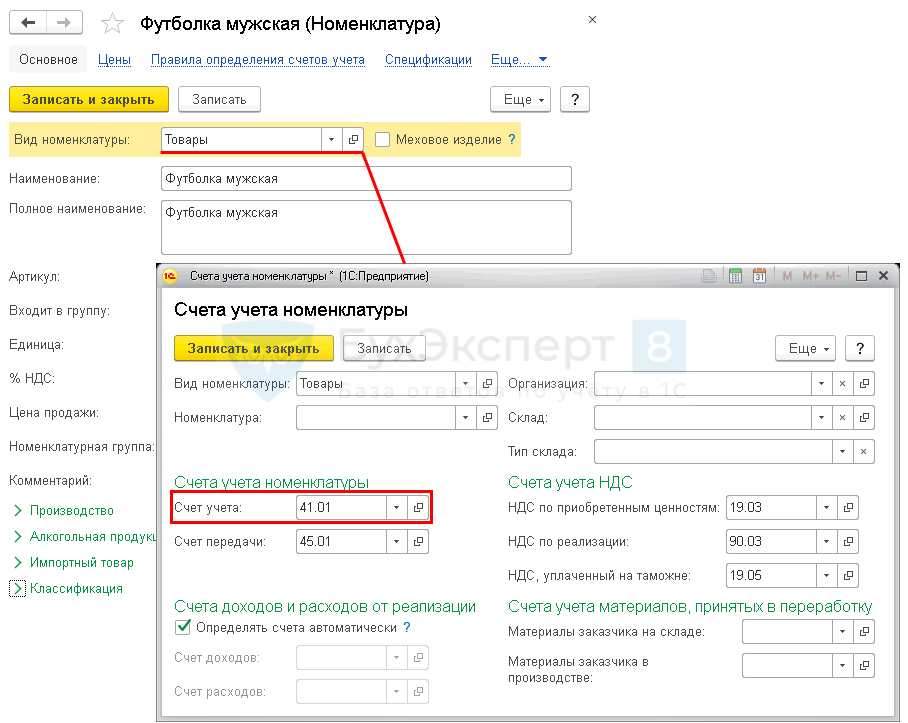

- Счет отправителя и Счет получателя – счета учета товаров по определенным складам. В нашем примере счет учета на складах одинаковый — 41.01 «Товары на складах».

Счета учета в документе будут заполняться автоматически на основании сведений из регистра Счета учета номенклатуры, установленных для вводимой номенклатуры. В нашем примере указанные счета учета определены в регистре для Вида номенклатуры Товары, и не отличаются в зависимости от склада хранения – поле Склад в регистре не заполнено.

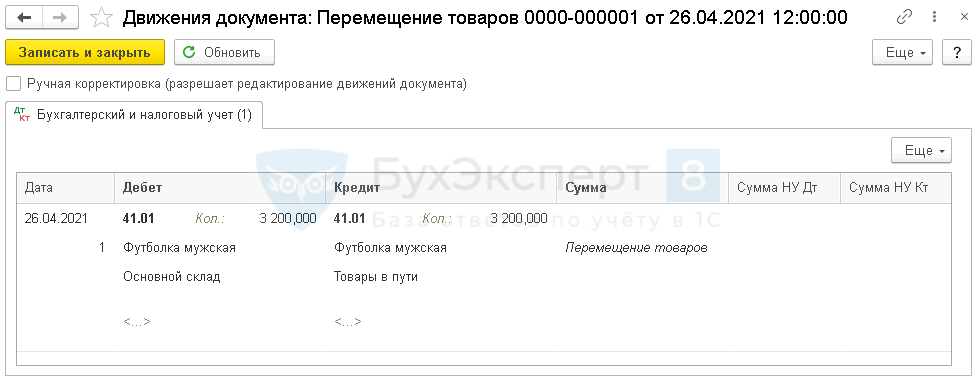

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 41.01 – фактическое поступление товаров на склад организации. В нашем примере только в количественном выражении.

PDF

PDF

Если ведется только количественный учет по складам, то сумма в проводках не отображается.

См. также Настройки параметров учета

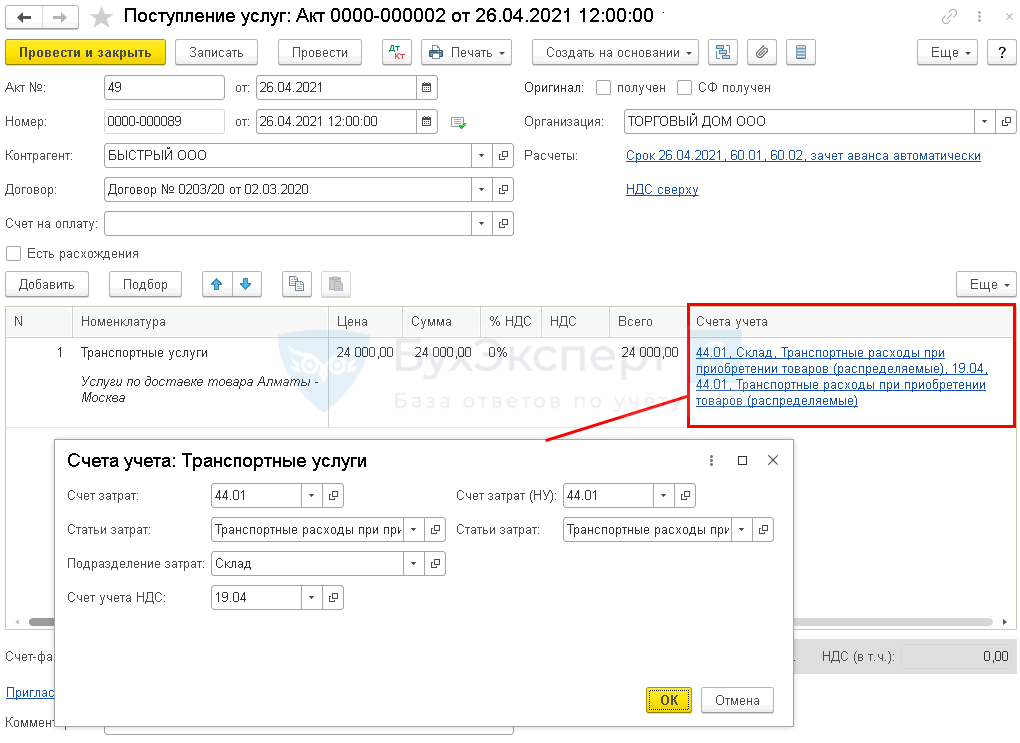

Отражение в учете услуг по доставке товаров

Способ отражения дополнительных транспортно-заготовительных расходов (ТЗР) устанавливается организацией самостоятельно.

Возможны следующие варианты учета (п. 83 Приказ Минфина РФ от 28.12.2001 N 119н, ст. 320 НК РФ):

- ТЗР включаются в стоимость товаров, путем распределения суммы затрат на каждую единицу;

- ТЗР учитываются на отдельном счете затрат.

Выбранный способ необходимо закрепить в учетной политике.

Транспортные затраты, не включенные в стоимость товаров, учитываются по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

В нашем примере согласно учетной политики Организации ТЗР учитываются в составе издержек обращения на отдельном счете затрат 44.01, поэтому приобретение услуг отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

Шапка документа

- Акт № от — номер и дата первичного документа от перевозчика;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата фактического оказания услуг по доставке товаров.

Табличная часть документа

В табличной части заполняется информация о приобретаемой услуге, ее стоимость:

- Номенклатура — информация об услуге, в верхней части кратко общее название услуги из справочника Номенклатура и в нижней расшифровка по конкретной перевозке;

- % НДС – 0%;

- Счета учета– 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»;

- Статья затрат – Транспортные расходы при приобретении (распределяемые).

Для статьи ТЗР в справочнике Статьи затрат в поле Вид расхода выберите значение Транспортные расходы. Тогда затраты на доставку будут распределяться автоматически в конце месяца пропорционально остатку товаров на складе при процедуре Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 60.01 – учет затрат на услуги по доставке.

Регистрация СФ перевозчика (НДС 0%)

Для регистрации входящего счета-фактуры (далее СФ) укажите его номер и дату внизу формы документа Поступление (акт, накладная) и нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная).

- Код вида операции — «01» Получение товаров, работ, услуг».

Счет-фактура полученный со ставкой НДС 0% не отражается в книге покупок. Поэтому такой документ можно зарегистрировать в 1С, но не проводить. В этом случае он не будет попадать в документ Формирование записей книги покупок и в Книгу покупок.

Представление Декларации по косвенным налогам за апрель в ИФНС

При ввозе товаров с территории ЕАЭС импортеры обязаны сдать в ИФНС налоговую декларацию по косвенным налогам (НДС, акцизам).

Срок представления декларации и уплаты налога — не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола ЕАЭС).

Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН), не освобождены от уплаты в бюджет НДС (акциза) при импорте из ЕАЭС и сдачи декларации по косвенным налогам (п. 3 ст. 145 НК РФ, п. 13 Протокола ЕАЭС).

Отчетный период по НДС при импорте из ЕАЭС — месяц, а не квартал, как по НДС на внутреннем рынке.

Декларация по косвенным налогам сдается ежемесячно до 20-го числа!

Декларация по косвенным налогам

В налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств-членов ЕАЭС уплаченная сумма НДС отражается в:

- Разделе 1 стр. 031 «Сумма налога, исчисленная к уплате в бюджет в отношении приобретенных товаров в рублях».

PDF

PDF

В обычной декларации по НДС (КНД 1151001) сумма НДС, начисленная при импорте из ЕАЭС не отражается.

Уплата НДС в бюджет

Уплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки -кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

Документ необходимо заполнить следующим образом:

- Вид операции – Уплата налога;

- Налог — НДС на товары ввозимые на территорию РФ;

- Вид обязательств — Налог;

- ссылка Отражение в бухгалтерском учете:

- Счет дебета— 68.42 «НДС при импорте товаров из Таможенного союза»;

- Контрагенты — поставщик из ЕАЭС, у которого приобретен товар;

- Договоры — основание для расчетов с поставщиком из ЕАЭС. Вид договора С поставщиком.

- Счета-фактуры полученные — Заявление о ввозе товара, к которому относится уплата налога. Выбирается из списка Заявления о ввозе товаров из Таможенного союза.

См. также Уплата НДС при импорте из стран ЕАЭС

Проводки по документу

Документ формирует проводку:

- Дт 68.42 Кт 51 – уплата НДС в бюджет.

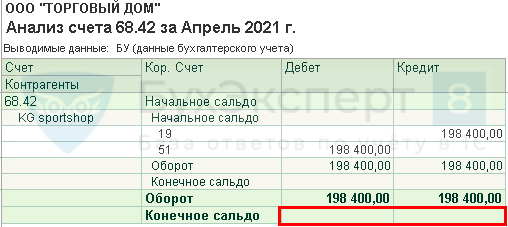

Проверка расчетов с бюджетом по НДС при импорте товаров из ЕАЭС.

Сальдо по счету 68.42 на конец период нулевое. Значит начисленный НДС уплачен в бюджет в полном объеме.

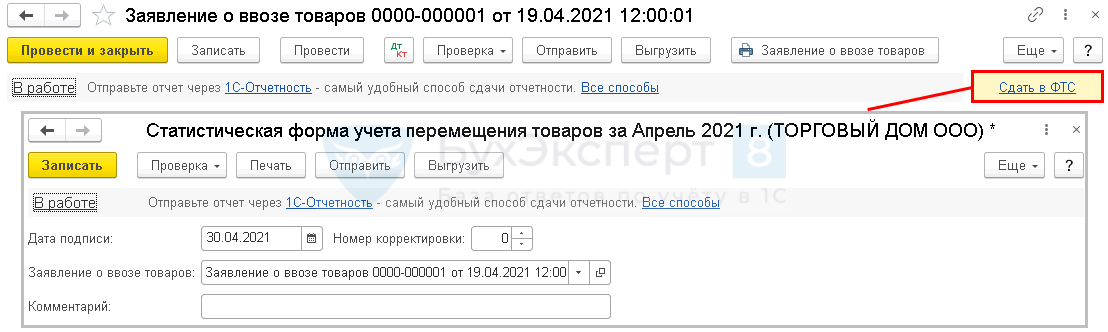

Представление статистического отчета в ФТС в эл.виде

При импорте из ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891).

Отчет можно создать на основании документа Заявление о ввозе по кнопке Создать на основании выбрав Статистическая форму учета перемещения товаров или нажав на ссылку Статформа в ФТС.

Отчет будет заполнен автоматически. ![]() PDF

PDF

Статистическая форма представляется в таможенные органы не позднее 10-го рабочего дня месяца, следующего за месяцем, в котором произведена отгрузка (получение) товаров.

Форму можно выгрузить из 1С и отправить из личного кабинета на портале ФТС.

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (ст. 19.7.13 КоАП РФ):

- на должностных лиц – от 10 000 руб. до 15 000 руб.;

- на юридических лиц – от 20 000 руб. до 50 000 руб.

Подробнее Утверждены новые правила ведения статистики торговли со странами ЕАЭС

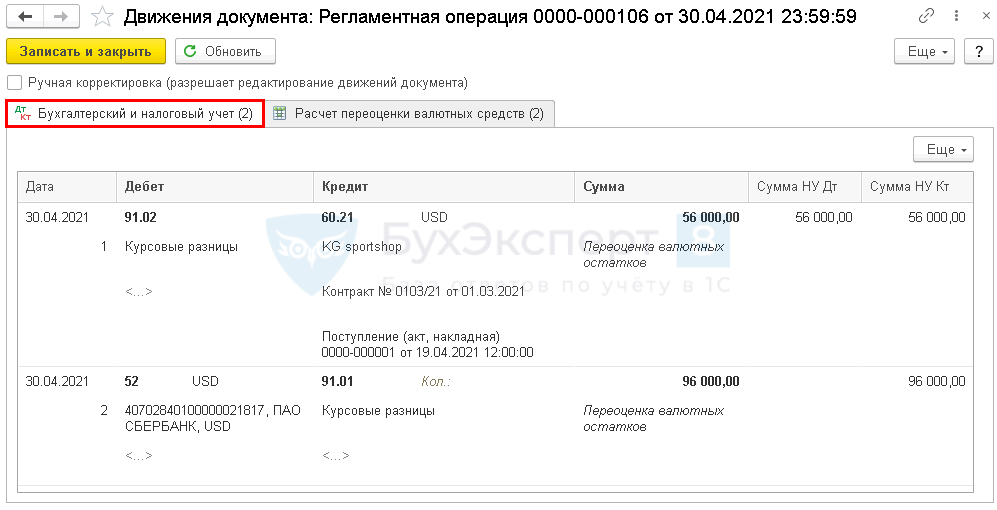

Переоценка валютных остатков

Переоценка валютных ценностей на конец месяца осуществляется автоматически при закрытии месяца операцией Переоценка валютных средств в разделе Операции — Закрытие месяца.

Ссылка Переоценка валютных средств появляется автоматически в форме Закрытие месяца при наличии сальдо по счетам к переоценке.

Проводки по документу

Документ формирует проводки:

- Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Дата Наименование Сумма, USD Курс ЦБ(USD) Сумма (руб.) 02 апреля Остаток на счете 12 000 61 732 000 30 апреля Переоценка на момент оплаты 12 000 69 828 000 30 апреля Курсовая разница 96 000

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте.

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

Дата Наименование Сумма, USD Курс ЦБ(USD) Сумма обязательств(руб.) 19 апреля До переоценки 8 000 62 496 000 30 апреля После переоценки 8 000 69 552 000 30 апреля Курсовая разница -56 000

Декларация по налогу на прибыль

В декларации по налогу на прибыль положительная курсовая разница отражается в составе внереализационных доходов: ![]() PDF

PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

Отрицательная курсовая разница отражается в составе внереализационных расходов: ![]() PDF

PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Перечисление оплаты иностранному поставщику

В нашем примере в момент принятия на учет товаров образовалась кредиторская задолженность перед иностранным поставщиком по Кт 60.21, рассчитанная по курсу на дату принятия товаров на учет.

В момент перечисления постоплаты по договору в валюте происходит переоценка кредиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ).

В результате этого возникают курсовые разницы.

Погашение задолженности поставщику оформляется документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банковские выписки — кнопка Списание. Данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Списание с расчетного счета.

Документ Списание с расчетного счета заполняется по такому же алгоритму, как и при перечислении аванса иностранному поставщику. Шаг 1. Перечисление аванса иностранному поставщику

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 52 — отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете;

Проверка расчета курсовых разниц при переоценке валюты на валютном счете

Дата Наименование Сумма, USD Курс ЦБ (USD) Сумма (руб.) 30 апреля Остаток на счете 12 000 69 828 000 10 мая Переоценка на момент оплаты 12 000 63 756 000 10 мая Курсовая разница -72 000

- Дт 60.21 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте;

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

Дата Наименование Сумма, USD Курс ЦБ(USD) Сумма обязательств(руб.) 30 апреля Неоплаченная сумма 8 000 69 552 000 10 мая Сумма оплаты 8 000 63 504 000 10 мая Курсовая разница 48 000

- Дт 60.21 Кт 52 – погашение задолженности перед поставщиком по курсу на дату оплаты.

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов: ![]() PDF

PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Положительная курсовая разница отражается в составе внереализационных доходов: ![]() PDF

PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

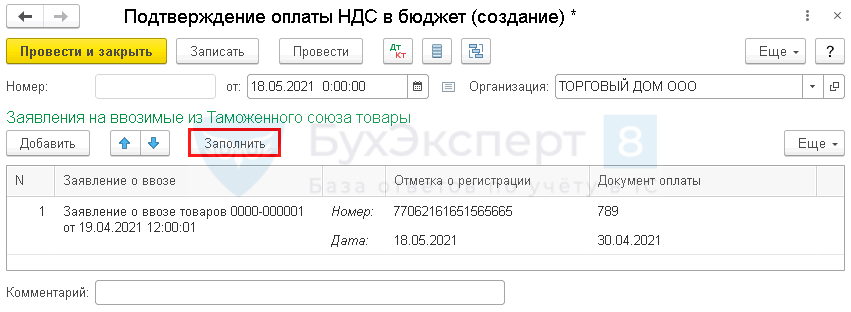

Подтверждение оплаты НДС в бюджет

Факт получения отметки ИФНС об уплате НДС в Заявлении о ввозе товаров оформляется в 1С документом Подтверждение оплаты НДС в бюджет в разделе Операции — Регламентные операции НДС — кнопка Создать.

По кнопке Заполнить автоматически будут внесены данные в табличную часть:

- Заявление о ввозе – заявление о ввозе товаров, по которому получена отметка ИФНС об уплате налога;

- Документ оплаты – номер и дата платежного поручения на уплату НДС в бюджет.

В графе Отметка о регистрации в ручном режиме указывается:

- регистрационный номер Заявления о ввозе товаров, присвоенный ИФНС (16 знаков);

- дата регистрации Заявления о ввозе товаров в ИФНС.

В графе 3 «Номер и дата счета-фактуры продавца» книги покупок указывается регистрационный номер Заявления о ввозе товаров, проставленный ИФНС (пп. е п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, Письмо ФНС РФ от 21.03.2016 N ЕД-4-15/4611@).

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

НДС по товарам, ввезенным из ЕАЭС, принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии подтверждение оплаты НДС в виде Заявления о ввозе товаров с отметкой об этом налогового органа.

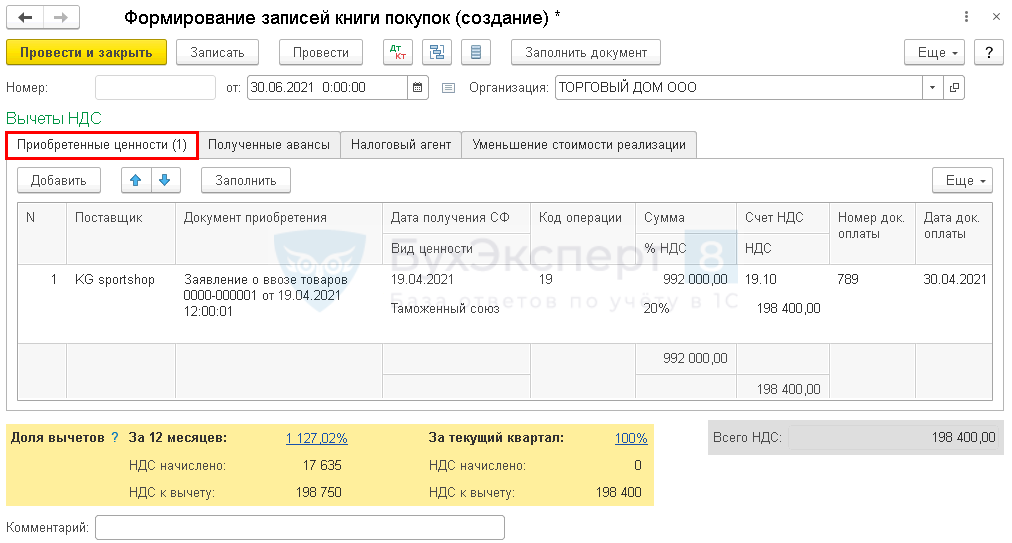

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС — кнопка Создать.

На вкладке Приобретенные ценности по кнопке Заполнить автоматически заполняются данные по вычету НДС, уплаченного при импорте товаров из ЕАЭС.

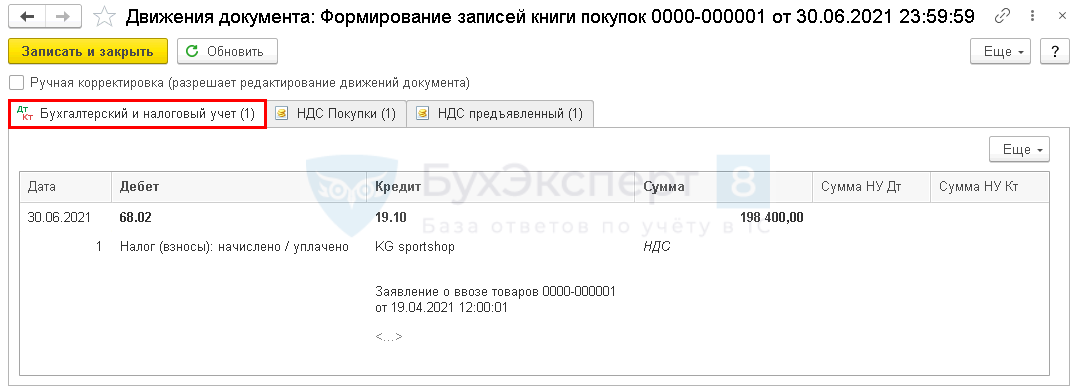

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.10 – НДС, уплаченный при импорте товаров из ЕАЭС, принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – Книга покупок. ![]() PDF

PDF

В графе 15 книги покупок отражается налоговая база по НДС — графа 15 Заявления о ввозе товаров и уплате косвенных налогов (пп. т п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

До 01.10.2017 ФНС предлагала отражать в этой графе сумму граф 15 и 20 из Заявления о ввозе товаров, т.е. налоговую базу по НДС плюс сумму НДС.

Декларация по НДС

В декларации по НДС сумма НДС, принятого к вычету отражается:

В Разделе 3 стр. 160 «Сумма налога,… при ввозе товаров ЕАЭС»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- регистрационный номер заявления о ввозе товаров, присвоенный ИНФС, код вида операции «19» Ввоз товаров на территорию РФ из ЕврАзЭС».

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете