Учет аренды имущества при УСН в программе 1С имеет свои особенности.

Вы узнаете, как на УСН (доходы – расходы) учесть:

- аренду по ФСБУ 25/2018 с применением упрощенного учета;

- обеспечительный платеж, уплаченный арендодателю;

- арендные платежи;

- арендованное имущество и расчеты с арендодателем.

Вариант учета с ППА рассмотрен в статье Аренда у арендатора без дисконтирования при УСН в 1С (ПРОФ).

Содержание

Пошаговая инструкция

22 февраля Организация на УСН (доходы-расходы) арендовала офисное помещение, заключив договор аренды на 2 года.

Согласно договора ежемесячная арендная плата состоит из:

- фиксированной части — 120 000 руб. (в т. ч. НДС 20%);

- переменной части, определяемой ежемесячно исходя из стоимости коммунальных услуг.

В тот же день Организация перечислила арендодателю:

- обеспечительный платеж 156 000 руб. (в т. ч. НДС 20%), который будет зачтен в счет оплаты аренды за последний месяц;

- предоплату за первый месяц 120 000 руб. (в т. ч. НДС 20%).

28 февраля объект аренды получен от арендодателя по акту приемки-передачи (стоимость 5 500 000 руб.).

31 марта арендодатель выставил документы по аренде за март на сумму:

- постоянная часть — 120 000 руб. (в т. ч. НДС 20%);

- переменная часть — 24 000 руб. (в т. ч. НДС 20%).

05 апреля погашена задолженность по арендной плате за март.

Организация вправе применять упрощенные способы ведения учета и не признает предмет аренды в качестве права пользования активом и обязательство по аренде.

Объект облагается налогом на имущество по кадастровой стоимости у арендодателя.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Отражение в учете обеспечительного платежа арендодателю | ||||||

| 22 февраля | 76.09 | 51 | 156 000 | Перечисление обеспечительного платежа арендодателю | Списание с расчетного счета - Оплата поставщику |

|

| 009.01 | --- | 156 000 | Учет выданного обеспечительного платежа за балансом | Операция, введенная вручную - Операция |

||

| Перечисление аванса арендодателю | ||||||

| 22 февраля | 60.02 | 51 | 120 000 | Перечисление аванса арендодателю | Списание с расчетного счета - Оплата поставщику |

|

| Принятие к учету арендованного имущества | ||||||

| 28 февраля | 001 | 5 500 000 | Принятие на забалансовый учет арендованного имущества | Операция, введенная вручную - Операция |

||

| Отражение в учете услуг по аренде | ||||||

| 31 марта | 60.01 | 60.02 | 120 000 | Зачет аванса | Поступление (акт, накладная, УПД) - Услуги аренды |

|

| 26 | 60.01 | 144 000 | Учет затрат на услуги аренды | |||

| --- | --- | --- | 120 000 | Расход. Стоимость оплаченных услуг за текущий месяц | Отчет Книга доходов и расходов УСН | |

| Перечисление оплаты арендодателю | ||||||

| 5 апреля | 60.01 | 51 | 24 000 | Перечисление оплаты арендодателю | Списание с расчетного счета - Оплата поставщику |

|

| --- | --- | --- | 24 000 | Расход. Стоимость услуг за текущий месяц | Отчет Книга доходов и расходов УСН | |

| Зачет обеспечительного платежа в счет последнего месяца аренды | ||||||

| последний месяц аренды | 60.01 | 76.09 | 144 000 | Зачет обеспечительного платежа в счет оплаты услуг (переменная часть) | Корректировка долга | |

| --- | --- | --- | 144 000 | Расход. Стоимость услуг за текущий месяц | Отчет Книга доходов и расходов УСН | |

Перечисление обеспечительного платежа арендодателю

В БУ обеспечительный платеж учитывается по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

На УСН (доходы – расходы) обеспечительный платеж (пп. 4 п. 1 ст. 346.16 НК РФ):

- не учитывается в качестве расхода, когда является способом обеспечения исполнения обязательств и подлежит возврату (п. 32 ст. 270 НК РФ, ст. 381.1 ГК РФ, Письмо Минфина от 31.05.2016 N 03-03-06/1/31325).

- признается в УСН-расходах в момент его зачета в счет арендной платы, если это предусмотрено договором.

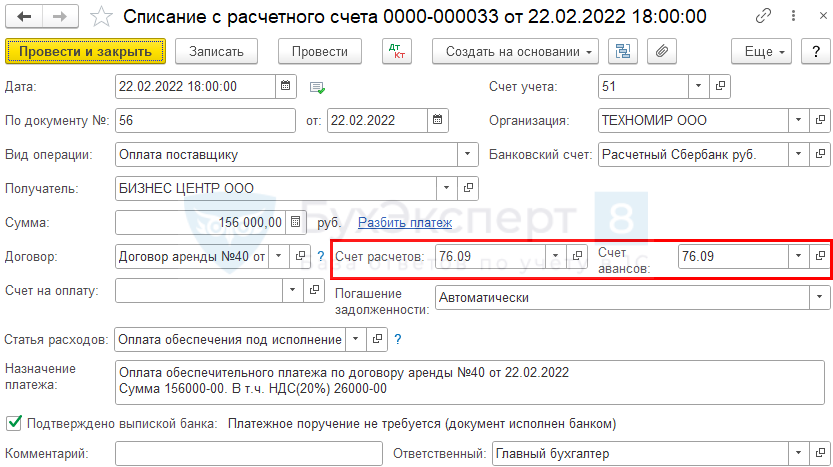

Перечисление обеспечительного платежа отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Получите понятные самоучители 2026 по 1С бесплатно:

В документе указывается:

- Сумма — сумма обеспечительного платежа, согласно выписке банка;

- Счет расчетов и Счет авансов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами», т. к. платеж до определенного времени не является оплатой, следовательно, расчеты по нему нельзя оформлять как расчеты с поставщиками;

- Статья расходов — статья из справочника Статьи движения денежных средств:

- Вид движения — Оплата поставщикам (т. к. будет зачтен в счет оплаты) .

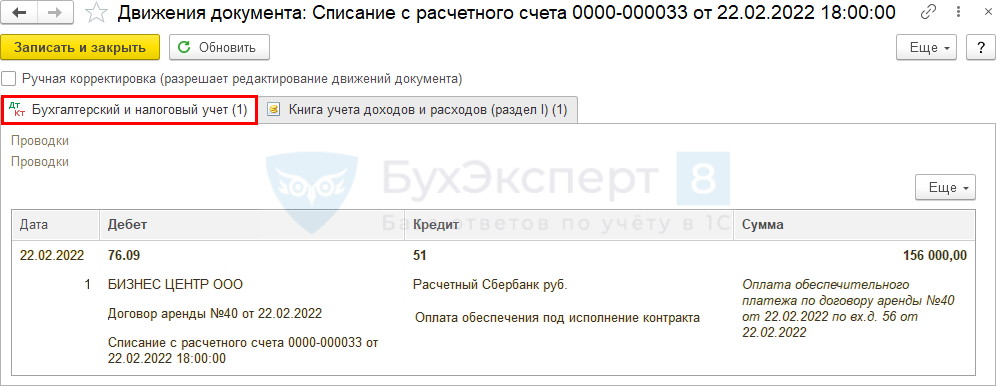

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — перечислен обеспечительный платеж.

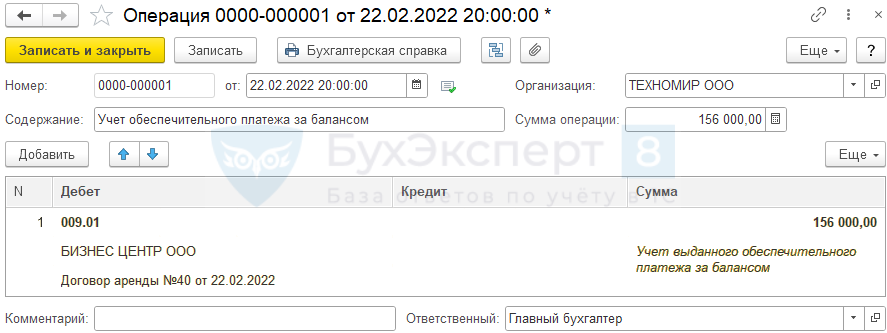

Учет выданного обеспечительного платежа за балансом

Выданный обеспечительный платеж отражается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные» (план счетов 1С).

Для этого сформируйте документ Операция, введенная вручную вид операции Операция в разделе Операции — Операции, введенные вручную.

Рассмотрим особенности заполнения документа Операция, введенная вручную по данному примеру:

- Дебет — 009.01 «Обеспечения обязательств и платежей выданные»;

- Субконто 1 — арендодатель, выбирается из Субконто 1 — арендодатель, выбирается из справочника Контрагенты;

- Субконто 2 — договор, по которому был перечислен обеспечительный платеж, выбирается из справочника Договоры;

- Сумма — сумма выданного обеспечительного платежа.

По окончании расчетов по договору сделайте обратную проводку по Кт 009.

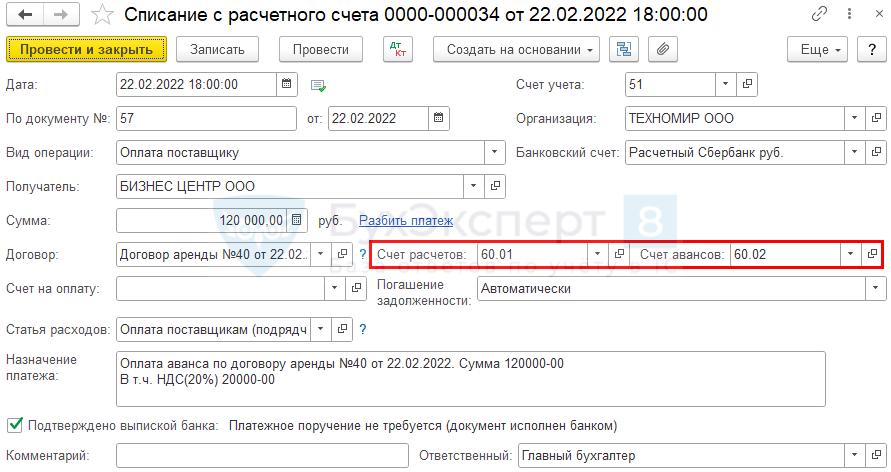

Перечисление аванса арендодателю

Расчеты с поставщиками и подрядчиками ведутся на счете 60 «Расчеты с поставщиками и подрядчиками» (план счетов 1С). Сальдо по счету показывает:

- кредитовое — задолженность перед поставщиком;

- дебетовое — аванс, выданный поставщику.

Аванс по аренде не является расходом при УСН (Письмо Минфина от 20.05.2019 N 03-11-11/36060).

Перечисление аванса арендодателю отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Изучить подробнее Перечисление аванса поставщику

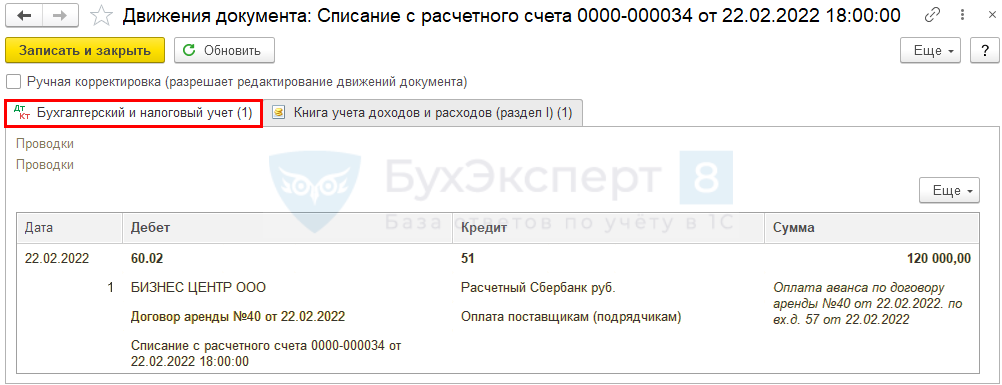

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 — перечислен аванс арендодателю.

Принятие к учету арендованного имущества

Арендатор может НЕ признавать ППА в случаях выполнения одного из условий (п. 11 ФСБУ 25/2018):

- срок договора аренды — 12 месяцев и менее;

- рыночная стоимость нового, аналогичного арендованному, объекта — не более 300 тыс. руб.

- организация имеет право применять упрощенные способы ведения БУ.

При этом одновременно предмет аренды (п. 12 ФСБУ 25/2018):

- НЕ выкупается арендатором по окончании договора, и отсутствует возможность выкупа по цене значительно ниже справедливой (рыночной) стоимости;

- НЕ передается в субаренду.

Подробнее Чек-лист по применению ФСБУ 25

ФСБУ 6/2020 не требует вести учет арендованного имущества у арендатора на забалансовом счете 001 «Арендованные основные средства» по стоимости, указанной в договоре, но можно продолжать это делать.

В программе поддерживается два варианта учета у арендатора (с релиза 3.0.93):

- Документом Поступление (акты, накладные, УПД) вид операции Услуги аренды (Способ учета — Расходы (простая аренда)) — арендные платежи включаются в расходы в прежнем порядке (для случаев, когда ФСБУ 25 применяется в упрощенном виде (п. 11 ФСБУ 25/2018)).

- С признанием права пользования активом (далее — ППА) по новому алгоритму.

В нашем примере Организация использует упрощенный способ.

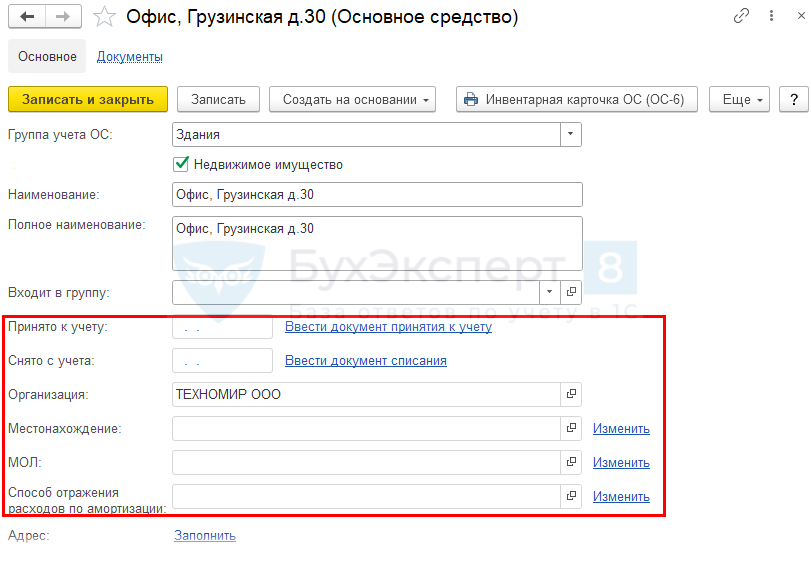

Чтобы отразить за балансом арендованное ОС, введите его в справочник Основные средства. При этом поля Принято к учету, Снято с учета, Организация, Местонахождение, МОЛ — не заполняются, т. к. ОС на баланс не принимается.

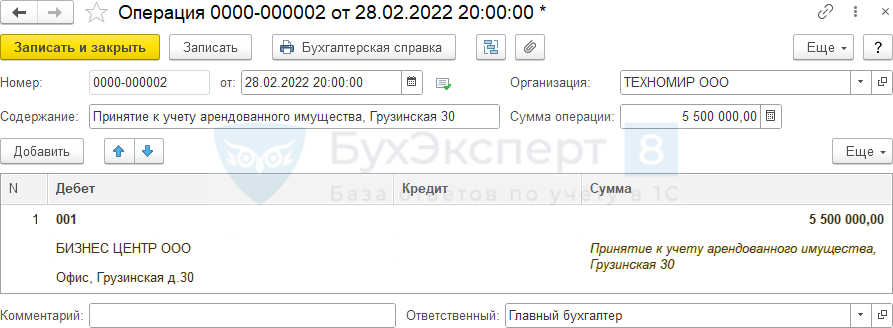

Принятие на забалансовый учет арендованного имущества оформите документом Операция, введенная вручную вид операции Операция в разделе Операции — Операции, введенные вручную.

Рассмотрим особенности заполнения документа Операция, введенная вручную по данному примеру:

- Дебет — 001;

- Субконто 1 — арендодатель, выбирается из справочника Контрагенты;

- Субконто 2 — арендованное имущество;

- Сумма — стоимость арендованного имущества (как правило, она указана в договоре аренды).

Если в договоре или в акте приемки-передачи не указана стоимость арендуемого имущества, и она не согласована в дополнительном соглашении, то рекомендуется установить в учетной политике способ определения стоимости арендованного имущества (п. 7 ПБУ 1/2008), например, исходя из его рыночной стоимости.

По окончании срока аренды сделайте обратную проводку по Кт 001.

Отражение в учете услуг по аренде

В БУ затраты на аренду офисного помещения (в т. ч. коммунальные услуги в виде переменной части арендной платы) относятся в расходы по обычным видам деятельности и учитываются на счете 26 «Общехозяйственные расходы» (п. 5 п. 7 ПБУ 10/99, план счетов 1С).

При УСН 15% расходы на аренду можно учесть после оплаты:

- постоянной части (в т. ч. НДС) — по мере оказания услуг (п. 2 ст. 346.17 НК РФ, пп. 4, 8 п. 1 ст. 346.16 НК РФ);

- коммунальных платежей:

- как часть переменной арендной платы (п. 2 ст. 346.17 НК РФ, пп. 4 п. 1 ст. 346.16 НК РФ)

- по агентскому договору с арендодателем в качестве материальных расходов (пп. 5 п. 1 ст. 346.16 НК РФ, пп. 1 п. 2 ст. 346.17 НК РФ)

Все договоры аренды, заключенные на срок не менее года, подлежат государственной регистрации (п. 2 ст. 609 ГК РФ).

По мнению Минфина, по договорам, заключенным на год и более, арендную плату можно учесть в составе расходов по НУ, только если договор прошел государственную регистрацию или поданы документы на нее (Письма Минфина от 31.10.2016 N 03-03-06/1/63543, от 23.11.2015 N 03-07-11/67890).

При аренде гос. (муниципальной) собственности упрощенец является налоговым агентом по НДС (ст. 161 НК РФ). При аренде земли заполняется раздел 7 декларации по НДС.

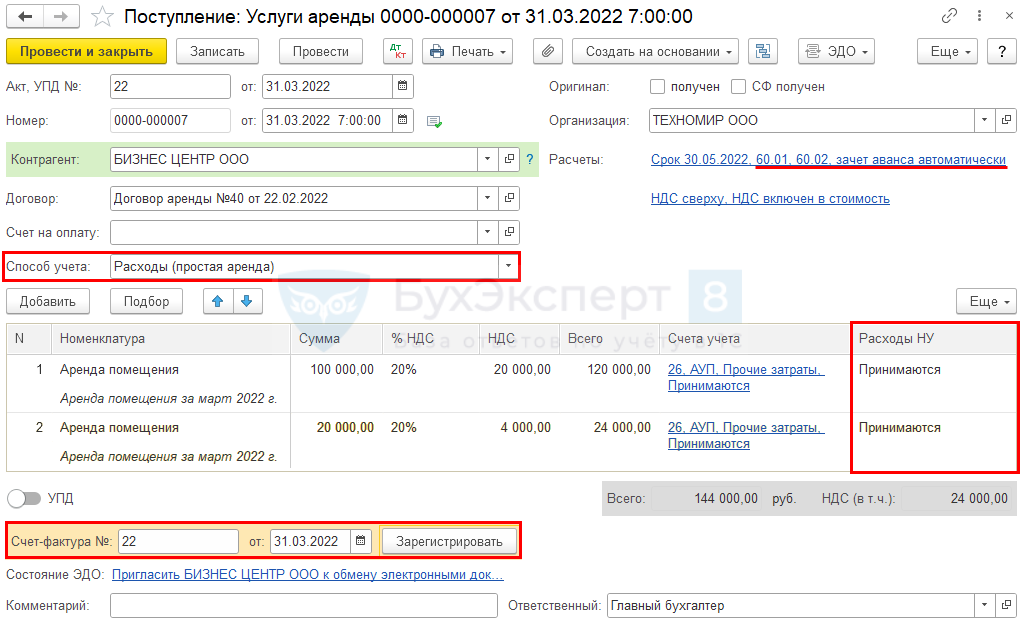

Поступление услуг аренды отразите документом Поступление (акты, накладные, УПД) вид операции Услуги аренды в разделе Покупки.

В документе укажите:

- Акт № от — номер и дата акта оказания услуг на аренду.

При аренде можно не составлять ежемесячный акт, если он не предусмотрен договором (Письмо Минфина от 15.11.2017 N 03-03-06/1/75483).

Для документального обоснования расходов на аренду должен быть:

- договор и акт приемки-передачи имущества (Письма Минфина от 25.03.2019 N 03-03-06/1/20067, от 15.11.2017 N 03-03-06/1/75483);

- договор и платежные документы, подтверждающие факт уплаты аренды (Письмо Минфина от 26.08.2014 N 03-07-09/42594).

- Способ учета — Расходы (простая аренда) (выбор способа учета появляется, если используется функциональность Права пользования предметами аренды);

По ссылке Счета учета:

- Счет затрат — 26 «Общехозяйственные расходы».

- Статья затрат — статья с Видом расхода — Прочие расходы.

- Подразделение затрат — АУП: подразделение, по которому учитываются затраты на аренду;

Если по постоянной и переменной части арендодатель отдельно предоставляет закрывающие документы, отразите обе части таким способом.

Если в организации нет договоров аренды, по которым признается ППА, то функциональность Права пользования предметами аренды можно не включать и использовать для отражения арендной платы документ Поступление (акты, накладные, УПД) вид операции Услуги (акт, УПД).

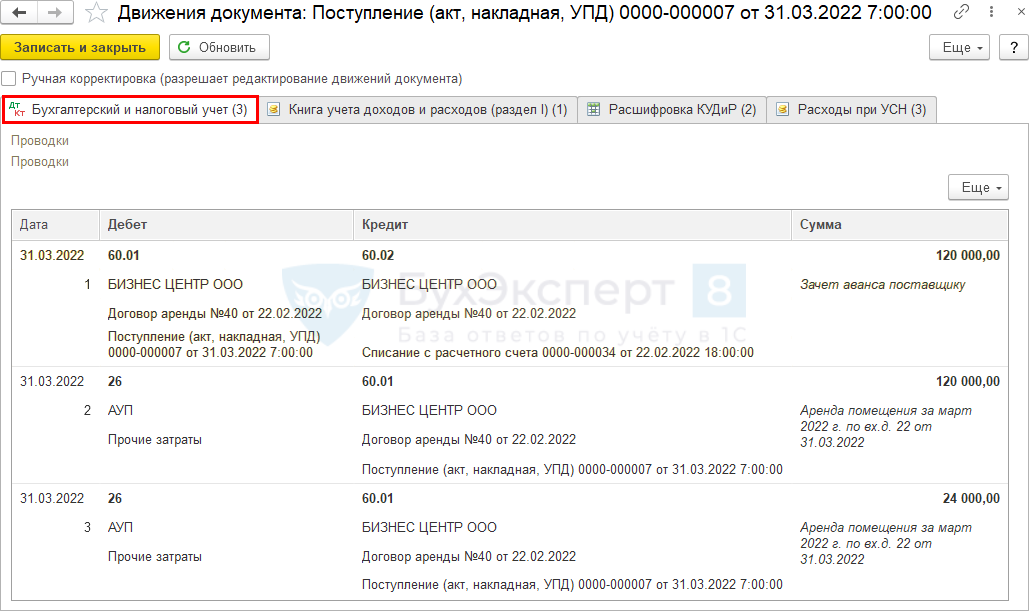

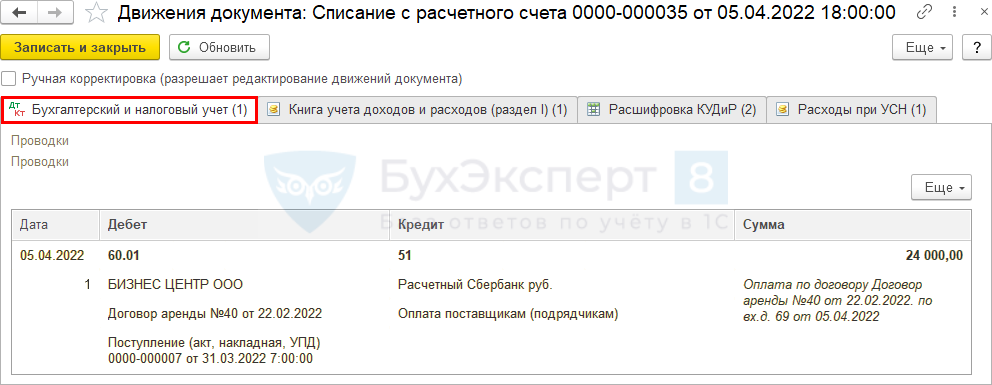

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса;

- Дт 26 Кт 60.01 — учет затрат на аренду.

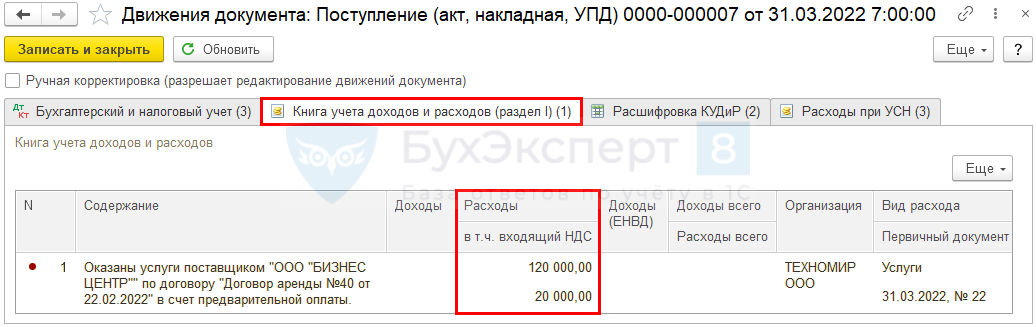

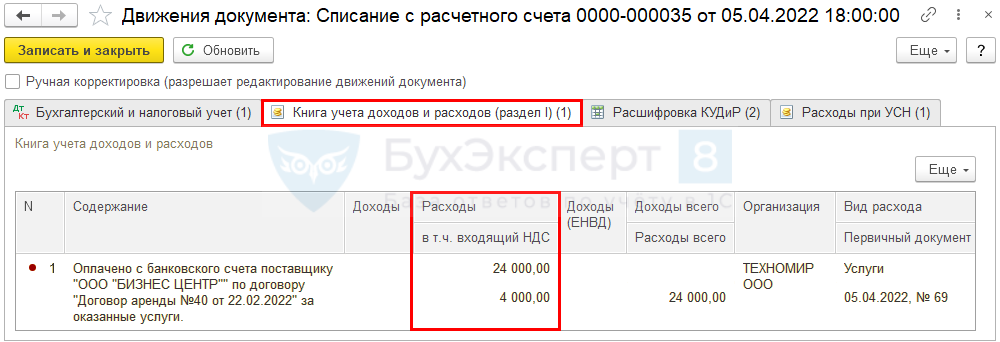

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам УСН на оплаченную часть услуг аренды (в нашем примере — 120 000 руб.).

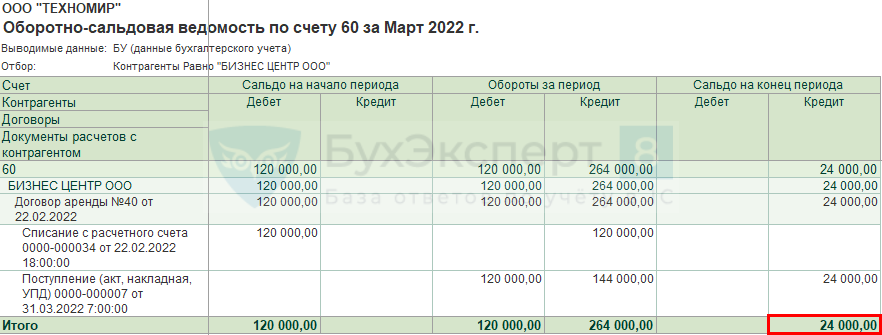

Перечисление оплаты арендодателю

При отражении арендной платы за март общая сумма затрат на аренду (фиксированная и постоянная части) оказалась больше, чем предоплата, т. е. образовалась кредиторская задолженность перед арендодателем по Кт 60.01 «Расчеты с поставщиками и подрядчиками».

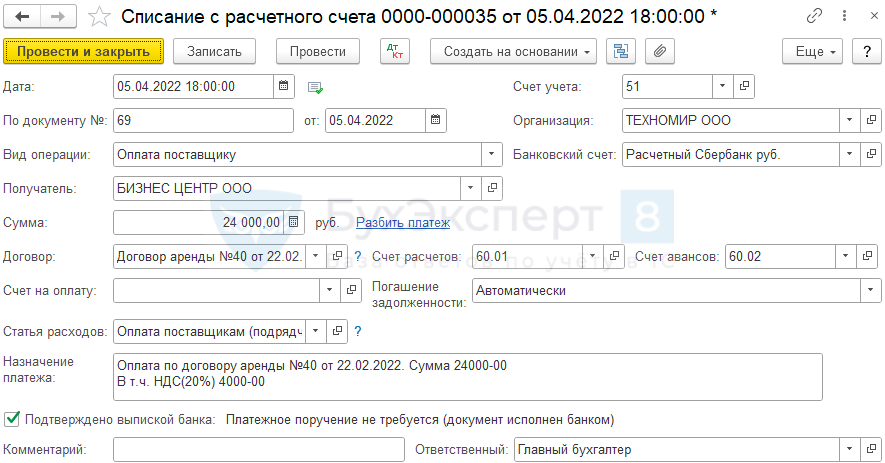

Погашение задолженности перед арендодателем оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

В документе указывается:

- Сумма — сумма оплаты, согласно выписке банка.

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 51 — погашение задолженности по арендной плате.

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам УСН на оплаченную часть услуг аренды (в нашем примере — 24 000 руб.).

Зачет обеспечительного платежа в счет последнего месяца аренды

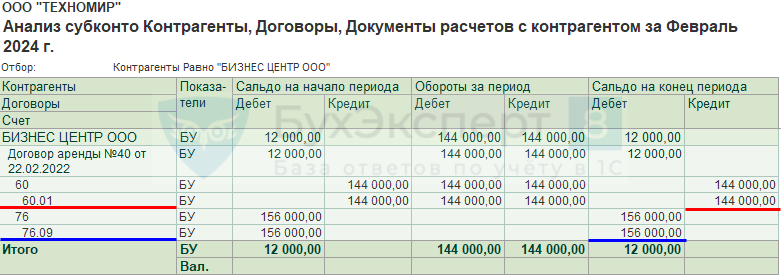

Проверить расчеты с арендодателем в разрезе договоров в последний месяц аренды (в нашем примере — февраль 2024) можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Из отчета видно, что по договору аренды № 40 от 22.02.2022 есть конечное сальдо по счетам:

- Кт 60.01 «Расчеты с поставщиками и подрядчиками» — на сумму задолженности за последний месяц аренды;

- Дт 76.09 «Прочие расчеты с разными дебиторами и кредиторами» — на сумму обеспечительного платежа.

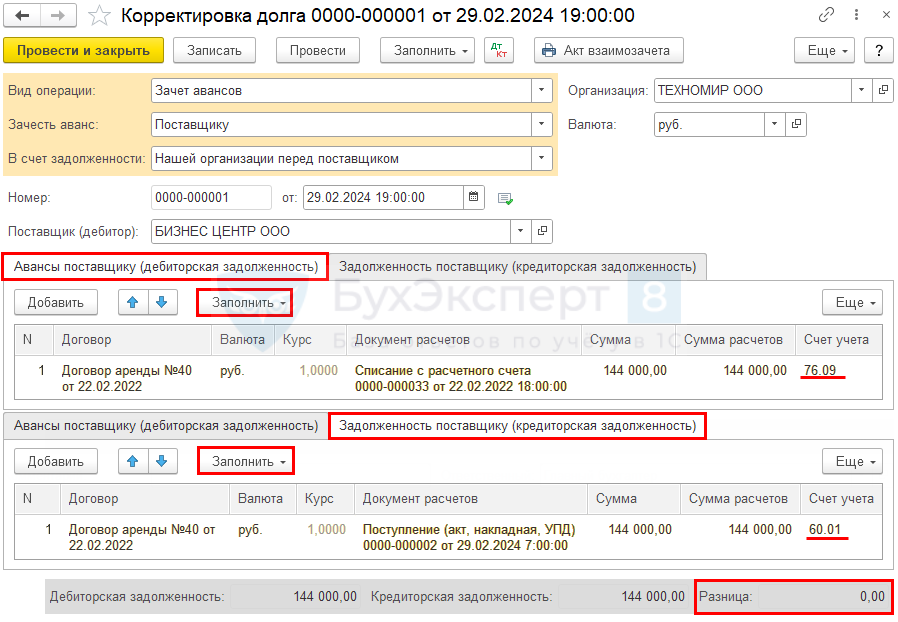

Проведите зачет обеспечительного платежа в счет задолженности по аренде документом Корректировка долга в разделе Покупки.

Укажите:

- Вид операции — Зачет авансов;

- Зачесть аванс — Поставщику;

- В счет задолженности — Нашей организации перед поставщиком;

- Поставщик (дебитор) — арендодатель.

По кнопке Заполнить табличная часть вкладок Авансы поставщику (дебиторская задолженность) и Задолженность поставщику (кредиторская задолженность) заполнятся остатками по расчетам (при необходимости лишние строки удалите).

В графе Сумма расчетов укажите наименьшую сумму по задолженности (в нашем примере 76.09 — 144 000 руб.), чтобы Разница была равна нулю.

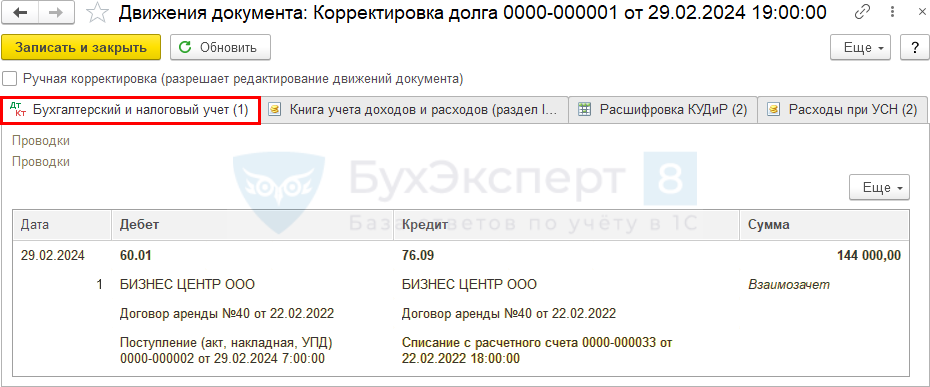

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 76.09 — погашение задолженности по арендной плате за счет обеспечительного платежа.

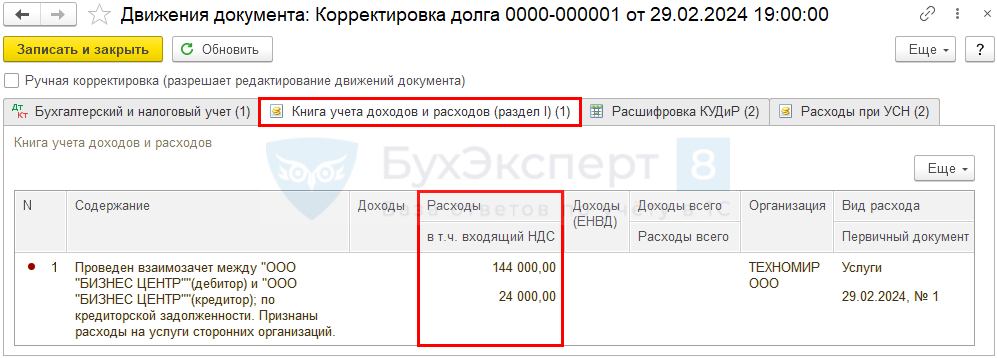

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам УСН на услуги аренды, оплаченные за счет обеспечительного платежа (в нашем примере — 144 000 руб.).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете