Рассмотрим какими способами и какими отчетами можно проверить перенесенный в ЗУП 3 сведения, а также, где в ЗУП 3 выполняется корректировка данных, если в сведениях обнаружены неточности.

Скачивайте ЧЕК-ЛИСТЫ проверки данных в ЗУП 3 после переноса данных:

Содержание

- Проверка справочных данных

- Сотрудники

- Проверка настроек расчета зарплаты, кадрового учета и учетной политики

- Штатное расписание, кадровые данные, сведения о плановых начислениях

- Остатки отпусков

- Проверка расчета плановых начислений

- Плановые удержания

- Проверка расчета займов сотрудникам

- Проверка расчета НДФЛ

- Проверка расчета страховых взносов

- Остатки по взаиморасчетам

- Данные для расчета среднего заработка

- Данные учета по страховым взносам до переноса

- Данные учета по НДФЛ до переноса

Проверка справочных данных

Проверка справочных данных после переноса, как правило, заключается в проверке следующих справочников:

- Справочник Организации - сведения можно проверить непосредственно в справочнике. Как правило все основные сведения (наименования, коды, адреса и т.п.) переносятся корректно и не требуют редактирования. Также стоит учитывать, что некоторые сведения, хранящиеся в этом справочнике влияют на расчет зарплаты (РК, Северная надбавка). Ошибки в заполнении этих сведений могут быть вычислены при первом расчете зарплаты в ЗУП 3 и сверки этого расчета с расчетом в ЗУП 2.5 (о такой сверке будет рассказано немного ниже).

- Справочник Подразделения, Должности – проверить перенос сведений можно визуально в самих справочниках;

- Справочник Графики работы – корректность сведений в перенесенных графиках удобнее всего вычислять при сверке расчета зарплаты ЗУП 2.5 и ЗУП 3.

Сотрудники

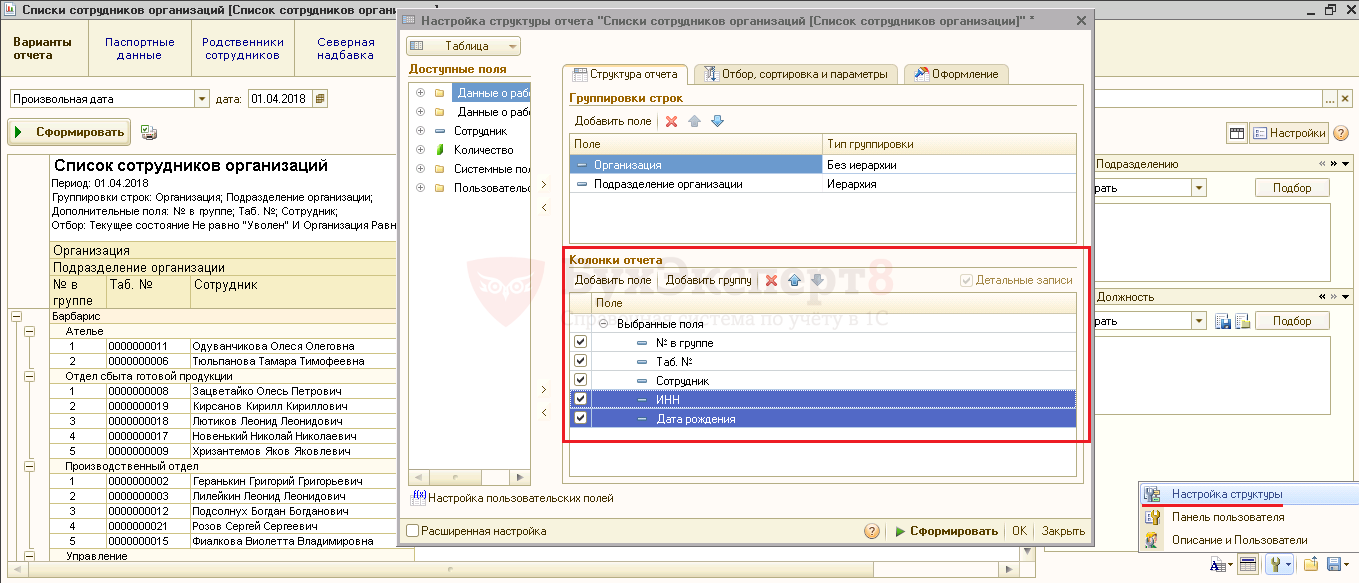

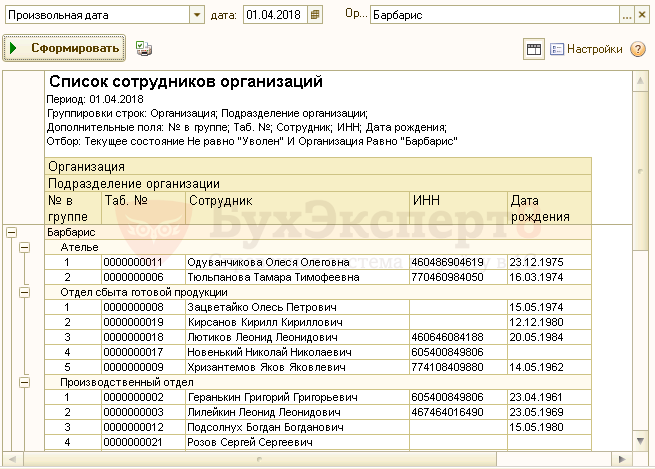

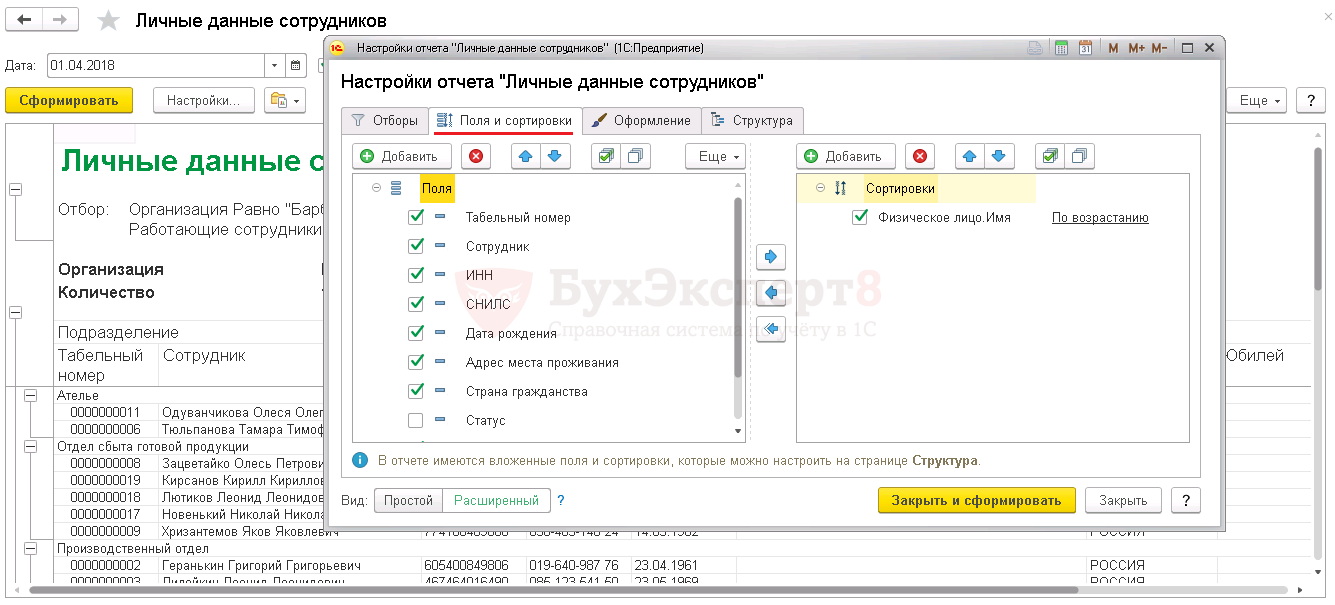

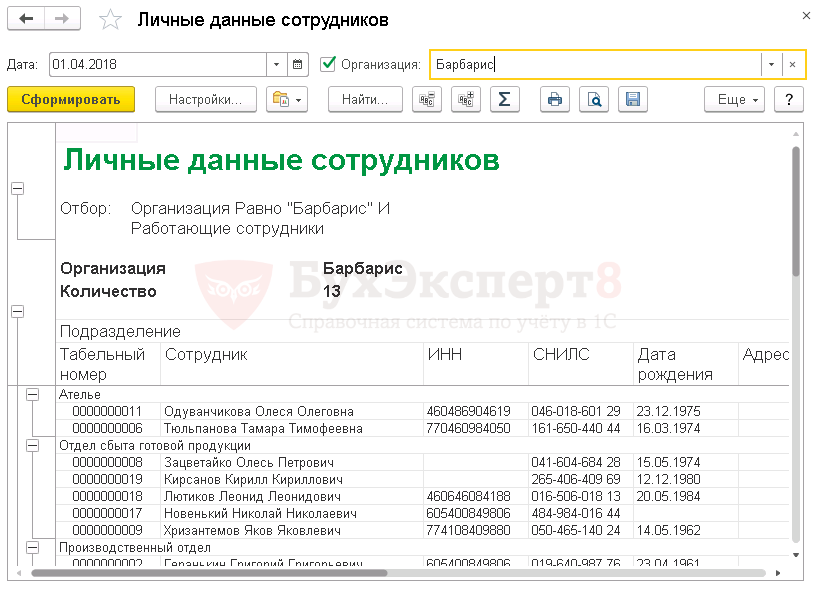

Проверить корректность переноса сведений по сотрудникам можно с помощью отчетов: в ЗУП 2.5 Списки сотрудников и Личные данные сотрудников в ЗУП 3 (Кадры – Кадровые отчеты).

В типовом виде эти отчеты несколько отличаются, но их можно привести к необходимому для проверки виду, т.е. добавить в настройках вывод нужных полей и группировок.

Получите понятные самоучители 2025 по 1С бесплатно:

Проверка настроек расчета зарплаты, кадрового учета и учетной политики

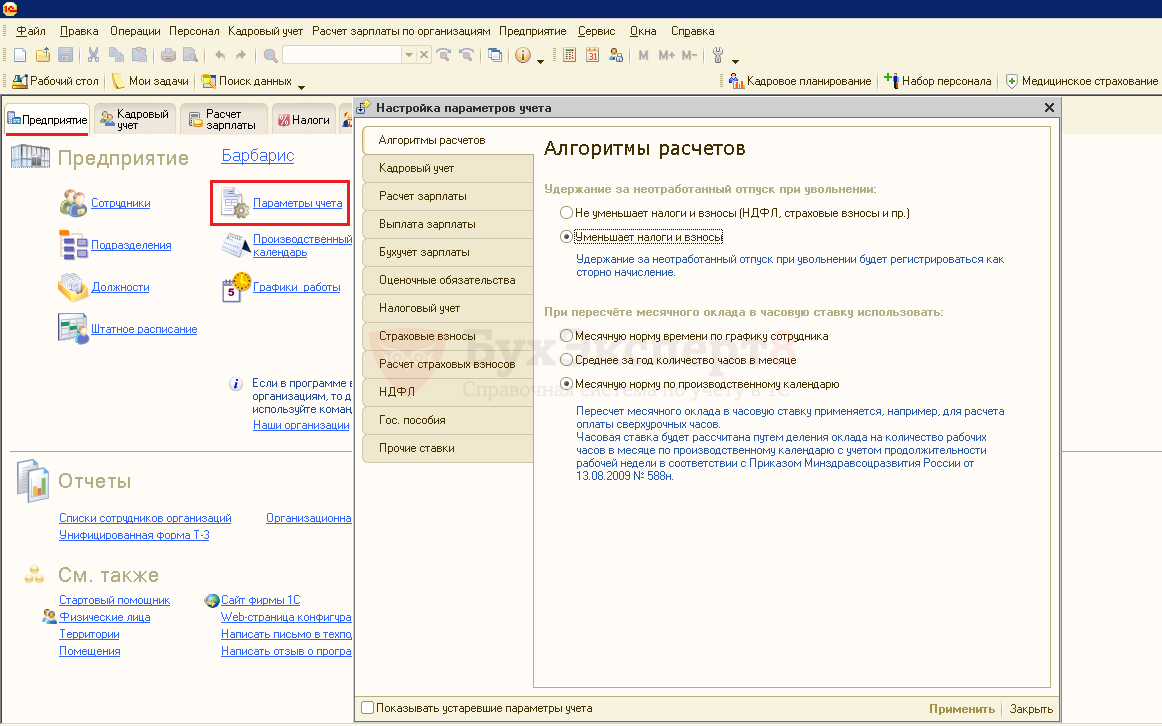

Проверку настроек расчета зарплаты, кадрового учета и учетной политики можно либо визуально (непосредственно просмотрев настройки), либо выполнив расчет зарплаты, налогов и взносов в ЗУП 2.5 и в ЗУП 3.1 за месяц начала эксплуатации и сравнив этот расчет.

При первом варианте проверки стоит учитывать, что в ЗУП 2.5 большая часть таких настроек собрана в Настройках параметров учета.

При этом в ЗУП 3 эти настройки располагаются в разных местах:

- Настройки расчета зарплаты: Настройка – Расчет зарплаты;

- Настройки кадрового учета: Настройки – Кадровый учет;

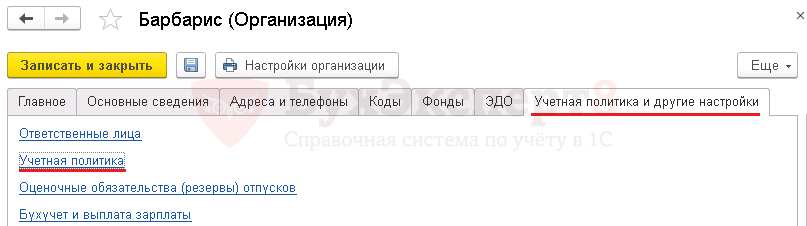

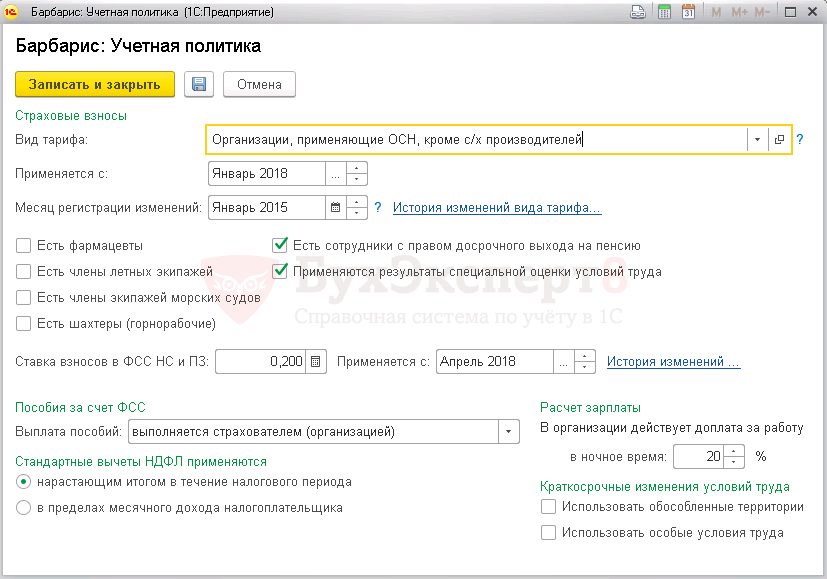

- Настройки учетной политики: Настройки – Организации – вкладка Учетная политика и другие настройки.

Штатное расписание, кадровые данные, сведения

о плановых начислениях

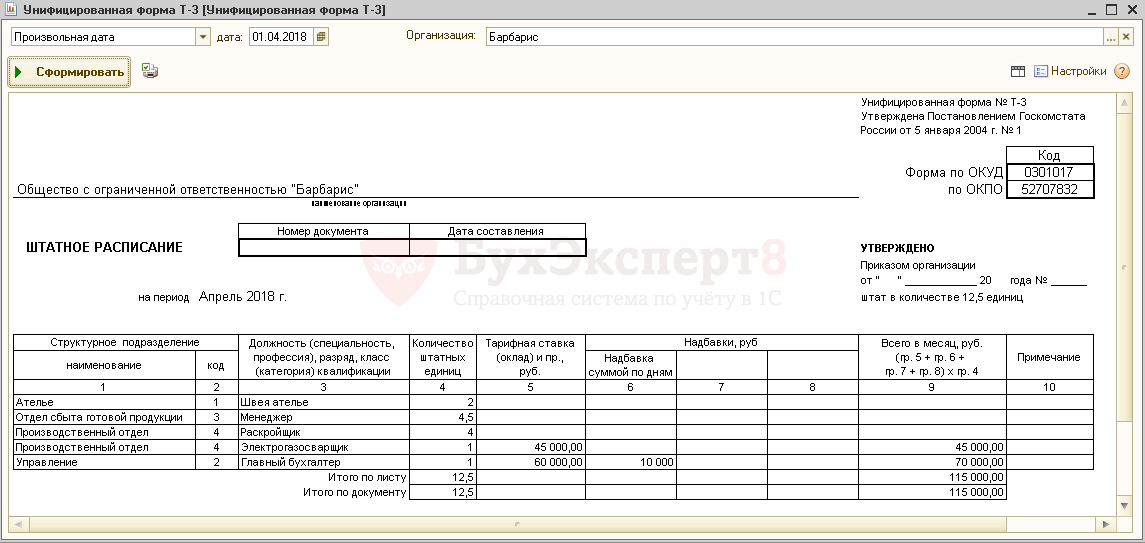

Штатное расписание и при «полном», и при «рекомендованном» переносе в ЗУП 3 из ЗУП 2.5 не загружается, а заполняется в ЗУП 3 на основании перенесенных данных о штатной расстановке сотрудников. Поэтому после выполнения переноса необходимо дозаполнить штатное расписание, если оно не совпадает с текущей штатной расстановкой.

Проверить соответствие штатного расписания можно с помощью отчетов: в ЗУП 2.5 Унифицированная форма Т-3 (Кадровый учет) и отчет Штатное расписание (Т-3) в ЗУП 3 (Кадры – Кадровые отчеты).

Стоит заметить, что после выполнения переноса в ЗУП 3 подключается упрощенный вариант ведения штатного расписания, без сохранения истории изменения штатного расписания. В этом случае редактирование может быть выполнено непосредственно в справочнике Штатное расписание (Кадры – Штатное расписание).

Если же было подключено ведение истории изменения штатного расписания (это можно сделать в настройках кадрового учета: Настройка - Кадровый учет - Настройка штатного расписания), то редактирование выполняется документами Изменение штатного расписания и Утверждение штатного расписания.

Остатки отпусков

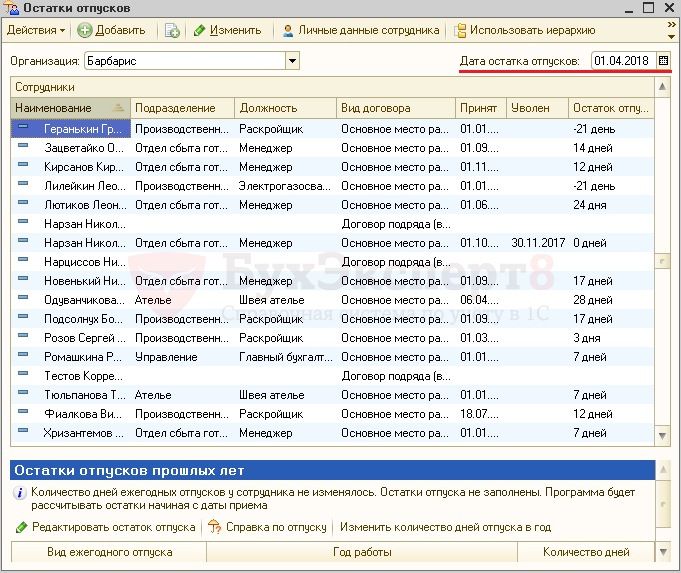

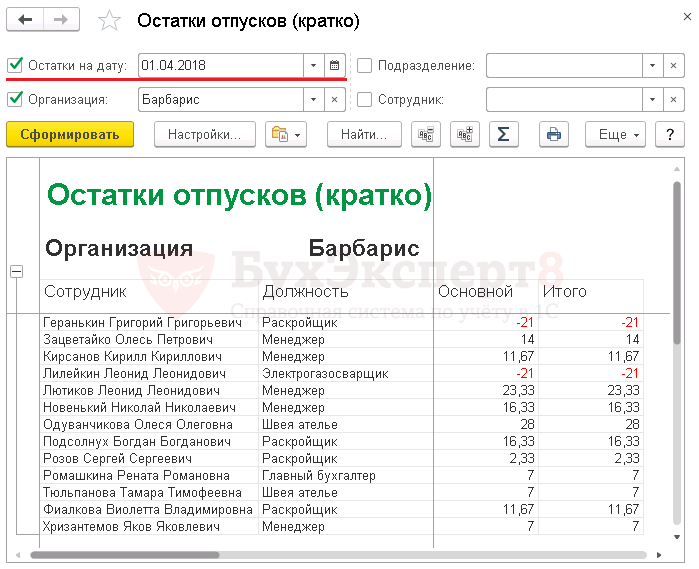

Для проверки перенесенных остатков отпусков следует воспользоваться отчетом Остатки отпусков (кратко) или Остатки отпусков в ЗУП 3 (Кадры – Кадровые отчеты) и справочником Остатки отпусков в ЗУП 2.5 (Кадровый учет – Остатки отпусков). Сведения в отчетах следует формировать на первое число того месяца, с которого начинается ведение учета в ЗУП 3.

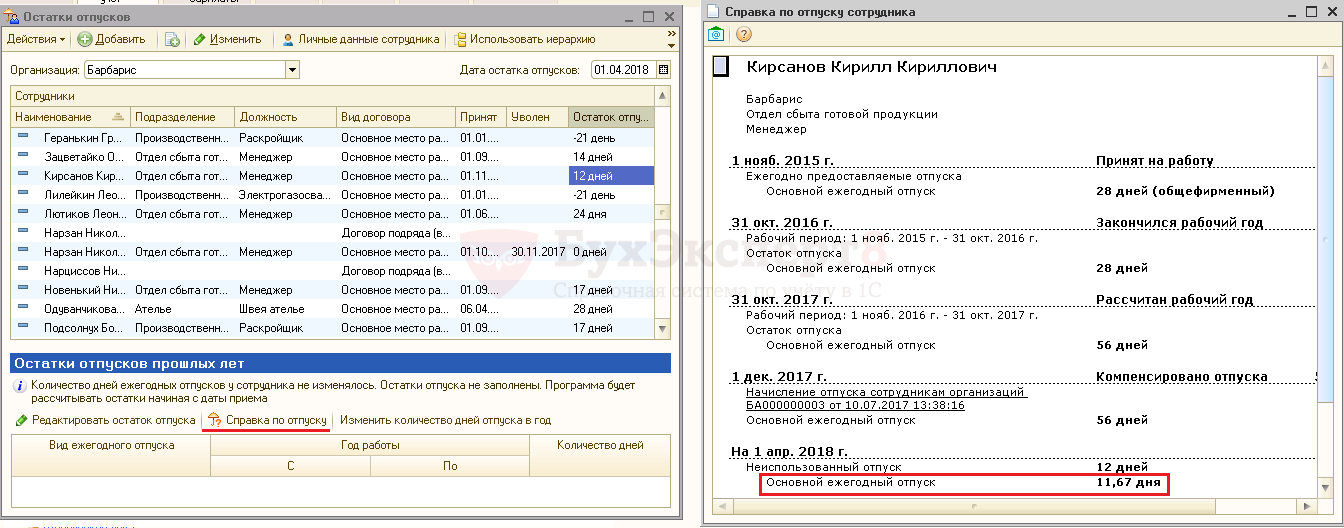

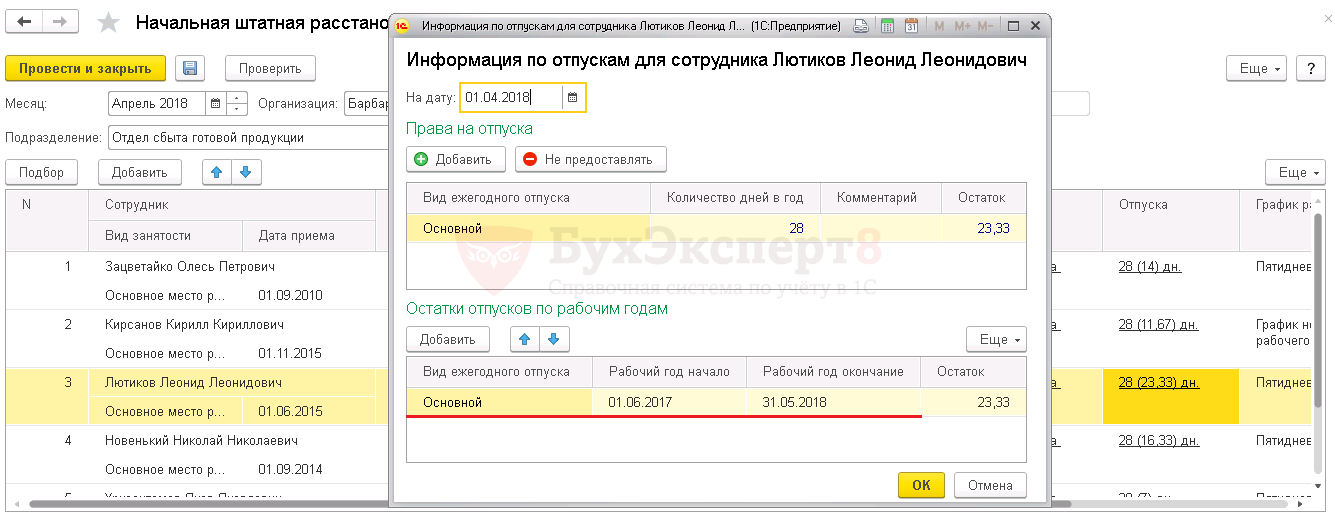

В ЗУП 2.5 в справочнике Остатки отпусков остатки округляются до целого дня, а в ЗУП 3 в отчетах детализируются до сотых долей. Чтобы выполнить более точную сверку в ЗУП 2.5 можно расшифровать остаток с помощью Справки по отпуску (аналогичный отчет присутствует и в кадровых отчетах ЗУП 3).

Если при проверке обнаружен ошибочный остаток, то следует выполнить корректировку остатка:

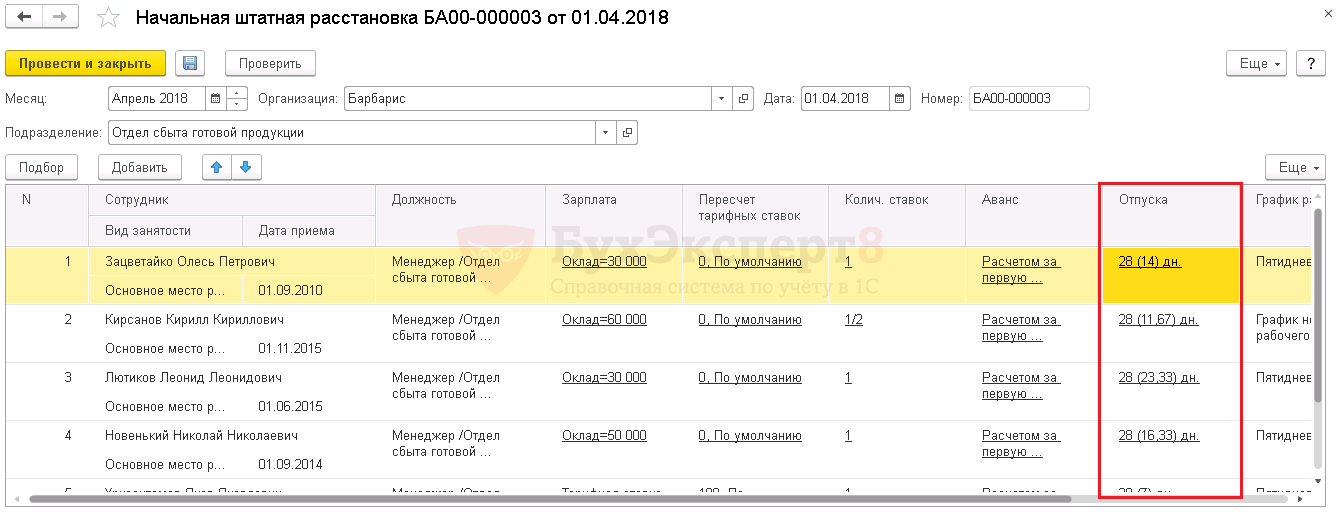

- При «рекомендованном» переносе это можно выполнить непосредственно в документе Начальная штатная расстановка (Главное – Данные на начала эксплуатации);

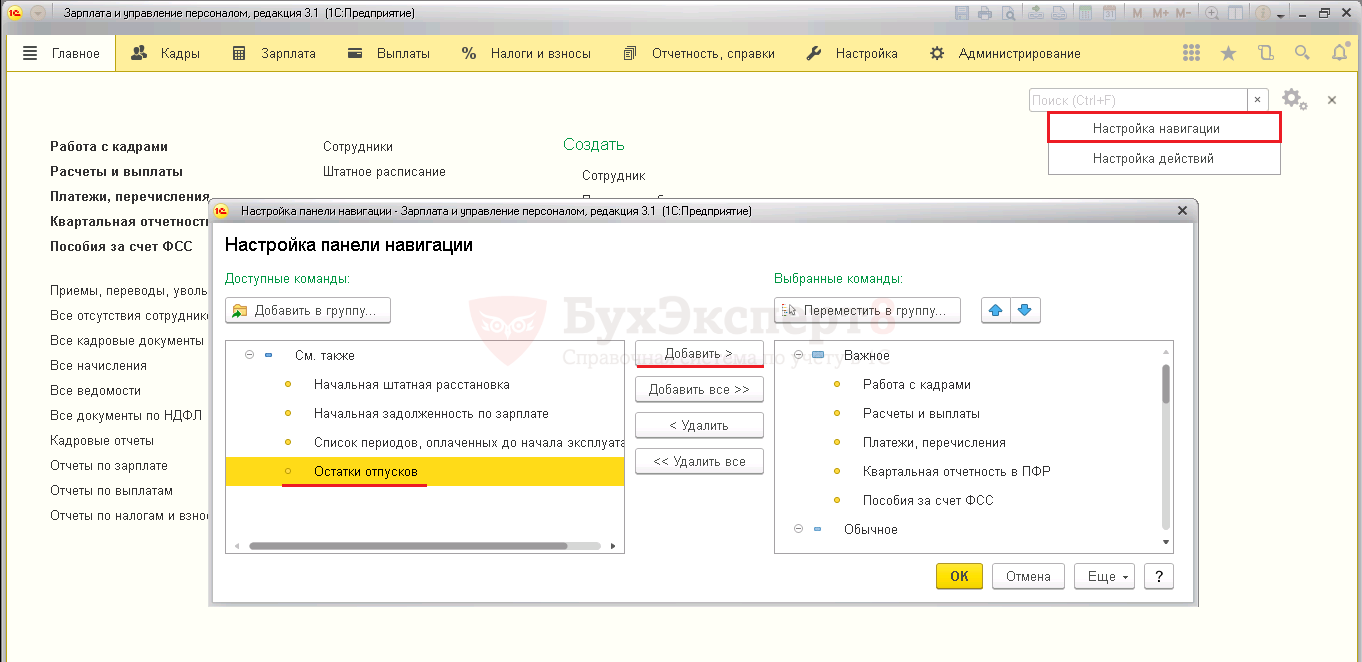

- При «полном» переносе документ Начальная штатная расстановка не формируется, поэтому следует воспользоваться документом Ввод остатка отпусков. Документ по умолчанию недоступен в меню программы, его следует вывести через настройки навигации в разделе Главное.

При ручном заполнении (корректировке) остатков стоит также учитывать, что в ЗУП 3 остаток отпусков вводится в разрезе рабочих лет и в разрезе видов отпусков.

Проверка расчета плановых начислений

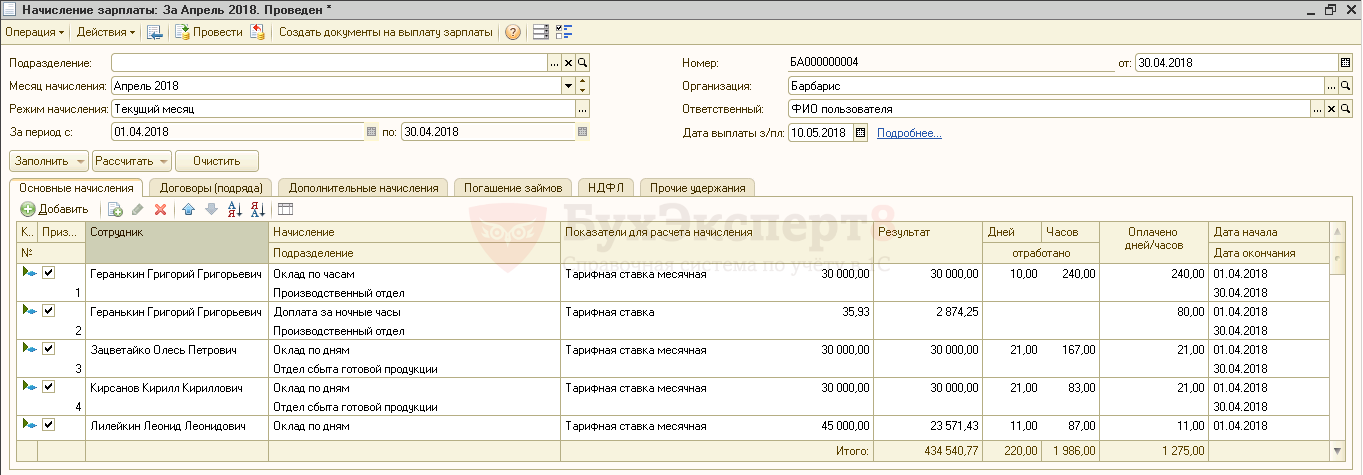

Самый быстрый способ проверить правильность перенесенных сведений о назначенных сотрудникам плановых начислениях (а также настройки видов расчета, настройки расчета зарплаты) – это выполнить расчет зарплаты в ЗУП 3 за месяц начала эксплуатации и выполнить аналогичный расчет в ЗУП 2.5. Например, если перенос выполняется на 01.04.2018, то следует выполнить расчет за апрель 2018 года в 2.5, и в ЗУП 3.

При этом сразу будут видны расхождения в расчетах, если присутствуют какие-то неточности в назначенных сотрудникам плановых начислениях, настройках расчета зарплаты, кадрового учета или настройках видов начисления. Именно на таком принципе поэтапной сверки расчета в ЗУП 2.5 и в ЗУП 3 основан алгоритм проверки настроек программы (расчета зарплаты кадрового учета, учетной политики), настроек видов расчета, да и в целом большинства перенесенных сведений, которые влияют на расчет зарплаты.

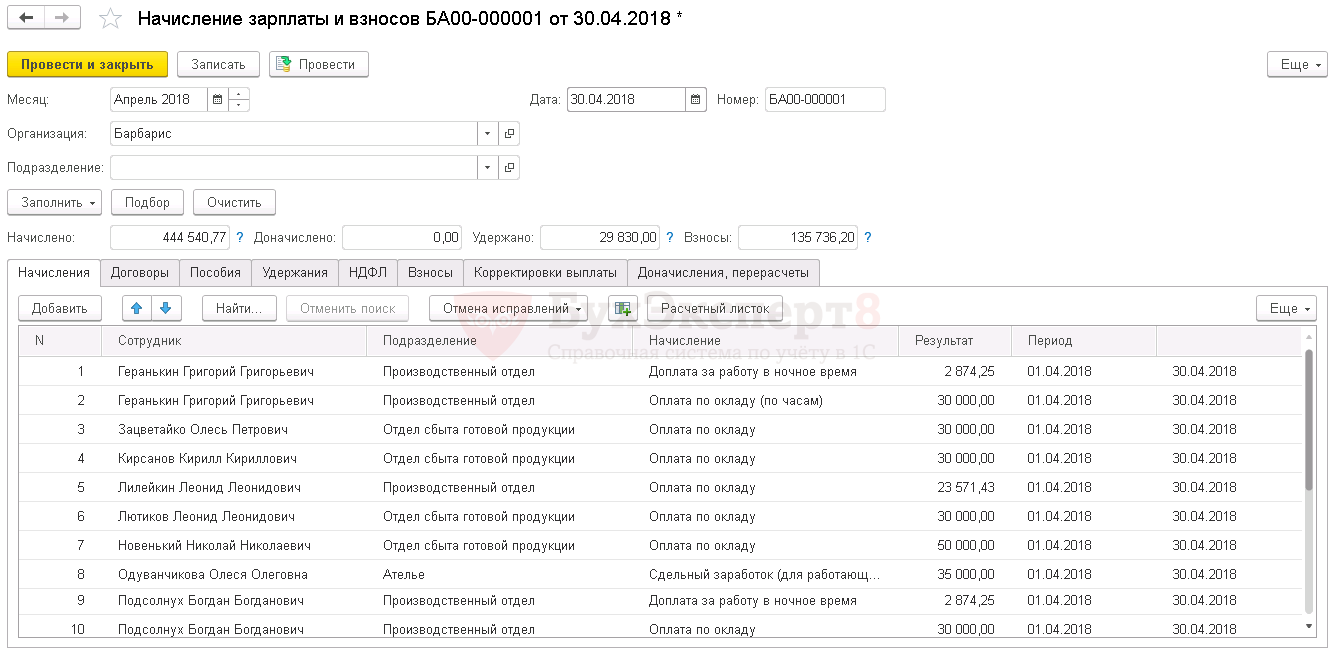

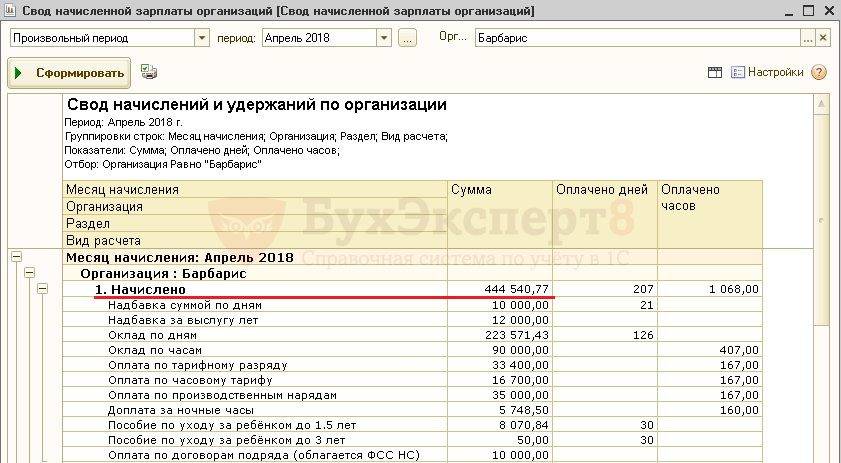

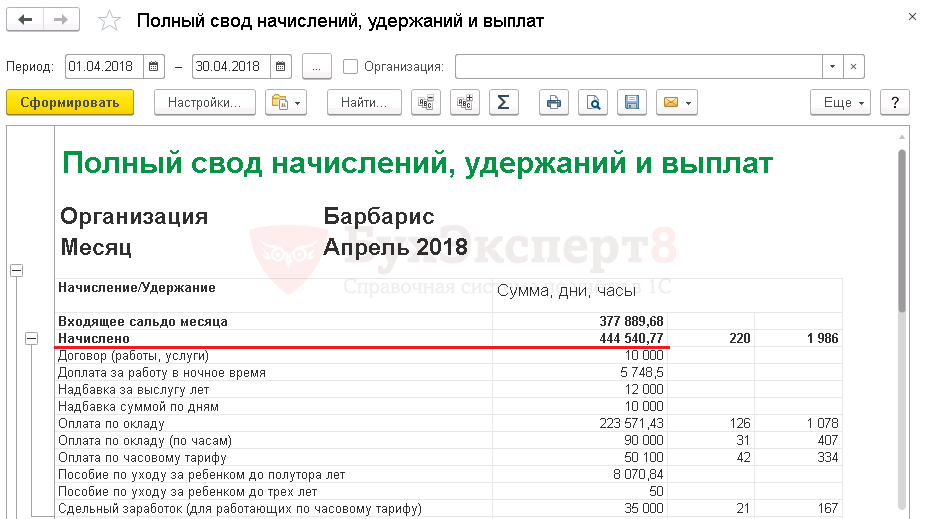

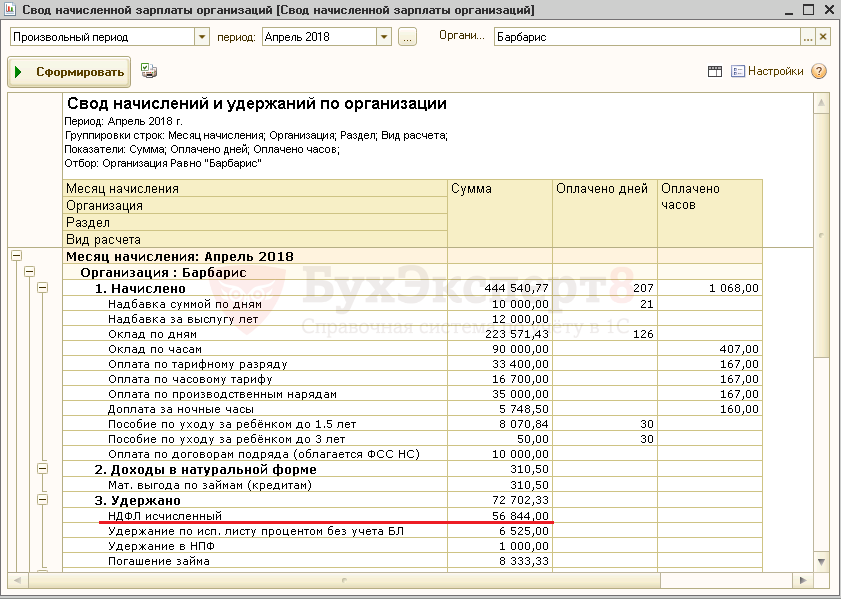

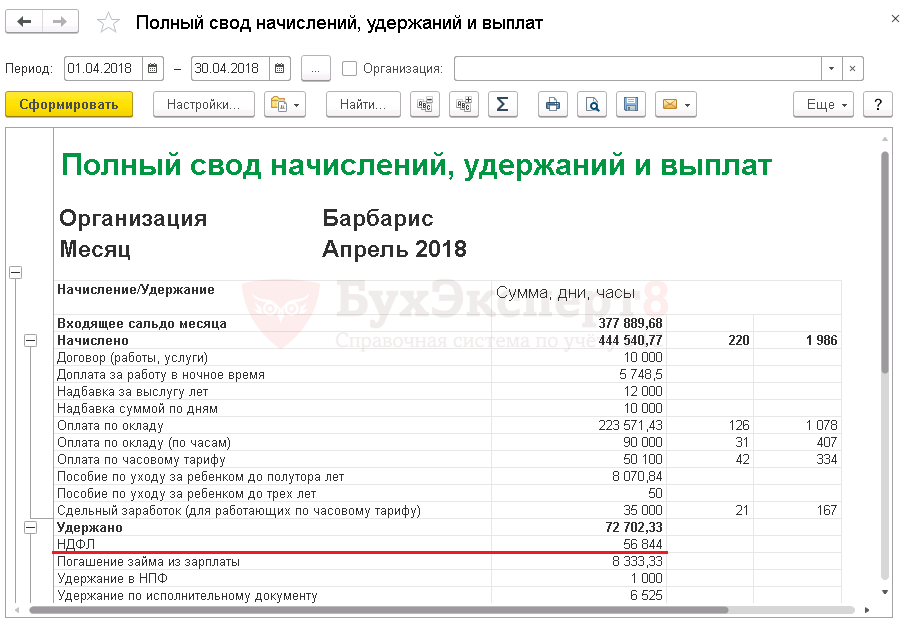

Для проверки расчета сразу по всем сотрудникам удобно воспользоваться зарплатными отчетами (предварительно следует провести документы начисления зарплаты). В ЗУП 3 это отчет Полный свод начислений, удержаний и выплат, а в ЗУП 2.5 аналогичный отчет, который называется Свод начисленной зарплаты.

Следует добиться того, чтобы итоговая сумма начислений (соответственно и суммы по каждому начислению) совпадали в обеих программах.

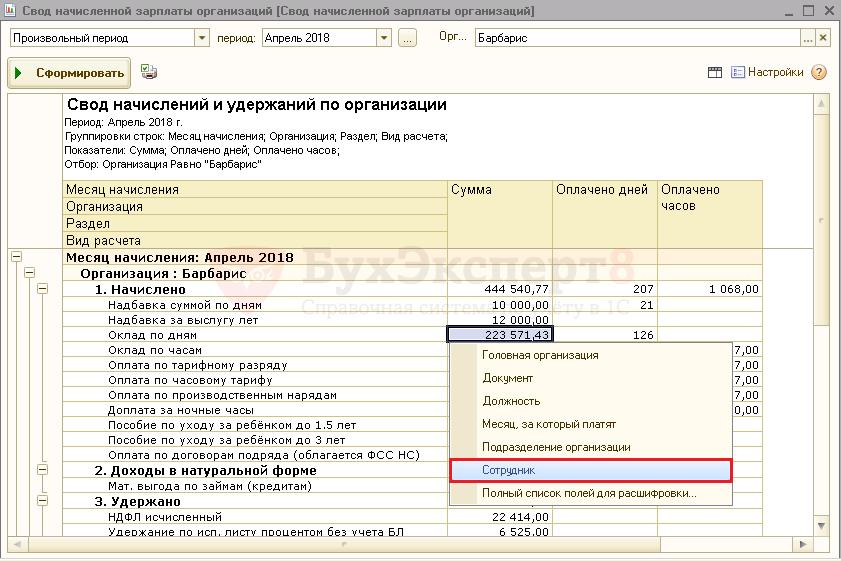

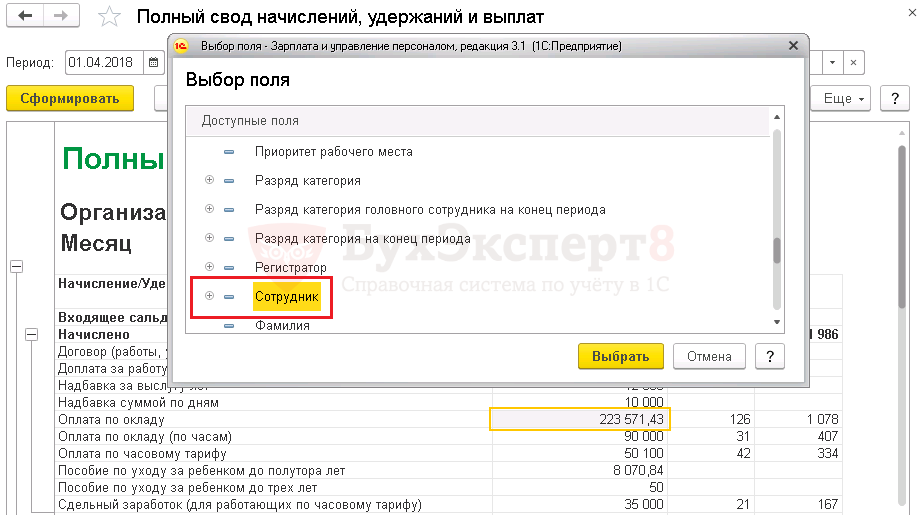

В случае, если по какому-то виду расчета в этом отчете обнаружено расхождение, есть возможность расшифровать эту сводную сумму в разрезе сотрудников и выяснить по какому именно сотруднику происходит неправильный расчет. Для этого следует двойным щелчком мыши нажать на ячейку с суммой, которую хотим расшифровать, и в открывшемся контекстном меню выбрать расшифровку по сотруднику.

Так же для сверки расчетов можно воспользоваться и другими отчетами программы: Расчетная ведомость (ЗУП 2.5) и Анализ зарплаты по сотрудникам (ЗУП 3). Возможно эти отчеты будут более удобными.

Если выявлены расхождения в расчетах по сотрудникам между ЗУП 3 и ЗУП 2.5, то может потребоваться корректировка следующих сведений:

- Документ Начальная штатная расстановка – именно в этот документ при «рекомендованном» переносе загружаются сведения о плановых начислениях сотрудников и их графике. В случае «полного» переноса аналогичные данные содержаться в документах кадрового учета (Прием на работу, Увольнение, Кадровый перевод);

- Настройки видов начисления – справочник Начисления;

- Настройки расчета зарплаты (Настройка – Расчет зарплаты), кадрового учета (Настройка – Кадровый учет) и настройки учетной политики (Настройка – Организации – вкладка Учетная политика и другие настройки);

- Справочник Графики работы.

Безусловно для быстрого выявления причин несостыковок в расчетах, следует довольно хорошо знать местонахождение и принципы учета в ЗУП 3. Именно поэтому настоятельно рекомендуется изучить хотя бы основной функционал этой программы: курс по ЗУП 3.

Рассмотрим на примере выявление и устранение подобных ситуаций после переноса данных из ЗУП 2.5 в ЗУП 3.

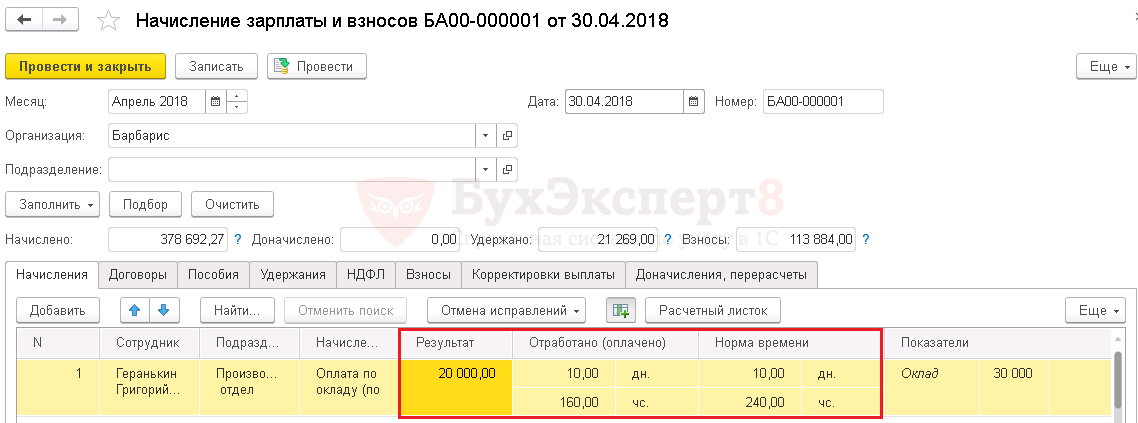

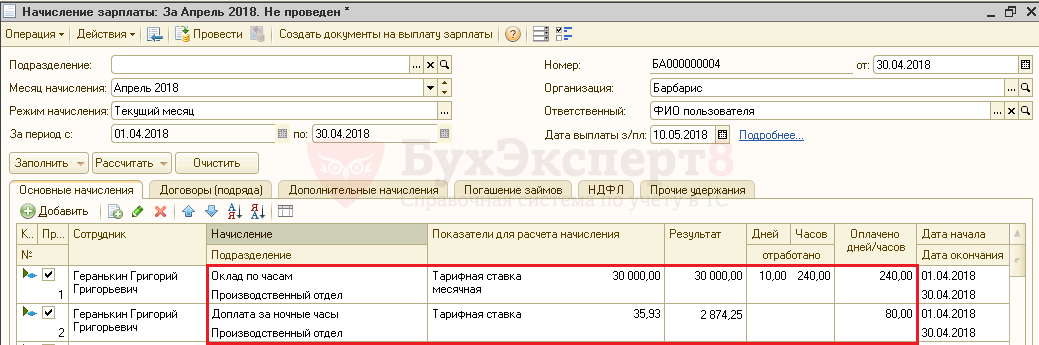

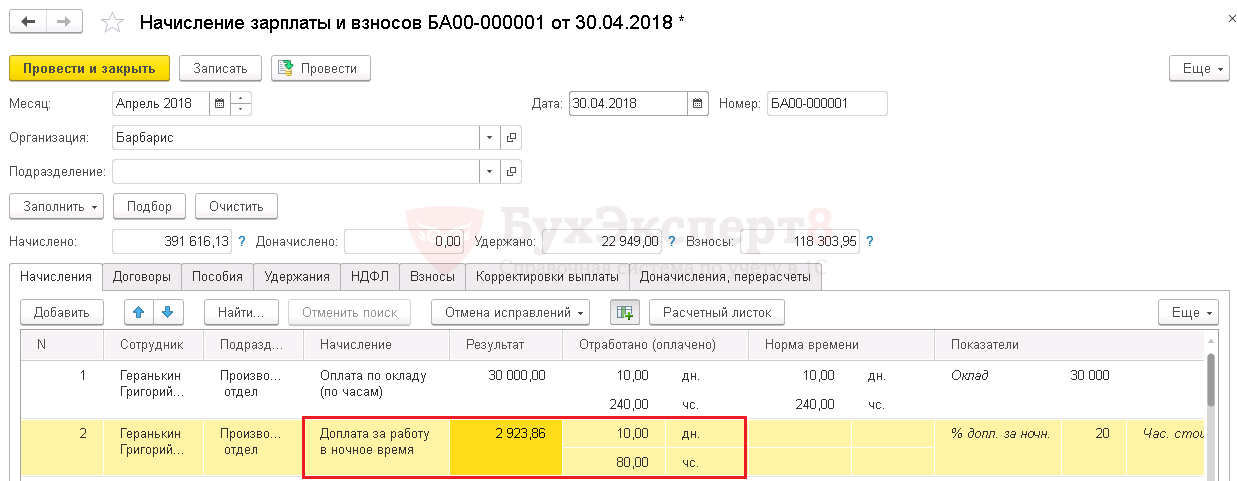

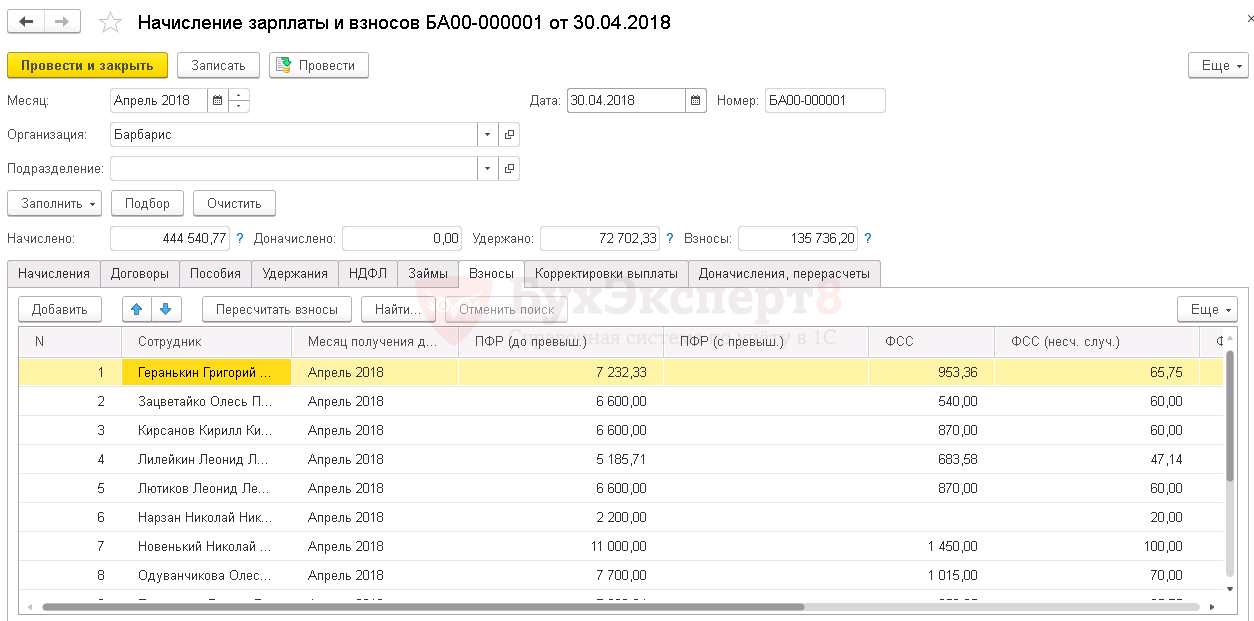

Перенос данных выполнен на апрель 2018 года. При расчете зарплаты за апрель в ЗУП 3 расчет сотрудника Геранькина отличается от расчета этого же сотрудника в ЗУП 2.5.

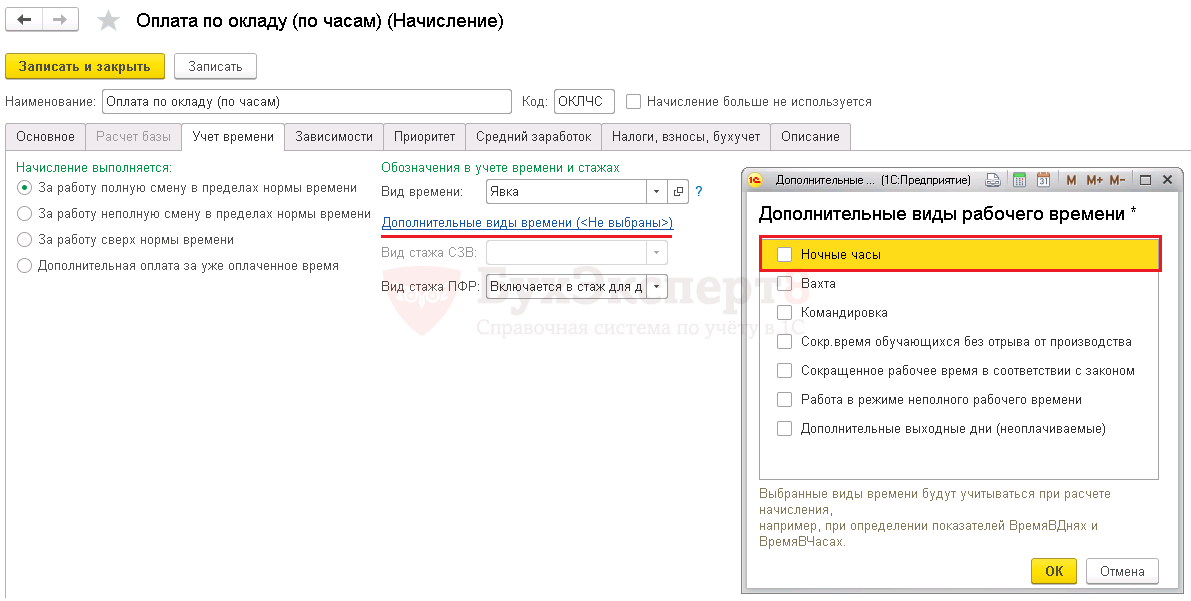

Здесь видно, что в расчете оклада по часам не учитываются отработанные ночные часы, поэтому следует проверить настройки данного вида начисления на вкладке Учет времени. На этой вкладке у данного вида начисления действительно следует добавить в качестве дополнительного вида времени Ночные часы.

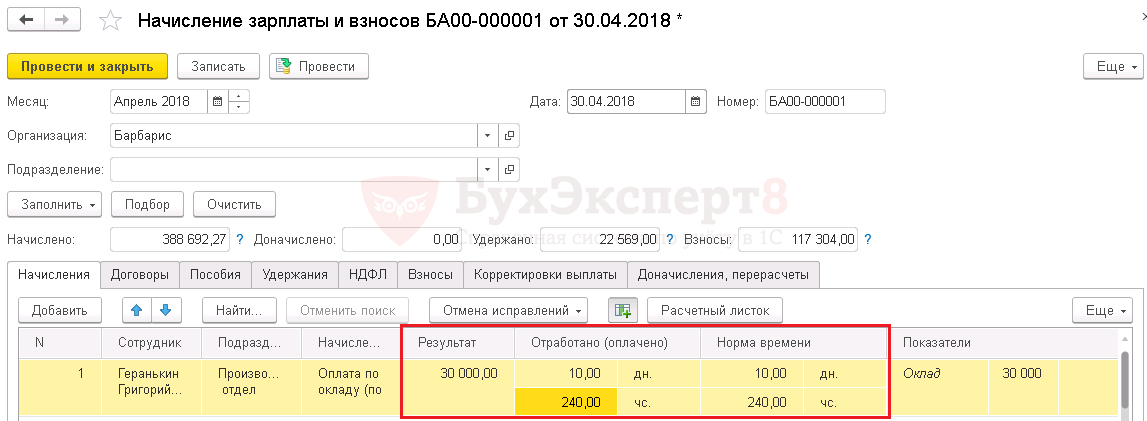

После этого в расчет Оплаты по окладу (по часам) будут входить и ночные часы.

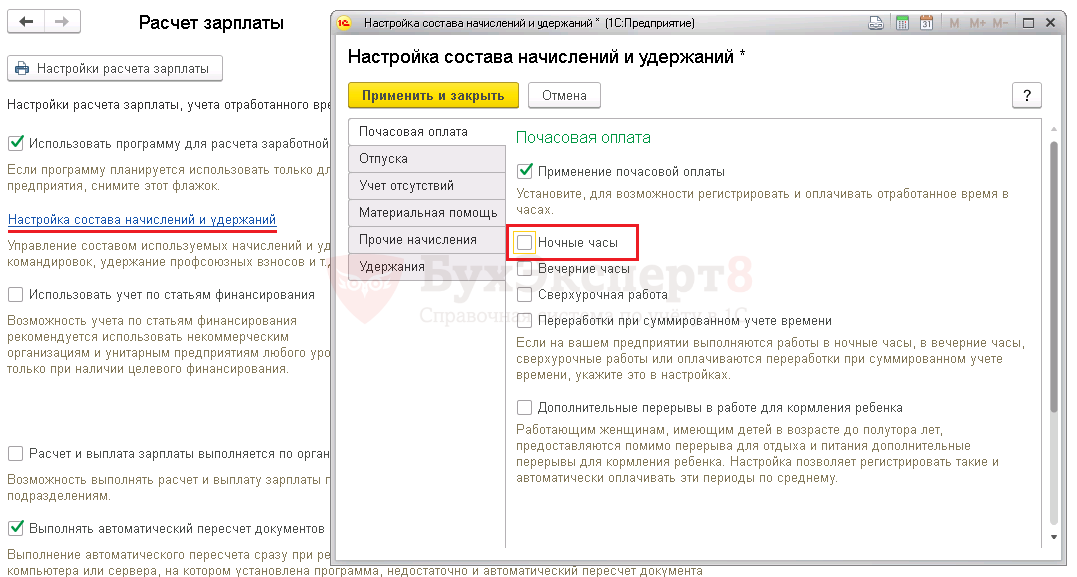

Кроме этого в ЗУП 3 почему-то не рассчитывается доплата за работу в ночное время. Поскольку сами ночные часы у сотрудника при расчете учитываются (это видно из расчета основного вида начисления – Оплата по окладу (по часам)), то ошибка вероятно кроется в настройках расчета зарплаты. И действительно открыв настройки (Настройка – Расчет зарплаты – Настройка состава начислений и удержаний) видно, что флажок Ночные часы не установлен.

После установки флажка и пересчета зарплаты сотрудника, появится расчет доплаты за работу в ночное время.

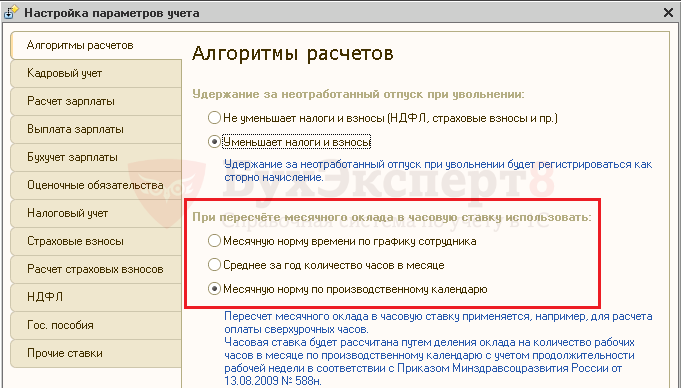

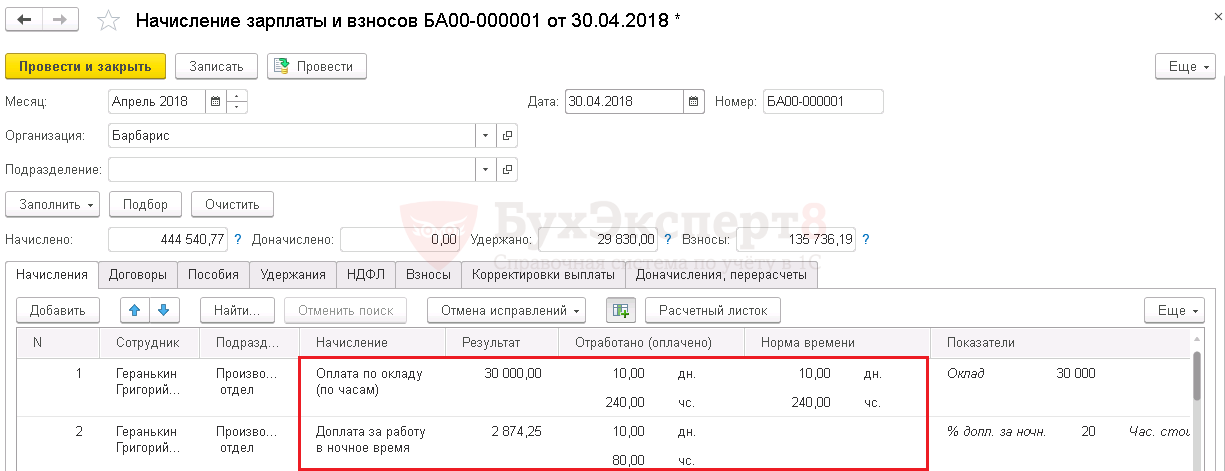

Однако и это ещё не всё. Расчет доплаты произошел, но начисленная сумма в ЗУП 3 отличается от расчета в ЗУП 2.5. В данном случае сложность кроется в том, что в программах выбран разный алгоритм пересчета месячного оклада в часовую тарифную ставку.

В ЗУП 3 следует выбрать тот же способ пересчета, что и в 2.5, тогда расчет в программах сойдется.

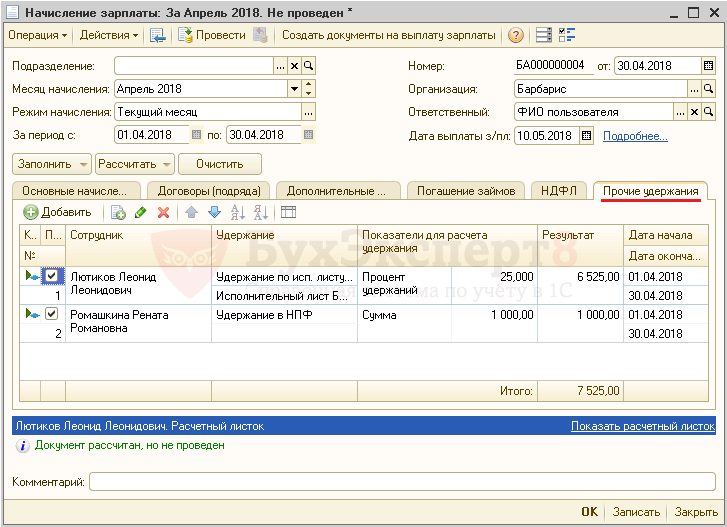

Плановые удержания

Проверить расчет плановых удержаний можно также, рассчитав документы Начисление зарплаты и взносов в ЗУП 3 и документ Начисление зарплаты в ЗУП 2.5 за месяц начала эксплуатации.

Сведения о плановых удержаниях и при «рекомендованном», и при «полном» переносе загружаются непосредственно в учетные документы (журнал документов Алименты и другие удержания) поэтому, если в ЗУП 3 расчет удержаний отличается от расчета в 2.5, то именно в этом журнале документов необходимо корректировать сведения о плановых удержаниях.

Так же как и в случае проверки расчета плановых начислений, можно воспользоваться зарплатными отчетами: Полный свод начислений, удержаний и выплат (ЗУП 3) и Свод начисленной зарплаты (ЗУП 2.5)

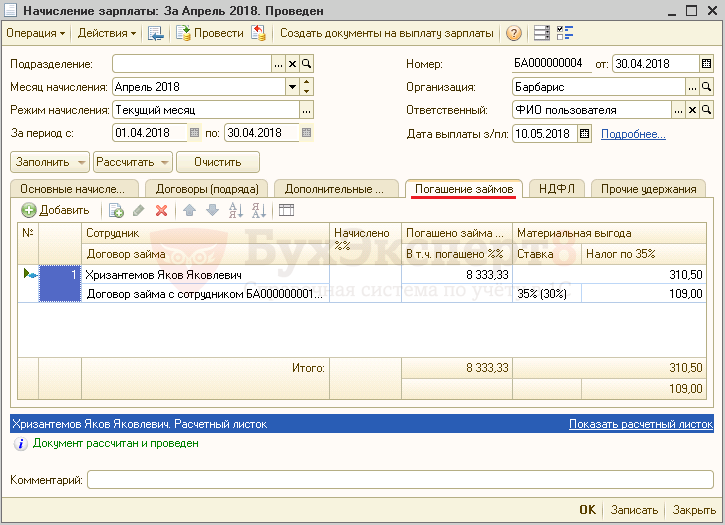

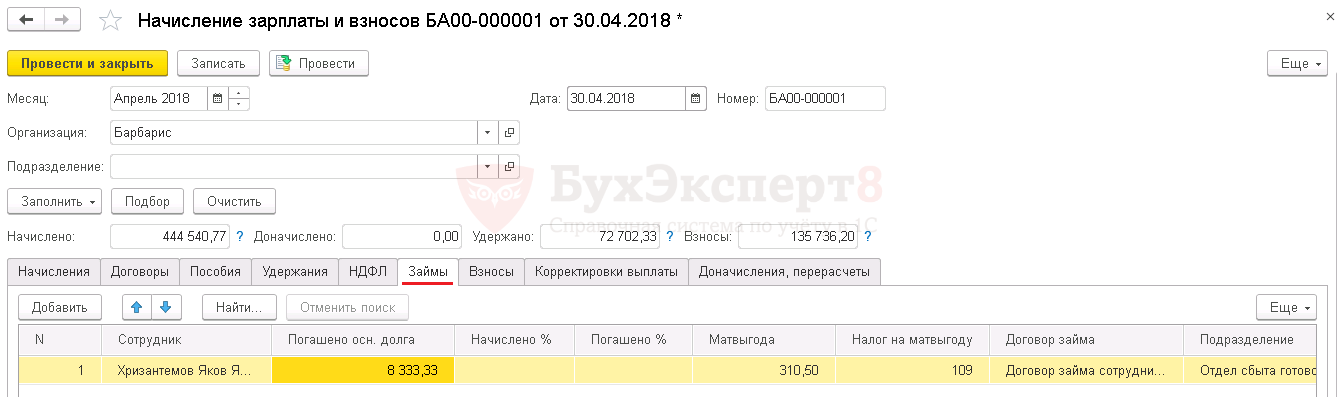

Проверка расчета займов сотрудникам

Проверку расчета по займам с сотрудниками можно выполнить непосредственным расчетом в документах Начисление зарплаты (ЗУП 2.5) и Начисление зарплаты и взносов (ЗУП 3). При переносе на 01.04.2018 выполнить расчет зарплаты за апрель в ЗУП 2.5 и в ЗУП 3.

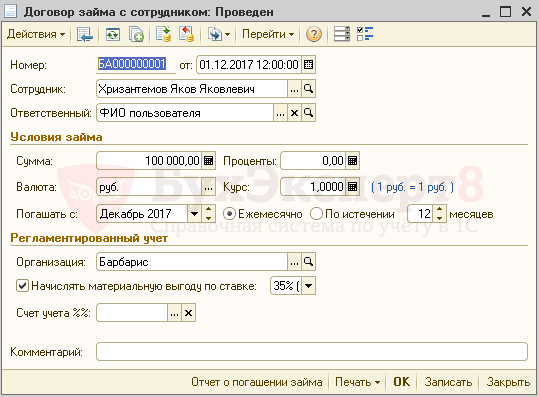

Стоит учитывать, что при «рекомендованном» переносе данные для расчета по займам в ЗУП 3 не переносятся. Их следует внести вручную в документ Договор займа сотруднику (Зарплата – См. также – Займы сотрудникам). Рассмотрим на примере, как это делается.

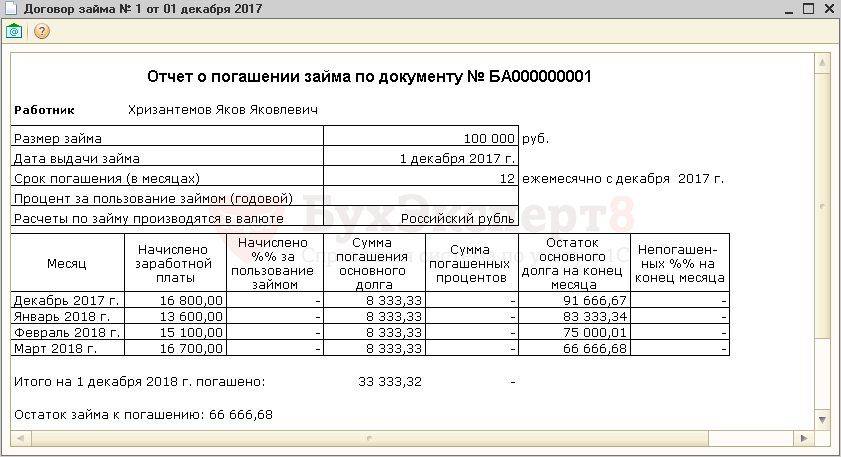

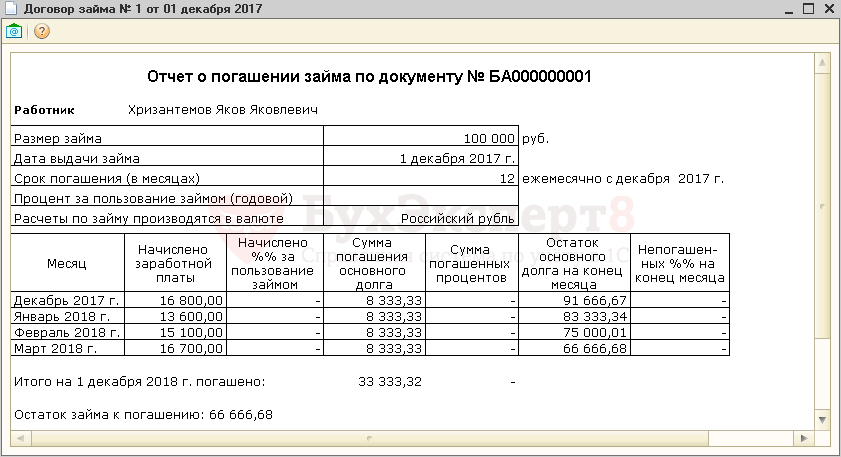

В ЗУП 2.5 сотруднику 01.12.2017 был оформлен договор и выдан займа на 100 000 руб. сроком на 12 месяцев.

На момент переноса данных в ЗУП 3 основной долг был погашен в размере 33 333,32 руб. Эту сумму можно увидеть в ЗУП 2.5 в печатной форме Отчет о погашении займа, которая присутствует в составе документа Договор займа с сотрудником.

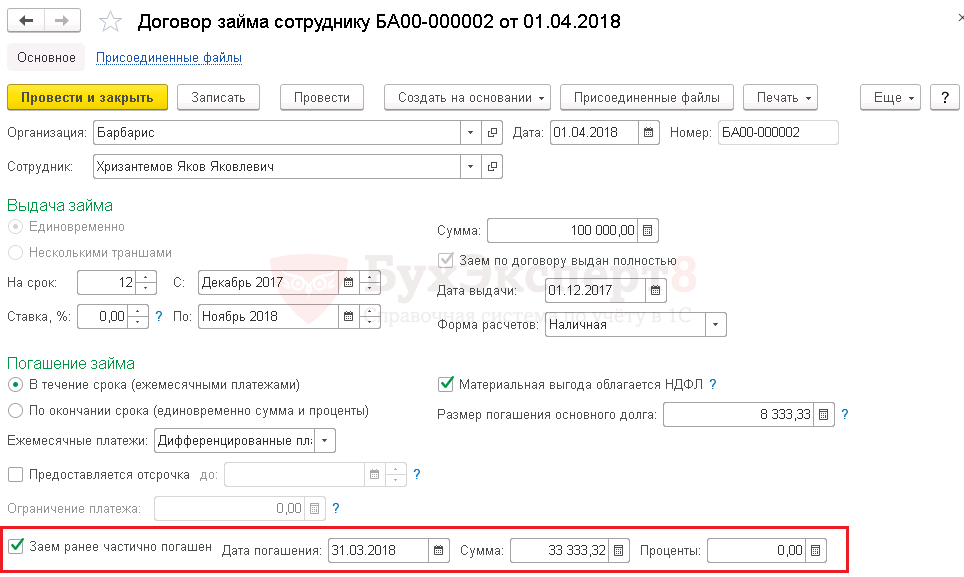

В ЗУП 3 для такого сотрудника следует внести документ Договор займа сотруднику (Зарплата – См. также – Займы сотрудникам), в котором сведения о выданном 01.12.2017 года займе в размере 100 000 руб. на срок 12 месяцев. Здесь же необходимо установить флажок Заем ранее частично погашен и ввести сумму, погашенную на момент переноса данных – 33 333,32 руб.

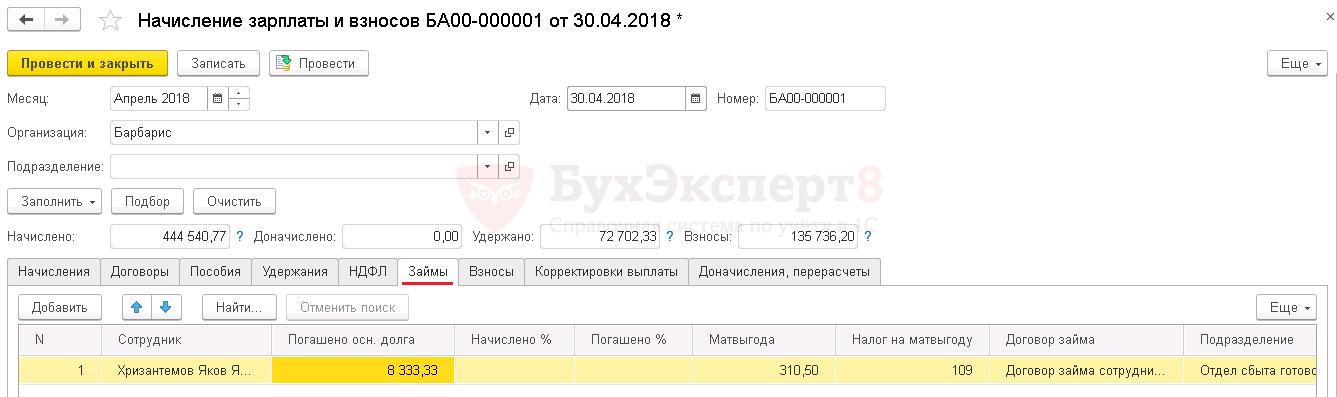

После этого при расчете зарплаты за апрель и за последующие месяца в документе Начисление зарплаты и взносов будет рассчитываться сумма погашения займа, а также мат. выгода и НДФЛ с мат. выгоды.

При «полном» переносе данных сведения для расчета по займам переносятся. При необходимости эти сведения можно отредактировать непосредственно в документе Договор займа сотруднику, а также в документе Перенос данных с кодом ЗС, в котором хранятся сведения об истории погашения по займу.

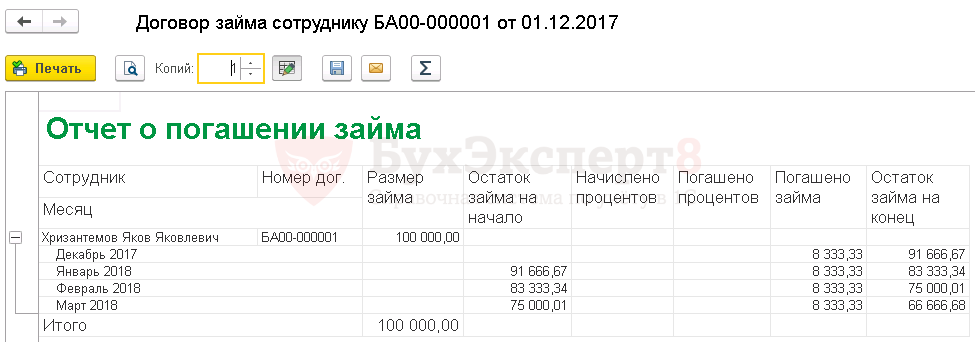

При этом проверить перенесенную историю погашения по займам в ЗУП 3 удобно с помощью печатной формы Отчет о погашении займа, которая присутствует в составе документа Договор займа сотруднику.

Аналогичная форма присутствует и в ЗУП 2.5 в составе документа Договор займа с сотрудником.

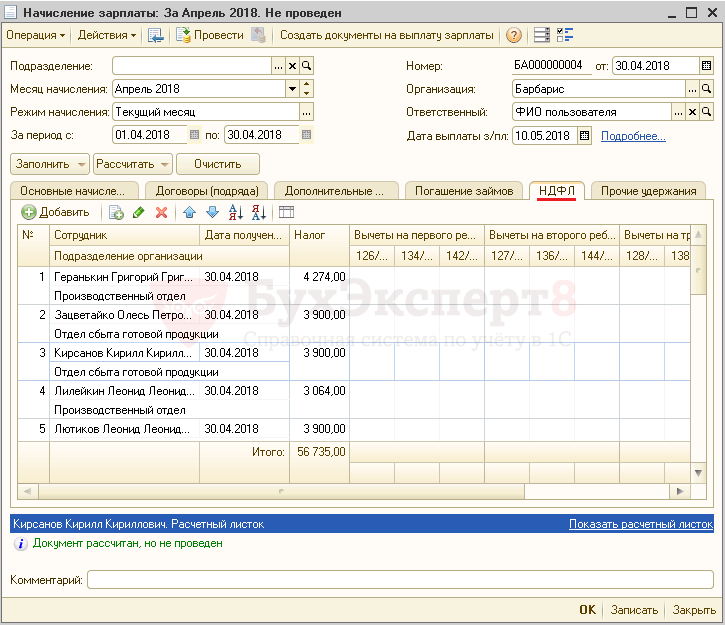

Проверка расчета НДФЛ

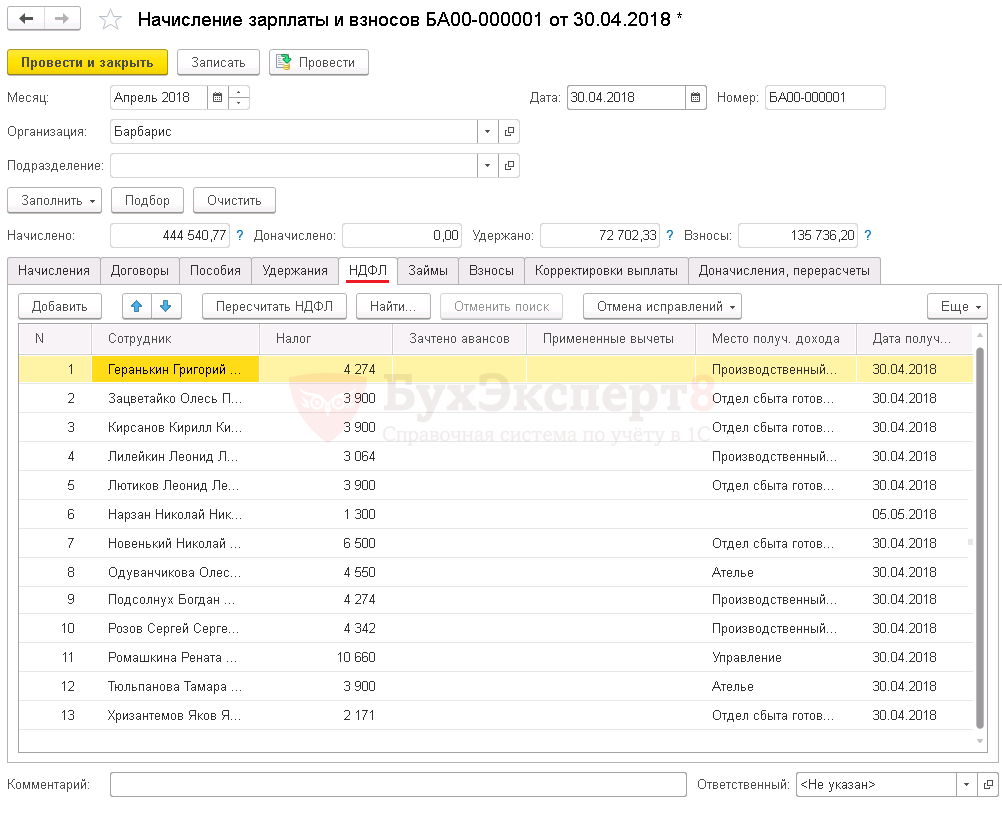

Проверку расчета НДФЛ так же можно выполнить расчетом в документах Начисление зарплаты (ЗУП 2.5) и Начисление зарплаты и взносов (ЗУП 3).

Для сводной проверки данных по исчисленному НДФЛ необходимо провести документы и воспользоваться, например, отчетами Полный свод начислений, удержаний и выплат в ЗУП 3 и Свод начисленной зарплаты в ЗУП 2.5.

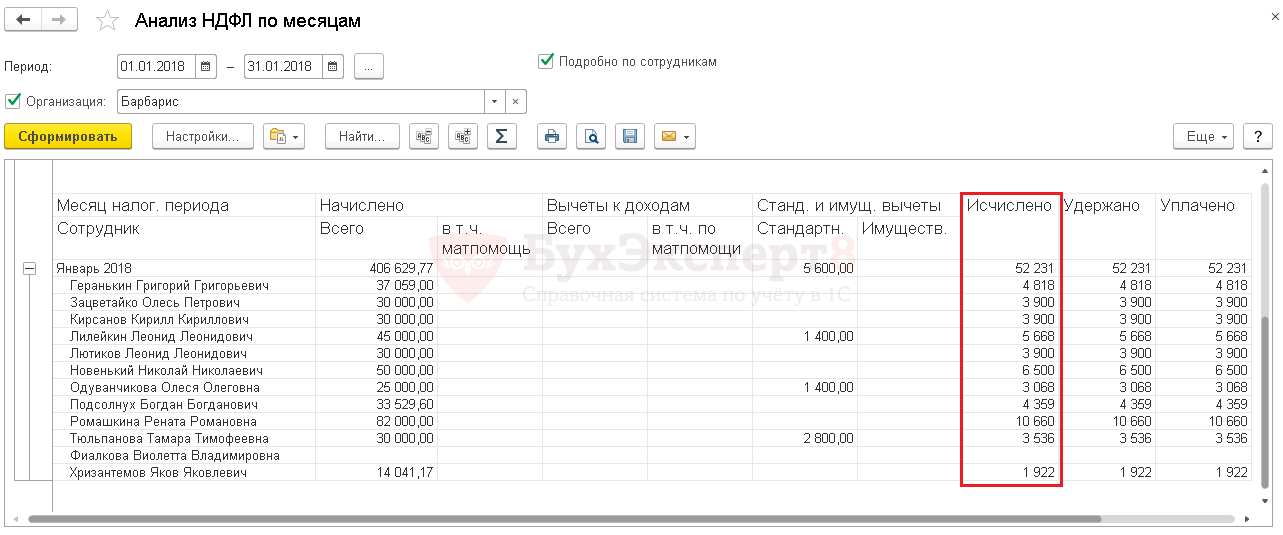

Так же проверить соответствие расчета НДФЛ можно и в других отчетах:

- Расчетная ведомость (ЗУП 2.5) и Анализ зарплаты по сотрудникам (ЗУП 3);

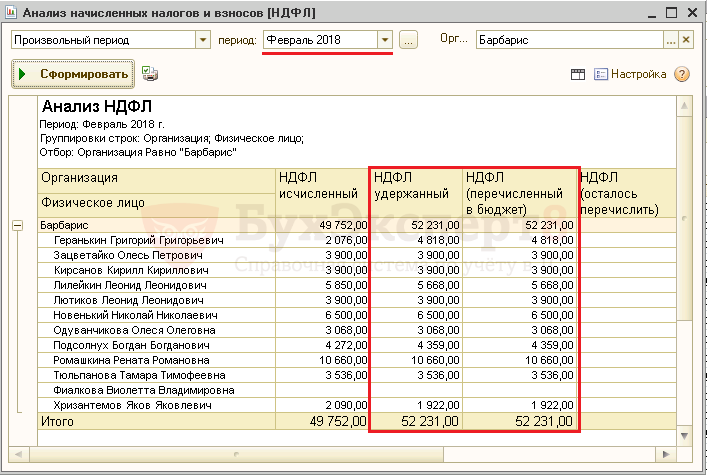

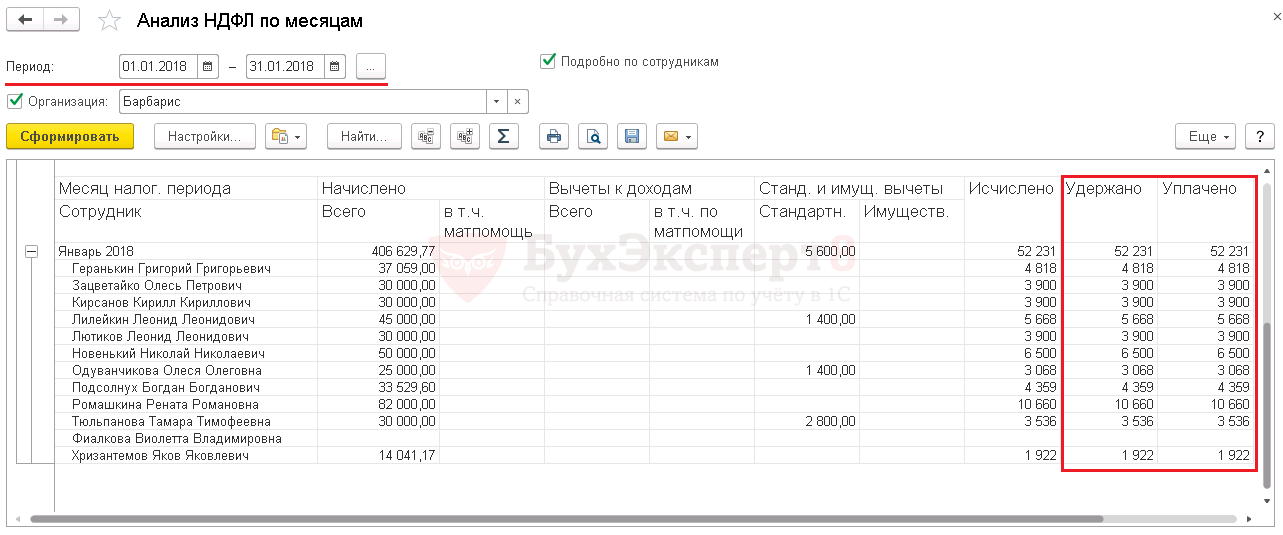

- Анализ начисленных налогов и взносов (ЗУП 2.5) и Анализ НДФЛ по месяцам (ЗУП 3).

В случае обнаружения неточностей в расчете НДФЛ, следует проверить правильность данных, влияющих на расчет НДФЛ:

- Справочник Сотрудники – вкладка Налог на доходы формы справочника, на которой можно отредактировать сведения о статусе налогоплательщика, о вычетах, уведомления на авансовые платежи по патентам и сведения о доходах сотрудников с предыдущих мест работы (влияет на учет взносов).

- Справочник Начисления (вкладка Налоги, взносы, бухучет) – проверить настройку обложения НДФЛ (флажок), а также код дохода.

- Документ Перенос данных с кодом НДФЛ – содержит сведения об исчисленном НДФЛ за период до начала эксплуатации в ЗУП 3 (ошибки в переносе этих сведений влияют на текущий расчет). Можно проверить, используя отчеты Анализ начисленных налогов и взносов (ЗУП 2.5) и Анализ НДФЛ по месяцам (ЗУП 3).

Проверка расчета страховых взносов

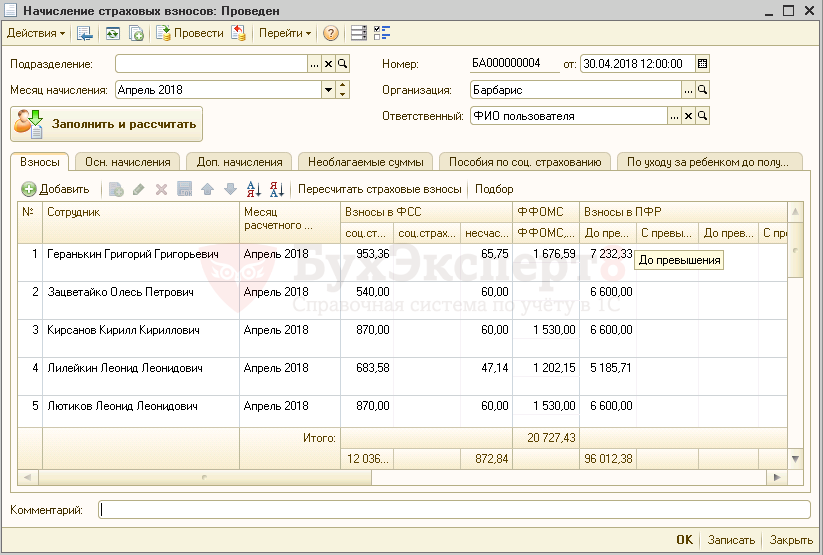

Проверку расчета по страховым взносам можно выполнить расчетом в документах Начисление страховых взносов (ЗУП 2.5) и Начисление зарплаты и взносов (ЗУП 3). При переносе данных, например, на 01.04.2018 расчет следует выполнить за первый месяц эксплуатации, т.е. за апрель 2018.

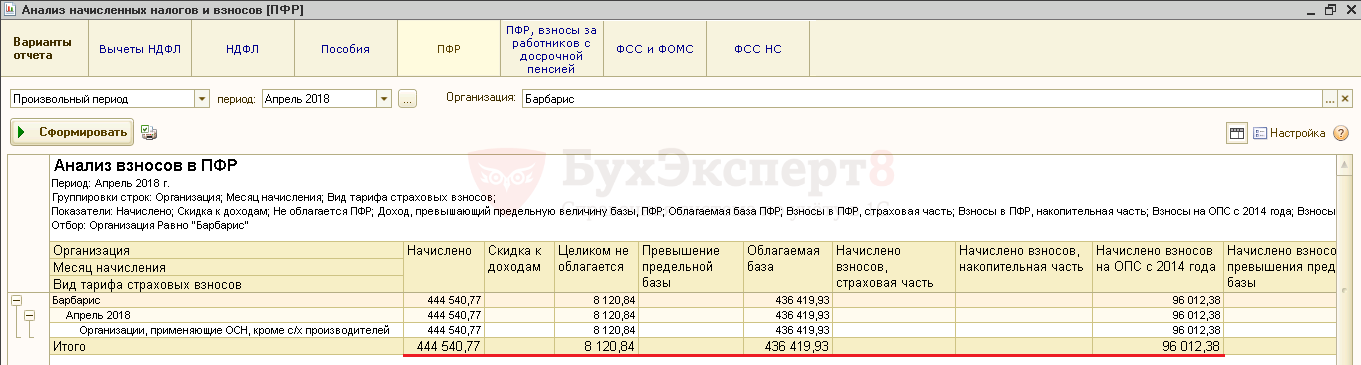

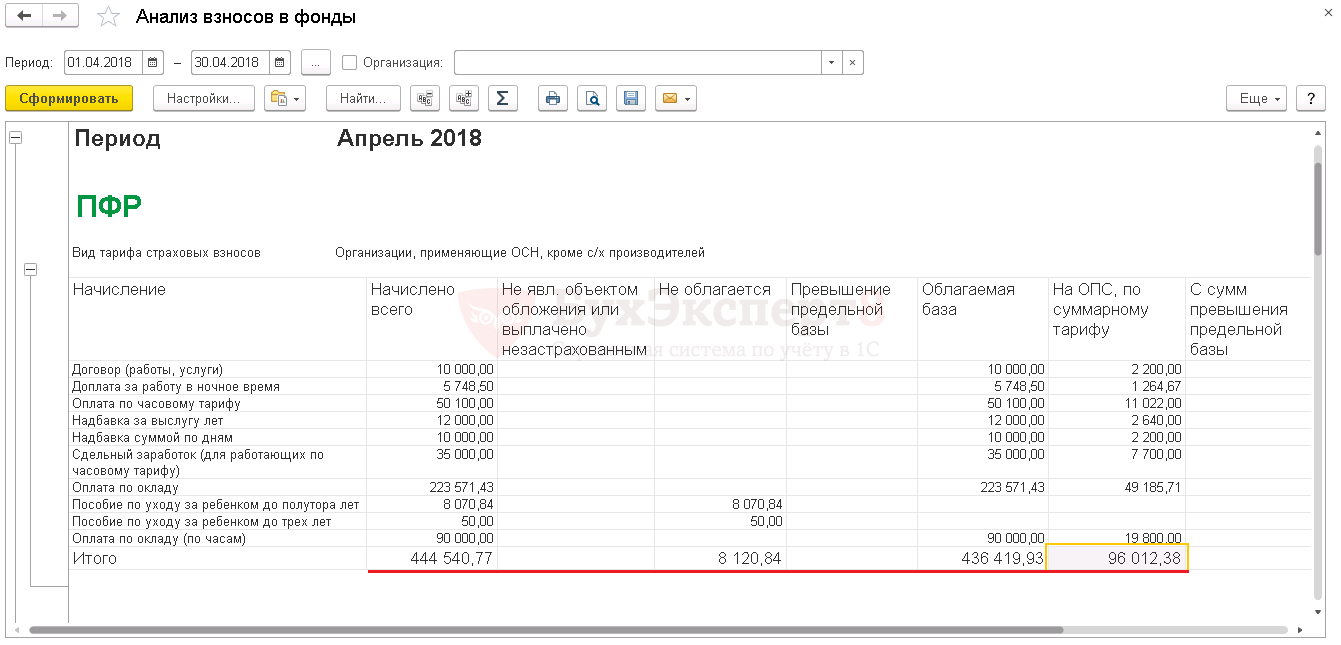

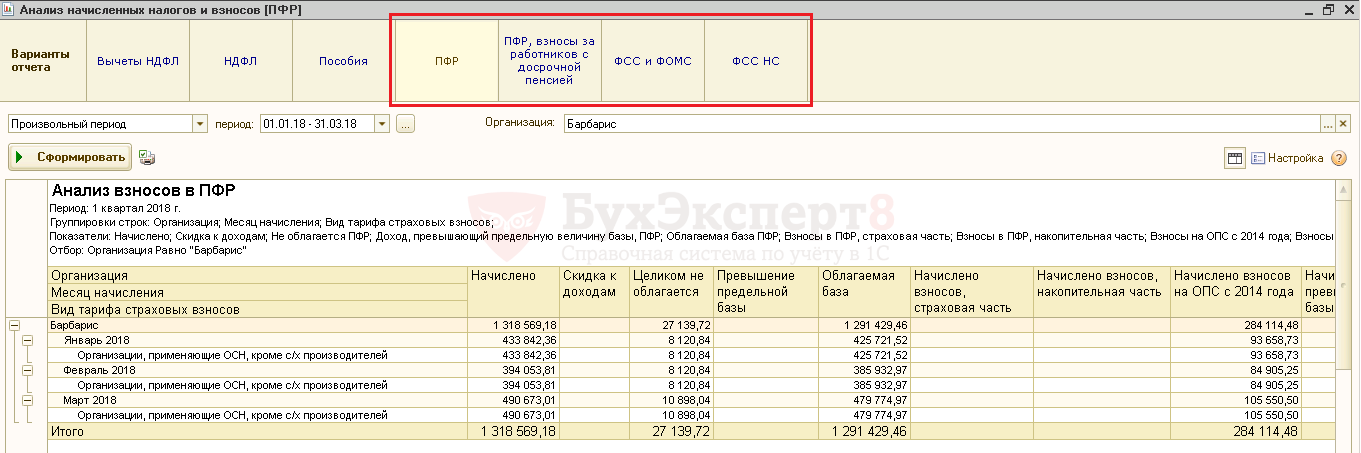

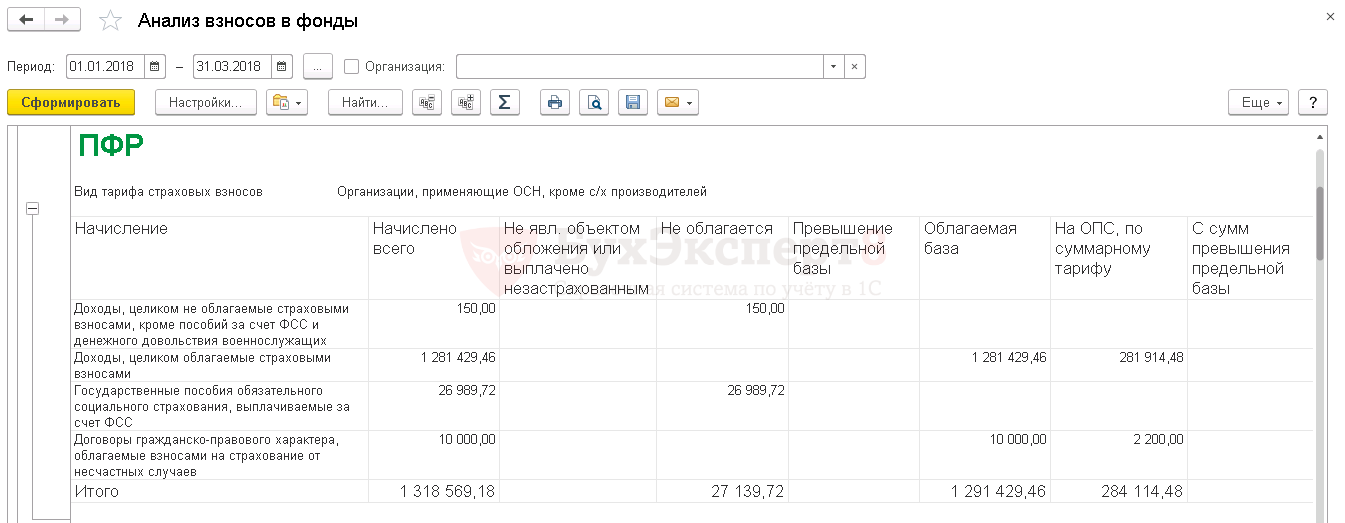

Для проверки сведений по рассчитанным взносам можно воспользоваться следующими отчетами: в ЗУП 2.5 Анализ начисленных налогов и взносов (Налоги - Отчеты) и Анализ взносов в фонды в ЗУП 3 (Налоги и взносы – Отчеты по налогам и взносам).

Стоит иметь в виду, что в ЗУП 3 данные по взносам ПФР, ФСС, ФСС_НС и ФОМС формируются вместе в одной форме отчета (напомним, что в ЗУП 2.5 необходимо выбирать соответствующие варианты отчета в шапке формы отчета).

В случае обнаружения неточностей в расчете страховых взносов следует проверить правильность данных, влияющие на расчет взносов:

- Справочник Сотрудники – вкладка Страхование формы справочника, на которой можно отредактировать сведения о статусе застрахованного лица, инвалидности и льготах;

- Справочник Организации (Учетная политика и другие настройки – Учетная политика) – здесь настраивается вид тарифа для организации, ставка ФСС НС, а также возможность учета сотрудников различных категорий (с правом досрочного выхода на пенсию, фармацевтов, членов летных экипажей и т.п.);

- Справочник Начисления (вкладка Налоги, взносы, бухучет) – проверить указанный вид дохода. Этот реквизит влияет на обложение сумм, начисленных по данному виду начисления;

- Документ Перенос данных с кодом СВ – содержит сведения об исчисленных взносах и учтенных доходах за период до начала эксплуатации в ЗУП 3 (ошибки в переносе этих сведений могут влиять на текущий расчет).

Остатки по взаиморасчетам

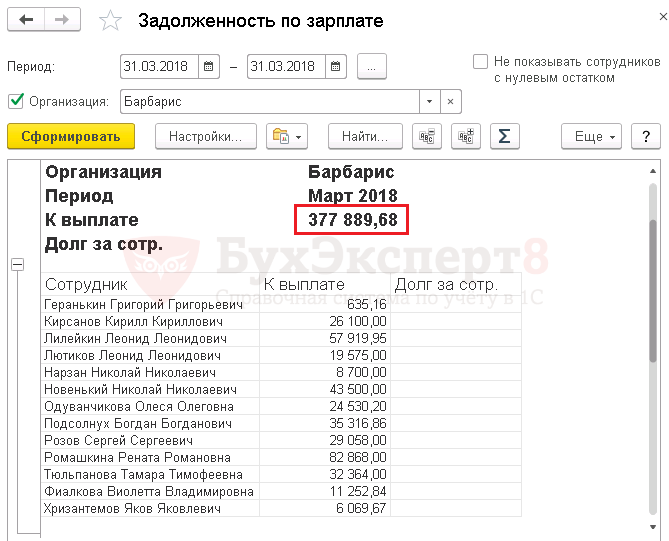

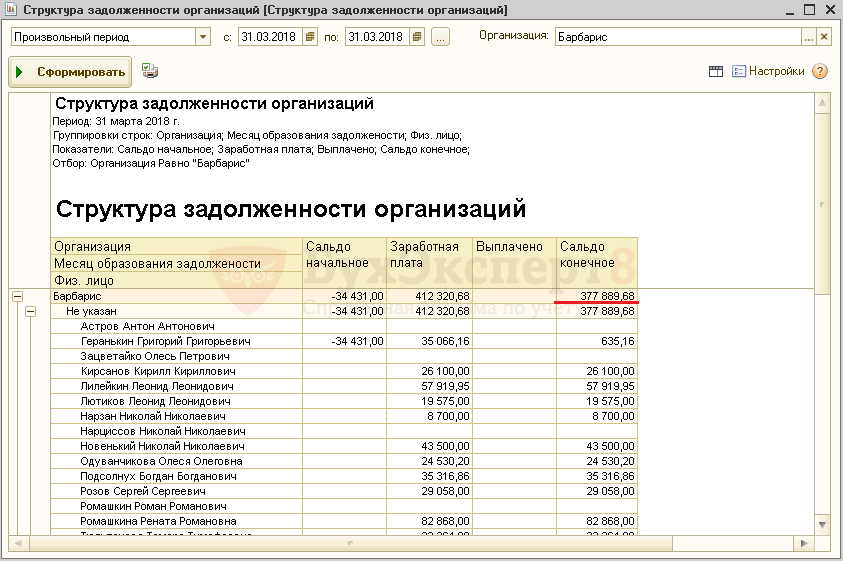

Проверить перенесенные остатки по взаиморасчетам можно с помощью специализированных отчетов Задолженность по зарплате (ЗУП 3) и Структура задолженности организации (ЗУП 2.5). В идеальном случае перенесенный остаток должен сойтись. Например, при переносе данных на апрель 2018 года следует сформировать эти отчеты на 31.03.2018.

В случае, если задолженность перенесена неверно, то исправить её можно либо в документе Начальная задолженность по зарплате (для «рекомендованного переноса»), либо непосредственно в регистрах учета взаиморасчетов, через документ Перенос данных (в случае «полного» переноса). Учет расчетов с сотрудниками происходит на следующих регистрах:

- Зарплата к выплате – на основании остатков в этом регистре формируется сумма для заполнения документов Ведомость…;

- Взаиморасчеты с сотрудниками – по остаткам в этом регистре формируется "зарплатное сальдо" по взаиморасчетам с сотрудниками в зарплатных отчетах ЗУП.

- Бухгалтерские взаиморасчеты с сотрудниками – по остаткам в этом регистре формируется "бухгалтерское сальдо" по взаиморасчетам с сотрудниками в зарплатных отчетах ЗУП.

Подробно об отражении в зарплатных отчетах "бухгалтерского" или "зарплатного" сальдо - см. в наших публикациях:

Стоит иметь в виду, что движения «приход» увеличивают задолженность перед сотрудником, а «расход» наоборот, отражают факт списания задолженности. Учитывая это, при необходимости следует скорректировать «несуществующие» остатки.

Также остатки по взаиморасчетам могут переносится неверно из-за наличия некоторых особенностей переноса подобных сведений, например, в случае переноса задолженности по сотрудникам работающим по договору ГПХ (более подробно об этом можно почитать в статье Ввод сведений о задолженности по договорам ГПХ после рекомендованного переноса данных из ЗУП 2.5).

Данные для расчета среднего заработка

Для сводной проверки расчета среднего заработка специализированных отчетов ни в ЗУП 2.5, ни в ЗУП 3 не предусмотрено. Поэтому для сверки перенесенных сведений необходимо воспользоваться непосредственно документами, в которых происходит расчет по среднему заработку.

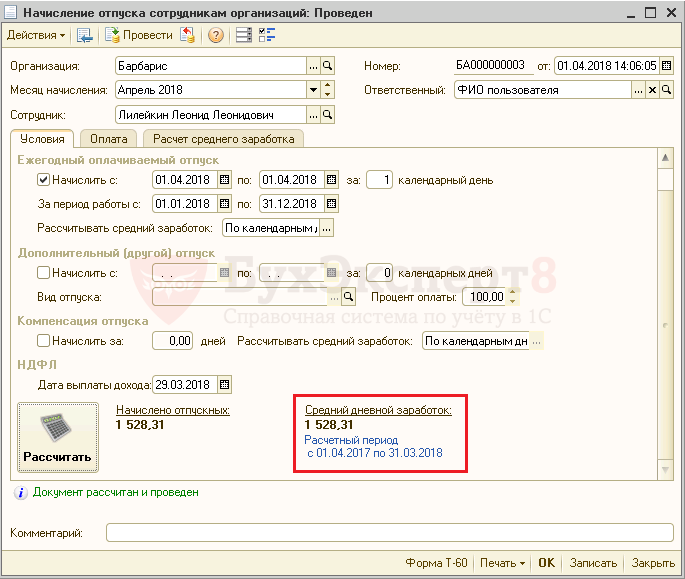

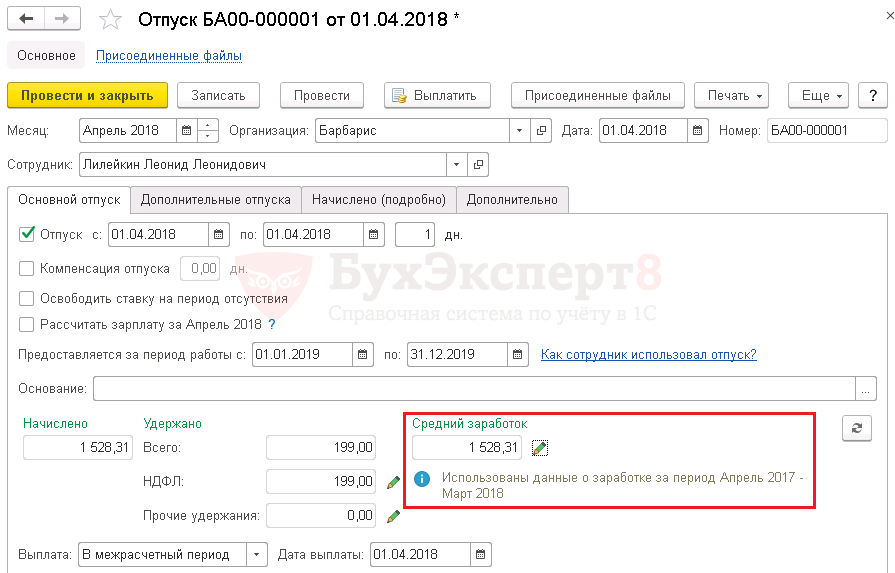

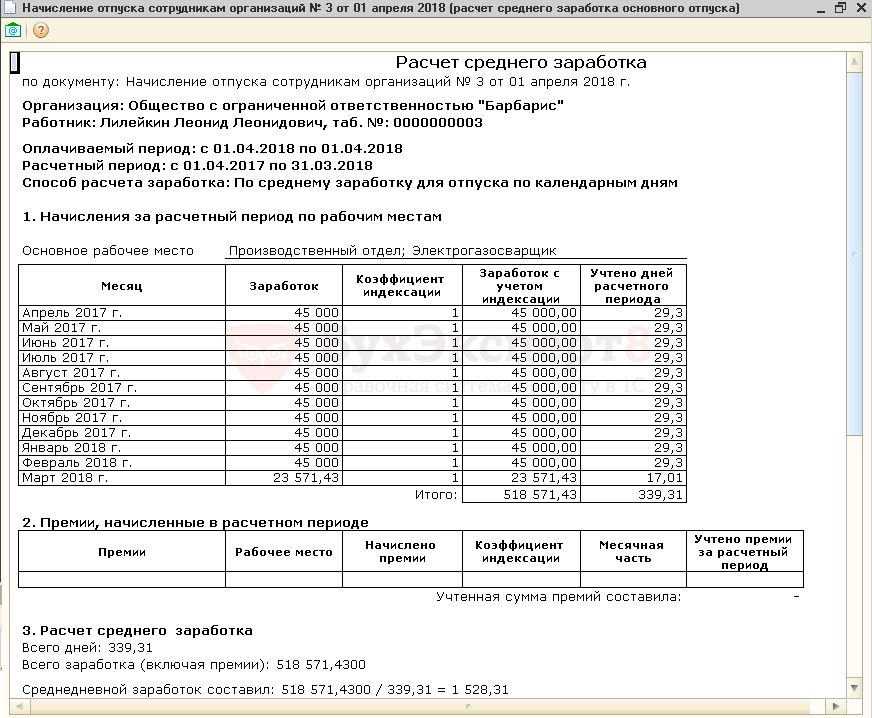

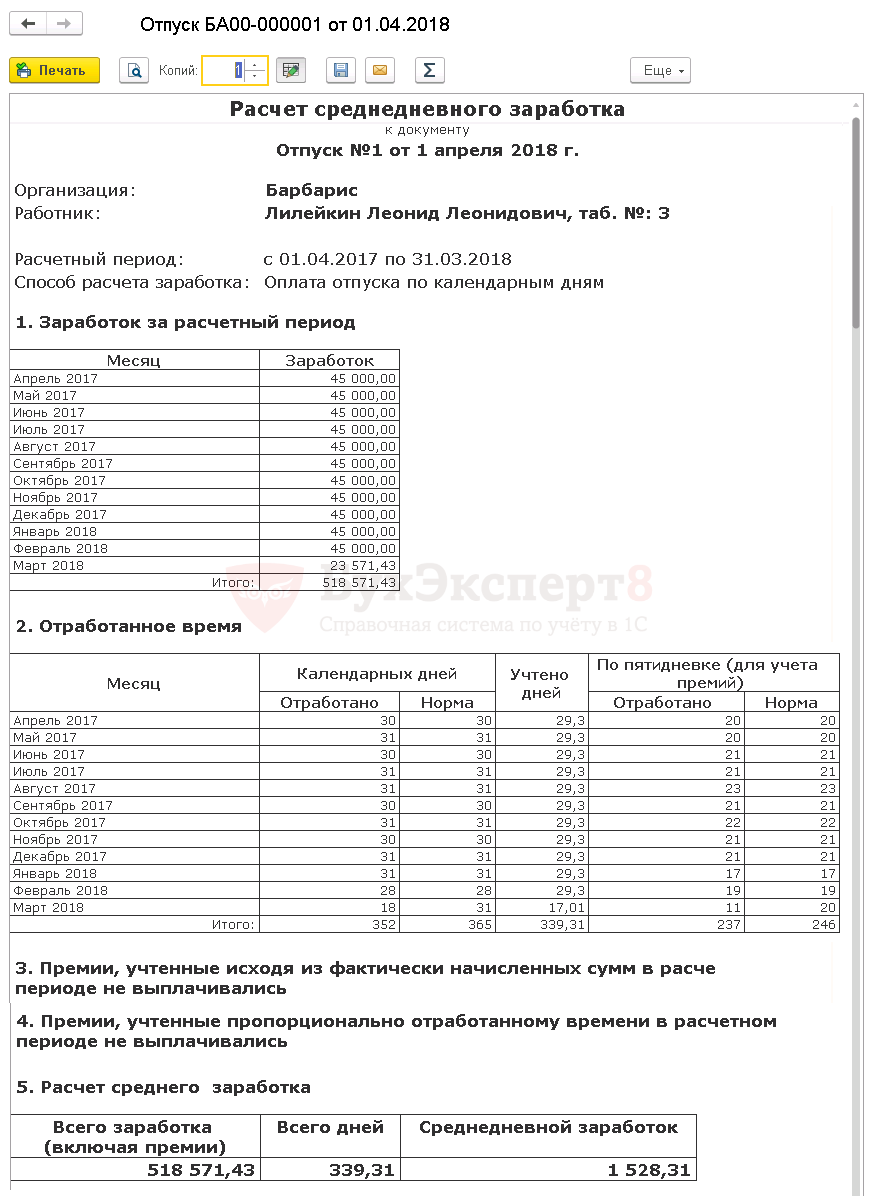

Для проверки расчета общего среднего заработка можно воспользоваться документами Отпуск (ЗУП 3) и Начисление отпуска сотрудникам организации (ЗУП 2.5). Создать два фиктивных (несуществующих) отпуск в ЗУП 2.5 и в ЗУП 3 и поэтапно проверить по сотрудникам расчет среднего в ЗУП 3, на основании расчета в ЗУП 2.5. Например, если месяц начала эксплуатация в ЗУП 3 апрель (перенос выполняется на 01.04), то ввести документы именно за этот месяц (в качестве периода отпуска достаточно указать один день - 01.04). После проверки документы удалить.

Если расчет среднедневного заработка не сошелся, то для выявления месяца, по которому данные оказались перенесены неверно, удобно воспользоваться встроенными отчетами этих документов: Расчет среднего основного отпуска (ЗУП 2.5) и Расчет среднего заработка (ЗУП 3).

Аналогичным образом можно проверить перенесенные данные для пособий, рассчитываемых из среднего заработка: через документы Больничный (ЗУП 3) и Начисление по больничному листу (ЗУП 2.5).

В случае выявления ошибок в перенесенных сведениях о доходах или отработанном времени, которые используются в расчете среднего заработка, выполнить ручную корректировку данных можно в документах Перенос данных:

- В документах с кодом ЗП_СЗО и ЗП_ГП можно отредактировать сведения, используемые для расчета общего среднего заработка (по регистрам накопления Данные о времени для расчета среднего заработка (общий) и Данные о начислениях для расчета среднего заработка (общий));

- В документах с кодом ЗП_СЗ ФСС доступны для редактирования сведения, используемые для расчета пособий (по регистрам накопления Данные страхователей для расчета среднего заработка (ФСС), Данные о начислениях для расчета среднего заработка (ФСС) и регистру сведений Данные о времени для расчета среднего (ФСС)).

Данные учета по страховым взносам до переноса

Для проверки сведений о расчетах по страховым взносам за период до начала эксплуатации в ЗУП 3 можно воспользоваться следующими отчетами: в ЗУП 2.5 Анализ начисленных налогов и взносов (Налоги - Отчеты) и Анализ взносов в фонды в ЗУП 3 (Налоги и взносы – Отчеты по налогам и взносам).

При переносе данных не на начало года (например, на 01.04) проверку следует выполнить и в случае «полного» (сведения о взносах переносятся за весь период с того года, который был указан при переносе), и в случае «рекомендованного» переноса (загружаются сведения за период с начала года до месяца начала эксплуатации).

Стоит иметь в виду, что в ЗУП 3 данные по взносам ПФР, ФСС, ФСС_НС и ФОМС формируются вместе в одной форме отчета (напомним, что в ЗУП 2.5 необходимо выбирать соответствующие варианты отчета в шапке формы отчета).

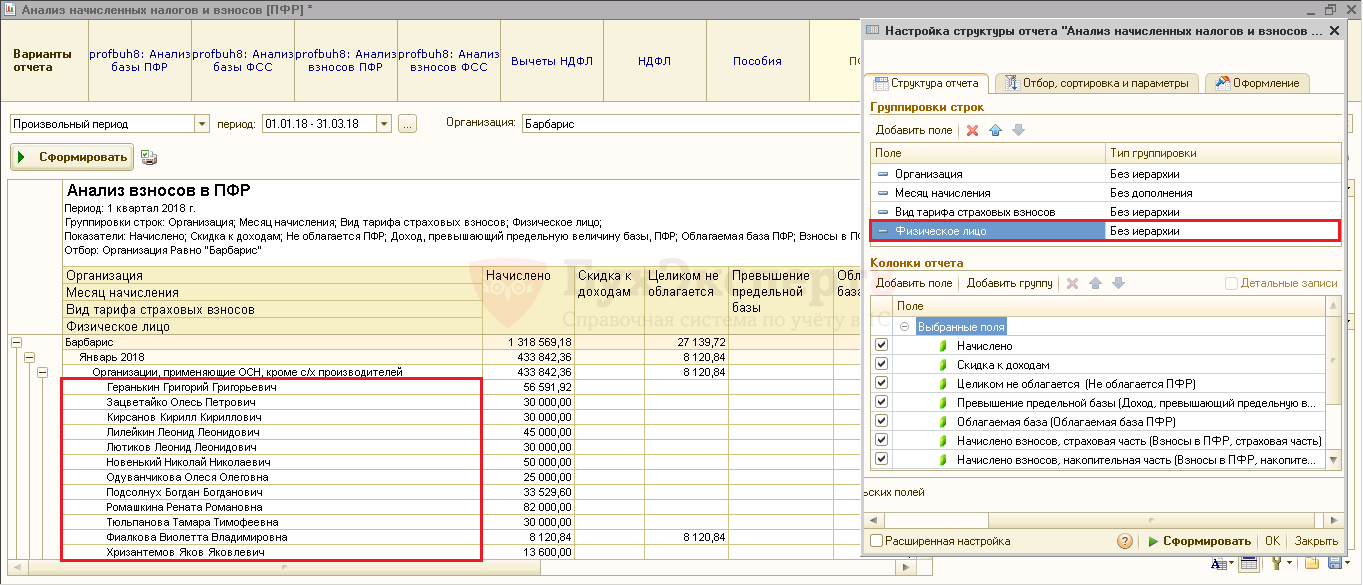

Если итоговые суммы отчетов не сходятся и требуется вычислить физическое лицо и месяц, в котором содержатся ошибочные сведения, то необходимо немного донастроить отчеты. Для более удобной сверки сведений в отчете ЗУП 2.5 в настройках структуры отчета можно добавить группировку по физическим лицам.

А в отчете ЗУП 3 добавить группировку по сотрудникам и группировку по месяцу получения дохода, чтобы привести отчет к тому виду, в котором представлены данные в ЗУП 2.5.

Корректировку сведений при необходимости можно выполнить непосредственно в документе Перенос данных с кодом СВ (в этот документ при переносе и загружаются данные по взносам).

Данные учета по НДФЛ до переноса

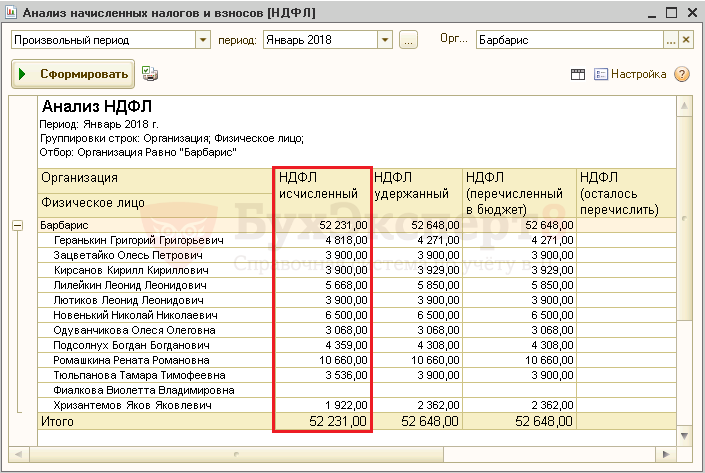

Для проверки сведений о расчетах по НДФЛ за период до начала эксплуатации в ЗУП 3 можно воспользоваться следующими отчетами: в ЗУП 2.5 Анализ начисленных налогов и взносов (Налоги – Отчеты – вид отчета НДФЛ) и Анализ НДФЛ по месяцам в ЗУП 3 (Налоги и взносы – Отчеты по налогам и взносам).

Однако принцип формирования данных в этих отчетах для ЗУП 2.5 и ЗУП 3 несколько отличаются. Рассмотрим на примере.

Перенос выполнен на 01.04.2018. Произведем проверку исчисленного, удержанного и перечисленного НДФЛ за 1 из месяцев до переноса, например, за январь. Сформируем отчеты в ЗУП 2.5, и в ЗУП 3, выбрав месяц январь.

В отчетах видно, что исчисленный НДФЛ сошелся.

При этом удержанный НДФЛ и НДФЛ перечисленный отличается. Дело в том, что в ЗУП 3 при формировании Анализ НДФЛ по месяцам отчета за январь, показывается тот НДФЛ, который удержан за январь, т.е. в отчете мы видим удержанный и перечисленный в феврале НДФЛ за январь. В то время, как в ЗУП 2.5 в отчете Анализ начисленных налогов и взносов удержанный и перечисленный НДФЛ отбирается по дате перечисления, т.е., чтобы увидеть НДФЛ удержанный и перечисленный в феврале за январь, следует сформировать отчет за февраль.

При переносе данных не на начало года (например, на 01.04) проверку следует выполнить и в случае «полного» (сведения по НДФЛ переносятся за весь период с того года, который был указан при переносе), и в случае «рекомендованного» переноса (загружаются сведения за период с начала года до месяца начала эксплуатации).

Корректировку сведений при необходимости можно выполнить непосредственно в документе Перенос данных с кодом НДФЛ (в этот документ при переносе и загружаются данные по НДФЛ за период до начала эксплуатации в ЗУП 3).

Подробное описание двух вариантов переноса данных - см. в наших публикациях:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день!

Где находится отчет Задолженность по зарплате?

Здравствуйте!

Обратите внимание, в комментариях мы не отвечаем на вопросы по программе.

Задайте, пожалуйста, свой вопрос в разделе МОИ ВОПРОСЫ в Личном кабинете здесь: Личный кабинет

Спасибо!