В статье разберем алгоритм расчета налога и заполнения декларации УСН «доходы-расходы» 15% и «доходы» 6% за год в программе 1С Бухгалтерия: 8.3:

- откуда в 1С берется информация для расчета;

- в какой последовательности выполнять операции в 1С;

- что и как проверить в программе и т. д.

Содержание

- Порядок представления декларации

- Подготовка и формирование декларации по УСН в 1С

- Шаг 1. Обновление программы

- Шаг 2. Закрытие периода

- Шаг 3. Проверка настроек

- Шаг 4. Проверка учета отражения операций

- Шаг 5. Проверка учета

- Шаг 6. Проверка начисления авансов

- Шаг 7. Перенос налоговых убытков

- Шаг 8. Закрытие месяца

- Шаг 9. Проверка ОСВ

- Шаг 10. Экспресс-проверка

- Шаг 11. Проверка КУДиР

- Шаг 12. Проверка начисления налога

- Шаг 13. Создание декларации

- Шаг 14. Проверка декларации

- Шаг 15. Контроль состояния расчетов

- Шаг 16. Формирование обязанности по ЕНС и уплата налога в бюджет

- Шаг 17. Закрытие периода

- Шаг 18. Повторная проверка и сохранение ОСВ

Уплата авансовых платежей по налогу за 2023 осуществляется до 25 числа месяца, следующего за истекшим кварталом (п. 6, 7 ст. 346.21 НК РФ):

- не позднее 28 апреля — за 1 квартал,

- не позднее 28 июля — за полугодие,

- не позднее 30 октября (перенос с 28 октября) — за 9 месяцев.

Уплата налога (п. 7 ст. 346.21, п. 1-2 ст. 346.23 НК РФ):

- не позднее 28.03.2024 – для организаций,

- не позднее 02.05.2024 (перенос с 28.04.2024) – для ИП.

Порядок представления декларации

Срок: (п. 7 ст. 6.1, пп. 1 п. 1 ст. 346.23 НК РФ).

- не позднее 25.03.2024 – для организаций,

- не позднее 25.04.2024 – для ИП.

Форма: Налоговая декларация по налогу, уплачиваемому в связи с применением УСН, Приложение 1 к Приказу ФНС от 25.12.2020 N ЕД-7-3/958@.

Кто обязан представлять: организации и ИП — плательщики налога при УСН.

Получите понятные самоучители 2026 по 1С бесплатно:

Куда: в ИФНС по месту:

- нахождения организации;

- жительства ИП.

Налоговый период: год.

Вид:

- электронный (п. 3 ст. 80 НК РФ)

- бумажный (Письмо ФНС от 03.12.2013 N ЕД-4-15/21594)

- Календарь бухгалтера на I квартал 2023 года по сдаче отчетности

- Календарь бухгалтера на II квартал 2024 года

Плательщики УСН с регистрацией в декабре, сдают первую декларацию по УСН за этот же год (Федеральный закон от 29.09.2019 N 325-ФЗ, п. 4 ст. 55 НК РФ, Письмо Минфина от 20.12.2019 N 03-11-09/100305).

Санкции за несдачу отчета:

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки (не > 30% от суммы и < 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена на более 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

Подготовка и формирование декларации по УСН в 1С

Первый этап: подготовка к заполнению декларации по УСН в 1С.

Шаг 1. Обновление программы

Обновите релиз / платформу до актуальной версии. Проверить можно в Главное – О программе.

Обновление 1С через конфигуратор, через интернет самостоятельно

Шаг 2. Закрытие периода

Закройте период для редактирования для ВСЕХ сотрудников, которые не участвуют в закрытии месяца (Операции – Дата запрета изменения данных).

Дата запрета редактирования в 1С Бухгалтерия 8.3 — как установить

Шаг 3. Проверка настроек

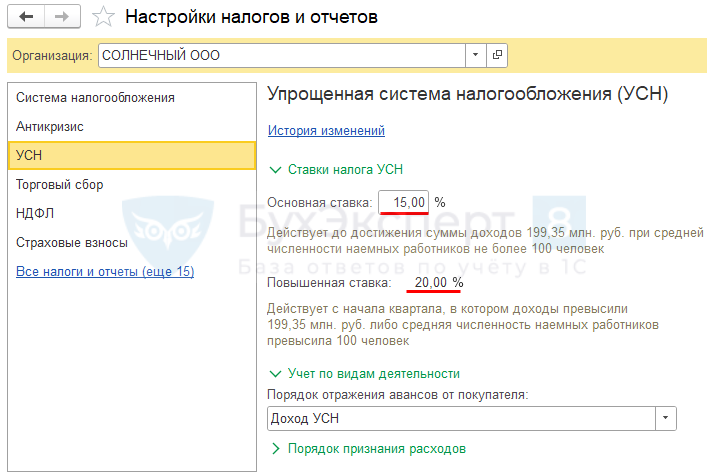

Проверьте настройки:

- в Главное – Налоги и отчеты: в т. ч. ставку УСН (право на пониженную ставку),

- карточку Организации (дату регистрации, коды статистики, подписантов...) и т.д.

В ДНР, ЛНР, Запорожской и Херсонской областях ставка по УСН в 2023 и 2024 годах может быть уменьшена до 0%. В строке УСН-декларации «Обоснование применения налоговой ставки, установленной законом субъекта РФ» указывается код льготы 3462031. Это строка 124 раздела 2.1.1 для «доходной» УСН и строка 264 раздела 2.2 для «доходно-расходных» упрощенцев (Письмо ФНС от 13.02.2024 N СД-4-3/1532@).

Шаг 4. Проверка учета отражения операций

Проверьте корректность данных подсистемы УСН (Отчеты – Анализ учета по УСН). «Провалитесь» в каждую плашку в отчете и проверьте данные, даже пустые поля. Их можно сверить с КУДиР.

Шаг 5. Проверка учета

Выполните дополнительную проверку учетных данных через УО – рекомендуем использовать сохраненные настройки отчета (Отчеты – Универсальный отчет):

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

- Ошибка включения в КУДиР расходов на оплату труда, налогов и взносов

- Как работать с Универсальным отчетом

Шаг 6. Проверка начисления авансов

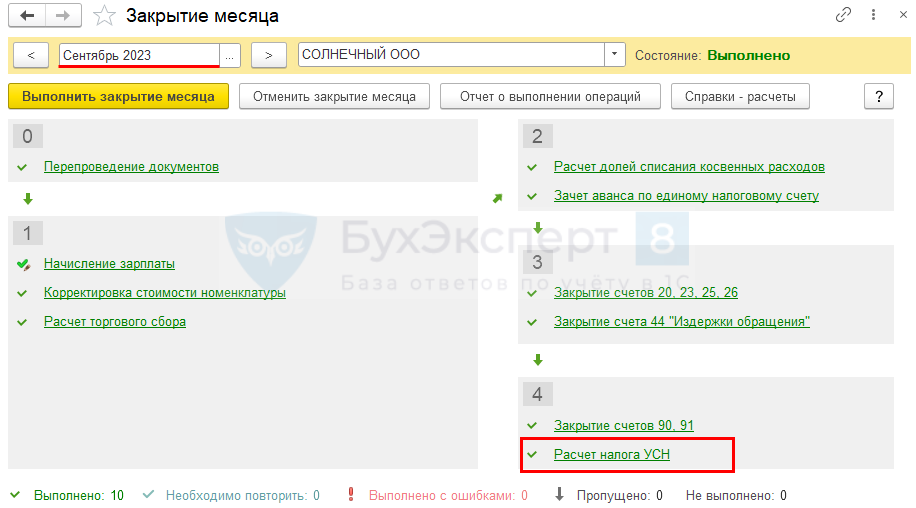

Проверьте начисление авансовых платежей по УСН за 1 квартал, 1 полугодие, 9 месяцев в Операции — Закрытие месяца — Расчет налога УСН.

Авансы исчисляются по ставке налога, указанной в настройках.

С релиза 3.0.130 в 1С реализован подход в отношении применения повышенных ставок УСН при отрицательной базе в соответствии с Письмом ФНС от 14.12.2022 N СД-4-3/16972@.

Подробнее Расчет налога УСН после перехода на повышенную ставку в 1С с 2022

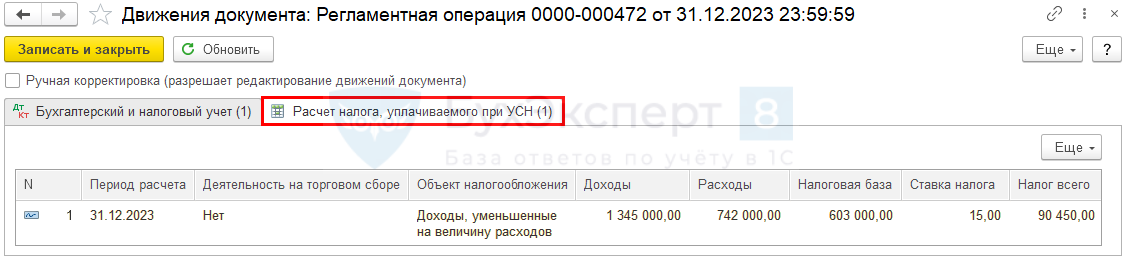

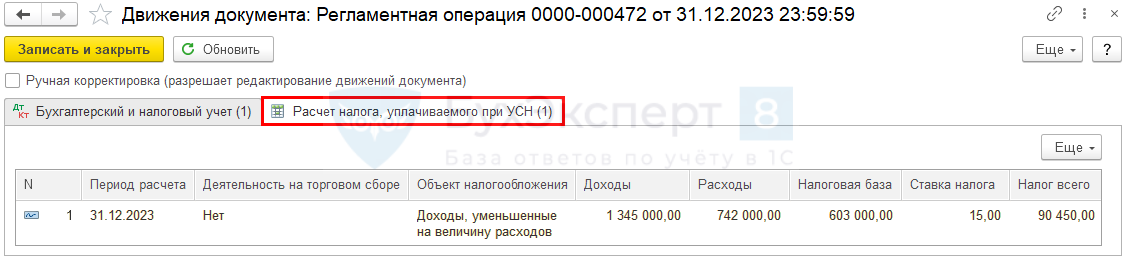

Проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

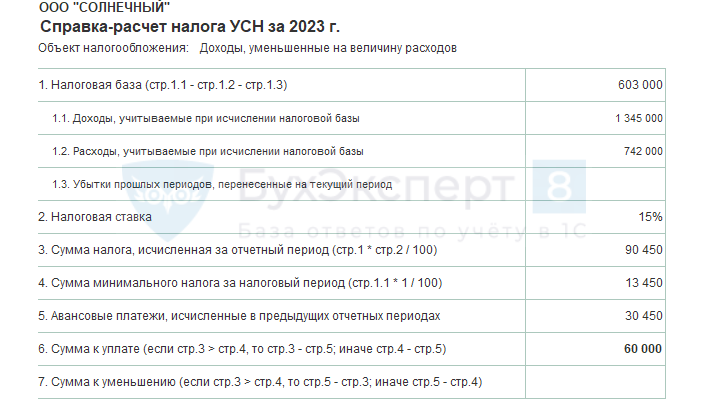

Справка-расчет авансового платежа по налогу УСН за 2023 поможет в расшифровке расчета:

Дополнительно надо проверить расходы, уменьшающие налог по УСН

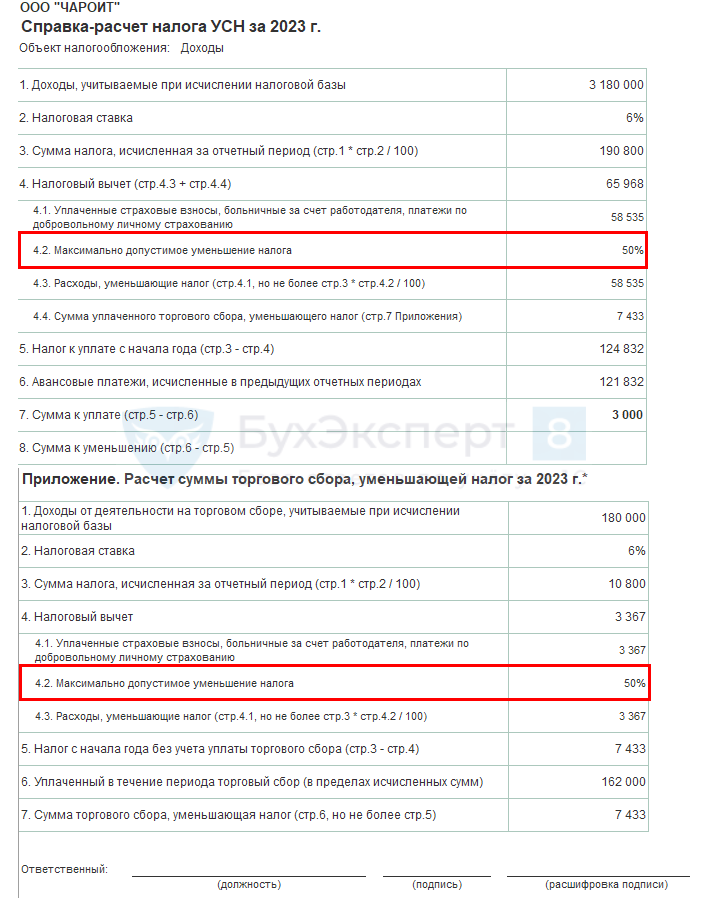

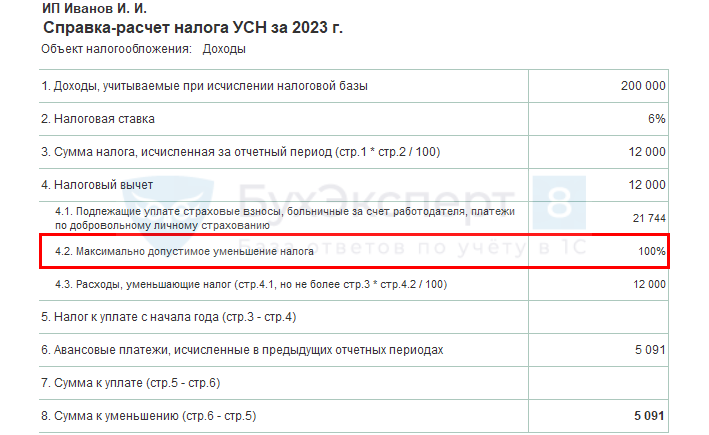

Налог (авансовый платеж) на УСН (доходы) уменьшается НЕ более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности за первые 3 дня.

ИП БЕЗ РАБОТНИКОВ НА УСН ДОХОДЫ:

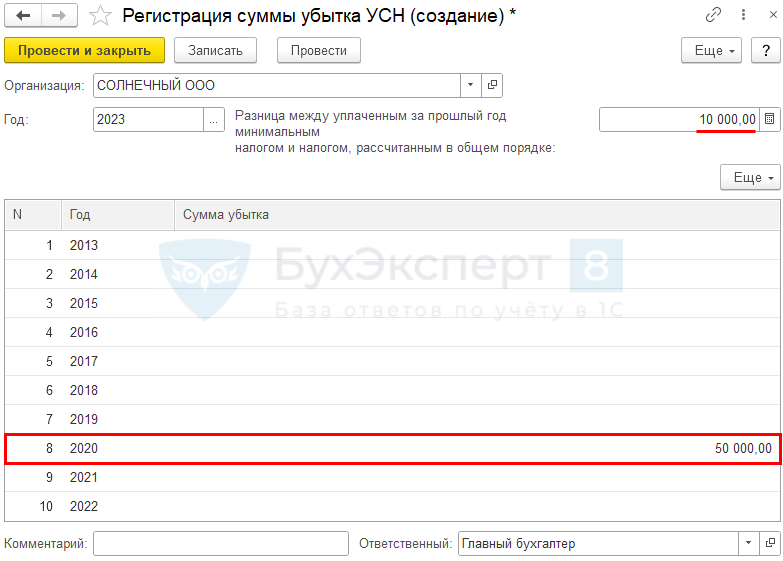

Шаг 7. Перенос налоговых убытков

Зарегистрируйте убытки прошлых лет и «разницу» по минимальному налогу (УСН доходы-расходы, 15%) в Операции – Регистрация суммы убытка УСН.

Минимальный налог при УСН (доходы-расходы) – это 1% от доходов (346.15, п. 6 ст. 346.18 НК РФ).

Уплачивается, если обычный налог за налоговый период меньше минимального налога.

Разницу между суммой уплаченного минимального налога и суммой обычного налога, а также налоговый убыток можно перенести на будущие периоды учесть в расходах УСН (п. 7 ст. 346.18 НК РФ).

Перенос убытка возможен в течение 10 лет.

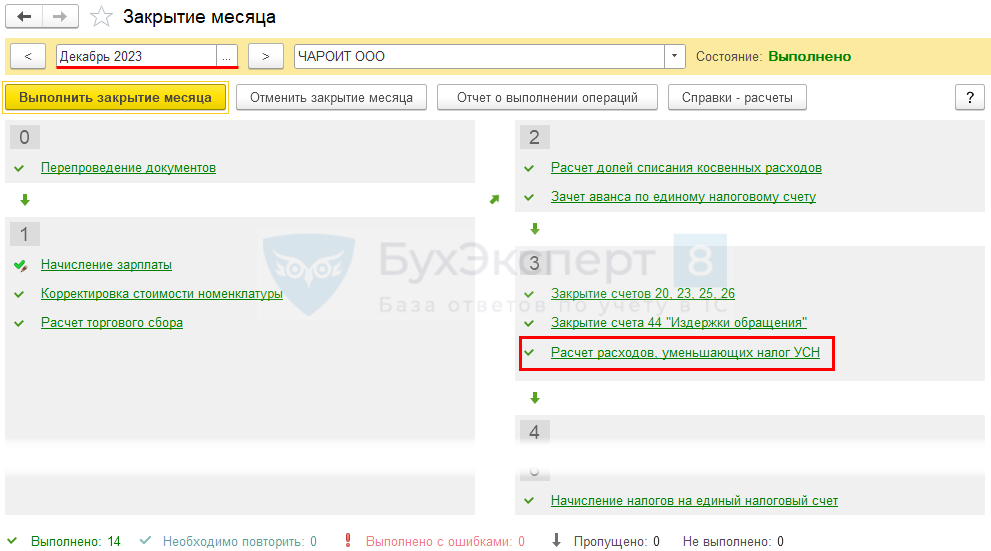

Шаг 8. Закрытие месяца

Закройте месяц — блоки 1-6 в Операции – Закрытие месяца.

При необходимости нужно восстановить последовательность и перепровести документы в этой же процедуре.

Шаг 9. Проверка ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость:

- нет пустых незаполненных полей;

- нет некорректных данных;

- нет лишних развернутых сальдо и т. д.

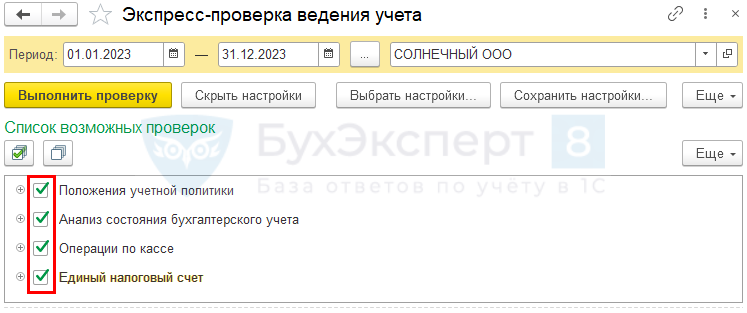

Шаг 10. Экспресс-проверка

Выполните экспресс-проверку учета с максимальной аналитикой в Отчеты — Экспресс-проверка.

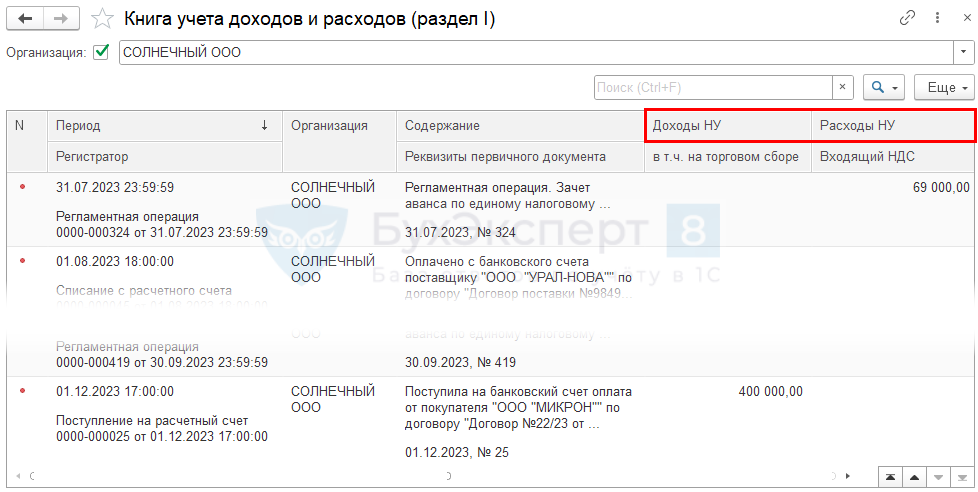

Шаг 11. Проверка КУДиР

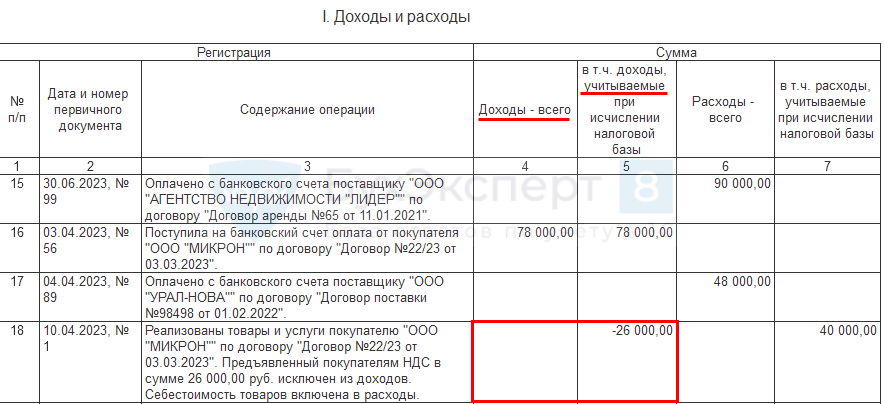

Источник для заполнения КУДиР: регистр накопления Книга учета доходов и расходов (раздел I) и т.д.

Проверьте операции, отраженные в КУДиР, в разделе Отчеты — Книга доходов и расходов УСН, по всем разделам, где есть данные.

ФНС разъяснила нюансы заполнения КУДиР за 2023 год для ИП на УСН

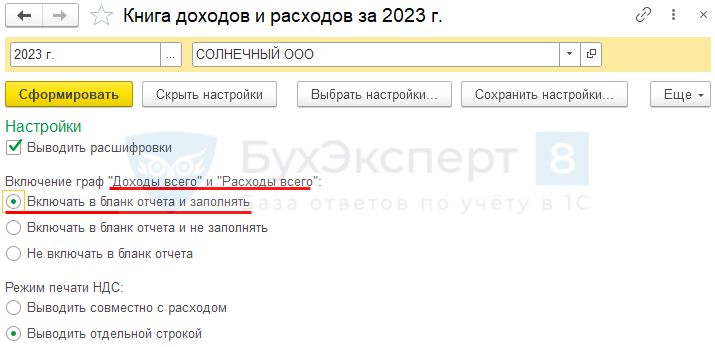

Для проверки доходов, не вошедших в налоговую базу, установите в настройках вывод граф Доходы всего и Расходы всего.

Если какие-то доходы не отражены к КУДиР как «учитываемые при исчислении налоговой базы», можно из отчета перейти к документу и проверить, верно ли это.

Подробнее — Книга учета доходов и расходов в 1С 8.3 — где находится, как заполнить

Также можно настроить для проверки Универсальный отчет Отчет по проверке расходов УСН, как в 1С:Бухгалтерия 2.0

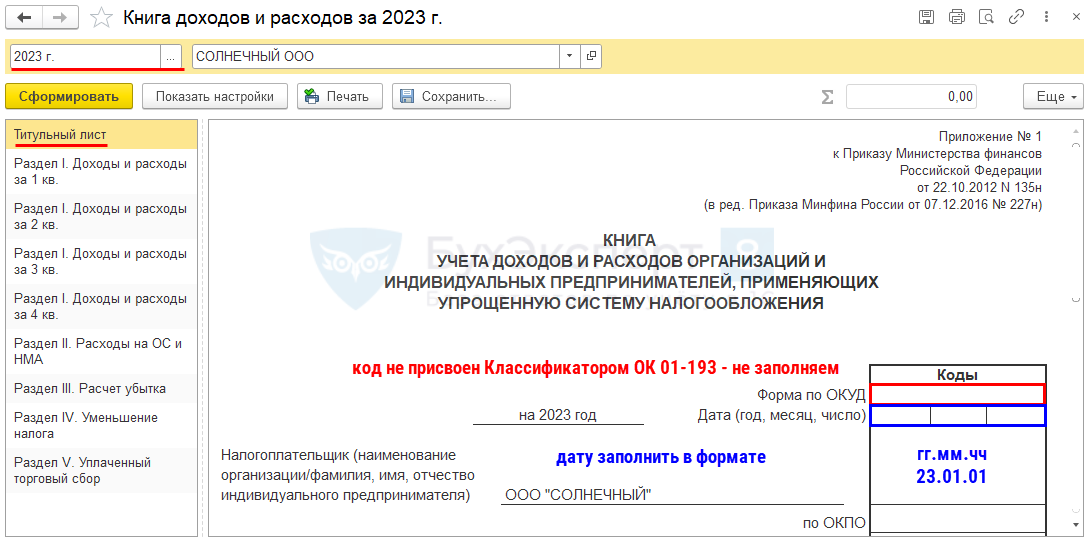

КУДиР:

- вести надо по форме из Приказа Минфина от 22.10.2012 N 135н;

- в электронном виде из 1С по итогам года:

- распечатать;

- прошнуровать;

- заверить у руководителя;

- сдавать и заверять в ИФНС не надо.

Дата в КУДиР в 1С автоматически не заполняется на титульном листе?

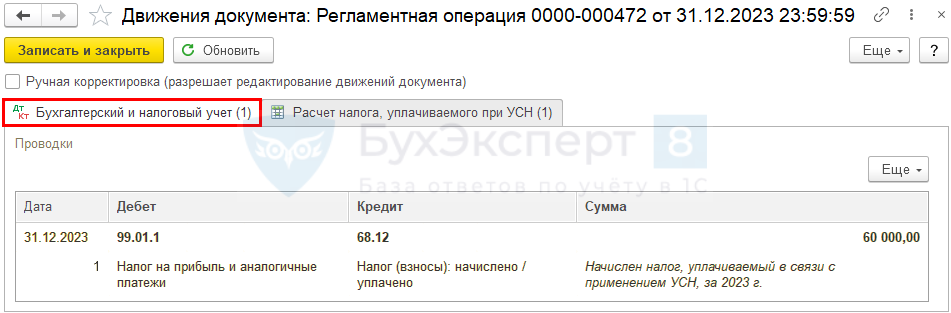

Шаг 12. Проверка начисления налога

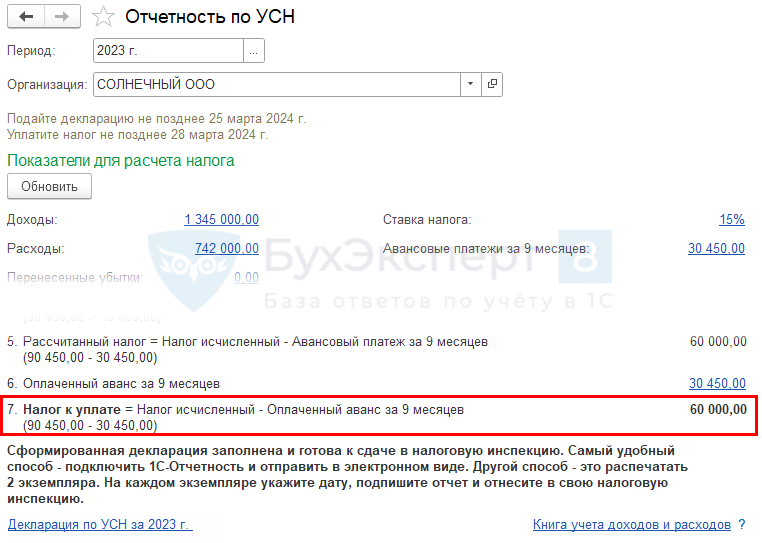

Проверить расчет и начисление налога по УСН (в т. ч. Минимального налога УСН доходы-расходы) в Операции — Закрытие месяца — Расчет налога УСН:

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

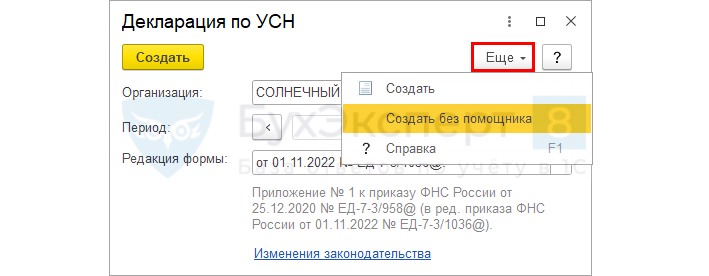

Шаг 13. Создание декларации

Создайте Декларацию по УСН в актуальной редакции из:

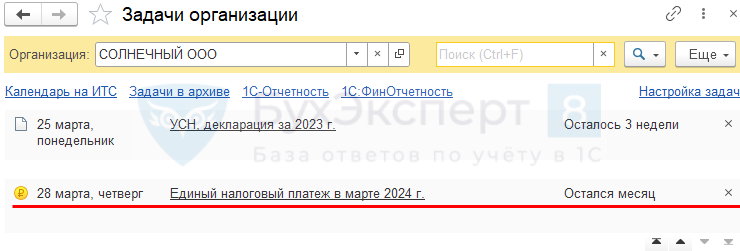

- Главное – Задачи организации – УСН, декларация за 2023 г.;

Подробнее Календарь бухгалтера в 1С: список задач

- Отчеты — Отчетность по УСН – Помощник по УСН;

- Отчеты — 1С-Отчетность – единое рабочее место.

Декларацию можно сформировать без использования Помощника по УСН.

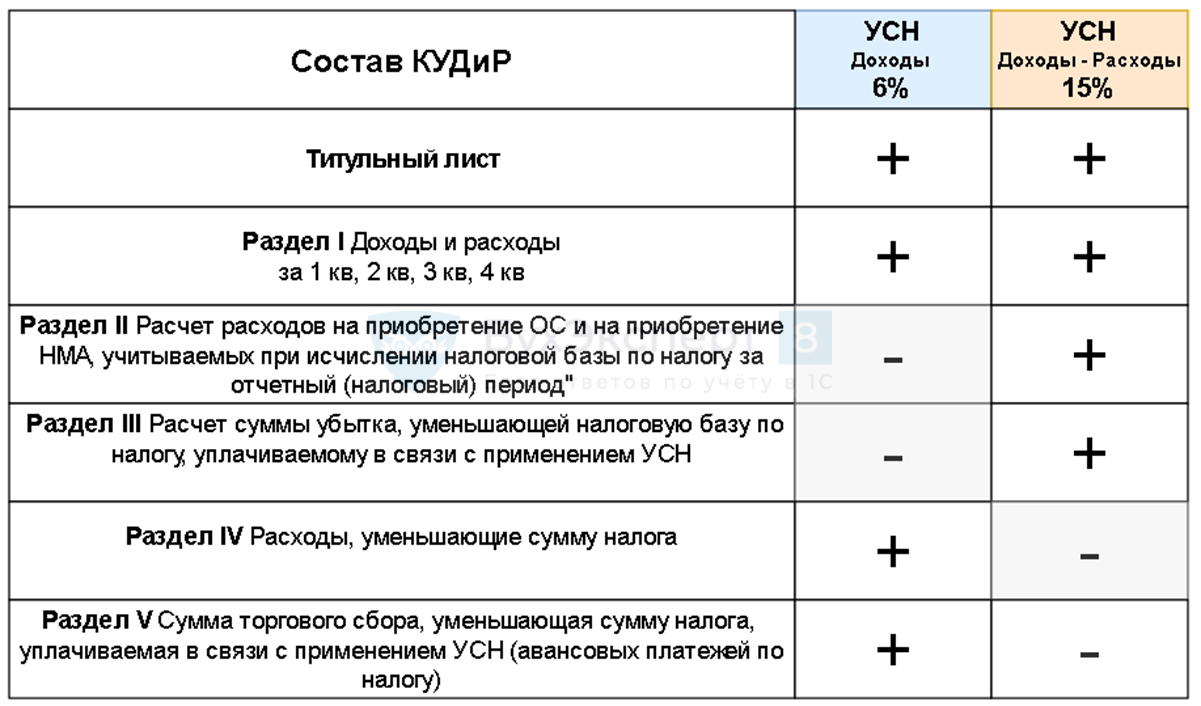

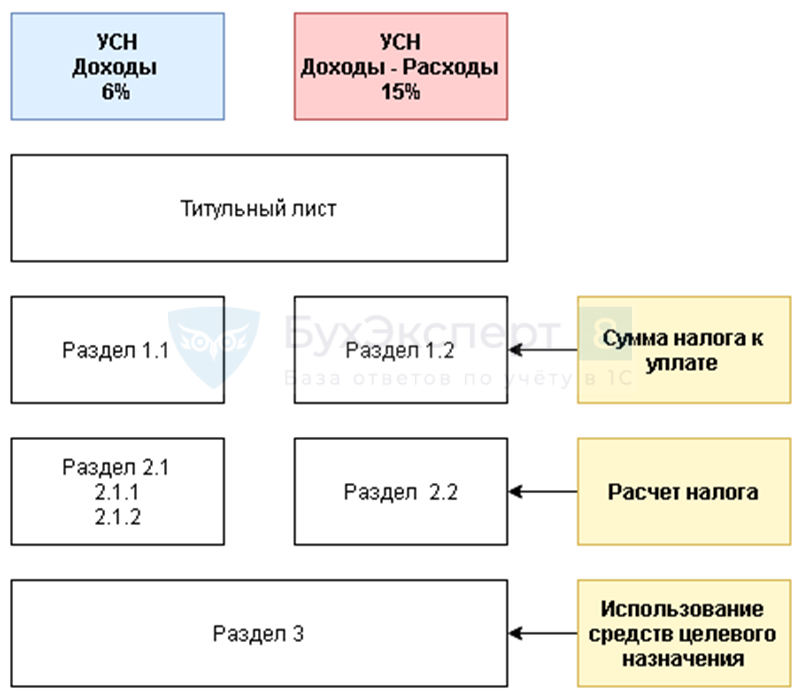

Состав декларации зависит от объекта налогообложения – УСН доходы или УСН доходы-расходы:

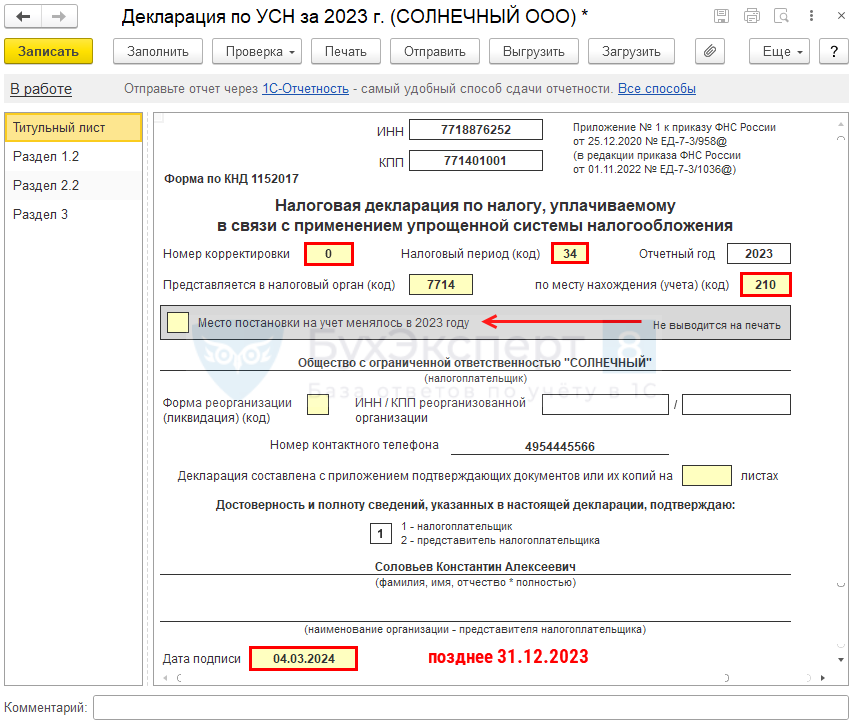

Титульный лист – данные подставляются из карточки организации

Дата заполнения — автоматически проставляется рабочая дата.

Большинство строк заполняется автоматически, при этом:

- светло-желтые ячейки заполняются вручную;

- светло-зеленые ячейки заполняются по данным 1С и могут редактироваться;

- темно-зеленые ячейки заполняются по данным светлых ячеек и не редактируются.

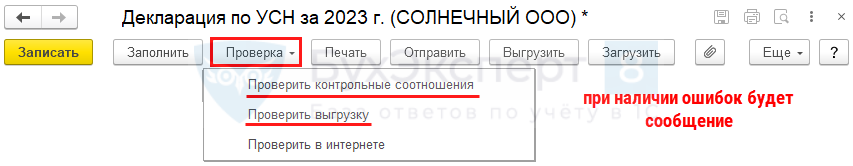

Шаг 14. Проверка декларации

Выполните встроенную проверку КС ФНС и проведите форматно-логический контроль.

Шаг 15. Контроль состояния расчетов

Проконтролируйте задолженность / переплату налога по УСН в Помощнике по УСН.

Шаг 16. Формирование обязанности по ЕНС и уплата налога в бюджет

Подробнее Механизм начисления и уплаты ЕНП в 1С в 2023 году

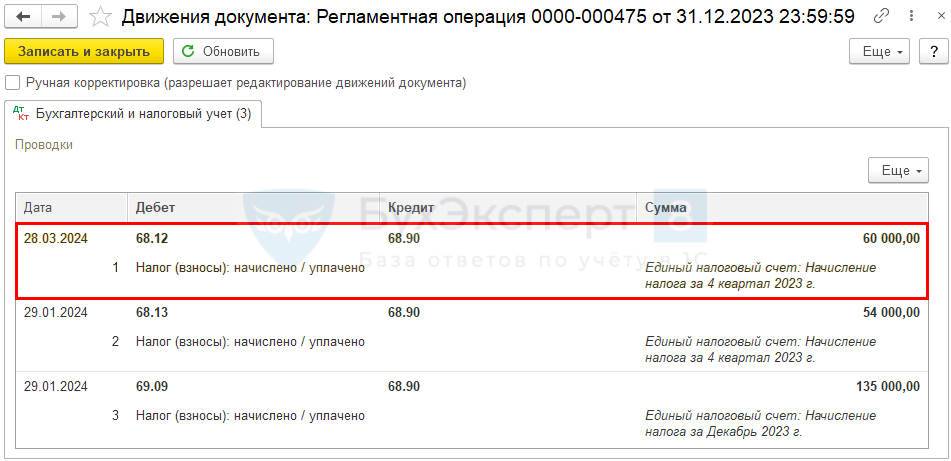

Сумма начисленного налога переносятся на счет 68.90 регламентной операцией Начисление налогов на единый налоговый счет в процедуре Закрытие месяца за декабрь 2023 г.

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст.11.3 НК РФ).

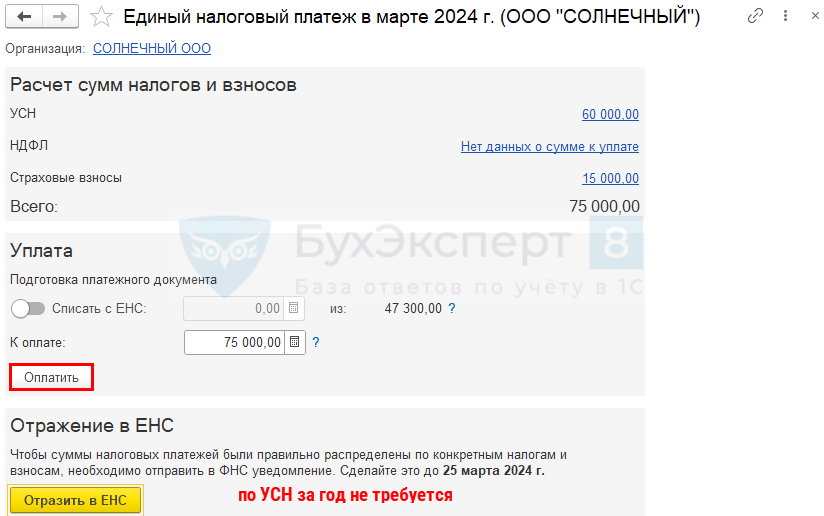

Платежное поручение на уплату налога сформируйте из раздела Задачи организации — Единый налоговый платеж в марте 2024 г. (в апреле — для ИП)

По ссылке открывается Помощник по ЕНС . По ссылке Оплатить сформируйте платежное поручение на уплату ЕНП (по всем начислениям или отдельно по каждому).

Бухэксперт рекомендует отправлять одно платежное поручение по сроку уплаты. При уплате несколькими платежными поручениями каждое из них распределяется налоговой в счет уплаты всех налогов и взносов пропорционально в соответствии с п. 8 ст. 45 НК РФ. Это увеличивает объем информации в ЛК ФНС и затрудняет сверку по ЕНС.

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета, которое сформирует проводку по пополнению ЕНС (Дт 68.90 Кт 51).

Шаг 17. Закрытие периода

Закройте период для редактирования сотруднику, выполняющему закрытие месяца (Главный бухгалтер) – финальное закрытие в Администрирование — Настройки пользователей и прав — Даты запрета изменения данных.

Шаг 18. Повторная проверка и сохранение ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость и сохраните ОСВ в электронный архив (файл excel).

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить декларацию по УСН за 2023, сроки уплаты УСН за 2023, как проверить в 1С правильность декларации по УСН.

См. также:

- Какую отчетность сдают организации на УСН в 2024 году?

- Средняя численность для определения ставки налога УСН при внешнем расчете зарплаты

- Календарь бухгалтера в 1С: список задач

- Сроки уплаты налога при УСН

- Регистр Прочие расчеты

- Регистр Расходы при УСН

- Система налоговых регистров УСН

- Статусы оплаты расходов УСН

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

- Декларация по УСН за 2023 для организаций в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Отличный материал для ИП не_бухгалтеров без всяких БУХ_проводок!!!!!!!!!!!!!!!!! ВСЁ по ЧЕЛОВЕЧЕСКИ

Рады, что информация для вас полезна. Спасибо за обратную связь! 🪻🪻🪻

Тема обширная, поэтому продолжим здесь

Декларация по УСН за 2023 для ИП в 1С

.

А подскажите, у нас в отчетности по УСН в одной из баз есть графа «Оплата» и отображается платежное поручение и возможность его выгрузки в банк, в то время, как во второй, аналогичной базе бухгалтерии, данные о платежном поручении не отображаются. Где можно самостоятельно настроить отображение или я зря ломаю голову и нужно обращаться к программистам?

Если имеете в виду расчет за полугодие 2024

Авансовые платежи по УСН за 1 полугодие 2024 в 1С (29.07.24)

То как раз здесь этот вопрос обсудили

Расчет налога при УСН для Организаций за 1 полугодие 2024 в 1С

Теперь нет оплаты в Помощнике по УСН. Общую оплату смотрим по конкретному сроку в Главное — Задачи организации.

Если в одной базе в Отчетность по УСН есть блок Оплата, в другой нет — их обновляли в разное время. И где есть, там позднее. Задача на оплату была создана на устаревшем релизе.

Сейчас актуальный 3.0.156 — обновлять программу надо регулярно по мере выхода обновлений.

Спасибо большое!

Отлично, что разобрались! Будем на связи 🍀🍀🍀