Содержание

Перенос вычета на 3 года

Вычет НДС можно перенести на 3 года с момента принятия на учет ТРУ, имущественных прав, если вычет предоставляется на основании п. 2 ст. 171 НК РФ (п. 1.1 ст. 172 НК РФ). Это суммы НДС:

- предъявленные налогоплательщику при приобретении ТРУ, имущественных прав на территории РФ;

- уплаченные при ввозе товаров на территорию РФ.

Вычет НДС, уплаченный при импорте из ЕАЭС, также можно перенести на 3 года с даты принятия на учет ввезенных товаров (Письмо Минфина РФ от 15.02.2017 N 03-07-13/1/8409).

Нельзя переносить вычет НДС, предусмотренный другими нормами:

- уплаченный налоговым агентом (п. 3 ст. 171 НК РФ);

- в случае возврата или отказа от товара, изменения условий или расторжения договора, пересмотра стоимости (п. 5, 13 ст. 171 НК РФ);

- по командировочным и представительским расходам (п. 7 ст. 171 НК РФ);

- с предоплаты как у продавца, так и у покупателя (п. 8, 12 ст. 171 НК РФ);

- со стоимости ОС, полученного как вклад в УК (п. 11 ст. 171 НК РФ).

А также нельзя переносить вычет НДС:

- предъявленный иностранному покупателю, не состоящему на учете в РФ (п. 4 ст. 171 НК РФ);

- исчисленный налогоплательщиками-организациями в системе tax-free (п. 4.1 ст. 171 НК РФ);

- исчисленный со стоимости СМР, выполненных хоз. способом (п. 6 ст. 171 НК РФ);

- исчисленный при ввозе товаров на территорию ОЭЗ Калининградской области (п. 14 ст. 171 НК РФ).

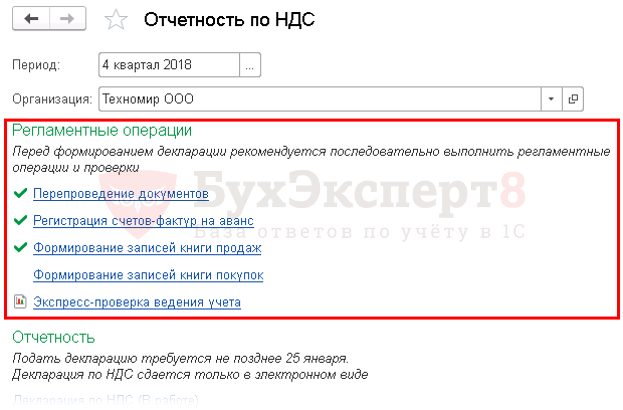

Перенос вычета в 1С

С релиза 3.0.67 Бухгалтерия 8 работает Помощник по НДС, который умеет «переносить» вычеты входящего НДС. Помощник запускается:

- через Отчеты – НДС – Отчетность по НДС;

- из Списка задач;

- в обработке Закрытие месяца;

- при первом создании декларации по НДС за налоговый период.

Помощник по НДС умеет:

Получите понятные самоучители 2026 по 1С бесплатно:

- контролировать полноту реквизитов, необходимых для заполнения декларации;

- отслеживать ошибки в учете НДС (экспресс-проверка);

- переносить вычет НДС при превышении безопасной доли, установленной п. 3 Приложения N 2 к Приказу ФНС РФ от 30.05.2007 N ММ-3-06/333@;

- формировать книгу покупок и книгу продаж;

- заполнять декларацию с учетом контрольных соотношений;

- заполнять платежные поручения в размере 1/3 налога к уплате.

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

Организация за IV квартал 2018:

- выписала СФ на сумму:

- реализации – 295 000 руб. (в т.ч. НДС 18% – 45 000 руб.),

- авансов полученных – 8 260 руб. (в т.ч. НДС 18% – 1 260 руб.);

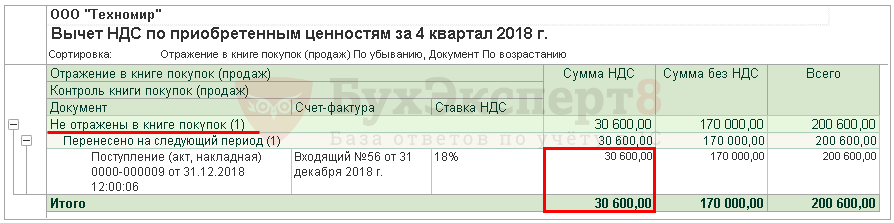

- получила СФ на сумму:

- приобретений от:

- ООО «Свет-связь» – 70 800 руб. (в т.ч. НДС 18% – 10 800 руб.),

- ООО Бизнес центр «Солар» – 200 600 руб. (в т.ч. НДС 18% – 30 600 руб.);

- авансов выданных – 59 000 руб. (в т.ч. НДС 18% – 9 000 руб.).

Проверка исчисления НДС с авансов полученных

Проверка принятия к вычету НДС с авансов выданных

Проверка принятия к вычету НДС с приобретений

Перенос вычета в 1С

При необходимости можно скорректировать сумму вычета НДС:

При сложном учете:

- раздельном учете,

- экспорте,

- импорте,

- операциях Н/А по НДС,

- других операциях с особенностями учета НДС.

См. также:

- Учетная политика по НУ: вкладка НДС

- Как в 1С вести раздельный учет входящего НДС, если есть облагаемые и не облагаемые НДС операции?

- Правило 5 процентов для входящего НДС в 1С

- Ошибка перехода на Раздельный учет НДС

- Как отличить зависший НДС от НДС, вычет по которому перенесен (3 года)

- Обработка Регистрация счетов-фактур на аванс

- Можно ли перенести вычет НДС в течение 3 лет по приобретенным ОС

- Восстановление НДС

- Восстановление НДС при списании ТМЦ

- Оплата доли в уставном капитале имущественным вкладом (ОС)

- Настойка журнала реализации

- Тройная проверка декларации по НДС

- [24.12.2018 запись] Обзор годовой отчетности за 2018г.

- Секреты работы в 1С:Бухгалтерия, о которых надо знать прямо сейчас. Часть 2

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете