Обнаружили, что в конце года не списали дебиторскую задолженность ликвидированного поставщика, хотя акт инвентаризации и приказ на ее списание был составлен? Рассмотрим, как исправить такую ошибку, если по критериям учетной политики она соответствует существенной, а бухгалтерская отчетность еще утверждена.

Содержание

Пошаговая инструкция

24 марта 2020 обнаружена существенная ошибка, допущенная бухгалтером при расчетах с поставщиком, а именно:

- бухгалтер забыл списать безнадежную дебиторскую задолженность в размере 300 000 руб. ликвидированного поставщика

- не восстановлен НДС, принятый к вычету с аванса (Письма Минфина РФ от 05.06.2018 N 03-07-11/38251, от 23.06.2016 N 03-07-11/36478)

На 31 декабря 2019 в учете данная задолженность продолжала числиться в составе дебиторской задолженности по Дт 60.02. Резерв по сомнительным долгам в БУ не создавался.

При том, что при проведении инвентаризации перед составлением годовой отчетности данная задолженность была признана безнадежной в связи с ликвидацией поставщика (ст.419 ГК РФ) и был издан приказ руководителя о том, что она подлежит списанию

В результате за 2019 год:

- в Балансе неправильно отражены данные по строкам

- 1230 «Дебиторская задолженность»

- 1370 «Нераспределенная прибыль»

- в ОФР неправильно отражены данные по строкам

- 2350 «Прочие расходы»

- 2300 «Прибыль убыток до налогообложения»

- 2400 «Чистая прибыль»

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса поставщику | |||||||

| 21 июня 2019 |

60.02 | 51 | 300 000 | 300 000 | Перечисление аванса поставщику | Списание с расчетного счета - Оплата поставщику |

|

| Регистрация СФ на аванс от поставщика | |||||||

| 21 июня 2019 |

--- | --- | 300 000 | Регистрация СФ на аванс | Счет-фактура полученный на аванс | ||

| 68.02 | 76.ВА | 50 000 | Принятие НДС к вычету | ||||

| --- | --- | 50 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Проведение инвентаризации расчетов с контрагентами | |||||||

| 31 декабря 2019 | --- | --- | Инвентаризация расчетов с контрагентами | Акт инвентаризация расчетов с контрагентами | |||

| Исправление существенной ошибки | |||||||

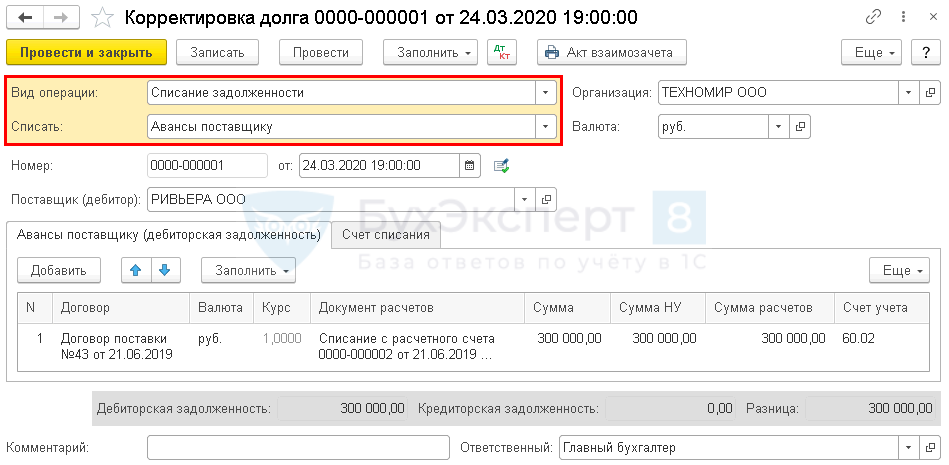

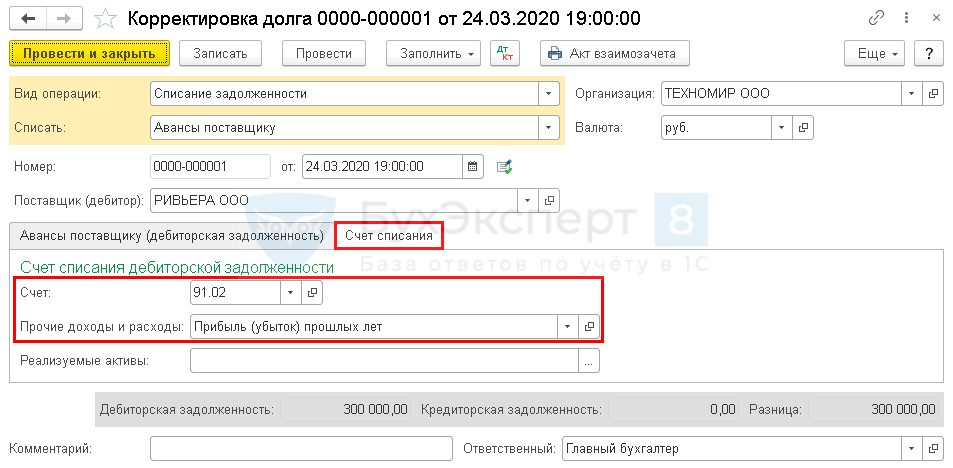

| 24 марта 2020 | 91.02 | 60.02 | 300 000 | 300 000 | Ручная корректировка: Списание задолженности в НУ (удалить сумму в БУ) | Корректировка долга - Списание задолженности |

|

| 31 декабря 2019 | 91.02 | 60.02 | 300 000 | Ручная корректировка даты: Списание задолженности в БУ | |||

| 99.01.1 | 91.09 | 300 000 | Корректировка финансового результата в БУ | ||||

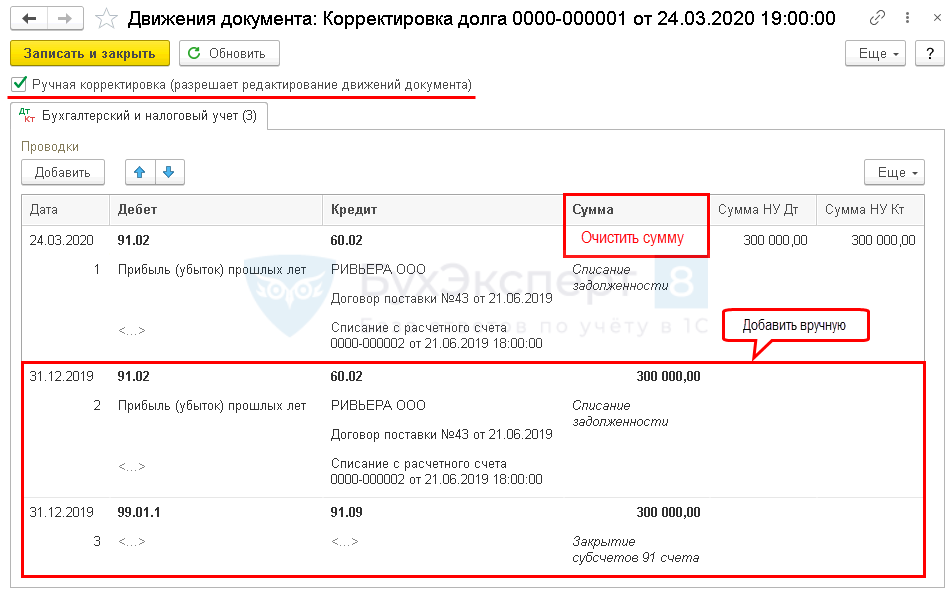

| Восстановление НДС при списании аванса поставщику | |||||||

| 31 декабря 2019 | 76.ВА | 68.02 | 50 000 | Восстановление НДС к уплате | Формирование записей книги продаж | ||

| --- | --- | 50 000 | Отражение НДС в Книге продаж | Отчет Книга продаж - Дополнительный лист за IV квартал |

|||

| Реформация баланса по БУ | |||||||

| 31 декабря 2019 | 91.09 | 91.02 | 300 000 | Закрытие субсчета 91.02 | Закрытие месяца - Реформация баланса |

||

| 84.01 | 99.01.1 | 300 000 | Закрытие счета 99.01.1 | ||||

| Доплата НДС и пеней в бюджет | |||||||

| 24 марта 2020 | 68.02 | 51 | 50 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета - Уплата налога |

||

| 91.02 | 68.02 | 375,15 | Начисление пеней по НДС | Операция, введенная вручную - Операция | |||

| 68.02 | 51 | 375,15 | Уплата в бюджет пеней по НДС | Списание с расчетного счета - Уплата налога |

|||

| Представление уточненной Декларации по НДС за IV кв. в ИФНС | |||||||

| 24 марта 2020 | --- | --- | 50 000 | Отражение восстановленного НДС | Регламентированный отчет Декларация по НДС Разделе 3 стр. 080 Раздел 9 Прил.1 |

||

| Декларация по налогу на прибыль за I кв. в ИФНС | |||||||

| 30 марта 2020 | --- | --- | 300 000 | Отражение выявленных убытков в декларации за текущий период | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 400, стр. 401 |

||

| Представление Бухгалтерской отчетности за 2019 в ИФНС | |||||||

| 24 марта 2020 | --- | --- | Исправление суммы по стр.1230 в Балансе и стр. 2350 в ОФР на 31 декабря 2019 | Регламентированный отчет Бухгалтерская отчетность | |||

Исправление ошибки

БУ

Существенная ошибка, обнаруженная после представления отчетности, но до ее утверждения исправляется записями за декабрь отчетного года (п. 8 ПБУ 22/2010). Исправленная отчетность представляется всем, кому была представлена.

НУ

Перерасчет налоговой базы производится в периоде обнаружения ошибки (I квартал 2020), т.к. налог на прибыль не был занижен (п. 1 ст. 54 НК РФ, п. 7 ст. 78 НК РФ, Письма Минфина от 30.01.2012 N 03-03-06/1/40, от 01.07.2019 N 03-03-06/1/48327) и отражается в текущей декларации по стр. 400 (401-403) Приложения 2 Листа 2 (ст. 54 НК РФ).

НДС

Списанную задолженность нельзя признать в расходах по НУ, если контрагент исключен из ЕГРЮЛ в соответствии с п. 5 ст. 21.1 Федерального закона от 08.08.2001 N 129-ФЗ (Письмо Минфина РФ от 21.05.2019 N 03-03-06/2/36730):

- ликвидация лица невозможна из-за отсутствия у него средств и невозможности возложения таких расходов на учредителей;

- в ЕГРЮЛ содержатся сведения, в отношении которых больше полугода назад была внесена запись об их недостоверности.

В доп. листе Книги продаж за период списания задолженности (IV квартал):

Получите понятные самоучители 2026 по 1С бесплатно:

- зарегистрировать авансовый СФ, НДС по которому ранее был принят к вычету;

- подать уточненную декларацию за IV квартал 2019.

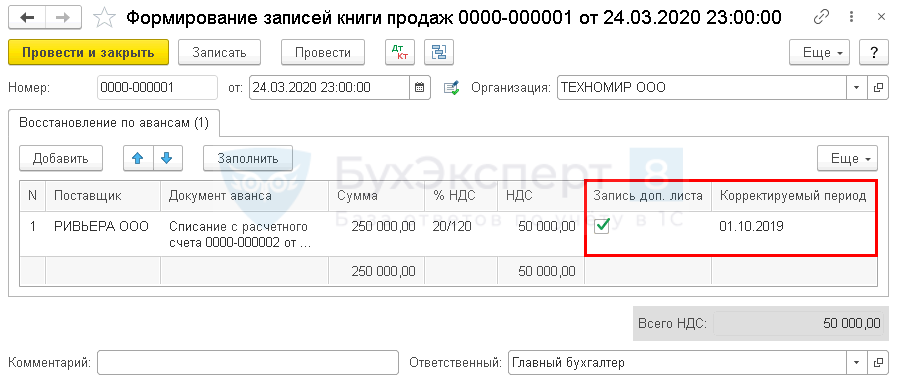

Исправление существенной ошибки

Проводки

По умолчанию формируется одна проводка на списание всей суммы.

Внесите изменения в проводки:

- в проводке Дт 91.02 Кт 60.02 удалите сумму по БУ: в БУ ошибка исправляется на 31 декабря;

- добавьте вручную проводки на дату 31.12.2019:

- по списанию задолженности в БУ – Дт 91.02 Кт 60.02;

- закрытия счета 91.09 – Дт 99.01.1 КТ 91.09: это нужно для того, чтобы не перезакрывать регламентную операцию Закрытие счетов 90, 91 в процедуре Закрытие месяца.

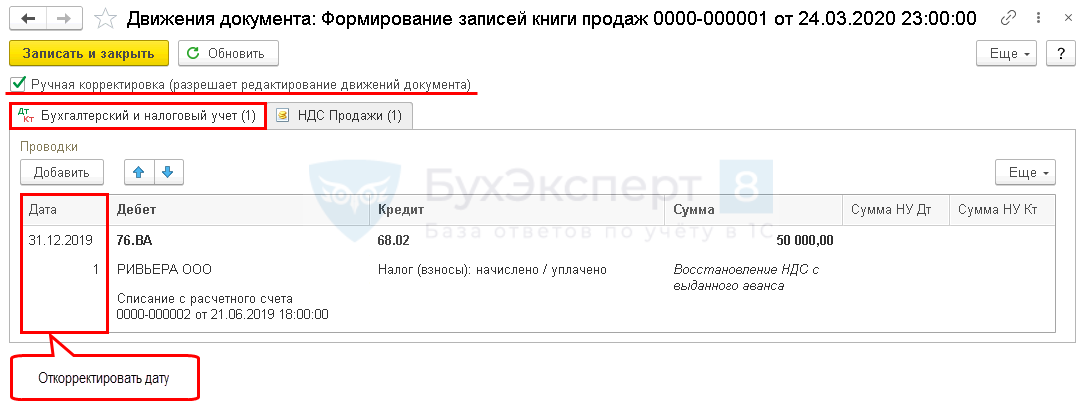

Восстановление НДС при списании аванса поставщику

Проводки

В проводках установите флажок Ручная корректировка и измените дату проводки на 31.12.2019.

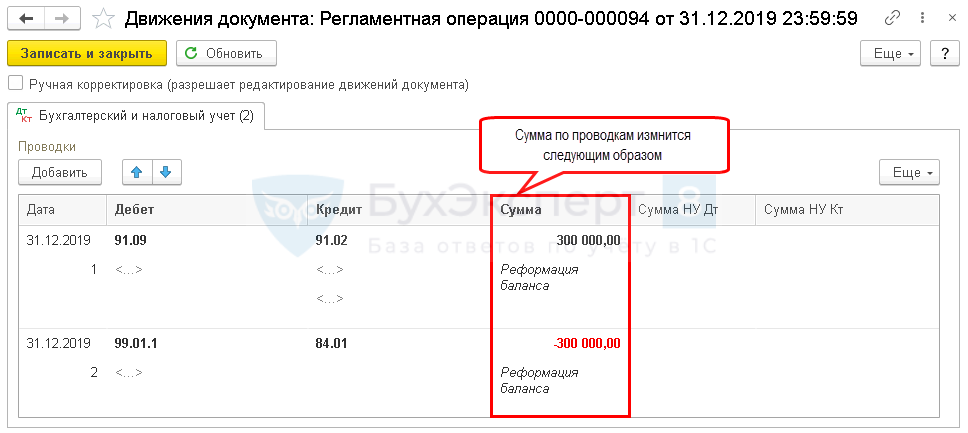

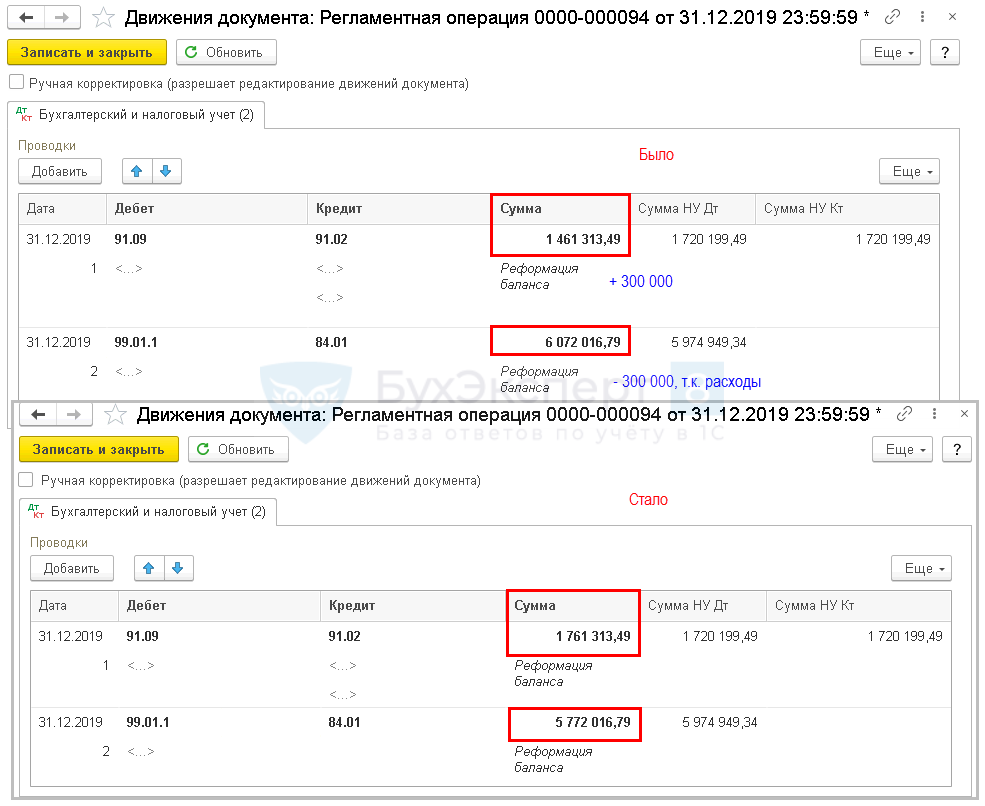

Реформация баланса в БУ и закрытие периода

Перепроведите только регламентную операцию Реформация баланса. Другие операции не трогайте!

Например.

Уточненная декларация по НДС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

При исправлении по НДС предоставьте уточненную декларацию за период возникновения ошибки.

На титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, т. е. номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 24 «IV квартал», т. е. числовой код периода, за который представляется уточненная декларация.

В Разделе 3 стр. 080 «Сумма налога, подлежащая восстановлению» в т.ч.:

- стр. 090. – сумма НДС к восстановлению.

PDF

PDF

В Разделе 9 Приложение N 1 «Сведения из доп. листов книги продаж»: ![]() PDF

PDF

- авансовый СФ, НДС по которому ранее был принят к вычету.

Бухгалтерская отчетность за прошлый год

Т.к. Бухгалтерская отчетность за 2019 год еще не утверждена, то изменения вносятся в отчетности за 2019 год.

В Балансе: ![]() PDF

PDF

- 1230 «Дебиторская задолженность»;

- 1370 «Нераспределенная прибыль».

В отчете о финансовых результатах: ![]() PDF

PDF

- 2350 «Прочие расходы»;

- 2300 «Прибыль убыток до налогообложения»;

- 2400 «Чистая прибыль».

Декларация по налогу на прибыль за текущий период

В декларации по налогу на прибыль выявленные убытки прошлых лет отражаются: ![]() PDF

PDF

- Лист 02 Прил. 2 стр. 400, в т.ч.:

- стр. 401 - в т.ч. год за который образовался убыток и его сумма.

См. также:

- Неучтенная реализация услуг прошлого года

- Как отразить пропущенный расходный документ на услуги поставщика, если отчетность уже сдана

- Пропущенные документы прошлого года от поставщика услуг

- Ошибка: занижена сумма выручки прошлого года

- Ошибка: завышены расходы по услугам поставщика прошлого года

- Ошибка в налоговом учете: Завышены расходы в закрытом периоде

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете