Продажа основных средств (ОС) с убытком — операция, с которой не всегда могут быстро разобраться даже опытные бухгалтеры. И больше всего трудностей вызывают различия в отражении убытка от реализации в БУ и НУ.

С релиза 3.0.123 реализован механизм автоматического учета убытков от продажи ОС. Давайте разбираться, как он работает.

Содержание

Пошаговая инструкция

29 мая Организация осуществила реализацию автомобиля Nissan Teana покупателю по цене 240 000 руб. (в т. ч. НДС 20%). В этот же день автомобиль Nissan Teana был снят с учета в ГИБДД.

Амортизация в бухгалтерском учете и для целей налогообложения прибыли начислялась линейным способом. Амортизационная премия по реализованному ОС применялась в размере 30%.

Остаточная стоимость основного средства в НУ= 308 000 руб. — превысила выручку от реализации.

Стороны сделки не являются взаимозависимыми лицами.

Реализация производится до истечения 5 лет с момента ввода в эксплуатацию автомобиля.

Оставшийся срок его полезного использования в НУ — 11 месяцев.

02 июля поступила оплата от покупателя на расчетный счет в размере 240 000 руб.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация ОС | |||||||

| 29 мая | 62.01 | 91.01 | 240 000 | 240 000 | 200 000 | Выручка от реализации ОС | Передача ОС |

| 26 | 02.01 | 40 000 | 28 000 | 28 000 | Начисление амортизации за последний месяц | ||

| 02.01 | 01.09 | 560 000 | 392 000 | 392 000 | Списание накопленной амортизации | ||

| 01.09 | 01.01 | 1 000 000 | 700 000 | 700 000 | Списание первоначальной стоимости ОС | ||

| 91.02 | 01.09 | 440 000 | 308 000 | 308 000 | Списание остаточной стоимости ОС | ||

| 91.02 | 68.02 | 40 000 | Начисление НДС с выручки | ||||

| 97.12 | 91.09 | 108 000 | 108 000 | Перенос суммы убытка от реализации ОС на оставшийся СПИ (НУ) | |||

| Выставление СФ на отгрузку покупателю | |||||||

| 29 мая | --- | --- | 240 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 40 000 | Отражение НДС в Книге продаж | Отчет Книга продаж |

|||

| Снятие с регистрационного учета авто | |||||||

| 29 мая | --- | --- | --- | Снятие авто с учета в ГИБДД | Регистр сведений Регистрация транспортных средств - Снятие с регистрационного учета |

||

| Поступление оплаты от покупателя | |||||||

| 02 июня | 51 | 62.01 | 240 000 | 240 000 | Поступление оплаты от покупателя | Поступление на расчетный счет - Оплата от покупателя |

|

| Учет ежемесячной суммы убытка в составе косвенных расходов по НУ | |||||||

| 30 июня | 91.02 | 97.12 | --- | 9 818,18 | 9 818,18 | Учет ежемесячной суммы убытка в составе косвенных расходов (НУ) | Закрытие месяца - Списание расходов будущих периодов |

Начало примера смотрите в публикациях:

Реализация ОС

Нормативное регулирование

Реализацией признается передача права собственности на товар (в т.ч. и на ОС) на возмездной основе (ст. 39 НК РФ). При этом организации должны учесть доходы и расходы, связанные с приобретением и продажами.

Доходы:

Получите понятные самоучители 2026 по 1С бесплатно:

- В БУ выручка от реализации ОС относится к прочим доходам и отражается по кредиту счета 91.01 «Прочие доходы» (п. 44 ФСБУ 6/2020, п. 7 ПБУ 9/99, план счетов 1С). Доходы признаются в момент перехода права собственности на основное средство (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации ОС без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата перехода права собственности на ОС (п. 1 ст. 39 НК РФ, п. 3 ст. 271 НК РФ).

Расходы:

- В БУ это остаточная стоимость ОС и расходы, связанные с его реализацией (демонтаж, транспортировка, оценка и др.) (п. 5, п. 9 ПБУ 10/99). Расходы в БУ отражаются по дебету счета 91.02 «Прочие расходы» (п. 44 ФСБУ 6/2020, п. 11 ПБУ 10/99, план счетов 1С).

- В НУ в сумму расходов, уменьшающих доходы от реализации, также, как и в БУ, включают остаточную стоимость ОС и расходы, связанные с его реализацией (ст. 249, пп. 1 п. 1 ст. 268 НК РФ).

Если осуществляется реализация ОС, в отношении которого ранее применялась амортизационная премия, то премию необходимо восстановить, если одновременно выполняются условия (п. 9 ст. 258 НК РФ):

- объект реализуется взаимозависимому лицу;

- реализация произведена до истечения 5 лет с момента ввода в эксплуатацию.

НДС

Продажа ОС подлежит обложению налогом на добавленную стоимость на дату отгрузки (передачи) ОС (п. 3 ст. 38, п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ, ст. 147 НК РФ).

Датой отгрузки ОС признается (пп. 1 п. 1, п. 16 ст. 167 НК РФ):

- дата составления акта приема-передачи (например, ОС-1) — для движимого имущества;

- дата передачи покупателю по акту приема-передачи, независимо от даты государственной регистрации перехода права собственности, — для недвижимого имущества.

Особенности исчисления налоговой базы и применяемая ставка НДС зависят от того, как учитывался входящий НДС при приобретении ОС:

- НДС не включался в стоимость ОС (п. 1 ст. 154 НК РФ) (по нашему примеру, этот вариант):

- налоговая база — договорная стоимость реализуемого ОС;

- ставка НДС — 20%.

- НДС включался в стоимость (если реализованное ОС было приобретено у неплательщика НДС) (п. 3 ст. 154 НК РФ):

- налоговая база — прибыль от реализации ОС, представляющая разницу между договорной стоимостью реализуемого ОС и его остаточной стоимостью;

- ставка НДС — 20/120%.

При реализации ОС восстанавливать НДС, принятый к вычету при покупке, не надо, даже если ОС продано с убытком (п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 15.01.2015 N 03-07-11/422).

Сумма начисленного НДС отражается по Дт 91.02 «Прочие расходы» в корреспонденции с Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

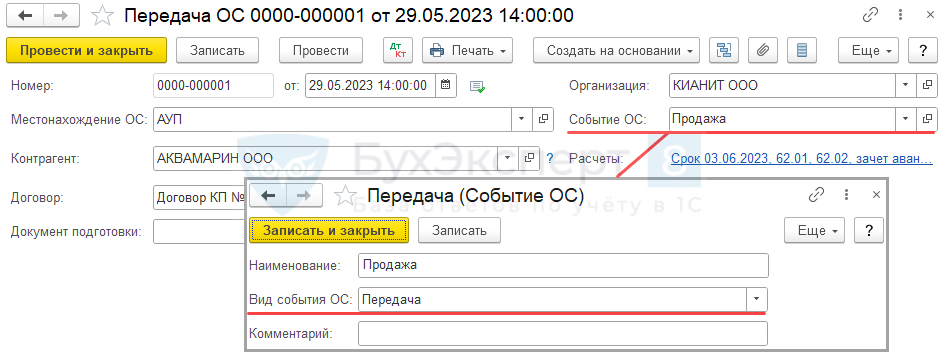

Реализация ОС оформляется документом Передача ОС в разделе ОС и НМА — Выбытие основных средств — Передача ОС.

В шапке документа укажите:

- Событие ОС — описание события по передаче ОС. В нашем примере - Продажа, имеющая Вид события ОС — Передача;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты по договору ведутся в рублях ![]() PDF. В результате выбора такого договора в документе Передача ОС автоматически устанавливаются следующие субсчета для расчетов с покупателем:

PDF. В результате выбора такого договора в документе Передача ОС автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками»;

- Счет авансов — 62.02 «Расчеты по авансам полученным».

В случае необходимости счета расчетов с покупателем можно поправить в документе вручную или настроить автоматическое подставление других счетов расчетов с контрагентом.

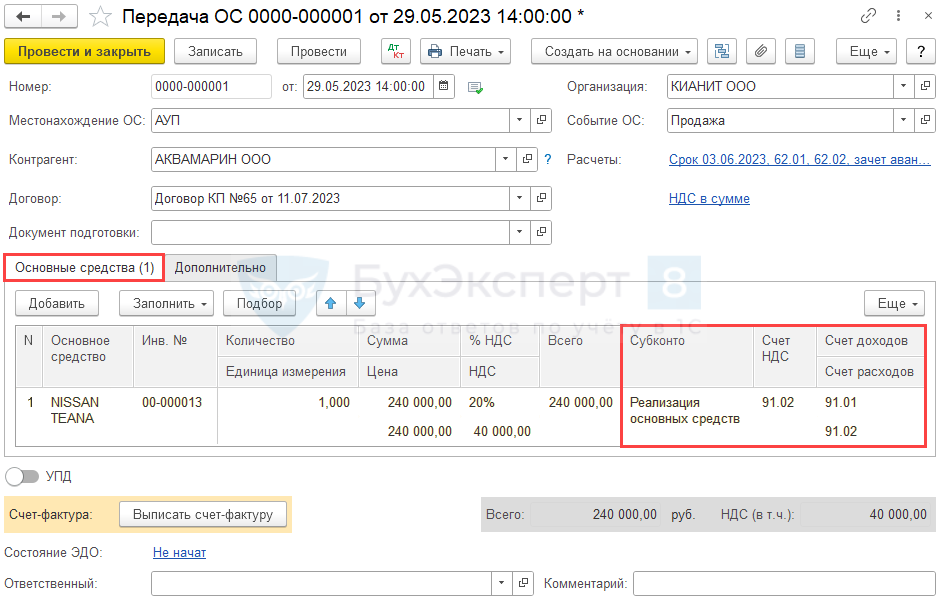

На вкладке Основные средства указывается:

- Основное средство — реализуемое ОС, выбирается из справочника Основные средства;

- Счет доходов — 91.01 «Прочие доходы»;

- Субконто — аналитическая статья учета прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы, Вид статьи — Реализация основных средств;

- Счет НДС — 91.02 «Прочие расходы»;

- Счет расходов — 91.02 «Прочие расходы». Для аналитического учета по счету учета прочих расходов будет подставляться то же Субконто, что и для прочих доходов.

Проводки по документу

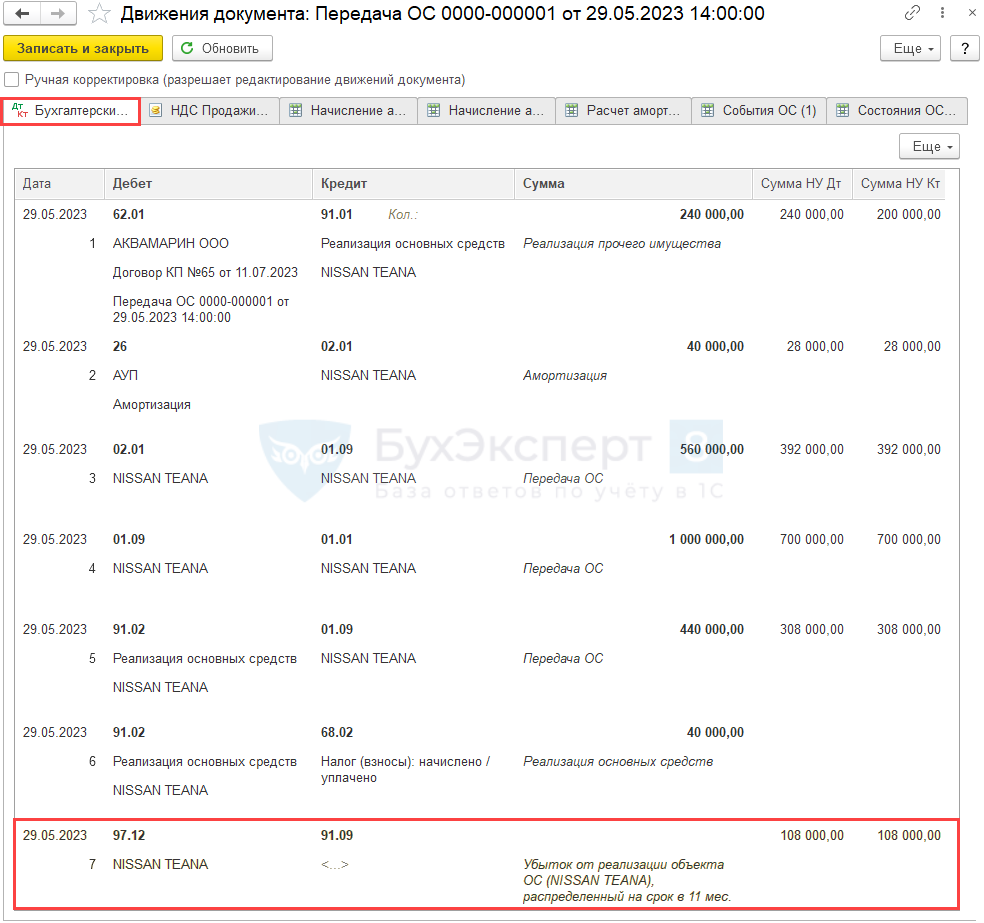

Документ формирует проводки:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 26 Кт 02.01 — начисление амортизации за месяц выбытия ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости для определения остаточной стоимости;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС;

- Дт 97.12 Кт 91.09 — учет суммы убытка от реализации ОС.

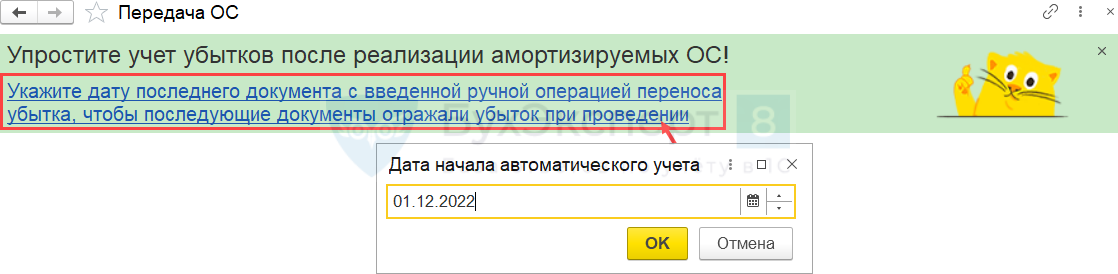

С 01.01.2023 учет суммы убытка от реализации ОС отражается автоматически на счете 97.12 «Убытки от реализации основных средств» (с релиза 3.0.123).

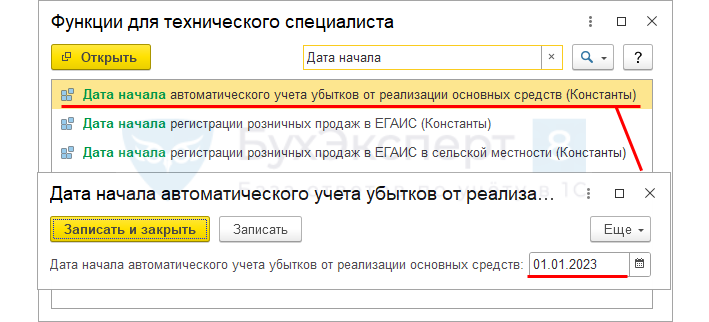

Чтобы этот механизма был доступен в 2022 году, укажите вручную дату начала его применения по ссылке в журнале документов Передача ОС (раздел ОС и НМА).

Также эту константу можно найти из Главное меню — Функции для технического специалиста — Дата начала автоматического учета убытков от реализации основных средств.

Если операции по отражению убытка отражаются некорректно или нет проводки по счету 97.12, проверьте, какая дата там установлена. Если более поздняя, чем сама реализация, измените ее на более раннюю.

Проверка

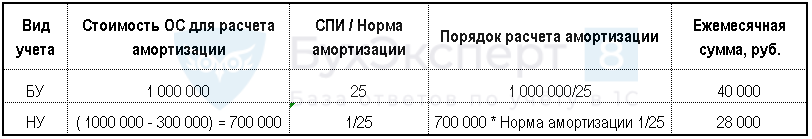

Расчет ежемесячной суммы амортизации:

Расчет финансового результата:

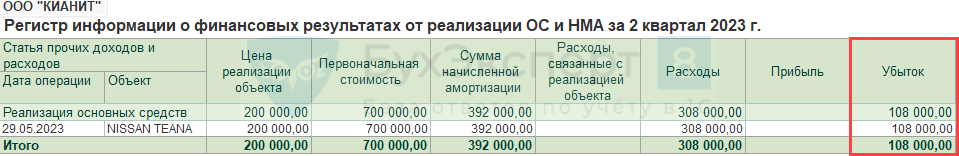

Сумму убытка, подлежащую равномерному списанию в НУ, можно проверить с помощью отчета Регистр информации о финансовых результатах от реализации ОС и НМА в разделе Отчеты —Регистры налогового учета — Регистр формирования отчетных данных — Финансовые результаты от реализации ОС и НМА

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа реализации ОС и форму инвентарной карточки для учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк можно распечатать по кнопке Печать — Акт о приеме передачи ОС (ОС-1) документа Передача ОС. ![]() PDF

PDF

Декларация по налогу на прибыль

Начиная с декларации за полугодие убыток от продажи ОС будет отражаться в Приложении 3 к Листу 02: ![]() PDF

PDF

- стр. 010 — количество выбывших ОС;

- стр. 020 — количество выбывших ОС с убытком;

- стр. 030 — выручка от реализации ОС;

- стр. 040 — остаточная стоимость ОС;

- стр. 060 — убыток от реализации ОС.

Отчет 1С Анализ учета по налогу на прибыль из раздела Отчеты не учитывает перенос убытка от реализации ОС в целях НУ на будущие налоговые периоды. Это одно из ограничений данного отчета.

Отчет о финансовых результатах

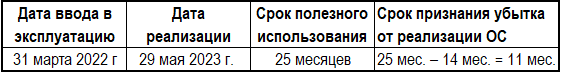

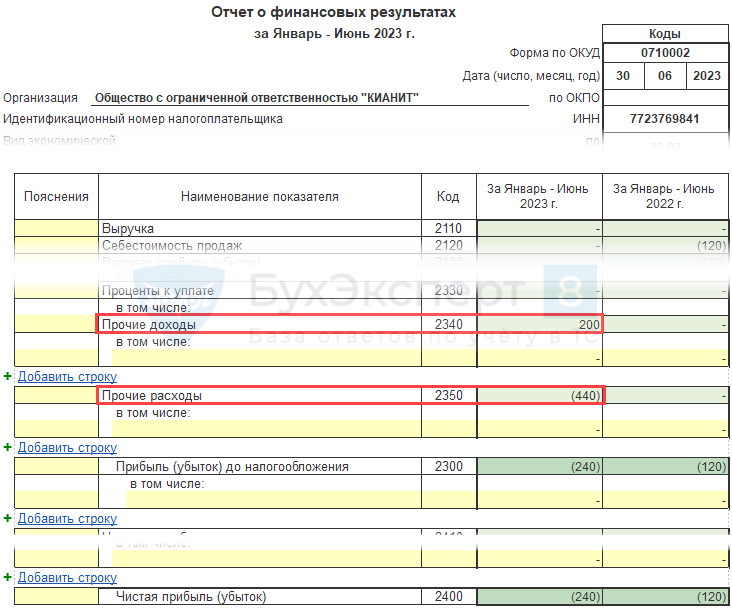

Финансовый результат от выбытия ОС в ОФР должен отражаться свернуто (пп. «г» п. 45 ФСБУ 6/2020).

На текущий момент в программе 1С результат от реализации ОС отражается в ОФР развернуто:

- стр. 2340 «Прочие доходы» — выручка от продажи;

- стр. 2350 «Прочие расходы» — остаточная стоимость.

Чтобы результат отражался свернуто, внесите корректировки вручную, по нашему примеру получен убыток от реализации:

Чтобы результат отражался свернуто, внесите корректировки вручную, по нашему примеру получен убыток от реализации:

- стр. 2340 «Прочие доходы» — вычтите сумму выручки;

- стр. 2350 «Прочие расходы» — укажите сумму убытка вместо остаточной стоимости.

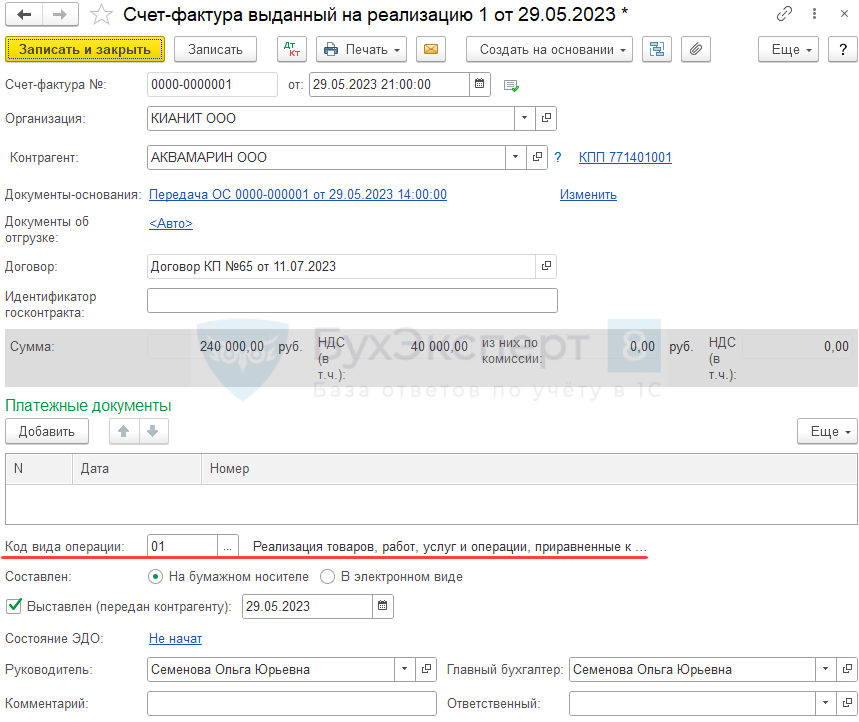

Выставление СФ на отгрузку покупателю

Организация обязана выставить счет-фактуру в течение 5 календарных дней с даты отгрузки и зарегистрировать его в книге продаж (п. 3 ст. 168 НК РФ).

Выставить счет-фактуру покупателю можно по кнопке Выписать счет-фактуру документа Передача ОС. ![]() PDF

PDF

Данные счета-фактуры автоматически заполняются на основании документа Передача ОС.

- Код вида операции — 01 «Реализация товаров, работ и услуг и операции, приравненные к ней».

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма начисленного НДС отражается:

В Разделе 3 стр. 010 «Реализация (передача на территории РФ…)»: ![]() PDF

PDF

- сумма выручки по реализации, без НДС;

- сумма начисленного НДС;

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный. Код вида операции «01».

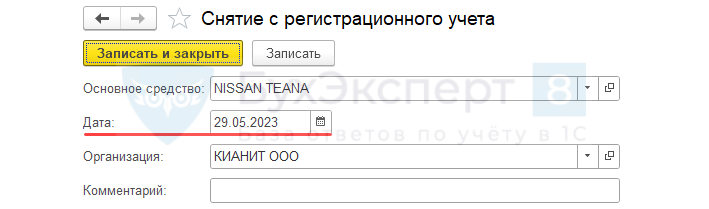

Снятие с регистрационного учета авто

При реализации транспортного средства необходимо снять автомобиль с регистрационного учета в ГИБДД. С момента снятия с учета взимание транспортного налога прекращается.

Если транспортное средство снято с учета в течение года, то авансовый платеж по транспортному налогу исчисляется с учетом коэффициента владения (п. 3 ст. 362 НК РФ).

См. также Транспортный налог при владении автомобилем неполный год

Снятие автомобиля с учета в ГИБДД оформляется в регистре сведений Регистрация транспортных средств вид операции Снятие с регистрационного учета в разделе Справочники — Налоги — Транспортный налог.

В регистре указывается:

- Основное средство — транспортное средство, снимаемое с учета;

- Дата — дата его снятия с учета в ГИБДД.

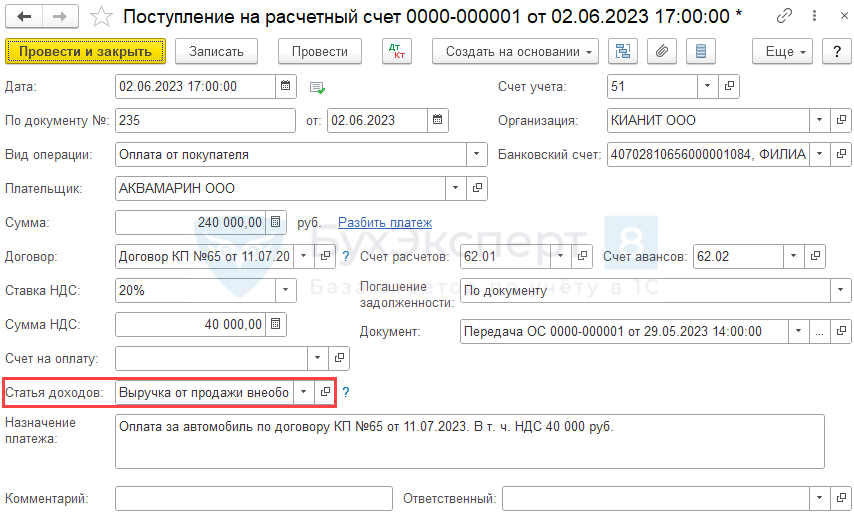

Поступление оплаты от покупателя

В момент реализации ОС была отражена дебиторская задолженность покупателя по Дт 62.01 «Расчеты с покупателями и заказчиками». При поступлении оплаты от покупателя дебиторская задолженность погашается и формируется проводка Дт 51 Кт 62.01 план счетов 1С).

Поступление оплаты от покупателя оформляется документом Поступление на расчетный счет вид операции Оплата от покупателя на основании документа Передача ОС по кнопке Создать на основании - Поступление на расчетный счет.

Документ Поступление на расчетный счет вид операции Оплата от покупателя можно:

- ввести через раздел Банк и касса – Банковские выписки – кнопка Поступление;

- загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

В документе указывается:

- Дата — дата оплаты покупателя, согласно выписке банка;

- По документу № от — номер и дата платежного поручения покупателя, согласно выписке банка;

- Плательщик — покупатель, который перечислил оплату;

- Сумма — сумма оплаты в руб., согласно выписке банка;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

- Статья доходов — статья движения денежных средств. В нашем примере реализуются ОС, поэтому Статья доходов указывается с Видом движения — Выручка от продажи внеоборотных активов (кроме финансовых вложений).

Выбор Статьи доходов в документе оплаты от покупателя необходим для автоматического заполнения Отчета о движении денежных средств.

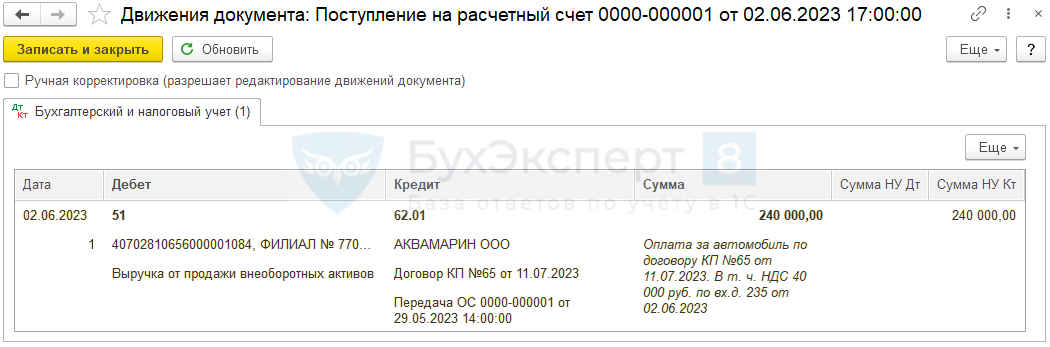

Проводки по документу

Документ формирует проводки:

- Дт 51 Кт 62.01 – поступление оплаты от покупателя.

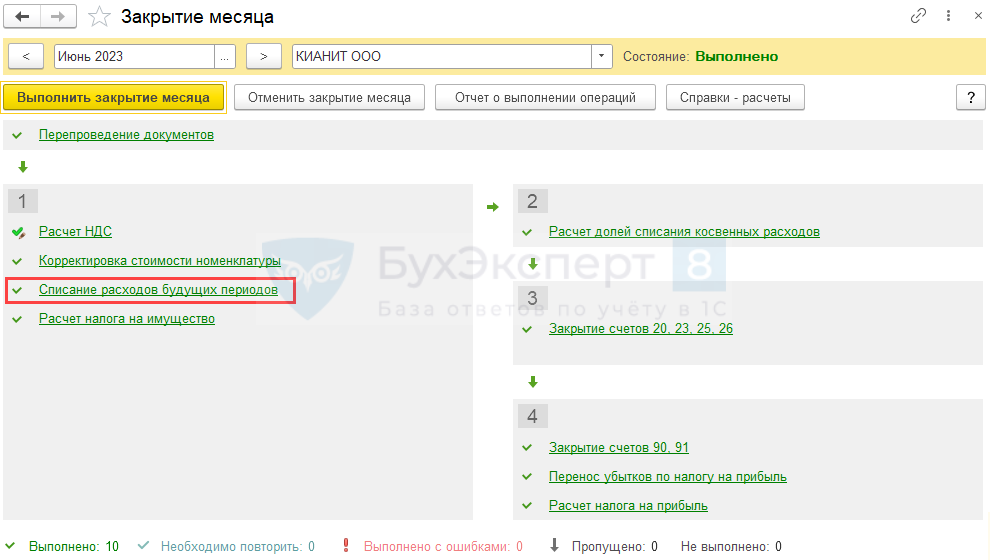

Учет ежемесячной суммы убытка в составе косвенных расходов по НУ

Если остаточная стоимость ОС с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком.

Убыток от реализации ОС по НУ не может быть полностью учтен в момент реализации ОС. Он включается в состав косвенных (прочих) расходов равными долями в течение оставшегося срока полезного использования ОС, определяемого как разница между установленным сроком полезного использования ОС и фактическим сроком его эксплуатации до момента реализации (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 44 ФСБУ 6/2020).

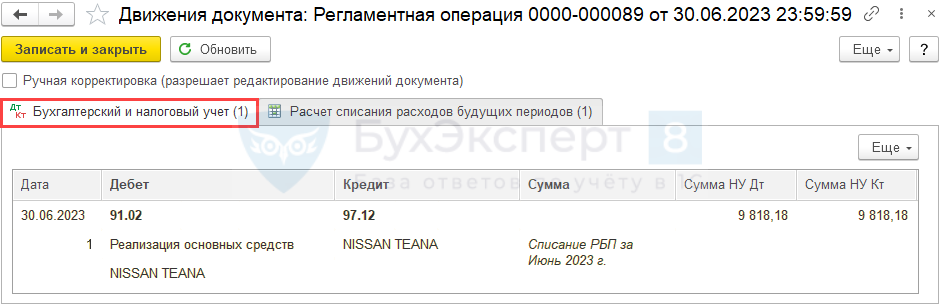

Ежемесячно до тех пор, пока убыток не будет списан в полном объеме, в меню процедуры Закрытие месяца регламентная операция Списание расходов будущих периодов.

Проводки

Документ формирует проводки:

- Дт 91.02 Кт 97.21 — признание в текущем месяце ежемесячной суммы убытка по НУ.

Проверка

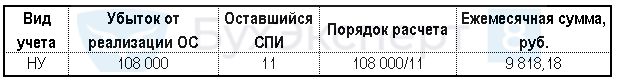

Расчет части суммы убытка в НУ, включаемой ежемесячно в состав прочих расходов, определяется путем деления всей суммы неучтенного убытка в НУ на оставшийся срок полезного использования.

Декларация по налогу на прибыль

Начиная с декларации за полугодие ежемесячная сумма списываемого убытка отражается в составе косвенных (прочих) расходов: ![]() PDF

PDF

- Лист 02 Приложение N 2 стр. 100 «Сумма убытка от реализации амортизируемого имущества».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Снятие с регистрационного учета отражается не в р. «Справочники», а в р. «Главное»

Здравствуйте!

Спасибо за внимание к нашему материалу и обратную связь.

В 1С к одному и тому же документу, отчету, обработке и т.д. как правило, можно добраться разными путями — кому, что удобнее и логичнее.

В данном случае есть выбор:

Справочники — Налоги — Транспортный налог — ссылка Регистрация транспортных средств

или

Главное — Настройки — Налоги и отчеты — Транспортный налог — ссылка Регистрация транспортных средств

При описанном способе отражения РБП декларация по налогу на прибыль корректно не заполняется. Проводка по признанию РБП в виде убытка должна выглядеть так ДТ 91.02 -КТ 97.21, при этом сумма убытка в НУ указывается с минусом. Выглядит странновато, но если хотите автоматическое заполнение Прил.2 к Листу 2 Декларации, то делать нужно так. Могучая логика разработчиков 1С дает о себе знать.

Спасибо полезная статья

не могу найти где установить данную дату

В 2023 уже не актуально, это было при переходном периоде в 2022, когда только добавили функционал.

И найти можно справа вверху через Функции для технического специалиста.

Там набрать «Дата начала…» и выбрать нужный вариант из списка.

Скрин прилагаю.

Предварительно надо проверить, что релиз 1С актуальный

Как обновить 1С 8.3 самостоятельно

.

Если продажа состоялась в 2022 году, то разнесение на 97 счет нужно руками делать? У меня 1с фреш.

Если обновленный алгоритм не срабатывает в 2022, то 97 в НУ можно через Операцию, введенную вручную отразить.

В 1С Фреш нет доступа к Функции для технического специалиста.

Возможно, кому-то поможет. Автоматизация работает и со сданными в аренду объектами ОС (сч.03). В моем случае реализация сданного в аренду ОС была 06.05.24, а функцию включила с 01.05.24. Перепроведение реализации не помогло. Решение оказалось таким — документы, проведенные до момента включения функции «Дата начала автоматического учета убытков от реализации основных средств», необходимо удалить и провести заново.

Благодарим за совет! 🌷💕🌷💕🌷

Для информации

Актуально для 3.0.178

60024253 Реализация ОС с убытком не учитывает прочие расходы, связанные с реализацией ОС

Проект Бухгалтерия предприятия, редакция 3.0

Описание В документе Передача ОС при отражении убытка на счете 97.12 не учитывается стоимость расходов, связанных с реализацией ОС.

Спасибо, Мария