В организации выплачивается компенсация за задержку зарплаты. Сумму компенсации требуется обложить НДФЛ. Рассмотрим, как ЗУП 3.1 обложить компенсацию за несвоевременную выплату зарплаты НДФЛ.

В релизах ЗУП 3.1.23.68 / 3.1.18.616 появилась возможность облагать типовую компенсацию за задержку зарплаты НДФЛ. Если работаете в этой версии программы или более поздней, можно не выполнять действия, описанные в кейсе.

Содержание

Варианты решения

Типовой функционал не предусматривает обложения компенсации за задержку зарплаты НДФЛ. Однако по мнению Минфина компенсация должна облагаться НДФЛ в полном размере.

Ранее Минфин рекомендовал не облагать компенсацию за несвоевременную выплату зарплаты НДФЛ – Письмо Минфина от 11.03.2022 N 03-04-05/18004.

Но с мая ведомство изменило свою позицию по этому вопросу в Письме Минфина от 27.05.2022 N 03-04-06/50079.

Если требуется обложить компенсацию за задержку зарплаты НДФЛ, в ЗУП 3.1 можно использовать один из двух вариантов.

Вариант 1. Регистрировать доход по компенсации в учете НДФЛ документом Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). Расчет налога будет произведен при начислении зарплаты.

Плюс метода – удобство расчета компенсации, при таком варианте мы пользуемся типовым механизмом.

Минусы варианта:

Получите понятные самоучители 2026 по 1С бесплатно:

- Типовой расчет компенсации реализован только для зарплаты. Для межрасчетных выплат или аванса по зарплате его применить нельзя.

- Если компенсацию требуется выплатить в межрасчет, то автоматического удержания НДФЛ не произойдет, потребуется вручную регистрировать удержанный налог и уменьшать сумму к выплате в ведомости.

Вариант 2. Настроить отдельное Начисление (Настройка – Начисления) и регистрировать его документом Разовое начисление (Зарплата – Разовые начисления).

Плюсы метода:

- Можно применять для любого вида выплат. В том числе для аванса и межрасчетных начислений.

- Расчет НДФЛ происходит сразу в документе начисления компенсации. Поэтому если выплатить компенсацию сразу, НДФЛ будет удержан автоматически.

Минусы варианта:

- Расчет компенсации будет мене автоматизированным – потребуется создать отдельные показатели для ставки ЦБ РФ и суммы, с которой нужно рассчитать компенсацию, и вручную вводить их значения.

- Если период просрочки выплаты захватывает несколько месяцев, потребуется вводить несколько документов Разовое начисление – отдельно для каждого месяца.

Рассмотрим оба вариант настройки обложения компенсации НДФЛ на примерах.

Пример 1. Использование документа «Операция учета НДФЛ»

Сотруднику Захаркину С.П. не была своевременно выплачена зарплата за июнь. Невыплаченная сумма по ведомости – 35 235 руб., дата выплаты зарплаты по трудовому договору – 05.07.2022 г., фактическая дата выплаты – 12.07.2022 г.

Рассчитаем компенсацию за задержку зарплаты и обложим ее НДФЛ.

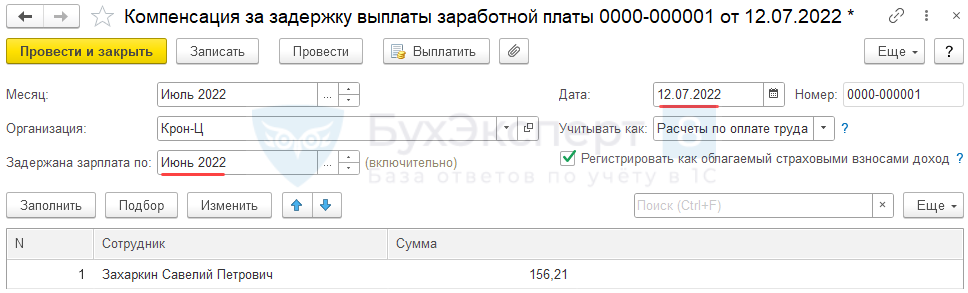

Начислим компенсацию документом Компенсация за задержку зарплаты (Выплаты – Компенсация за задержку зарплаты). Укажем месяц, за который задержана зарплата, и Дату документа – это дата фактической выплаты зарплаты. Заполним документ, сумма компенсации по Захаркину С.П. рассчитается автоматически.

Проверим расчет компенсации:

- 35 235 (невыплаченная сумма) * 9,5% (ставка ЦБ РФ) * 1/150 * 7 (число дней просрочки) = 156,21 руб.

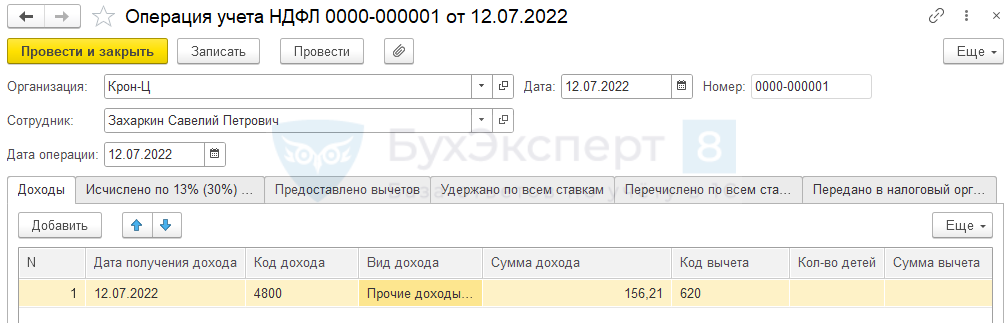

Зарегистрируем доход по компенсации в учете НДФЛ документом Операция учета НДФЛ. Добавим строку на вкладке Доходы и укажем:

- Дату получения дохода – фактическая дата выплаты компенсации.

- Код дохода. Специального кода для компенсации за задержку зарплаты не предусмотрено, поэтому будем использовать код 4800

- Сумму дохода

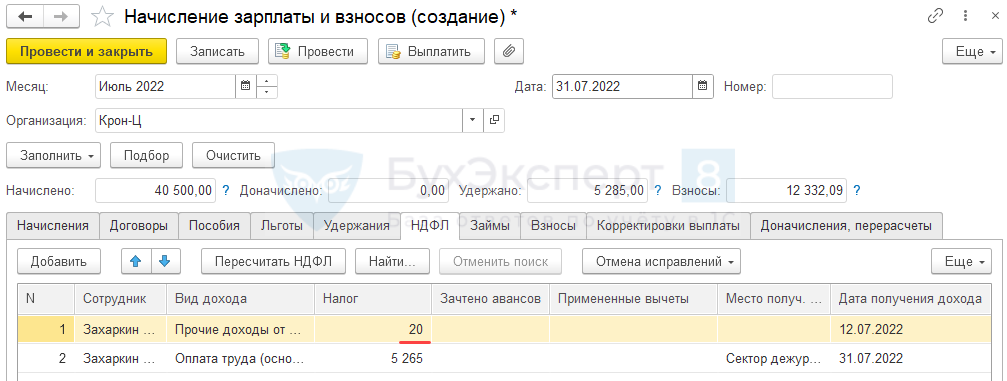

Расчет НДФЛ с компенсации будет выполнен в документе Начисление зарплаты и взносов.

Проверим расчет НДФЛ с суммы компенсации:

- 156,21 (сумма компенсации) * 13% (ставка НДФЛ) = 20 руб.

Пример 2. Настройка для компенсации начисления, облагаемого НДФЛ

Сотруднику Базину А.В. не был своевременно выплачен аванс по зарплате за июнь. Сумма аванса – 50 000 руб., дата выплаты аванса по трудовому договору – 27.06.2022 г., фактическая дата выплаты – 12.07.2022 г.

Настроим расчет компенсации за задержку выплаты аванса с учетом требования Минфина об обложении суммы компенсации НДФЛ.

Общая последовательность решения:

- Создадим показатели для ставки ЦБ РФ и невыплаченной суммы. Они потребуются для расчета компенсации.

- Для показателя ставки ЦБ создадим новый Шаблон ввода исходных данных (Настройка –Шаблоны ввода исходных данных) – это шаблон документа Данные для расчета зарплаты (Зарплата – Данные для расчета зарплаты).

- Введем значение ставки ЦБ документом Данные для расчета зарплаты – это удобно, чтобы не вводить значение ставки каждый раз при расчете компенсации вручную.

- Настроим Начисление (Настройка – Начисления) для компенсации.

- Зарегистрируем компенсацию двумя документами Разовое начисление – отдельно за дни просрочки в июне и отдельно за июльские дни просрочки.

Разберем решение по шагам.

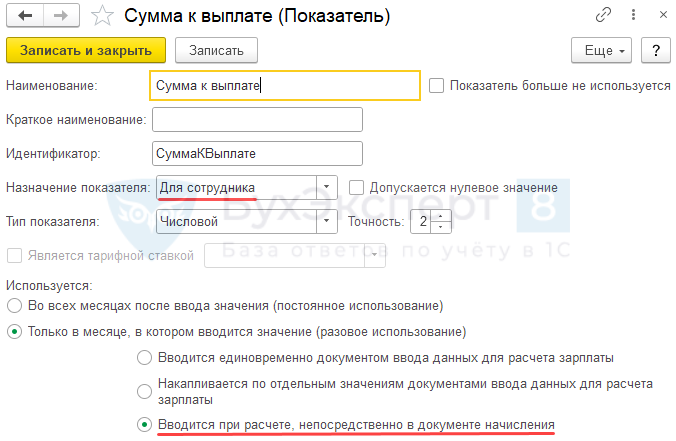

- Создадим новые показатели для расчета компенсации:

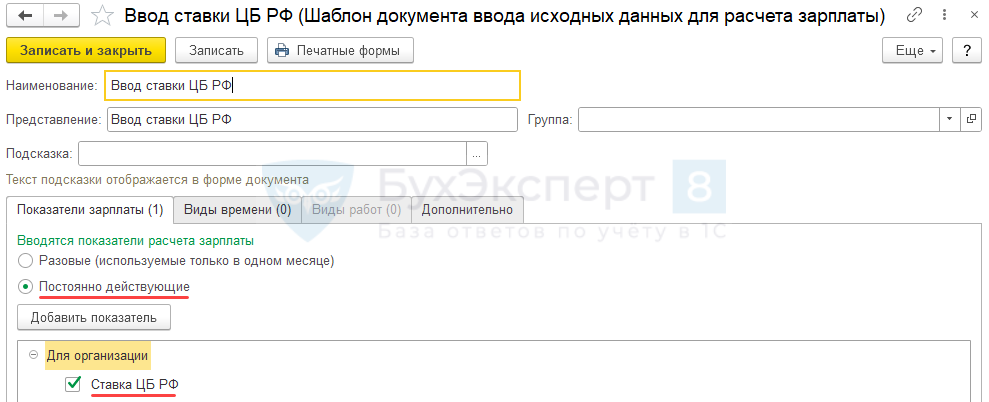

- Для показателя Ставка ЦБ РФ создадим новый Шаблон ввода исходных данных. На вкладке Показатели зарплаты укажем, что документом будем вводить значения Постоянно действующих показателей и отметим флажком Ставку ЦБ РФ.

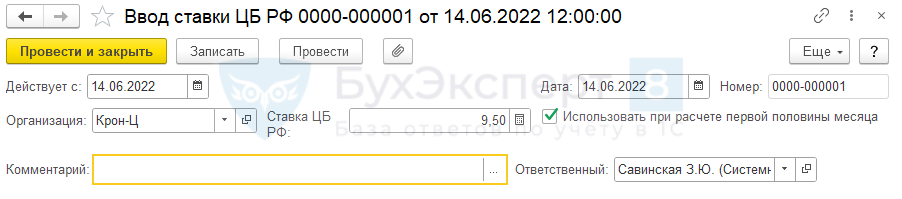

- Введем размер ставки ЦБ документом Данные для расчета зарплаты.

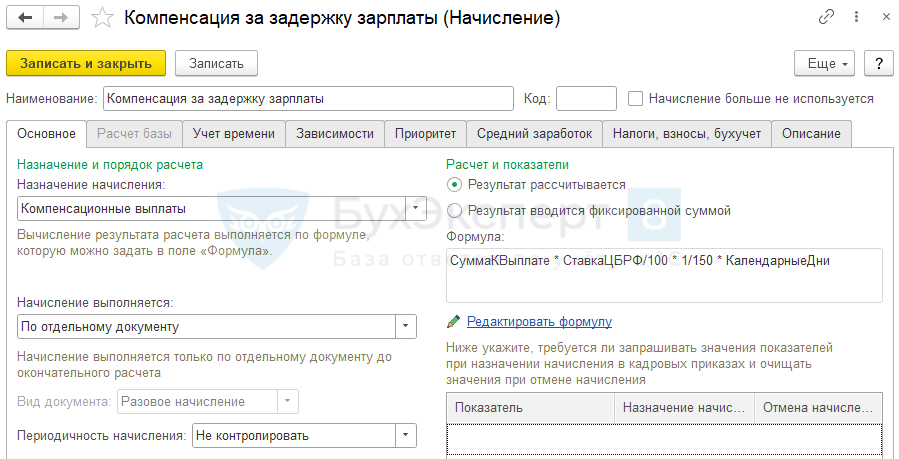

- Настроим начисление для компенсации. Параметры начисления на вкладке Основное:

- Назначение начисления Компенсационные выплаты

- Способ выполнения начисления По отдельному документу Разовое начисление

- Формула СуммаКВыплате * СтавкаЦБРФ/100 * 1/150 * КалендарныеДни

На вкладке Зависимости добавим начисление в базу Удержания по исполнительному документу.

Если в списке удержаний будет отсутствовать Удержания по исполнительному документу, на вкладке Налоги, взносы, бухучет нужно выбрать код дохода исполнительного производства 1 — Заработная плата и иные доходы с ограничением взыскания. После изменения кода дохода нужно записать начисление.

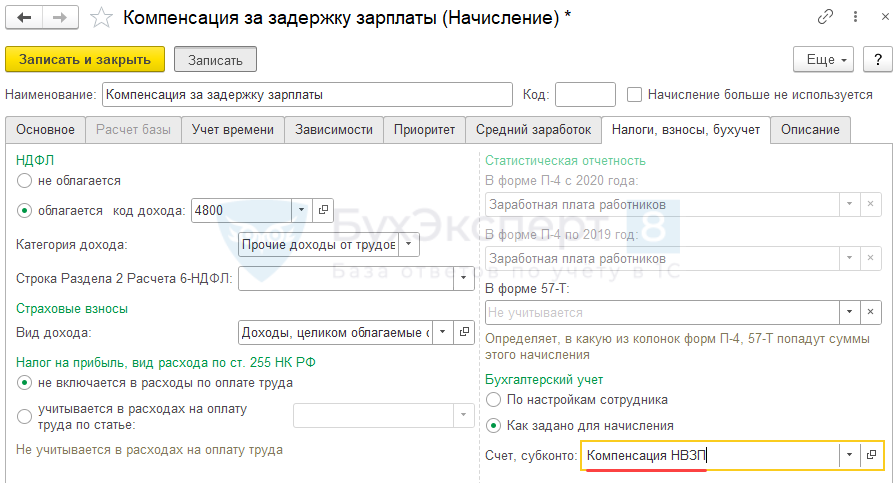

Основные параметры начисления на вкладке Налоги, взносы, бухучет: - Код дохода по НДФЛ – 4800

- Вид дохода для страховых взносов – Доходы, целиком облагаемые страховыми взносами

Если в бухучете компенсацию нужно отразить по-особому, то можно указать отдельный способ отражения для начисления.

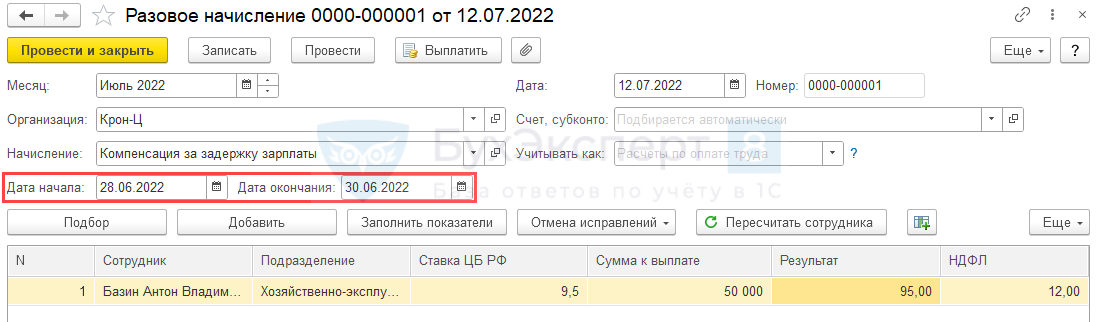

- Начислим компенсацию за несвоевременную выплату аванса двумя документами Разовое начисление:

Ставка ЦБ РФ заполнилась в документах автоматически, сумму к выплате вводим вручную. Общая сумма компенсации и НДФЛ с нее по двум документам:

- Компенсация 95 + 380 = 475 руб.

- НДФЛ 12 + 50 = 62 руб.

Проверим расчет компенсации и НДФЛ с нее.

- Сумма компенсации:

- 50 000 (невыплаченная сумма) * 9,5% (ставка ЦБ РФ) * 1/150 * 15 (число дней просрочки) = 475 руб.

- НДФЛ с компенсации:

- 475 (сумма компенсации) * 13% (ставка НДФЛ) = 62 руб.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте. подскажите вышел ли уже релиз с которого удержание НДФЛ с компенсации за задержку заработной платы уже заложен в типовой механизм ЗУП 8.3. если вышел то какой номер?

Здравствуйте!

Эти изменения пока только запланированы в ЗУП 3. Отслеживать сроки можно здесь — https://v8.1c.ru/lawmonitor/6d9a6c4c-0382-11ed-8c9b-005056bea45e.htm

ясно, спасибо

При первом варианте НДФЛ не удерживается автоматически. Нужно править в ведомости на выплату зарплаты.

Добрый день! Должно удерживаться. 🙁 Задайте, пожалуйста, вопрос через Личный кабинет, и наш специалист рассмотрит Ваш конкретный случай.

Спасибо. Этот вариант просчитывал и консультант 1с по ЗУП. У них тоже не удерживает.

Возможно, исчисление НДФЛ было отражено было тоже документом «Операция учета НДФЛ», в таком случае может не подтягиваться налог в Ведомость. Если сделать как показано в кейсе, то должно удерживаться.

Все было сделано в соответствии с кейсом. Программа не удерживает НДФЛ. Спасибо

Здравствуйте!

Задайте вопрос в Личном кабинете. Посмотрим и разберемся с вопросом.

Кстати, можете обновиться до последних версий ЗУП 3: 3.1.18.616 или 3.1.23.68. В них добавили возможность удерживать НДФЛ с компенсации за задержку зарплаты.